Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Vốn hóa thị trường được tính bằng cách nhân số cổ phiếu đang lưu hành với giá cổ phiếu. Mức vốn hóa cao phù hợp với các nhà đầu tư ổn định; mức vốn hóa thấp phù hợp với những người chấp nhận rủi ro.

Trên thị trường Chứng khoán, mọi người luôn để mắt đến giá cổ phiếu của một công ty, vui mừng khi nó tăng và lo lắng khi nó giảm. Sự biến động của giá cổ phiếu luôn ở trong tâm trí của các nhà đầu tư, vì sự biến động này có thể dẫn đến lợi nhuận hoặc thua lỗ rất lớn. Tuy nhiên, ngoài giá cổ phiếu, còn có một chỉ số quan trọng không kém thường bị bỏ qua, đó là vốn hóa thị trường. Nó không chỉ là tổng giá trị thị trường của số cổ phiếu đang lưu hành của một công ty niêm yết mà còn là chỉ số quan trọng đánh giá quy mô hoạt động và giá trị đầu tư của công ty đó. Bây giờ chúng ta hãy cùng nhau hiểu ý nghĩa của vốn hóa thị trường và phương pháp tính toán.

Vốn hóa thị trường có nghĩa là gì?

Vốn hóa thị trường có nghĩa là gì?

Nó đề cập đến giá trị thị trường của một công ty, tức là tổng giá trị của tất cả các cổ phiếu đã phát hành của một công ty và là giá trị tổng thể của một công ty bởi các nhà đầu tư. Nó không chỉ là chỉ tiêu quan trọng đo lường quy mô hoạt động của một công ty niêm yết mà còn là một trong những căn cứ quan trọng nhất để nhà đầu tư đánh giá tiềm năng đầu tư cổ phiếu.

Đối với các công ty niêm yết, tăng trưởng giá trị thị trường là một mục tiêu quan trọng vì nó phản ánh mức độ nhận biết chung của thị trường và kỳ vọng của công ty. Việc hiện thực hóa tăng trưởng giá trị đòi hỏi công ty phải liên tục tạo ra giá trị nội tại, điều đó có nghĩa là công ty cần thực hiện một loạt biện pháp để cải thiện hiệu quả hoạt động, mở rộng thị trường và thu hút nhiều sự chú ý và tin tưởng hơn từ các nhà đầu tư.

Một công ty có thể đạt được sự tăng trưởng giá trị bằng cách liên tục cải thiện hiệu suất, mở rộng thị trường, nâng cao nhận thức về thương hiệu và hình ảnh trước công chúng, đồng thời tham gia vào việc quản lý quan hệ nhà đầu tư hiệu quả và minh bạch. Hiệu quả tài chính xuất sắc, mở rộng lĩnh vực kinh doanh, hình ảnh và danh tiếng tốt của công ty, cũng như khả năng giao tiếp và công bố thông tin tốt với các nhà đầu tư, có thể làm tăng sự tin cậy và chú ý của nhà đầu tư, do đó làm tăng giá trị.

Ước tính của thị trường về giá trị tổng thể của công ty cũng là một trong những chỉ số được các nhà đầu tư sử dụng để đánh giá quy mô và tình trạng tài chính của công ty. Giá trị cao thường cho thấy công ty có quy mô lớn và hoạt động kinh doanh tương đối ổn định, trong khi giá trị vốn hóa thị trường thấp có thể cho thấy công ty đang trong giai đoạn tăng trưởng với tiềm năng tăng trưởng cao.

Kích thước cao và thấp của nó cũng có mối quan hệ với rủi ro đầu tư và lợi nhuận. Nói chung, giá trị rủi ro tương đối thấp của công ty cũng có thể ổn định hơn, trong khi giá trị của công ty có thể có tiềm năng tăng trưởng cao hơn, nhưng rủi ro cũng tương ứng tăng lên. Nhà đầu tư có thể chọn loại cổ phiếu phù hợp với khẩu vị rủi ro và mục tiêu đầu tư của mình.

Ví dụ: một công ty blue-chip có vốn hóa thị trường lớn có thể là một tập đoàn lớn có lịch sử thu nhập ổn định lâu dài và các nhà đầu tư thường có thể kiếm được thu nhập cổ tức tương đối ổn định khi nắm giữ cổ phiếu của công ty đó. Mặt khác, một công ty công nghệ mới nổi có giá trị nhỏ hơn có thể có tiềm năng tăng trưởng cao nhưng cũng có rủi ro thị trường cao hơn.

Việc theo dõi sự thay đổi giá trị của một công ty niêm yết có thể giúp các nhà đầu tư điều chỉnh chiến lược đầu tư của mình một cách kịp thời. Ví dụ: giá trị tăng có thể có nghĩa là thị trường lạc quan về triển vọng của công ty và các nhà đầu tư có thể xem xét tăng tỷ lệ nắm giữ hoặc mua cổ phiếu, trong khi giá trị giảm có thể cho thấy công ty đang đối mặt với thách thức và nhà đầu tư có thể cần phải xem xét giảm tỷ lệ nắm giữ hoặc rút lui.

Khi các nhà đầu tư nhận thấy rằng một số công ty nhất định bị định giá thấp nhưng những công ty này có tiềm năng tăng trưởng tốt, họ có thể tin rằng những công ty này bị định giá thấp và dự kiến sẽ đạt mức tăng trưởng cao hơn trong tương lai. Trong trường hợp này, nhà đầu tư có thể cân nhắc đầu tư vào những cổ phiếu tiềm năng này để có thêm thu nhập.

Các công ty ít giá trị hơn có thể bị định giá thấp do kỳ vọng bi quan của thị trường về triển vọng của họ hoặc các yếu tố tạm thời khác. Tuy nhiên, nếu các nhà đầu tư có thể nhận ra rằng những công ty này thực sự có sức mạnh hoạt động, vị thế trong ngành hoặc khả năng đổi mới tốt thì giá cổ phiếu của họ có thể tăng trong tương lai, do đó mang lại lợi nhuận cao cho các nhà đầu tư.

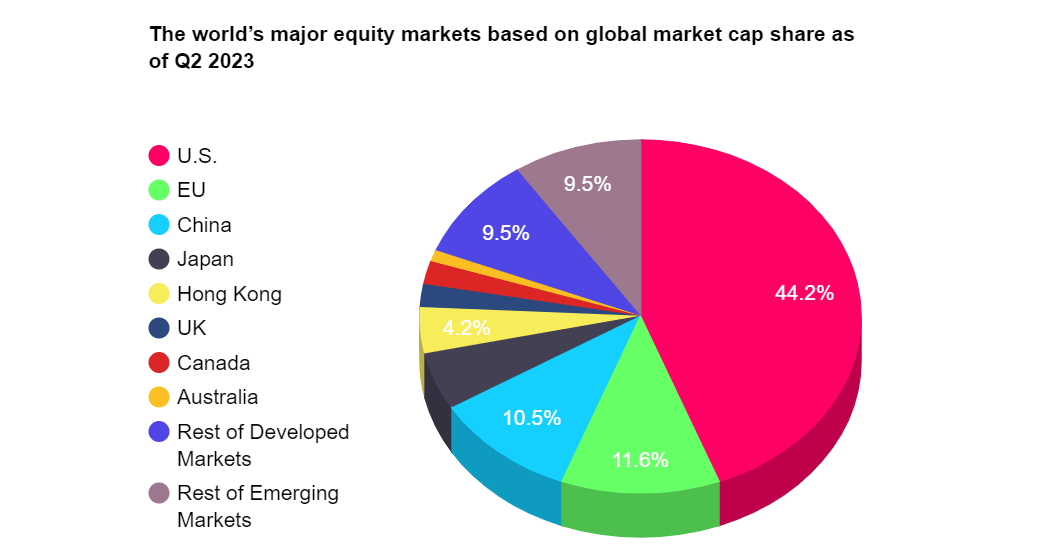

Bằng cách tính tổng vốn hóa thị trường của tất cả các công ty niêm yết trên thị trường chứng khoán, có thể đo lường mức độ phát triển của thị trường chứng khoán của một quốc gia, từ đó phản ánh sức mạnh của nền kinh tế quốc gia đó. Con số này phản ánh mức độ phát triển của thị trường chứng khoán của đất nước, do đó có thể được sử dụng như một trong những chỉ số để đánh giá sức mạnh của nền kinh tế đất nước. Một thị trường chứng khoán phát triển tốt thường đại diện cho một quốc gia có nền kinh tế năng động và có nguồn vốn tốt.

Đối với các nhà đầu tư, đây là một cửa sổ quan trọng để nhìn vào tình hình kinh doanh của công ty. Bằng cách quan sát những thay đổi về vốn hóa thị trường của một công ty niêm yết, các nhà đầu tư có thể theo kịp đánh giá chung của thị trường và kỳ vọng của công ty. Những thông tin như vậy có thể giúp nhà đầu tư điều chỉnh chiến lược đầu tư của mình một cách kịp thời, bao gồm mua, nắm giữ hoặc bán cổ phiếu để ứng phó với những thay đổi của thị trường.

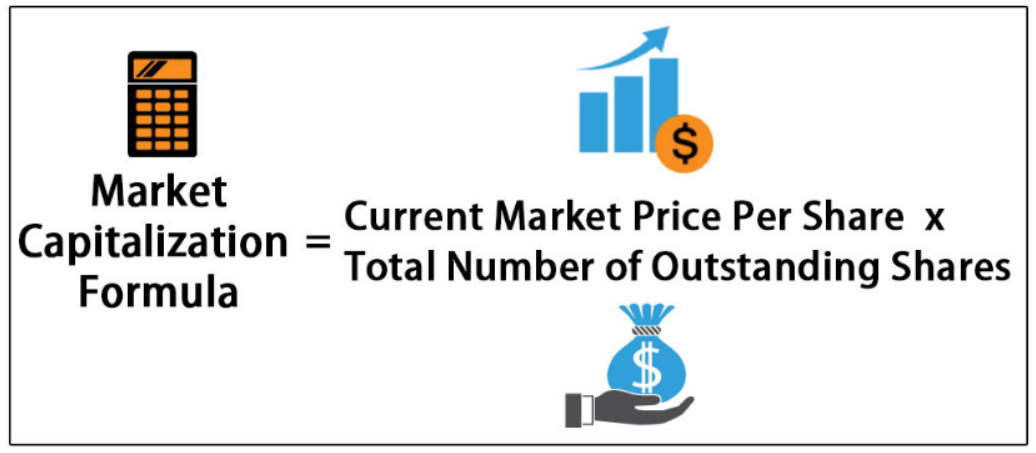

Cách tính vốn hóa thị trường

Đó là giá trị tổng thể của một công ty giao dịch công khai trên thị trường và được tính bằng cách nhân số lượng cổ phiếu đang lưu hành của công ty với giá cổ phiếu hiện tại. Nói cách khác, nó cho biết tổng số tiền cần có nếu nhà đầu tư muốn mua tất cả cổ phiếu giao dịch công khai của công ty.

Ví dụ: giả sử Công ty A có ba đơn vị cổ phiếu đang lưu hành trên thị trường và giá cổ phiếu mới nhất là 20 USD. vốn hóa thị trường của công ty sẽ là 20 đô la nhân với 3 hoặc 60 đô la. Điều quan trọng cần lưu ý là nó không giống với vốn cổ phần hoặc vốn góp của công ty, cũng không giống với số tiền mà công ty thực sự nhận được từ các cổ đông khi huy động vốn.

Ngoài ra, khi tính toán điều này, điều quan trọng cần lưu ý là giá cổ phiếu được sử dụng phải là giá giao dịch hoặc giá thị trường gần đây nhất, không phải là giá đã lỗi thời hoặc không chính xác. Vì nó thay đổi theo những thay đổi về giá cổ phiếu và số lượng cổ phiếu nên dữ liệu mới nhất phải được sử dụng trong tính toán để đảm bảo độ chính xác.

Những thay đổi về vốn hóa thị trường phản ánh quan điểm chung của thị trường về công ty và thu nhập dự kiến của công ty. Ví dụ, một công ty có thể nhận được 3 triệu USD từ các cổ đông với giá 1 triệu USD/cổ phiếu trong lần huy động vốn ban đầu, nhưng khi thị trường trở nên lạc quan về khả năng kiếm tiền của công ty và sẵn sàng mua cổ phiếu với giá 2 triệu USD/cổ phiếu, giá trị của công ty sẽ tăng lên. tăng lên 6 triệu USD mặc dù vốn hóa thực tế của công ty vẫn là 3 triệu USD.

Trong trường hợp này, mặc dù vốn của công ty không tăng nhưng giá thị trường của cổ phiếu đã tăng khi thị trường nhận ra tiềm năng thu nhập trong tương lai của nó, do đó đẩy giá trị của nó lên cao. Điều này cho thấy nó không chỉ bị ảnh hưởng bởi vốn thực tế của công ty mà còn bởi kỳ vọng của nhà đầu tư về kết quả hoạt động trong tương lai của công ty cũng như cung cầu thị trường.

Nó thường được tính dựa trên số lượng cổ phiếu đang lưu hành của một công ty thay vì tổng số cổ phiếu. Vì vậy, cần đảm bảo rằng chỉ những cổ phiếu đang lưu hành mới được xem xét khi tính toán. Đơn vị tiền tệ của giá cổ phiếu và số lượng cổ phiếu phải nhất quán trong tính toán để tránh sai sót trong tính toán.

Và tất cả cổ phiếu đang lưu hành của công ty, bao gồm cổ phiếu phổ thông, cổ phiếu ưu đãi, v.v., cũng cần được xem xét trong tính toán. Không có cổ phiếu nào được bỏ qua khi tính toán. Nếu có sự thay đổi về vốn chủ sở hữu (ví dụ: chia cổ phiếu, sáp nhập, v.v.), số lượng cổ phiếu cần được điều chỉnh cho phù hợp để phản ánh cơ cấu vốn chủ sở hữu mới nhất.

Tầm quan trọng của vốn hóa thị trường được tính toán tốt là nó cung cấp mức định giá tổng thể của công ty trên thị trường, điều này rất quan trọng để các nhà đầu tư đánh giá tiềm năng đầu tư và rủi ro của một cổ phiếu. Tùy thuộc vào giá trị tính toán cao hay thấp, nhà đầu tư có thể có được bức tranh chính xác hơn về vị thế thị trường và giá trị tiềm năng của công ty, từ đó có thể định hướng cho các quyết định đầu tư của họ.

Cổ phiếu có giá trị vốn hóa thị trường cao hay thấp thì tốt hơn?

Cổ phiếu có thể được phân loại thành cổ phiếu vốn hóa lớn, vốn hóa trung bình và vốn hóa nhỏ theo chiều cao của chúng. Nhà đầu tư có thể đánh giá sự ổn định và tiềm năng tăng trưởng của một công ty dựa trên quy mô của nó để đưa ra quyết định đầu tư. Cổ phiếu vốn hóa lớn thường có hiệu suất giá cổ phiếu mượt mà hơn, trong khi cổ phiếu vốn hóa nhỏ có giá cổ phiếu biến động hơn và rủi ro tương đối cao hơn. Nhà đầu tư có thể chọn loại cổ phiếu phù hợp với khẩu vị rủi ro và mục tiêu đầu tư của mình.

Cổ phiếu vốn hóa lớn thường đề cập đến các công ty có giá trị cao hơn với tổng giá trị thường từ hàng chục đến hàng trăm tỷ đô la trở lên. Những công ty này thường là những công ty dẫn đầu ngành với khả năng sinh lời ổn định và vị thế vững chắc trên thị trường. Do quy mô và vốn hóa của chúng, các cổ phiếu vốn hóa lớn thường có hiệu suất giá cổ phiếu mượt mà hơn. Chúng có nhiều khả năng được các nhà đầu tư tổ chức ưa chuộng hơn và được một số nhà đầu tư có giá trị gia tăng và vững chắc ưa thích.

Mặt khác, các cổ phiếu vốn hóa trung bình nằm giữa cổ phiếu vốn hóa lớn và vốn hóa nhỏ và thường dao động từ vài tỷ đến hàng chục tỷ. Những công ty này có quy mô vừa phải và có thể dẫn đầu trong ngành của họ, nhưng họ có thể có thị phần và lợi nhuận ít hơn một chút so với các cổ phiếu vốn hóa lớn. Cổ phiếu vốn hóa trung bình có diễn biến giá cổ phiếu tương đối ổn định hơn cũng như có tiềm năng tăng trưởng nhất định, do đó thu hút một bộ phận nhà đầu tư tăng trưởng và nhà đầu tư trung và dài hạn.

Cổ phiếu vốn hóa nhỏ đề cập đến các công ty có vốn hóa thị trường nhỏ, thường từ vài trăm triệu đến vài tỷ đô la. Những công ty này có thể là những công ty đổi mới trong các ngành công nghiệp mới nổi hoặc những công ty mới trong các ngành công nghiệp truyền thống có tiềm năng tăng trưởng cao, nhưng họ cũng có những rủi ro lớn hơn. Các cổ phiếu vốn hóa nhỏ tương đối rủi ro vì giá cổ phiếu của chúng biến động nhiều hơn và phụ thuộc vào tâm lý thị trường cũng như sự công bố thông tin. Các cổ phiếu vốn hóa nhỏ thường thu hút các nhà đầu tư năng nổ và các nhà giao dịch ngắn hạn.

Tất nhiên, các chỉ số khác nhau ở các quốc gia khác nhau có tiêu chí khác nhau để phân loại cổ phiếu vốn hóa lớn, trung bình và nhỏ. Ví dụ: chỉ số S&P 500 ở Hoa Kỳ bao gồm các công ty có giá trị tối thiểu là 4 tỷ USD, trong khi chỉ số S&P 400 bao gồm các công ty có giá trị từ 1 tỷ đến 4,4 tỷ USD và chỉ số S&P 600 bao gồm các công ty có giá trị từ 300 USD. triệu USD và 1,4 tỷ USD.

Thông thường, các công ty có giá trị lớn hơn có rủi ro tương đối thấp hơn vì họ thường có mô hình kinh doanh ổn định hơn, nguồn lực phong phú hơn và vị thế thị trường vững chắc hơn. Những công ty này có xu hướng có dòng tiền và lợi nhuận ổn định hơn, đồng thời thường dễ dàng huy động được nguồn tài chính và thu hút niềm tin của nhà đầu tư hơn. Do đó, đầu tư vào những công ty lớn hơn này có thể mang lại lợi nhuận ổn định hơn, nhưng tốc độ tăng trưởng có thể tương đối chậm.

Ngược lại, các công ty có giá trị nhỏ hơn thường có tiềm năng tăng trưởng cao hơn nhưng cũng có rủi ro cao hơn. Các công ty này có thể đang ở giai đoạn đầu phát triển, với thị phần nhỏ hơn, áp lực cạnh tranh lớn hơn và quản lý ít phức tạp hơn các công ty lớn hơn.

Do sự bất ổn tương đối trong hoạt động kinh doanh của họ, giá cổ phiếu của các công ty này có thể biến động nhiều hơn, kéo theo rủi ro đầu tư tăng lên tương ứng. Tuy nhiên, nếu những công ty nhỏ hơn này thành công trong việc phát triển hoạt động kinh doanh, giá cổ phiếu của họ có thể tăng mạnh, mang lại lợi nhuận đáng kể cho các nhà đầu tư.

Thông thường, các công ty có vốn hóa thị trường cao là những công ty lớn, trưởng thành và ổn định với lợi nhuận và vị thế thị trường ổn định hơn. Họ có xu hướng có nhiều nguồn lực và vốn hơn và có khả năng ứng phó với những biến động trong chu kỳ kinh tế, mang lại cho nhà đầu tư thu nhập và cổ tức tương đối ổn định. Thích hợp cho những người tìm kiếm lợi nhuận ổn định và rủi ro thấp hơn cũng như các nhà đầu tư dài hạn. Nó cũng phù hợp để nắm giữ danh mục đầu tư cốt lõi, được sử dụng để ổn định hiệu suất tổng thể của danh mục đầu tư.

Mặt khác, các công ty cấp thấp hơn thường là các công ty tăng trưởng mới nổi có tiềm năng lớn hơn và tiềm năng tăng trưởng cao hơn. Họ có thể là người dẫn đầu trong ngành hoặc họ có thể có những sản phẩm và công nghệ tiên tiến hứa hẹn mang lại lợi nhuận cao hơn. Chúng thích hợp cho các nhà đầu tư tìm kiếm rủi ro cao và lợi nhuận cao và sẵn sàng chấp nhận rủi ro lớn hơn, cũng như các nhà đầu tư đầu cơ ngắn hạn. Nó cũng phù hợp với những nhà đầu tư có đủ khả năng chấp nhận rủi ro và chuyên môn để có thể nghiên cứu và đánh giá kỹ lưỡng tiềm năng của các công ty này.

Tuy nhiên, điều quan trọng cần lưu ý là giá trị cao hay thấp không phải lúc nào cũng phản ánh trực tiếp giá trị của một công ty. Đôi khi, giá trị cao của nó có thể có nghĩa là thị trường quá lạc quan trong việc định giá công ty hoặc có hành vi đầu cơ. Trong những trường hợp như vậy, nhà đầu tư cần đưa ra phán đoán thận trọng và tránh mù quáng theo đuổi mức cao.

Ngược lại, những công ty có giá trị thấp hơn có thể có cơ hội đầu tư tiềm năng nhưng cũng có rủi ro cao hơn. Do đó, khi quyết định có nên đầu tư vào một công ty cụ thể hay không, nhà đầu tư nên xem xét các nguyên tắc cơ bản của công ty, triển vọng ngành, đội ngũ quản lý, tình hình tài chính và các yếu tố khác chứ không chỉ quy mô giá trị của nó.

Nhìn chung, cổ phiếu có vốn hóa thị trường cao thường ổn định hơn và phù hợp với các nhà đầu tư thận trọng, trong khi cổ phiếu có giá trị thấp có rủi ro cao hơn nhưng tiềm năng tăng trưởng lớn hơn và phù hợp với các nhà đầu tư sẵn sàng chấp nhận rủi ro cao hơn. Các nhà đầu tư nên đưa ra lựa chọn dựa trên mục tiêu đầu tư, khẩu vị rủi ro và chiến lược đầu tư.

| Công ty | Vốn hóa thị trường (tỷ USD) |

| Microsoft | 20480 |

| Quả táo | 20200 |

| Saudi Aramco | 18750 |

| NVIDIA | 7950 |

| Amazon | 7770 |

| Google(Bảng chữ cái) | 7720 |

| Meta(Facebook) | 7600 |

| Berkshire Hathaway | 6770 |

| Eli Lilly | 6700 |

| Tesla | 6680 |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29