En el mercado de valores, la gente siempre vigila el precio de las acciones de una empresa, se regocija por su subida y se preocupa por su caída. La fluctuación del precio de las acciones siempre ha estado en la mente de los inversores, ya que esta fluctuación puede generar enormes ganancias o pérdidas. Sin embargo, además del precio de las acciones, hay un indicador igualmente importante que a menudo se pasa por alto: la capitalización de mercado. No es sólo la suma del valor de mercado de las acciones en circulación de una empresa que cotiza en bolsa, sino también un indicador importante de la escala de las operaciones y el valor de inversión de la empresa. Ahora comprendamos juntos el significado de la capitalización de mercado y el método de cálculo.

¿Qué significa capitalización de mercado?

¿Qué significa capitalización de mercado?

Se refiere al valor de mercado de una empresa, es decir, el valor total de todas las acciones emitidas de una empresa, y es la valoración general de una empresa por parte de los inversores. No es sólo un indicador importante para medir la escala de operaciones de una empresa que cotiza en bolsa, sino también una de las bases más importantes para que los inversores evalúen el potencial de la inversión en acciones.

Para las empresas que cotizan en bolsa, el crecimiento del valor de mercado es un objetivo importante porque refleja el reconocimiento general del mercado y las expectativas de la empresa. Lograr un crecimiento del valor requiere que una empresa cree continuamente valor intrínseco, lo que significa que la empresa debe tomar una serie de medidas para mejorar su desempeño, expandir su mercado y atraer más atención y confianza de los inversores.

Una empresa puede lograr un crecimiento de valor mejorando continuamente su desempeño, expandiendo mercados, aumentando el conocimiento de la marca y la imagen pública y participando en una gestión eficaz y transparente de las relaciones con los inversores. Un excelente desempeño financiero, áreas de negocios en expansión, una buena imagen y reputación corporativa, así como una buena comunicación y divulgación con los inversionistas, pueden aumentar la confianza y la atención de los inversionistas, aumentando así el valor.

La estimación que hace el mercado del valor general de una empresa es también uno de los indicadores utilizados por los inversores para evaluar el tamaño y la situación financiera de una empresa. Un valor alto generalmente indica que la empresa es grande y su negocio es relativamente estable, mientras que una capitalización de mercado baja puede indicar que la empresa se encuentra en una etapa de crecimiento con un alto potencial de crecimiento.

Su tamaño alto y bajo también tiene relación con el riesgo y el rendimiento de la inversión. En términos generales, el valor del riesgo relativamente bajo de la empresa también puede ser más estable, mientras que el valor de la empresa puede tener un mayor potencial de crecimiento, pero el riesgo también aumenta en consecuencia. Los inversores pueden elegir el tipo de acción que se adapte a su apetito por el riesgo y a sus objetivos de inversión.

Por ejemplo, una empresa de primera línea con una gran capitalización de mercado puede ser una gran corporación con una larga historia de ganancias estables, y los inversionistas generalmente pueden obtener ingresos por dividendos relativamente estables cuando mantienen sus acciones. Por otro lado, una empresa de tecnología emergente de menor valor puede tener un alto potencial de crecimiento, pero también conlleva un mayor riesgo de mercado.

Observar cómo cambia el valor de una empresa que cotiza en bolsa puede ayudar a los inversores a ajustar sus estrategias de inversión de manera oportuna. Por ejemplo, un aumento en el valor puede significar que el mercado es optimista sobre las perspectivas de la empresa y los inversionistas pueden considerar aumentar sus tenencias o comprar acciones, mientras que una caída en el valor puede sugerir que la empresa enfrenta desafíos y los inversionistas pueden necesitar considerar reducir sus participaciones o salir.

Cuando los inversores descubren que ciertas empresas están infravaloradas, pero tienen un buen potencial de crecimiento, pueden creer que están infravaloradas y se espera que logren un mayor crecimiento en el futuro. En este caso, los inversores pueden considerar invertir en estas acciones potenciales para obtener más ingresos.

Las empresas menos valiosas pueden estar infravaloradas debido a expectativas pesimistas del mercado sobre sus perspectivas u otros factores temporales. Sin embargo, si los inversionistas son capaces de reconocer que estas empresas realmente tienen una buena fortaleza operativa, posición industrial o capacidad de innovación, los precios de sus acciones pueden subir en el futuro, generando así retornos atractivos para los inversionistas.

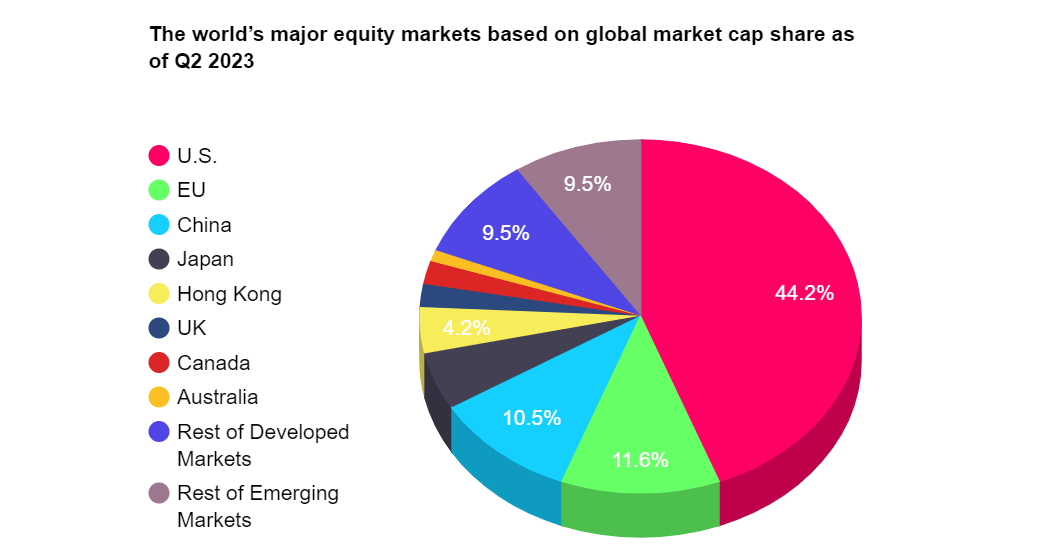

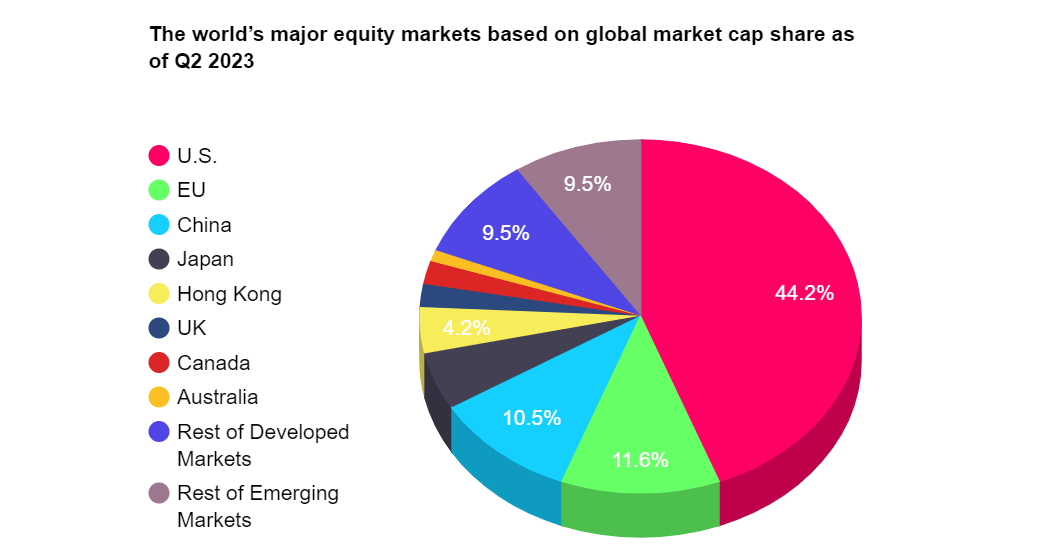

Al calcular la suma de la capitalización de mercado de todas las empresas que cotizan en bolsa, es posible medir qué tan desarrollado está el mercado de valores de un país, lo que a su vez refleja la fortaleza de la economía del país. Esta cifra refleja cuán desarrollado está el mercado de valores del país, lo que a su vez puede usarse como uno de los indicadores para evaluar la fortaleza de la economía del país. Un mercado de valores bien desarrollado suele representar un país económicamente activo y bien capitalizado.

Para los inversores, es una ventana importante a la situación empresarial de una empresa. Al observar los cambios en la capitalización de mercado de una empresa que cotiza en bolsa, los inversores pueden mantenerse al tanto de la evaluación general del mercado y de las expectativas de la empresa. Esta información puede ayudar a los inversores a ajustar sus estrategias de inversión de manera oportuna, incluida la compra, tenencia o venta de acciones en respuesta a los cambios del mercado.

Cómo calcular la capitalización de mercado

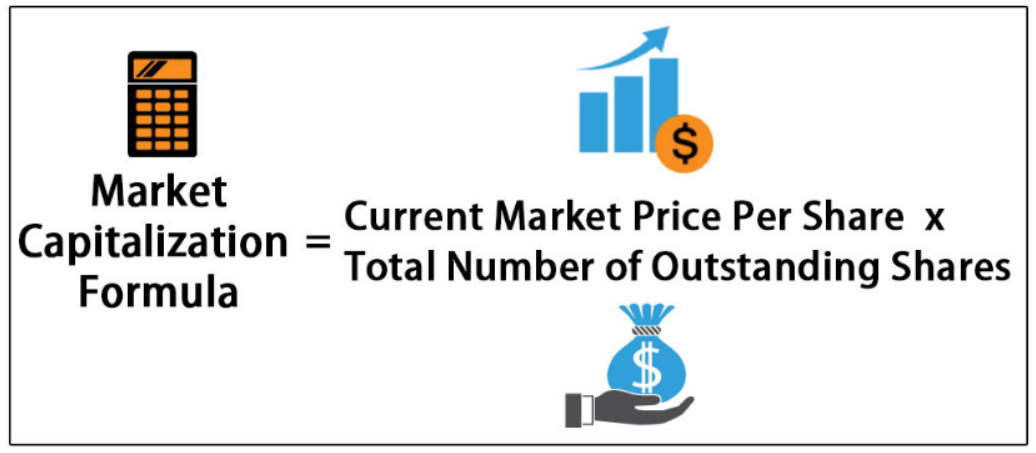

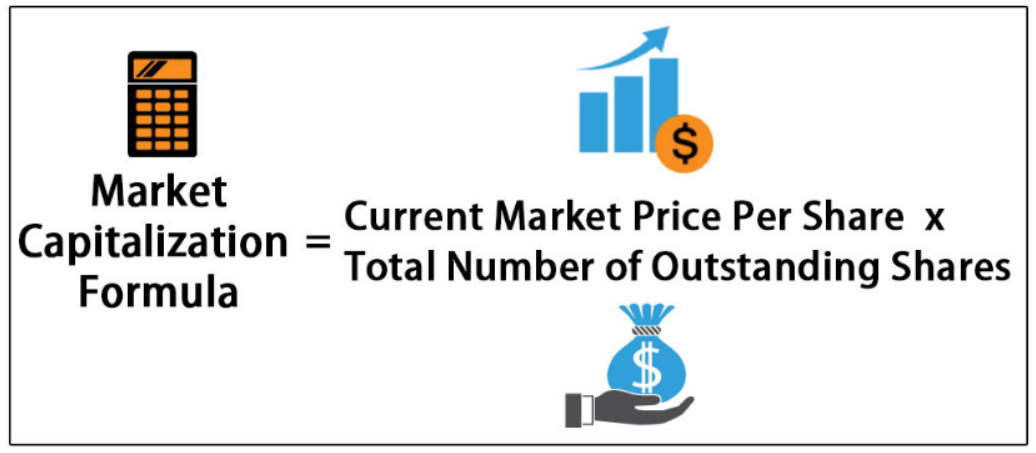

Es el valor total de una empresa que cotiza en bolsa en el mercado y se calcula multiplicando el número de acciones en circulación de la empresa por el precio actual de la acción. En otras palabras, indica la cantidad total de dinero que se necesitaría si un inversor quisiera comprar todas las acciones que cotizan en bolsa de la empresa.

Por ejemplo, suponiendo que la empresa A tiene tres unidades de acciones en circulación en el mercado y el último precio de las acciones es de 20 dólares. la capitalización de mercado de la empresa sería de 20 dólares multiplicado por 3 o 60 dólares. Es importante señalar que no es lo mismo que el mismo capital social o capital pagado de la empresa, ni tampoco es lo mismo que la cantidad de dinero que la empresa realmente recibe de sus accionistas cuando reúne capital.

Además, al calcular esto, es importante tener en cuenta que el precio de las acciones utilizado debe ser el precio de negociación o el precio de mercado más reciente, no un precio desactualizado o inexacto. Dado que varía con los cambios en el precio de las acciones y el número de acciones, se deben utilizar los datos más recientes en el cálculo para garantizar la precisión.

Los cambios en la capitalización de mercado reflejan la visión general del mercado sobre la empresa y sus ganancias esperadas. Por ejemplo, una empresa puede recibir 3 millones de dólares de sus accionistas a 1 millón de dólares por acción en su recaudación de capital inicial, pero a medida que el mercado se vuelve optimista sobre la capacidad de la empresa para ganar dinero y está dispuesto a comprar acciones a 2 millones de dólares por acción, el valor de la empresa aumenta a 6 millones de dólares a pesar de que la capitalización real de la empresa sigue siendo de 3 millones de dólares.

En este caso, aunque el capital de la empresa no ha aumentado, el precio de mercado de las acciones ha aumentado a medida que el mercado reconoce su potencial de ganancias futuras, aumentando así su valor. Esto muestra que no sólo se ve afectado por el capital real de la empresa, sino también por las expectativas de los inversores sobre el desempeño futuro de la empresa y la oferta y demanda del mercado.

Por lo general, se calcula en función del número de acciones en circulación de una empresa y no del número total de acciones. Por lo tanto, se debe garantizar que en el cálculo sólo se tengan en cuenta las acciones en circulación. Las unidades monetarias del precio de las acciones y el número de acciones deben ser coherentes en el cálculo para evitar errores de cálculo.

Y todas las acciones en circulación de la empresa, incluidas las acciones ordinarias, las acciones preferentes, etc., también deben considerarse en el cálculo. No se debe omitir ningún stock en el cálculo. Si hay un cambio en el capital (por ejemplo, división de acciones, fusión, etc.), el número de acciones debe ajustarse en consecuencia para reflejar la última estructura de capital.

La importancia de una capitalización de mercado bien calculada es que proporciona una valoración general de la empresa en el mercado, lo cual es crucial para que los inversores evalúen el potencial de inversión y el riesgo de una acción. Dependiendo de qué tan alto o bajo sea el valor calculado, los inversores pueden obtener una imagen más precisa de la posición de mercado y el valor potencial de una empresa, lo que a su vez puede guiar sus decisiones de inversión.

¿Es mejor tener una capitalización de mercado alta o baja para una acción?

Las acciones se pueden clasificar en acciones de gran, mediana y pequeña capitalización según su altura. Los inversores pueden evaluar la estabilidad y el potencial de crecimiento de una empresa en función de su tamaño para tomar decisiones de inversión. Las acciones de gran capitalización suelen tener un rendimiento más fluido del precio de las acciones, mientras que las acciones de pequeña capitalización tienen un precio de las acciones más volátil y un riesgo relativamente mayor. Los inversores pueden elegir el tipo de acción que se adapte a su apetito por el riesgo y a sus objetivos de inversión.

Las acciones de gran capitalización suelen referirse a empresas de mayor valor cuyo valor total suele oscilar entre decenas y cientos de miles de millones de dólares o más. Estas empresas suelen ser líderes de la industria con rentabilidad estable y posiciones sólidas en el mercado. Debido a su tamaño y capitalización, las acciones de gran capitalización suelen tener un comportamiento más fluido en el precio de las acciones. Es más probable que sean favorecidos por los inversores institucionales y son los preferidos por algunos inversores sólidos y con valor añadido.

Las acciones de mediana capitalización, por otro lado, se encuentran entre las acciones de gran y pequeña capitalización y generalmente oscilan entre unos pocos miles de millones y decenas de miles de millones. Estas empresas tienen un tamaño moderado y pueden ser líderes en sus industrias, pero pueden tener una participación de mercado y una rentabilidad ligeramente menores que las acciones de gran capitalización. Las acciones de mediana capitalización tienen un rendimiento relativamente más estable del precio de las acciones, así como cierto potencial de crecimiento, lo que atrae a una parte de los inversores en crecimiento y a los inversores a medio y largo plazo.

Las acciones de pequeña capitalización se refieren a empresas con una pequeña capitalización de mercado, normalmente entre unos pocos cientos de millones y unos pocos miles de millones de dólares. Estas empresas pueden ser innovadoras en industrias emergentes o recién llegadas a industrias tradicionales con alto potencial de crecimiento, pero también conllevan mayores riesgos. Las acciones de pequeña capitalización son relativamente riesgosas, ya que los precios de sus acciones son más volátiles y están sujetos al sentimiento y la divulgación del mercado. Las acciones de pequeña capitalización suelen atraer inversores agresivos y comerciantes a corto plazo.

Por supuesto, diferentes índices en diferentes países tienen diferentes criterios para clasificar las acciones de gran, mediana y pequeña capitalización. Por ejemplo, el índice S&P 500 de Estados Unidos contiene empresas con un valor mínimo de 4.000 millones de dólares, mientras que el índice S&P 400 contiene empresas con un valor de entre 1.000 millones y 4.400 millones de dólares, y el índice S&P 600 contiene empresas con un valor de entre 300 dólares. millones y 1.400 millones de dólares.

Normalmente, las empresas con mayores valores tienen un riesgo relativamente menor porque suelen tener modelos de negocio más estables, recursos más ricos y posiciones de mercado más sólidas. Estas empresas suelen tener flujos de caja y beneficios más estables y suele ser más fácil obtener financiación y atraer la confianza de los inversores. Como resultado, invertir en estas empresas más grandes probablemente proporcione retornos más estables, pero la tasa de crecimiento puede ser relativamente lenta.

Por el contrario, las empresas de menor valor suelen tener un mayor potencial de crecimiento, pero también conllevan un mayor riesgo. Estas empresas pueden estar en las primeras etapas de desarrollo, con cuotas de mercado más pequeñas, mayores presiones competitivas y una gestión menos sofisticada que las empresas más grandes.

Debido a la relativa inestabilidad de sus negocios, el precio de las acciones de estas empresas puede ser más volátil, con el correspondiente aumento del riesgo de inversión. Sin embargo, si estas empresas más pequeñas logran hacer crecer sus negocios, los precios de sus acciones pueden aumentar drásticamente, generando ganancias sustanciales para los inversores.

Por lo general, las empresas con alta capitalización de mercado son empresas grandes, maduras y estables con una rentabilidad y una posición en el mercado más estables. Suelen tener más recursos y capital y son capaces de hacer frente a las fluctuaciones de los ciclos económicos, proporcionando a los inversores ingresos y dividendos relativamente estables. Adecuado para quienes buscan rentabilidades estables y menor riesgo, así como para inversores a largo plazo. También es adecuado para las posiciones principales de la cartera, que se utilizan para estabilizar el rendimiento general de la cartera.

Las empresas inferiores, por el contrario, suelen ser empresas de crecimiento emergente con mayor potencial y mayor potencial de crecimiento. Pueden ser líderes en sus industrias o pueden tener productos y tecnologías innovadores que prometen mayores retornos. Son adecuados para inversores que buscan alto riesgo y alto rendimiento y están dispuestos a asumir mayores riesgos, así como para inversores especulativos a corto plazo. También es adecuado para inversores que tengan suficiente tolerancia al riesgo y experiencia para poder investigar y evaluar a fondo el potencial de estas empresas.

Sin embargo, es importante señalar que su alto o bajo valor no siempre refleja directamente el valor de una empresa. En ocasiones, su elevado valor puede significar que el mercado es demasiado optimista en su valoración de la empresa o que existe un comportamiento especulativo. En tales casos, los inversores deben actuar con prudencia y evitar perseguir ciegamente máximos.

Por el contrario, las empresas con valores más bajos pueden tener oportunidades potenciales de inversión, pero también conllevan mayores riesgos. Por lo tanto, al decidir si invertir en una empresa en particular, los inversores deben considerar los fundamentos de la empresa, las perspectivas de la industria, el equipo directivo, la situación financiera y otros factores, no solo el tamaño de su valor.

En general, las acciones con alta capitalización de mercado suelen ser más estables y adecuadas para inversores prudentes, mientras que las acciones con valores bajos tienen mayores riesgos pero mayor potencial de crecimiento y son adecuadas para inversores que están dispuestos a asumir mayores riesgos. Los inversores deben tomar sus decisiones en función de sus objetivos de inversión, apetito por el riesgo y estrategias de inversión.

Las 10 principales empresas por capitalización de mercado mundial

| Compañía

|

Capitalización de mercado (millones de dólares)

|

| microsoft

|

20480

|

| Manzana

|

20200

|

| Arabia Saudita

|

18750

|

| Nvidia

|

7950

|

| Amazonas

|

7770

|

| Google (Alfabeto)

|

7720

|

| Meta(Facebook)

|

7600

|

| Berkshire Hathaway

|

6770

|

| Eli Lilly

|

6700

|

| tesla

|

6680

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

¿Qué significa capitalización de mercado?

¿Qué significa capitalización de mercado?