No mercado de ações, as pessoas estão sempre de olho no preço das ações de uma empresa, regozijando-se com a sua alta e preocupando-se com a sua queda. A flutuação do preço das ações sempre esteve na mente dos investidores, pois esta flutuação pode levar a enormes lucros ou perdas. No entanto, além do preço das ações, existe um indicador igualmente importante que muitas vezes é esquecido: a capitalização de mercado. Não é apenas a soma do valor de mercado das ações em circulação de uma empresa cotada, mas também um importante indicador da escala das operações da empresa e do valor do investimento. Agora vamos entender juntos a importância da capitalização de mercado e do método de cálculo.

O que significa capitalização de mercado?

O que significa capitalização de mercado?

Refere-se ao valor de mercado de uma empresa, ou seja, ao valor total de todas as ações emitidas de uma empresa, e é a avaliação global de uma empresa pelos investidores. Não é apenas um indicador importante para medir a escala de operações de uma empresa cotada, mas também uma das bases mais importantes para os investidores avaliarem o potencial de investimento em ações.

Para as empresas cotadas, o crescimento do valor de mercado é um objectivo importante porque reflecte o reconhecimento global do mercado e as expectativas da empresa. A concretização do crescimento do valor exige que uma empresa crie continuamente valor intrínseco, o que significa que a empresa precisa de tomar uma série de medidas para melhorar o seu desempenho, expandir o seu mercado e atrair mais atenção e confiança dos investidores.

Uma empresa pode alcançar crescimento de valor melhorando continuamente o desempenho, expandindo mercados, aumentando o reconhecimento da marca e a imagem pública, e engajando-se em uma gestão eficaz e transparente de relações com investidores. O excelente desempenho financeiro, a expansão das áreas de negócio, uma boa imagem e reputação corporativa, bem como uma boa comunicação e divulgação com os investidores, podem aumentar a confiança e a atenção dos investidores, aumentando assim o valor.

A estimativa do mercado sobre o valor global de uma empresa é também um dos indicadores utilizados pelos investidores para avaliar o tamanho e a situação financeira de uma empresa. Um valor elevado normalmente indica que a empresa é grande e o seu negócio é relativamente estável, enquanto uma baixa capitalização de mercado pode indicar que a empresa está numa fase de crescimento com elevado potencial de crescimento.

Seu alto e baixo tamanho também têm relação com o risco e o retorno do investimento. De um modo geral, o valor do risco relativamente baixo da empresa também pode ser mais estável, enquanto o valor da empresa pode ter um maior potencial de crescimento, mas o risco também é correspondentemente aumentado. Os investidores podem escolher o tipo de ação que se adapta ao seu apetite ao risco e aos seus objetivos de investimento.

Por exemplo, uma empresa de primeira linha com uma grande capitalização de mercado pode ser uma grande empresa com um longo histórico de lucros estáveis, e os investidores podem geralmente obter rendimentos de dividendos relativamente estáveis quando detêm as suas ações. Por outro lado, uma empresa tecnológica emergente de menor valor pode ter um elevado potencial de crescimento, mas também apresentar um risco de mercado mais elevado.

Observar como o valor de uma empresa listada muda pode ajudar os investidores a ajustarem suas estratégias de investimento em tempo hábil. Por exemplo, um aumento no valor pode significar que o mercado está optimista quanto às perspectivas da empresa, e os investidores podem considerar aumentar as suas participações ou comprar as acções, enquanto uma queda no valor pode sugerir que a empresa está a enfrentar desafios, e os investidores podem precisar de considerar reduzir suas participações ou sair.

Quando os investidores descobrem que certas empresas estão subvalorizadas, mas estas empresas têm um bom potencial de crescimento, podem acreditar que estas empresas estão subvalorizadas e espera-se que alcancem um maior crescimento no futuro. Neste caso, os investidores podem considerar investir nestas ações potenciais para obter mais rendimentos.

As empresas menos valiosas podem estar subvalorizadas devido a expectativas pessimistas do mercado sobre as suas perspectivas ou outros factores temporários. No entanto, se os investidores forem capazes de reconhecer que estas empresas têm realmente uma boa força operacional, posição industrial ou capacidade de inovação, os preços das suas ações poderão subir no futuro, gerando assim retornos consideráveis para os investidores.

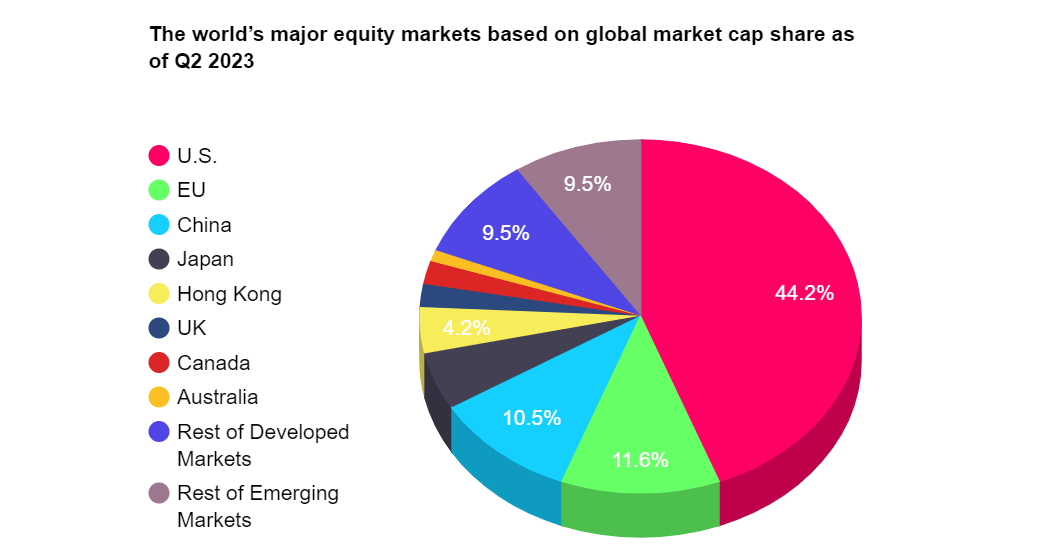

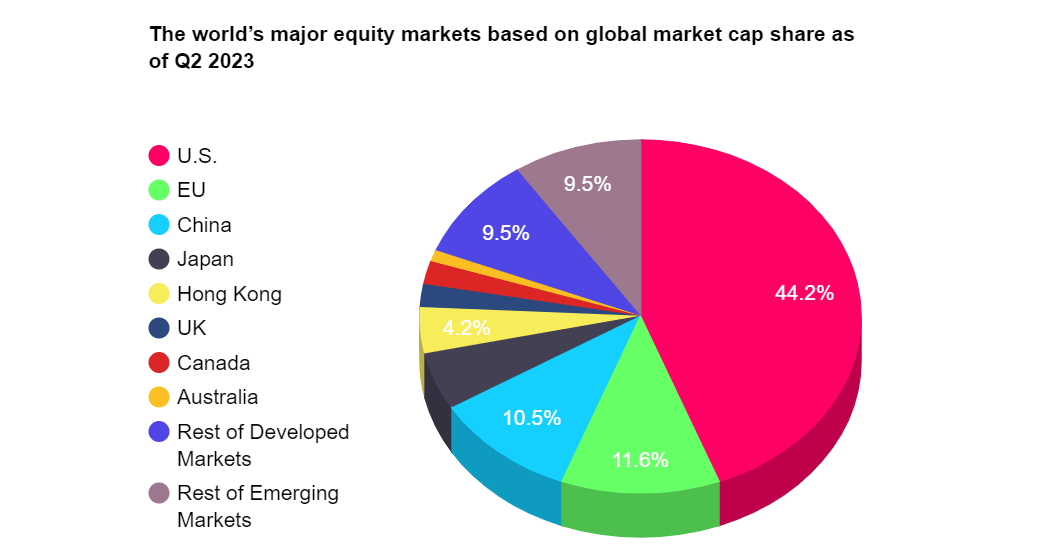

Ao calcular a soma da capitalização bolsista de todas as empresas cotadas na bolsa, é possível medir o quão desenvolvido é o mercado de ações de um país, o que por sua vez reflete a força da economia do país. Este valor reflecte o quão desenvolvido está o mercado de acções do país, que por sua vez pode ser utilizado como um dos indicadores para avaliar a força da economia do país. Um mercado de ações bem desenvolvido geralmente representa um país economicamente ativo e bem capitalizado.

Para os investidores, é uma janela importante para a situação empresarial de uma empresa. Ao observar as mudanças na capitalização de mercado de uma empresa cotada, os investidores podem manter-se a par da avaliação global do mercado e das expectativas da empresa. Essas informações podem ajudar os investidores a ajustar as suas estratégias de investimento em tempo útil, incluindo a compra, detenção ou venda de ações em resposta às mudanças do mercado.

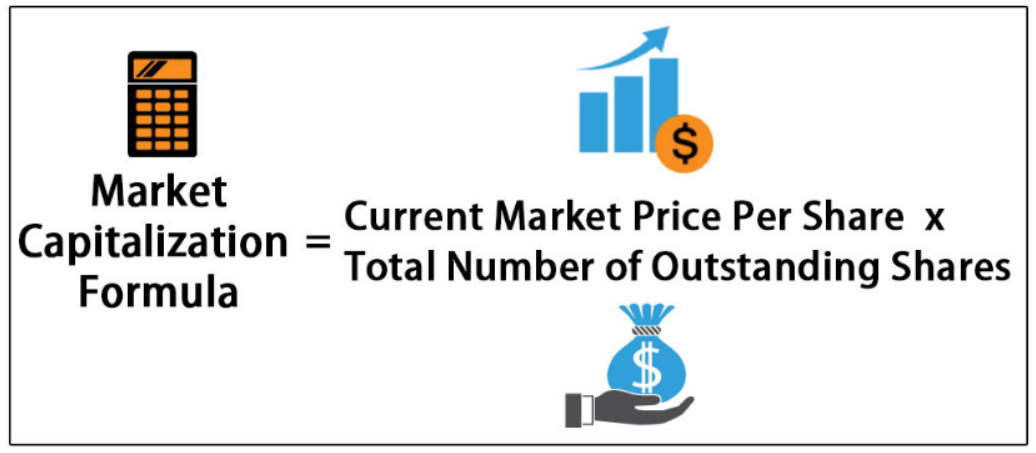

Como calcular a capitalização de mercado

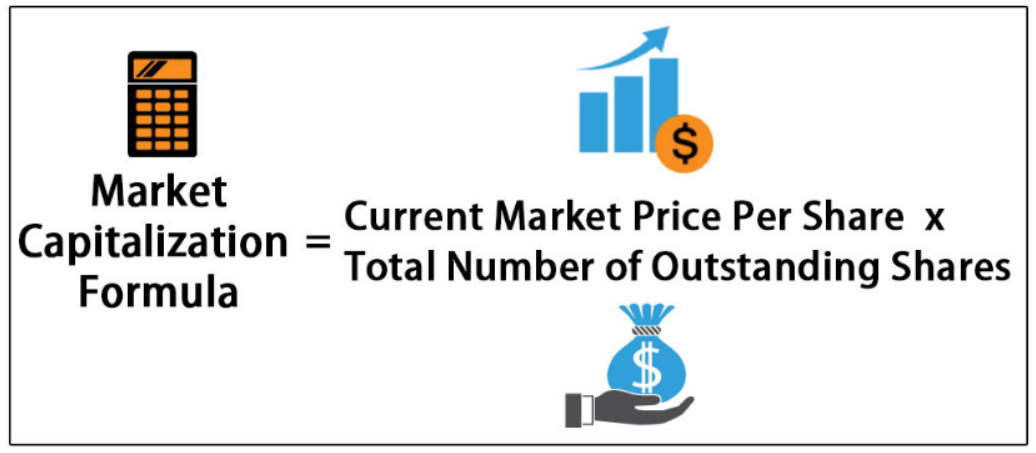

É o valor global de uma empresa de capital aberto no mercado e é calculado multiplicando-se o número de ações da empresa em circulação pelo preço atual das ações. Em outras palavras, indica a quantidade total de dinheiro que seria necessária se um investidor quisesse comprar todas as ações negociadas em bolsa da empresa.

Por exemplo, supondo que a Empresa A tenha três unidades de ações em circulação no mercado e o preço mais recente das ações seja de US$ 20. a capitalização de mercado da empresa seria de US$ 20 multiplicados por 3. ou US$ 60. É importante notar que não é o mesmo que o mesmo capital social ou capital integralizado da empresa, nem é o mesmo que a quantidade de dinheiro que a empresa realmente recebe dos seus acionistas quando levanta capital.

Além disso, ao calcular isso, é importante observar que o preço das ações utilizado deve ser o preço de negociação ou preço de mercado mais recente, e não um preço desatualizado ou impreciso. Uma vez que varia com as alterações no preço e no número de ações, os dados mais recentes devem ser utilizados no cálculo para garantir a precisão.

As alterações na capitalização de mercado refletem a visão geral do mercado sobre a empresa e os seus lucros esperados. Por exemplo, uma empresa pode receber US$ 3 milhões dos acionistas a US$ 1 milhão por ação em seu levantamento de capital inicial, mas à medida que o mercado se torna otimista quanto à capacidade da empresa de ganhar dinheiro e está disposto a comprar ações a US$ 2 milhões por ação, o valor da empresa sobe para US$ 6 milhões, embora a capitalização real da empresa ainda seja de US$ 3 milhões.

Neste caso, embora o capital da empresa não tenha aumentado, o preço de mercado das ações aumentou à medida que o mercado reconhece o seu potencial de ganhos futuros, aumentando assim o seu valor. Isto mostra que não é apenas afectado pelo capital real da empresa, mas também pelas expectativas dos investidores relativamente ao desempenho futuro da empresa e à oferta e procura do mercado.

Geralmente é calculado com base no número de ações em circulação de uma empresa, e não no número total de ações. Portanto, deve-se garantir que apenas as ações em circulação sejam consideradas no cálculo. As unidades monetárias do preço das ações e o número de ações devem ser consistentes no cálculo para evitar erros de cálculo.

E todas as ações em circulação da empresa, incluindo ações ordinárias, preferenciais, etc., também devem ser consideradas no cálculo. Nenhum estoque deve ser omitido do cálculo. Se houver uma alteração no patrimônio líquido (por exemplo, desdobramento de ações, fusão, etc.), o número de ações deverá ser ajustado de acordo para refletir a estrutura patrimonial mais recente.

A importância de uma capitalização de mercado bem calculada é que ela fornece uma avaliação global da empresa no mercado, o que é crucial para os investidores avaliarem o potencial de investimento e o risco de uma ação. Dependendo de quão alto ou baixo é o valor calculado, os investidores podem obter uma imagem mais precisa da posição de mercado e do valor potencial de uma empresa, o que por sua vez pode orientar as suas decisões de investimento.

É melhor ter uma capitalização de mercado alta ou baixa para uma ação?

As ações podem ser categorizadas em ações de grande capitalização, média capitalização e pequena capitalização, de acordo com sua altura. Os investidores podem avaliar a estabilidade e o potencial de crescimento de uma empresa com base no seu tamanho para tomar decisões de investimento. As ações de grande capitalização geralmente apresentam um desempenho mais suave do preço das ações, enquanto as ações de pequena capitalização têm um preço de ação mais volátil e um risco relativamente maior. Os investidores podem escolher o tipo de ação que se adapta ao seu apetite ao risco e aos seus objetivos de investimento.

As ações de grande capitalização geralmente se referem a empresas de maior valor, cujo valor total está geralmente na faixa de dezenas a centenas de bilhões de dólares ou mais. Estas empresas são frequentemente líderes do setor, com rentabilidade estável e fortes posições de mercado. Devido ao seu tamanho e capitalização, as ações de grande capitalização geralmente apresentam um desempenho mais suave no preço das ações. É mais provável que sejam favorecidos por investidores institucionais e sejam preferidos por alguns investidores sólidos e de valor acrescentado.

As ações de média capitalização, por outro lado, ficam entre as ações de grande e pequena capitalização e geralmente variam de alguns bilhões a dezenas de bilhões. Estas empresas são de dimensão moderada e podem ser líderes nos seus setores, mas podem ter uma quota de mercado e rentabilidade ligeiramente inferiores às das ações de grande capitalização. As ações de média capitalização apresentam um desempenho relativamente mais estável dos preços das ações, bem como algum potencial de crescimento, atraindo assim uma parte dos investidores em crescimento e de médio e longo prazo.

As ações de pequena capitalização referem-se a empresas com pequena capitalização de mercado, geralmente entre algumas centenas de milhões e alguns bilhões de dólares. Estas empresas podem ser inovadoras em indústrias emergentes ou recém-chegadas em indústrias tradicionais com elevado potencial de crescimento, mas também apresentam riscos maiores. As ações de pequena capitalização são relativamente arriscadas, uma vez que os preços das suas ações são mais voláteis e sujeitos ao sentimento e à divulgação do mercado. As ações de pequena capitalização atraem frequentemente investidores agressivos e traders de curto prazo.

É claro que diferentes índices em diferentes países tenham critérios diferentes para categorizar ações de grande, média e pequena capitalização. Por exemplo, o índice S&P 500 nos Estados Unidos contém empresas com um valor mínimo de 4 mil milhões de dólares, enquanto o índice S&P 400 contém empresas com um valor entre 1 mil milhões de dólares e 4.4 mil milhões de dólares, e o índice S&P 600 contém empresas com um valor entre 300 dólares. milhões e US$ 1.4 bilhão.

Normalmente, as empresas com valores maiores têm um risco relativamente menor porque normalmente têm modelos de negócios mais estáveis, recursos mais ricos e posições de mercado mais fortes. Estas empresas tendem a ter fluxos de caixa e lucros mais estáveis, sendo normalmente mais fácil obter financiamento e atrair a confiança dos investidores. Como resultado, investir nestas empresas de maior dimensão poderá proporcionar retornos mais estáveis, mas a taxa de crescimento poderá ser relativamente lenta.

Em contraste, as empresas de menor valor normalmente têm maior potencial de crescimento, mas também apresentam maior risco. Estas empresas podem estar nas fases iniciais de desenvolvimento, com quotas de mercado mais pequenas, maiores pressões competitivas e uma gestão menos sofisticada do que as empresas maiores.

Devido à relativa instabilidade dos seus negócios, o preço das ações destas empresas pode ser mais volátil, com um correspondente aumento do risco de investimento. No entanto, se estas pequenas empresas conseguirem fazer crescer os seus negócios, os preços das suas ações poderão subir acentuadamente, trazendo ganhos substanciais aos investidores.

Normalmente, as empresas com elevada capitalização de mercado são empresas grandes, maduras e estáveis, com rentabilidade e posição de mercado mais estáveis. Tendem a ter mais recursos e capital e são capazes de lidar com as flutuações dos ciclos económicos, proporcionando aos investidores rendimentos e dividendos relativamente estáveis. Adequado para quem busca retornos estáveis e menor risco, bem como para investidores de longo prazo. Também é adequado para participações de carteiras principais, que são utilizadas para estabilizar o desempenho geral da carteira.

As empresas inferiores, por outro lado, são geralmente empresas emergentes de crescimento com maior potencial e maior potencial de crescimento. Podem ser líderes nas suas indústrias ou podem ter produtos e tecnologias inovadores que prometem retornos mais elevados. São adequados para investidores que buscam alto risco e alto retorno e estão dispostos a assumir riscos maiores, bem como para investidores especulativos de curto prazo. Também é adequado para investidores que tenham tolerância ao risco e experiência suficientes para poderem pesquisar e avaliar exaustivamente o potencial destas empresas.

Porém, é importante ressaltar que nem sempre seu alto ou baixo valor reflete diretamente o valor de uma empresa. Por vezes, o seu elevado valor pode significar que o mercado está excessivamente optimista na avaliação da empresa ou que existe um comportamento especulativo. Nesses casos, os investidores precisam exercer um julgamento prudente e evitar perseguir cegamente os máximos.

Pelo contrário, as empresas com valores mais baixos podem ter potenciais oportunidades de investimento, mas também apresentam riscos mais elevados. Portanto, ao decidirem investir numa determinada empresa, os investidores devem considerar os fundamentos da empresa, as perspectivas do sector, a equipa de gestão, a posição financeira e outros factores, e não apenas a dimensão do seu valor.

No geral, as ações com elevada capitalização de mercado são geralmente mais estáveis e adequadas para investidores prudentes, enquanto as ações com valores baixos apresentam riscos mais elevados, mas maior potencial de crescimento e são adequadas para investidores que estão dispostos a assumir riscos mais elevados. Os investidores devem fazer as suas escolhas com base nos seus objetivos de investimento, apetite ao risco e estratégias de investimento.

Dez principais empresas por capitalização de mercado global

| Empresa |

Capitalização de mercado (US$ bilhões) |

| Microsoft |

20480 |

| Maçã |

20200 |

| Arábia Saudita |

18750 |

| NVIDIA |

7950 |

| Amazonas |

7770 |

| Google (Alfabeto) |

7720 |

| Meta(Facebook) |

7600 |

| Berkshire Hathaway |

6770 |

| Eli Lilly |

6700 |

| Tesla |

6680 |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que significa capitalização de mercado?

O que significa capitalização de mercado?