Banyak investor yang tidak suka mempelajari informasi terkait keuangan, terutama laporan keuangan yang padat dengan angka-angka sehingga membuat banyak orang kecewa. Namun, alasan mengapa sebuah bisnis ada adalah untuk menghasilkan keuntungan, dan jika kita tidak memahami aset dan liabilitasnya, laba dan rugi operasinya, atau situasi arus kasnya, kita kehilangan petunjuk yang sangat penting dalam pertimbangan investasi. Investor yang bijaksana akan belajar menganalisis laporan keuangan, tidak hanya untuk menemukan perusahaan investasi yang bernilai tetapi juga untuk menghindari perusahaan yang bermasalah. Pada artikel kali ini kami akan merangkum komposisi laporan keuangan dan cara menganalisisnya secara umum.

Apa itu laporan keuangan?

Apa itu laporan keuangan?

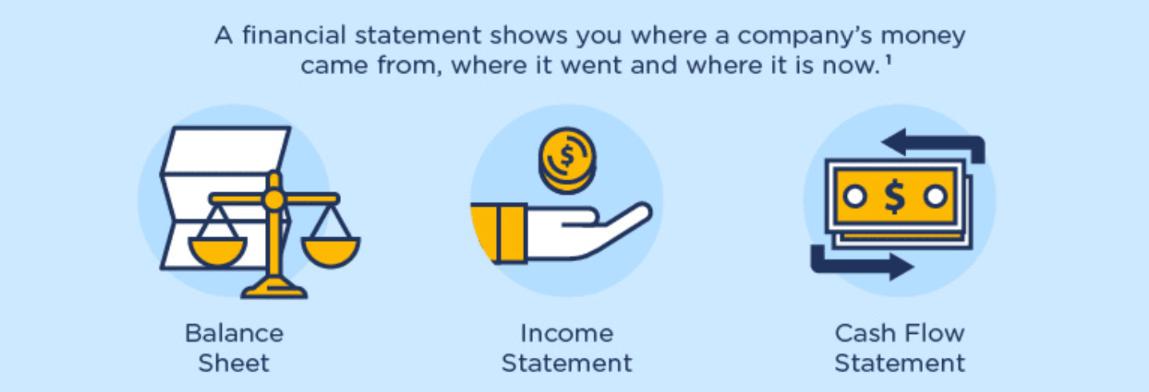

Ini adalah dokumen yang disiapkan oleh suatu bisnis untuk mencerminkan posisi keuangan dan hasil operasinya selama periode waktu tertentu. Ini memberikan informasi penting tentang aktivitas keuangan suatu perusahaan, termasuk status aset dan liabilitas, profitabilitas, dan arus kas, dan memberikan dasar bagi investor, manajemen, kreditor, dan pemangku kepentingan lainnya untuk menilai kesehatan perusahaan dan tren perkembangannya di masa depan. .

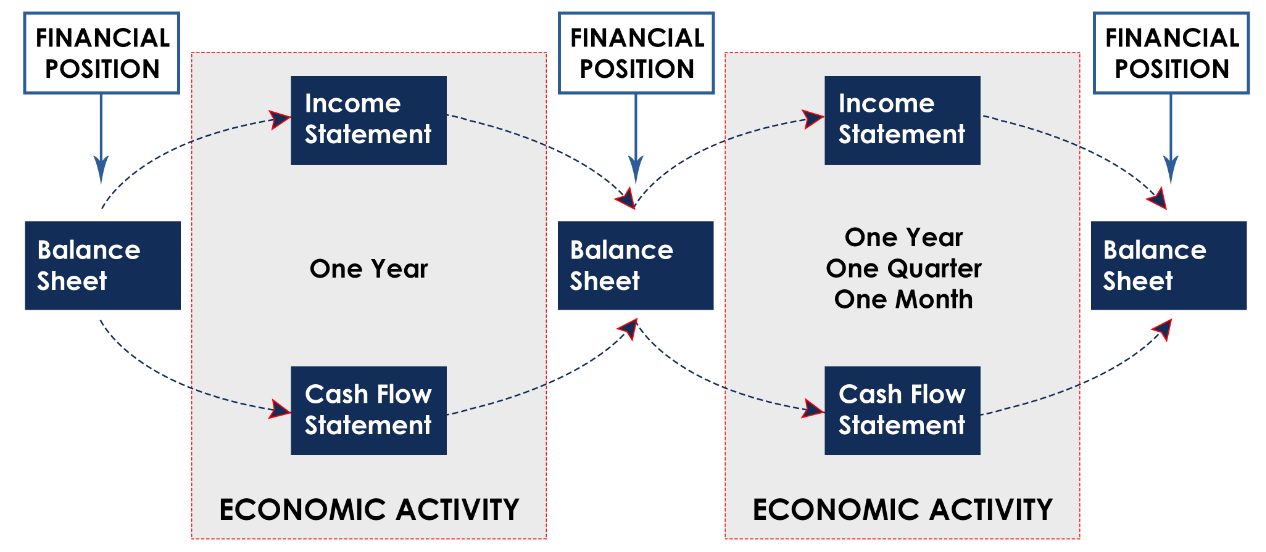

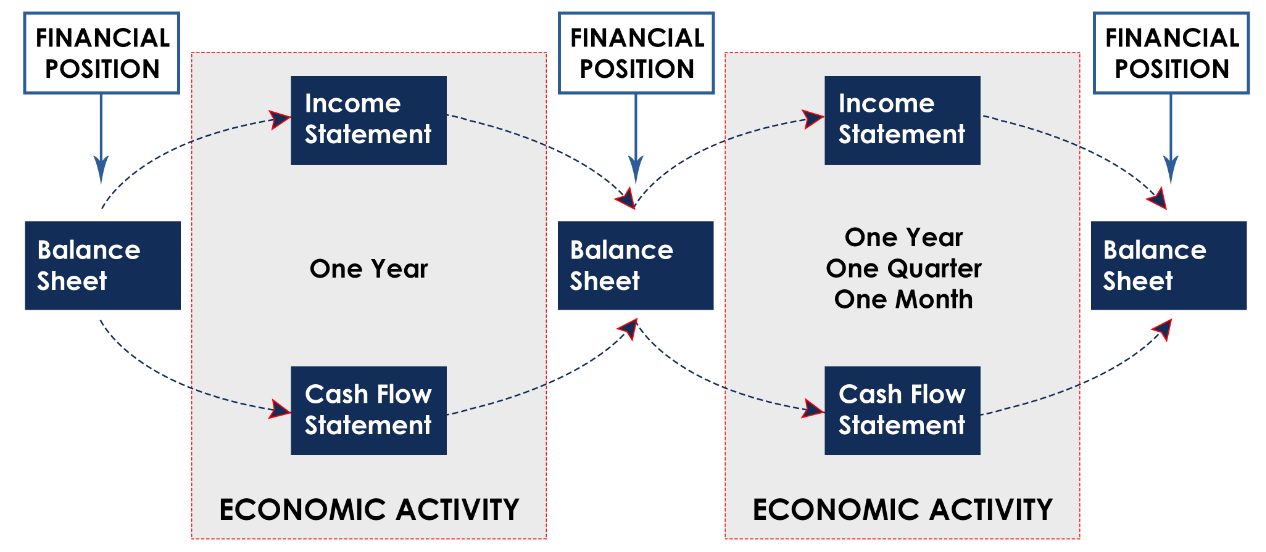

Di Tiongkok, perusahaan tercatat diwajibkan menerbitkan laporan keuangan empat kali setahun, dengan laporan triwulanan diterbitkan pada akhir bulan April, laporan setengah tahunan pada akhir bulan Agustus, laporan tiga triwulanan pada akhir bulan Oktober, dan terakhir laporan triwulanan diterbitkan pada akhir bulan Oktober. laporan tahunan tahun ini pada akhir bulan April tahun berikutnya. Selain itu, laporan tahunan tahun lalu harus diungkapkan lebih awal dibandingkan laporan triwulanan tahun berikutnya.

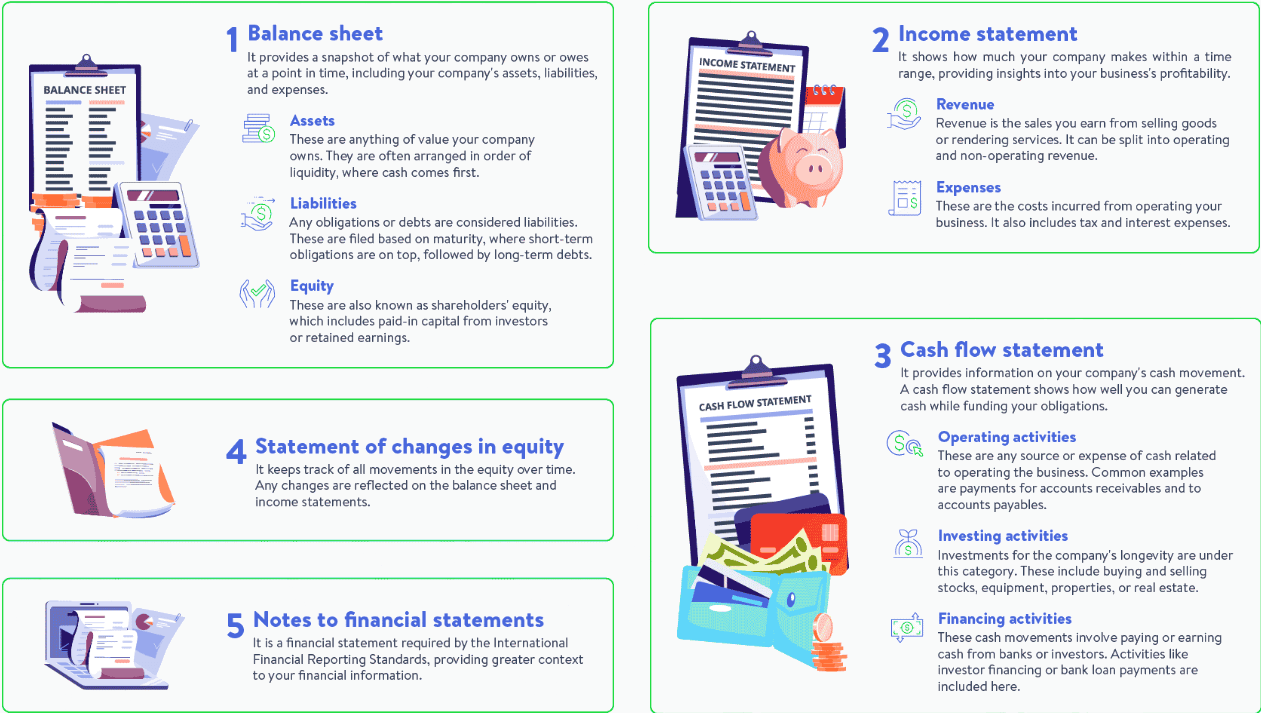

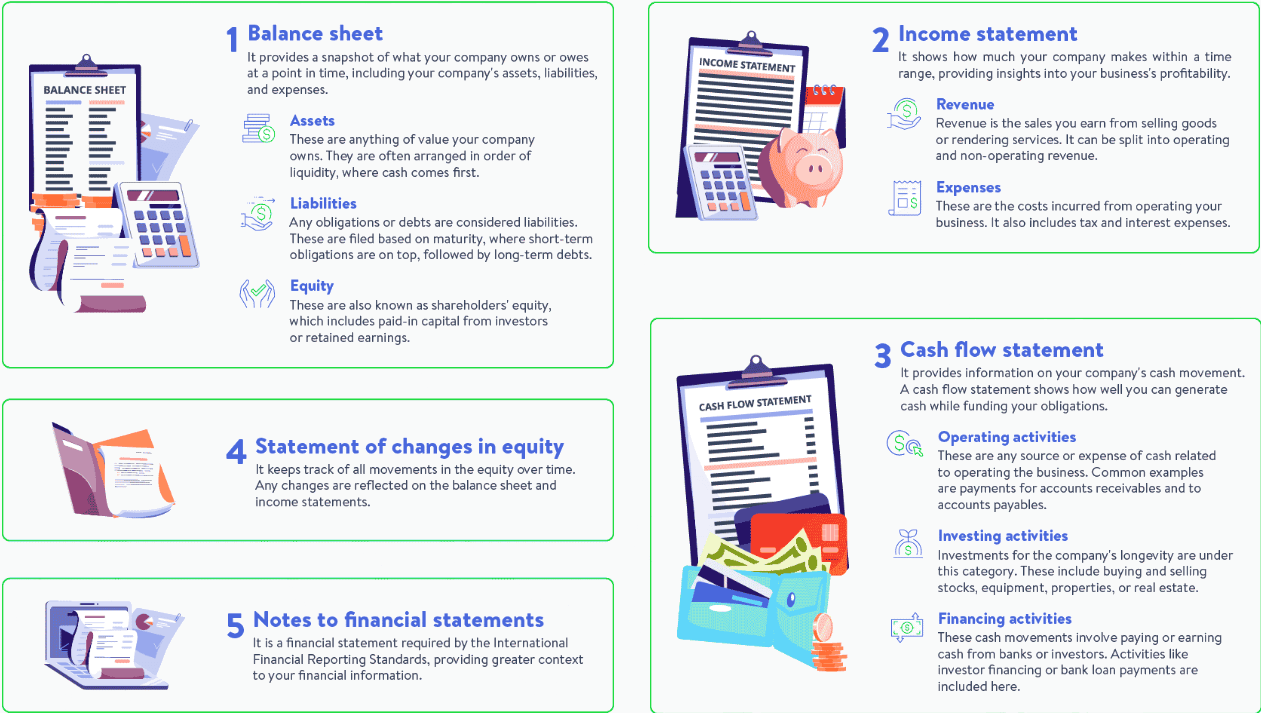

Mengenai ruang lingkup laporan keuangan, baik laporan tahunan maupun laporan triwulanan setidaknya memuat tiga laporan: neraca, laporan laba rugi, dan laporan arus kas, yang biasa disebut dengan tiga laporan besar. Masing-masing laporan ini memerlukan laporan perusahaan induk dan laporan konsolidasi. Laporan konsolidasi merupakan pernyataan yang menganggap kantor pusat dan seluruh anak perusahaan emiten sebagai satu kesatuan, sehingga juga menjadi bagian yang menjadi fokus para pemegang saham emiten dan calon investor.

Kerangka neraca dapat disederhanakan menjadi dua bagian utama. Di sebelah kanan adalah kewajiban dan ekuitas pemegang saham, yang mencatat sumber-sumber uang perusahaan. Di sebelah kiri adalah aset, yang mencatat kemana perginya uang perusahaan. Uang yang diterima adalah kewajiban, dan uang yang dimasukkan pemegang saham adalah ekuitas pemegang saham. Bersama-sama, uang ini menjadi pabrik dan peralatan, produk keuangan, dan sebagainya—aset perusahaan.

Neraca mengikuti persamaan akuntansi horizontal pertama: aset sama dengan kewajiban ditambah ekuitas pemegang saham. Aset adalah sumber daya yang dimiliki oleh perusahaan atau sumber daya ekonomi yang menjadi haknya secara eksternal; liabilitas adalah utang atau kewajiban yang ditanggung perusahaan secara eksternal; dan ekuitas pemegang saham (aset bersih) merupakan bagian dari ekuitas pemilik perusahaan dalam kekayaan bersih perusahaan.

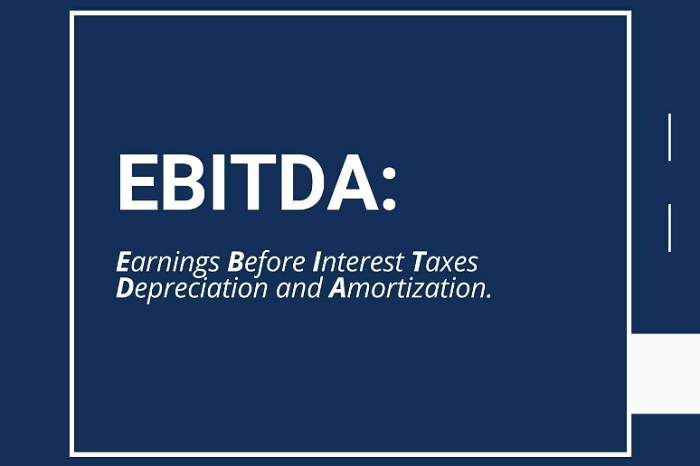

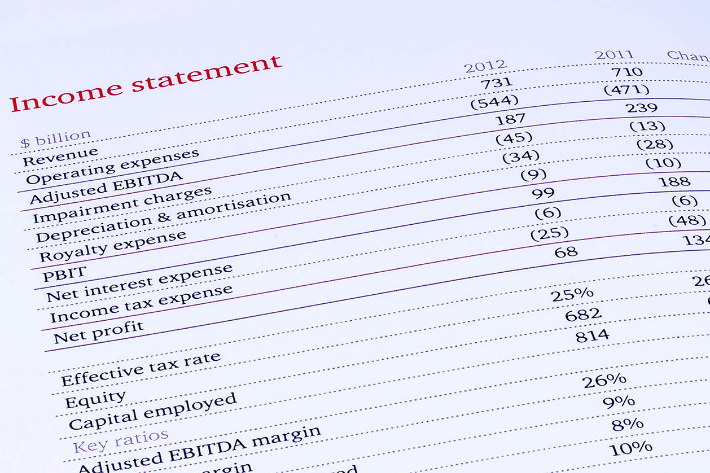

Laporan laba rugi, juga disebut laporan laba rugi, disusun sebagai serangkaian penambahan dan pengurangan. Ini menunjukkan pendapatan dan pengeluaran selama periode waktu tertentu untuk menghitung laba bersih perusahaan. Laporan laba rugi disusun berdasarkan full accrual basis atau disebut juga dengan accrual basis yang artinya pendapatan dan beban dicatat dalam laporan laba rugi baik sebelum atau sesudah benar-benar terjadi, tergantung pada kegiatan usaha yang terjadi.

Misalnya, Perusahaan A membayar $1 juta untuk sebuah truk dan mengharapkan kendaraan tersebut bertahan selama lima tahun. Berdasarkan akuntansi berbasis akrual penuh, $1 juta yang telah dibayarkan Perusahaan A untuk kendaraan tersebut disebar selama lima tahun sebagai beban Perusahaan A dan bukan dibebankan sepenuhnya pada tahun berjalan.

Justru karena laporan laba rugi menggunakan basis akrual, maka perusahaan dapat mencatat pendapatan dan beban pada laporan laba ruginya yang sebenarnya tidak diterima atau dibayar, sehingga memberikan fleksibilitas bagi perusahaan namun juga meningkatkan kemungkinan kesalahan atau manipulasi laporan laba rugi. . Akibatnya, laporan laba rugi menjadi salah satu bagian laporan keuangan yang paling manipulatif atau menyesatkan.

Laporan arus kas adalah catatan perubahan kas dan setara kas selama periode pelaporan, dan aktivitas yang melibatkan kas dikategorikan ke dalam tiga kelompok utama: aktivitas operasi, aktivitas investasi, dan aktivitas pendanaan. Selain itu, jika perusahaan mempunyai arus kas masuk dan keluar mata uang asing atau mempunyai anak perusahaan di luar negeri, maka perlu juga adanya fluktuasi nilai tukar kas dan setara kas yang disebabkan oleh dampak daftar tersendiri.

Ketiga jenis laporan keuangan ini sangat diperlukan karena angka-angka di dalamnya saling berkaitan, dan masing-masing jenis laporan keuangan dapat memberikan informasi yang berbeda-beda bagi investor. Penting untuk diketahui bahwa pendapatan perusahaan tidak mewakili gambaran keseluruhan; hanya dengan memahami aset dan kewajiban serta arus kas perusahaan dapat menentukan posisi keuangan perusahaan dengan tepat.

Misalnya, Perusahaan ABC menjual barang seharga $5.000 kepada pelanggan yang tidak harus segera membayar kembali uangnya tetapi dapat membayarnya kembali setelah 30 hari. Walaupun uangnya belum ada di tangan, namun nilai barang yang dijual ABC dicatat langsung di laporan laba rugi, menunjukkan bahwa pendapatan perusahaan akan bertambah sebesar $5.000.

Dan di neraca akan dicatat bahwa $5.000 itu ada di bagian aset karena cepat atau lambat pelanggan akan membayarnya kembali, jadi uang yang terhutang adalah aset. Dan pada laporan arus kas menunjukkan adanya arus kas keluar sebesar $5.000 karena rekening-rekening yang belum tertagih akan mengurangi kas perusahaan sehingga membuat perusahaan mempunyai lebih sedikit uang untuk menjalankan operasinya.

Selain ketiga pernyataan utama tersebut, terdapat juga laporan perubahan ekuitas pemegang saham. Ini menunjukkan perubahan ekuitas pemegang saham perusahaan, termasuk kontribusi investor, pembagian keuntungan surplus, dan sebagainya. Ada juga catatan atas laporan keuangan, yang digunakan untuk memberikan informasi tambahan seperti dasar penyusunan laporan, kebijakan akuntansi, estimasi akuntansi signifikan, dll.

Di bidang investasi, laporan keuangan merupakan salah satu alat utama bagi investor untuk memahami kondisi operasi suatu perusahaan dan menilai nilai investasinya. Melalui analisis mendalam terhadap laporan laba rugi, neraca, dan laporan arus kas, investor dapat memperoleh wawasan tentang profitabilitas, stabilitas keuangan, dan potensi pertumbuhan masa depan suatu perusahaan.

Penyusunan Laporan Keuangan

Penyusunan Laporan Keuangan

Ini adalah alat penting bagi perusahaan untuk memberikan informasi kepada investor dan pemangku kepentingan lainnya tentang posisi dan kinerja keuangannya. Bukan hanya rapor perusahaannya tetapi juga bahasa perusahaannya. Proses penyusunan laporan keuangan dapat digunakan untuk memahami proses pendapatan perusahaan, aliran dana, dan kesehatan keuangan.

Mereka yang mendapat bagian dari keuntungan perusahaan dalam gagasan saham menjadi pemegang saham, dan kekayaan pemegang saham dikenal sebagai ekuitas pemegang saham. Sebuah perusahaan memulai dengan meningkatkan modal, dan pada saat itu, uang hanya akan datang dari dua tempat. Yang satu dipinjam dari orang lain, dan yang lainnya dari pemegang saham itu sendiri. Uang yang dipinjam dari orang lain disebut kewajiban, dan uang yang disumbangkan oleh pemegang saham sendiri disebut ekuitas pemegang saham.

Dan ketika perusahaan memperoleh uang dari kewajiban dan ekuitas pemegang saham, untuk menghasilkan uang, perusahaan akan menyediakan jasa atau memproduksi barang. Jadi uang tersebut akan digunakan untuk membeli mesin, pabrik, peralatan, atau untuk menyimpan uang tunai dalam operasi perusahaan—barang yang disebut aset. Karena semua aset harus tersedia untuk digunakan perusahaan, aset harus sama dengan kewajiban ditambah ekuitas pemegang saham.

Kewajiban dan ekuitas di bagian kanan neraca merupakan saluran pembiayaan perusahaan, yang menunjukkan dari mana perusahaan memperoleh uangnya. Aset di bagian kiri neraca adalah jalur investasi perusahaan, yang menunjukkan ke mana perginya uang perusahaan. Karena uang yang diperoleh perusahaan harus menunjukkan di mana uang tersebut dibelanjakan, maka jumlah di sisi kiri dan kanan neraca harus konsisten.

Tentu saja, dalam neraca tertentu, mereka dipecah menjadi aset lancar, aset tetap, kewajiban lancar, kewajiban tetap, dan ekuitas pemegang saham. Ada banyak item akuntansi di dalamnya. Singkatnya, neraca adalah tabel yang menunjukkan bagaimana dana yang diperoleh suatu perusahaan telah digunakan.

Neraca merupakan alat penting untuk mencerminkan posisi keuangan suatu perusahaan pada suatu waktu tertentu. Ini mencantumkan dua bagian utama bisnis, aset dan kewajiban, dalam korespondensi dan menghitung aset bersih, atau ekuitas. Aset bersih mewakili ekuitas pemilik bisnis, juga dikenal sebagai kekayaan bersih atau ekuitas pemegang saham.

Kekayaan bersih suatu bisnis sebenarnya adalah nilai bisnis tersebut, karena ini menunjukkan nilai sisa aset yang akan menjadi milik pemegang saham jika bisnis tersebut dilikuidasi pada saat itu, yaitu aset bersih. Dengan demikian, porsi kekayaan bersih pada neraca dapat digunakan untuk mengukur nilai atau kekayaan bersih suatu bisnis.

Pernyataan yang mencatat apakah suatu perusahaan menghasilkan uang atau tidak disebut dengan laporan laba rugi, disebut juga laporan laba rugi atau laporan laba rugi. Ini adalah laporan keuangan yang mencerminkan pendapatan dan pengeluaran suatu bisnis selama periode waktu tertentu, menunjukkan pendapatan dari penjualan, biaya dan pengeluaran, serta laba bersih atau kerugian bersih bisnis tersebut. Ada banyak entri akuntansi di dalamnya, seperti pendapatan penjualan, harga pokok penjualan, overhead, biaya penyusutan, biaya bunga, pajak perusahaan, dll.

Korporasi adalah suatu perusahaan yang dimiliki oleh seluruh pemegang saham dan mampu membagikan dividen kepada setiap pemegang saham dari laba bersih yang diperoleh, yaitu dividen yang diterima apabila melakukan investasi saham. Uang yang tersisa setelah pembagian dividen final dikembalikan ke neraca di bawah ekuitas pemegang saham, sehingga perusahaan dapat menyimpan uang tersebut untuk diinvestasikan kembali, yang umumnya dikenal sebagai laba ditahan.

Tujuan utama laporan laba rugi adalah untuk mengukur kinerja usaha suatu perusahaan dalam jangka waktu tertentu, yang darinya dapat diketahui dengan jelas dari sumber mana perusahaan tersebut memperoleh pendapatannya, serta besaran dan struktur pendapatan tersebut. . Pada saat yang sama, laporan laba rugi juga mencantumkan berbagai biaya dan pengeluaran yang dikeluarkan oleh bisnis selama periode tersebut, termasuk harga pokok penjualan, biaya administrasi, biaya bunga, dll.

Pada akhirnya, laba bersih (atau rugi bersih) adalah indikator utama laporan laba rugi, yang mewakili tingkat profitabilitas perusahaan selama periode tersebut. Dengan demikian, laporan laba rugi memberikan penilaian komprehensif terhadap kinerja operasi perusahaan, yang secara langsung mencerminkan di mana perusahaan menghasilkan uang dan berapa banyak yang dihasilkannya, sehingga laba bersih dapat dianggap sebagai "gaji" perusahaan untuk periode tertentu, yaitu pendapatan. dihasilkan oleh aktivitas operasinya.

Pengumpulan uang dicatat di bagian kanan neraca; investasi dalam bisnis dicatat di bagian kiri neraca; dan mulai menghasilkan uang dicatat pada laporan laba rugi. Sebaliknya, laporan arus kas merupakan pelumas proses operasional perusahaan ini, mencatat transaksi tunai yang tidak terlihat pada dua laporan lainnya.

Pengumpulan uang dicatat di bagian kanan neraca; investasi dalam bisnis dicatat di bagian kiri neraca; dan mulai menghasilkan uang dicatat pada laporan laba rugi. Sebaliknya, laporan arus kas merupakan pelumas proses operasional perusahaan ini, mencatat transaksi tunai yang tidak terlihat pada dua laporan lainnya.

Operasi suatu perusahaan harus melibatkan transaksi tunai. Uang tunai dibayarkan untuk membeli mesin, uang tunai diterima untuk menjual barang dagangan, dan uang tunai dibayarkan untuk insentif dan bunga. Transaksi tunai langsung disebut arus kas, dan setiap kali perusahaan memiliki arus kas, transaksi tersebut dicatat dalam laporan arus kas. Ini terdiri dari tiga komponen utama: arus kas operasi, arus kas investasi, dan arus kas pendanaan.

Laporan laba rugi mencatat pendapatan dan beban suatu perusahaan untuk periode akuntansi tertentu, selisih antara pendapatan dan biaya, atau laba bersih. Sebagian besar item laporan laba rugi tercermin di bagian arus kas operasi pada laporan arus kas ketika transaksi tunai terjadi. Contohnya termasuk penerimaan kas yang dihasilkan dari penjualan barang atau penyediaan jasa, pengeluaran kas yang dibayarkan kepada pemasok dan karyawan, dan sebagainya.

Separuh kiri neraca terutama mencatat aset bisnis, termasuk aset lancar dan aset tetap, yang digunakan untuk mendukung aktivitas operasi dan investasi bisnis. Ketika suatu bisnis terlibat dalam aktivitas investasi, seperti pembelian peralatan, mengakuisisi perusahaan lain, atau melakukan investasi jangka panjang, aktivitas ini menghasilkan arus kas.

Arus kas dari aktivitas investasi ini tercermin pada bagian arus kas investasi pada laporan arus kas. Arus kas investasi mencatat arus kas yang digunakan bisnis untuk membeli dan menjual aset jangka panjang dan untuk melakukan aktivitas investasi lainnya. Akibatnya, item baris investasi di neraca berhubungan langsung dengan arus kas investasi dan mencerminkan besaran dan dampak aktivitas investasi yang dilakukan oleh bisnis selama periode tertentu.

Bagian kanan neraca terutama mencatat kewajiban dan ekuitas pemegang saham bisnis, termasuk utang dan ekuitas. Kewajiban dan ekuitas pemegang saham ini merupakan sumber pendanaan eksternal bagi perusahaan untuk mendukung kegiatan operasi dan investasinya.

Ketika suatu bisnis terlibat dalam aktivitas pendanaan, seperti menerbitkan obligasi, meminjam uang dari bank, atau menerbitkan saham, aktivitas ini menghasilkan arus kas. Arus kas dari aktivitas pendanaan ini tercermin pada bagian arus kas pendanaan pada laporan arus kas. Arus kas pendanaan mencatat arus kas yang dihasilkan oleh suatu bisnis dari perolehan dana dari kreditor dan pemegang saham, serta pembayaran utang dan pembayaran dividen.

Tujuan akhir dari laporan arus kas adalah untuk menghitung saldo kas akhir dan membandingkannya dengan saldo kas awal untuk melihat kenaikan atau penurunan bersih kas bisnis. Jika saldo kas penutup lebih tinggi dibandingkan saldo kas awal, berarti arus kas masuk bisnis pada periode tersebut positif. Jika saldo kas akhir lebih rendah dari saldo kas awal, berarti bisnis mempunyai arus kas keluar negatif selama periode tersebut. Dan saldo akhir dikembalikan ke garis kas di neraca, memastikan bahwa neraca konsisten dengan laporan arus kas.

Laporan arus kas adalah ukuran arus uang suatu perusahaan. Ini memberikan gambaran yang jelas tentang arus kas perusahaan selama periode waktu tertentu melalui arus kas operasi, investasi, dan pendanaan. Sebagai sumber kehidupan operasi perusahaan, ini merupakan bagian penting dalam menganalisis apakah perusahaan memiliki cukup uang tunai untuk mendukung proses operasi perusahaan.

Faktanya, dengan mengetahui proses penyusunan laporan keuangan dan apa sebenarnya yang terkandung di dalamnya, saya yakin investor akan dapat memahami kesehatan keuangan perusahaan, kemampuannya mengelola dana, dan prospek pertumbuhannya di masa depan. Namun, untuk cepat mencerna informasi yang dikandungnya, diperlukan metode analisis tertentu.

Analisis laporan keuangan

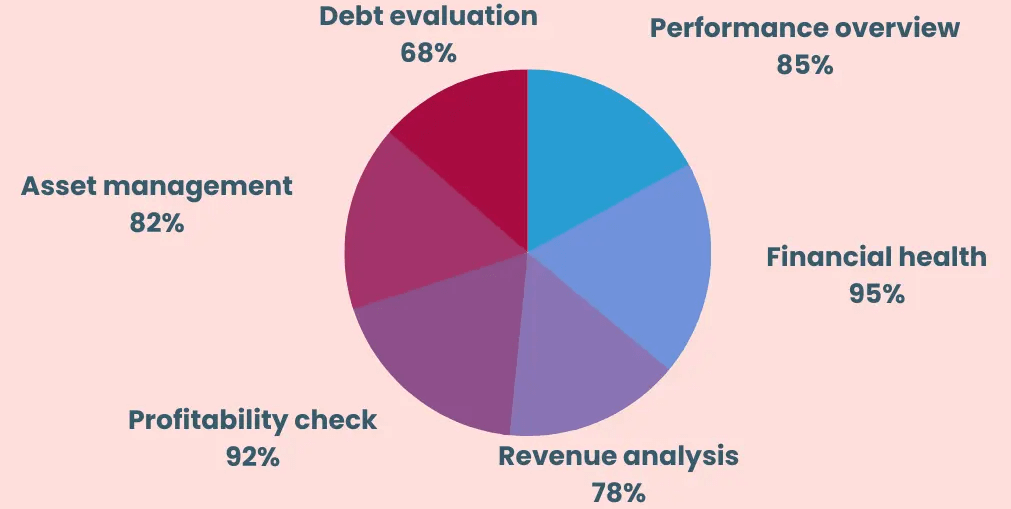

Analisis laporan keuangan merupakan bagian krusial dalam investasi saham seorang investor. Dengan mencermati laporan keuangan suatu perusahaan, investor dapat lebih memahami kondisi keuangan, profitabilitas, dan potensi pertumbuhan perusahaan sehingga mereka dapat mengambil keputusan investasi yang tepat.

Dalam neraca, aset mewakili sumber daya yang dimiliki perusahaan, kewajiban mewakili uang utang perusahaan kepada pihak lain, dan ekuitas pemegang saham mewakili ekuitas pemegang saham perusahaan. Neraca memungkinkan Anda menghitung kekayaan bersih perusahaan dan dengan demikian menilai nilai dan kesehatan finansial perusahaan.

Dalam laporan laba rugi, fokuslah pada laba bersih perusahaan, dimana laba bersih positif menunjukkan untung dan laba bersih negatif menunjukkan kerugian. Dengan menganalisis indikator seperti margin laba kotor, margin laba bersih, dan tingkat pertumbuhan pendapatan, Anda bisa mendapatkan gambaran yang lebih lengkap tentang profitabilitas dan potensi pertumbuhan perusahaan.

Dalam laporan arus kas, analisis arus kas dari aktivitas operasi, investasi, dan pendanaan dapat membantu menilai posisi arus kas dan kemampuan pendanaan perusahaan. Terakhir, laporan perubahan ekuitas pemegang saham dapat memberikan pemahaman mengenai investasi pemegang saham pada perusahaan serta laba dan rugi perusahaan.

Dan selain fokus pada jumlah arus kas dalam laporan arus kas, kualitas arus kas juga harus diperhatikan. Misalnya dengan menganalisis arus kas dari aktivitas operasi dan arus kas bebas dalam laporan arus kas, seseorang dapat menilai kualitas pendapatan perusahaan dan kemampuan pengelolaan kasnya.

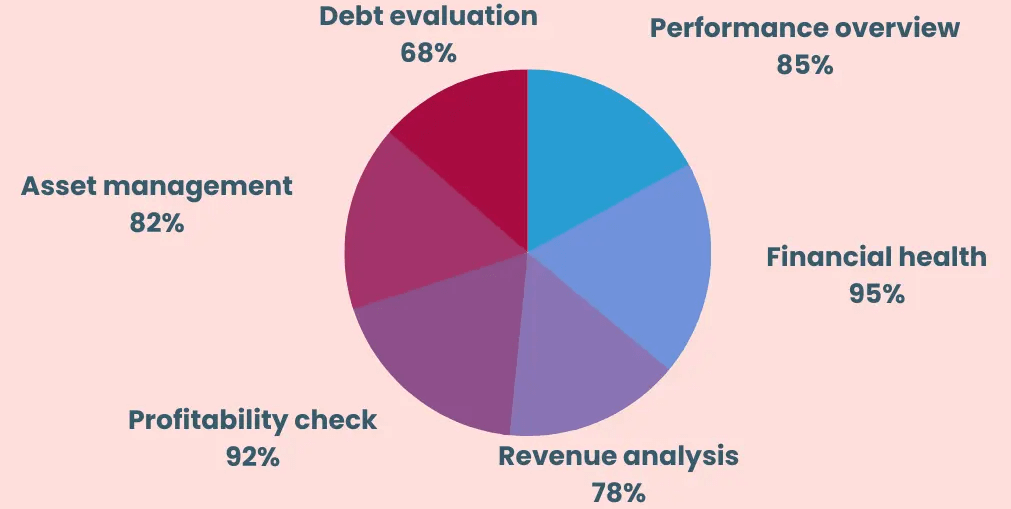

Dalam menganalisis laporan keuangan, investor juga dapat membandingkan indikator keuangan perusahaan sasaran dengan perusahaan lain dalam industri yang sama, sehingga selanjutnya dapat menilai posisi dan keunggulan kompetitif perusahaan di industri tersebut. Indikator komparatifnya meliputi profitabilitas, kesehatan keuangan, dan pangsa pasar.

Perubahan tren pada data laporan keuangan perusahaan juga dapat diamati, seperti laba bersih, pendapatan operasional, arus kas, dll. Hal ini dapat membantu investor memahami dinamika perkembangan perusahaan dan tren jangka panjang sehingga dapat menilai potensi dan risiko perusahaan dengan lebih baik. Berbagai rasio keuangan juga dapat digunakan untuk melakukan penilaian mendalam terhadap perusahaan, termasuk indikator seperti profitabilitas, solvabilitas, efisiensi pengelolaan aset, dan penilaian pasar.

Ada empat metrik yang dapat menjadi fokus investor: laba atas aset bersih, margin laba kotor, pendapatan operasional, dan laba bersih sebelum pengurangan. Rasio-rasio ini dapat memberikan informasi yang lebih detail mengenai posisi keuangan suatu perusahaan dan membantu investor dalam menentukan apakah emiten yang diikutinya layak untuk diikuti atau tidak.

Pengembalian aset bersih menunjukkan pengembalian yang dapat diperoleh perusahaan per unit modal yang diinvestasikan, sedangkan margin laba kotor mencerminkan daya saing dan profitabilitas produk perusahaan. Perusahaan yang mempertahankan laba atas aset bersih lebih dari 10% selama tiga tahun berturut-turut dan margin laba kotor yang lebih tinggi biasanya memiliki profitabilitas dan posisi pasar yang lebih baik.

Dan dua indikator, pendapatan operasional dan laba bersih sebelum dikurangi, dapat membantu menilai pertumbuhan dan profitabilitas perusahaan. Perusahaan yang mempertahankan tingkat pertumbuhan 20% atau lebih selama tiga tahun berturut-turut seringkali memiliki prospek pertumbuhan yang baik.

Kemudian Anda juga bisa mengamati pengeluaran keuangan perusahaan, terutama rasio pinjaman jangka pendek terhadap pinjaman jangka panjang. Pengeluaran keuangan yang rendah menunjukkan bahwa posisi keuangan perusahaan relatif sehat sehingga membantu mengurangi risiko investasi. Dan menganalisis piutang dan hutang perusahaan. Perusahaan dengan piutang lebih tinggi daripada utang biasanya memiliki pemanfaatan modal dan keunggulan rantai pasokan yang lebih kuat, sehingga kondusif untuk mempertahankan aktivitas bisnis yang stabil.

Melalui analisis di atas, investor dapat menilai posisi dan potensi keuangan perusahaan secara lebih komprehensif sehingga menjadi acuan penting dalam mengambil keputusan berinvestasi. Namun perlu ditekankan bahwa analisis laporan keuangan hanyalah bagian dari keputusan investasi; investor juga perlu mempertimbangkan faktor-faktor lain seperti prospek industri, tim manajemen, dll., untuk mencapai tujuan investasi jangka panjang.

Cara membaca laporan keuangan

| Konteks

|

Aktiva

|

Kewajiban

|

Ekuitas pemegang saham

|

| Likuiditas

|

Rasio Aktiva Lancar

|

Rasio Kewajiban Lancar

|

Rasio Ekuitas

|

| Struktur Modal

|

Rasio hutang

|

Rasio Leverage

|

Rasio struktur ekuitas

|

| Solvabilitas

|

Rasio Solvabilitas

|

Cakupan Bunga Berganda |

|

| Profitabilitas

|

Rasio Laba Kotor

|

Rasio Laba Bersih

|

Pengembalian ekuitas

|

| Efisiensi Operasi

|

Rasio Perputaran Piutang

|

Rasio Perputaran Persediaan

|

Rasio Perputaran Aset

|

| Arus kas

|

Rasio Arus Kas

|

Arus Kas dari Aktivitas Operasi |

|

| Pertumbuhan

|

Tingkat Pertumbuhan Penjualan

|

Tingkat Pertumbuhan Laba Bersih

|

Tingkat Pertumbuhan Ekuitas

|

| Penilaian

|

Rasio P/E

|

Rasio Harga terhadap Bersih

|

Hasil dividen

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Apa itu laporan keuangan?

Apa itu laporan keuangan? Penyusunan Laporan Keuangan

Penyusunan Laporan Keuangan Pengumpulan uang dicatat di bagian kanan neraca; investasi dalam bisnis dicatat di bagian kiri neraca; dan mulai menghasilkan uang dicatat pada laporan laba rugi. Sebaliknya, laporan arus kas merupakan pelumas proses operasional perusahaan ini, mencatat transaksi tunai yang tidak terlihat pada dua laporan lainnya.

Pengumpulan uang dicatat di bagian kanan neraca; investasi dalam bisnis dicatat di bagian kiri neraca; dan mulai menghasilkan uang dicatat pada laporan laba rugi. Sebaliknya, laporan arus kas merupakan pelumas proses operasional perusahaan ini, mencatat transaksi tunai yang tidak terlihat pada dua laporan lainnya.