कई निवेशक वित्त-संबंधित जानकारी, विशेष रूप से वित्तीय विवरणों के बारे में सीखना पसंद नहीं करते हैं, जो संख्याओं से भरे होते हैं जो वास्तव में कई लोगों को विचलित कर देते हैं। हालाँकि, किसी व्यवसाय के अस्तित्व का कारण लाभ कमाना है, और यदि हम इसकी परिसंपत्तियों और देनदारियों, परिचालन लाभ और हानि, या नकदी प्रवाह की स्थिति को नहीं समझते हैं, तो हम निवेश निर्णय के लिए एक बहुत ही महत्वपूर्ण सुराग खो रहे हैं। बुद्धिमान निवेशक वित्तीय विवरणों का विश्लेषण करना सीखेंगे, न केवल मूल्यवान निवेश कंपनियों को ढूंढने के लिए बल्कि समस्याग्रस्त उद्यमों से बचने के लिए भी। इस लेख में, हम वित्तीय विवरणों की संरचना का सारांश देंगे और सामान्य रूप से उनका विश्लेषण कैसे करें।

वित्तीय विवरण क्या हैं?

वित्तीय विवरण क्या हैं?

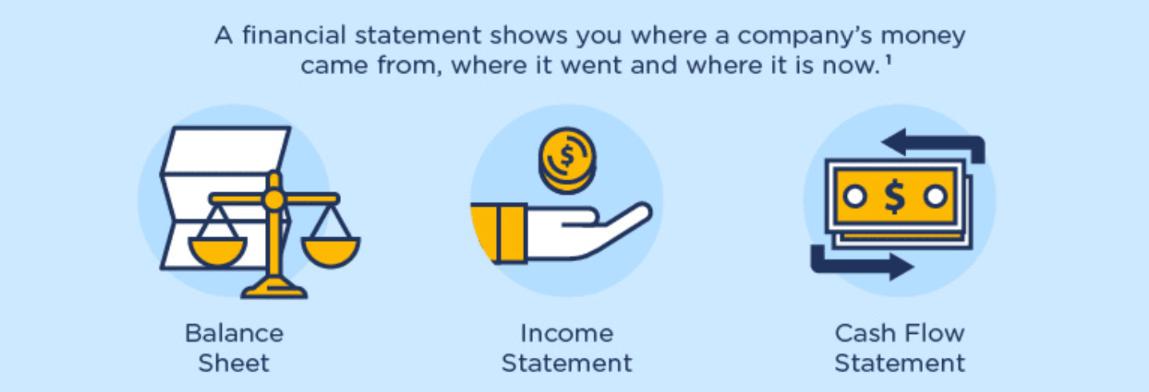

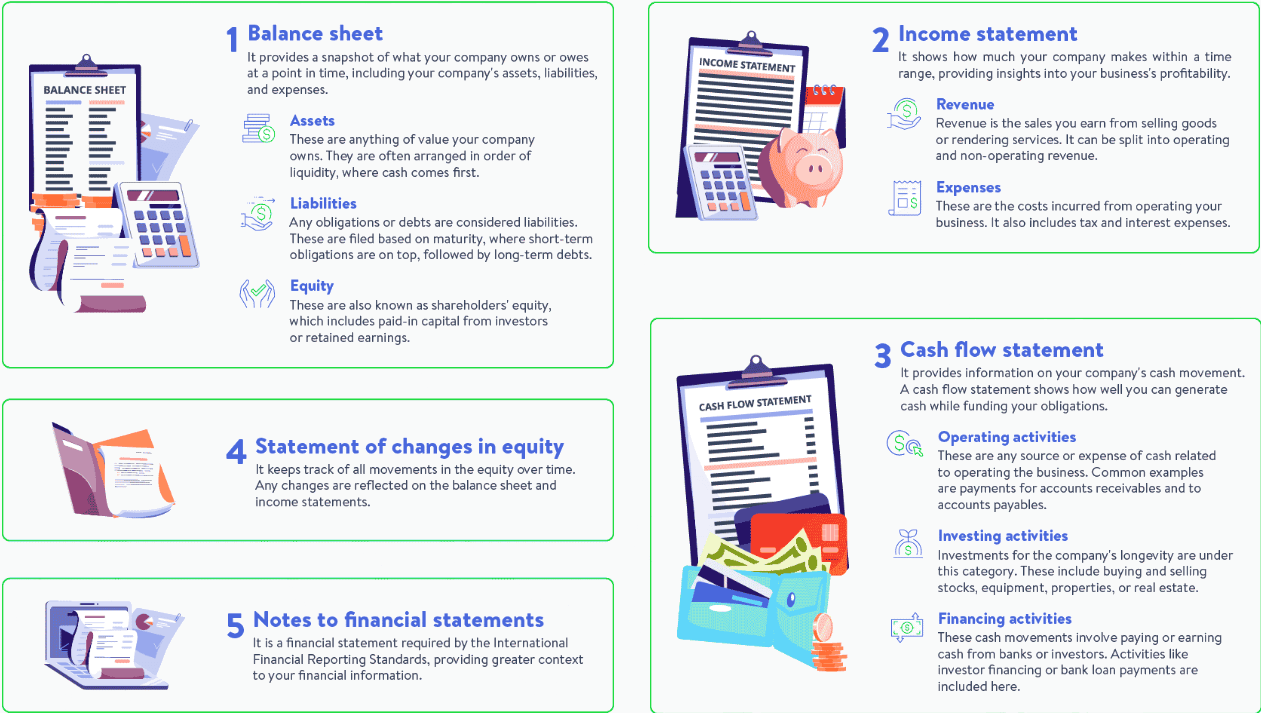

यह किसी व्यवसाय द्वारा अपनी वित्तीय स्थिति और एक विशिष्ट अवधि में संचालन के परिणामों को प्रतिबिंबित करने के लिए तैयार किया गया एक दस्तावेज़ है। यह किसी उद्यम की वित्तीय गतिविधियों के बारे में महत्वपूर्ण जानकारी प्रदान करता है, जिसमें संपत्ति और देनदारियों की स्थिति, लाभप्रदता और नकदी प्रवाह शामिल है, और निवेशकों, प्रबंधन, लेनदारों और अन्य हितधारकों को उद्यम के स्वास्थ्य और इसके भविष्य के विकास के रुझान का आकलन करने के लिए एक आधार प्रदान करता है। .

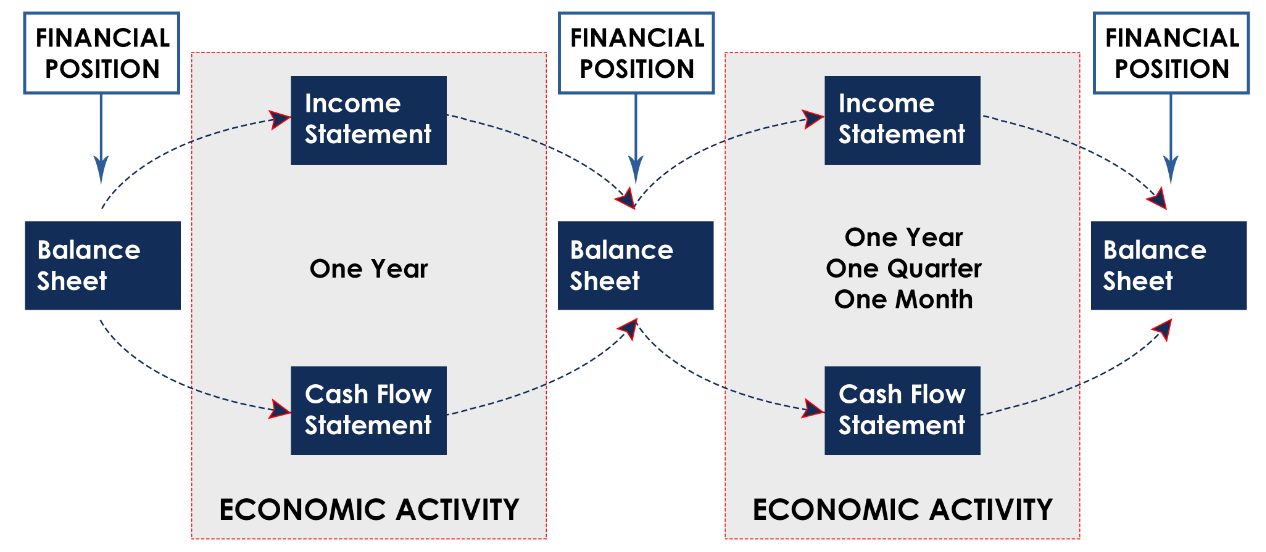

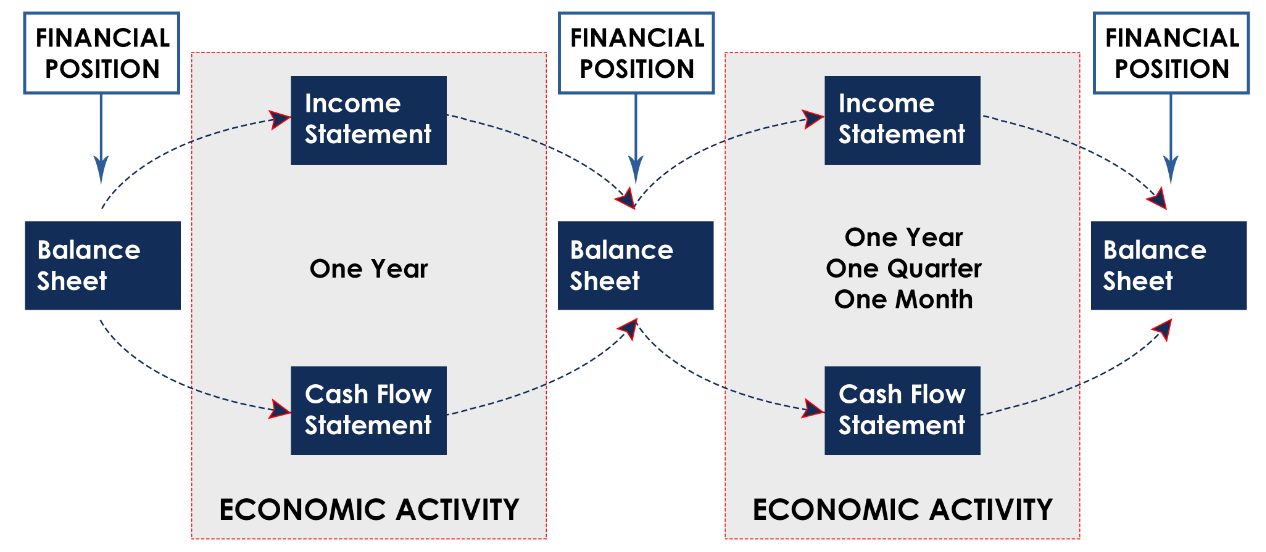

चीन में, सूचीबद्ध कंपनियों को साल में चार बार वित्तीय रिपोर्ट प्रकाशित करने की आवश्यकता होती है, जिसमें त्रैमासिक रिपोर्ट अप्रैल के अंत तक, अर्ध-वार्षिक रिपोर्ट अगस्त के अंत तक, तीन-तिमाही रिपोर्ट अक्टूबर के अंत तक और आखिरी बार प्रकाशित की जाती है। वर्ष की वार्षिक रिपोर्ट अगले वर्ष अप्रैल के अंत तक। इसके अलावा, पिछले वर्ष की वार्षिक रिपोर्ट का खुलासा अगले वर्ष की त्रैमासिक रिपोर्ट से पहले किया जाना चाहिए।

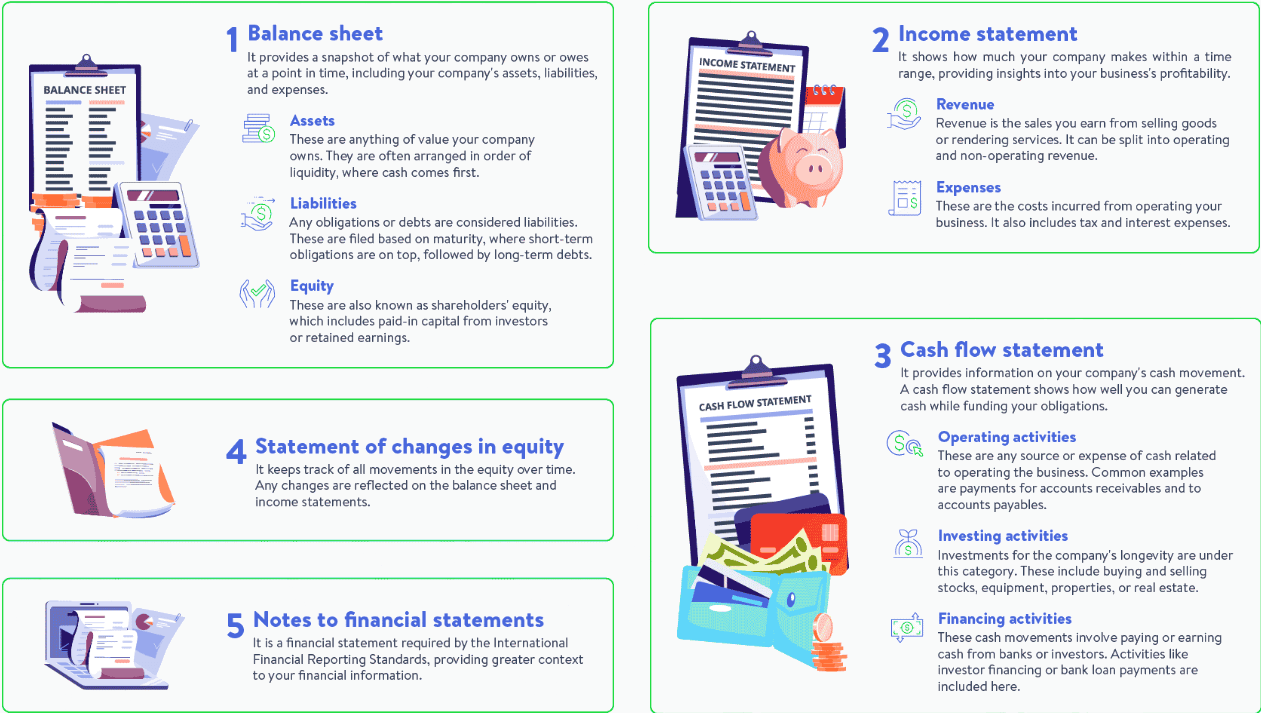

वित्तीय रिपोर्ट के दायरे के संबंध में, वार्षिक रिपोर्ट और त्रैमासिक रिपोर्ट दोनों में कम से कम तीन विवरण होते हैं: बैलेंस शीट, आय विवरण और नकदी प्रवाह विवरण, जिन्हें आमतौर पर तीन प्रमुख विवरणों के रूप में जाना जाता है। इनमें से प्रत्येक कथन के लिए एक मूल कंपनी विवरण और एक समेकित विवरण की आवश्यकता होती है। समेकित विवरण एक ऐसा कथन है जो सूचीबद्ध कंपनी के मुख्य कार्यालय और सभी सहायक कंपनियों को एक इकाई मानता है, इसलिए यह वह हिस्सा भी है जिस पर सूचीबद्ध कंपनी के शेयरधारक और संभावित निवेशक ध्यान केंद्रित करते हैं।

बैलेंस शीट की रूपरेखा को दो मुख्य भागों में सरल बनाया जा सकता है। दाईं ओर देनदारियां और स्टॉकहोल्डर्स की इक्विटी हैं, जो कंपनी के पैसे के स्रोतों को रिकॉर्ड करती हैं। बाईं ओर संपत्तियां हैं, जो रिकॉर्ड करती हैं कि कंपनी का पैसा कहां जा रहा है। प्राप्त धन देनदारियां है, और शेयरधारकों द्वारा लगाया गया धन शेयरधारकों की इक्विटी है। साथ में, यह पैसा संयंत्र और उपकरण, वित्तीय उत्पाद, और इसी तरह कंपनी की संपत्ति बन जाता है।

बैलेंस शीट लेखांकन के पहले क्षैतिज समीकरण का पालन करती है: संपत्ति देनदारियों और शेयरधारकों की इक्विटी के बराबर होती है। संपत्तियाँ कंपनी के स्वामित्व वाले संसाधन या आर्थिक संसाधन हैं जिन पर उसका बाहरी अधिकार होता है; देनदारियाँ कंपनी द्वारा बाह्य रूप से ग्रहण किए गए ऋण या दायित्व हैं; और शेयरधारकों की इक्विटी (शुद्ध संपत्ति) कंपनी की शुद्ध संपत्ति में कंपनी के मालिक की इक्विटी के हिस्से का प्रतिनिधित्व करती है।

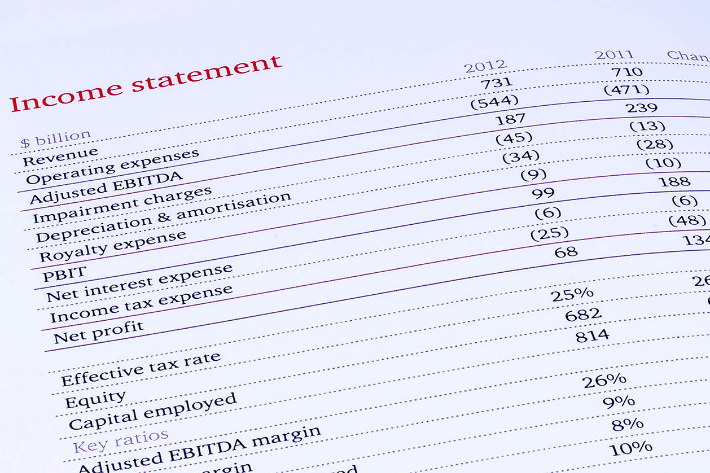

आय विवरण, जिसे लाभ और हानि विवरण भी कहा जाता है, को जोड़ और घटाव की एक श्रृंखला के रूप में तैयार किया जाता है। यह कंपनी के शुद्ध लाभ की गणना करने के लिए एक निश्चित अवधि के लिए राजस्व और व्यय को दर्शाता है। आय विवरण पूर्ण संचय आधार के अनुसार तैयार किया जाता है, जिसे संचय आधार भी कहा जाता है, जिसका अर्थ है कि राजस्व और व्यय वास्तव में होने से पहले या बाद में आय विवरण पर दर्ज किए जाते हैं, जो कि होने वाली व्यावसायिक गतिविधि पर निर्भर करता है।

उदाहरण के लिए, कंपनी A एक ट्रक के लिए $1 मिलियन का भुगतान करती है और उम्मीद करती है कि वाहन पाँच साल तक चलेगा। लेखांकन के पूर्ण संचय आधार के तहत, कंपनी ए ने अब वाहन के लिए जो 1 मिलियन डॉलर का भुगतान किया है, वह चालू वर्ष में पूरी तरह से खर्च होने के बजाय कंपनी ए के खर्चों के रूप में पांच वर्षों में फैलाया गया है।

सटीक रूप से क्योंकि आय विवरण संचय के आधार पर होता है, एक कंपनी अपने आय विवरण पर राजस्व और व्यय दर्ज कर सकती है जो वास्तव में प्राप्त या भुगतान नहीं किए जाते हैं, जो कंपनी को कुछ लचीलापन प्रदान करता है लेकिन आय विवरण में त्रुटियों या हेरफेर की संभावना भी बढ़ाता है। . परिणामस्वरूप, आय विवरण वित्तीय रिपोर्ट के सबसे चालाकीपूर्ण या भ्रामक भागों में से एक है।

नकदी प्रवाह विवरण रिपोर्टिंग अवधि के दौरान नकदी और नकदी समकक्षों में परिवर्तन का रिकॉर्ड है, और नकदी से जुड़ी गतिविधियों को तीन मुख्य समूहों में वर्गीकृत किया गया है: परिचालन गतिविधियां, निवेश गतिविधियां और वित्तपोषण गतिविधियां। इसके अलावा, यदि उद्यम में विदेशी मुद्रा नकदी प्रवाह और बहिर्वाह है या विदेशी सहायक कंपनियां हैं, तो उसे एक अलग सूची के प्रभाव के कारण नकदी और नकदी समकक्षों पर दर में उतार-चढ़ाव का आदान-प्रदान करने की भी आवश्यकता है।

ये तीन प्रकार के वित्तीय विवरण अपरिहार्य हैं क्योंकि उनमें मौजूद सभी आंकड़े आपस में जुड़े हुए हैं, और प्रत्येक प्रकार के वित्तीय विवरण निवेशकों के लिए अलग-अलग जानकारी ला सकते हैं। यह जानना महत्वपूर्ण है कि कंपनी की आय पूरी तस्वीर का प्रतिनिधित्व नहीं करती है; केवल कंपनी की संपत्ति और देनदारियों और नकदी प्रवाह को समझने से ही कंपनी की वित्तीय स्थिति का सही निर्धारण किया जा सकता है।

उदाहरण के लिए, एबीसी कंपनी एक ग्राहक को 5,000 डॉलर का सामान बेचती है, जिसे तुरंत पैसा वापस नहीं करना पड़ता है, लेकिन वह इसे 30 दिनों के बाद वापस कर सकता है। हालाँकि पैसा अभी तक हाथ में नहीं आया है, एबीसी द्वारा बेचे गए सामान का मूल्य सीधे आय विवरण में दर्ज किया गया है, जिससे पता चलता है कि कंपनी की आय में $5,000 की वृद्धि होगी।

और बैलेंस शीट में, यह दर्ज किया जाएगा कि $5,000 संपत्ति अनुभाग में है क्योंकि ग्राहक इसे जल्दी या बाद में वापस भुगतान करेगा, इसलिए बकाया पैसा एक संपत्ति है। और नकदी प्रवाह विवरण में, यह $5,000 का नकदी बहिर्प्रवाह दिखाता है क्योंकि जिन खातों को अभी तक एकत्र नहीं किया गया है, वे कंपनी की नकदी को कम कर देंगे, जिससे कंपनी के पास अपने परिचालन को पूरा करने के लिए कम पैसे रह जाएंगे।

इन तीन प्रमुख बयानों के अलावा, स्टॉकहोल्डर्स की इक्विटी में बदलाव का एक बयान भी है। यह कंपनी के शेयरधारकों की इक्विटी में बदलाव को दर्शाता है, जिसमें निवेशक का योगदान, अधिशेष लाभ का वितरण आदि शामिल है। वित्तीय विवरणों में नोट्स भी होते हैं, जिनका उपयोग अतिरिक्त जानकारी प्रदान करने के लिए किया जाता है जैसे कि विवरण तैयार करने का आधार, लेखांकन नीतियां, महत्वपूर्ण लेखांकन अनुमान आदि।

निवेश के क्षेत्र में, वित्तीय विवरण निवेशकों के लिए किसी कंपनी की परिचालन स्थितियों को समझने और उनके निवेश के मूल्य का आकलन करने के प्रमुख उपकरणों में से एक है। आय विवरण, बैलेंस शीट और नकदी प्रवाह विवरण के गहन विश्लेषण के माध्यम से, निवेशक किसी कंपनी की लाभप्रदता, वित्तीय स्थिरता और भविष्य की विकास क्षमता के बारे में जानकारी प्राप्त कर सकते हैं।

वित्तीय विवरण तैयार करना

वित्तीय विवरण तैयार करना

यह किसी कंपनी के लिए निवेशकों और अन्य हितधारकों को उसकी वित्तीय स्थिति और प्रदर्शन के बारे में जानकारी प्रदान करने का एक महत्वपूर्ण उपकरण है। यह न केवल कंपनी का रिपोर्ट कार्ड है बल्कि कंपनी की भाषा भी है। वित्तीय विवरण तैयार करने की प्रक्रिया का उपयोग कंपनी की कमाई प्रक्रिया, धन के प्रवाह और वित्तीय स्वास्थ्य को समझने के लिए किया जा सकता है।

जो लोग स्टॉक आइडिया में कंपनी की लाभप्रदता का फल साझा करते हैं वे शेयरधारक बन जाते हैं, और शेयरधारकों की संपत्ति को शेयरधारकों की इक्विटी के रूप में जाना जाता है। एक कंपनी पूंजी जुटाने से शुरू होती है, और उस समय, पैसा केवल दो स्थानों से आएगा। एक दूसरों से उधार लिया गया है, और दूसरा स्वयं शेयरधारकों से लिया गया है। दूसरों से उधार लिया गया धन देनदारियां कहा जाता है, और शेयरधारकों द्वारा स्वयं योगदान किया गया धन शेयरधारकों की इक्विटी कहा जाता है।

और जब कंपनी को पैसा कमाने के लिए देनदारियों और शेयरधारकों की इक्विटी दोनों से पैसा मिलता है, तो वह सेवाएं प्रदान करेगी या सामान का उत्पादन करेगी। तो पैसे का उपयोग मशीनरी, संयंत्र, उपकरण खरीदने या कंपनी के संचालन में नकदी रखने के लिए किया जाएगा - आइटम जिन्हें संपत्ति कहा जाता है। चूँकि सभी परिसंपत्तियाँ कंपनी के उपयोग के लिए उपलब्ध होनी चाहिए, परिसंपत्तियाँ देनदारियों और स्टॉकधारकों की इक्विटी के बराबर होनी चाहिए।

बैलेंस शीट के दाहिने आधे हिस्से में देनदारियां और इक्विटी कंपनी के वित्तपोषण चैनल हैं, जो दर्शाते हैं कि कंपनी को अपना पैसा कहां से मिलता है। बैलेंस शीट के बाएं आधे हिस्से में संपत्ति कंपनी की निवेश पाइपलाइन है, जो दर्शाती है कि कंपनी का पैसा कहां जाता है। चूँकि कंपनी द्वारा जुटाया गया पैसा यह दिखाना चाहिए कि इसे कहाँ खर्च किया गया है, बैलेंस शीट के बाएँ और दाएँ तरफ की राशियाँ सुसंगत होनी चाहिए।

बेशक, एक विशिष्ट बैलेंस शीट में, उन्हें वर्तमान परिसंपत्तियों, अचल संपत्तियों, वर्तमान देनदारियों, निश्चित देनदारियों और शेयरधारकों की इक्विटी में विभाजित किया जाता है। अंदर कई लेखांकन वस्तुएं हैं। संक्षेप में, बैलेंस शीट एक तालिका है जो दर्शाती है कि किसी कंपनी द्वारा जुटाए गए धन का उपयोग कैसे किया गया है।

किसी विशेष समय पर किसी कंपनी की वित्तीय स्थिति को दर्शाने के लिए बैलेंस शीट एक महत्वपूर्ण उपकरण है। यह किसी व्यवसाय के दो प्रमुख भागों, परिसंपत्तियों और देनदारियों को पत्राचार में सूचीबद्ध करता है और शुद्ध संपत्ति, या इक्विटी की गणना करता है। शुद्ध संपत्ति व्यवसाय के मालिकों की इक्विटी का प्रतिनिधित्व करती है, जिसे नेट वर्थ या शेयरधारकों की इक्विटी के रूप में भी जाना जाता है।

किसी व्यवसाय का शुद्ध मूल्य वास्तव में व्यवसाय का मूल्य है, क्योंकि यह शेष परिसंपत्तियों के मूल्य को इंगित करता है जो शेयरधारकों के पास जाएंगे यदि व्यवसाय उस समय समाप्त हो जाता है, अर्थात, शुद्ध संपत्ति। इस प्रकार, बैलेंस शीट के निवल मूल्य वाले हिस्से का उपयोग व्यवसाय के मूल्य या निवल मूल्य को मापने के लिए किया जा सकता है।

वह विवरण जो रिकॉर्ड करता है कि कंपनी ने पैसा कमाया है या नहीं, लाभ और हानि विवरण के रूप में जाना जाता है, जिसे आय विवरण या आय विवरण के रूप में भी जाना जाता है। यह एक वित्तीय विवरण है जो एक विशिष्ट अवधि में किसी व्यवसाय की आय और व्यय को दर्शाता है, बिक्री, लागत और व्यय से राजस्व और व्यवसाय का शुद्ध लाभ या शुद्ध हानि दर्शाता है। इसमें कई लेखांकन प्रविष्टियाँ हैं, जैसे बिक्री राजस्व, बिक्री की लागत, ओवरहेड, मूल्यह्रास व्यय, ब्याज व्यय, कॉर्पोरेट कर, आदि।

एक निगम एक ऐसी कंपनी है जिसका स्वामित्व सभी शेयरधारकों के पास होता है और वह प्रत्येक शेयरधारक को अर्जित शुद्ध लाभ से लाभांश का भुगतान करने में सक्षम होता है, जो शेयरों में निवेश करते समय प्राप्त लाभांश होता है। अंतिम लाभांश वितरण के बाद बचा हुआ पैसा शेयरधारकों की इक्विटी के तहत बैलेंस शीट में वापस चला जाता है, जिससे कंपनी को पुनर्निवेश के लिए पैसा रखने की अनुमति मिलती है, जिसे आमतौर पर बरकरार रखी गई कमाई के रूप में जाना जाता है।

आय विवरण का मुख्य उद्देश्य एक विशिष्ट अवधि में किसी कंपनी के व्यावसायिक प्रदर्शन को मापना है, जिससे यह स्पष्ट रूप से देखा जा सके कि कंपनी को किन स्रोतों से आय प्राप्त हुई है, साथ ही इन आय का आकार और संरचना भी . साथ ही, आय विवरण में अवधि के दौरान व्यवसाय द्वारा किए गए विभिन्न लागतों और खर्चों को भी सूचीबद्ध किया जाता है, जिसमें बेची गई वस्तुओं की लागत, प्रशासनिक व्यय, ब्याज व्यय आदि शामिल हैं।

अंततः, शुद्ध लाभ (या शुद्ध हानि) आय विवरण का प्रमुख संकेतक है, जो अवधि के दौरान कंपनी की लाभप्रदता के स्तर का प्रतिनिधित्व करता है। जैसे, आय विवरण किसी कंपनी के परिचालन प्रदर्शन का व्यापक मूल्यांकन प्रदान करता है, जो सीधे तौर पर दर्शाता है कि कंपनी अपना पैसा कहां बनाती है और कितना कमाती है, इसलिए शुद्ध आय को एक निश्चित अवधि के लिए कंपनी का "वेतन" माना जा सकता है, यानी राजस्व इसकी परिचालन गतिविधियों द्वारा उत्पन्न।

धन जुटाना बैलेंस शीट के दाहिने आधे हिस्से में दर्ज किया जाता है; व्यवसाय में निवेश को बैलेंस शीट के बाएं आधे हिस्से में दर्ज किया जाता है; और पैसा कमाना शुरू करना आय विवरण में दर्ज किया जाता है। दूसरी ओर, नकदी प्रवाह विवरण, इस कंपनी की परिचालन प्रक्रिया का स्नेहक है, जो नकद लेनदेन को रिकॉर्ड करता है जो अन्य दो विवरणों में नहीं देखा जाता है।

धन जुटाना बैलेंस शीट के दाहिने आधे हिस्से में दर्ज किया जाता है; व्यवसाय में निवेश को बैलेंस शीट के बाएं आधे हिस्से में दर्ज किया जाता है; और पैसा कमाना शुरू करना आय विवरण में दर्ज किया जाता है। दूसरी ओर, नकदी प्रवाह विवरण, इस कंपनी की परिचालन प्रक्रिया का स्नेहक है, जो नकद लेनदेन को रिकॉर्ड करता है जो अन्य दो विवरणों में नहीं देखा जाता है।

किसी कंपनी के संचालन में नकद लेनदेन शामिल होना चाहिए। मशीनरी खरीदने के लिए नकद भुगतान किया जाता है, माल बेचने के लिए नकद प्राप्त किया जाता है, और प्रोत्साहन और ब्याज के लिए नकद भुगतान किया जाता है। प्रत्यक्ष नकद लेनदेन को नकदी प्रवाह कहा जाता है, और जब भी किसी कंपनी में नकदी प्रवाह होता है, तो उन्हें नकदी प्रवाह के विवरण में दर्ज किया जाता है। इसमें तीन प्रमुख घटक शामिल हैं: नकदी प्रवाह का संचालन, नकदी प्रवाह का निवेश, और नकदी प्रवाह का वित्तपोषण।

आय विवरण एक विशिष्ट लेखांकन अवधि के लिए किसी कंपनी के राजस्व और व्यय, राजस्व और लागत के बीच अंतर, या शुद्ध आय को रिकॉर्ड करता है। नकदी लेनदेन होने पर अधिकांश आय विवरण आइटम नकदी प्रवाह विवरण के परिचालन नकदी प्रवाह अनुभाग में परिलक्षित होते हैं। उदाहरणों में माल की बिक्री या सेवाओं के प्रावधान से उत्पन्न नकद प्राप्तियां, आपूर्तिकर्ताओं और कर्मचारियों को भुगतान किए गए नकद व्यय आदि शामिल हैं।

बैलेंस शीट का बायां आधा हिस्सा मुख्य रूप से व्यवसाय की संपत्तियों को रिकॉर्ड करता है, जिसमें वर्तमान संपत्ति और अचल संपत्तियां शामिल हैं, जिनका उपयोग व्यवसाय की परिचालन गतिविधियों और निवेश का समर्थन करने के लिए किया जाता है। जब कोई व्यवसाय निवेश गतिविधियों में संलग्न होता है, जैसे उपकरण खरीदना, अन्य कंपनियों का अधिग्रहण करना, या दीर्घकालिक निवेश करना, तो ये गतिविधियाँ नकदी प्रवाह उत्पन्न करती हैं।

इन निवेश गतिविधियों से नकदी प्रवाह नकदी प्रवाह विवरण के निवेश नकदी प्रवाह अनुभाग में परिलक्षित होता है। निवेश नकदी प्रवाह उस नकदी प्रवाह को रिकॉर्ड करता है जिसका उपयोग कोई व्यवसाय दीर्घकालिक परिसंपत्तियों को खरीदने और बेचने और अन्य निवेश गतिविधियों को संचालित करने के लिए करता है। परिणामस्वरूप, बैलेंस शीट पर निवेश लाइन आइटम सीधे निवेश नकदी प्रवाह से संबंधित है और एक निश्चित अवधि के दौरान व्यवसाय द्वारा की गई निवेश गतिविधियों के परिमाण और प्रभाव को दर्शाता है।

बैलेंस शीट का दाहिना आधा भाग मुख्य रूप से ऋण और इक्विटी सहित व्यवसाय की देनदारियों और शेयरधारकों की इक्विटी को रिकॉर्ड करता है। ये देनदारियां और शेयरधारकों की इक्विटी उद्यम के संचालन और निवेश गतिविधियों का समर्थन करने के लिए बाहरी वित्तपोषण के स्रोत हैं।

जब कोई व्यवसाय वित्तपोषण गतिविधियों में संलग्न होता है, जैसे बांड जारी करना, बैंकों से पैसा उधार लेना या स्टॉक जारी करना, तो ये गतिविधियाँ नकदी प्रवाह उत्पन्न करती हैं। इन वित्तपोषण गतिविधियों से नकदी प्रवाह नकदी प्रवाह के विवरण के वित्तपोषण नकदी प्रवाह अनुभाग में परिलक्षित होता है। वित्तपोषण नकदी प्रवाह किसी व्यवसाय द्वारा लेनदारों और शेयरधारकों से धन प्राप्त करने के साथ-साथ ऋण चुकाने और लाभांश का भुगतान करने से उत्पन्न नकदी प्रवाह को रिकॉर्ड करता है।

नकदी प्रवाह के विवरण का अंतिम उद्देश्य अंतिम नकदी शेष की गणना करना और व्यवसाय की नकदी में शुद्ध वृद्धि या कमी को देखने के लिए शुरुआती नकदी शेष के साथ इसकी तुलना करना है। यदि समापन नकदी शेष प्रारंभिक नकदी शेष से अधिक है, तो इसका मतलब है कि अवधि के दौरान व्यवसाय का नकदी प्रवाह सकारात्मक था। यदि अंतिम नकदी शेष शुरुआती नकदी शेष से कम है, तो इसका मतलब है कि अवधि के दौरान व्यवसाय में नकारात्मक नकदी बहिर्वाह था। और अंतिम शेष राशि वापस बैलेंस शीट पर कैश लाइन में समाप्त हो जाती है, जिससे यह सुनिश्चित हो जाता है कि बैलेंस शीट नकदी प्रवाह विवरण के अनुरूप है।

नकदी प्रवाह विवरण किसी कंपनी के धन प्रवाह का माप है। यह परिचालन, निवेश और नकदी प्रवाह के वित्तपोषण के माध्यम से एक निश्चित अवधि में कंपनी के नकदी प्रवाह की स्पष्ट तस्वीर प्रदान करता है। किसी कंपनी के परिचालन की जीवनधारा के रूप में, यह विश्लेषण करने का एक महत्वपूर्ण हिस्सा है कि कंपनी के पास कंपनी की परिचालन प्रक्रियाओं को पोषण देने के लिए पर्याप्त नकदी है या नहीं।

वास्तव में, वित्तीय विवरण तैयार करने की प्रक्रिया और वास्तव में उनका गठन क्या है, यह जानने के बाद, मेरा मानना है कि निवेशक कंपनी के वित्तीय स्वास्थ्य, इसके फंडों को प्रबंधित करने की क्षमता और इसकी भविष्य की विकास संभावनाओं को समझने में सक्षम होंगे। हालाँकि, इसमें मौजूद जानकारी को शीघ्रता से पचाने के लिए कुछ विश्लेषणात्मक तरीकों की आवश्यकता होती है।

वित्तीय वक्तव्य विश्लेषण

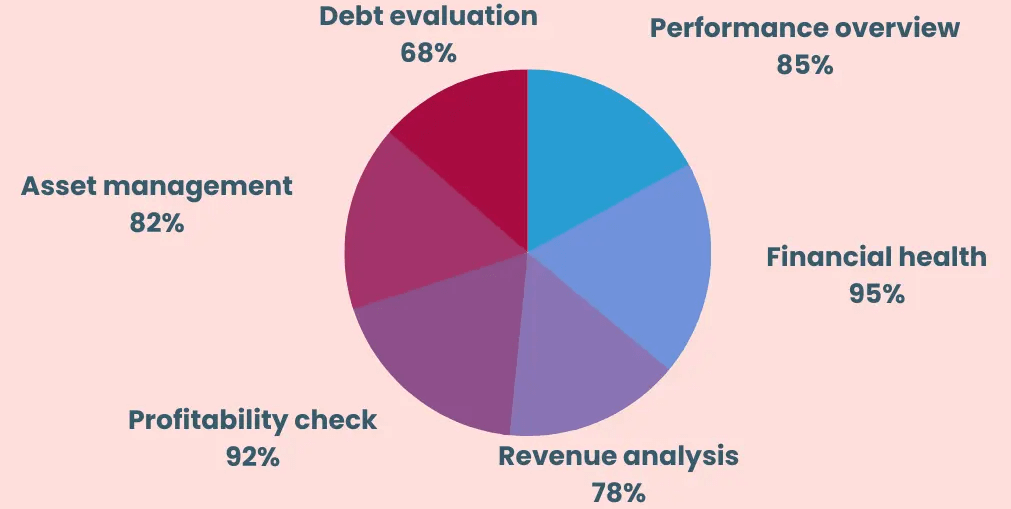

वित्तीय विवरण विश्लेषण किसी निवेशक के स्टॉक निवेश का एक महत्वपूर्ण हिस्सा है। किसी कंपनी के वित्तीय विवरणों की जांच करके, निवेशक कंपनी की वित्तीय स्थिति, लाभप्रदता और विकास क्षमता को बेहतर ढंग से समझ सकते हैं ताकि वे सोच-समझकर निवेश निर्णय ले सकें।

बैलेंस शीट में, संपत्ति कंपनी के स्वामित्व वाले संसाधनों का प्रतिनिधित्व करती है, देनदारियां उस पैसे का प्रतिनिधित्व करती हैं जो कंपनी दूसरों को देती है, और स्टॉकहोल्डर्स की इक्विटी कंपनी के शेयरधारकों की इक्विटी का प्रतिनिधित्व करती है। बैलेंस शीट आपको कंपनी के निवल मूल्य की गणना करने की अनुमति देती है और इस प्रकार कंपनी के मूल्य और वित्तीय सुदृढ़ता का आकलन करती है।

आय विवरण में, कंपनी के शुद्ध लाभ पर ध्यान केंद्रित करें, जहां एक सकारात्मक शुद्ध लाभ लाभ को इंगित करता है और एक नकारात्मक शुद्ध लाभ हानि को इंगित करता है। सकल लाभ मार्जिन, शुद्ध लाभ मार्जिन और आय वृद्धि दर जैसे संकेतकों का विश्लेषण करके, आप कंपनी की लाभप्रदता और विकास क्षमता की अधिक संपूर्ण तस्वीर प्राप्त कर सकते हैं।

नकदी प्रवाह के विवरण में, परिचालन, निवेश और वित्तपोषण गतिविधियों से नकदी प्रवाह का विश्लेषण करने से कंपनी की नकदी प्रवाह स्थिति और वित्तपोषण क्षमता का आकलन करने में मदद मिल सकती है। अंत में, शेयरधारकों की इक्विटी में बदलाव का विवरण कंपनी में शेयरधारकों के निवेश के साथ-साथ कंपनी के लाभ और हानि की समझ प्रदान कर सकता है।

और नकदी प्रवाह विवरण में नकदी प्रवाह की मात्रा पर ध्यान देने के अलावा नकदी प्रवाह की गुणवत्ता पर भी ध्यान देना चाहिए। उदाहरण के लिए, परिचालन गतिविधियों से नकदी प्रवाह और नकदी प्रवाह विवरण में मुक्त नकदी प्रवाह का विश्लेषण करके, कोई कंपनी की कमाई की गुणवत्ता और उसकी नकदी प्रबंधन क्षमता का आकलन कर सकता है।

वित्तीय रिपोर्टों का विश्लेषण करते समय, निवेशक लक्ष्य कंपनी के वित्तीय संकेतकों की तुलना उसी उद्योग की अन्य कंपनियों के साथ भी कर सकते हैं, ताकि वे उद्योग में कंपनी की स्थिति और प्रतिस्पर्धी लाभ का आकलन कर सकें। तुलनात्मक संकेतकों में लाभप्रदता, वित्तीय सुदृढ़ता और बाजार हिस्सेदारी शामिल है।

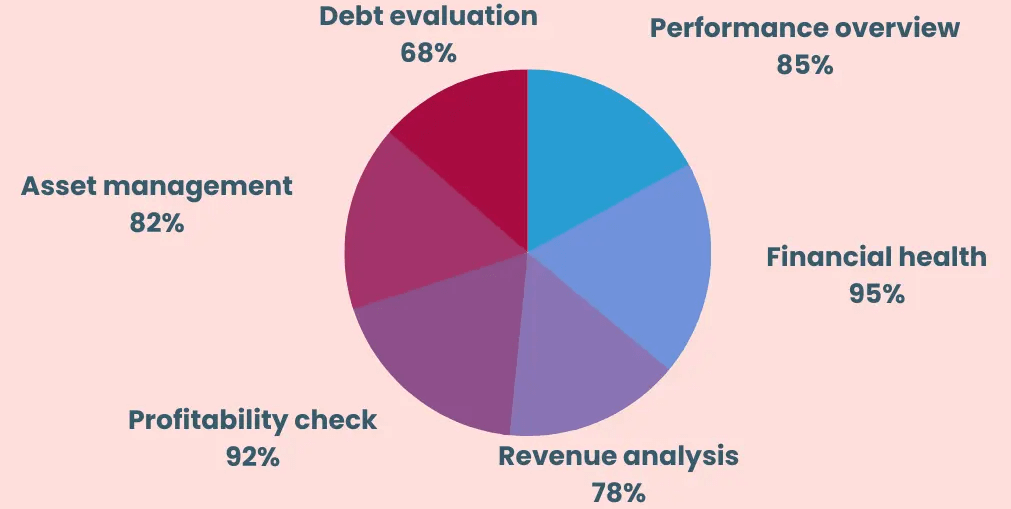

कंपनी के वित्तीय रिपोर्ट डेटा के रुझान में बदलाव देखना भी संभव है, जैसे शुद्ध लाभ, परिचालन आय, नकदी प्रवाह इत्यादि। इससे निवेशकों को कंपनी के विकास की गतिशीलता और दीर्घकालिक रुझानों को समझने में मदद मिल सकती है ताकि वे कंपनी की क्षमता और जोखिमों का बेहतर आकलन करें। कंपनी का गहन मूल्यांकन करने के लिए विभिन्न वित्तीय अनुपातों का भी उपयोग किया जा सकता है, जिसमें लाभप्रदता, सॉल्वेंसी, परिसंपत्ति प्रबंधन दक्षता और बाजार मूल्यांकन जैसे संकेतक शामिल हैं।

इनमें से चार मेट्रिक्स हैं जिन पर निवेशक ध्यान केंद्रित कर सकते हैं: शुद्ध संपत्ति पर रिटर्न, सकल लाभ मार्जिन, परिचालन आय और कटौती से पहले शुद्ध लाभ। ये अनुपात किसी कंपनी की वित्तीय स्थिति के बारे में अधिक विस्तृत जानकारी प्रदान कर सकते हैं और निवेशकों को यह निर्धारित करने में मदद कर सकते हैं कि वे जिस सूचीबद्ध कंपनी का अनुसरण कर रहे हैं वह अनुसरण करने लायक है या नहीं।

शुद्ध संपत्ति पर रिटर्न इंगित करता है कि कंपनी निवेश की गई पूंजी की प्रति यूनिट कितना रिटर्न कमा सकती है, जबकि सकल लाभ मार्जिन कंपनी की उत्पाद प्रतिस्पर्धात्मकता और लाभप्रदता को दर्शाता है। जिन कंपनियों ने लगातार तीन वर्षों तक 10% से अधिक की शुद्ध संपत्ति पर रिटर्न बनाए रखा है और उच्च सकल लाभ मार्जिन बनाए रखा है, उनमें आमतौर पर बेहतर लाभप्रदता और बाजार स्थिति होती है।

और दो संकेतक, परिचालन आय और कटौती से पहले शुद्ध लाभ, किसी कंपनी की वृद्धि और लाभप्रदता का आकलन करने में मदद कर सकते हैं। जो कंपनियां लगातार तीन वर्षों तक 20% या उससे अधिक की विकास दर बनाए रखती हैं, उनमें अक्सर अच्छी विकास संभावनाएं होती हैं।

फिर आप कंपनी के वित्तीय खर्चों का भी निरीक्षण कर सकते हैं, विशेष रूप से अल्पकालिक उधार और दीर्घकालिक उधार के अनुपात का। कम वित्तीय खर्चों से पता चलता है कि कंपनी की वित्तीय स्थिति अपेक्षाकृत मजबूत है, जो निवेश जोखिमों को कम करने में मदद करती है। और कंपनी की प्राप्य और देय राशि का विश्लेषण करें। देय खातों की तुलना में अधिक प्राप्य खातों वाली कंपनियों में आमतौर पर मजबूत पूंजी उपयोग और आपूर्ति श्रृंखला लाभ होते हैं, जो स्थिर व्यावसायिक गतिविधियों को बनाए रखने के लिए अनुकूल होते हैं।

उपरोक्त विश्लेषण के माध्यम से, निवेशक निवेश निर्णयों के लिए एक महत्वपूर्ण संदर्भ प्रदान करते हुए, कंपनी की वित्तीय स्थिति और क्षमता का अधिक व्यापक रूप से आकलन कर सकते हैं। हालाँकि, इस बात पर जोर दिया जाना चाहिए कि वित्तीय विवरण विश्लेषण निवेश निर्णय का केवल एक हिस्सा है; निवेशकों को दीर्घकालिक निवेश उद्देश्यों को प्राप्त करने के लिए अन्य कारकों जैसे उद्योग दृष्टिकोण, प्रबंधन टीम आदि पर भी विचार करने की आवश्यकता है।

वित्तीय विवरण कैसे पढ़ें

| प्रसंग

|

संपत्ति

|

देयताएं

|

शेयरधारकों की इक्विटी

|

| लिक्विडिटी

|

वर्तमान संपत्ति अनुपात

|

वर्तमान देयता अनुपात

|

इक्विटी अनुपात

|

| पूंजी संरचना

|

ऋण अनुपात

|

उपलब्ध साधन का अनुपात

|

इक्विटी संरचना अनुपात

|

| करदानक्षमता

|

सम्पन्नता अनुपात

|

ब्याज कवरेज एकाधिक |

|

| लाभप्रदता

|

सकल लाभ अनुपात

|

शुद्ध लाभ अनुपात

|

लाभांश

|

| परिचालन दक्षता

|

खाता प्राप्य टर्नओवर अनुपात

|

इन्वेंटरी टर्नओवर अनुपात

|

एसेट टर्नओवर अनुपात

|

| नकदी प्रवाह

|

नकदी प्रवाह अनुपात

|

प्रचालन गतिविधियों से नकद प्रवाह |

|

| विकास

|

बिक्री वृद्धि दर

|

शुद्ध लाभ वृद्धि दर

|

इक्विटी विकास दर

|

| मूल्यांकन

|

पी / ई अनुपात

|

मूल्य से शुद्ध अनुपात

|

भाग प्रतिफल

|

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

वित्तीय विवरण क्या हैं?

वित्तीय विवरण क्या हैं? वित्तीय विवरण तैयार करना

वित्तीय विवरण तैयार करना धन जुटाना बैलेंस शीट के दाहिने आधे हिस्से में दर्ज किया जाता है; व्यवसाय में निवेश को बैलेंस शीट के बाएं आधे हिस्से में दर्ज किया जाता है; और पैसा कमाना शुरू करना आय विवरण में दर्ज किया जाता है। दूसरी ओर, नकदी प्रवाह विवरण, इस कंपनी की परिचालन प्रक्रिया का स्नेहक है, जो नकद लेनदेन को रिकॉर्ड करता है जो अन्य दो विवरणों में नहीं देखा जाता है।

धन जुटाना बैलेंस शीट के दाहिने आधे हिस्से में दर्ज किया जाता है; व्यवसाय में निवेश को बैलेंस शीट के बाएं आधे हिस्से में दर्ज किया जाता है; और पैसा कमाना शुरू करना आय विवरण में दर्ज किया जाता है। दूसरी ओर, नकदी प्रवाह विवरण, इस कंपनी की परिचालन प्रक्रिया का स्नेहक है, जो नकद लेनदेन को रिकॉर्ड करता है जो अन्य दो विवरणों में नहीं देखा जाता है।