निवेश और वित्तीय जागरूकता में सुधार के साथ, अधिक से अधिक लोग रूढ़िवादी निवेश तरीकों पर ध्यान देना शुरू कर रहे हैं, और बचत बांड उनमें से एक है। स्टॉक और विदेशी मुद्रा जैसे उच्च जोखिम वाले निवेशों की तुलना में, इसे आम तौर पर अपेक्षाकृत सुरक्षित विकल्प के रूप में पहचाना जाता है। हाल ही में, उन्हें खरीदने के लिए लोगों की कतार में लगने और आधे घंटे में उन्हें बेचने के दृश्य सामने आए हैं, जो उनकी लोकप्रियता की सीमा को स्पष्ट रूप से प्रदर्शित करते हैं। इस लेख में हम बचत बांड के बारे में बात करेंगे, जिनमें सुरक्षा और रिटर्न का संतुलन होता है, ताकि उनकी लोकप्रियता के विशिष्ट कारणों को समझा जा सके।

बचत बांड का अर्थ

यह व्यक्तिगत निवेशकों की बचत को आकर्षित करने और सरकार को दीर्घकालिक वित्तीय सहायता प्रदान करने के लिए सरकार द्वारा जारी किए गए एक प्रकार के बांड को संदर्भित करता है। यह मुख्य रूप से व्यक्तिगत निवेशकों के लिए लक्षित है, और सरकार को उम्मीद है कि इन बांडों को जारी करके, वह व्यक्तिगत बचत को प्रोत्साहित करेगी और औसत निवेशक के लिए अपेक्षाकृत स्थिर और सुरक्षित निवेश विकल्प प्रदान करेगी। आम जनता को जारी किए गए ऐसे ट्रेजरी बांड बैंकों, सरकारी एजेंसियों या अन्य वित्तीय संस्थानों के माध्यम से खरीदे जा सकते हैं।

ट्रेजरी बांड राष्ट्रीय सरकार द्वारा जारी किए गए बांड हैं और अक्सर उनकी अत्यधिक उच्च क्रेडिट गुणवत्ता और स्थिर ब्याज रिटर्न के कारण सबसे सुरक्षित निवेश विकल्पों में से एक माना जाता है। दूसरी ओर, बचत ट्रेजरी बांड, ट्रेजरी बांड का एक विशेष रूप है जो व्यक्तिगत बचत और निवेश को प्रोत्साहित करने के लिए व्यक्तिगत निवेशकों को जारी किया जाता है।

बचत ट्रेजरी बांड में आमतौर पर कम जोखिम प्रोफ़ाइल होती है और आमतौर पर कुछ मूलधन और ब्याज सुरक्षा विशेषताएं होती हैं, जिसका अर्थ है कि निवेशक द्वारा खरीदी गई मूल राशि परिपक्वता पर गारंटीकृत होगी और एक निश्चित मात्रा में ब्याज आय अर्जित करेगी। ट्रेजरी बांड का यह रूप आमतौर पर उन निवेशकों के लिए अपेक्षाकृत सुरक्षित निवेश विकल्प माना जाता है जो स्थिर रिटर्न की तलाश में हैं।

बचत बांड आम जनता के लिए एक सुरक्षित निवेश उत्पाद है। क्योंकि यह एक ट्रेजरी बांड है, इसे राष्ट्रीय सरकार द्वारा भी जारी किया जाता है। इसलिए, गुणक मजबूत है, और इसे निवेश का सबसे सुरक्षित रूप माना जा सकता है। आम लोगों की रोजमर्रा की पसंद वाली सावधि जमा की तुलना में यह अधिक सुरक्षित है। आख़िरकार, एक को वाणिज्यिक बैंक द्वारा गारंटी दी जाती है, और दूसरे को राज्य द्वारा समर्थन दिया जाता है।

बचत बांड अपेक्षाकृत कम जोखिम वाले होते हैं और साथ ही स्थिर रिटर्न भी देते हैं। निवेशक इन बांडों को धारण करके एक निश्चित ब्याज आय अर्जित कर सकते हैं, जिससे यह स्थिर आय चाहने वालों के लिए एक आकर्षक विकल्प बन जाता है। इसमें लिक्विडिटी भी अच्छी है. जरूरत पड़ने पर निवेशक अपना पैसा निकालने के लिए इसे बेच सकते हैं या अन्य निवेशकों को हस्तांतरित कर सकते हैं।

यह ध्यान रखना महत्वपूर्ण है कि यह बेहतर तरलता भी केवल सापेक्ष है। अन्य ट्रेजरी बांडों के विपरीत, यह विशेष रूप से छोटे और मध्यम आकार के निवेशकों पर लक्षित है। कहने का तात्पर्य यह है कि, इसे संस्थागत निवेशकों को जारी नहीं किया जाएगा, और वास्तविक नाम प्रणाली का उपयोग, जिसे केवल व्यक्तियों द्वारा रखा या भुनाया जा सकता है, दूसरों को हस्तांतरित नहीं किया जा सकता है; यानी इसमें तरलता नहीं है. हालाँकि, इसे पहले से भुनाया जा सकता है और मूल क्रय बैंक में ऋण के लिए संपार्श्विक के रूप में भी इस्तेमाल किया जा सकता है।

बचत बांड दो प्रकार के होते हैं: एक वाउचर प्रकार का होता है, और दूसरा इलेक्ट्रॉनिक प्रकार का होता है। उनकी बुनियादी विशेषताएं समान हैं; दोनों कम जोखिम और कुछ हद तक तरलता के साथ व्यक्तिगत बचत और निवेश को प्रोत्साहित करने के लिए जारी किए जाते हैं। अंतर जारी करने और निवेश के तरीकों के रूप में है। वाउचर प्रकार भौतिक वाउचर के रूप में जारी किया जाता है, जबकि इलेक्ट्रॉनिक प्रकार इलेक्ट्रॉनिक रूप में जारी किया जाता है।

प्रमाणित ट्रेजरी बांड को बैंक काउंटर पर पैसे या कार्ड से खरीदा जा सकता है, और खरीद के बाद, जमा पर्ची के समान एक कागजी प्रमाण पत्र होगा। यह रसीद IOU के बराबर है, और निवेशकों को इसे सुरक्षित रखना होगा। वाउचर बांड के मूल्यवर्ग, ब्याज दर, परिपक्वता तिथि और अन्य जानकारी को इंगित करेगा। परिपक्वता पर, आप मोचन प्रक्रियाओं के लिए नामित बैंक या वित्तीय संस्थान में जाने के लिए इसका उपयोग कर सकते हैं। आप मूलधन और ब्याज एक बार में प्राप्त कर सकते हैं।

इलेक्ट्रॉनिक ट्रेजरी बांड को पहले एक इलेक्ट्रॉनिक ट्रेजरी बांड खाता खोलने की आवश्यकता होती है और फिर बिना पेपर वाउचर के मोबाइल बैंकिंग या ऑनलाइन बैंकिंग के माध्यम से खरीदा जाता है। खरीद के बाद, इसका निवेश रिकॉर्ड इलेक्ट्रॉनिक रूप से एक विशिष्ट बांड खाते में संग्रहीत किया जाएगा। परिपक्वता पर, मूलधन और ब्याज को बैंक हस्तांतरण जैसे निर्दिष्ट माध्यमों से एकत्र किया जा सकता है।

चीन में, बचत बांड पर आमतौर पर कुछ कर प्रोत्साहन मिलते हैं। उदाहरण के लिए, कर छूट या कर छूट निवेशकों को उच्च शुद्ध रिटर्न अर्जित करने की अनुमति देती है। उदाहरण के लिए, चीनी सरकार यह निर्धारित करती है कि बचत बांड में निवेश करने वाले व्यक्तियों द्वारा अर्जित ब्याज आय व्यक्तिगत आयकर से मुक्त है। इसका मतलब यह है कि निवेशकों को बचत बांड रखने से अर्जित ब्याज आय पर व्यक्तिगत आयकर का भुगतान करने की आवश्यकता नहीं है और उन्हें कर से छूट दी जा सकती है या कर से आंशिक रूप से छूट दी जा सकती है।

कुछ परिस्थितियों में, बचत-प्रकार के ट्रेजरी बांड खरीदते समय निवेशक कर-पूर्व कटौती के हकदार हो सकते हैं। चीन के कर कानून के अनुसार, कुछ विशिष्ट प्रकार के ट्रेजरी बांड निवेश को कर-पूर्व कटौती के योग्य माना जा सकता है, और निवेशक अपने कर भुगतान को कम करने के लिए ट्रेजरी बांड खरीदते समय अपनी कर योग्य आय से संबंधित राशि काट सकते हैं।

कुल मिलाकर, बचत ट्रेजरी बांड आमतौर पर निवेशकों द्वारा एक सुरक्षित और मजबूत निवेश के रूप में पसंद किए जाते हैं। यह व्यक्तिगत निवेशकों के लिए अपेक्षाकृत कम जोखिम वाला निवेश विकल्प और सरकार के लिए एक स्थिर और विश्वसनीय वित्तपोषण चैनल प्रदान करता है।

प्रमाणित और इलेक्ट्रॉनिक बचत बांड के बीच क्या अंतर है?

| निस्र्पण

|

वाउचर प्रकार

|

इलेक्ट्रोनिक

|

| रूप

|

पेपर वाउचर

|

एक खाते में डिजिटल रूप से संग्रहीत

|

| धारण विधि

|

भौतिक पेपर वाउचर

|

डिजिटल रूप में बांड

|

बचत बांड ब्याज दर

यह राष्ट्रीय सरकार की नीतियों और बाजार की स्थितियों पर आधारित है और आमतौर पर बांड की विशिष्ट विशेषताओं और जारी करने के समय ब्याज दरों के स्तर के अनुसार भिन्न होता है। बचत बांड पर ब्याज दर बांड के प्रकार और जारी करने के नियमों के आधार पर निश्चित या परिवर्तनशील हो सकती है।

सामान्य तौर पर, बचत बांड पर ब्याज दरें अपेक्षाकृत स्थिर होती हैं और आमतौर पर अन्य प्रकार के बांड पर दरों की तुलना में थोड़ी अधिक होती हैं क्योंकि वे आम तौर पर व्यक्तिगत निवेशकों के लिए तैयार होती हैं, जिन्हें सरकार उनकी बचत को निधि देने के लिए उच्च ब्याज दरों की पेशकश करके आकर्षित करने की उम्मीद करती है। बेशक, यह ब्याज दर बाजार की ब्याज दरों, मुद्रास्फीति, मौद्रिक नीति और अन्य कारकों से भी प्रभावित होती है, इसलिए यह समय के साथ बदल सकती है।

उदाहरण के लिए, चीनी सरकार द्वारा 10 मार्च 2024 को जारी किए गए प्रमाणित बचत ट्रेजरी बांड के पहले बैच सभी निश्चित दर वाले थे। 3 साल की परिपक्वता वाले बचत-प्रकार के ट्रेजरी बांड की वार्षिक ब्याज दर 2.38% है। 5-वर्षीय बचत ट्रेजरी बांड की कूपन दर 2.5% प्रति वर्ष है। पिछले साल की तुलना में बचत बांड की ब्याज दर में 0.25 प्रतिशत अंक की गिरावट आई है। लेकिन फिर भी, यह अभी भी प्रचलित सावधि जमा दर से थोड़ा अधिक होगा।

यद्यपि बचत बांड पर ब्याज दर जारी करने के समय तय की जाती है, लेकिन इसका मतलब यह नहीं है कि अंतिम आय पर ब्याज दर जारी करने के समान ही होगी। मूलतः, यह सब उसके ब्याज संचय नियमों पर निर्भर करता है। उदाहरण के लिए, मौजूदा इश्यू की तरह बचत बांड के लिए ब्याज संचय नियम परिपक्वता पर मूलधन और ब्याज को एकमुश्त चुकाना है, और देर से भुगतान के लिए कोई ब्याज नहीं जोड़ा जाएगा।

जल्दी निकासी के मामलों में, वास्तविक होल्डिंग अवधि के अनुसार स्लॉट के आधार पर ब्याज अर्जित किया जाएगा। कहने का तात्पर्य यह है कि, यदि आप होल्डिंग अवधि समाप्त होने से पहले बांड को भुनाना चाहते हैं, तो ब्याज दर बदल जाएगी। ब्याज दर होल्डिंग अवधि की लंबाई के अनुसार बदलती रहती है। इसलिए, हालांकि बचत बांड की ब्याज दर मूल रूप से तय होती है, वास्तविक उपज दर आवश्यक रूप से तय नहीं होती है, लेकिन इसमें उतार-चढ़ाव होगा।

उदाहरण के लिए, यदि आपके पास पांच साल पुराना बचत बांड है, तो ब्याज संचय के नियमों के अनुसार, एक वर्ष से कम छह महीने की होल्डिंग अवधि के लिए ब्याज दर 0.35% है, दो साल से कम एक वर्ष के लिए ब्याज दर 0.85 है। %, तीन साल से कम दो साल के लिए 1.87%, चार साल से कम तीन साल के लिए 2.32%, और पांच साल से कम चार साल के लिए 2.43% है। केवल वे लोग जो वास्तव में उन्हें परिपक्वता तक पांच साल के लिए रखते हैं, उन्हें 2.5% ब्याज दर रिटर्न मिल सकता है।

इस बीच, जारी किए गए बचत बांड के प्रकार के आधार पर, ब्याज भुगतान का तरीका भी अलग होता है। उदाहरण के लिए, समान पांच-वर्षीय बचत बांड के लिए, वाउचर प्रकार परिपक्वता पर मूलधन और ब्याज का एकमुश्त भुगतान करेगा। दूसरी ओर, इलेक्ट्रॉनिक प्रकार हर साल और मूल रूप से हर आधे साल में ब्याज देता है। आपको मूलधन और ब्याज एकमुश्त पाने के लिए पांच साल तक इंतजार नहीं करना पड़ेगा, बल्कि आपको हर छह महीने में एक निश्चित ब्याज रिटर्न मिलेगा।

लेकिन इससे कोई फर्क नहीं पड़ता कि यह किस प्रकार का बचत बांड है, इस पर ब्याज अर्जित करने का तरीका सरल है। अर्थात्, ब्याज मूलधन पर जमा नहीं होता है, और प्रत्येक ब्याज भुगतान प्रारंभिक मूलधन पर आधारित होता है। दूसरी ओर, अमेरिकी ट्रेजरी विभाग की ट्रेजरी बॉन्ड्स डायरेक्ट वेबसाइट के अनुसार, आई सेविंग्स बॉन्ड्स न केवल मासिक आधार पर ब्याज का भुगतान करते हैं, बल्कि चक्रवृद्धि ब्याज की गणना के लिए हर छह महीने में स्वचालित रूप से पिछले छह महीनों से मूलधन तक ब्याज अर्जित करते हैं।

इसलिए, निवेशकों को बचत बांड खरीदने से पहले बांड जारी करने के समय घोषित ब्याज दरों के स्तर पर ध्यान देना चाहिए और बांड की विशिष्ट ब्याज दर भुगतान विधियों और ब्याज दर समायोजन नियमों को स्पष्ट रूप से समझना चाहिए। इन्हें सही मायने में समझकर ही आप जान सकते हैं कि निवेश रिटर्न क्या हैं और अधिक उचित निवेश निर्णय ले सकते हैं।

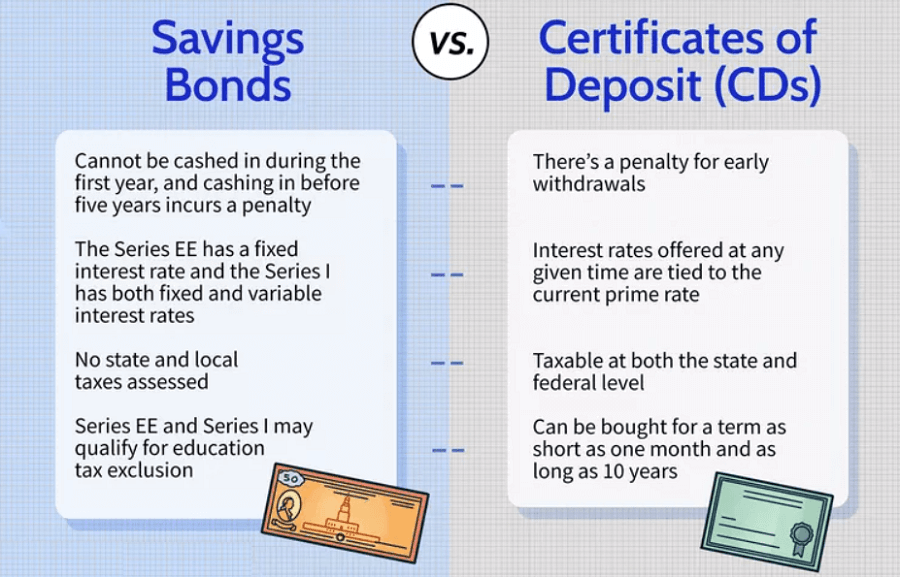

बचत बांड और सावधि जमा के बीच अंतर

चीन में, जब आम लोगों के हाथ में कुछ बेकार पैसा होता है, तो वे आमतौर पर एक निश्चित आय प्राप्त करने के लिए अपना पैसा जमा करना चुनते हैं। लेकिन आजकल, बचत-ट्रेजरी बांड भी कई लोगों द्वारा मांगे जाते हैं। 10 मार्च, 2024 को जारी किए गए 15 अरब बचत ट्रेजरी बांड आधे घंटे में बिक गए। इससे पता चलता है कि सावधि जमा की तुलना में बचत बांड के अधिक फायदे होने चाहिए।

बेशक, इसे बचत बांड की ब्याज दर से देखा जा सकता है। सावधि जमा की ब्याज दर की तुलना में, बचत बांड की ब्याज दर आम तौर पर थोड़ी अधिक होती है। साथ ही, वाणिज्यिक बैंकों द्वारा समर्थित सावधि जमा की तुलना में, बचत बांड की गारंटी राष्ट्रीय क्रेडिट रेटिंग द्वारा दी जाती है, जो उच्चतम क्रेडिट रेटिंग है। दूसरे शब्दों में, आपको इस बारे में चिंता करने की ज़रूरत नहीं है कि आप इसे खरीदने के बाद परिपक्वता पर अपने मूलधन और ब्याज दर का भुगतान करने में सक्षम होंगे या नहीं; यह इतना सुरक्षित है.

इसके अलावा, बैंक सावधि जमा की तुलना में, उन्हें एक निश्चित अवधि के बाद भी जमा किया जा सकता है, जिससे आपको जल्दी नकदी निकालने की सुविधा मिलती है। और क्योंकि यह होल्डिंग अवधि के अनुसार संबंधित ब्याज का भुगतान करने में सक्षम है, आपको इसकी आवश्यकता नहीं है, और जल्दी निकासी जैसी सावधि जमा पर ब्याज नहीं होगा।

इस श्रेणीबद्ध ब्याज विशेषता का मतलब है कि प्रारंभिक निकासी के बाद एक वर्ष से अधिक की होल्डिंग अवधि के बाद, एक निश्चित राशि की आय भी होगी। इसके अलावा, यह रिटर्न फिक्स्ड डिपॉजिट की तुलना में काफी अधिक होगा। बचत-प्रकार के ट्रेजरी बांड के नियमों के अनुसार, ब्याज को वर्गीकृत किया जाता है, इसलिए यदि हाथ में मुफ्त पैसा है, तो आप बचत-प्रकार के ट्रेजरी बांड खरीद सकते हैं, जो बचत सावधि जमा से बेहतर होगा। क्योंकि बचत बांड में उपज और तरलता के बीच संतुलन हो सकता है।

बेशक, फिक्स्ड डिपॉजिट की तुलना में इन फायदों के अलावा, इसके कुछ नुकसान भी हैं। अर्थात्, बचत बांड प्रारंभिक मोचन के हिस्से को संभाल नहीं सकते हैं; कहने का तात्पर्य यह है कि, यदि आप बचत बांडों का शीघ्र मोचन चाहते हैं, तो आपको उन सभी को भुनाना होगा, जिसके परिणामस्वरूप बहुत अधिक ब्याज हानि होगी। दूसरी ओर, सावधि जमा में एकमुश्त आंशिक शीघ्र निकासी की सुविधा होगी। और शेष जमा राशि के साथ, आप मूल वार्षिक ब्याज दर का आनंद लेना जारी रख सकते हैं।

उदाहरण के लिए, 3 वर्ष की अवधि के लिए 100,000 डॉलर की सावधि जमा राशि है। यदि अचानक पैसे की आवश्यकता हो, तो मान लीजिए $30,000। $100,000 जमा राशि में से $30,000 जल्दी निकालना संभव है। $70,000 की जमा राशि जिसे जल्दी नहीं निकाला गया है, उस पर 3% वार्षिक ब्याज दर का लाभ मिलता रहेगा। और वही 3-वर्षीय $100,000 यदि यह एक बचत बांड है। एक साल बाद, हमें अचानक 30,000 युआन की आवश्यकता होती है, लेकिन हम न केवल 30,000 युआन जल्दी निकाल सकते हैं, बल्कि पूरे 100,000 युआन ही जल्दी निकाल सकते हैं।

बेशक, इस मुद्दे को भी बहुत अच्छी तरह से हाईजैक किया गया है। बचत-प्रकार के ट्रेजरी बांड की कमियों को दूर करने के लिए जिन्हें आंशिक रूप से अग्रिम रूप से भुनाया नहीं जा सकता है, किश्तों में बड़ी मात्रा में धन खरीदना संभव है। यह जानते हुए कि बचत बांड की खरीद का शुरुआती बिंदु $1,000 है। अलग-अलग किश्तों में बड़ी रकम खरीदना आसान है। निःसंदेह, प्रबंधन में आसानी के लिए राशि को बहुत छोटी करने की कोई आवश्यकता नहीं है।

उदाहरण के लिए, समान $100,000 बचत बांड को एक बार में पूरा नहीं खरीदा जाना चाहिए। इसके बजाय, इसे तीन किस्तों में खरीदा जा सकता है, और राशि $50,000 हो सकती है। $30,000. और $20,000. क्रमश। इस तरह, जब आपको पैसे की तत्काल आवश्यकता होती है, तो आप राशि के आकार के अनुसार अलग-अलग मात्रा में बचत बांड भुना सकते हैं, इस प्रकार लाभप्रदता और तरलता को संतुलित कर सकते हैं।

कुल मिलाकर, कोई निवेशक बचत बांड या सावधि जमा चुनता है या नहीं, यह उसकी जोखिम उठाने की क्षमता, तरलता की जरूरतों और मौजूदा बाजार स्थितियों पर निर्भर करता है। यदि कोई निवेशक रूढ़िवादी निवेश पसंद करता है और जोखिम कम करना चाहता है, तो बचत बांड अधिक उपयुक्त विकल्प हो सकते हैं, क्योंकि उन्हें आम तौर पर उच्च क्रेडिट गुणवत्ता और स्थिर ब्याज रिटर्न के साथ सुरक्षित निवेश साधन माना जाता है।

बचत बांड के लिए शीघ्र भुगतान नियम

| विशेषताएँ

|

शीघ्र भुगतान नियम

|

| भुगतान की शर्तें

|

निर्दिष्ट शर्तों या शर्तों के आधार पर शीघ्र मोचन का अनुरोध करें।

|

| भुगतान शुल्क

|

शीघ्र नकदीकरण शुल्क या ब्याज जुर्माना लागू हो सकता है।

|

| मोचन के लिए आवेदन

|

जारीकर्ता या नामित वित्तीय संस्थान को एक लिखित आवेदन किया जाना चाहिए।

|

बचत और ट्रेजरी बांड कैसे खरीदें

आम लोगों के लिए एक निवेश और वित्तीय उत्पाद के रूप में, इसे खरीदना भी बहुत सुविधाजनक है। उदाहरण के लिए, आप प्रमाणित बचत-प्रकार के ट्रेजरी बांड खरीदने के लिए जारीकर्ता बैंक के काउंटर पर जा सकते हैं। इलेक्ट्रॉनिक बचत बांड और भी अधिक सुविधाजनक हैं; जब तक आप मोबाइल बैंकिंग ऐप में लॉग इन करेंगे, आप उन्हें खरीद पाएंगे।

बेशक, खरीदने से पहले, निवेशकों को अपने देशों में ट्रेजरी बांड की बाजार स्थिति को समझने की भी आवश्यकता है, जिसमें उपलब्ध विभिन्न प्रकार के ट्रेजरी बांड, ब्याज दरें, परिपक्वता तिथियां और अन्य जानकारी शामिल हैं। फिर अपने निवेश उद्देश्यों और आवश्यकताओं के अनुसार एक उपयुक्त ट्रेजरी बांड उत्पाद चुनें। विभिन्न देशों में विभिन्न प्रकार के ट्रेजरी बांड हो सकते हैं, जिनमें दीर्घकालिक, अल्पकालिक, निश्चित-दर, फ्लोटिंग-रेट इत्यादि शामिल हैं।

यदि आप इलेक्ट्रॉनिक बचत-प्रकार के ट्रेजरी बांड खरीदते हैं तो दूसरी बात जो आपको जागरूक होनी चाहिए वह यह है कि आपके पास एक बांड खाता होना चाहिए। यह किसी बैंक में किया जा सकता है, या आप किसी प्रतिभूति फर्म या ब्रोकर के साथ एक निवेश खाता खोल सकते हैं। वैसे भी, जब तक आप यह सुनिश्चित कर सकते हैं कि खाता ट्रेजरी बांड खरीदने के लेनदेन का समर्थन करता है, तो आप जाने के लिए तैयार हैं।

एक बार आपके पास खाता हो जाने पर, आप उन्हें सीधे खरीद सकते हैं, और कुछ सरकारें अपनी आधिकारिक वेबसाइट या संयुक्त राज्य अमेरिका जैसे बांड जारीकर्ता से सीधे ट्रेजरी बांड खरीदने की अनुमति दे सकती हैं। दूसरी ओर, चीन में आप इन्हें खरीदने के लिए बैंक जा सकते हैं। बेशक, यह जानना महत्वपूर्ण है कि कौन से बैंक ये बांड जारी करते हैं। आजकल, चीन में 40 बैंक हैं जहां आप बचत ट्रेजरी बांड खरीद सकते हैं, इसलिए मूल रूप से, आप एक बड़ा बैंक ढूंढने के लिए चीन, कृषि, उद्योग और निर्माण में गलती नहीं कर सकते हैं, और इसमें एक उच्च कोटा होगा, जिससे यह बन जाएगा खरीदना आसान है.

एक बार खरीदने के बाद, रखे गए ट्रेजरी बांड की संख्या और विवरण निवेश खाते में दिखाई देंगे। आप बांड की परिपक्वता तिथि और ब्याज दर उपज के अनुसार अपनी होल्डिंग्स का प्रबंधन कर सकते हैं, जिसमें ब्याज भुगतान की जांच करना और परिपक्वता के बाद अपनी होल्डिंग्स को नवीनीकृत करना है या नहीं। यदि यह प्रमाणित रूप में है, तो आपको इसे सावधानी से रखना होगा। हालाँकि इसे खोना संभव है, आख़िरकार यह अधिक तकलीफदेह है।

बचत ट्रेजरी बांड निवेशकों द्वारा एक सुरक्षित और ठोस निवेश विकल्प के रूप में अत्यधिक पसंद किए जाते हैं, और उनकी सुरक्षा, स्थिरता और उच्च ब्याज दर रिटर्न उन्हें आम निवेशकों के लिए एक आदर्श विकल्प बनाते हैं। अंत में, अपनी खरीदारी को अंतिम रूप देने से पहले, प्रासंगिक नियमों और शर्तों को ध्यान से पढ़ने और अपने निवेश उद्देश्यों और जोखिम सहनशीलता के आधार पर एक सूचित निर्णय लेने की सलाह दी जाती है।

क्या बचत बांड जोखिम भरे हैं?

| जोखिम का प्रकार

|

संक्षिप्त विवरण।

|

| ब्याज दर जोखिम

|

यदि बाजार की ब्याज दरें बढ़ती हैं तो ट्रेजरी रिटर्न कम आकर्षक हो सकता है।

|

| मुद्रास्फीति का जोखिम

|

यदि मुद्रास्फीति ट्रेजरी दरों से अधिक है तो क्रय शक्ति में गिरावट आ सकती है।

|

| शीघ्र मोचन सीमा

|

शीघ्र मोचन को अतिरिक्त शुल्क या ब्याज हानि का सामना करना पड़ सकता है।

|

| तरलता जोखिम

|

निवेशकों को बांड बेचने में कठिनाई का सामना करना पड़ सकता है या वे छूट पर बेच सकते हैं।

|

| क्रेडिट डिफ़ॉल्ट जोखिम

|

सरकारी ट्रेजरी बांड आमतौर पर क्रेडिट डिफ़ॉल्ट जोखिम नहीं उठाते हैं।

|

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।