Торговля

Краткое содержание:

Краткое содержание:

Сберегательные казначейские облигации — это государственные облигации для индивидуальных инвесторов, которые предлагают более высокие процентные ставки и лучшую безопасность, чем срочные депозиты.

С улучшением инвестиционной и финансовой осведомленности все больше и больше людей начинают обращать внимание на консервативные методы инвестирования, и сберегательные облигации являются одним из них. По сравнению с инвестициями с высоким уровнем риска, такими как акции и иностранная валюта, они обычно считаются относительно безопасным выбором. В последнее время были сцены, когда люди выстраивались в очередь, чтобы купить их и распродавали за полчаса, что наглядно демонстрировало степень их популярности. В этой статье мы поговорим о сберегательных облигациях, которые имеют баланс безопасности и доходности, чтобы понять конкретные причины их популярности.

Смысл сберегательных облигаций

Это тип облигаций, выпускаемых правительством для привлечения сбережений индивидуальных инвесторов и обеспечения долгосрочной финансовой поддержки правительства. Они в первую очередь нацелены на индивидуальных инвесторов, и правительство надеется, что, выпустив эти облигации, оно будет стимулировать индивидуальные сбережения и обеспечит относительно стабильный и безопасный вариант инвестирования для среднего инвестора. Такие казначейские облигации, выпущенные для широкой публики, можно приобрести через банки, государственные учреждения или другие финансовые учреждения.

Казначейские облигации — это облигации, выпущенные национальным правительством, которые часто считаются одним из самых безопасных вариантов инвестиций из-за их чрезвычайно высокого кредитного качества и стабильной процентной доходности. Сберегательные казначейские облигации, с другой стороны, представляют собой особую форму казначейских облигаций, которые выпускаются индивидуальным инвесторам для поощрения личных сбережений и инвестиций.

Сберегательные казначейские облигации обычно имеют низкий профиль риска и обычно имеют некоторые функции защиты основной суммы и процентов, что означает, что основная сумма, которую покупает инвестор, будет гарантирована при погашении и принесет определенную сумму процентного дохода. Эта форма казначейских облигаций обычно считается относительно безопасным вариантом инвестирования для инвесторов, которые ищут стабильную прибыль.

Сберегательные облигации являются более безопасным инвестиционным продуктом для широкой публики. Поскольку это казначейские облигации, они также выпускаются национальным правительством. Следовательно, мультипликатор сильный, и его можно считать самой безопасной формой инвестиций. По сравнению с ежедневным выбором срочных депозитов обычными людьми, он более безопасен. Ведь один гарантирован коммерческим банком, а другой одобрен государством.

Сберегательные облигации имеют относительно низкий риск, но при этом предлагают стабильную доходность. Инвесторы могут получать фиксированный процентный доход, владея этими облигациями, что делает их привлекательным вариантом для тех, кто ищет стабильный доход. Он также имеет хорошую ликвидность. Инвесторы могут продать или передать их другим инвесторам для ликвидации своих денег, когда это необходимо.

Важно отметить, что эта лучшая ликвидность также является лишь относительной. В отличие от других казначейских облигаций, они специально ориентированы на мелких и средних инвесторов. То есть он не будет выдан институциональным инвесторам, а использование системы реального имени, которое может владеть или выкупаться только отдельными лицами, не может быть передано другим; то есть у него нет ликвидности. Однако его можно погасить заранее, а также использовать в качестве залога по кредитам в первоначальном банке-покупателе.

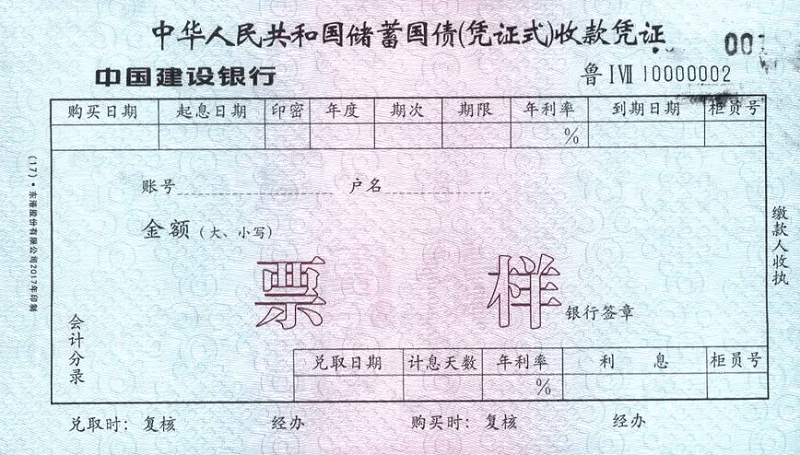

Существует два типа сберегательных облигаций: один — ваучерный, другой — электронный. Их основные характеристики схожи; оба выпускаются для поощрения личных сбережений и инвестиций с меньшим риском и определенной степенью ликвидности. Разница заключается в форме выпуска и методах инвестирования. Тип ваучера выпускается в виде физических ваучеров, а электронный тип - в электронной форме.

Сертифицированные казначейские облигации можно купить в кассе банка за деньги или карту, и после покупки будет бумажный сертификат, похожий на депозитную квитанцию. Эта квитанция эквивалентна долговой расписке, и инвесторы должны хранить ее в безопасности. В ваучере будет указан номинал облигации, процентная ставка, дата погашения и другая информация. По истечении срока вы можете использовать его для обращения в назначенный банк или финансовое учреждение для процедуры погашения. Вы можете получить основную сумму и проценты за один раз.

Для электронных казначейских облигаций необходимо сначала открыть счет электронных казначейских облигаций, а затем приобрести их через мобильный банкинг или онлайн-банкинг без бумажных ваучеров. После покупки его инвестиционная запись будет храниться в электронном виде на конкретном счете облигаций. При наступлении срока погашения основная сумма долга и проценты могут быть получены определенными способами, например банковскими переводами.

В Китае сберегательные облигации обычно пользуются определенными налоговыми льготами. Например, налоговые льготы или налоговые льготы позволяют инвесторам получать более высокую чистую прибыль. Например, китайское правительство предусматривает, что процентные доходы, полученные физическими лицами, инвестирующими в сберегательные облигации, освобождаются от подоходного налога с населения. Это означает, что инвесторам не нужно платить индивидуальный подоходный налог с процентных доходов, полученных от владения сберегательными облигациями, и они могут быть освобождены от налога или частично освобождены от налога.

При определенных обстоятельствах инвесторы могут иметь право на вычеты до налогообложения при покупке казначейских облигаций сберегательного типа. Согласно налоговому законодательству Китая, некоторые конкретные виды инвестиций в казначейские облигации могут считаться приемлемыми вычетами до налогообложения, и инвесторы могут вычесть соответствующую сумму из своего налогооблагаемого дохода при покупке казначейских облигаций, чтобы уменьшить свои налоговые выплаты.

В целом, инвесторы обычно предпочитают сберегательные казначейские облигации как безопасную и надежную инвестицию. Он обеспечивает инвестиционный вариант с относительно низким уровнем риска для индивидуальных инвесторов и стабильный и надежный канал финансирования для правительства.

| Характеристика | Тип ваучера | Электронный |

| Форма | Бумажный ваучер | Хранится в цифровом виде в учетной записи |

| Метод удержания | Физические бумажные ваучеры | Облигации в цифровой форме |

Процентная ставка по сберегательным облигациям

Это зависит от политики национального правительства и рыночных условий и обычно варьируется в зависимости от конкретных характеристик облигации и уровня процентных ставок на момент выпуска. Процентная ставка по сберегательным облигациям может быть фиксированной или переменной, в зависимости от типа облигации и правил ее выпуска.

В целом, процентные ставки по сберегательным облигациям относительно стабильны и обычно немного выше, чем ставки по другим типам облигаций, поскольку они обычно ориентированы на индивидуальных инвесторов, которых правительство надеется привлечь, предлагая более высокие процентные ставки для финансирования их сбережений. Конечно, на эту процентную ставку также влияют рыночные процентные ставки, инфляция, денежно-кредитная политика и другие факторы, поэтому она может меняться со временем.

Например, первая партия сертифицированных сберегательных казначейских облигаций, выпущенная правительством Китая 10 марта 2024 года, имела фиксированную ставку. Казначейские облигации сберегательного типа со сроком погашения 3 года имеют годовую процентную ставку 2,38%. Пятилетние сберегательные казначейские облигации имеют купонную ставку 2,5% в год. По сравнению с прошлым годом процентная ставка по сберегательным облигациям снизилась на 0,25 процентных пункта. Но даже в этом случае она все равно будет немного выше существующей ставки по срочным депозитам.

Хотя процентная ставка по сберегательным облигациям фиксирована на момент выпуска, это не означает, что процентная ставка на конечные поступления будет такой же, как и при выпуске. В основном все зависит от правил начисления процентов. Например, правила начисления процентов по сберегательным облигациям, подобным текущему выпуску, предусматривают погашение основной суммы долга и процентов одной единовременной суммой при наступлении срока погашения, при этом проценты не начисляются за просроченные платежи.

В случае досрочного вывода проценты будут начисляться поквартально в соответствии с фактическим периодом владения. То есть, если вы хотите погасить облигацию до истечения периода владения, процентная ставка изменится. Процентная ставка варьируется в зависимости от продолжительности периода владения. Таким образом, хотя процентная ставка по сберегательным облигациям в основном фиксирована, фактическая ставка доходности не обязательно фиксирована, а будет колебаться.

Например, если вы держите сберегательную облигацию сроком обращения пять лет, то согласно правилам начисления процентов процентная ставка за период владения шесть месяцев менее одного года составляет 0,35%, за один год менее двух лет — 0,85. %, на два года менее трех лет — 1,87%, на три года менее четырех лет — 2,32%, на четыре года менее пяти лет — 2,43%. Только те, кто действительно держит их в течение пяти лет до погашения, могут получить доход по процентной ставке в размере 2,5%.

Между тем, в зависимости от типа выпущенных сберегательных облигаций, способ выплаты процентов также различается. Например, для тех же пятилетних сберегательных облигаций тип ваучера будет выплачивать основную сумму и проценты одной единовременной суммой при погашении. С другой стороны, по электронному типу проценты выплачиваются каждый год и практически каждые полгода. Вам не нужно ждать пять лет, чтобы получить основную сумму и проценты одной единовременной выплатой, вместо этого вы получаете фиксированный процентный доход каждые шесть месяцев.

Но независимо от того, какой это тип сберегательной облигации, способ начисления процентов по ней прост. То есть проценты не накапливаются на основной сумме, и каждая выплата процентов производится на основе первоначальной основной суммы долга. С другой стороны, согласно веб-сайту Treasury Bonds Direct Министерства финансов США, I Savings Bonds не только выплачивают проценты ежемесячно, но также автоматически начисляют проценты за предыдущие шесть месяцев к основной сумме каждые шесть месяцев для расчета сложных процентов.

Таким образом, инвесторы должны обратить внимание на уровень процентных ставок, объявленных во время выпуска облигаций, прежде чем покупать сберегательные облигации, и четко понимать конкретные методы выплаты процентных ставок и правила корректировки процентных ставок по облигациям. Только по-настоящему поняв это, вы сможете узнать, какова доходность инвестиций, и принять более разумные инвестиционные решения.

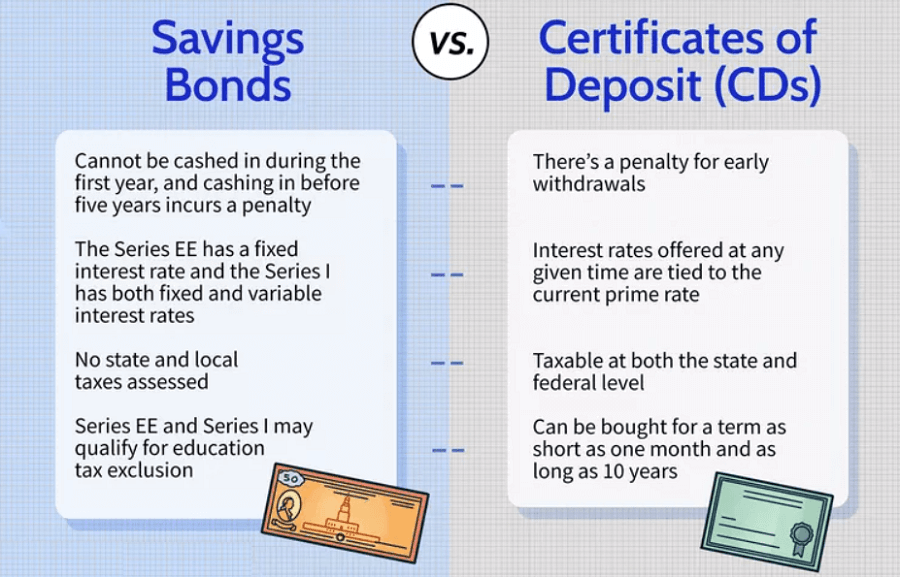

Разница между сберегательными облигациями и срочными вкладами

В Китае, когда у обычных людей есть свободные деньги, они обычно предпочитают положить их на депозит, чтобы получить фиксированный доход. Но в настоящее время многие люди также ищут сберегательно-казначейские облигации. 15 миллиардов сберегательных казначейских облигаций, выпущенных 10 марта 2024 года, были раскуплены за полчаса. Это показывает, что по сравнению со срочными депозитами сберегательные облигации должны иметь больше преимуществ.

Конечно, это видно по процентной ставке по сберегательным облигациям. По сравнению с процентной ставкой по срочным депозитам, процентная ставка по сберегательным облигациям обычно немного выше. В то же время, по сравнению со срочными депозитами, которые поддерживаются коммерческими банками, сберегательные облигации гарантированы национальным кредитным рейтингом, который является самым высоким кредитным рейтингом. Другими словами, вам не нужно беспокоиться о том, сможете ли вы выплатить основную сумму долга и процентную ставку при наступлении срока погашения после его покупки; это настолько безопасно.

В дополнение к этому, по сравнению с банковскими срочными депозитами, их также можно вносить через определенный период времени, что дает вам возможность досрочно обналичить средства. А поскольку он может выплачивать соответствующие проценты в зависимости от периода владения, вам не нужно этого делать, а срочные депозиты, такие как досрочное снятие, не будут иметь процентов.

Эта дифференцированная процентная характеристика означает, что после периода удержания более года после досрочного вывода средств также будет определенная сумма дохода. Причем эта доходность будет существенно выше, чем у срочных депозитов. По правилам казначейских облигаций сберегательного типа проценты дифференцированы, поэтому при наличии свободных денег на руках можно купить казначейские облигации сберегательного типа, что будет лучше, чем сберегательные срочные вклады. Потому что сберегательные облигации могут иметь баланс между доходностью и ликвидностью.

Конечно, помимо этих преимуществ по сравнению со срочными вкладами, он имеет и ряд недостатков. То есть сберегательные облигации не могут обеспечить часть досрочного погашения; иными словами, если вы хотите досрочного погашения сберегательных облигаций, вам придется обналичить их все, что приведет к значительной потере процентов. С другой стороны, срочные депозиты будут иметь возможность единовременного частичного досрочного снятия. А с остальной частью депозита вы можете продолжать пользоваться первоначальной годовой процентной ставкой.

Например, есть срочный вклад в размере 100 000 долларов сроком на 3 года. Если вдруг понадобятся деньги, скажем, 30 000 долларов. можно досрочно снять 30 000 долларов США из депозита в 100 000 долларов США. Депозит в размере 70 000 долларов США, который не был снят досрочно, по-прежнему будет иметь годовую процентную ставку 3%. И те же 3-летние 100 000 долларов, если это сберегательная облигация. Год спустя нам внезапно понадобились 30 000 юаней, но мы не можем досрочно вывести не просто 30 000 юаней, а только все 100 000 юаней.

Конечно, этот вопрос тоже очень хорошо проработан. Для устранения недостатков казначейских облигаций сберегательного типа, которые невозможно частично погасить досрочно, можно приобрести более крупные суммы денег в рассрочку. Зная, что отправной точкой для покупки сберегательных облигаций является 1000 долларов США. легко приобрести большие суммы денег отдельными частями. Конечно, нет необходимости разбивать сумму на слишком мелкие суммы для удобства управления.

Например, одну и ту же сберегательную облигацию на сумму 100 000 долларов не обязательно покупать целиком сразу. Вместо этого его можно приобрести тремя частями, сумма может составлять 50 000 долларов США. 30 000 долларов. и 20 000 долларов. соответственно. Таким образом, когда вам срочно нужны деньги, вы можете заранее выкупить разные суммы сберегательных облигаций в зависимости от размера суммы, таким образом сбалансировав доходность и ликвидность.

В целом, выбор инвестора сберегательных облигаций или срочных депозитов зависит от его склонности к риску, потребностей в ликвидности и текущих рыночных условий. Если инвестор предпочитает консервативные инвестиции и хочет снизить риск, то сберегательные облигации могут быть более подходящим выбором, поскольку они обычно считаются более безопасными инвестиционными инструментами с более высоким кредитным качеством и стабильной процентной доходностью.

| Характеристики | Правила досрочной оплаты |

| Условия оплаты | Запросите досрочное погашение на основании указанных условий или сроков. |

| Платежная комиссия | Могут взиматься плата за досрочное обналичивание или процентные штрафы. |

| Заявление на выкуп | Письменное заявление должно быть подано эмитенту или назначенному финансовому учреждению. |

Как купить сбережения и казначейские облигации

Как инвестиционный и финансовый продукт, с которым сталкиваются обычные люди, его также очень удобно покупать. Например, вы можете пойти в стойку банка-эмитента, чтобы купить сертифицированные казначейские облигации сберегательного типа. Электронные сберегательные облигации еще удобнее; пока вы войдете в приложение мобильного банкинга, вы сможете их купить.

Конечно, перед покупкой инвесторам также необходимо понять рыночную ситуацию с казначейскими облигациями в своих странах, включая различные типы доступных казначейских облигаций, процентные ставки, сроки погашения и другую информацию. Затем выберите подходящий продукт казначейских облигаций в соответствии с вашими инвестиционными целями и потребностями. В разных странах могут быть разные типы казначейских облигаций, в том числе долгосрочные, краткосрочные, с фиксированной ставкой, с плавающей ставкой и так далее.

Еще одна вещь, о которой вам нужно знать, если вы покупаете электронные казначейские облигации сберегательного типа, — это то, что вам необходимо иметь счет облигаций. Это можно сделать в банке или открыть инвестиционный счет в фирме по ценным бумагам или у брокера. В любом случае, если вы можете быть уверены, что счет поддерживает транзакцию покупки казначейских облигаций, все в порядке.

Если у вас есть учетная запись, вы можете покупать их напрямую, а некоторые правительства могут разрешить покупку казначейских облигаций непосредственно на своем официальном веб-сайте или у эмитента облигаций, например, в США. В Китае же вы можете пойти в банк и купить их. Конечно, важно знать, какие банки выпускают эти облигации. В настоящее время в Китае существует 40 банков, где вы можете купить сберегательные казначейские облигации, поэтому, по сути, вы не ошибетесь, выбрав Китай, сельское хозяйство, промышленность и строительство, чтобы найти более крупный банк, и у него будет более высокая квота, что делает проще купить.

После покупки количество и подробная информация о казначейских облигациях будут отражены на инвестиционном счете. Вы можете управлять своими активами в зависимости от даты погашения облигации и доходности по процентной ставке, включая проверку процентных выплат и возможность продления своих активов после погашения. Если он в сертифицированном виде, хранить его нужно бережно. Хоть и потерять его можно, но это все-таки хлопотнее.

Сберегательные казначейские облигации высоко ценятся инвесторами как безопасный и надежный вариант инвестирования, а их безопасность, стабильность и более высокие процентные ставки делают их идеальным выбором для обычных инвесторов. Наконец, прежде чем завершить покупку, рекомендуется внимательно прочитать соответствующие положения и условия и принять обоснованное решение, исходя из ваших инвестиционных целей и толерантности к риску.

| Тип риска | Краткое описание. |

| Процентный риск | Доходность казначейских облигаций может стать менее привлекательной, если рыночные процентные ставки вырастут. |

| Инфляционный риск | Покупательная способность может снизиться, если инфляция превысит ставки Казначейства. |

| Лимиты досрочного погашения | При досрочном погашении могут возникнуть дополнительные комиссии или потери процентов. |

| Риск ликвидности | Инвесторы могут столкнуться с трудностями при продаже облигаций или продать их со скидкой. |

| Риск кредитного дефолта | Государственные казначейские облигации обычно не несут риска кредитного дефолта. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29