تجارة

حول إي بي سي

ملخص:

ملخص:

سندات الخزانة الادخارية هي سندات الدولة للمستثمرين الأفراد التي تقدم أسعار فائدة أعلى وأمنًا أفضل من الودائع لأجل.

مع تحسن الوعي الاستثماري والمالي، بدأ المزيد والمزيد من الناس في الاهتمام بأساليب الاستثمار المحافظة، وسندات الادخار هي واحدة منها. بالمقارنة مع الاستثمارات عالية المخاطر مثل الأسهم والعملات الأجنبية، فمن المعترف به عموما كخيار آمن نسبيا. في الآونة الأخيرة، كانت هناك مشاهد لأشخاص يصطفون لشرائها ثم بيعها بالكامل في نصف ساعة، مما يدل بوضوح على مدى شعبيتها. سنتحدث في هذا المقال عن سندات الادخار، التي تتمتع بتوازن بين الأمان والعائد، لفهم الأسباب المحددة لشعبيتها.

معنى سندات الادخار

ويشير إلى نوع من السندات التي تصدرها الحكومة لجذب مدخرات المستثمرين الأفراد وتوفير الدعم المالي طويل الأجل للحكومة. وهي تستهدف في المقام الأول المستثمرين الأفراد، وتأمل الحكومة أن يؤدي إصدار هذه السندات إلى تشجيع المدخرات الفردية وتوفير خيار استثماري مستقر وآمن نسبيًا للمستثمر العادي. يمكن شراء سندات الخزانة الصادرة لعامة الناس من خلال البنوك أو الوكالات الحكومية أو المؤسسات المالية الأخرى.

سندات الخزانة هي سندات تصدرها الحكومة الوطنية وغالباً ما تعتبر واحدة من أكثر الخيارات الاستثمارية أماناً بسبب جودتها الائتمانية العالية للغاية وعوائد الفائدة المستقرة. ومن ناحية أخرى، فإن سندات الخزانة الادخارية هي شكل خاص من سندات الخزانة التي يتم إصدارها للمستثمرين الأفراد لتشجيع المدخرات الشخصية والاستثمار.

عادة ما تكون سندات الخزانة الادخارية منخفضة المخاطر وعادة ما تحتوي على بعض ميزات حماية رأس المال والفائدة، مما يعني أن المبلغ الأصلي الذي يشتريه المستثمر سيتم ضمانه عند الاستحقاق وسيكسب قدرًا معينًا من دخل الفوائد. عادةً ما يعتبر هذا النوع من سندات الخزانة خيارًا استثماريًا آمنًا نسبيًا للمستثمرين الذين يبحثون عن عوائد مستقرة.

تعتبر سندات الادخار منتجًا استثماريًا أكثر أمانًا لعامة الناس. ولأنها سندات خزانة، يتم إصدارها أيضًا من قبل الحكومة الوطنية. ولذلك فإن المضاعف قوي، ويمكن اعتباره أكثر أشكال الاستثمار أمانًا. بالمقارنة مع الاختيار اليومي للأشخاص العاديين للودائع الثابتة، فهي أكثر أمانًا. ففي نهاية المطاف، أحدهما مضمون من قبل بنك تجاري، والآخر معتمد من قبل الدولة.

تعتبر سندات الادخار منخفضة المخاطر نسبيًا بينما تقدم أيضًا عوائد مستقرة. يمكن للمستثمرين الحصول على دخل فائدة ثابت من خلال الاحتفاظ بهذه السندات، مما يجعلها خيارا جذابا لأولئك الذين يسعون إلى دخل ثابت. كما أنها تتمتع بسيولة جيدة. ويمكن للمستثمرين بيعها أو تحويلها إلى مستثمرين آخرين لتسييل أموالهم عند الحاجة.

ومن المهم أن نلاحظ أن هذه السيولة الأفضل هي أيضًا نسبية فقط. وعلى عكس سندات الخزانة الأخرى، فهو يستهدف بشكل خاص المستثمرين الصغار والمتوسطين. وهذا يعني أنه لن يتم إصداره للمستثمرين المؤسسيين، ولا يمكن نقل استخدام نظام الاسم الحقيقي، الذي لا يمكن الاحتفاظ به أو استرداده إلا من قبل الأفراد، إلى آخرين؛ أي أنه ليس لديه سيولة. ومع ذلك، يمكن استردادها مقدمًا ويمكن استخدامها أيضًا كضمان للقروض في بنك الشراء الأصلي.

هناك نوعان من سندات الادخار: أحدهما نوع قسيمة، والآخر نوع إلكتروني. خصائصها الأساسية متشابهة. ويتم إصدار كلاهما لتشجيع الادخار الشخصي والاستثمار، مع انخفاض المخاطر ودرجة معينة من السيولة. الفرق يكمن في شكل الإصدار وطرق الاستثمار. يتم إصدار نوع القسيمة على شكل قسائم مادية، أما النوع الإلكتروني فيصدر على شكل إلكتروني.

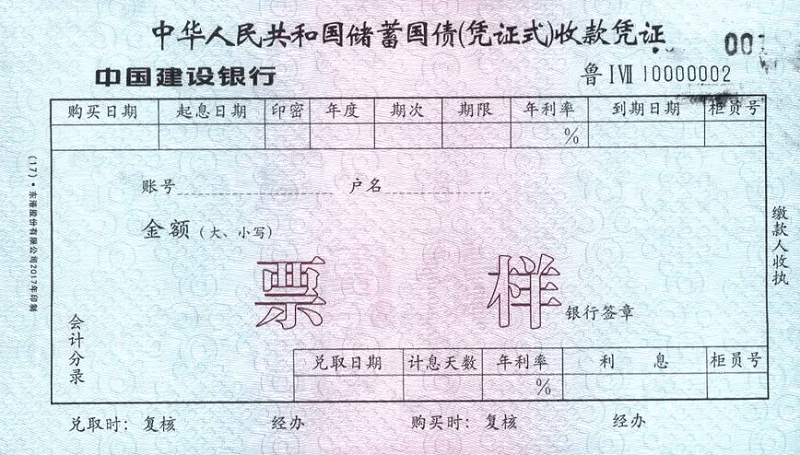

يمكن شراء سندات الخزانة المعتمدة من شباك البنك بالمال أو البطاقة، وبعد الشراء، ستكون هناك شهادة ورقية تشبه قسيمة الإيداع. هذا الإيصال يعادل سند دين، ويجب على المستثمرين الحفاظ عليه آمنًا. ستشير القسيمة إلى فئة السند وسعر الفائدة وتاريخ الاستحقاق وغيرها من المعلومات. عند الاستحقاق، يمكنك استخدامه للذهاب إلى البنك أو المؤسسة المالية المعينة لإجراءات الاسترداد. يمكنك الحصول على أصل القرض والفائدة دفعة واحدة.

تحتاج سندات الخزينة الإلكترونية إلى فتح حساب سندات خزينة إلكترونية أولاً ثم يتم شراؤها من خلال الخدمات المصرفية عبر الهاتف المحمول أو الخدمات المصرفية عبر الإنترنت بدون قسائم ورقية. وبعد الشراء، سيتم تخزين سجل الاستثمار الخاص به إلكترونيًا في حساب سندات محدد. عند الاستحقاق، يمكن تحصيل أصل القرض والفائدة من خلال وسائل محددة، مثل التحويلات المصرفية.

وفي الصين، تتمتع سندات الادخار عادة بحوافز ضريبية معينة. على سبيل المثال، تسمح الإعفاءات الضريبية أو الإعفاءات الضريبية للمستثمرين بالحصول على عوائد صافية أعلى. على سبيل المثال، تنص الحكومة الصينية على أن دخل الفوائد الذي يكتسبه الأفراد الذين يستثمرون في سندات الادخار معفى من ضريبة الدخل الشخصي. وهذا يعني أن المستثمرين لا يحتاجون إلى دفع ضريبة الدخل الفردي على دخل الفوائد المكتسب من الاحتفاظ بسندات الادخار ويمكن إعفائهم من الضريبة أو إعفاءهم جزئيًا من الضريبة.

في ظل ظروف معينة، قد يحق للمستثمرين الحصول على خصومات ما قبل الضريبة عند شراء سندات الخزانة من نوع الادخار. ووفقا لقانون الضرائب الصيني، فإن بعض أنواع محددة من استثمارات سندات الخزانة يمكن اعتبارها خصومات مؤهلة قبل الضريبة، ويمكن للمستثمرين خصم المبلغ المقابل من دخلهم الخاضع للضريبة عند شراء سندات الخزانة لتقليل مدفوعاتهم الضريبية.

بشكل عام، عادة ما يفضل المستثمرون سندات الخزانة الادخارية باعتبارها استثمارًا آمنًا وسليمًا. فهو يوفر خيار استثمار منخفض المخاطر نسبيًا للمستثمرين الأفراد وقناة تمويل مستقرة وموثوقة للحكومة.

| التوصيف | نوع القسيمة | الكترونية |

| استمارة | قسيمة ورقية | مخزنة رقميا في الحساب |

| طريقة القابضة | القسائم الورقية المادية | السندات في شكل رقمي |

سعر الفائدة على سندات الادخار

يعتمد ذلك على سياسات الحكومة الوطنية وظروف السوق ويختلف عادةً وفقًا للخصائص المحددة للسند ومستوى أسعار الفائدة وقت الإصدار. قد يكون سعر الفائدة على سندات الادخار ثابتا أو متغيرا، حسب نوع السند وضوابط الإصدار.

بشكل عام، تعتبر أسعار الفائدة على سندات الادخار مستقرة نسبيا وعادة ما تكون أعلى قليلا من أسعار الفائدة على الأنواع الأخرى من السندات لأنها عادة ما تكون موجهة نحو المستثمرين الأفراد، الذين تأمل الحكومة في جذبهم من خلال تقديم أسعار فائدة أعلى لتمويل مدخراتهم. وبطبيعة الحال، يتأثر سعر الفائدة هذا أيضًا بأسعار فائدة السوق والتضخم والسياسة النقدية وعوامل أخرى، لذلك قد يتغير بمرور الوقت.

على سبيل المثال، كانت الدفعة الأولى من سندات الخزانة الادخارية المعتمدة التي أصدرتها الحكومة الصينية في العاشر من مارس/آذار 2024، كلها ذات سعر فائدة ثابت. سندات الخزانة من نوع الادخار ذات أجل استحقاق 3 سنوات لها معدل فائدة سنوي قدره 2.38٪. سندات الخزانة الادخارية لمدة 5 سنوات لها معدل قسيمة قدره 2.5٪ سنويا. وبالمقارنة مع العام الماضي، انخفض سعر الفائدة على سندات الادخار بنسبة 0.25 نقطة مئوية. ولكن حتى مع ذلك، فإنه سيظل أعلى قليلاً من سعر الفائدة السائد على الودائع لأجل.

على الرغم من أن سعر الفائدة على سندات الادخار ثابت عند إصدارها، إلا أن هذا لا يعني أن سعر الفائدة على العائدات النهائية سيكون هو نفس سعر الإصدار. في الأساس، كل هذا يتوقف على قواعد استحقاق الفائدة. على سبيل المثال، قواعد استحقاق الفائدة لسندات الادخار مثل الإصدار الحالي هي سداد أصل الدين والفائدة بمبلغ مقطوع واحد عند الاستحقاق، ولن تتم إضافة أي فائدة للمدفوعات المتأخرة.

في حالات السحب المبكر، سيتم استحقاق الفائدة على أساس فترة زمنية وفقًا لفترة الاحتفاظ الفعلية. وهذا يعني أنه إذا كنت ترغب في استرداد السند قبل انتهاء فترة الاحتفاظ، فسوف يتغير سعر الفائدة. ويختلف سعر الفائدة وفقا لطول فترة الاحتفاظ. لذلك، على الرغم من أن سعر الفائدة على سندات الادخار ثابت بشكل أساسي، إلا أن معدل العائد الفعلي ليس بالضرورة ثابتًا ولكنه سوف يتقلب.

على سبيل المثال، إذا كنت تمتلك سندات ادخار عمرها خمس سنوات، وفقًا لقواعد استحقاق الفائدة، فإن سعر الفائدة لفترة احتفاظ مدتها ستة أشهر أقل من عام واحد هو 0.35%، ولمدة عام واحد أقل من عامين هو 0.85 %، لمدة سنتين أقل من ثلاث سنوات 1.87%، ولمدة ثلاث سنوات أقل من أربع سنوات 2.32%، ولمدة أربع سنوات أقل من خمس سنوات 2.43%. فقط أولئك الذين يحتفظون بها فعليًا لمدة خمس سنوات حتى تاريخ الاستحقاق يمكنهم الحصول على عائد على سعر الفائدة بنسبة 2.5٪.

وفي الوقت نفسه، اعتمادًا على نوع سندات الادخار الصادرة، تختلف طريقة دفع الفائدة أيضًا. على سبيل المثال، بالنسبة لنفس سندات الادخار لمدة خمس سنوات، فإن نوع القسيمة سوف يسدد أصل المبلغ والفائدة بمبلغ مقطوع واحد عند الاستحقاق. أما النوع الإلكتروني، من ناحية أخرى، فيدفع الفائدة كل عام وبشكل أساسي كل نصف عام. لا يتعين عليك الانتظار لمدة خمس سنوات للحصول على أصل المبلغ والفائدة في مبلغ مقطوع واحد، ولكن بدلاً من ذلك تحصل على عائد فائدة ثابت كل ستة أشهر.

ولكن بغض النظر عن نوع سندات الادخار، فإن طريقة تجميع الفائدة بسيطة. أي أن الفائدة لا تتراكم على أصل القرض، وتستند كل دفعة فائدة على أصل القرض الأولي. من ناحية أخرى، وفقًا لموقع سندات الخزانة المباشر التابع لوزارة الخزانة الأمريكية، فإن سندات الادخار لا تدفع الفائدة على أساس شهري فحسب، بل تقوم أيضًا بتجميع الفائدة تلقائيًا من الأشهر الستة السابقة إلى رأس المال كل ستة أشهر لحساب الفائدة المركبة.

لذلك، يجب على المستثمرين الانتباه إلى مستوى أسعار الفائدة المعلنة وقت إصدار السندات قبل شراء سندات الادخار وفهم طرق دفع أسعار الفائدة المحددة وقواعد تعديل أسعار الفائدة للسندات بوضوح. فقط من خلال فهم هذه الأمور حقًا، يمكنك معرفة عوائد الاستثمار واتخاذ قرارات استثمارية أكثر منطقية.

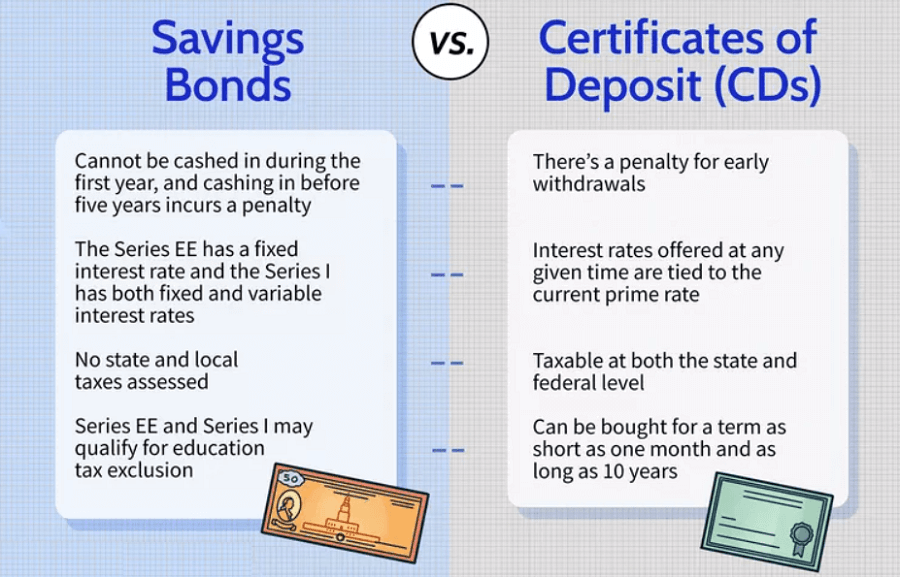

الفرق بين سندات الادخار والودائع لأجل

في الصين، عندما يكون لدى الأشخاص العاديين بعض الأموال الخاملة، فإنهم عادة ما يختارون إيداع أموالهم من أجل الحصول على دخل ثابت. ولكن في الوقت الحاضر، أصبحت سندات الادخار والخزانة مطلوبة أيضًا من قبل العديد من الناس. وتم اقتناص سندات الخزانة الادخارية بقيمة 15 مليار دولار الصادرة في 10. مارس 2024. في نصف ساعة. وهذا يدل على أن سندات الادخار، مقارنة بالودائع الثابتة، يجب أن تتمتع بمزايا أكثر.

وبطبيعة الحال، يمكن ملاحظة ذلك من سعر الفائدة على سندات الادخار. بالمقارنة مع سعر الفائدة على الودائع الثابتة، فإن سعر الفائدة على سندات الادخار أعلى قليلاً بشكل عام. وفي الوقت نفسه، بالمقارنة مع الودائع لأجل، التي تعتمدها البنوك التجارية، فإن سندات الادخار مضمونة بالتصنيف الائتماني الوطني، وهو أعلى تصنيف ائتماني. بمعنى آخر، لا داعي للقلق بشأن ما إذا كنت ستتمكن من دفع أصل المبلغ وسعر الفائدة عند الاستحقاق بعد شرائه أم لا؛ انها آمنة.

بالإضافة إلى ذلك، بالمقارنة مع الودائع لأجل لدى البنوك، يمكن أيضًا إيداعها بعد فترة زمنية معينة، مما يتيح لك القدرة على السحب النقدي مبكرًا. ولأنه قادر على دفع الفائدة المقابلة وفقًا لفترة الاحتفاظ، فلا يتعين عليك ذلك، ولن يكون للودائع الثابتة مثل السحب المبكر أي فائدة.

تعني خاصية الفائدة المتدرجة أنه بعد فترة الاحتفاظ لأكثر من عام بعد السحب المبكر، سيكون هناك أيضًا قدر معين من الدخل. علاوة على ذلك، سيكون هذا العائد أعلى بكثير من عائد الودائع الثابتة. وفقًا لقواعد سندات الخزانة من النوع الادخاري، يتم تصنيف الفائدة، لذلك إذا كان هناك أموال مجانية في متناول اليد، فيمكنك شراء سندات الخزانة من النوع الادخاري، والتي ستكون أفضل من توفير الودائع لأجل. لأن سندات الادخار يمكن أن يكون لها توازن بين العائد والسيولة.

وبطبيعة الحال، بالإضافة إلى هذه المزايا، مقارنة بالودائع الثابتة، فإن لها أيضًا بعض العيوب. وهذا يعني أن سندات الادخار لا يمكنها التعامل مع جزء من السداد المبكر؛ وهذا يعني أنه إذا كنت تريد السداد المبكر لسندات الادخار، فيجب عليك صرفها كلها، مما يؤدي إلى خسارة الكثير من الفوائد. من ناحية أخرى، ستتمتع الودائع لأجل بميزة السحب المبكر الجزئي لمرة واحدة. ومع بقية الوديعة، يمكنك الاستمرار في التمتع بسعر الفائدة السنوي الأصلي.

على سبيل المثال، هناك وديعة لأجل بقيمة 100.000 دولار لمدة 3 سنوات. إذا كانت هناك حاجة مفاجئة للمال، فلنقل 30.000 دولار. من الممكن سحب 30.000 دولار أمريكي من إيداع 100.000 دولار أمريكي مبكرًا. ستستمر الوديعة البالغة 70.000 دولار والتي لم يتم سحبها مبكرًا في التمتع بمعدل فائدة سنوي قدره 3٪. ونفس المبلغ لمدة 3 سنوات بقيمة 100.000 دولار إذا كان سندات ادخار. بعد مرور عام، نحتاج فجأة إلى 30.000 يوان، لكن لا يمكننا سحب 30.000 يوان مبكرًا فحسب، بل فقط 100.000 يوان بالكامل مبكرًا.

وبطبيعة الحال، تم أيضا اختطاف هذه المسألة بشكل جيد للغاية. ولمعالجة أوجه القصور في سندات الخزانة من النوع الادخاري التي لا يمكن استردادها جزئيا مقدما، فمن الممكن شراء مبالغ أكبر من المال على أقساط. مع العلم أن نقطة البداية لشراء سندات الادخار هي 1.000 دولار. فمن السهل شراء مبالغ كبيرة من المال على أقساط منفصلة. وبطبيعة الحال، ليست هناك حاجة لتقسيم المبلغ الصغير جدا لسهولة الإدارة.

على سبيل المثال، لا يلزم شراء نفس سند الادخار بقيمة 100.000 دولار بالكامل مرة واحدة. وبدلاً من ذلك، يمكن شراؤها على ثلاث دفعات، ويمكن أن تصل المبالغ إلى 50.000 دولار. 30.000 دولار. و 20.000 دولار. على التوالى. وبهذه الطريقة، عندما تكون في حاجة ماسة إلى المال، يمكنك استرداد مبالغ مختلفة من سندات الادخار مقدمًا وفقًا لحجم المبلغ، وبالتالي تحقيق التوازن بين الربحية والسيولة.

وبشكل عام، يعتمد ما إذا كان المستثمر يختار سندات الادخار أو الودائع لأجل على مدى رغبته في المخاطرة، واحتياجات السيولة، وظروف السوق الحالية. إذا كان المستثمر يفضل الاستثمار المحافظ ويريد تقليل المخاطر، فقد تكون سندات الادخار خيارًا أكثر ملاءمة، لأنها تعتبر بشكل عام أدوات استثمار أكثر أمانًا ذات جودة ائتمانية أعلى وعوائد فائدة مستقرة.

| صفات | قواعد الدفع المبكر |

| شروط الدفع | اطلب الاسترداد المبكر بناءً على شروط أو شروط محددة. |

| دفع الرسوم | قد يتم تطبيق رسوم السداد المبكر أو غرامات الفائدة. |

| طلب الخلاص | ويجب تقديم طلب كتابي إلى المُصدر أو المؤسسة المالية المعينة. |

كيفية شراء المدخرات وسندات الخزينة

باعتباره منتجًا استثماريًا وماليًا يواجهه الأشخاص العاديون، فهو أيضًا مناسب جدًا للشراء. على سبيل المثال، يمكنك الذهاب إلى مكتب البنك المصدر لشراء سندات الخزينة المعتمدة من نوع الادخار. بل إن سندات الادخار الإلكترونية أكثر ملاءمة؛ وطالما قمت بتسجيل الدخول إلى تطبيق الخدمات المصرفية عبر الهاتف المحمول، فستتمكن من شرائها.

بالطبع، قبل الشراء، يحتاج المستثمرون أيضًا إلى فهم وضع سوق سندات الخزانة في بلدانهم، بما في ذلك الأنواع المختلفة لسندات الخزانة المتاحة، وأسعار الفائدة، وتواريخ الاستحقاق، وغيرها من المعلومات. ثم اختر منتج سندات الخزينة المناسب وفقًا لأهدافك واحتياجاتك الاستثمارية. قد يكون لدى البلدان المختلفة أنواع مختلفة من سندات الخزانة، بما في ذلك سندات طويلة الأجل، وقصيرة الأجل، وذات سعر ثابت، وسندات ذات سعر متغير، وما إلى ذلك.

الشيء الآخر الذي يجب أن تكون على دراية به إذا قمت بشراء سندات الخزانة من نوع الادخار الإلكتروني هو أنك تحتاج إلى أن يكون لديك حساب سندات. يمكن القيام بذلك في أحد البنوك، أو يمكنك فتح حساب استثماري مع شركة أوراق مالية أو وسيط. على أية حال، طالما يمكنك التأكد من أن الحساب يدعم عملية شراء سندات الخزانة، فأنت على ما يرام.

بمجرد أن يكون لديك حساب، يمكنك شرائها مباشرة، وقد تسمح بعض الحكومات بشراء سندات الخزانة مباشرة من موقعها الرسمي على الإنترنت أو جهة إصدار السندات، مثل الولايات المتحدة. أما في الصين، من ناحية أخرى، يمكنك الذهاب إلى أحد البنوك لشرائها. وبطبيعة الحال، من المهم معرفة البنوك التي تصدر هذه السندات. في الوقت الحاضر، يوجد 40 بنكًا في الصين حيث يمكنك شراء سندات الخزانة الادخارية، لذلك، لا يمكنك أن تخطئ في الصين والزراعة والصناعة والبناء للعثور على بنك أكبر، وستكون له حصة أعلى، مما يجعله أسهل للشراء.

بمجرد الشراء، سيظهر عدد وتفاصيل سندات الخزينة المحتفظ بها في حساب الاستثمار. يمكنك إدارة ممتلكاتك وفقًا لتاريخ استحقاق السند وعائد سعر الفائدة، بما في ذلك التحقق من مدفوعات الفائدة وما إذا كنت تريد تجديد ممتلكاتك بعد الاستحقاق. إذا كان في شكل معتمد، فأنت بحاجة إلى الاحتفاظ به بعناية. على الرغم من أنه من الممكن أن تفقده، إلا أنه أكثر إزعاجًا بعد كل شيء.

تحظى سندات الخزانة الادخارية بتفضيل كبير من قبل المستثمرين باعتبارها خيارًا استثماريًا آمنًا وسليمًا، كما أن سلامتها واستقرارها وعوائدها المرتفعة تجعلها خيارًا مثاليًا للمستثمرين العاديين. أخيرًا، قبل الانتهاء من عملية الشراء، يُنصح بقراءة الشروط والأحكام ذات الصلة بعناية واتخاذ قرار مستنير بناءً على أهدافك الاستثمارية وقدرتك على تحمل المخاطر.

| نوع المخاطرة | وصف مختصر. |

| مخاطر معدل الفائدة | قد تكون عوائد الخزانة أقل جاذبية إذا ارتفعت أسعار الفائدة في السوق. |

| مخاطر التضخم | وقد تنخفض القوة الشرائية إذا كان التضخم أعلى من أسعار سندات الخزانة. |

| حدود الاسترداد المبكر | قد تواجه عمليات الاسترداد المبكر رسومًا إضافية أو خسائر في الفوائد. |

| مخاطر السيولة | قد يواجه المستثمرون صعوبة في بيع السندات أو قد يبيعونها بسعر مخفض. |

| مخاطر التخلف عن سداد الائتمان | عادة لا تحمل سندات الخزانة الحكومية مخاطر التخلف عن سداد الائتمان. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29