Com a melhoria do investimento e da consciência financeira, cada vez mais pessoas começam a prestar atenção aos métodos conservadores de investimento, e os títulos de capitalização são um deles. Em comparação com investimentos de alto risco, como ações e câmbio, é geralmente reconhecido como uma escolha relativamente segura. Recentemente, tem havido cenas de pessoas fazendo fila para comprá-los e vendendo-os em meia hora, demonstrando vividamente a extensão de sua popularidade. Neste artigo falaremos sobre títulos de capitalização, que apresentam equilíbrio entre segurança e retorno, para entender os motivos específicos de sua popularidade.

O significado dos títulos de capitalização

Refere-se a um tipo de título emitido pelo governo para atrair poupanças de investidores individuais e fornecer apoio financeiro de longo prazo ao governo. Destina-se principalmente a investidores individuais e o governo espera que, ao emitir estas obrigações, incentive a poupança individual e proporcione uma opção de investimento relativamente estável e segura para o investidor médio. Esses títulos do Tesouro emitidos ao público em geral podem ser adquiridos através de bancos, agências governamentais ou outras instituições financeiras.

Os títulos do Tesouro são títulos emitidos pelo governo nacional e são frequentemente considerados uma das opções de investimento mais seguras devido à sua qualidade de crédito extremamente elevada e retornos de juros estáveis. Os títulos de poupança do tesouro, por outro lado, são uma forma especial de títulos do tesouro emitidos para investidores individuais para incentivar a poupança e o investimento pessoal.

Os títulos de poupança do tesouro geralmente têm um perfil de baixo risco e geralmente possuem algumas características de proteção de principal e juros, o que significa que o valor do principal que um investidor compra será garantido no vencimento e gerará uma certa quantia de receita de juros. Esta forma de título do tesouro é geralmente considerada uma opção de investimento relativamente segura para investidores que buscam retornos estáveis.

O título de capitalização é um produto de investimento mais seguro para o público em geral. Por ser um título do Tesouro, também é emitido pelo governo nacional. Portanto, o multiplicador é forte e pode ser considerado a forma mais segura de investimento. Em comparação com a escolha diária de depósitos fixos Das pessoas comuns, é Mais seguro. Afinal, um é garantido por um banco comercial e o outro é endossado pelo Estado.

Os títulos de capitalização apresentam risco relativamente baixo, ao mesmo tempo que oferecem retornos estáveis. Os investidores podem obter um rendimento de juros fixo ao deterem estas obrigações, tornando-as uma opção atractiva para aqueles que procuram um rendimento estável. Também tem boa liquidez. Os investidores podem vendê-los ou transferi-los para outros investidores para liquidar o seu dinheiro quando necessário.

É importante notar que esta melhor liquidez também é apenas relativa. Ao contrário de outras obrigações do tesouro, destina-se especificamente a pequenos e médios investidores. Ou seja, não será emitido para investidores institucionais, e a utilização do sistema de nomes reais, que só pode ser detido ou resgatado por pessoas físicas, não pode ser transferida para terceiros; ou seja, não possui liquidez. No entanto, pode ser resgatado antecipadamente e também pode ser usado como garantia para empréstimos no banco comprador original.

Existem dois tipos de títulos de capitalização: um é do tipo voucher e o outro é do tipo eletrônico. As suas características básicas são semelhantes; ambos são emitidos para incentivar a poupança e o investimento pessoal, com menor risco e certo grau de liquidez. A diferença está na forma de emissão e métodos de investimento. O tipo de voucher é emitido na forma de voucher físico, enquanto o tipo eletrônico é emitido em formato eletrônico.

Os títulos do Tesouro titulados podem ser adquiridos no balcão do banco com dinheiro ou cartão e, após a compra, haverá um certificado em papel semelhante a um comprovante de depósito. Este recibo equivale a um IOU e os investidores precisam mantê-lo seguro. O voucher indicará a denominação do título, taxa de juros, data de vencimento e outras informações. No vencimento, você pode utilizá-lo para ir ao banco ou instituição financeira designada para procedimentos de resgate. Você pode receber o principal e os juros de uma só vez.

Os títulos do tesouro eletrônicos precisam primeiro abrir uma conta de títulos do tesouro eletrônico e depois ser adquiridos por meio de banco móvel ou banco on-line sem comprovantes em papel. Após a compra, seu registro de investimento será armazenado eletronicamente em uma conta específica de títulos. No vencimento, o principal e os juros podem ser cobrados através de meios específicos, como transferências bancárias.

Na China, os títulos de capitalização geralmente gozam de certos incentivos fiscais. Por exemplo, isenções fiscais ou incentivos fiscais permitem que os investidores obtenham retornos líquidos mais elevados. Por exemplo, o governo chinês estipula que os rendimentos de juros auferidos por indivíduos que investem em títulos de capitalização estão isentos de imposto sobre o rendimento das pessoas singulares. Isto significa que os investidores não precisam de pagar imposto sobre o rendimento individual sobre os rendimentos de juros auferidos pela detenção de títulos de capitalização e podem ser isentos de impostos ou parcialmente isentos de impostos.

Em certas circunstâncias, os investidores podem ter direito a deduções antes de impostos na compra de títulos do Tesouro do tipo poupança. De acordo com a legislação fiscal da China, alguns tipos específicos de investimentos em obrigações do tesouro podem ser considerados deduções antes de impostos elegíveis, e os investidores podem deduzir o montante correspondente do seu rendimento tributável quando compram obrigações do tesouro para reduzir os seus pagamentos de impostos.

No geral, os títulos de capitalização do tesouro são geralmente preferidos pelos investidores como um investimento seguro e sólido. Proporciona uma opção de investimento de risco relativamente baixo para investidores individuais e um canal de financiamento estável e fiável para o governo.

Qual é a diferença entre títulos de capitalização certificados e eletrônicos?

| Caracterização |

Tipo de voucher |

Eletrônico |

| Forma |

Voucher em papel |

Armazenado digitalmente em uma conta |

| Método de retenção |

Vouchers físicos em papel |

Títulos em formato digital |

Taxa de juros de títulos de poupança

Isto baseia-se nas políticas governamentais nacionais e nas condições de mercado e normalmente varia de acordo com as características específicas da obrigação e o nível das taxas de juro no momento da emissão. A taxa de juros dos títulos de capitalização pode ser fixa ou variável, dependendo do tipo de título e da regulamentação de emissão.

Em geral, as taxas de juro das obrigações de capitalização são relativamente estáveis e são geralmente ligeiramente mais elevadas do que as taxas de outros tipos de obrigações porque são normalmente orientadas para investidores individuais, que o governo espera atrair oferecendo taxas de juro mais elevadas para financiar as suas poupanças. É claro que esta taxa de juro também é afetada pelas taxas de juro de mercado, inflação, política monetária e outros fatores, pelo que pode mudar ao longo do tempo.

Por exemplo, o primeiro lote de títulos de capitalização certificados emitidos pelo governo chinês em 10 de março de 2024 eram todos de taxa fixa. As obrigações do Tesouro do tipo poupança com maturidade de 3 anos têm uma taxa de juro anual de 2,38%. Os títulos do tesouro de capitalização de 5 anos têm taxa de cupom de 2,5% ao ano. Em comparação com o ano passado, a taxa de juros dos títulos de capitalização caiu 0,25 pontos percentuais. Mas, mesmo assim, ainda seria um pouco superior à taxa de depósito a prazo vigente.

Embora a taxa de juros dos títulos de capitalização seja fixada no momento da emissão, isso não significa que a taxa de juros sobre o produto final será a mesma da emissão. Basicamente, tudo depende das regras de acumulação de juros. Por exemplo, as regras de acumulação de juros para títulos de capitalização como a emissão atual consistem em reembolsar o principal e os juros de uma só vez no vencimento, e nenhum juro será adicionado por atrasos nos pagamentos.

Em casos de saque antecipado, os juros serão acumulados por slot, de acordo com o período real de detenção. Ou seja, se você quiser resgatar o título antes do término do período de manutenção, a taxa de juros mudará. A taxa de juros varia de acordo com a duração do período de detenção. Portanto, embora a taxa de juros dos títulos de capitalização seja basicamente fixa, a taxa de rendimento real não é necessariamente fixa, mas irá flutuar.

Por exemplo, se você possui um título de capitalização com cinco anos, de acordo com as regras de acumulação de juros, a taxa de juros para um período de detenção de seis meses inferior a um ano é de 0,35%, para um ano inferior a dois anos é de 0,85 %, para dois anos menos de três anos é 1,87%, para três anos menos de quatro anos é 2,32% e para quatro anos menos de cinco anos é 2,43%. Somente aqueles que realmente os mantêm por cinco anos até o vencimento podem obter um retorno de taxa de juros de 2,5%.

Entretanto, dependendo do tipo de título de capitalização emitido, a forma de pagamento dos juros também é diferente. Por exemplo, para os mesmos títulos de capitalização de cinco anos, o tipo voucher pagará o principal e os juros em uma única quantia no vencimento. Já o eletrônico paga juros anualmente e basicamente semestralmente. Você não precisa esperar cinco anos para receber o principal e os juros de uma só vez, mas em vez disso, obtém um retorno de juros fixos a cada seis meses.

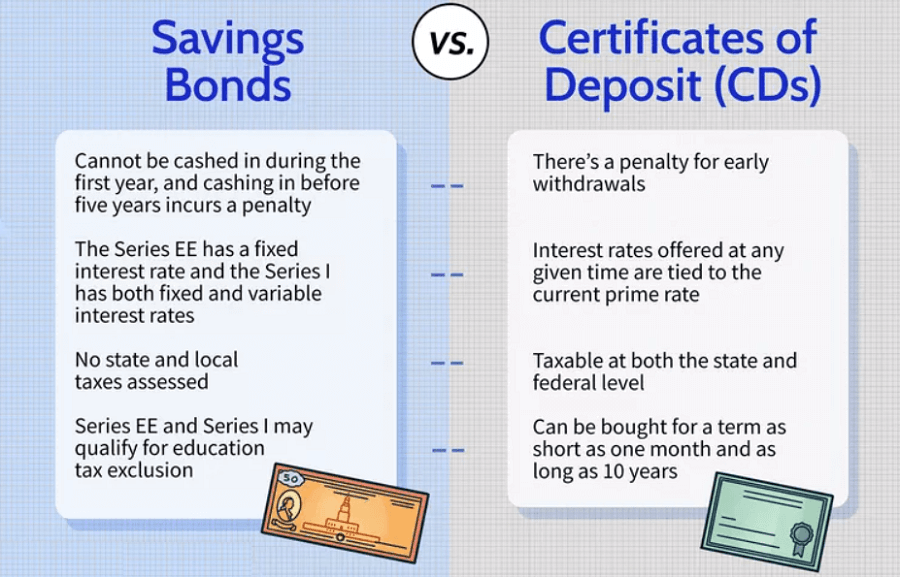

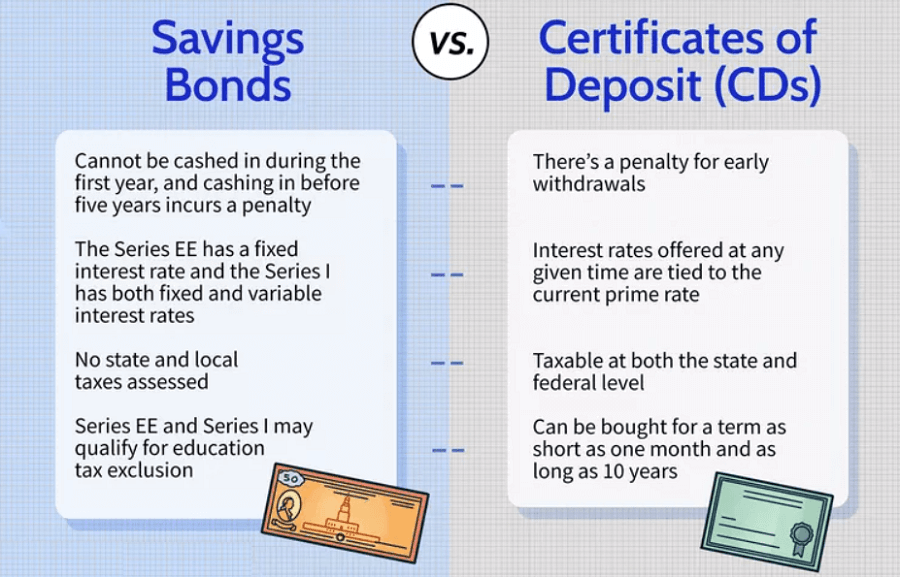

Mas não importa que tipo de título de capitalização seja, a forma como ele acumula juros é simples. Ou seja, os juros não acumulam sobre o principal e cada pagamento de juros é baseado no principal inicial. Por outro lado, de acordo com o site Treasury Bonds Direct do Departamento do Tesouro dos EUA, os I Savings Bonds não apenas pagam juros mensalmente, mas também acumulam automaticamente juros dos seis meses anteriores ao principal a cada seis meses para calcular os juros compostos.

Por conseguinte, os investidores devem prestar atenção ao nível das taxas de juro anunciadas no momento da emissão das obrigações antes de adquirirem obrigações de capitalização e compreender claramente os métodos específicos de pagamento das taxas de juro e as regras de ajustamento das taxas de juro das obrigações. Somente compreendendo-os verdadeiramente você poderá saber quais são os retornos do investimento e tomar decisões de investimento mais razoáveis.

A diferença entre títulos de capitalização e depósitos a prazo

Na China, quando as pessoas comuns têm algum dinheiro ocioso em mãos, geralmente optam por depositar o seu dinheiro para obter uma renda fixa. Mas hoje em dia os títulos de capitalização do tesouro também são procurados por muitas pessoas. Os 15 bilhões de títulos de poupança do tesouro emitidos em 10 de março de 2024. foram adquiridos em meia hora. Isso mostra que, em comparação com os depósitos fixos, os títulos de capitalização devem ter mais vantagens.

Claro, isso pode ser visto na taxa de juros dos títulos de capitalização. Em comparação com a taxa de juro dos depósitos fixos, a taxa de juro das obrigações de capitalização é geralmente ligeiramente superior. Ao mesmo tempo, em comparação com os depósitos a prazo, que são endossados pelos bancos comerciais, os títulos de capitalização são garantidos pela classificação de crédito nacional, que é a classificação de crédito mais elevada. Em outras palavras, você não precisa se preocupar se conseguirá ou não pagar o principal e a taxa de juros no vencimento após comprá-lo; é tão seguro.

Além disso, em comparação com os depósitos a prazo bancários, também podem ser depositados após um determinado período de tempo, proporcionando a possibilidade de saque antecipado. E por poder pagar os juros correspondentes de acordo com o período de detenção, você não precisa fazê-lo, e os depósitos fixos como saque antecipado não terão juros.

Esta característica de juros graduados significa que após o período de detenção de mais de um ano após o levantamento antecipado, haverá também um determinado montante de rendimento. Além disso, este retorno será substancialmente superior ao dos depósitos fixos. De acordo com as regras dos títulos do tesouro do tipo poupança, os juros são classificados, portanto, se houver dinheiro livre em mãos, você poderá comprar títulos do tesouro do tipo poupança, o que será melhor do que poupar depósitos a prazo. Porque os títulos de capitalização podem ter um equilíbrio entre rendimento e liquidez.

É claro que, além dessas vantagens, em comparação com os depósitos fixos, também apresenta algumas desvantagens. Ou seja, os títulos de capitalização não conseguem arcar com parte do resgate antecipado; ou seja, se você quiser o resgate antecipado de títulos de capitalização, terá que descontá-los todos, resultando em muita perda de juros. Os depósitos a prazo, por outro lado, terão um recurso de saque antecipado parcial e único. E com o restante do depósito, você pode continuar a usufruir da taxa de juros anual original.

Por exemplo, existe um depósito a prazo de 100.000 dólares por um período de 3 anos. Se houver uma necessidade repentina de dinheiro, digamos US$ 30.000. é possível sacar antecipadamente $ 30.000 do depósito de $ 100.000. O depósito de US$ 70.000 que não foi sacado antecipadamente continuará a desfrutar de uma taxa de juros anual de 3%. E os mesmos $ 100.000 de 3 anos se for um título de capitalização. Um ano depois, de repente precisamos de 30.000 yuans, mas não podemos apenas sacar 30.000 yuans antecipadamente, mas apenas todos os 100.000 yuans antecipadamente.

Claro que essa questão também está muito bem sequestrada. Para suprir as deficiências dos títulos do tesouro do tipo poupança que não podem ser parcialmente resgatados antecipadamente, é possível comprar parcelas maiores de dinheiro. Sabendo que o ponto de partida para a compra de títulos de capitalização é de US$ 1.000. é fácil comprar grandes quantias de dinheiro em parcelas separadas. É claro que não há necessidade de dividir o valor em um valor muito pequeno para facilitar o gerenciamento.

Por exemplo, o mesmo título de capitalização de US$ 100.000 não precisa ser comprado inteiramente de uma só vez. Em vez disso, ele pode ser adquirido em três parcelas e os valores podem ser de US$ 50.000. $ 30.000. e $ 20.000. respectivamente. Dessa forma, quando você precisar urgentemente de dinheiro, poderá resgatar antecipadamente diversos valores de títulos de capitalização de acordo com o tamanho do valor, equilibrando assim rentabilidade e liquidez.

No geral, a escolha de um investidor por títulos de capitalização ou depósitos a prazo depende do seu apetite pelo risco, das necessidades de liquidez e das condições atuais do mercado. Se um investidor preferir um investimento conservador e quiser reduzir o risco, então as obrigações de capitalização podem ser uma escolha mais adequada, uma vez que são geralmente consideradas instrumentos de investimento mais seguros, com maior qualidade de crédito e retornos de juros estáveis.

Regras de pagamento antecipado para títulos de capitalização

| Características |

Regras de pagamento antecipado |

| Termos de pagamento |

Solicite resgate antecipado com base em condições ou termos especificados. |

| Taxa de pagamento |

Taxas de pagamento antecipado ou penalidades de juros podem ser aplicadas. |

| Pedido de resgate |

Um pedido por escrito deve ser feito ao emissor ou à instituição financeira designada. |

Como comprar títulos de poupança e do Tesouro

Por ser um produto financeiro e de investimento voltado para o cidadão comum, também é muito conveniente de comprar. Por exemplo, você pode ir ao balcão do banco emissor para comprar títulos do Tesouro do tipo poupança certificados. Títulos de capitalização eletrônicos são ainda mais convenientes; contanto que você faça login no aplicativo de mobile banking, você poderá comprá-los.

É claro que, antes de comprar, os investidores também precisam de compreender a situação do mercado das obrigações do Tesouro nos seus países, incluindo os diferentes tipos de obrigações do Tesouro disponíveis, taxas de juro, datas de vencimento e outras informações. Em seguida, escolha um produto de títulos do Tesouro adequado de acordo com seus objetivos e necessidades de investimento. Diferentes países podem ter diferentes tipos de títulos do Tesouro, incluindo longo prazo, curto prazo, taxa fixa, taxa flutuante e assim por diante.

A outra coisa que você precisa estar ciente ao comprar títulos do Tesouro do tipo poupança eletrônica é que você precisa ter uma conta de títulos. Isso pode ser feito em um banco ou você pode abrir uma conta de investimento em uma corretora ou corretora de valores mobiliários. De qualquer forma, contanto que você tenha certeza de que a conta suporta a transação de compra de títulos do Tesouro, você está pronto para prosseguir.

Depois de criar uma conta, você poderá comprá-los diretamente, e alguns governos podem permitir a compra de títulos do Tesouro diretamente de seu site oficial ou emissor de títulos, como os Estados Unidos. Na China, por outro lado, você pode ir a um banco para comprá-los. Claro, é importante saber quais bancos emitem esses títulos. Hoje em dia, existem 40 bancos na China onde você pode comprar títulos de poupança do tesouro, então, basicamente, você não pode errar com a China, a agricultura, a indústria e a construção para encontrar um banco maior, e ele terá uma cota maior, tornando-o mais fácil de comprar.

Uma vez adquiridos, o número e os detalhes dos títulos do tesouro detidos serão refletidos na conta de investimento. Você pode gerenciar seus ativos de acordo com a data de vencimento do título e o rendimento da taxa de juros, incluindo a verificação do pagamento de juros e se deve renovar seus ativos após o vencimento. Se estiver em formato certificado, você precisa de mantê-lo com cuidado. Embora seja possível perdê-lo, afinal é mais problemático.

Os títulos de poupança do tesouro são altamente favorecidos pelos investidores como uma opção de investimento segura e sólida, e sua segurança, estabilidade e retornos de taxas de juros mais elevados os tornam uma escolha ideal para investidores comuns. Por último, antes de finalizar a sua compra, é aconselhável ler atentamente os termos e condições relevantes e tomar uma decisão informada com base nos seus objetivos de investimento e tolerância ao risco.

Os títulos de capitalização são arriscados?

| Tipo de risco |

Descrição breve. |

| Risco da taxa de juros |

Os retornos do Tesouro poderão ser menos atrativos se as taxas de juro do mercado subirem. |

| Risco de inflação |

O poder de compra pode diminuir se a inflação for superior às taxas do Tesouro. |

| Limites de resgate antecipado |

Os resgates antecipados podem acarretar taxas adicionais ou perdas de juros. |

| Risco de liquidez |

Os investidores podem enfrentar dificuldades para vender títulos ou podem vender com desconto. |

| Risco de inadimplência de crédito |

Os títulos do Tesouro do governo geralmente não apresentam risco de inadimplência de crédito. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.