Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Trái phiếu kho bạc tiết kiệm là trái phiếu nhà nước dành cho các nhà đầu tư cá nhân, có lãi suất cao hơn và bảo mật tốt hơn so với tiền gửi có kỳ hạn.

Với sự nâng cao nhận thức về đầu tư và tài chính, ngày càng nhiều người bắt đầu chú ý đến các phương pháp đầu tư thận trọng và trái phiếu tiết kiệm là một trong số đó. So với các khoản đầu tư có rủi ro cao như cổ phiếu và ngoại giao, nó thường được công nhận là một lựa chọn tương đối an toàn. Gần đây xuất hiện cảnh người dân xếp hàng mua và bán hết trong nửa giờ, minh chứng rõ ràng cho mức độ nổi tiếng của chúng. Trong bài viết này, chúng ta sẽ nói về trái phiếu tiết kiệm, loại trái phiếu có sự cân bằng giữa độ an toàn và lợi nhuận, để hiểu lý do cụ thể khiến chúng trở nên phổ biến.

Ý nghĩa của trái phiếu tiết kiệm

Nó đề cập đến một loại trái phiếu do chính phủ phát hành nhằm thu hút tiền tiết kiệm của các nhà đầu tư cá nhân và cung cấp hỗ trợ tài chính dài hạn cho chính phủ. Nó chủ yếu nhắm vào các nhà đầu tư cá nhân và chính phủ hy vọng rằng bằng cách phát hành những trái phiếu này, nó sẽ khuyến khích tiết kiệm cá nhân và cung cấp một lựa chọn đầu tư tương đối ổn định và an toàn cho nhà đầu tư trung bình. Trái phiếu kho bạc phát hành ra công chúng có thể được mua thông qua ngân hàng, cơ quan chính phủ hoặc các tổ chức tài chính khác.

Trái phiếu kho bạc là trái phiếu do chính phủ quốc gia phát hành và thường được coi là một trong những lựa chọn đầu tư an toàn nhất vì chất lượng tín dụng cực kỳ cao và lợi nhuận ổn định. Mặt khác, trái phiếu kho bạc tiết kiệm là một dạng trái phiếu kho bạc đặc biệt được phát hành cho các nhà đầu tư cá nhân nhằm khuyến khích tiết kiệm và đầu tư cá nhân.

Trái phiếu kho bạc tiết kiệm thường có mức độ rủi ro thấp và thường có một số tính năng bảo vệ tiền gốc và lãi, nghĩa là số tiền gốc mà nhà đầu tư mua sẽ được đảm bảo khi đáo hạn và sẽ kiếm được một khoản thu nhập lãi nhất định. Hình thức trái phiếu kho bạc này thường được coi là lựa chọn đầu tư tương đối an toàn cho những nhà đầu tư đang tìm kiếm lợi nhuận ổn định.

Trái phiếu tiết kiệm là một sản phẩm đầu tư an toàn hơn cho công chúng. Vì là trái phiếu kho bạc nên nó cũng được chính phủ quốc gia phát hành. Do đó, số nhân rất mạnh và có thể được coi là hình thức đầu tư an toàn nhất. So với sự lựa chọn tiền gửi cố định hàng ngày của người bình thường, nó an toàn hơn. Suy cho cùng, một bên được ngân hàng thương mại bảo lãnh, còn một được nhà nước chứng thực.

Trái phiếu tiết kiệm có rủi ro tương đối thấp đồng thời mang lại lợi nhuận ổn định. Các nhà đầu tư có thể kiếm được thu nhập lãi cố định bằng cách nắm giữ các trái phiếu này, khiến chúng trở thành một lựa chọn hấp dẫn cho những người tìm kiếm thu nhập ổn định. Nó cũng có tính thanh khoản tốt. Nhà đầu tư có thể bán hoặc chuyển nhượng cho nhà đầu tư khác để thanh lý tiền khi có nhu cầu.

Điều quan trọng cần lưu ý là tính thanh khoản tốt hơn này cũng chỉ mang tính tương đối. Không giống như các trái phiếu kho bạc khác, nó đặc biệt nhắm tới các nhà đầu tư vừa và nhỏ. Có nghĩa là, nó sẽ không được phát hành cho các nhà đầu tư tổ chức và việc sử dụng hệ thống tên thật, vốn chỉ có thể được nắm giữ hoặc mua lại bởi các cá nhân, không thể chuyển nhượng cho người khác; nghĩa là nó không có tính thanh khoản. Tuy nhiên, nó có thể được mua lại trước và cũng có thể được dùng làm tài sản thế chấp cho các khoản vay tại ngân hàng mua ban đầu.

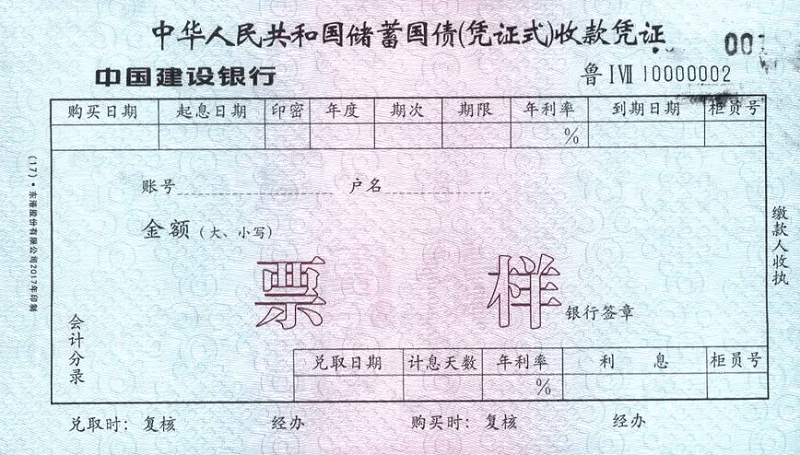

Có hai loại trái phiếu tiết kiệm: một loại là loại chứng từ và loại kia là loại điện tử. Đặc điểm cơ bản của chúng là tương tự nhau; cả hai đều được phát hành để khuyến khích tiết kiệm và đầu tư cá nhân, với rủi ro thấp hơn và mức độ thanh khoản nhất định. Sự khác biệt nằm ở hình thức phát hành và phương thức đầu tư. Loại chứng từ được phát hành dưới dạng chứng từ vật lý, còn loại chứng từ điện tử được phát hành dưới dạng điện tử.

Trái phiếu kho bạc có chứng chỉ có thể được mua tại quầy giao dịch ngân hàng bằng tiền hoặc thẻ, sau khi mua sẽ có chứng chỉ giấy tương tự như phiếu gửi tiền. Biên nhận này tương đương với IOU và nhà đầu tư cần giữ nó an toàn. Chứng từ sẽ cho biết mệnh giá trái phiếu, lãi suất, ngày đáo hạn và các thông tin khác. Khi đáo hạn, bạn có thể sử dụng nó để đến ngân hàng hoặc tổ chức tài chính được chỉ định để làm thủ tục mua lại. Bạn có thể nhận gốc và lãi chỉ trong một lần.

Trái phiếu kho bạc điện tử cần mở tài khoản trái phiếu kho bạc điện tử trước rồi mới được mua qua mobile Banking hoặc ngân hàng trực tuyến không cần chứng từ giấy. Sau khi mua, hồ sơ đầu tư của nó sẽ được lưu trữ điện tử trong một tài khoản trái phiếu cụ thể. Khi đáo hạn, tiền gốc và lãi có thể được thu thông qua các phương tiện cụ thể, chẳng hạn như chuyển khoản ngân hàng.

Ở Trung Quốc, trái phiếu tiết kiệm thường được hưởng những ưu đãi thuế nhất định. Ví dụ, miễn thuế hoặc giảm thuế cho phép các nhà đầu tư kiếm được lợi nhuận ròng cao hơn. Ví dụ, chính phủ Trung Quốc quy định thu nhập từ lãi của cá nhân đầu tư vào trái phiếu tiết kiệm được miễn thuế thu nhập cá nhân. Điều này có nghĩa là nhà đầu tư không cần phải nộp thuế thu nhập cá nhân đối với thu nhập lãi từ việc nắm giữ trái phiếu tiết kiệm và có thể được miễn thuế hoặc miễn thuế một phần.

Trong một số trường hợp nhất định, nhà đầu tư có thể được khấu trừ trước thuế khi mua trái phiếu kho bạc loại tiết kiệm. Theo luật thuế của Trung Quốc, một số loại đầu tư trái phiếu kho bạc cụ thể có thể được coi là khoản khấu trừ trước thuế đủ điều kiện và nhà đầu tư có thể khấu trừ số tiền tương ứng vào thu nhập chịu thuế của mình khi mua trái phiếu kho bạc để giảm số tiền thuế phải nộp.

Nhìn chung, trái phiếu kho bạc tiết kiệm thường được các nhà đầu tư ưa chuộng như một khoản đầu tư an toàn và lành mạnh. Nó cung cấp một lựa chọn đầu tư có rủi ro tương đối thấp cho các nhà đầu tư cá nhân và một kênh tài chính ổn định và đáng tin cậy cho chính phủ.

| Đặc tính | Loại phiếu thưởng | điện tử |

| Hình thức | Phiếu giấy | Được lưu trữ kỹ thuật số trong tài khoản |

| Phương pháp giữ | Chứng từ giấy | Trái phiếu ở dạng kỹ thuật số |

Lãi suất trái phiếu tiết kiệm

Điều này dựa trên chính sách của chính phủ quốc gia và điều kiện thị trường và thường thay đổi tùy theo đặc điểm cụ thể của trái phiếu và mức lãi suất tại thời điểm phát hành. Lãi suất trái phiếu tiết kiệm có thể cố định hoặc thay đổi tùy thuộc vào loại trái phiếu và quy định phát hành.

Nhìn chung, lãi suất trái phiếu tiết kiệm tương đối ổn định và thường cao hơn một chút so với lãi suất của các loại trái phiếu khác vì chúng thường hướng tới các nhà đầu tư cá nhân, những người mà chính phủ hy vọng sẽ thu hút bằng cách đưa ra lãi suất cao hơn để tài trợ cho khoản tiết kiệm của họ. Tất nhiên, mức lãi suất này còn bị ảnh hưởng bởi lãi suất thị trường, lạm phát, chính sách tiền tệ và các yếu tố khác nên có thể thay đổi theo thời gian.

Ví dụ, lô trái phiếu kho bạc tiết kiệm được chứng nhận đầu tiên do chính phủ Trung Quốc phát hành vào ngày 10 tháng 3 năm 2024 đều có lãi suất cố định. Trái phiếu kho bạc loại tiết kiệm có thời hạn 3 năm, lãi suất hàng năm là 2,38%. Trái phiếu kho bạc tiết kiệm kỳ hạn 5 năm có lãi suất coupon 2,5%/năm. So với năm ngoái, lãi suất trái phiếu tiết kiệm đã giảm 0,25 điểm phần trăm. Nhưng ngay cả như vậy, nó vẫn sẽ cao hơn một chút so với lãi suất tiền gửi có kỳ hạn hiện hành.

Mặc dù lãi suất trái phiếu tiết kiệm được cố định tại thời điểm phát hành nhưng điều đó không có nghĩa là lãi suất trên số tiền thu được cuối cùng sẽ bằng lãi suất phát hành. Về cơ bản, tất cả phụ thuộc vào quy tắc tích lũy lãi suất của nó. Ví dụ, quy định dồn lãi đối với trái phiếu tiết kiệm như đợt phát hành hiện nay là hoàn trả cả gốc và lãi một lần khi đến hạn, không tính thêm lãi nếu trả chậm.

Trong trường hợp rút tiền sớm, tiền lãi sẽ được tích lũy theo từng slot theo thời gian nắm giữ thực tế. Nghĩa là, nếu bạn muốn mua lại trái phiếu trước khi hết thời gian nắm giữ thì lãi suất sẽ thay đổi. Lãi suất thay đổi tùy theo độ dài của thời gian nắm giữ. Vì vậy, mặc dù lãi suất trái phiếu tiết kiệm về cơ bản là cố định nhưng lãi suất thực tế không nhất thiết phải cố định mà sẽ biến động.

Ví dụ: nếu bạn nắm giữ một trái phiếu tiết kiệm có thời hạn 5 năm, theo quy tắc tích lũy lãi suất, lãi suất cho thời gian nắm giữ sáu tháng dưới một năm là 0,35%, cho một năm dưới hai năm là 0,85 %, trong hai năm dưới ba năm là 1,87%, trong ba năm dưới bốn năm là 2,32% và trong bốn năm dưới năm năm là 2,43%. Chỉ những người thực sự nắm giữ chúng trong 5 năm cho đến khi đáo hạn mới có thể nhận được lãi suất 2,5%.

Trong khi đó, tùy theo loại trái phiếu tiết kiệm phát hành mà phương thức trả lãi cũng khác nhau. Ví dụ, đối với trái phiếu tiết kiệm 5 năm tương tự, loại chứng từ sẽ trả hết gốc và lãi một lần khi đáo hạn. Mặt khác, loại điện tử trả lãi hàng năm và về cơ bản là nửa năm một lần. Bạn không cần phải đợi 5 năm để nhận được tiền gốc và lãi một lần, mà thay vào đó bạn sẽ nhận được tiền lãi cố định sáu tháng một lần.

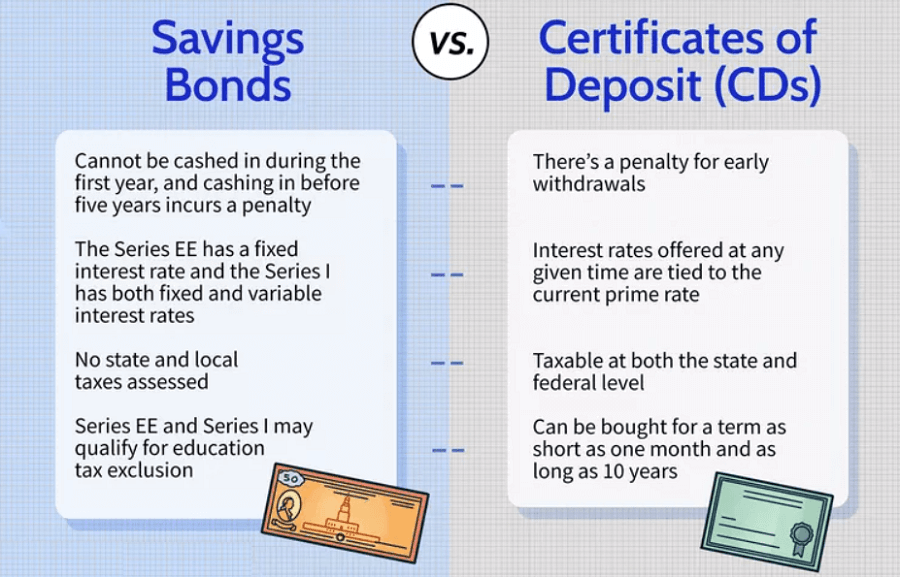

Nhưng dù là loại trái phiếu tiết kiệm nào thì cách tích lũy lãi cũng rất đơn giản. Nghĩa là, tiền lãi không tích lũy trên tiền gốc và mỗi lần thanh toán lãi dựa trên số tiền gốc ban đầu. Mặt khác, theo trang webTrực tiếp Trái phiếu Kho bạc của Bộ Tài chính Hoa Kỳ, I Savings Bonds không chỉ trả lãi hàng tháng mà còn tự động cộng dồn lãi từ sáu tháng trước đó vào gốc mỗi sáu tháng để tính lãi kép.

Vì vậy, nhà đầu tư cần chú ý đến mức lãi suất công bố tại thời điểm phát hành trái phiếu trước khi mua trái phiếu tiết kiệm và hiểu rõ phương thức thanh toán lãi suất cụ thể cũng như quy định điều chỉnh lãi suất của trái phiếu. Chỉ khi thực sự hiểu rõ những điều này, bạn mới có thể biết lợi nhuận đầu tư là bao nhiêu và đưa ra quyết định đầu tư hợp lý hơn.

Sự khác biệt giữa trái phiếu tiết kiệm và tiền gửi có kỳ hạn

Ở Trung Quốc, khi những người bình thường có một số tiền nhàn rỗi trong tay, họ thường chọn cách gửi tiền để có được thu nhập cố định. Nhưng hiện nay, trái phiếu tiết kiệm - kho bạc cũng được nhiều người săn đón. 15 tỷ trái phiếu kho bạc tiết kiệm được phát hành vào ngày 10 tháng 3 năm 2024 đã được bán hết trong nửa giờ. Điều này cho thấy, so với tiền gửi cố định, trái phiếu tiết kiệm hẳn phải có nhiều ưu điểm hơn.

Tất nhiên, điều này có thể được nhìn thấy từ lãi suất trái phiếu tiết kiệm. So với lãi suất tiền gửi cố định, lãi suất trái phiếu tiết kiệm nhìn chung cao hơn một chút. Đồng thời, so với tiền gửi có kỳ hạn được các ngân hàng thương mại xác nhận, trái phiếu tiết kiệm được đảm bảo bởi xếp hạng tín dụng quốc gia, là mức xếp hạng tín dụng cao nhất. Nói cách khác, bạn không phải lo lắng về việc liệu bạn có thể trả được tiền gốc và lãi khi đáo hạn sau khi mua nó hay không; nó rất an toàn.

Ngoài ra, so với tiền gửi có kỳ hạn của ngân hàng, chúng cũng có thể được gửi sau một khoảng thời gian nhất định, giúp bạn có khả năng rút tiền sớm. Và vì nó có thể trả lãi tương ứng theo thời gian nắm giữ nên bạn không cần phải làm vậy, còn các khoản gửi cố định như rút tiền sớm sẽ không có lãi.

Đặc điểm lãi suất được phân loại này có nghĩa là sau thời gian nắm giữ hơn một năm sau khi rút tiền sớm, cũng sẽ có một khoản thu nhập nhất định. Hơn nữa, lợi nhuận này sẽ cao hơn đáng kể so với tiền gửi cố định. Theo quy định của trái phiếu kho bạc loại tiết kiệm, lãi suất được phân loại nên nếu có tiền rảnh rỗi trong tay, bạn có thể mua trái phiếu kho bạc loại tiết kiệm, sẽ tốt hơn so với tiền gửi tiết kiệm có kỳ hạn. Bởi vì trái phiếu tiết kiệm có thể có sự cân bằng giữa lợi suất và tính thanh khoản.

Tất nhiên, ngoài những ưu điểm này, so với tiền gửi cố định, nó cũng có một số nhược điểm. Tức là trái phiếu tiết kiệm không thể giải quyết được một phần việc mua lại trước hạn; nghĩa là, nếu bạn muốn mua lại trái phiếu tiết kiệm sớm, bạn phải rút toàn bộ số tiền đó ra tiền mặt, dẫn đến lỗ lãi rất nhiều. Mặt khác, tiền gửi có kỳ hạn sẽ có tính năng rút tiền sớm một phần một lần. Và với số tiền gửi còn lại, bạn có thể tiếp tục được hưởng lãi suất gốc hàng năm.

Ví dụ: có khoản tiền gửi có kỳ hạn 100.000 đô la trong thời gian 3 năm. Nếu đột nhiên cần tiền, hãy nói 30.000 USD. có thể rút sớm 30.000 đô la trong số 100.000 đô la tiền gửi. Khoản tiền gửi 70.000 USD chưa được rút sớm sẽ tiếp tục được hưởng lãi suất 3% hàng năm. Và 100.000 đô la tương tự trong 3 năm nếu đó là trái phiếu tiết kiệm. Một năm sau, chúng tôi đột nhiên cần 30.000 nhân dân tệ, nhưng chúng tôi không thể rút sớm 30.000 nhân dân tệ mà chỉ có thể rút sớm toàn bộ 100.000 nhân dân tệ.

Tất nhiên, vấn đề này cũng được khai thác rất tốt. Để khắc phục nhược điểm của trái phiếu kho bạc loại tiết kiệm không thể hoàn trả trước một phần, có thể mua trả góp số tiền lớn hơn. Biết rằng điểm khởi đầu để mua trái phiếu tiết kiệm là 1.000 USD. thật dễ dàng để mua số tiền lớn thành nhiều đợt riêng biệt. Tất nhiên, không cần chia nhỏ số tiền quá nhỏ để dễ quản lý.

Ví dụ: không nhất thiết phải mua toàn bộ trái phiếu tiết kiệm trị giá 100.000 đô la cùng một lúc. Thay vào đó, nó có thể được mua thành ba đợt và số tiền có thể là 50.000 USD. 30.000 USD. và 20.000 USD. tương ứng. Bằng cách này, khi bạn đang cần tiền gấp, bạn có thể mua trước số lượng trái phiếu tiết kiệm khác nhau tùy theo quy mô của số tiền, từ đó cân bằng lợi nhuận và tính thanh khoản.

Nhìn chung, việc nhà đầu tư chọn trái phiếu tiết kiệm hay tiền gửi có kỳ hạn đều phụ thuộc vào khẩu vị rủi ro, nhu cầu thanh khoản và điều kiện thị trường hiện tại. Nếu nhà đầu tư thích đầu tư thận trọng và muốn giảm thiểu rủi ro thì trái phiếu tiết kiệm có thể là lựa chọn phù hợp hơn vì chúng thường được coi là công cụ đầu tư an toàn hơn với chất lượng tín dụng cao hơn và lợi nhuận ổn định.

| Đặc trưng | Quy định thanh toán sớm |

| Điều khoản thanh toán | Yêu cầu đổi thưởng sớm dựa trên các điều kiện hoặc điều khoản cụ thể. |

| Phí thanh toán | Phí đóng tiền mặt sớm hoặc hình phạt lãi suất có thể được áp dụng. |

| Đơn xin chuộc lại | Phải nộp đơn bằng văn bản cho tổ chức phát hành hoặc tổ chức tài chính được chỉ định. |

Cách mua tiền tiết kiệm và trái phiếu kho bạc

Là một sản phẩm đầu tư và tài chính dành cho người bình thường nên việc mua hàng cũng rất thuận tiện. Ví dụ: bạn có thể đến quầy của ngân hàng phát hành để mua trái phiếu kho bạc loại tiết kiệm được chứng nhận. Trái phiếu tiết kiệm điện tử còn tiện lợi hơn; chỉ cần bạn đăng nhập vào ứng dụng ngân hàng di động, bạn sẽ có thể mua chúng.

Tất nhiên, trước khi mua, nhà đầu tư cũng cần hiểu tình hình thị trường trái phiếu kho bạc ở nước họ, bao gồm các loại trái phiếu kho bạc khác nhau hiện có, lãi suất, ngày đáo hạn và các thông tin khác. Sau đó chọn sản phẩm trái phiếu kho bạc phù hợp theo mục tiêu và nhu cầu đầu tư của bạn. Các quốc gia khác nhau có thể có các loại trái phiếu kho bạc khác nhau, bao gồm dài hạn, ngắn hạn, lãi suất cố định, lãi suất thả nổi, v.v.

Một điều khác bạn cần lưu ý nếu mua trái phiếu kho bạc loại tiết kiệm điện tử là bạn cần phải có tài khoản trái phiếu. Việc này có thể được thực hiện tại ngân hàng hoặc bạn có thể mở tài khoản đầu tư với một công ty Chứng khoán hoặc nhà môi giới. Dù sao đi nữa, miễn là bạn có thể đảm bảo rằng tài khoản hỗ trợ giao dịch mua trái phiếu kho bạc thì bạn đã sẵn sàng.

Sau khi có tài khoản, bạn có thể mua chúng trực tiếp và một số chính phủ nhất định có thể cho phép mua trái phiếu kho bạc trực tiếp từ trang web chính thức hoặc tổ chức phát hành trái phiếu của họ, chẳng hạn như Hoa Kỳ. Mặt khác, ở Trung Quốc, bạn có thể đến ngân hàng để mua chúng. Tất nhiên, điều quan trọng là phải biết ngân hàng nào phát hành trái phiếu này. Ngày nay, có 40 ngân hàng ở Trung Quốc nơi bạn có thể mua trái phiếu kho bạc tiết kiệm, vì vậy về cơ bản, bạn không thể sai lầm khi tìm đến Trung Quốc, nông nghiệp, công nghiệp và xây dựng để tìm một ngân hàng lớn hơn và ngân hàng đó sẽ có hạn ngạch cao hơn. dễ mua hơn.

Sau khi mua, số lượng và chi tiết trái phiếu kho bạc nắm giữ sẽ được phản ánh trong tài khoản đầu tư. Bạn có thể quản lý khoản nắm giữ của mình theo ngày đáo hạn của trái phiếu và lãi suất, bao gồm kiểm tra các khoản thanh toán lãi và liệu có gia hạn khoản nắm giữ của bạn sau khi đáo hạn hay không. Nếu là dạng có chứng nhận thì bạn cần phải giữ gìn cẩn thận. Tuy rằng có thể mất đi, nhưng rốt cuộc lại càng phiền toái hơn.

Trái phiếu kho bạc tiết kiệm được các nhà đầu tư đánh giá cao như một lựa chọn đầu tư an toàn và lành mạnh, đồng thời tính an toàn, ổn định và lãi suất cao hơn khiến chúng trở thành lựa chọn lý tưởng cho các nhà đầu tư thông thường. Cuối cùng, trước khi hoàn tất giao dịch mua, bạn nên đọc kỹ các điều khoản và điều kiện liên quan và đưa ra quyết định sáng suốt dựa trên mục tiêu đầu tư và khả năng chấp nhận rủi ro của mình.

| Loại rủi ro | Mô tả ngắn gọn. |

| Rủi ro lãi suất | Lợi nhuận kho bạc có thể kém hấp dẫn hơn nếu lãi suất thị trường tăng. |

| Rủi ro lạm phát | Sức mua có thể giảm nếu lạm phát cao hơn lãi suất Kho bạc. |

| Giới hạn đổi thưởng sớm | Việc quy đổi sớm có thể phải chịu thêm phí hoặc lỗ lãi. |

| Rủi ro thanh khoản | Các nhà đầu tư có thể gặp khó khăn khi bán trái phiếu hoặc có thể bán với giá chiết khấu. |

| Rủi ro vỡ nợ tín dụng | Trái phiếu Kho bạc Chính phủ thường không có rủi ro vỡ nợ tín dụng. |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29