Торговля

Краткое содержание:

Краткое содержание:

Финансовая отчетность включает в себя баланс, отчет о прибылях и убытках и движение денежных средств. ?может анализировать стоимость инвестиций с помощью показателей валовой прибыли и т. д.

Многие инвесторы не любят узнавать информацию, связанную с финансами, особенно финансовую отчетность, которая насыщена цифрами, которые действительно отпугивают многих людей. Однако причина существования бизнеса — получение прибыли, и если мы не понимаем его активы и пассивы, операционную прибыль и убытки или ситуацию с денежными потоками, мы упускаем очень важную подсказку для инвестиционного суждения. Мудрые инвесторы научатся анализировать финансовую отчетность не только для того, чтобы находить ценные инвестиционные компании, но и для того, чтобы избежать проблемных предприятий. В этой статье мы кратко изложим состав финансовой отчетности и способы ее анализа в целом.

Что такое финансовая отчетность?

Что такое финансовая отчетность?

Это документ, подготовленный предприятием для отражения его финансового положения и результатов деятельности за определенный период времени. Он предоставляет важную информацию о финансовой деятельности предприятия, включая состояние активов и пассивов, прибыльности и движении денежных средств, а также дает инвесторам, руководству, кредиторам и другим заинтересованным сторонам основу для оценки состояния предприятия и тенденций его будущего развития. .

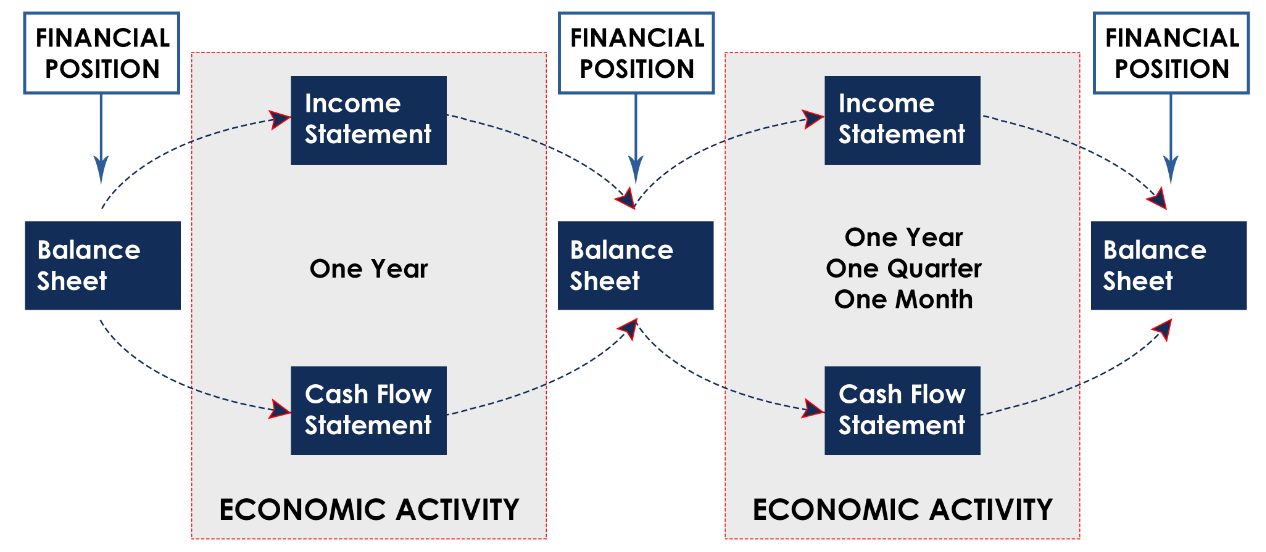

В Китае листинговые компании обязаны публиковать финансовые отчеты четыре раза в год: квартальные отчеты должны быть опубликованы к концу апреля, полугодовые отчеты – к концу августа, трехквартальные отчеты – к концу октября и последний годовой отчет к концу апреля следующего года. Более того, годовой отчет за прошлый год должен быть раскрыт раньше, чем квартальный отчет за следующий год.

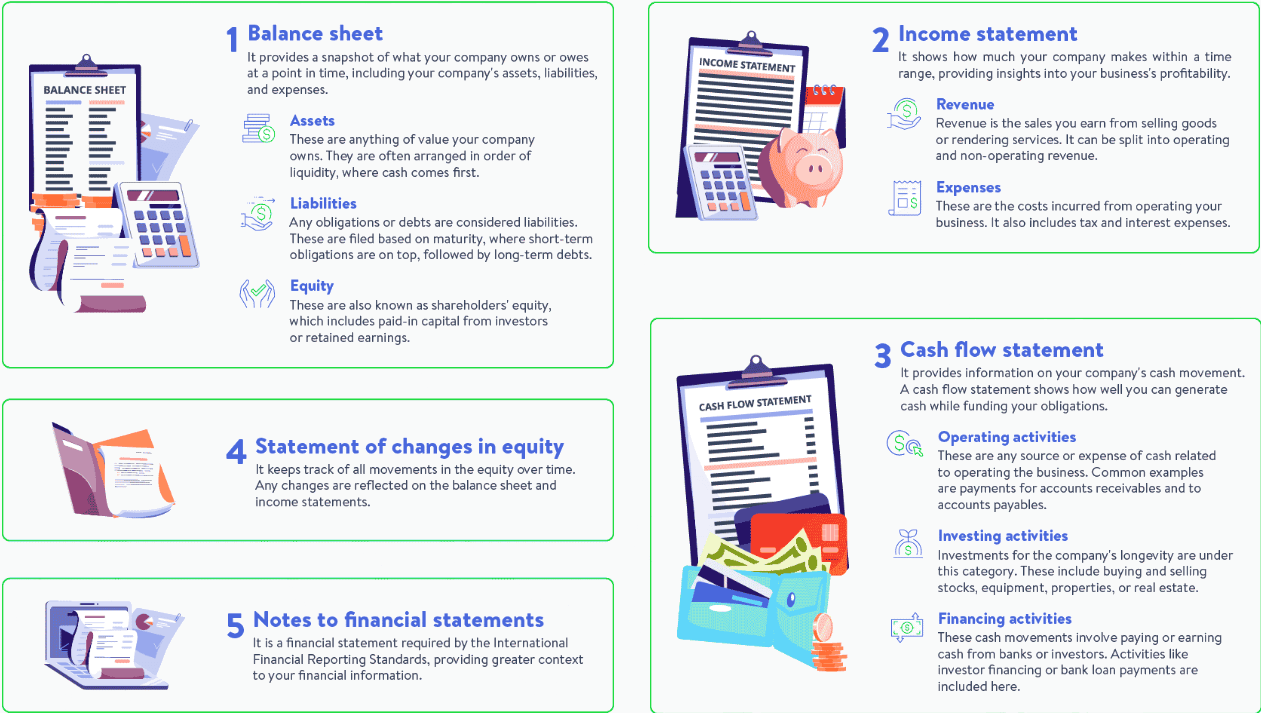

Что касается объема финансового отчета, как годовой отчет, так и квартальный отчет содержат как минимум три отчета: баланс, отчет о прибылях и убытках и отчет о движении денежных средств, которые обычно известны как три основных отчета. Для каждого из этих отчетов требуется отчет материнской компании и консолидированный отчет. Консолидированный отчет — это заявление, в котором головной офис и все дочерние компании листинговой компании рассматриваются как одно целое, поэтому это также та часть, на которую обращают внимание акционеры листинговой компании и потенциальные инвесторы.

Структура баланса может быть упрощена и разделена на две основные части. Справа находятся обязательства и акционерный капитал, которые отражают источники денег компании. Слева расположены активы, показывающие, куда идут деньги компании. Полученные деньги представляют собой обязательства, а деньги, вложенные акционерами, представляют собой акционерный капитал. Вместе эти деньги становятся заводами и оборудованием, финансовыми продуктами и т. д. — активами компании.

Баланс следует первому горизонтальному уравнению бухгалтерского учета: активы равны обязательствам плюс акционерный капитал. Активы — это ресурсы, принадлежащие компании, или экономические ресурсы, на которые она имеет внешние права; обязательства — это долги или обязательства, принятые компанией на себя за пределами компании; а акционерный капитал (чистые активы) представляет собой долю собственного капитала компании в чистых активах компании.

Отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках, представляет собой серию дополнений и вычитаний. Он показывает доходы и расходы за определенный период времени для расчета чистой прибыли компании. Отчет о прибылях и убытках составляется в соответствии с методом полного начисления, также называемым методом начисления, что означает, что доходы и расходы отражаются в отчете о прибылях и убытках либо до, либо после того, как они фактически происходят, в зависимости от осуществляемой деловой активности.

Например, компания А платит 1 миллион долларов за грузовик и ожидает, что он прослужит пять лет. При методе учета методом полного начисления 1 миллион долларов США, который компания А сейчас выплатила за автомобиль, распределяется на пять лет как расходы компании А, а не полностью относится на расходы в текущем году.

Именно потому, что отчет о прибылях и убытках составлен по методу начисления, компания может отражать в своем отчете о прибылях и убытках доходы и расходы, которые фактически не получены и не оплачены, что дает компании некоторую гибкость, но также увеличивает вероятность ошибок или манипуляций с отчетом о прибылях и убытках. . В результате отчет о прибылях и убытках является одной из наиболее манипулятивных или вводящих в заблуждение частей финансового отчета.

Отчет о движении денежных средств представляет собой запись изменений денежных средств и их эквивалентов в течение отчетного периода, а деятельность, связанная с денежными средствами, подразделяется на три основные группы: операционная деятельность, инвестиционная деятельность и финансовая деятельность. Кроме того, если предприятие имеет притоки и оттоки денежных средств в иностранной валюте или имеет зарубежные дочерние предприятия, ему также необходимо учитывать колебания курсов валют по денежным средствам и их эквивалентам, вызванные воздействием отдельного списка.

Эти три вида финансовой отчетности незаменимы, поскольку все цифры в них взаимосвязаны, и каждый вид финансовой отчетности может принести инвесторам разную информацию. Важно знать, что доход компании не отражает всей картины; только понимание активов и обязательств компании, а также движения денежных средств может правильно определить финансовое положение компании.

Например, компания ABC продает товары на сумму 5000 долларов покупателю, который не обязан возвращать деньги немедленно, но может вернуть их через 30 дней. Хотя деньги еще не поступили на руки, стоимость товаров, проданных ABC, отражается непосредственно в отчете о прибылях и убытках, показывая, что доход компании увеличится на 5000 долларов.

А в балансе будет записано, что 5000 долларов находятся в разделе активов, потому что клиент рано или поздно вернет их, поэтому причитающиеся деньги являются активом. А в отчете о движении денежных средств показан отток денежных средств в размере 5000 долларов США, поскольку счета, которые еще не были получены, уменьшат денежные средства компании, в результате чего у компании останется меньше денег для осуществления своей деятельности.

В дополнение к этим трем основным отчетам существует также отчет об изменениях в акционерном капитале. Он показывает изменения в акционерном капитале компании, включая вклады инвесторов, распределение сверхприбыли и так далее. К финансовой отчетности также прилагаются примечания, которые используются для предоставления дополнительной информации, такой как основа подготовки отчетности, учетная политика, существенные бухгалтерские оценки и т. д.

В инвестиционной сфере финансовая отчетность является одним из ключевых инструментов для инвесторов, позволяющих понять условия работы компании и оценить стоимость своих инвестиций. Благодаря углубленному анализу отчета о прибылях и убытках, баланса и отчета о движении денежных средств инвесторы могут получить представление о прибыльности, финансовой стабильности и потенциале будущего роста компании.

Подготовка финансовой отчетности

Подготовка финансовой отчетности

Для компании это важный инструмент предоставления инвесторам и другим заинтересованным сторонам информации о ее финансовом положении и результатах деятельности. Это не только табель успеваемости компании, но и язык компании. Процесс подготовки финансовой отчетности можно использовать для понимания процесса получения доходов компании, движения средств и финансового состояния.

Те, кто разделяет плоды прибыльности компании в рамках идеи акций, становятся акционерами, а богатство акционеров известно как акционерный капитал. Компания начинает с привлечения капитала, и на этом этапе деньги будут поступать только из двух источников. Один заимствован у других, а другой у самих акционеров. Деньги, заимствованные у других, называются обязательствами, а деньги, внесенные самими акционерами, называются акционерным капиталом.

А когда компания получает как деньги от обязательств, так и акционерный капитал, чтобы заработать деньги, она будет предоставлять услуги или производить товары. Таким образом, деньги будут использоваться для покупки машин, заводов, оборудования или для хранения денежных средств в операционной деятельности компании — предметов, называемых активами. Поскольку все активы должны быть доступны для использования компанией, активы должны равняться обязательствам плюс акционерный капитал.

Обязательства и капитал в правой половине баланса представляют собой каналы финансирования компании, показывающие, откуда компания получает свои деньги. Активы в левой половине баланса представляют собой инвестиционный портфель компании, показывающий, куда идут деньги компании. Поскольку деньги, собранные компанией, должны показывать, куда они потрачены, суммы в левой и правой частях баланса должны быть последовательными.

Конечно, в конкретном балансе они разбиваются на текущие активы, основные средства, текущие обязательства, фиксированные обязательства и акционерный капитал. Внутри много учетных статей. Короче говоря, баланс представляет собой таблицу, которая показывает, как были использованы средства, привлеченные компанией.

Балансовый отчет является важным инструментом, отражающим финансовое положение компании на конкретный момент времени. В нем перечислены две основные части бизнеса, активы и обязательства, в соответствии и рассчитываются чистые активы или собственный капитал. Чистые активы представляют собой капитал владельцев бизнеса, также известный как собственный капитал или акционерный капитал.

Чистая стоимость бизнеса на самом деле является стоимостью бизнеса, поскольку она указывает стоимость оставшихся активов, которые достались бы акционерам, если бы бизнес был ликвидирован в этот момент времени, т. е. чистые активы. Таким образом, чистая часть баланса может использоваться для измерения стоимости или чистой стоимости бизнеса.

Отчет, в котором указывается, заработала ли компания деньги или нет, известен как отчет о прибылях и убытках, также известный как отчет о прибылях и убытках или отчет о прибылях и убытках. Это финансовый отчет, который отражает доходы и расходы бизнеса за определенный период времени, показывая доходы от продаж, затраты и расходы, а также чистую прибыль или чистый убыток бизнеса. В нем есть множество бухгалтерских проводок, таких как выручка от продаж, себестоимость реализованной продукции, накладные расходы, расходы на амортизацию, процентные расходы, корпоративные налоги и т. д.

Корпорация — это компания, которая принадлежит всем акционерам и способна выплачивать дивиденды каждому акционеру из полученной чистой прибыли, которая представляет собой дивиденды, полученные при инвестировании в акции. Деньги, оставшиеся после окончательного распределения дивидендов, возвращаются в баланс в составе собственного капитала, что позволяет компании сохранить деньги для реинвестирования, что широко известно как нераспределенная прибыль.

Основная цель отчета о прибылях и убытках – измерить эффективность деятельности компании за определенный период времени, из чего можно четко увидеть, из каких источников компания получила свои доходы, а также размер и структуру этих доходов. . В то же время в отчете о прибылях и убытках также перечислены различные затраты и расходы, понесенные предприятием за период, включая себестоимость проданных товаров, административные расходы, процентные расходы и т. д.

В конечном счете, чистая прибыль (или чистый убыток) является ключевым показателем отчета о прибылях и убытках, который отражает уровень прибыльности компании за период. Таким образом, отчет о прибылях и убытках дает всестороннюю оценку операционной деятельности компании, напрямую отражая, где компания зарабатывает деньги и сколько она зарабатывает, поэтому чистый доход можно рассматривать как «зарплату» компании за определенный период, т. е. выручку. созданный в результате его операционной деятельности.

Привлечение денег записывается в правой половине баланса; инвестиции в бизнес отражаются в левой половине баланса; и начало зарабатывать деньги фиксируется в отчете о прибылях и убытках. С другой стороны, отчет о движении денежных средств является смазкой операционного процесса этой компании, фиксируя денежные операции, которые не отражены в двух других отчетах.

Привлечение денег записывается в правой половине баланса; инвестиции в бизнес отражаются в левой половине баланса; и начало зарабатывать деньги фиксируется в отчете о прибылях и убытках. С другой стороны, отчет о движении денежных средств является смазкой операционного процесса этой компании, фиксируя денежные операции, которые не отражены в двух других отчетах.

Деятельность компании должна включать кассовые операции. Денежные средства выплачиваются для покупки оборудования, денежные средства получаются для продажи товаров, а денежные средства выплачиваются в качестве стимулов и процентов. Операции с прямыми денежными средствами называются денежными потоками, и всякий раз, когда у компании возникают денежные потоки, они отражаются в отчете о движении денежных средств. Он состоит из трех основных компонентов: операционный денежный поток, инвестиционный денежный поток и финансовый денежный поток.

В отчете о прибылях и убытках фиксируются доходы и расходы компании за определенный отчетный период, разница между доходами и расходами или чистая прибыль. Большинство статей отчета о прибылях и убытках отражаются в разделе «Операционные денежные потоки» отчета о движении денежных средств при возникновении денежных операций. Примеры включают денежные поступления, полученные от продажи товаров или оказания услуг, денежные расходы, выплачиваемые поставщикам и сотрудникам, и так далее.

В левой половине баланса в основном отражаются активы бизнеса, включая оборотные средства и основные средства, которые используются для поддержки операционной деятельности и инвестиций бизнеса. Когда бизнес занимается инвестиционной деятельностью, такой как покупка оборудования, приобретение других компаний или осуществление долгосрочных инвестиций, эта деятельность генерирует денежные потоки.

Денежные потоки от этой инвестиционной деятельности отражаются в разделе «Инвестиционные денежные потоки» отчета о движении денежных средств. Инвестиционные денежные потоки отражают денежные потоки, которые компания использует для покупки и продажи долгосрочных активов, а также для проведения другой инвестиционной деятельности. В результате инвестиционная статья баланса напрямую связана с инвестиционными денежными потоками и отражает масштабы и влияние инвестиционной деятельности, осуществляемой предприятием в течение определенного периода.

В правой половине баланса в основном отражаются обязательства и акционерный капитал компании, включая долг и собственный капитал. Данные обязательства и собственный капитал являются источниками внешнего финансирования предприятия для поддержки его операционной и инвестиционной деятельности.

Когда бизнес занимается финансовой деятельностью, такой как выпуск облигаций, заимствование денег у банков или выпуск акций, эта деятельность генерирует денежные потоки. Денежные потоки от этой финансовой деятельности отражаются в разделе «Движение финансовых денежных средств» отчета о движении денежных средств. Финансовые денежные потоки отражают денежные потоки, генерируемые предприятием в результате получения средств от кредиторов и акционеров, а также погашения долга и выплаты дивидендов.

Конечная цель отчета о движении денежных средств — подсчитать конечный остаток денежных средств и сравнить его с начальным остатком денежных средств, чтобы увидеть чистое увеличение или уменьшение денежных средств предприятия. Если конечный остаток денежных средств превышает начальный остаток денежных средств, это означает, что приток денежных средств предприятия в течение периода был положительным. Если конечный остаток денежных средств ниже начального остатка денежных средств, это означает, что у предприятия в течение периода был отрицательный отток денежных средств. И конечный баланс возвращается в денежную строку баланса, гарантируя, что баланс соответствует отчету о движении денежных средств.

Отчет о движении денежных средств является показателем денежного потока компании. Он дает четкое представление о движении денежных средств компании за определенный период времени посредством операционных, инвестиционных и финансовых потоков. Являясь источником жизненной силы деятельности компании, он является важной частью анализа того, достаточно ли у компании денежных средств для поддержания операционных процессов компании.

Фактически, зная процесс подготовки финансовой отчетности и то, что именно она представляет собой, я считаю, что инвесторы смогут понять финансовое состояние компании, ее способность управлять своими средствами и перспективы ее будущего роста. Однако для быстрого усвоения содержащейся в нем информации необходимы определенные аналитические методы.

Анализ финансовой отчетности

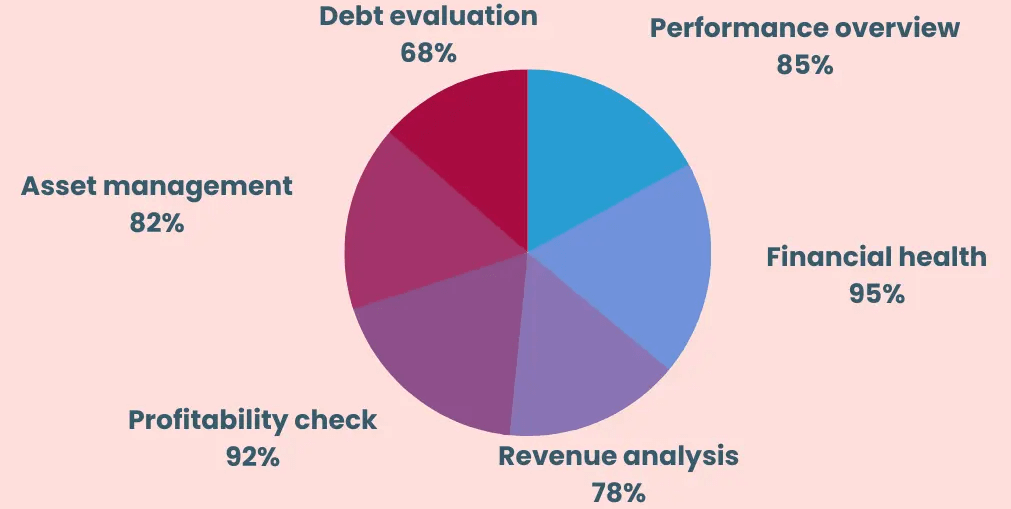

Анализ финансовой отчетности является важной частью инвестиций инвестора в акции. Тщательно изучая финансовую отчетность компании, инвесторы могут лучше понять финансовое состояние, прибыльность и потенциал роста компании, чтобы они могли принимать обоснованные инвестиционные решения.

В балансовом отчете активы представляют собой ресурсы, принадлежащие компании, обязательства представляют собой деньги, которые компания должна другим, а акционерный капитал представляет собой капитал акционеров компании. Балансовый отчет позволяет рассчитать чистую стоимость компании и, таким образом, оценить стоимость и финансовую устойчивость компании.

В отчете о прибылях и убытках сосредоточьтесь на чистой прибыли компании, где положительная чистая прибыль указывает на прибыль, а отрицательная чистая прибыль указывает на убыток. Анализируя такие показатели, как валовая прибыль, чистая прибыль и темпы роста прибыли, вы можете получить более полное представление о прибыльности и потенциале роста компании.

В отчете о движении денежных средств анализ потоков денежных средств от операционной, инвестиционной и финансовой деятельности может помочь оценить состояние денежных потоков компании и ее финансовую способность. Наконец, отчет об изменениях в акционерном капитале может дать представление об инвестициях акционеров в компанию, а также о прибылях и убытках компании.

И помимо акцента на величине движения денежных средств в отчете о движении денежных средств, следует также обратить внимание на качество движения денежных средств. Например, анализируя движение денежных средств от операционной деятельности и свободное движение денежных средств в отчете о движении денежных средств, можно оценить качество доходов компании и ее способность управлять денежными средствами.

При анализе финансовых отчетов инвесторы также могут сравнивать финансовые показатели целевой компании с показателями других компаний той же отрасли, чтобы затем оценить положение компании и ее конкурентные преимущества в отрасли. Сравнительные показатели включают прибыльность, финансовую устойчивость и долю рынка.

Также можно наблюдать за изменениями в тенденциях данных финансового отчета компании, таких как чистая прибыль, операционная прибыль, денежный поток и т. д. Это может помочь инвесторам понять динамику развития компании и долгосрочные тенденции, чтобы они могли лучше оценить потенциал и риски компании. Для углубленной оценки компании также можно использовать различные финансовые коэффициенты, включая такие показатели, как прибыльность, платежеспособность, эффективность управления активами и рыночная оценка.

Инвесторы могут сосредоточиться на четырех из этих показателей: рентабельность чистых активов, валовая прибыль, операционный доход и чистая прибыль до вычетов. Эти коэффициенты могут предоставить более подробную информацию о финансовом положении компании и помочь инвесторам определить, стоит ли подписаться на листинговую компанию, за которой они следят, или нет.

Рентабельность чистых активов указывает на прибыль, которую компания может получить на единицу вложенного капитала, а валовая прибыль отражает конкурентоспособность и прибыльность продукции компании. Компании, которые поддерживают рентабельность чистых активов более 10% в течение трех лет подряд и более высокую валовую прибыль, обычно имеют лучшую прибыльность и рыночную позицию.

А два показателя — операционная прибыль и чистая прибыль до вычетов — могут помочь оценить рост и прибыльность компании. Компании, которые поддерживают темпы роста 20% и более в течение трех лет подряд, часто имеют хорошие перспективы роста.

Затем вы также можете посмотреть финансовые расходы компании, особенно соотношение краткосрочных заимствований и долгосрочных заимствований. Низкие финансовые расходы свидетельствуют об относительно устойчивом финансовом положении компании, что способствует снижению инвестиционных рисков. И проанализировать дебиторскую и кредиторскую задолженность компании. Компании с более высокой дебиторской задолженностью, чем кредиторская, обычно имеют более эффективное использование капитала и преимущества в цепочке поставок, что способствует поддержанию стабильной деловой активности.

Благодаря приведенному выше анализу инвесторы могут более комплексно оценить финансовое положение и потенциал компании, предоставляя важную информацию для принятия инвестиционных решений. Однако следует подчеркнуть, что анализ финансовой отчетности является лишь частью инвестиционного решения; инвесторам также необходимо учитывать другие факторы, такие как перспективы отрасли, управленческая команда и т. д., для достижения долгосрочных инвестиционных целей.

| Контекст | Ресурсы | Обязательства | Собственный капитал |

| Ликвидность | Коэффициент текущих активов | Коэффициент текущей ответственности | Коэффициент собственного капитала |

| Структура капитала | Коэффициент задолженности | Коэффициент кредитного плеча | Соотношение структуры капитала |

| Платежеспособность | Коэффициент платежеспособности | Многократное покрытие процентов | |

| Рентабельность | Коэффициент валовой прибыли | Коэффициент чистой прибыли | Рентабельность капитала |

| Операционная эффективность | Коэффициент оборачиваемости дебиторской задолженности | Коэффициент оборачиваемости запасов | Коэффициент оборачиваемости активов |

| Денежный поток | Коэффициент денежного потока | Денежный поток от операционной деятельности | |

| Рост | Темпы роста продаж | Темпы роста чистой прибыли | Темпы роста капитала |

| Оценка | Коэффициент цена/прибыль | Соотношение цены и чистой прибыли | Дивидендная доходность |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Изучите ключевые концепции и понятные для новичков стратегии торговли фьючерсами, которые помогут вам управлять рисками и развивать торговые навыки.

2025-04-18

Линия распределения накопления отслеживает давление покупателей и продавцов, объединяя цену и объем, помогая трейдерам подтверждать тренды и определять развороты.

2025-04-18

Изучите пять наиболее важных моделей треугольных графиков, которые трейдеры используют для уверенного определения прорывов, продолжения тренда и консолидации рынка.

2025-04-18