Memang benar bahwa semakin banyak teman kita saat ini yang memeriksa laporan keuangan perusahaan sebelum membeli saham untuk memahami setiap aspek kehidupan masa lalu perusahaan untuk memastikan bahwa mereka membelanjakan uang mereka di tempat yang tepat. Dan dalam hal ini, margin keuntungan, margin laba kotor, margin laba bersih, dan tiga indikator lainnya juga akan dilihat oleh sebagian besar investor atau pemegang saham. Namun nyatanya, selain ketiganya, ada indikator lain yang diabaikan semua orang, yaitu EBITDA. dan sebagian orang mengetahuinya tetapi juga tidak tahu cara menggunakannya. Oleh karena itu, artikel ini akan memberi Anda analisis mendalam tentang konsep EBITDA dan penerapan panduannya.

Arti metrik keuangan EBITDA

Arti metrik keuangan EBITDA

Ini adalah singkatan dari Earnings Before Interest, Taxes, Depreciation, and Amortization, yang diterjemahkan ke dalam bahasa Cina sebagai Earnings Before Interest, Taxes, Depreciation, and Amortization, yaitu laba sebelum bunga, pajak, depresiasi, dan amortisasi. Metrik ini sering digunakan sebagai alat untuk menilai kinerja operasi suatu perusahaan karena mencerminkan profitabilitas yang dicapai suatu perusahaan dalam bisnis intinya, tidak bergantung pada faktor-faktor seperti struktur modal, kebijakan akuntansi, serta metode penyusutan dan amortisasi.

Umumnya pendapatan suatu perusahaan sebenarnya merupakan laba bersih yang diperoleh dari total pendapatan dikurangi total biaya. Pendapatan total mencakup pendapatan dari penjualan produk atau jasa yang dihasilkan perusahaan, serta pendapatan dari sumber lain perusahaan, seperti pendapatan bunga, pendapatan investasi, dan lain sebagainya. Total biaya adalah penjumlahan dari seluruh biaya dan pengeluaran yang dikeluarkan oleh perusahaan selama periode waktu yang sama, termasuk biaya produksi, biaya penjualan dan pemasaran, biaya administrasi, penyusutan dan amortisasi, biaya bunga, pajak, dll.

Ketika semua kemungkinan pengeluaran (misalnya, biaya, pengeluaran, dll.) dikurangkan dari pendapatan perusahaan, selain pajak, diperoleh laba sebelum pajak. Perusahaan biasanya berusaha meminimalkan laba sebelum pajak melalui manajemen biaya dan pengendalian biaya yang baik untuk mengurangi beban pajak mereka. Dan ketika pajak dikurangkan dari laba sebelum pajak, Anda mendapatkan laba bersih perusahaan.

Namun EBITDA dihitung sebelum dikurangi pajak penghasilan operasional, sebelum dikurangi bunga bank, dan sebelum dikurangi biaya amortisasi dan penyusutan. Hal ini untuk menghilangkan dampak faktor-faktor tertentu terhadap laba tergantung pada keputusan pendanaan dan akuntansi yang dibuat oleh perusahaan.

Misalnya, beban bunga bergantung pada jumlah uang yang dipinjam perusahaan, tingkat bunga, dll.; pajak bergantung pada lokasi geografis perusahaan; dan penyusutan dan amortisasi bergantung pada keputusan yang diambil perusahaan secara historis dan bukan pada kinerja operasi saat ini. Mempertimbangkan semua faktor tersebut, EBITDA digunakan untuk menilai kapasitas operasi inti perusahaan.

Beban bunga adalah bunga yang dibayarkan oleh suatu perusahaan atas utangnya dan biasanya dikaitkan dengan aktivitas pendanaan perusahaan. Perusahaan dengan tingkat hutang yang tinggi dapat mengalami penurunan laba bersih akibat pembayaran bunga yang besar sehingga dapat mempengaruhi penilaian investor terhadap kinerja operasionalnya. Pengeluaran bunga yang dikecualikan dapat membantu menyoroti profitabilitas sebenarnya suatu perusahaan dalam aktivitas operasinya, terlepas dari struktur utangnya.

Pengecualian sebelum pajak dan pasca pajak dirancang untuk menyoroti tingkat profitabilitas suatu bisnis sebelum pajak tanpa harus mempertimbangkan dampak strategi pajak atau tarif pajaknya. Hal ini memudahkan investor untuk membandingkan kinerja keuangan antar bisnis tanpa campur tangan faktor pajak, sehingga menghasilkan penilaian yang lebih akurat terhadap nilai dan potensi bisnis.

Penyusutan adalah pengurangan nilai suatu aset karena keausan, penuaan, atau keusangan teknologi selama penggunaannya. Karena penyusutan merupakan pengeluaran non-tunai, hal ini mengurangi laba bersih suatu bisnis namun tidak mempengaruhi arus kasnya. Dengan mengecualikan biaya penyusutan, profitabilitas aktual bisnis selama operasinya dapat ditingkatkan tanpa terpengaruh oleh penurunan nilai aset. Hal ini memungkinkan investor untuk menilai kinerja bisnis bisnis dengan lebih baik tanpa terpengaruh oleh depresiasi aset.

Amortisasi adalah proses dimana nilai aset tidak berwujud (misalnya paten, goodwill, hak cipta, dll.) berkurang seiring berjalannya waktu. Berbeda dengan aset fisik, aset tidak berwujud biasanya tidak mempunyai bentuk fisik yang pasti namun mempunyai nilai yang signifikan dalam kegiatan usaha. Biaya amortisasi tidak termasuk, sehingga memberikan gambaran yang lebih akurat tentang kinerja operasional perusahaan sehubungan dengan aset tidak berwujud. Izin ini memungkinkan investor untuk memiliki gambaran yang lebih jelas tentang profitabilitas aktual bisnis tanpa terpengaruh oleh penurunan nilai aset tidak berwujud.

Dengan demikian, EBITDA membantu mengukur profitabilitas suatu perusahaan berdasarkan operasi bisnisnya. Hal ini karena tidak mencakup faktor-faktor yang terkait dengan struktur modal, kebijakan akuntansi, dan pajak, serta berfokus pada profitabilitas bisnis inti. Hal ini memungkinkan investor untuk membandingkan profitabilitas antar perusahaan dengan lebih baik tanpa campur tangan faktor non-operasional.

Bagaimana EBITDA dihitung dari laporan

Sebagai metrik keuangan tidak resmi, tidak semua laporan laba rugi mencantumkannya secara langsung. Nah untuk akhirnya mendapatkan indikator seperti itu, investor perlu mencari beberapa data dari laporan keuangan itu sendiri hingga akhirnya sampai pada EBITDA (laba sebelum bunga, pajak, depresiasi, dan amortisasi).

Hal pertama yang dapat ditemukan di bagian bawah laporan laba rugi (juga dikenal sebagai laporan laba rugi) adalah laba bersih, yang menunjukkan jumlah sisa uang dari total pendapatan perusahaan dikurangi total biaya dan pengeluaran untuk suatu perusahaan. periode tertentu. Dalam laporan laba rugi juga terdapat beban bunga, yaitu beban bunga yang dibayarkan oleh perusahaan dan biasanya dicatat sebelum laba bersih.

Demikian pula, jika laporan laba rugi memuat beban pajak, maka beban pajak tersebut harus ditambahkan ke jumlah sebelumnya. Ini adalah beban pajak yang dibayar oleh perusahaan dan biasanya dicantumkan setelah beban bunga. Sebaliknya, biaya penyusutan dan amortisasi biasanya dapat ditemukan di neraca atau laporan laba rugi, yang biasanya dimasukkan dalam akun biaya operasional atau harga pokok penjualan. Di neraca, biasanya terdapat pada akun aset tetap dan aset tidak berwujud.

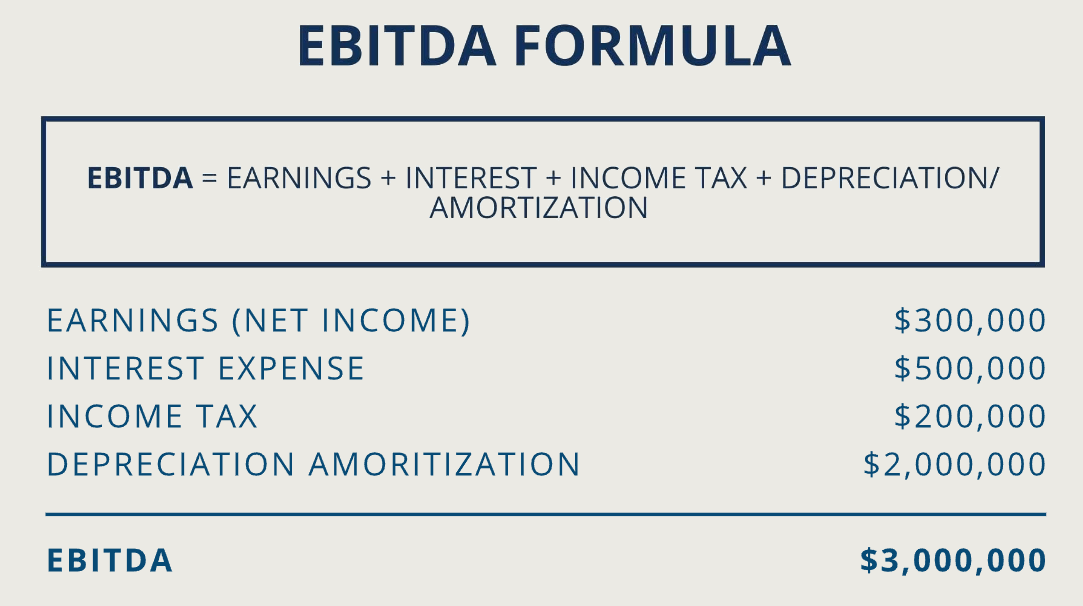

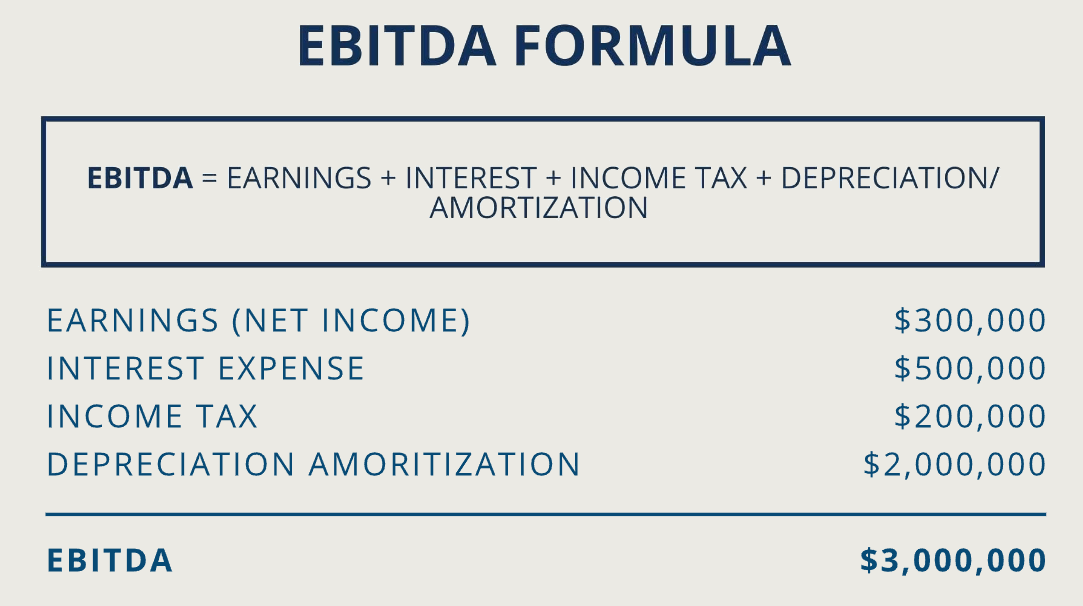

Setelah Anda menemukan item-item ini, Anda bisa mendapatkan nilainya dengan memasukkan angka-angka ini ke dalam rumus: EBITDA = Pendapatan Bersih + Beban Bunga + Beban Pajak + Beban Penyusutan + Beban Amortisasi. Ada rumus lain yang bisa digunakan, yaitu dengan menggunakan Laba Sebelum Pajak + Beban Bunga + Beban Penyusutan + Beban Amortisasi, yang juga akan memberikan nilai yang sama.

Sebagai ilustrasi, misalnya, asumsikan bahwa pendapatan penjualan adalah $1.000.000 dan biaya operasional adalah $600.000, sehingga menghasilkan laba kotor sebesar $400.000. Beban penjualan dan administrasi adalah $200.000, menghasilkan laba operasional sebesar $200.000. Beban penyusutan sebesar $50.000 dan beban amortisasi sebesar $20.000. Beban bunga adalah $30.000, dan beban pajak penghasilan adalah $40.000. Maka EBITDA adalah $200.000 + $50.000 + $20.000 + $30.000 + $40.000 = $340.000.

Secara umum, EBITDA (laba sebelum bunga, pajak, depresiasi, dan amortisasi) yang lebih tinggi biasanya menunjukkan bahwa perusahaan memperoleh keuntungan dalam aktivitas operasinya. Hal ini dapat berarti bahwa bisnis inti perusahaan berkinerja baik, menghasilkan lebih banyak pendapatan operasional dan mencapai laba lebih tinggi tanpa mempertimbangkan bunga, pajak, depresiasi, dan amortisasi.

Penerapan praktis EBITDA

Sebagai indikator keuangan, ia mempunyai kelebihan dan keterbatasan. Dan secara umum, hal ini tidak dimanfaatkan dengan baik oleh rata-rata investor. Pada dasarnya digunakan oleh banyak bank investasi dan bank asing. Mereka melihat dua manfaat dari indikator ini:

Yang pertama adalah penyajian profitabilitas yang paling intuitif setelah mengecualikan faktor-faktor seperti operasi keuangan, belanja modal, pajak pemerintah, dll., sehingga dapat digunakan untuk menganalisis efisiensi profitabilitas suatu perusahaan hanya sehubungan dengan model bisnisnya. Ini juga dapat digunakan untuk menghitung profitabilitas operasi bisnis perusahaan berdasarkan pandangan intuitif tentang profitabilitas, tidak bergantung pada beban bunga, beban pajak, dan beban penyusutan dan amortisasi akibat belanja modal.

Kedua, dalam hal merger dan akuisisi atau peminjaman bank, tidak hanya perusahaan publik yang ada, tetapi juga perusahaan kecil atau tidak dipublikasikan. Oleh karena itu, laporan arus kas tidak selalu tersedia, sehingga sulit untuk memahami status seluruh item non-tunai.

Dalam hal ini, EBITDA menjadi indikator yang sangat berguna karena memberikan gambaran yang mendekati arus kas dari aktivitas operasi, sehingga membantu investor atau pemberi pinjaman menilai profitabilitas dan solvabilitas bisnis. Meski tidak bisa dibilang setara dengan arus kas, namun dapat digunakan sebagai indikator alternatif yang andal untuk menilai posisi keuangan dan kinerja bisnis suatu perusahaan.

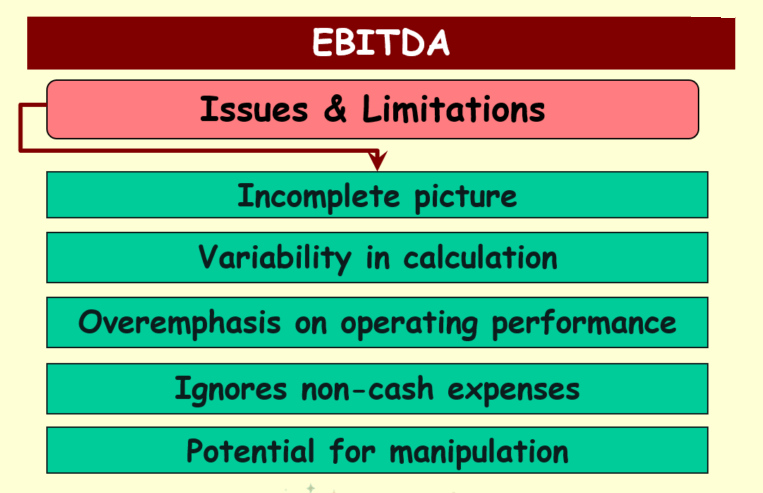

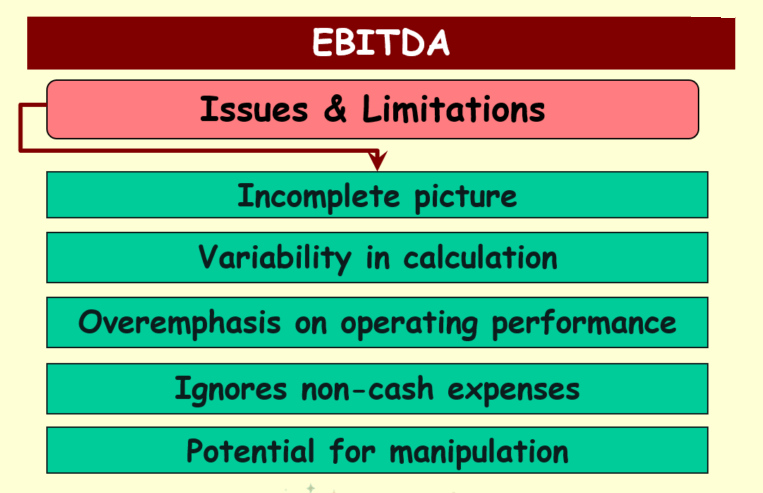

Oleh karena itu, ini merupakan metrik yang baik untuk digunakan untuk menentukan seberapa baik atau buruk profitabilitas suatu perusahaan, dan membandingkannya dengan pesaingnya akan lebih masuk akal. Namun di balik sisi baiknya, ada sisi buruknya, dan dalam praktiknya, kelebihan EBITDA juga merupakan sisi negatifnya. Karena menghilangkan hal-hal yang perlu dihadapi perusahaan, maka biaya operasional sebenarnya yang sengaja dikurangi akan melebih-lebihkan profitabilitas perusahaan, seperti terlihat pada gambar di bawah ini.

Meskipun banyak perusahaan menggunakannya untuk mewakili kemampuan seluruh perusahaan dalam menghasilkan uang, dewa saham Warren Buffett membenci metrik ini. Hal ini karena metrik ini memiliki biaya penyusutan, dan jumlahnya dapat dengan mudah dimanipulasi. Sedikit penyesuaian dapat membuatnya terlihat lebih tinggi dari yang sebenarnya.

Oleh karena itu, dalam praktiknya, investor umumnya menggunakannya untuk menghitung rasionya terhadap total utang. Rasio keuangan ini dapat digunakan untuk mengukur apakah profitabilitas suatu perusahaan cukup untuk menutupi seluruh utangnya, sehingga investor dapat menggunakannya untuk menganalisis kemampuan suatu perusahaan dalam melunasi utangnya. Ini dihitung dengan membagi total pinjaman luar negeri dengan EBITDA; semakin tinggi rasio ini maka semakin menguntungkan perusahaan tersebut dan semakin mudah perusahaan tersebut dapat menutupi seluruh utangnya, sehingga mempunyai kemampuan yang lebih besar dalam melunasi utangnya.

Nilai yang dihitung dengan rumus ini lebih besar dari 5 berarti perusahaan tersebut harus memperoleh penghasilan lebih dari 5 tahun untuk melunasi seluruh utangnya. Keadaan seperti ini dapat mengindikasikan bahwa perusahaan memiliki kapasitas pembayaran utang yang relatif lemah karena siklus pembayaran utang yang panjang. Di sisi lain, dapat juga dikatakan bahwa leverage keuangan relatif tinggi, yaitu utang perusahaan relatif tinggi terhadap profitabilitasnya, dan terdapat tingkat risiko keuangan yang tinggi.

Hal ini terutama digunakan karena uang tunai dibelanjakan ketika perusahaan membeli mesin dan peralatan pabrik, yaitu ketika perusahaan melakukan belanja modal. Namun, beban penyusutan dan amortisasi berikutnya atas mesin dan peralatan pabrik diamortisasi secara proporsional di atas laporan arus kas setiap tahun karena prinsip akuntansi dan bukan merupakan arus kas keluar.

Jadi tambahkan kembali biaya penyusutan dan amortisasi ke manfaat bersih sebelum pengurangan pajak untuk menunjukkan kapan perusahaan benar-benar menciptakan arus kas masuk atau arus keluar. Karena uang tunai harus digunakan untuk melunasi pinjaman bank, maka uang tersebut akan digunakan untuk mewakili kapasitas kas untuk menghitung kemampuan perusahaan dalam membayar kembali uang tersebut.

Ada juga rasionya terhadap beban bunga untuk menghitung kelipatan cakupan bunga EBITDA, yaitu rasio keuangan yang digunakan untuk mengukur apakah profitabilitas suatu perusahaan cukup untuk menutupi beban bunganya. Semakin tinggi rasio ini, semakin menguntungkan perusahaan dan semakin mudah membayar beban bunga, sehingga utangnya lebih stabil.

Cara lain untuk menerapkan hal ini adalah metode penilaian EV/EBITDA, yang membandingkan nilai perusahaan dengan laba sebelum bunga, pajak, depresiasi, dan amortisasi. Ini adalah metode penilaian bisnis yang umum digunakan untuk menilai nilai investasi perusahaan. Dalam hal ini, EV adalah singkatan dari nilai perusahaan, yang mencakup kapitalisasi pasar, utang, dan hak minoritas dan digunakan untuk menunjukkan nilai bisnis secara keseluruhan.

Tingkat rasio ini mencerminkan penilaian bisnis pada harga pasar saat ini. Biasanya, rasio di bawah rata-rata industri dapat menunjukkan bahwa bisnis tersebut dinilai terlalu rendah dan merupakan peluang investasi potensial. Rasio di atas rata-rata industri dapat berarti bahwa bisnis tersebut dinilai terlalu tinggi dan mungkin bukan pilihan investasi yang ideal.

Salah satu keuntungan metode ini adalah menghilangkan pengaruh struktur modal dan kebijakan akuntansi, sehingga memudahkan perbandingan antar perusahaan. Namun, ketika menerapkan rasio ini pada penilaian, harus berhati-hati saat membandingkan dua perusahaan di industri yang sama, karena rasio dapat berubah dari satu industri ke industri lainnya.

Secara umum, ini lebih berguna dalam menilai bisnis padat modal, seperti manufaktur dan telekomunikasi. Kinerja keuangan industri-industri ini lebih dipengaruhi oleh belanja modal, depresiasi, dan amortisasi karena besarnya investasi yang diperlukan untuk membeli peralatan, membangun infrastruktur, dan melakukan penelitian dan pengembangan.

Dengan menggunakan rasio ini, investor dapat memperoleh gambaran yang lebih baik tentang profitabilitas sebenarnya yang diperoleh suatu bisnis dari operasinya, tidak bergantung pada belanja modal, depresiasi, dan amortisasi. Ini lebih akurat mencerminkan kondisi operasi bisnis dan potensi keuntungan. Hal ini membantu investor mengevaluasi perusahaan di industri ini secara lebih komprehensif dan memberikan data dan referensi yang lebih andal untuk pengambilan keputusan investasi.

Ringkasnya, meskipun EBITDA memiliki berbagai kelemahan, EBITDA tetap merupakan indikator keuangan yang berguna dan memiliki keunggulan tertentu dalam menilai profitabilitas dan solvabilitas suatu perusahaan. Ini dapat memberikan informasi berharga kepada investor untuk membantu mereka lebih memahami dan mengevaluasi kinerja keuangan suatu perusahaan.

Penerapan praktis EBITDA

| Pemanfaatan

|

KETERANGAN

|

| Mengevaluasi profitabilitas

|

Mengukur profitabilitas bisnis inti.

|

| Hitung kelipatan cakupan bunga EBITDA

|

Ukur cakupan pendapatan dari beban bunga.

|

| Digunakan dalam pendekatan penilaian EV/EBITDA.

|

Perkirakan nilai bisnis dibandingkan dengan keuntungan.

|

| Rasio Total Hutang EBITDA

|

Ukur apakah pendapatan dapat menutupi seluruh hutang.

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Arti metrik keuangan EBITDA

Arti metrik keuangan EBITDA