Торговля

Краткое содержание:

Краткое содержание:

EBITDA отражает прибыль основного бизнеса до вычета процентов, налогов, износа и амортизации. Несмотря на недостатки, он полезен для оценки рентабельности и платежеспособности.

Это правда, что сегодня все больше и больше наших друзей просматривают финансовый отчет компании перед покупкой акций, чтобы понять каждый аспект прошлой жизни компании и убедиться, что они тратят свои деньги в правильном месте. И в этом отношении размер прибыли, валовая прибыль, чистая прибыль и другие три показателя — это то, на что также будут обращать внимание большинство инвесторов или акционеров. Но на самом деле, помимо них, есть еще один показатель, который все игнорируют, — это EBITDA. и некоторые люди знают это, но не знают, как этим пользоваться. Таким образом, эта статья предоставит вам углубленный анализ концепции EBITDA и применения руководства.

Значение финансовых показателей EBITDA

Значение финансовых показателей EBITDA

Это аббревиатура Earnings Before Interest, Taxes, Depreciation and Amortization, которая переводится на китайский язык как Earnings Before Interest, Taxes, Depreciation and Amortization, то есть прибыль до вычета процентов, налогов, износа и амортизации. Этот показатель часто используется в качестве инструмента для оценки операционной эффективности компании, поскольку он отражает прибыльность, достигнутую компанией в ее основном бизнесе, независимо от таких факторов, как структура капитала, учетная политика и методы амортизации.

Как правило, прибыль компании на самом деле представляет собой чистую прибыль, которая получается из общей выручки за вычетом общих расходов. Общие доходы включают доходы от продажи продукции или услуг, производимых компанией, а также доходы от других источников компании, таких как процентные доходы, инвестиционные доходы и так далее. Общие расходы представляют собой сумму всех издержек и расходов, понесенных компанией за один и тот же период времени, включая затраты на производство, расходы на продажу и маркетинг, административные расходы, износ и амортизацию, процентные расходы, налоги и т. д.

Когда из доходов компании вычитаются все возможные расходы (например, затраты, расходы и т. д.), помимо налогов, получается прибыль до налогообложения. Компании обычно стараются минимизировать свою прибыль до налогообложения за счет разумного управления затратами и контроля расходов, чтобы снизить налоговое бремя. А когда из прибыли до налогообложения вычитаются налоги, вы получаете чистую прибыль компании.

Однако EBITDA рассчитывается до вычета налога на операционную прибыль, до вычета банковских процентов и до вычета расходов на амортизацию и амортизацию. Это делается для устранения влияния, которое определенные факторы могут оказать на прибыль в зависимости от финансовых и бухгалтерских решений, принимаемых компанией.

Например, процентные расходы зависят от суммы денег, которую компания занимает, процентной ставки и т. д.; налоги зависят от географического расположения компании; а износ и амортизация зависят от решений, принятых компанией в прошлом, а не от текущих показателей операционной деятельности. Учитывая все эти факторы, EBITDA используется для оценки основной операционной мощности компании.

Процентные расходы — это проценты, выплачиваемые компанией по своему долгу, которые обычно связаны с финансовой деятельностью компании. Компании с высоким уровнем задолженности могут столкнуться со снижением чистой прибыли из-за крупных процентных выплат, что может повлиять на оценку инвесторами их операционных показателей. Исключенные процентные расходы могут помочь подчеркнуть истинную прибыльность компании в ее операционной деятельности, независимо от структуры ее долга.

Исключение до и после налогообложения призвано подчеркнуть уровень прибыльности бизнеса до налогообложения без необходимости учитывать влияние его налоговой стратегии или налоговой ставки. Инвесторам становится легче сравнивать финансовые показатели предприятий без вмешательства налоговых факторов, что приводит к более точной оценке стоимости и потенциала бизнеса.

Амортизация — это уменьшение стоимости актива из-за износа, старения или технологического устаревания в процессе его использования. Поскольку амортизация является неденежным расходом, она уменьшает чистую прибыль предприятия, но не влияет на его денежный поток. Исключив расходы на амортизацию, можно повысить фактическую прибыльность бизнеса во время его деятельности, не подвергаясь влиянию уменьшения стоимости активов. Это позволяет инвесторам лучше оценивать эффективность бизнеса, не подвергаясь влиянию амортизации активов.

Амортизация – это процесс, при котором стоимость нематериальных активов (например, патентов, деловой репутации, авторских прав и т. д.) уменьшается с течением времени. В отличие от физических активов, нематериальные активы обычно не имеют определенной физической формы, но имеют значительную ценность в хозяйственной деятельности. Расходы на амортизацию исключены, что дает более точную картину операционной деятельности компании в отношении нематериальных активов. Этот пропуск позволяет инвесторам получить более четкое представление о фактической прибыльности бизнеса, не подвергаясь влиянию уменьшающейся стоимости нематериальных активов.

Таким образом, EBITDA помогает измерить прибыльность компании на основе ее бизнес-операций. Это связано с тем, что он исключает факторы, связанные со структурой капитала, учетной политикой и налогами, и фокусируется на прибыльности основного бизнеса. Это позволяет инвесторам лучше сравнивать прибыльность компаний без вмешательства непроизводственных факторов.

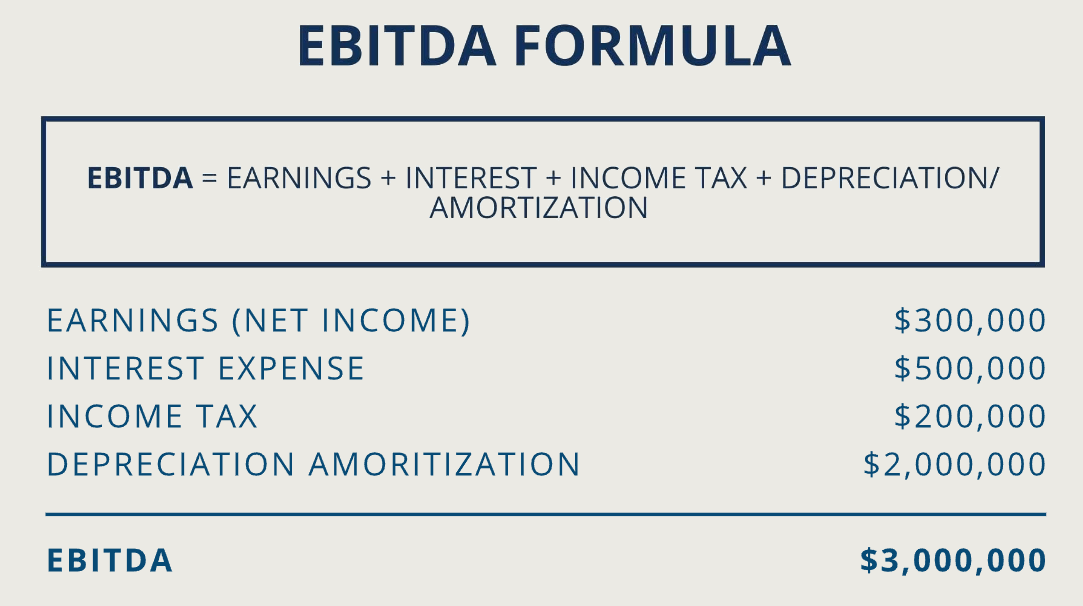

Как рассчитывается EBITDA по отчетности

Поскольку это неофициальный финансовый показатель, не во всех отчетах о прибылях и убытках он упоминается напрямую. Таким образом, чтобы наконец получить такой показатель, инвесторам необходимо найти некоторые данные из самих финансовых отчетов, чтобы наконец получить EBITDA (прибыль до вычета процентов, налогов, износа и амортизации).

Первое, что можно найти в нижней части отчета о прибылях и убытках (также известного как отчет о прибылях и убытках), — это чистая прибыль, которая указывает сумму денег, оставшуюся от общих доходов компании за вычетом ее общих затрат и расходов за определенный период. данный период. В отчете о прибылях и убытках также содержатся процентные расходы, которые представляют собой процентные расходы, выплачиваемые компанией и обычно указываются перед чистой прибылью.

Аналогичным образом, если отчет о прибылях и убытках включает налоговые расходы, их следует добавить к предыдущей сумме. Это налоговые расходы, уплачиваемые компанией, которые обычно указываются после процентных расходов. С другой стороны, расходы на износ и амортизацию обычно можно найти либо в балансовом отчете, либо в отчете о прибылях и убытках, где они обычно отражаются на счетах себестоимости операций или себестоимости проданных товаров. В балансе они обычно находятся на счетах основных средств и нематериальных активов.

Найдя эти элементы, вы можете получить их стоимость, введя эти числа в формулу: EBITDA = Чистая прибыль + Расходы по процентам + Расходы по налогам + Расходы на амортизацию + Расходы на амортизацию. Можно использовать еще одну формулу: просто использовать «Прибыль до уплаты налогов + Расходы по процентам + Расходы на амортизацию + Расходы на амортизацию», что также даст вам то же значение.

Для иллюстрации, например, предположим, что выручка от продаж составляет 1 000 000 долларов США, а эксплуатационные расходы — 600 000 долларов США, в результате чего валовая прибыль составит 400 000 долларов США. Коммерческие и административные расходы составляют 200 000 долларов США, в результате чего операционная прибыль составляет 200 000 долларов США. Расходы на амортизацию составляют 50 000 долларов США, а расходы на амортизацию — 20 000 долларов США. Расходы по процентам составляют 30 000 долларов США, а расходы по подоходному налогу — 40 000 долларов США. Тогда EBITDA составит 200 000 долларов США + 50 000 долларов США + 20 000 долларов США + 30 000 долларов США + 40 000 долларов США = 340 000 долларов США.

В целом, более высокий показатель EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) обычно указывает на то, что компания прибыльна в своей операционной деятельности. Это может означать, что основной бизнес компании работает хорошо, генерирует больший операционный доход и достигает более высокой прибыли без учета процентов, налогов, износа и амортизации.

Практическое применение EBITDA

Как финансовый показатель он имеет свои преимущества и ограничения. И в целом он не очень хорошо используется средним инвестором. В основном его используют многие инвестиционные банки и иностранные банки. Они видят в этом показателе два преимущества:

Во-первых, это наиболее интуитивно понятное представление прибыльности после исключения таких факторов, как финансовые операции, капитальные затраты, государственные налоги и т. д., поэтому его можно использовать для анализа эффективности прибыльности компании только в отношении ее бизнес-модели. Его также можно использовать для расчета прибыльности бизнес-операций компании на основе интуитивного представления прибыльности, независимо от процентных расходов, налоговых расходов, а также расходов на износ и амортизацию, связанных с капитальными затратами.

Во-вторых, в случае слияний и поглощений или банковского кредитования существуют не только публичные компании, но и небольшие или неопубликованные компании. Таким образом, отчеты о движении денежных средств не всегда доступны, что затрудняет понимание статуса всех неденежных статей.

В этом случае EBITDA становится очень полезным показателем, поскольку дает показатель, близкий к денежному потоку от операционной деятельности, что помогает инвесторам или кредиторам оценить рентабельность и платежеспособность бизнеса. Хотя он не совсем эквивалентен денежному потоку, его можно использовать как надежный альтернативный индикатор для оценки финансового положения и эффективности бизнеса компании.

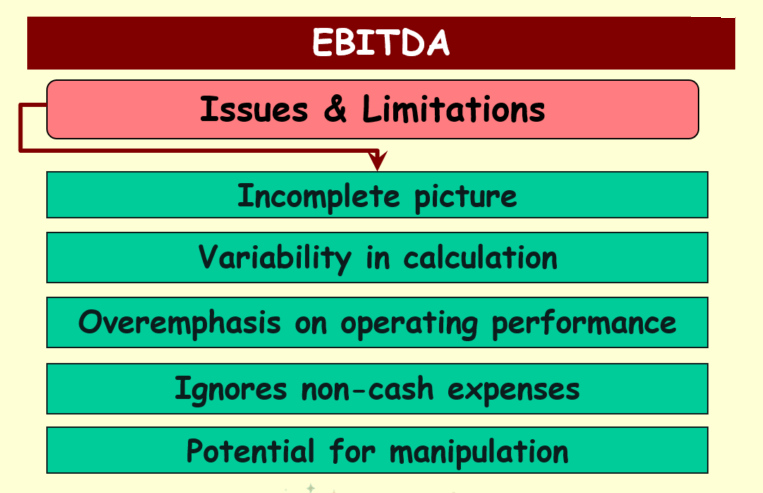

Вот почему это хороший показатель, который можно использовать для определения того, насколько хороша или плоха прибыльность компании, и сравнение ее с конкурентами будет иметь больше смысла. Но с хорошим приходит и плохое, и на практике преимущества EBITDA одновременно являются и его недостатками. Поскольку из него вычитаются вещи, с которыми приходится сталкиваться компании, намеренно вычтенные фактические операционные расходы будут переоценивать прибыльность компании, как показано на рисунке ниже.

Хотя многие компании используют его для обозначения способности всей компании генерировать денежные средства, бог акций Уоррен Баффет ненавидит этот показатель. Это связано с тем, что этот показатель имеет амортизационные отчисления, и этим числом можно легко манипулировать. Небольшая корректировка может заставить его выглядеть выше, чем есть на самом деле.

Поэтому на практике инвесторы обычно используют его для расчета его отношения к общему долгу. Этот финансовый коэффициент можно использовать для измерения того, достаточна ли прибыльность компании для покрытия всего ее долга, поэтому инвесторы могут использовать его для анализа способности компании погасить свой долг. Он рассчитывается путем деления общего объема внешних заимствований на EBITDA; чем выше этот коэффициент, тем более прибыльна компания и тем легче она может покрыть весь свой долг, тем самым имея большую способность погасить свой долг.

Значение, рассчитанное по этой формуле, превышающее 5, означает, что этой компании придется зарабатывать более 5 лет, чтобы погасить весь свой долг. Такая ситуация может указывать на то, что компания имеет относительно слабую способность погашения долга из-за длительного цикла погашения долга. С другой стороны, можно также сказать, что финансовый рычаг относительно высок, т. е. задолженность компании высока по сравнению с ее прибыльностью, и существует высокий уровень финансового риска.

Он используется, в частности, потому, что денежные средства расходуются, когда компания приобретает заводские машины и оборудование, т. е. когда она осуществляет капитальные затраты. Однако последующий износ и амортизация машин и оборудования завода амортизируется пропорционально сверх отчета о движении денежных средств каждый год в соответствии с принципами бухгалтерского учета и на самом деле не является оттоком денежных средств.

Поэтому добавьте расходы на износ и амортизацию обратно к чистой прибыли до вычета налогов, чтобы представить, когда компания действительно создала приток или отток денежных средств. Поскольку наличные должны использоваться для погашения банковского кредита, они будут использоваться для представления денежной емкости для расчета способности компании вернуть деньги.

Существует также отношение его к процентным расходам для расчета коэффициента покрытия процентов EBITDA, финансового коэффициента, который используется для измерения того, достаточна ли прибыльность компании для покрытия ее процентных расходов. Чем выше этот коэффициент, тем более прибыльна компания и тем легче она может оплатить свои процентные расходы, тем самым будучи более устойчивой к долгам.

Другой способ применения этого метода — метод оценки EV/EBITDA, который сравнивает стоимость предприятия с его прибылью до вычета процентов, налогов, износа и амортизации. Это распространенный метод оценки бизнеса, используемый для оценки стоимости инвестиций компании. В данном случае EV означает стоимость предприятия, которая включает рыночную капитализацию, долг и долю меньшинства и используется для обозначения общей стоимости бизнеса.

Уровень этого коэффициента отражает оценку бизнеса по текущей рыночной цене. Обычно коэффициент ниже среднего по отрасли может указывать на то, что бизнес недооценен и представляет собой потенциальную инвестиционную возможность. Коэффициент выше среднего по отрасли может означать, что бизнес переоценен и не может быть идеальным вариантом для инвестиций.

Одним из преимуществ этого метода является то, что он устраняет влияние структуры капитала и учетной политики, что упрощает сравнение между различными компаниями. Однако при применении этого коэффициента к оценке необходимо соблюдать осторожность при сравнении двух компаний в одной отрасли, поскольку соотношение может меняться от отрасли к отрасли.

Как правило, он более полезен при оценке капиталоемких предприятий, таких как производство и телекоммуникации. На финансовые показатели этих отраслей больше влияют капитальные затраты, износ и амортизация из-за крупных инвестиций, необходимых для приобретения оборудования, строительства инфраструктуры, а также проведения исследований и разработок.

Используя этот коэффициент, инвесторы могут получить лучшее представление о фактической прибыльности, которую бизнес достигает от своей деятельности, независимо от капитальных затрат, износа и амортизации. Он более точно отражает условия работы бизнеса и потенциальную прибыль. Это помогает инвесторам более комплексно оценивать компании в этих отраслях и предоставляет более надежные данные и рекомендации для принятия инвестиционных решений.

Подводя итог, можно сказать, что, хотя EBITDA имеет различные недостатки, она по-прежнему является полезным финансовым показателем и имеет определенные преимущества при оценке рентабельности и платежеспособности компании. Он может предоставить инвесторам ценную информацию, которая поможет им лучше понять и оценить финансовые показатели компании.

| Использование | ОПИСАНИЕ |

| Оценка рентабельности | Измеряет прибыльность основного бизнеса. |

| Рассчитайте коэффициент покрытия процентов по EBITDA | Измерьте покрытие доходов процентными расходами. |

| Используется в подходе к оценке EV/EBITDA. | Оцените ценность бизнеса по сравнению с прибылью. |

| Коэффициент совокупного долга EBITDA | Оцените, могут ли доходы покрыть весь долг. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Прогноз цен на серебро 2025 с экспертным мнением. Узнайте, как экономические факторы могут повлиять на рынок и пришло ли время покупать в 2025 году и далее.

2025-04-24

Изучите различия между точками разворота Камарильи и уровнями Фибоначчи, чтобы определить, какой метод обеспечивает большую точность для вашей торговой стратегии.

2025-04-24

Узнайте, как торговать EURUSD, используя экономические новости. Изучите стратегии, тайминг и советы по риску, чтобы получить прибыль от самой торгуемой в мире валютной пары.

2025-04-24