สรุป

สรุป

EBITDA สะท้อนถึงกำไรของธุรกิจหลักก่อนดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย แม้จะมีข้อบกพร่อง แต่ก็มีประโยชน์ในการประเมินความสามารถในการทำกำไรและความสามารถในการละลาย

เป็นเรื่องจริงที่เพื่อนของเราทุกวันนี้อ่านรายงานทางการเงินของบริษัทมากขึ้นเรื่อยๆ ก่อนที่จะซื้อหุ้นเพื่อทำความเข้าใจทุกแง่มุมของชีวิตที่ผ่านมาของบริษัทเพื่อให้แน่ใจว่าพวกเขาใช้จ่ายเงินถูกที่ และในเรื่องนี้ อัตรากำไร อัตรากำไรขั้นต้น อัตรากำไรสุทธิ และตัวชี้วัดอื่นๆ อีกสามประการคือสิ่งที่นักลงทุนหรือผู้ถือหุ้นส่วนใหญ่จะพิจารณาเช่นกัน แต่ในความเป็นจริง นอกเหนือจากนั้น ยังมีตัวบ่งชี้อีกอย่างหนึ่งที่ทุกคนมองข้าม ซึ่งก็คือ EBITDA และบางคนก็รู้แต่ไม่รู้ว่าจะใช้อย่างไร ดังนั้น บทความนี้จะให้การวิเคราะห์เชิงลึกเกี่ยวกับแนวคิด EBITDA และการประยุกต์ใช้คู่มือนี้

ความหมายของตัวชี้วัดทางการเงิน EBITDA

ความหมายของตัวชี้วัดทางการเงิน EBITDA

เป็นตัวย่อ กำไรก่อนดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย ซึ่งแปลเป็นภาษาจีนว่า กำไรก่อนดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย ซึ่งก็คือ กำไรก่อนดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย ตัวชี้วัดนี้มักใช้เป็นเครื่องมือในการประเมินผลการดำเนินงานของบริษัท เนื่องจากสะท้อนถึงความสามารถในการทำกำไรที่บริษัทได้รับในธุรกิจหลัก โดยไม่ขึ้นกับปัจจัยต่างๆ เช่น โครงสร้างเงินทุน นโยบายการบัญชี ตลอดจนวิธีคิดค่าเสื่อมราคาและค่าตัดจำหน่าย

โดยทั่วไปแล้ว รายได้ของบริษัทคือกำไรสุทธิ ซึ่งมาจากรายได้รวมลบด้วยค่าใช้จ่ายทั้งหมด รายได้รวมประกอบด้วยรายได้จากการขายผลิตภัณฑ์หรือบริการที่ผลิตโดยบริษัท ตลอดจนรายได้จากแหล่งอื่นของบริษัท เช่น ดอกเบี้ยรับ รายได้จากการลงทุน เป็นต้น ค่าใช้จ่ายรวมคือผลรวมของต้นทุนและค่าใช้จ่ายทั้งหมดที่เกิดขึ้นโดยบริษัทในช่วงเวลาเดียวกัน รวมถึงต้นทุนการผลิต ค่าใช้จ่ายในการขายและการตลาด ค่าใช้จ่ายในการบริหาร ค่าเสื่อมราคาและค่าตัดจำหน่าย ดอกเบี้ยจ่าย ภาษี ฯลฯ

เมื่อหักค่าใช้จ่ายที่เป็นไปได้ทั้งหมด (เช่น ต้นทุน ค่าใช้จ่าย ฯลฯ) ออกจากรายได้ของบริษัท นอกเหนือจากภาษีแล้ว จะได้รับกำไรก่อนหักภาษีด้วย บริษัทต่างๆ มักจะพยายามลดกำไรก่อนหักภาษีให้เหลือน้อยที่สุดด้วยการบริหารต้นทุนที่ดีและการควบคุมค่าใช้จ่ายเพื่อลดภาระภาษี และเมื่อหักภาษีจากกำไรก่อนหักภาษีแล้ว คุณจะได้กำไรสุทธิของบริษัท

อย่างไรก็ตาม EBITDA คำนวณก่อนหักภาษีเงินได้ดำเนินการ ก่อนหักดอกเบี้ยธนาคาร และก่อนหักค่าตัดจำหน่ายและค่าเสื่อมราคา นี่เป็นการขจัดผลกระทบที่ปัจจัยบางประการอาจมีต่อผลกำไร โดยขึ้นอยู่กับการตัดสินใจทางการเงินและการบัญชีของบริษัท

เช่น ดอกเบี้ยจ่ายขึ้นอยู่กับจำนวนเงินที่บริษัทกู้ยืม อัตราดอกเบี้ย ฯลฯ ภาษีขึ้นอยู่กับที่ตั้งทางภูมิศาสตร์ของบริษัท และค่าเสื่อมราคาและค่าตัดจำหน่ายขึ้นอยู่กับการตัดสินใจของบริษัทในอดีต ไม่ใช่ผลการดำเนินงานในปัจจุบัน เมื่อพิจารณาปัจจัยเหล่านี้ทั้งหมด EBITDA จะถูกนำมาใช้ในการประเมินความสามารถในการดำเนินงานหลักของบริษัท

ค่าใช้จ่ายดอกเบี้ยคือดอกเบี้ยที่บริษัทจ่ายให้กับหนี้ และมักจะเกี่ยวข้องกับกิจกรรมการจัดหาเงินของบริษัท บริษัทที่มีหนี้สินในระดับสูงอาจประสบกับรายได้สุทธิลดลงเนื่องจากการจ่ายดอกเบี้ยจำนวนมาก ซึ่งอาจส่งผลต่อการประเมินผลการดำเนินงานของนักลงทุน ค่าใช้จ่ายดอกเบี้ยที่ไม่รวมสามารถช่วยเน้นความสามารถในการทำกำไรที่แท้จริงของบริษัทในกิจกรรมการดำเนินงาน โดยไม่ขึ้นอยู่กับโครงสร้างหนี้

การยกเว้นก่อนหักภาษีและหลังหักภาษีได้รับการออกแบบมาเพื่อเน้นระดับความสามารถในการทำกำไรของธุรกิจก่อนหักภาษี โดยไม่ต้องคำนึงถึงผลกระทบของกลยุทธ์ภาษีหรืออัตราภาษี ช่วยให้นักลงทุนสามารถเปรียบเทียบประสิทธิภาพทางการเงินระหว่างธุรกิจต่างๆ ได้ง่ายขึ้น โดยปราศจากการแทรกแซงปัจจัยทางภาษี ส่งผลให้ประเมินมูลค่าและศักยภาพของธุรกิจได้แม่นยำยิ่งขึ้น

ค่าเสื่อมราคาคือการลดมูลค่าของสินทรัพย์เนื่องจากการสึกหรอ อายุ หรือความล้าสมัยทางเทคโนโลยีตลอดการใช้งาน เนื่องจากค่าเสื่อมราคาเป็นค่าใช้จ่ายที่ไม่ใช่เงินสด จึงทำให้กำไรสุทธิของธุรกิจลดลง แต่ไม่ส่งผลกระทบต่อกระแสเงินสด เมื่อไม่รวมค่าเสื่อมราคา จึงเป็นไปได้ที่จะปรับปรุงความสามารถในการทำกำไรที่แท้จริงของธุรกิจในระหว่างการดำเนินการโดยไม่ได้รับผลกระทบจากมูลค่าที่ลดลงของสินทรัพย์ ช่วยให้นักลงทุนสามารถประเมินผลการดำเนินงานของธุรกิจได้ดีขึ้นโดยไม่ได้รับผลกระทบจากค่าเสื่อมราคาของสินทรัพย์

การตัดจำหน่ายเป็นกระบวนการที่มูลค่าของสินทรัพย์ไม่มีตัวตน (เช่น สิทธิบัตร ค่าความนิยม ลิขสิทธิ์ ฯลฯ) ลดลงเมื่อเวลาผ่านไป แตกต่างจากสินทรัพย์ทางกายภาพ สินทรัพย์ไม่มีตัวตนมักจะไม่มีรูปแบบทางกายภาพที่แน่นอน แต่มีมูลค่าที่สำคัญในกิจกรรมทางธุรกิจ ไม่รวมค่าตัดจำหน่าย จึงทำให้เห็นภาพผลการดำเนินงานของบริษัทที่เกี่ยวข้องกับสินทรัพย์ไม่มีตัวตนได้แม่นยำยิ่งขึ้น บัตรผ่านช่วยให้นักลงทุนมีภาพที่ชัดเจนยิ่งขึ้นเกี่ยวกับความสามารถในการทำกำไรที่แท้จริงของธุรกิจ โดยไม่ได้รับผลกระทบจากมูลค่าที่ลดลงของสินทรัพย์ไม่มีตัวตน

ดังนั้น EBITDA จะช่วยวัดความสามารถในการทำกำไรของบริษัทตามการดำเนินธุรกิจ เนื่องจากไม่รวมปัจจัยที่เกี่ยวข้องกับโครงสร้างเงินทุน นโยบายการบัญชี และภาษี และมุ่งเน้นไปที่ความสามารถในการทำกำไรของธุรกิจหลัก สิ่งนี้ช่วยให้นักลงทุนสามารถเปรียบเทียบความสามารถในการทำกำไรระหว่างบริษัทได้ดีขึ้น โดยไม่มีการแทรกแซงจากปัจจัยที่ไม่ใช่การดำเนินงาน

วิธีคำนวณ EBITDA จากใบแจ้งยอด

เนื่องจากเป็นการวัดทางการเงินที่ไม่เป็นทางการ งบกำไรขาดทุนบางรายการไม่ได้ระบุโดยตรง ดังนั้นเพื่อให้ได้ตัวบ่งชี้ดังกล่าวในที่สุด นักลงทุนจำเป็นต้องค้นหาข้อมูลบางส่วนจากรายงานทางการเงินด้วยตนเองเพื่อให้ได้ EBITDA (กำไรก่อนดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย) ในที่สุด

สิ่งแรกที่สามารถพบได้ที่ด้านล่างของงบกำไรขาดทุน (หรือที่เรียกว่างบกำไรขาดทุน) คือกำไรสุทธิ ซึ่งระบุจำนวนเงินที่เหลือจากรายได้รวมของบริษัทลบด้วยต้นทุนและค่าใช้จ่ายทั้งหมดสำหรับ ระยะเวลาที่กำหนด นอกจากนี้ยังพบในงบกำไรขาดทุนคือดอกเบี้ยจ่าย ซึ่งเป็นดอกเบี้ยจ่ายโดยบริษัท และมักจะแสดงก่อนกำไรสุทธิ

ในทำนองเดียวกัน หากงบกำไรขาดทุนรวมค่าใช้จ่ายภาษีก็ควรบวกเข้ากับยอดรวมก่อนหน้า นี่คือค่าใช้จ่ายภาษีที่บริษัทชำระ และโดยปกติจะแสดงไว้หลังดอกเบี้ยจ่าย ในทางกลับกัน ค่าเสื่อมราคาและค่าตัดจำหน่ายมักจะอยู่ในงบดุลหรืองบกำไรขาดทุน ซึ่งโดยทั่วไปจะอยู่ในต้นทุนการดำเนินงานหรือบัญชีต้นทุนสินค้าที่ขาย ในงบดุล มักจะอยู่ในบัญชีสินทรัพย์ถาวรและสินทรัพย์ไม่มีตัวตน

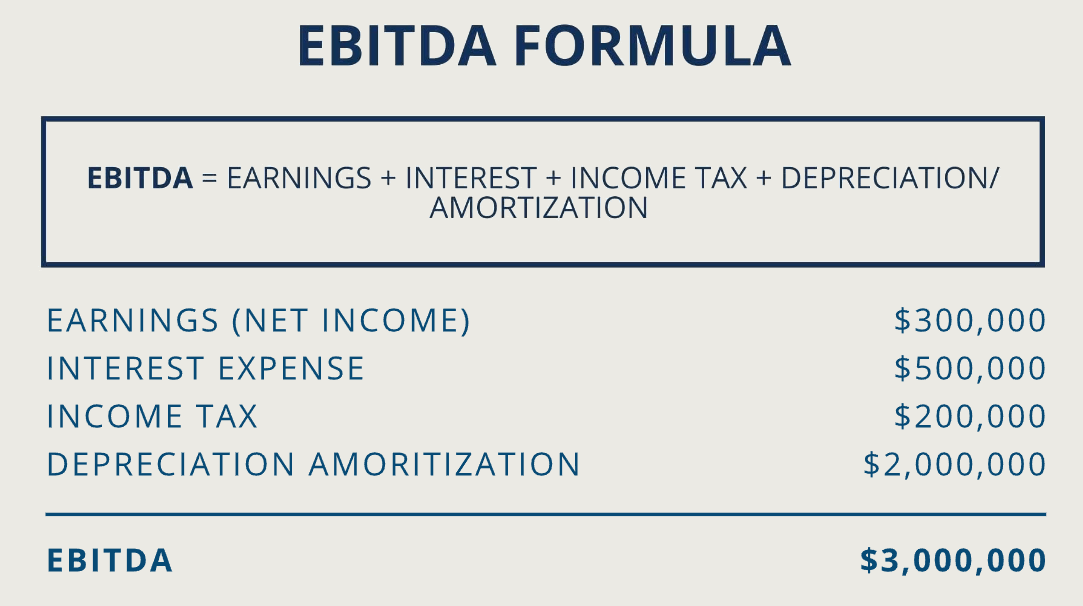

เมื่อคุณพบรายการเหล่านี้แล้ว คุณสามารถหาค่าได้โดยนำตัวเลขเหล่านี้มาไว้ในสูตร: EBITDA = รายได้สุทธิ + ค่าใช้จ่ายดอกเบี้ย + ค่าใช้จ่ายภาษี + ค่าเสื่อมราคา + ค่าตัดจำหน่าย มีอีกสูตรหนึ่งที่สามารถใช้ได้ นั่นคือเพียงใช้กำไรก่อนหักภาษี + ดอกเบี้ยจ่าย + ค่าเสื่อมราคา + ค่าตัดจำหน่าย ซึ่งจะให้มูลค่าเท่ากันเช่นกัน

เพื่อแสดงให้เห็น ตัวอย่างเช่น สมมติว่ารายได้จากการขายอยู่ที่ 1,000,000 เหรียญสหรัฐฯ และค่าใช้จ่ายในการดำเนินงานอยู่ที่ 600,000 เหรียญสหรัฐฯ ส่งผลให้มีกำไรขั้นต้น 400,000 เหรียญสหรัฐฯ ค่าใช้จ่ายในการขายและบริหารอยู่ที่ 200,000 ดอลลาร์ ส่งผลให้มีกำไรจากการดำเนินงาน 200,000 ดอลลาร์ ค่าเสื่อมราคาคือ 50,000 ดอลลาร์ และค่าตัดจำหน่ายคือ 20,000 ดอลลาร์ ดอกเบี้ยจ่ายคือ 30,000 ดอลลาร์ และภาษีเงินได้คือ 40,000 ดอลลาร์ EBITDA เท่ากับ 200,000 ดอลลาร์ + 50,000 ดอลลาร์ + 20,000 ดอลลาร์ + 30,000 ดอลลาร์ + 40,000 ดอลลาร์ = 340,000 ดอลลาร์

โดยทั่วไป EBITDA ที่สูงขึ้น (กำไรก่อนดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย) มักจะบ่งชี้ว่าบริษัทมีผลกำไรจากกิจกรรมการดำเนินงาน ซึ่งอาจหมายความว่าธุรกิจหลักของบริษัทกำลังดำเนินไปด้วยดี สร้างรายได้จากการดำเนินงานเพิ่มขึ้นและบรรลุผลกำไรที่สูงขึ้น โดยไม่คำนึงถึงดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย

การประยุกต์ใช้ EBITDA ในทางปฏิบัติ

เนื่องจากเป็นตัวบ่งชี้ทางการเงิน จึงมีข้อดีและข้อจำกัด และโดยทั่วไปแล้วนักลงทุนทั่วไปมักไม่ค่อยได้ใช้ประโยชน์ โดยทั่วไปจะมีการใช้งานโดยธนาคารเพื่อการลงทุนและธนาคารต่างประเทศหลายแห่ง พวกเขาเห็นประโยชน์สองประการต่อตัวบ่งชี้:

อย่างแรกคือเป็นการนำเสนอความสามารถในการทำกำไรตามสัญชาตญาณที่สุดหลังจากไม่รวมปัจจัยต่างๆ เช่น การดำเนินงานทางการเงิน รายจ่ายฝ่ายทุน ภาษีรัฐบาล ฯลฯ ดังนั้นจึงสามารถใช้เพื่อวิเคราะห์ประสิทธิภาพในการทำกำไรของบริษัทตามรูปแบบธุรกิจของบริษัทเท่านั้น นอกจากนี้ยังสามารถใช้เพื่อคำนวณความสามารถในการทำกำไรของการดำเนินธุรกิจของบริษัทโดยพิจารณาจากมุมมองความสามารถในการทำกำไรโดยธรรมชาติ โดยไม่ขึ้นอยู่กับดอกเบี้ยจ่าย ค่าใช้จ่ายภาษี และค่าเสื่อมราคาและค่าตัดจำหน่ายเนื่องจากรายจ่ายฝ่ายทุน

ประการที่สอง ในกรณีของการควบรวมกิจการหรือการกู้ยืมจากธนาคาร ไม่เพียงแต่จะมีบริษัทมหาชนเท่านั้น แต่ยังรวมถึงบริษัทขนาดเล็กหรือที่ไม่ได้เผยแพร่อีกด้วย ดังนั้น งบกระแสเงินสดอาจไม่พร้อมใช้งานเสมอไป ทำให้เป็นการยากที่จะเข้าใจสถานะของรายการที่ไม่ใช่เงินสดทั้งหมด

ในกรณีนี้ EBITDA จะกลายเป็นตัวบ่งชี้ที่มีประโยชน์มาก เนื่องจากเป็นตัวเลขที่ใกล้เคียงกับกระแสเงินสดจากกิจกรรมดำเนินงาน ซึ่งช่วยให้นักลงทุนหรือผู้ให้กู้ประเมินความสามารถในการทำกำไรและความสามารถในการละลายของธุรกิจ แม้ว่าจะไม่เทียบเท่ากับกระแสเงินสดทุกประการ แต่ก็สามารถใช้เป็นตัวบ่งชี้ทางเลือกที่เชื่อถือได้ในการประเมินฐานะทางการเงินและผลการดำเนินงานของบริษัท

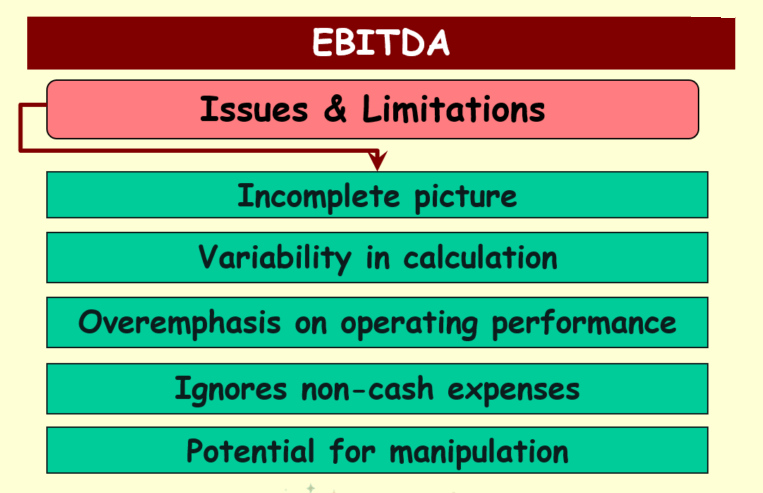

ด้วยเหตุนี้ การใช้ตัวชี้วัดที่ดีเพื่อพิจารณาว่าความสามารถในการทำกำไรของบริษัทดีหรือไม่ดี และการเปรียบเทียบกับคู่แข่งจะสมเหตุสมผลมากกว่า แต่ความดีย่อมมาพร้อมกับความเลว และในทางปฏิบัติ ข้อดีของ EBITDA ก็มีข้อเสียเช่นกัน เนื่องจากนำสิ่งที่บริษัทต้องเผชิญออกไป ค่าใช้จ่ายในการดำเนินงานจริงที่จงใจหักออกจะประเมินความสามารถในการทำกำไรของบริษัทสูงเกินไป ดังแสดงในรูปด้านล่าง

ในขณะที่หลายๆ บริษัทใช้มันเพื่อแสดงความสามารถของทั้งบริษัทในการสร้างเงินสด แต่เทพเจ้าแห่งหุ้น Warren Buffett เกลียดตัวชี้วัดนี้ เนื่องจากหน่วยเมตริกนี้มีค่าเสื่อมราคา และสามารถจัดการตัวเลขได้อย่างง่ายดาย การปรับเปลี่ยนเล็กน้อยอาจทำให้ดูสูงกว่าความเป็นจริงได้

ดังนั้นในทางปฏิบัติ นักลงทุนมักใช้ข้อมูลนี้ในการคำนวณอัตราส่วนต่อหนี้สินรวม อัตราส่วนทางการเงินนี้สามารถใช้เพื่อวัดว่าความสามารถในการทำกำไรของบริษัทเพียงพอที่จะชำระหนี้ทั้งหมดหรือไม่ ดังนั้น นักลงทุนจึงสามารถใช้เพื่อวิเคราะห์ความสามารถในการชำระหนี้ของบริษัทได้ คำนวณโดยการหารการกู้ยืมภายนอกทั้งหมดด้วย EBITDA ยิ่งอัตราส่วนนี้สูง บริษัทก็ยิ่งมีกำไรมากขึ้นและสามารถชำระหนี้ทั้งหมดได้ง่ายขึ้น จึงมีความสามารถในการชำระหนี้ได้มากขึ้น

ค่าที่คำนวณตามสูตรนี้ที่มากกว่า 5 หมายความว่าบริษัทนี้จะต้องมีรายได้มากกว่า 5 ปีจึงจะชำระหนี้ทั้งหมดได้ สถานการณ์ดังกล่าวอาจบ่งชี้ว่าบริษัทมีความสามารถในการชำระหนี้ค่อนข้างอ่อนแอเนื่องจากมีวงจรการชำระหนี้ที่ยาวนาน ในทางกลับกัน อาจกล่าวได้ว่าภาระหนี้ทางการเงินค่อนข้างสูง กล่าวคือ หนี้สินของบริษัทค่อนข้างสูงเมื่อเทียบกับความสามารถในการทำกำไร และมีความเสี่ยงทางการเงินในระดับสูง

โดยเฉพาะอย่างยิ่งมีการใช้เนื่องจากเงินสดถูกใช้ไปเมื่อบริษัทซื้อเครื่องจักรและอุปกรณ์ของโรงงาน เช่น เมื่อใช้จ่ายด้านทุน อย่างไรก็ตาม ค่าเสื่อมราคาและค่าตัดจำหน่ายในภายหลังของเครื่องจักรและอุปกรณ์ในโรงงานจะตัดจำหน่ายตามสัดส่วนสูงกว่างบกระแสเงินสดในแต่ละปี เนื่องจากหลักการบัญชีและไม่ใช่กระแสเงินสดจ่ายจริงๆ

ดังนั้นให้บวกค่าเสื่อมราคาและค่าตัดจำหน่ายกลับเข้าไปในผลประโยชน์สุทธิก่อนหักภาษีเพื่อแสดงว่าบริษัทสร้างกระแสเงินสดเข้าหรือไหลออกจริงๆ เมื่อใด เนื่องจากต้องใช้เงินสดในการชำระคืนเงินกู้ธนาคาร จึงจะใช้แทนกำลังการผลิตเงินสดเพื่อคำนวณความสามารถในการชำระคืนของบริษัท

นอกจากนี้ยังมีอัตราส่วนต่อดอกเบี้ยจ่ายเพื่อคำนวณ EBITDA ดอกเบี้ยจ่ายทวีคูณ ซึ่งเป็นอัตราส่วนทางการเงินที่ใช้วัดว่าความสามารถในการทำกำไรของบริษัทเพียงพอที่จะครอบคลุมค่าใช้จ่ายดอกเบี้ยหรือไม่ ยิ่งอัตราส่วนนี้สูง บริษัทก็จะยิ่งมีกำไรมากขึ้นและสามารถจ่ายดอกเบี้ยได้ง่ายขึ้น จึงมีความมั่นคงด้านหนี้มากขึ้น

อีกวิธีหนึ่งในการประยุกต์ใช้วิธีนี้คือวิธีการประเมินมูลค่า EV/EBITDA ซึ่งจะเปรียบเทียบมูลค่าองค์กรของบริษัทกับกำไรก่อนหักดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย เป็นวิธีการประเมินมูลค่าธุรกิจทั่วไปที่ใช้ในการประเมินมูลค่าการลงทุนของบริษัท ในกรณีนี้ EV ย่อมาจากมูลค่าองค์กร ซึ่งรวมถึงมูลค่าหลักทรัพย์ตามราคาตลาด หนี้ และดอกเบี้ยส่วนน้อย และใช้เพื่อระบุมูลค่าโดยรวมของธุรกิจ

ระดับของอัตราส่วนนี้สะท้อนถึงการประเมินมูลค่าของธุรกิจ ณ ราคาตลาดปัจจุบัน โดยทั่วไปแล้ว อัตราส่วนที่ต่ำกว่าค่าเฉลี่ยของอุตสาหกรรมอาจบ่งชี้ว่าธุรกิจมีมูลค่าต่ำเกินไปและเป็นโอกาสในการลงทุน อัตราส่วนที่สูงกว่าค่าเฉลี่ยของอุตสาหกรรมอาจหมายความว่าธุรกิจมีมูลค่าสูงเกินไปและอาจไม่ใช่ทางเลือกในการลงทุนในอุดมคติ

ข้อดีประการหนึ่งของวิธีนี้คือกำจัดผลกระทบของโครงสร้างเงินทุนและนโยบายการบัญชี ทำให้การเปรียบเทียบระหว่างบริษัทต่างๆ ง่ายขึ้น อย่างไรก็ตาม เมื่อใช้อัตราส่วนนี้กับการประเมินมูลค่า ต้องใช้ความระมัดระวังในการเปรียบเทียบบริษัทสองแห่งในอุตสาหกรรมเดียวกัน เนื่องจากอัตราส่วนสามารถเปลี่ยนไปตามอุตสาหกรรมหนึ่งไปอีกอุตสาหกรรมหนึ่งได้

โดยทั่วไปจะมีประโยชน์มากกว่าในการประเมินมูลค่าธุรกิจที่ต้องใช้เงินทุนสูง เช่น การผลิตและโทรคมนาคม ประสิทธิภาพทางการเงินของอุตสาหกรรมเหล่านี้ได้รับผลกระทบมากขึ้นจากรายจ่ายฝ่ายทุน ค่าเสื่อมราคา และการตัดจำหน่าย เนื่องจากมีการลงทุนจำนวนมากที่จำเป็นในการซื้ออุปกรณ์ สร้างโครงสร้างพื้นฐาน และดำเนินการวิจัยและพัฒนา

เมื่อใช้อัตราส่วนนี้ ผู้ลงทุนจะได้รับแนวคิดที่ดีขึ้นเกี่ยวกับความสามารถในการทำกำไรที่แท้จริงที่ธุรกิจได้รับจากการดำเนินงาน โดยไม่ขึ้นกับรายจ่ายฝ่ายทุน ค่าเสื่อมราคา และค่าตัดจำหน่าย สะท้อนสภาพการดำเนินงานและศักยภาพในการทำกำไรของธุรกิจได้แม่นยำยิ่งขึ้น สิ่งนี้ช่วยให้นักลงทุนประเมินบริษัทในอุตสาหกรรมเหล่านี้ได้อย่างครอบคลุมมากขึ้น และให้ข้อมูลและข้อมูลอ้างอิงที่เชื่อถือได้มากขึ้นสำหรับการตัดสินใจลงทุน

โดยสรุป แม้ว่า EBITDA จะมีข้อบกพร่องหลายประการ แต่ก็ยังคงเป็นตัวบ่งชี้ทางการเงินที่มีประโยชน์ และมีข้อดีบางประการในการประเมินความสามารถในการทำกำไรและความสามารถในการละลายของบริษัท โดยสามารถให้ข้อมูลอันมีค่าแก่นักลงทุนเพื่อช่วยให้พวกเขาเข้าใจและประเมินผลการดำเนินงานทางการเงินของบริษัทได้ดียิ่งขึ้น

| การใช้ประโยชน์ | คำอธิบาย |

| การประเมินความสามารถในการทำกำไร | วัดความสามารถในการทำกำไรของธุรกิจหลัก |

| คำนวณความคุ้มครองดอกเบี้ย EBITDA หลายรายการ | วัดความครอบคลุมรายได้ของดอกเบี้ยจ่าย |

| ใช้ในแนวทางการประเมินมูลค่า EV/EBITDA | ประมาณมูลค่าทางธุรกิจเทียบกับผลกำไร |

| EBITDA อัตราส่วนหนี้สินรวม | วัดว่ารายได้สามารถครอบคลุมหนี้ทั้งหมดได้หรือไม่ |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

การคาดการณ์ราคาเงินในปี 2025 พร้อมข้อมูลเชิงลึกจากผู้เชี่ยวชาญ เรียนรู้ว่าปัจจัยทางเศรษฐกิจอาจส่งผลต่อตลาดอย่างไร และถึงเวลาซื้อสำหรับปี 2025 และปีต่อๆ ไปหรือไม่

2025-04-24

สำรวจความแตกต่างระหว่างระดับ Camarilla Pivots และ Fibonacci เพื่อพิจารณาว่าวิธีใดให้ความแม่นยำมากกว่าสำหรับกลยุทธ์การซื้อขายของคุณ

2025-04-24

ค้นพบวิธีการซื้อขาย EURUSD โดยใช้ข่าวสารทางเศรษฐกิจ เรียนรู้กลยุทธ์ จังหวะเวลา และเคล็ดลับความเสี่ยงเพื่อทำกำไรจากคู่สกุลเงินที่ซื้อขายมากที่สุดในโลก

2025-04-24