É verdade que, hoje em dia,cada vez mais amigos nossos hoje analisam o relatório financeiro de uma empresa antes de comprar uma ação para entender cada aspecto da vida passada da empresa e ter certeza de que estão gastando seu dinheiro no lugar certo. E a este respeito, a margem de lucro, a margem de lucro bruto, a margem de lucro líquido e outros três indicadores são o que a maioria dos investidores ou accionistas também irá olhar. Mas, além deles, existe outro indicador que é ignorado por todos, que é o EBITDA. e algumas pessoas sabem disso, mas também não sabem como usá-lo. Portanto, este artigo irá fornecer uma análise aprofundada do conceito de EBITDA e da aplicação da guia.

Significado das métricas financeiras EBITDA

Significado das métricas financeiras EBITDA

É a abreviatura Lucro antes dos juros, impostos, depreciação e amortização, que é traduzida para o chinês como Lucro antes dos juros, impostos, depreciação e amortização, ou seja, lucro antes dos juros, impostos, depreciação e amortização. Esta métrica é frequentemente utilizada como uma ferramenta para avaliar o desempenho operacional de uma empresa porque reflete a rentabilidade alcançada por uma empresa no seu negócio principal, independentemente de fatores como estrutura de capital, políticas contabilísticas e métodos de depreciação e amortização.

Geralmente, os ganhos de uma empresa são, na verdade, o lucro líquido, que é derivado das receitas totais menos as despesas totais. As receitas totais incluem receitas provenientes da venda de produtos ou serviços produzidos pela empresa, bem como receitas de outras fontes da empresa, como receitas de juros, receitas de investimentos e assim por diante. As despesas totais são a soma de todos os custos e despesas incorridos pela empresa durante o mesmo período de tempo, incluindo custos de produção, despesas de vendas e marketing, despesas administrativas, depreciação e amortização, despesas com juros, impostos, etc.

Quando todas as despesas possíveis (por exemplo, custos, despesas, etc.) são deduzidas do resultado de uma empresa, além dos impostos, obtém-se um lucro antes dos impostos. As empresas geralmente tentam minimizar o seu lucro antes de impostos através de uma boa gestão de custos e controlo de despesas para reduzir a sua carga fiscal. E quando os impostos são deduzidos do lucro antes dos impostos, você obtém o lucro líquido da empresa.

No entanto, o EBITDA é calculado antes da dedução do imposto sobre o rendimento operacional, antes da dedução dos juros bancários e antes da dedução das despesas de amortização e depreciação. Isto visa eliminar o impacto que determinados factores podem ter nos lucros dependendo das decisões financeiras e contabilísticas tomadas pela empresa.

Por exemplo, as despesas com juros dependem da quantidade de dinheiro que a empresa toma emprestado, da taxa de juros, etc.; os impostos dependem da localização geográfica da empresa; e a depreciação e amortização dependem das decisões que a empresa tomou historicamente e não do desempenho operacional atual. Considerando todos esses fatores, o EBITDA é utilizado para avaliar a capacidade operacional central da empresa.

Despesas com juros são os juros pagos por uma empresa sobre sua dívida e geralmente estão associadas às atividades de financiamento da empresa. As empresas com elevados níveis de endividamento podem sofrer um declínio no rendimento líquido devido a grandes pagamentos de juros, o que pode afectar as avaliações dos investidores sobre o seu desempenho operacional. As despesas com juros excluídas podem ajudar a evidenciar a verdadeira rentabilidade de uma empresa nas suas atividades operacionais, independentemente da sua estrutura de dívida.

A exclusão de antes e depois de impostos destina-se a realçar o nível de rentabilidade de uma empresa antes de impostos, sem ter de considerar o impacto da sua estratégia fiscal ou taxa de imposto. Torna mais fácil aos investidores comparar o desempenho financeiro entre empresas sem a interferência de fatores fiscais, resultando numa avaliação mais precisa do valor e do potencial de uma empresa.

A depreciação é a redução do valor de um ativo devido ao desgaste, envelhecimento ou obsolescência tecnológica ao longo de seu uso. Como a depreciação é uma despesa não monetária, ela reduz o lucro líquido de uma empresa, mas não afeta seu fluxo de caixa. Ao excluir as despesas de depreciação, é possível melhorar a rentabilidade real do negócio durante as suas operações sem ser afetado pela diminuição do valor dos ativos. Isso permite que os investidores avaliem melhor o desempenho comercial do negócio sem serem afetados pela depreciação dos ativos.

A amortização é o processo pelo qual o valor dos ativos intangíveis (por exemplo, patentes, fundo de comércio, direitos autorais, etc.) diminui ao longo do tempo. Ao contrário dos activos físicos, os activos intangíveis normalmente não têm uma forma física definida, mas têm um valor significativo nas actividades empresariais. Excluem-se as despesas de amortização, proporcionando assim uma imagem mais precisa do desempenho operacional de uma empresa em relação aos ativos intangíveis. O passe permite que os investidores tenham uma imagem mais clara da rentabilidade real do negócio sem serem afetados pela diminuição do valor dos ativos intangíveis.

Assim, o EBITDA ajuda a medir a rentabilidade de uma empresa com base nas suas operações comerciais. Isto porque exclui factores relacionados com a estrutura de capital, políticas contabilísticas e impostos e centra-se na rentabilidade do negócio principal. Isso permite que os investidores comparem melhor a rentabilidade entre as empresas sem a interferência de fatores não operacionais.

Como o EBITDA é calculado a partir das demonstrações

Como métrica financeira não oficial, nem todas as demonstrações de resultados a listam diretamente. Portanto, para finalmente obter esse indicador, os investidores precisam encontrar alguns dados nos próprios relatórios financeiros para finalmente chegar ao EBITDA (lucro antes de juros, impostos, depreciação e amortização).

A primeira coisa que pode ser encontrada na parte inferior da demonstração de lucros e perdas (também conhecida como demonstração de resultados) é o lucro líquido, que indica a quantidade de dinheiro que sobrou das receitas totais da empresa menos seus custos e despesas totais para um determinado período. Também encontrada na demonstração do resultado estão as despesas com juros, que são as despesas com juros pagas pela empresa e geralmente são listadas antes do lucro líquido.

Da mesma forma, se a demonstração do resultado incluir despesas tributárias, elas deverão ser somadas ao total anterior. Esta é a despesa tributária paga pela empresa e geralmente é listada após as despesas com juros. As despesas de depreciação e amortização, por outro lado, geralmente podem ser encontradas no balanço patrimonial ou na demonstração de resultados, onde normalmente estariam nas contas de custo das operações ou de custo dos produtos vendidos. No balanço, geralmente estão nas contas de ativos fixos e intangíveis.

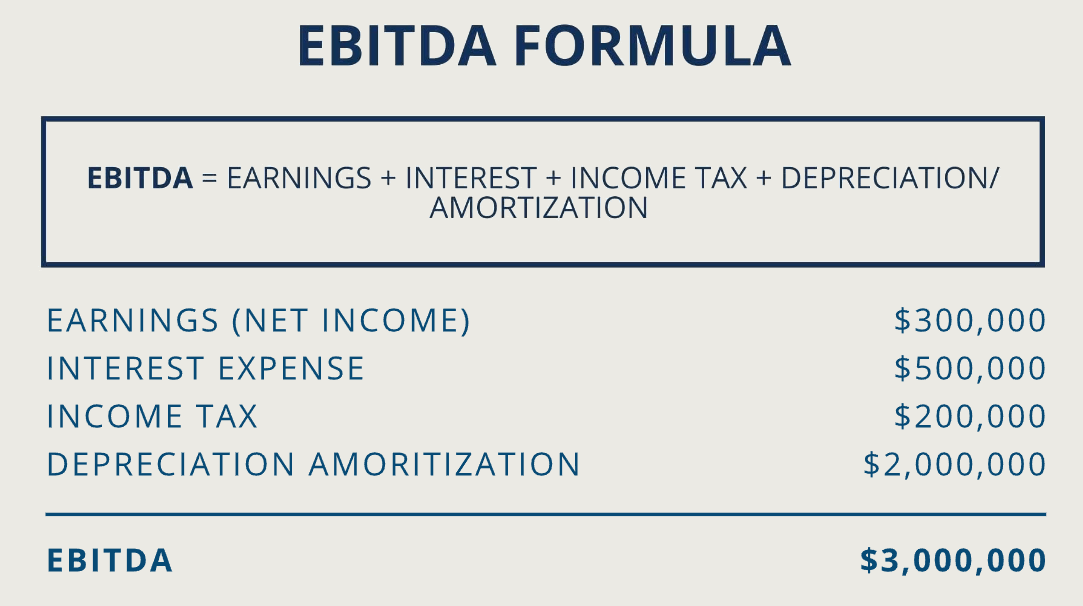

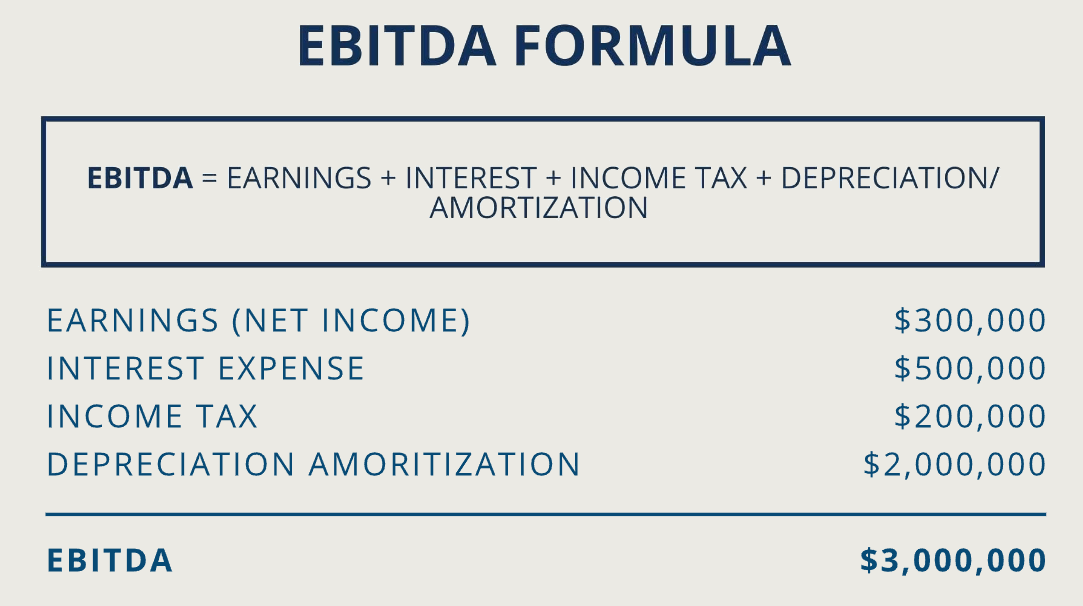

Depois de encontrar esses itens, você pode obter um valor trazendo esses números para a fórmula: EBITDA = Lucro Líquido + Despesa de Juros + Despesa Fiscal + Despesa de Depreciação + Despesa de Amortização. Existe outra fórmula que pode ser usada, que é simplesmente usar Lucro Antes dos Impostos + Despesa de Juros + Despesa de Depreciação + Despesa de Amortização, que também lhe dará o mesmo valor.

Para ilustrar, por exemplo, suponha que a receita de vendas seja de US$ 1.000.000 e os custos operacionais sejam de US$ 600.000, resultando em um lucro bruto de US$ 400.000. As despesas administrativas e de vendas são de US$ 200.000, resultando em um lucro operacional de US$ 200.000. A despesa de depreciação é de $ 50.000 e a despesa de amortização é de $ 20.000. A despesa com juros é de $ 30.000 e a despesa com imposto de renda é de $ 40.000. O EBITDA é então $ 200.000 + $ 50.000 + $ 20.000 + $ 30.000 + $ 40.000 = $ 340.000.

Em geral, um EBITDA (lucro antes de juros, impostos, depreciação e amortização) mais elevado costuma indicar que a empresa é lucrativa em suas atividades operacionais. Isto pode significar que o negócio principal da empresa tem um bom desempenho, gerando mais receitas operacionais e obtendo lucros mais elevados sem considerar juros, impostos, depreciação e amortização.

Aplicação prática do EBITDA

Como indicador financeiro, tem suas vantagens e limitações. E, em geral, não é bem utilizado pelo investidor médio. Basicamente, é utilizado por muitos bancos de investimento e bancos estrangeiros. Eles veem dois benefícios no indicador:

A primeira é que é a apresentação mais intuitiva da rentabilidade após a exclusão de factores como operações financeiras, despesas de capital, impostos governamentais, etc., pelo que pode ser utilizada para analisar a eficiência da rentabilidade de uma empresa apenas no que diz respeito ao seu modelo de negócio. Também pode ser usado para calcular a lucratividade das operações comerciais de uma empresa com base em uma visão intuitiva da lucratividade, independente de despesas com juros, despesas fiscais e despesas de depreciação e amortização devido a despesas de capital.

Em segundo lugar, no caso de fusões e aquisições ou de empréstimos bancários, não existem apenas empresas públicas, mas também empresas pequenas ou não publicadas. Portanto, as demonstrações de fluxo de caixa nem sempre estão disponíveis, dificultando a compreensão da situação de todos os itens não monetários.

Neste caso, o EBITDA torna-se um indicador muito útil porque fornece um valor próximo do fluxo de caixa das atividades operacionais, o que ajuda os investidores ou credores a avaliar a rentabilidade e a solvência do negócio. Embora não seja exactamente equivalente ao fluxo de caixa, pode ser utilizado como um indicador alternativo fiável para avaliar a posição financeira e o desempenho empresarial de uma empresa.

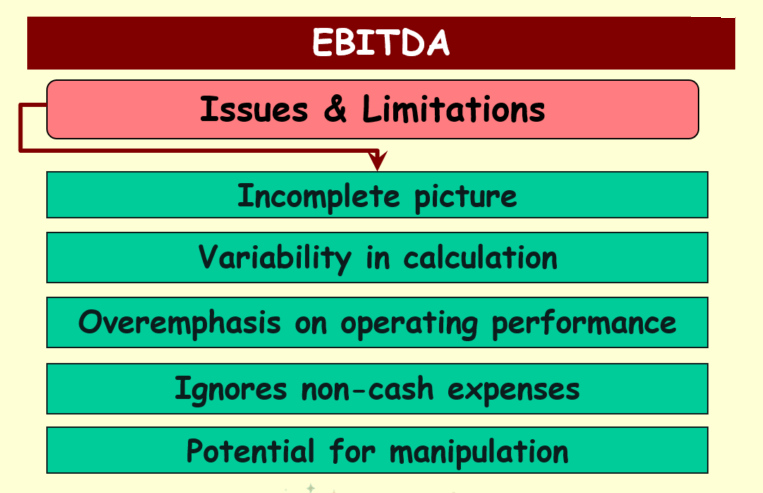

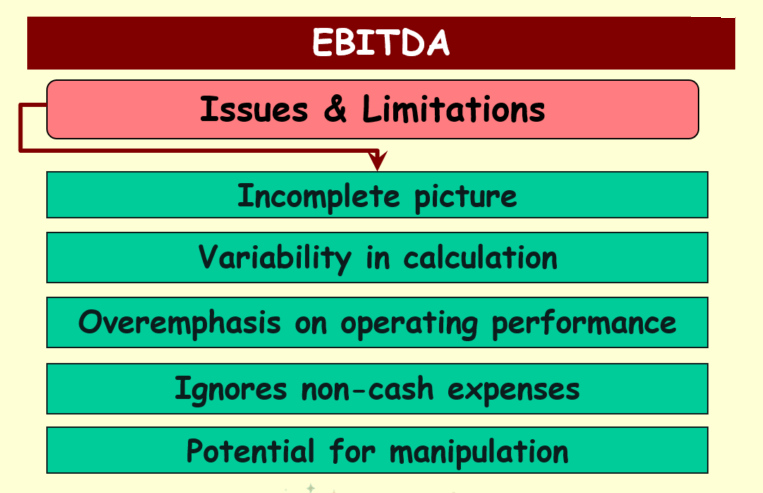

É por isso que é uma boa métrica para determinar qual boa ou ruim é a lucratividade de uma empresa, e compará-la com seus concorrentes fará mais sentido. Mas, na prática, as vantagens do EBITDA são também as suas desvantagens. Para eliminar as coisas que uma empresa precisa enfrentar, as despesas reais de operação, deduzidas deliberadamente, superestimarão a lucratividade da empresa, conforme mostra a figura abaixo.

Embora muitas empresas a utilizem para representar a capacidade de toda a empresa gerar dinheiro, o deus das ações, Warren Buffett, odeia essa métrica. Isso ocorre porque essa métrica possui uma taxa de depreciação e o número pode ser facilmente manipulado. Um ligeiro ajuste pode fazer com que pareça mais alto do que realmente é.

Portanto, na prática, os investidores geralmente o utilizam para calcular sua relação com a dívida total. Este rácio financeiro pode ser utilizado para medir se a rentabilidade de uma empresa é suficiente para cobrir toda a sua dívida, para que os investidores possam utilizá-lo para analisar a capacidade de uma empresa para reembolsar a sua dívida. É calculado dividindo o total dos empréstimos externos pelo EBITDA; quanto maior for este rácio, mais rentável é a empresa e mais facilmente consegue cobrir a totalidade da sua dívida, tendo assim maior capacidade de saldar a sua dívida.

Um valor calculado por esta fórmula superior a 5 significa que esta empresa terá que ganhar mais de 5 anos para saldar toda a sua dívida. Tal situação pode indicar que a empresa tem uma capacidade de reembolso da dívida relativamente fraca devido ao longo ciclo de reembolso da dívida. Por outro lado, também se pode dizer que a alavancagem financeira é relativamente elevada, ou seja, o endividamento da empresa é elevado relativamente à sua rentabilidade, e existe um elevado nível de risco financeiro.

É utilizado principalmente porque o caixa é gasto quando a empresa compra máquinas e equipamentos para a fábrica, ou seja, quando faz despesas de capital. No entanto, as despesas subsequentes de depreciação e amortização das máquinas e equipamentos da fábrica são amortizadas proporcionalmente acima da demonstração dos fluxos de caixa de cada ano devido aos princípios contábeis e não são realmente uma saída de caixa.

Portanto, adicione as despesas de depreciação e amortização ao benefício líquido antes da dedução fiscal, a fim de representar quando a empresa realmente criou entradas ou saídas de caixa. Como o dinheiro deve ser usado para pagar o empréstimo bancário, ele seria usado para representar a capacidade de caixa para calcular a capacidade da empresa de reembolsar o dinheiro.

Há também a relação entre isso e as despesas com juros para calcular o múltiplo de cobertura de juros do EBITDA, um índice financeiro que é usado para medir se a lucratividade de uma empresa é suficiente para cobrir suas despesas com juros. Quanto maior for esse índice, mais lucrativa será a empresa e mais fácil será pagar suas despesas com juros, ficando assim mais estável em termos de endividamento.

Outra forma de aplicar isso é o método de avaliação EV/EBITDA, que compara o valor da empresa de uma empresa com seu lucro antes de juros, impostos, depreciação e amortização. É um método comum de avaliação de negócios usado para avaliar o valor do investimento de uma empresa. Neste caso, EV significa valor da empresa, que inclui capitalização de mercado, dívida e interesses minoritários e é utilizado para indicar o valor global de um negócio.

O nível deste rácio reflete a avaliação do negócio ao preço atual de mercado. Normalmente, um índice abaixo da média do setor pode indicar que o negócio está subvalorizado e é uma potencial oportunidade de investimento. Um índice acima da média do setor pode significar que o negócio está supervalorizado e pode não ser uma opção de investimento ideal.

Uma das vantagens deste método é que elimina os efeitos da estrutura de capital e das políticas contabilísticas, facilitando as comparações entre diferentes empresas. No entanto, ao aplicar este rácio à avaliação, deve ter-se cuidado ao comparar duas empresas do mesmo setor, uma vez que o rácio pode mudar de setor para setor.

Geralmente, é mais útil na avaliação de empresas de capital intensivo, como a indústria transformadora e as telecomunicações. O desempenho financeiro destas indústrias é mais afectado por despesas de capital, depreciação e amortização devido aos grandes investimentos necessários para adquirir equipamento, construir infra-estruturas e realizar investigação e desenvolvimento.

Ao utilizar este rácio, os investidores podem ter uma ideia melhor da rentabilidade real que uma empresa obtém com as suas operações, independentemente de despesas de capital, depreciação e amortização. Reflete com mais precisão as condições operacionais e o potencial de lucro do negócio. Isto ajuda os investidores a avaliar as empresas destas indústrias de forma mais abrangente e fornece dados e referências mais fiáveis para decisões de investimento.

Resumindo, embora o EBITDA apresente várias falhas, ainda é um indicador financeiro útil e apresenta certas vantagens na avaliação da rentabilidade e solvência de uma empresa. Pode fornecer aos investidores informações valiosas para ajudá-los a compreender e avaliar melhor o desempenho financeiro de uma empresa.

Aplicação prática do EBITDA

| Utilização |

DESCRIÇÃO |

| Avaliando a lucratividade |

Mede a lucratividade do negócio principal. |

| Calcular o múltiplo de cobertura de juros do EBITDA |

Meça a cobertura de lucros das despesas com juros. |

| Usado na abordagem de avaliação EV/EBITDA. |

Estime o valor do negócio em comparação com os lucros. |

| Índice de dívida total EBITDA |

Meça se os lucros podem cobrir todas as dívidas. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Significado das métricas financeiras EBITDA

Significado das métricas financeiras EBITDA