تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

تعكس الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك أرباح الأعمال الأساسية قبل الفوائد والضرائب والإهلاك والإطفاء. وعلى الرغم من العيوب، فإنه مفيد لتقييم الربحية والملاءة المالية.

صحيح جدًا أن المزيد والمزيد من رفاقنا اليوم يطلعون على التقرير المالي للشركة قبل شراء السهم لفهم كل جانب من جوانب الحياة الماضية للشركة للتأكد من أنهم ينفقون أموالهم في المكان الصحيح. وفي هذا الصدد، هامش الربح، هامش الربح الإجمالي، هامش الربح الصافي، والمؤشرات الثلاثة الأخرى هي ما سينظر إليه أيضًا معظم المستثمرين أو المساهمين. لكن في الحقيقة، بالإضافة إليهم، هناك مؤشر آخر يتجاهله الجميع، وهو EBITDA. وبعض الناس يعرفون ذلك ولكنهم لا يعرفون أيضًا كيفية استخدامه. لذلك، ستزودك هذه المقالة بتحليل متعمق لمفهوم الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك وتطبيق الدليل.

معنى المقاييس المالية EBITDA

معنى المقاييس المالية EBITDA

إنها اختصار الأرباح قبل الفوائد والضرائب والإهلاك والإطفاء، والتي تُترجم إلى اللغة الصينية على أنها الأرباح قبل الفوائد والضرائب والإهلاك والإطفاء، أي الأرباح قبل الفوائد والضرائب والإهلاك والإطفاء. غالبًا ما يستخدم هذا المقياس كأداة لتقييم الأداء التشغيلي للشركة لأنه يعكس الربحية التي تحققها الشركة في أعمالها الأساسية، بغض النظر عن عوامل مثل هيكل رأس المال والسياسات المحاسبية وطرق الاستهلاك والإطفاء.

بشكل عام، أرباح الشركة هي في الواقع صافي الربح، وهو مشتق من إجمالي الإيرادات مطروحًا منه إجمالي النفقات. يشمل إجمالي الإيرادات الإيرادات من بيع المنتجات أو الخدمات التي تنتجها الشركة، بالإضافة إلى الإيرادات من المصادر الأخرى للشركة، مثل دخل الفوائد، ودخل الاستثمار، وما إلى ذلك. إجمالي النفقات هو مجموع جميع التكاليف والمصروفات التي تكبدتها الشركة خلال نفس الفترة الزمنية، بما في ذلك تكاليف الإنتاج، ومصاريف المبيعات والتسويق، والنفقات الإدارية، والاستهلاك والإطفاء، ومصاريف الفوائد، والضرائب، وما إلى ذلك.

عندما يتم خصم جميع النفقات المحتملة (مثل التكاليف والنفقات وما إلى ذلك) من دخل الشركة، بالإضافة إلى الضرائب، يتم الحصول على ربح ما قبل الضريبة. تحاول الشركات عادةً تقليل أرباحها قبل الضريبة من خلال الإدارة السليمة للتكاليف والتحكم في النفقات لتقليل العبء الضريبي. وعند خصم الضرائب من الربح قبل الضريبة تحصل على صافي ربح الشركة.

ومع ذلك، يتم احتساب الأرباح قبل خصم الفوائد والضرائب والإهلاك والاستهلاك قبل خصم ضريبة الدخل التشغيلية، وقبل خصم الفوائد المصرفية، وقبل خصم مصاريف الاستهلاك والاستهلاك. وذلك لإزالة التأثير الذي يمكن أن تحدثه بعض العوامل على الأرباح اعتمادًا على قرارات التمويل والمحاسبة التي تتخذها الشركة.

على سبيل المثال، تعتمد مصاريف الفائدة على مقدار الأموال التي تقترضها الشركة، وسعر الفائدة، وما إلى ذلك؛ الضرائب تعتمد على الموقع الجغرافي للشركة؛ ويعتمد الاستهلاك والإطفاء على القرارات التي اتخذتها الشركة تاريخياً وليس على الأداء التشغيلي الحالي. مع الأخذ في الاعتبار كل هذه العوامل، يتم استخدام الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك لتقييم القدرة التشغيلية الأساسية للشركة.

مصاريف الفوائد هي الفائدة التي تدفعها الشركة على ديونها وعادة ما ترتبط بالأنشطة التمويلية للشركة. قد تواجه الشركات التي لديها مستويات عالية من الديون انخفاضًا في صافي الدخل بسبب مدفوعات الفائدة الكبيرة، مما قد يؤثر على تقييمات المستثمرين لأدائها التشغيلي. يمكن أن تساعد مصاريف الفوائد المستبعدة في تسليط الضوء على الربحية الحقيقية للشركة في أنشطتها التشغيلية، بغض النظر عن هيكل ديونها.

تم تصميم استبعاد ما قبل الضريبة وما بعد الضريبة لتسليط الضوء على مستوى ربحية الشركة قبل الضريبة دون الحاجة إلى النظر في تأثير استراتيجيتها الضريبية أو معدل الضريبة. إنه يسهل على المستثمرين مقارنة الأداء المالي بين الشركات دون تدخل العوامل الضريبية، مما يؤدي إلى تقييم أكثر دقة لقيمة الأعمال وإمكاناتها.

الاستهلاك هو انخفاض قيمة الأصل بسبب البلى أو الشيخوخة أو التقادم التكنولوجي على مدار فترة استخدامه. وبما أن الاستهلاك هو مصروف غير نقدي، فإنه يقلل من صافي ربح الشركة ولكنه لا يؤثر على تدفقاتها النقدية. ومن خلال استبعاد مصاريف الاستهلاك، يمكن تحسين الربحية الفعلية للشركة أثناء عملياتها دون أن تتأثر بانخفاض قيمة الأصول. يتيح ذلك للمستثمرين تقييم أداء الأعمال بشكل أفضل دون التأثر بانخفاض قيمة الأصول.

الاستهلاك هو العملية التي تتضاءل من خلالها قيمة الأصول غير الملموسة (مثل براءات الاختراع والشهرة وحقوق النشر وما إلى ذلك) بمرور الوقت. على عكس الأصول المادية، فإن الأصول غير الملموسة عادة لا يكون لها شكل مادي محدد ولكن لها قيمة كبيرة في الأنشطة التجارية. يتم استبعاد مصاريف الاستهلاك، وبالتالي توفير صورة أكثر دقة للأداء التشغيلي للشركة فيما يتعلق بالأصول غير الملموسة. يتيح هذا التمرير للمستثمرين الحصول على صورة أوضح للربحية الفعلية للشركة دون أن يتأثروا بانخفاض قيمة الأصول غير الملموسة.

وبالتالي، تساعد الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك في قياس ربحية الشركة بناءً على عملياتها التجارية. وذلك لأنه يستبعد العوامل المتعلقة بهيكل رأس المال والسياسات المحاسبية والضرائب ويركز على ربحية الأعمال الأساسية. يتيح ذلك للمستثمرين مقارنة الربحية بين الشركات بشكل أفضل دون تدخل العوامل غير التشغيلية.

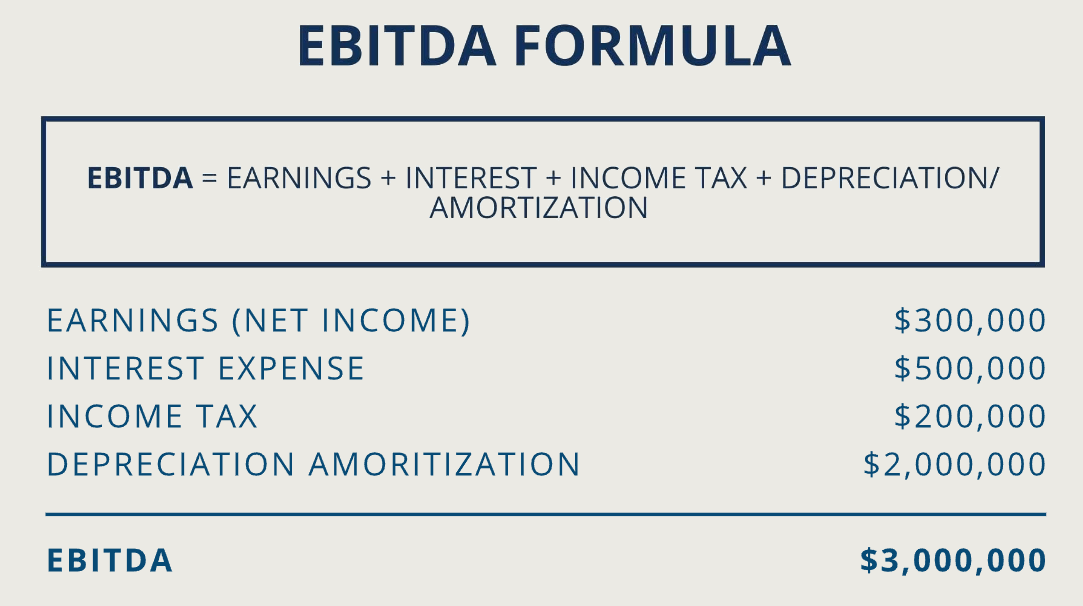

كيف يتم حساب الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك (EBITDA) من البيانات

كمقياس مالي غير رسمي، لا تدرجه جميع بيانات الدخل بشكل مباشر. لذا، للحصول على مثل هذا المؤشر أخيرًا، يحتاج المستثمرون إلى العثور على بعض البيانات من التقارير المالية بأنفسهم للوصول أخيرًا إلى الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك (الأرباح قبل الفوائد والضرائب والإهلاك والإطفاء).

أول ما يمكن العثور عليه في أسفل بيان الربح والخسارة (المعروف أيضًا باسم بيان الدخل) هو صافي الربح، والذي يشير إلى مقدار الأموال المتبقية من إجمالي إيرادات الشركة مطروحًا منها إجمالي تكاليفها ونفقاتها لعام فترة معينة. يوجد أيضًا في قائمة الدخل مصروفات الفوائد، وهي مصروفات الفوائد التي تدفعها الشركة وعادةً ما يتم إدراجها قبل صافي الربح.

وبالمثل، إذا كانت قائمة الدخل تتضمن مصاريف ضريبية فيجب إضافتها إلى الإجمالي السابق. هذه هي مصاريف الضرائب التي تدفعها الشركة وعادة ما يتم إدراجها بعد مصاريف الفوائد. ومن ناحية أخرى، يمكن عادةً العثور على مصاريف الاستهلاك والإطفاء إما في الميزانية العمومية أو في قائمة الدخل، حيث تكون عادة في تكلفة العمليات أو حسابات تكلفة البضائع المباعة. في الميزانية العمومية، عادة ما تكون موجودة في حسابات الأصول الثابتة والأصول غير الملموسة.

بمجرد العثور على هذه العناصر، يمكنك الحصول على قيمة عن طريق إدخال هذه الأرقام في الصيغة: إبيتدا = صافي الدخل + مصاريف الفائدة + مصاريف الضرائب + مصاريف الإهلاك + مصاريف الاستهلاك. هناك صيغة أخرى يمكن استخدامها، وهي ببساطة استخدام الأرباح قبل الضرائب + مصاريف الفائدة + مصاريف الإهلاك + مصاريف الاستهلاك، والتي ستمنحك أيضًا نفس القيمة.

لتوضيح ذلك، على سبيل المثال، لنفترض أن إيرادات المبيعات تبلغ 1,000,000 دولار أمريكي وأن تكاليف التشغيل تبلغ 600,000 دولار أمريكي، مما يؤدي إلى إجمالي ربح قدره 400,000 دولار أمريكي. تبلغ مصاريف البيع والمصروفات الإدارية 200000 دولار أمريكي، مما يؤدي إلى ربح تشغيلي قدره 200000 دولار أمريكي. تبلغ مصاريف الاستهلاك 50,000 دولارًا أمريكيًا، ومصروفات الاستهلاك 20,000 دولارًا أمريكيًا. تبلغ مصاريف الفوائد 30.000 دولار، ومصروفات ضريبة الدخل 40.000 دولار. تبلغ الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك (EBITDA) 200000 دولار أمريكي + 50000 دولار أمريكي + 20000 دولار أمريكي + 30000 دولار أمريكي + 40000 دولار أمريكي = 340000 دولار أمريكي.

بشكل عام، يشير ارتفاع الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك (الأرباح قبل الفوائد والضرائب والإهلاك والإطفاء) عادة إلى أن الشركة مربحة في أنشطتها التشغيلية. قد يعني هذا أن الأعمال الأساسية للشركة تؤدي أداءً جيدًا، وتولد المزيد من الدخل التشغيلي وتحقق أرباحًا أعلى دون مراعاة الفوائد والضرائب والإهلاك والإطفاء.

التطبيق العملي لـ EBITDA

كمؤشر مالي، له مزاياه وقيوده. وبشكل عام، لا يتم استغلالها بشكل جيد من قبل المستثمر العادي. في الأساس، يتم استخدامه من قبل العديد من البنوك الاستثمارية والبنوك الأجنبية. ويرون فائدتين للمؤشر:

الأول هو أنه العرض الأكثر سهولة للربحية بعد استبعاد عوامل مثل العمليات المالية والنفقات الرأسمالية والضرائب الحكومية وما إلى ذلك، لذلك يمكن استخدامه لتحليل كفاءة ربحية الشركة فقط فيما يتعلق بنموذج أعمالها. ويمكن استخدامه أيضًا لحساب ربحية العمليات التجارية للشركة بناءً على رؤية بديهية للربحية، بغض النظر عن مصاريف الفوائد ومصروفات الضرائب ومصروفات الاستهلاك والإطفاء بسبب النفقات الرأسمالية.

ثانياً، في حالة عمليات الاندماج والاستحواذ أو الإقراض المصرفي، لا توجد شركات عامة فحسب، بل توجد أيضاً شركات صغيرة أو غير منشورة. ولذلك، لا تتوفر قوائم التدفق النقدي دائمًا، مما يجعل من الصعب فهم حالة جميع البنود غير النقدية.

في هذه الحالة، تصبح الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك مؤشرا مفيدا للغاية لأنها توفر رقما قريبا من التدفق النقدي من الأنشطة التشغيلية، مما يساعد المستثمرين أو المقرضين على تقييم ربحية وملاءة الأعمال. على الرغم من أنه لا يعادل التدفق النقدي تمامًا، إلا أنه يمكن استخدامه كمؤشر بديل موثوق لتقييم الوضع المالي وأداء الأعمال للشركة.

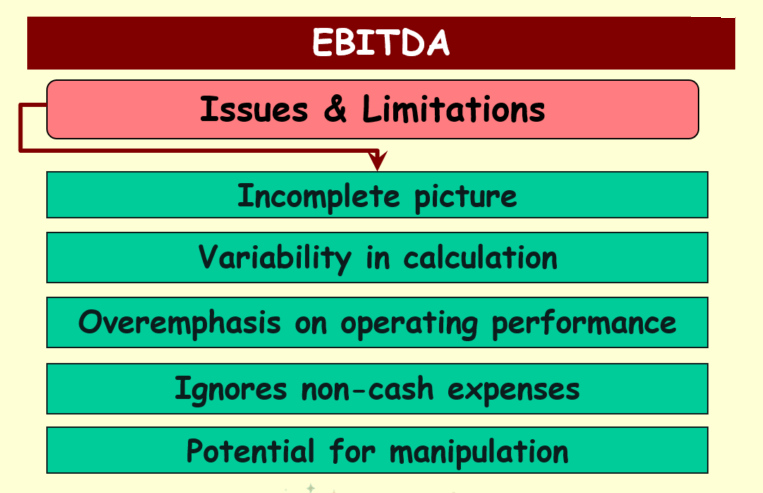

لهذا السبب يعد هذا مقياسًا جيدًا لتحديد مدى جودة أو سوء ربحية الشركة، كما أن مقارنتها بمنافسيها سيكون أكثر منطقية. ولكن مع الخير يأتي السيئ، ومن الناحية العملية، فإن مزايا الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك هي أيضًا عيوبها. نظرًا لأنه يزيل الأشياء التي تحتاج الشركة إلى مواجهتها، فإن نفقات التشغيل الفعلية، التي يتم خصمها عمدًا، ستبالغ في تقدير ربحية الشركة، كما هو موضح في الشكل أدناه.

في حين أن العديد من الشركات تستخدمه لتمثيل قدرة الشركة بأكملها على توليد النقد، فإن إله الأسهم وارن بافيت يكره هذا المقياس. وذلك لأن هذا المقياس يحتوي على رسوم إهلاك، ويمكن التلاعب بالرقم بسهولة. تعديل بسيط يمكن أن يجعله يبدو أعلى مما هو عليه بالفعل.

لذلك، من الناحية العملية، يستخدمه المستثمرون عمومًا لحساب نسبته إلى إجمالي الدين. يمكن استخدام هذه النسبة المالية لقياس ما إذا كانت ربحية الشركة كافية لتغطية جميع ديونها، بحيث يمكن للمستثمرين استخدامها لتحليل قدرة الشركة على سداد ديونها. ويتم حسابه بقسمة إجمالي القروض الخارجية على الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك؛ وكلما ارتفعت هذه النسبة، زادت ربحية الشركة وزادت قدرتها على تغطية ديونها بالكامل بسهولة أكبر، وبالتالي زادت قدرتها على سداد ديونها.

القيمة المحسوبة بهذه الصيغة أكبر من 5 تعني أن هذه الشركة سيتعين عليها كسب أكثر من 5 سنوات لسداد جميع ديونها. قد يشير مثل هذا الموقف إلى أن قدرة الشركة على سداد الديون ضعيفة نسبيًا بسبب دورة سداد الديون الطويلة. ومن ناحية أخرى، يمكن القول أيضًا أن الرافعة المالية مرتفعة نسبيًا، أي أن ديون الشركة مرتفعة مقارنة بربحيتها، وهناك مستوى مرتفع من المخاطر المالية.

يتم استخدامه بشكل خاص لأنه يتم إنفاق النقد عندما تقوم الشركة بشراء آلات ومعدات المصنع، أي عندما تقوم بنفقات رأسمالية. ومع ذلك، يتم إطفاء مصاريف الاستهلاك والإطفاء اللاحقة لآلات ومعدات المصنع بشكل تناسبي أعلى من قائمة التدفقات النقدية كل عام بسبب المبادئ المحاسبية ولا يمثل في الحقيقة تدفقًا نقديًا خارجًا.

لذا قم بإضافة مصروفات الاستهلاك والإطفاء مرة أخرى إلى صافي المنفعة قبل خصم الضرائب لتمثيل الوقت الذي قامت فيه الشركة بالفعل بإنشاء تدفقات نقدية داخلة أو تدفقات خارجية. وبما أنه يجب استخدام النقد لسداد القرض البنكي، فسيتم استخدامه لتمثيل القدرة النقدية لحساب قدرة الشركة على سداد الأموال.

هناك أيضًا نسبة إلى مصاريف الفائدة لحساب مضاعف تغطية الفوائد قبل الفوائد والضرائب والإهلاك والاستهلاك، وهي نسبة مالية تستخدم لقياس ما إذا كانت ربحية الشركة كافية لتغطية مصاريف الفوائد. وكلما ارتفعت هذه النسبة، زادت ربحية الشركة وأصبح من الأسهل عليها دفع مصاريف الفوائد، وبالتالي تكون أكثر استقرارًا في الديون.

هناك طريقة أخرى لتطبيق ذلك وهي طريقة تقييم EV/EBITDA، والتي تقارن قيمة مؤسسة الشركة بأرباحها قبل الفوائد والضرائب والإهلاك والإطفاء. إنها طريقة شائعة لتقييم الأعمال تستخدم لتقييم قيمة استثمار الشركة. في هذه الحالة، يرمز EV إلى قيمة المؤسسة، والتي تتضمن القيمة السوقية والديون وحقوق الأقلية وتستخدم للإشارة إلى القيمة الإجمالية للأعمال.

ويعكس مستوى هذه النسبة تقييم الأعمال بسعر السوق الحالي. عادة، قد تشير النسبة الأقل من متوسط الصناعة إلى أن الأعمال مقومة بأقل من قيمتها وأنها فرصة استثمارية محتملة. قد تعني النسبة الأعلى من متوسط الصناعة أن الأعمال مبالغ فيها وقد لا تكون خيارًا استثماريًا مثاليًا.

ومن مميزات هذه الطريقة أنها تلغي تأثيرات هيكل رأس المال والسياسات المحاسبية، مما يجعل المقارنات بين الشركات المختلفة أسهل. ومع ذلك، عند تطبيق هذه النسبة على التقييم، يجب الحرص على مقارنة شركتين في نفس الصناعة، حيث يمكن أن تتغير النسبة من صناعة إلى أخرى.

وبشكل عام، فهو أكثر فائدة في تقييم الشركات كثيفة رأس المال، مثل التصنيع والاتصالات. ويتأثر الأداء المالي لهذه الصناعات بشكل أكبر بالنفقات الرأسمالية، والإهلاك، والإطفاء بسبب الاستثمارات الكبيرة المطلوبة لشراء المعدات، وبناء البنية التحتية، وإجراء البحث والتطوير.

وباستخدام هذه النسبة، يمكن للمستثمرين الحصول على فكرة أفضل عن الربحية الفعلية التي تحققها الشركة من عملياتها، بغض النظر عن النفقات الرأسمالية والاستهلاك والإطفاء. إنه يعكس بشكل أكثر دقة ظروف تشغيل الشركة وإمكانات الربح. وهذا يساعد المستثمرين على تقييم الشركات في هذه الصناعات بشكل أكثر شمولاً ويوفر بيانات ومراجع أكثر موثوقية لاتخاذ قرارات الاستثمار.

لتلخيص ذلك، على الرغم من أن الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك بها عيوب مختلفة، إلا أنها لا تزال مؤشرا ماليا مفيدا ولها مزايا معينة في تقييم ربحية الشركة وملاءتها المالية. يمكن أن يوفر للمستثمرين معلومات قيمة لمساعدتهم على فهم وتقييم الأداء المالي للشركة بشكل أفضل.

| استغلال | وصف |

| تقييم الربحية | يقيس ربحية الأعمال الأساسية. |

| حساب تغطية الفوائد قبل الفوائد والضرائب والإهلاك والاستهلاك (EBITDA) المتعددة | قياس تغطية الأرباح لمصاريف الفوائد. |

| يستخدم في نهج تقييم EV/EBITDA. | تقدير قيمة الأعمال مقارنة بالأرباح. |

| نسبة إجمالي الديون قبل الفوائد والضرائب والإهلاك والاستهلاك (EBITDA). | قياس ما إذا كانت الأرباح يمكن أن تغطي جميع الديون. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

Heikin Ashi للمبتدئين: اكتشف كيف تساعد تقنية الرسم البياني الفريدة هذه المتداولين على تحديد الاتجاهات وتقليل ضوضاء السوق وتحسين دقة التداول.

2025-03-28

هل التداول بالنسخ قانوني؟ افهم القوانين والمخاطر والقيود العالمية لضمان تداولك بالنسخ بأمان وامتثالك للأنظمة المالية.

2025-03-28

هل انهيار الدولار الأمريكي حتمي؟ اكتشف الوضع الحالي، وأهم مؤشراته، والعواقب المحتملة على العملة الأكثر تداولًا في العالم.

2025-03-28