تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

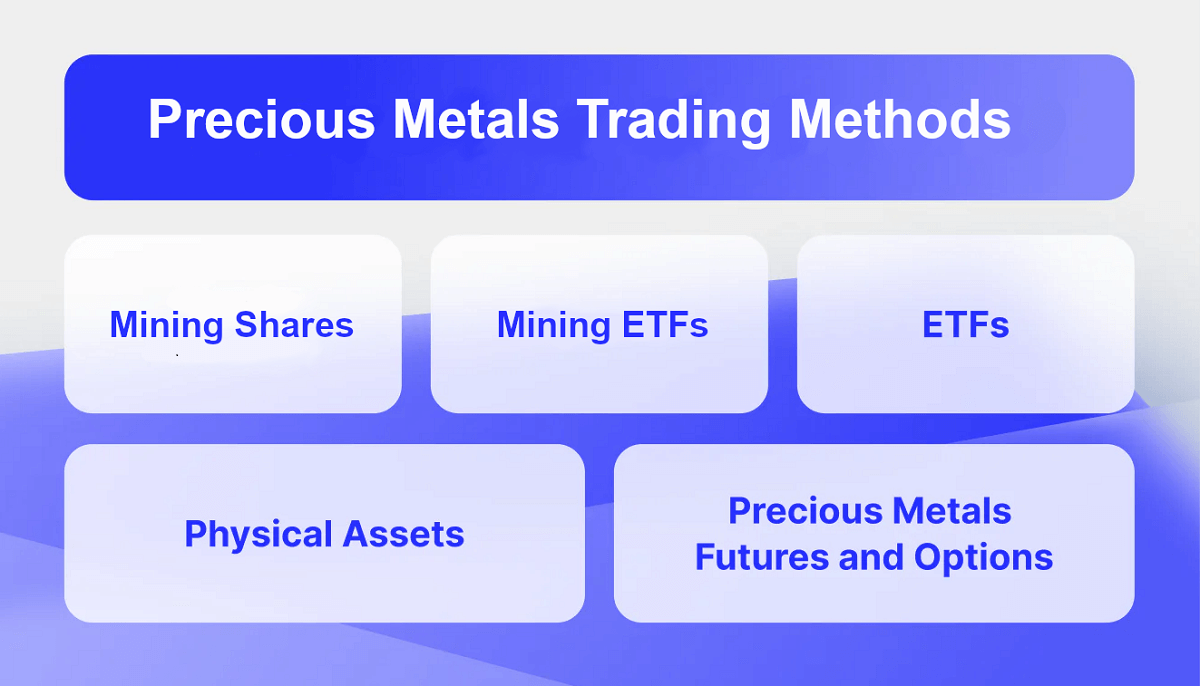

تشمل طرق الاستثمار في تداول المعادن الثمينة الاستثمار المادي، وصناديق الاستثمار المتداولة، والعقود الآجلة، وما إلى ذلك. ويجب على المستثمرين اختيار الطرق المناسبة.

وكما ستستفيد السيدة اليابان من انخفاض سعر الفائدة للين للتحوط من سعر الفائدة، فإن الأمازون الصينيين يحبون أيضًا حماية ممتلكاتهم عن طريق شراء الذهب. على الرغم من أن المعادن الثمينة مثل الذهب والفضة كانت دائمًا خيارًا استثماريًا يسعى إليه الأفراد الأثرياء، إلا أنها تعتبر استثمارات وسلع مالية مهمة في السوق المالية. في الوقت الحاضر، دخلت تجارة المعادن الثمينة أيضًا إلى منزل عامة الناس، وهو الأمر الذي يتوق العديد من المستثمرين إلى تجربته. لهذا السبب، ستعرّف هذه المقالة المبتدئين في مجال الاستثمار في المعادن الثمينة على طرق وقنوات الاستثمار في تداول المعادن الثمينة.

مزايا وعيوب تداول المعادن الثمينة

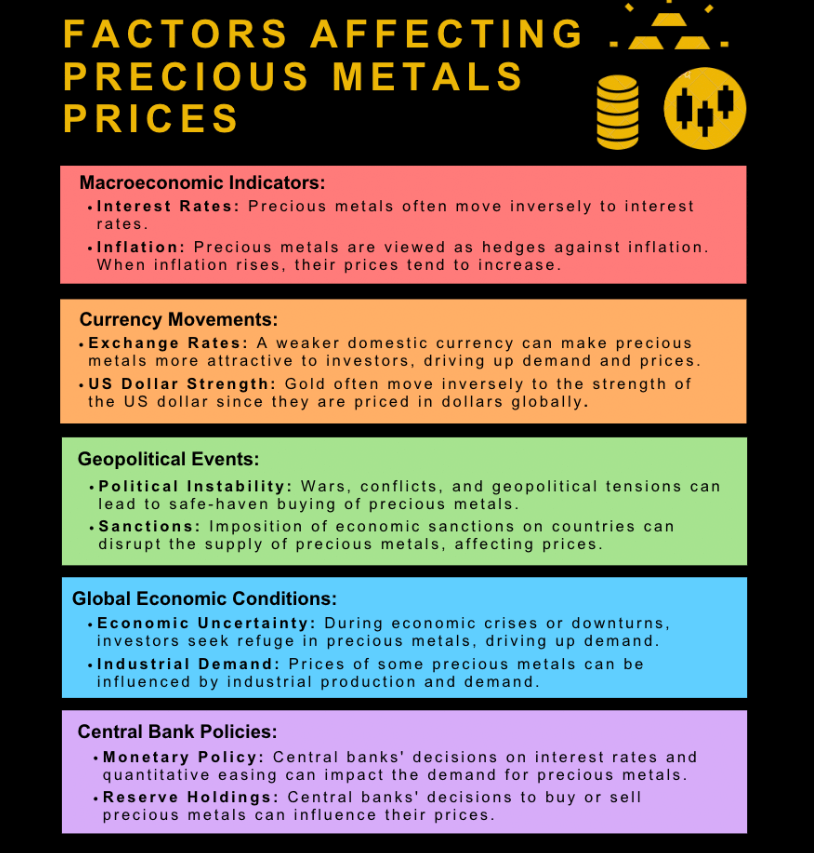

تشير المعادن الثمينة إلى العناصر المعدنية الأكثر ندرة في الطبيعة، بالإضافة إلى الذهب والفضة المألوفين، وكذلك البلاتين والبلاديوم والروديوم وما إلى ذلك. وعادة ما تكون لها قيمة اقتصادية عالية واستخدامها، وقد حظيت منذ فترة طويلة بخيارات استثمارية معترف بها على نطاق واسع ومطلوبة. قيمة استثماراتها رائعة، سواء في أوقات الأزمات الاقتصادية مثل التضخم أو تغيرات أسعار الفائدة.

إن ندرة المعادن الثمينة تمنحها خاصية الحفاظ على القيمة، حيث أن المعروض منها محدود نسبياً. ويخضع الإنتاج أيضًا لعمليات وأنظمة صارمة، وبالتالي فإن العرض لا يتقلب بشكل كبير مثل السلع الأخرى. تتمتع المعادن الثمينة أيضًا باحتياطيات محدودة نسبيًا ودورات إنتاج طويلة، لذا فإن قيمتها مستقرة نسبيًا.

وفي الوقت نفسه، لديها مجموعة واسعة من الاستخدامات في الصناعة والمجوهرات والإلكترونيات وغيرها من المجالات، وهذا الطلب المتنوع يدعم قيمتها. على سبيل المثال، باعتبارهما الذهب والفضة الأكثر شهرة في المعادن الثمينة، فإنهما لا يتمتعان فقط بمتانة الليونة والتوصيل الحراري الجيد، أو التوصيل الكهربائي، أو آلاف السنين من المعاملات البشرية باستخدام العملة.

بالإضافة إلى الذهب والفضة، يعد البلاتين والبلاديوم أيضًا من المعادن الثمينة التي يجب على المستثمرين الاهتمام بها. البلاتين هو معدن ثمين نادر جدًا ومتعدد الاستخدامات، وعادةً ما يكون سعره أعلى من سعر الذهب. ويستخدم البلاتين بشكل رئيسي في محفزات السيارات، وصناعة المجوهرات، والإلكترونيات، والأجهزة الطبية.

تعد صناعة السيارات أحد المحركات الرئيسية للطلب على البلاتين، حيث يستخدم البلاتين على نطاق واسع كمحفز في أنظمة معالجة غاز عوادم السيارات. غالبًا ما تتأثر أسعار البلاتين مع تقلب أرقام مبيعات وإنتاج السيارات العالمية. على سبيل المثال، قد تؤدي الزيادة في مبيعات السيارات إلى زيادة الطلب على البلاتين، مما يؤدي إلى ارتفاع سعره.

ولها أهمية رمزية خاصة في العديد من الثقافات، وبالتالي تحمل بعض القيمة الجوهرية في التبادلات والتقاليد الثقافية. في بعض الثقافات، يُنظر إلى المعدن الثمين على أنه رمز للثروة والقوة والمكانة، ولذلك يُستخدم غالبًا كهدية قيمة في مناسبات مثل حفلات الزفاف والاحتفالات وتبادل الهدايا.

والأهم من ذلك، أن المستثمرين غالبًا ما يلجأون إلى المعادن الثمينة كخيار ملاذ آمن في أوقات عدم الاستقرار الاقتصادي وزيادة مخاطر التضخم. بسبب ندرتها وقيمتها المستقرة نسبيا، تميل المعادن الثمينة إلى الحفاظ على قيمتها، وأحيانا حتى زيادتها، في أوقات الاضطرابات المالية.

على سبيل المثال، قيمة الذهب والفضة يحددها السوق 24 ساعة يوميا، كل 7 أيام، ولا تتأثر نسبيا بقوانين العرض والطلب. يميل الطلب على الذهب والفضة إلى الزيادة عندما تؤثر عليهم حالات عدم اليقين مثل مشاكل النظام المالي، أو ارتفاع التضخم، أو اندلاع الحرب، أو الأزمات السياسية.

في السنوات القليلة الماضية، تجاوز العائد على استثمارات المعادن الثمينة بكثير عائد المنتجات المالية مثل الأسهم والصناديق. ارتفع سعر الذهب من 251 دولارًا للأونصة في عام 2000 إلى 1.920 دولارًا للأونصة، محققًا زيادة بنسبة 665٪. وأعلى إنجاز للفضة هو 900%؛ كما تحول البلاتين إلى خمسة أضعاف ذلك المبلغ. جنبا إلى جنب مع التصميم الاستداني لبعض منتجات المعادن الثمينة، قد يكون العائد الفعلي للمستثمرين أعلى من ذلك.

وكما يقول المثل الكلاسيكي، التحف في أوقات الرخاء والذهب في أوقات الفوضى. وفي ضوء الاضطرابات التي تعيشها الصين اليوم، فإن أزمة الديون الدولية والأوروبية وديون الولايات المتحدة تقع في سياق التباطؤ الاقتصادي والتضخم المرتفع. تستحق المعادن الثمينة التي لها وظيفة الحفاظ على التحوط المزيد والمزيد من الاهتمام، على طول الطريق.

وبطبيعة الحال، فإن تداول المعادن الثمينة ليس خاليًا من المخاطر. على سبيل المثال، عندما يكون الوضع الاقتصادي العالمي مناسبا، قد يلجأ المستثمرون إلى استثمارات أخرى عالية المخاطر. ولكن من المحتمل أن تكون هناك استثمارات أكثر فائدة، مما قد يؤدي إلى انخفاض أسعار المعادن الثمينة. بالإضافة إلى ذلك، يمكن أن يتأثر المعروض من المعادن الثمينة بعوامل مثل تكاليف إنتاج شركات التعدين، والاكتشافات المعدنية الجديدة، وتقنيات الاستخراج المحسنة، مما يؤدي إلى تقلبات الأسعار.

تعتبر المعادن الثمينة مثل الذهب والفضة بمثابة مخازن للقيمة، وتبقى قيمتها مستقرة نسبيًا حتى في مواجهة انخفاض قيمة العملة. ولذلك يُنظر إلى تداول المعادن الثمينة على أنه استراتيجية لحماية المحفظة من التضخم وانخفاض قيمة العملة. ومع ذلك، لا يمكن إيجاد استراتيجية استثمارية مناسبة إلا من خلال فهم خصائص كل معدن ثمين والعوامل التي تؤثر على سعره، ومن خلال دمجها مع الأهداف الاستثمارية وتحمل المخاطر.

ما هي طرق تداول المعادن الثمينة؟

بعد فهم خصائص وعوامل تأثير السعر لكل معدن ثمين، يجب عليك أيضًا اختيار طريقة الاستثمار المناسبة إذا كنت ترغب في تداول المعادن الثمينة. على سبيل المثال، ما إذا كان سيتم اختيار الاستثمار المادي أو الاستثمار في صندوق ETF. يمكن للمستثمرين اتخاذ القرار الصحيح وفقًا للخصائص والمخاطر والأشخاص المناسبين لكل طريقة.

الأول هو الاستثمار المادي في المعادن الثمينة، بما في ذلك الذهب والفضة وما إلى ذلك. المعادن الثمينة المادية هي الذهب والفضة المادية التي يمكن رؤيتها ولمسها، مثل سبائك الذهب، وسبائك الفضة، والعملات الذهبية والفضية المسكوكة في بلدان مختلفة. تتمتع المعادن الثمينة المادية بقيمة حقيقية وأداء تاريخي مستقر ويمكن استخدامها كأصل تحوط في أوقات الأزمات المالية أو التضخم. يعتبر هذا النهج آمنًا وموثوقًا وله وظيفة الحفاظ على القيمة، مما يجعله مناسبًا لأولئك الذين يسعون إلى الاستثمار الثابت.

العملات الذهبية والفضية الأكثر شهرة في السوق هما عملة النسر الأمريكي الذهبية (النسر الأمريكي) والعملة الذهبية لورقة القيقب الكندية (ورقة القيقب الكندية). ومع ذلك، من المهم ملاحظة أنه لا ينبغي عليك الاستثمار بسهولة في العملات الذهبية والفضية القديمة؛ ويعتمد سعرها في المقام الأول على الندرة وليس على قيمة المعدن نفسه، كما هو الحال مع التحف.

يعد الاستثمار في المعادن الثمينة بشكلها المادي من أكثر أشكال الاستثمار أماناً؛ إنه في الواقع شكل من أشكال التأمين الذاتي للحفاظ على الأصول. في حالة وقوع كارثة حقيقية، يمكن تحويل الذهب والفضة إلى عملة صعبة للحصول على الغذاء للحفاظ على سلامة عائلتك. تتمثل فوائد الاستثمار في المعادن الثمينة الغذائية في انخفاض التقلبات وانخفاض المخاطر وبعض الراحة النفسية.

لكن في الوقت نفسه لا يخلو الأمر من عيوبه. بسبب الطبيعة الفيزيائية للمعادن الثمينة، فإنها تتطلب مساحة تخزين آمنة. إذا كانت كمية صغيرة، فليس من الجيد الاحتفاظ بها في خزانة بالمنزل. ولكن إذا كانت كمية كبيرة من المعادن الثمينة المادية، فإن العثور على غرفة تخزين آمنة يكون أكثر صعوبة. ففي نهاية المطاف، لا يمكنك إيداعه في أحد البنوك فحسب، أو قد لا تتمكن من الوصول إليه عندما تحتاج إليه.

وإذا ذهبت إلى بورصة للمعادن الثمينة واستأجرت غرفة تخزين منفصلة وآمنة، فستكون هناك تكلفة أخرى. وهذا يعني أن تكاليف التخزين والتأمين أعلى، ويجب مراعاة التخزين الآمن. بالإضافة إلى ذلك، فإن المعادن الثمينة المادية ليست قابلة للقسمة والتداول بسهولة وقد تكون غير سائلة.

ومن الممكن أيضًا المشاركة في سوق الذهب والفضة والمعادن الثمينة الأخرى من خلال صناديق الاستثمار المتداولة في البورصة (ETFs). بالمقارنة مع المعادن الثمينة المادية، فإن فوائد صناديق الاستثمار المتداولة للمعادن الثمينة هي أنها لا تتطلب مساحة تخزين ويسهل تداولها بسيولة جيدة. علاوة على ذلك، فهي مرتبطة بسعر تداول الذهب والفضة الماديين، لذا فهي تتمتع بالخصائص الاستثمارية للمعادن الثمينة المادية.

هذه الخصائص مناسبة للمستثمرين الذين لا يرغبون في الاحتفاظ بالمعادن الثمينة المادية ولكنهم يريدون استخدامها كوسيلة للحفاظ على قيمة أصولهم. لكننا بحاجة إلى الاهتمام برسوم الإدارة ومخاطر الطرف الثالث. ففي نهاية المطاف، على الرغم من أنها مضمونة بالذهب والفضة الماديين، إلا أنه لا توجد ملكية كبيرة للضمانات كمستثمر. ومن ناحية أخرى، فإن صناديق الاستثمار المتداولة لديها رسوم إدارية يمكن أن تؤدي إلى تآكل بعض الأرباح.

بالنسبة للمستثمرين الذين يستثمرون في صناديق الاستثمار المتداولة للمعادن الثمينة، يمكنك اعتماد استراتيجية التنويع لتقليل مخاطر أصل واحد من خلال الاستثمار في صناديق استثمار متداولة متعددة للمعادن الثمينة في نفس الوقت. وفي الوقت نفسه، مراقبة وضع السوق وأداء صناديق الاستثمار المتداولة بشكل منتظم وإجراء التعديلات في الوقت المناسب على المحفظة الاستثمارية للتعامل مع تقلبات السوق ومخاطره.

وبصرف النظر عن ذلك، هناك عقود آجلة للمعادن الثمينة متاحة للتداول. مفهوم العقود الآجلة هو الالتزام بشراء أو بيع الأصل بسعر معين في تاريخ مستقبلي. نظرًا لأن العقود الآجلة بطبيعتها محفوفة بالمخاطر للغاية، يلزم مستوى معين من الخبرة حتى تتمكن من المشاركة في سوق المعادن الثمينة من خلال العقود الآجلة.

علاوة على ذلك، فإن شراء وبيع العقود الآجلة لا يتطلب توفير المبلغ الإجمالي للصفقة، بل يتطلب فقط هامشًا صغيرًا جدًا، على سبيل المثال، 10%. وهذا يعادل زيادة طبيعية في الرافعة المالية. في كثير من الأحيان، يمكن أن تتسبب تقلبات الأسعار الصغيرة جدًا في خسائر أو أرباح ضخمة في تداول العقود الآجلة، لذلك يجب أن يتم تشغيلها بواسطة محترفين. ومع ذلك، بالمقارنة مع العقود الآجلة للنفط الخام، على سبيل المثال، تتطلب العقود الآجلة للمعادن الثمينة مساحة تخزين قليلة جدًا ومن السهل جدًا تسليمها.

بالنسبة للمستثمرين المهتمين بتجربة الاستثمار في العقود الآجلة للمعادن الثمينة، يمكنهم تعلم واستخدام أساليب التحليل الفني مثل أنماط الرسم البياني وخطوط الاتجاه والمؤشرات الفنية للمساعدة في اتخاذ القرار والتنبؤ بتحركات السوق. فهم أخبار السوق والعوامل الأساسية لضبط استراتيجيات التداول في الوقت المناسب والاستجابة بمرونة لتغيرات السوق.

وقد يكون من الممكن أيضًا الاستثمار في أسهم شركات التعدين التي تستثمر في المعادن الثمينة، والتي تتمتع بميزة الاستفادة من نمو سعر الذهب والحصول على حوافز لدفع أرباح الأسهم. وربما من الممكن أيضًا الاستثمار في أسهم شركات التعدين التي تستثمر في المعادن الثمينة، والتي تتمتع بميزة الاستفادة من نمو سعر الذهب والحصول على حوافز لدفع الأرباح.

لا تعكس أسعار أسهم شركات التعدين التغيرات في أسعار المعادن الثمينة فحسب، بل تعكس أيضًا التغيرات في تكاليف تشغيل الشركة. على سبيل المثال، خلال فترة وباء فيروس التاج الجديد، شهدت شركات التعدين انخفاضًا مماثلًا في تكاليف التعدين بسبب انخفاض أسعار الطاقة. ونتيجة لذلك، زادت قيمة أسهم شركات تعدين المعادن الثمينة بشكل كبير خلال السنوات القليلة الماضية.

ولكن في الوقت نفسه، يجب القيام بالمزيد من الواجبات المنزلية لأنه يجب أن تؤخذ في الاعتبار إدارة عمليات الشركة وآفاق الاستدامة. كما هو الحال مع جميع الاستثمارات في الأسهم، يجب على المستثمر أن يكون لديه فهم أعمق لأساسيات الشركة وأصولها والتزاماتها. ولذلك، فإن هذا النوع من تداول المعادن الثمينة مناسب لأولئك الذين لديهم بعض الخبرة الاستثمارية والذين هم على استعداد لتحمل مخاطر أكبر.

يتطلب الاستثمار في أسهم شركات تعدين المعادن الثمينة التركيز على أساسيات الصناعة والشركة وفهم عوامل مثل تكاليف الإنتاج والاحتياطيات وفرق الإدارة. يمكن اعتماد استراتيجية التنويع من خلال الاستثمار في أسهم شركات التعدين المتعددة لتقليل مخاطر شركة واحدة. وفي الوقت نفسه، يضمن التتبع المنتظم لأداء الشركة وديناميكيات الصناعة تعديل المحفظة الاستثمارية في الوقت المناسب.

بالنسبة لبعض الأشخاص الذين لا يرغبون في القيام بواجبهم المنزلي للبحث عن أسهم شركة تعدين واحدة، هناك أيضًا صناديق استثمار متداولة للتعدين للاستثمار فيها. وتتمثل الميزة في أنه يمكنك الاستمتاع بالأرباح ونمو أسعار الأسهم في صناعة تعدين المعادن الثمينة بأكملها دون الحاجة إلى ذلك. تتركز الكثير من المخاطر في أسهم شركة واحدة. ومع ذلك، فإن المكافأة تتناسب مع المخاطرة، لذا فهي مناسبة للأشخاص الكسالى وأولئك الذين لديهم قدرة أضعف قليلاً على تحمل المخاطر للمشاركة.

الجانب السلبي، بالطبع، هو إمكانية فقدان العوائد الإضافية لسهم واحد يفوق أداء متوسط السوق، بالإضافة إلى رسوم الإدارة. بالنسبة للمستثمرين على المدى الطويل، يمكنك اختيار بناء مركز في صناديق الاستثمار المتداولة لتعدين المعادن الثمينة تدريجيًا عن طريق الاستثمار بانتظام بمبلغ ثابت. وتساعد هذه الإستراتيجية على تنويع المخاطر مع الاستفادة أيضًا من النمو طويل المدى في أسعار المعادن الثمينة.

بالنسبة لأولئك الذين لديهم خط قمار عميق وأولئك الذين يرغبون في القيام بمسرحيات قصيرة الأجل، هناك خيارات لاستثمارات مشتقات المعادن الثمينة، بما في ذلك المشتقات مثل صناديق الاستثمار المتداولة ذات الرافعة المالية في شركات تعدين المعادن الثمينة. لكن أسهم التعدين محفوفة بالمخاطر بالفعل في حد ذاتها، وإضافة خطر الرفع المالي يجعل من الصعب على الكثيرين تحملها.

أيضًا، من أجل تحقيق رافعة مالية مضاعفة، يجب استخدام مجموعة من الأدوات مثل خيارات العقود الآجلة وعمليات إعادة الشراء العكسية. وسيستمر سعر صناديق الاستثمار المتداولة ذات الرافعة المالية في الانخفاض بمرور الوقت، على الرغم من أن سعر أسهم التعدين نفسها لم يتغير كثيرًا، لذا فهي مناسبة فقط للعمليات قصيرة المدى.

بالنسبة للمستثمرين الذين يستثمرون في مشتقات المعادن الثمينة، يجب عليهم اختيار توقيت التداول بعناية وتجنب اتباع الاتجاه بشكل أعمى أو مطاردة السوق. اعتماد إستراتيجيات صارمة لوقف الخسارة وجني الأرباح للتحكم في المخاطر ومنع الخسائر الأكبر بسبب تقلبات السوق. وفي الوقت نفسه، تعديل المواقف في الوقت المناسب والاستجابة المرنة لتغيرات السوق.

ما سبق هو طرق تداول المعادن الثمينة الشائعة. يمكن للمستثمرين اختيار طريقة التداول المناسبة وفقًا لأهدافهم الاستثمارية ورغبتهم في المخاطرة وحجم رأس المال. تجدر الإشارة إلى أنه بعد تحديد طريقة تداول جيدة، يجب على المستثمرين أيضًا العثور على قنوات تداول مناسبة، مثل البورصات.

تشمل قنوات تداول المعادن الثمينة الحجم

تشمل قنوات تداول المعادن الثمينة الحجم

بالنسبة للمستثمرين، من الضروري اختيار قناة تداول المعادن الثمينة المناسبة لهم. على سبيل المثال، تداول البورصة، والتداول خارج البورصة، والمؤسسات المالية، ومنصات التداول عبر الإنترنت، والأسواق المادية، وما إلى ذلك. تغطي قنوات التداول المختلفة أحجامًا مختلفة من أساليب التداول.

من بينها، يعد تداول البورصة أحد أكثر التداولات انتشارًا، حيث يغطي نطاقًا عالميًا ويوفر عقود تداول موحدة. تعد بورصات العقود الآجلة الأكثر شهرة، مثل بورصة نيويورك التجارية (NYMEX)، وبورصة لندن للمعادن (LME)، وبورصة شيكاغو التجارية (CME)، وغيرها من البورصات الرئيسية، كبيرة الحجم، وتغطي نطاقًا عالميًا وتوفر معادن ثمينة موحدة. عقود التداول.

من ناحية أخرى، يشمل التداول خارج البورصة (OTC) الأسواق ومنصات التداول خارج البورصة (OTC)، والتي تختلف في الحجم وتوفر خيارات تداول أكثر مرونة ولكنها أيضًا أكثر خطورة نسبيًا. في سوق OTC، يمكن للمستثمرين التداول مباشرة مع مستثمرين آخرين دون الحاجة إلى المرور عبر وسيط أو بورصة. عادة ما يكون هذا النهج أكثر مرونة، ويمكن تعديل حجم وشروط المعاملة بالاتفاق المتبادل.

بالإضافة إلى ذلك، تقدم بعض منصات تداول المعادن الثمينة أيضًا خدمات التداول خارج البورصة، حيث يمكن للمستثمرين التداول مع مستثمرين آخرين، والاستمتاع بخيارات أوسع من الأسواق وعملية تداول أكثر ملاءمة. ثم هناك منصات التداول عبر الإنترنت، بما في ذلك مجموعة متنوعة من الوسطاء عبر الإنترنت ومنصات التداول. وهي تختلف في الحجم ولكنها عادةً ما تقدم طرق تداول مريحة ومجموعة كبيرة من أدوات التداول. يمكن للمستثمرين تداول المعادن الثمينة مثل الذهب والفضة من خلال هذه المنصات.

تقدم المؤسسات المالية مثل البنوك وشركات الأوراق المالية والمؤسسات المالية الأخرى خدمات تداول المعادن الثمينة على نطاق أوسع، مع درجة معينة من الاحترافية وضمان المصداقية. توفر بعض البورصات (مثل بورصة تورونتو وبورصة ناسداك وغيرها) التداول في الأسهم المرتبطة بالمعادن الثمينة. أما بالنسبة للبنوك الموجودة حاليا في الصين فقد قامت البنوك الكبرى بإغلاق نافذة التداول للمعادن الثمينة.

بالإضافة إلى ذلك، يعد السوق المادي أيضًا خيارًا، خاصة بالنسبة للمستثمرين الذين يحتاجون إلى المعادن الثمينة المادية. يشير السوق الفعلي إلى تداول المعادن الثمينة المادية في بورصات الذهب وأسواق المجوهرات وأماكن أخرى. الحجم صغير نسبيًا، لكن المستثمرين والمشترين الذين لديهم طلب على المعادن الثمينة المادية يمكنهم اختيار التداول في هذه الأسواق.

بالإضافة إلى قنوات التداول الرئيسية هذه، هناك عدد من أشكال التداول الأخرى. على سبيل المثال، يمكن تداول المعادن الثمينة من خلال سوق المشتقات المالية، والتي تشمل العقود الآجلة والخيارات وعقود الفروقات (CFDs). تسمح هذه المشتقات للمستثمرين بالتداول بالرافعة المالية، وبالتالي الحصول على عوائد أكبر أو تحمل مخاطر أكبر أثناء تقلبات السوق.

كما تقدم بعض شركات ووسطاء تداول المعادن الثمينة إشارات تداول وخدمات تحليلية لمساعدة المستثمرين على اتخاذ قرارات تداول أكثر استنارة. قد تشمل هذه الخدمات التحليل الفني والتحليل الأساسي وتعليقات السوق التي تساعد المستثمرين على فهم ديناميكيات السوق واتجاهاته بشكل أفضل.

هناك أيضًا عدد من صناديق الاستثمار المتخصصة في المعادن الثمينة (ETFs) المتاحة للمستثمرين. تستخدم هذه الصناديق عادة المعادن الثمينة كأصول أساسية وتتبع أداء مؤشرات السوق المقابلة من خلال شراء مشتقات المعادن الثمينة أو المعادن الثمينة المادية. توفر صناديق الاستثمار المتداولة طريقة ملائمة للمستثمرين للوصول إلى أداء سوق المعادن الثمينة من خلال تداول الأوراق المالية دون الحاجة إلى الاحتفاظ بالمعادن الثمينة المادية مباشرة.

بشكل عام، تختلف قنوات تداول المعادن الثمينة هذه من حيث الحجم ومدى الوصول، مما يلبي احتياجات وتفضيلات المستثمرين المختلفين. يمكن للمستثمرين اختيار قناة التداول والأداة الأكثر ملاءمة وفقًا لأهدافهم الاستثمارية ورغبتهم في المخاطرة وقوة رأس المال.

| رمز | درجة | اسم | ٪ يتغير |

| أونز | أ | ميرك جولد ترست إي تي في | 0.71 |

| FGDL | أ | فرانكلين تمبلتون هولدينغز تراست فرانكلين مؤسسة استثمارية ذهبية من مصادر مسؤولة | 0.64 |

| GLD | أ | صندوق SPDR جولد تراست المتداول | 0.62 |

| SGOL | أ | أسهم ETFS المادية للذهب السويسري | 0.68 |

| جلدم | أ | صندوق SPDR Gold MiniShares Trust | 0.67 |

| AAAU | أ | بيرث مينت فيزيكال جولد إتف | 0.65 |

| فيز | أ | سبروت فيزيكال جولد ترست إي تي في | 0.78 |

| GLTR | ب | ETFS أسهم سلة المعادن الثمينة المادية ETF | 1.14 |

| حفرة | ب | مؤسسة VanEck لاستراتيجية السلع المتداولة في البورصة | -0.07 |

| سيفر | ج | ETFS صندوق الأسهم الفضية المادية ETF | 1.53 |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف ما هو البلاديوم، وكيف يتم استخدامه، وكيف يقارن بالذهب من حيث القيمة، والندرة، وإمكانات الاستثمار في عام 2025.

2025-04-24

هل ستُطرح OpenAI في سوق الأسهم عام ٢٠٢٥؟ تعرّف على كيفية تعزيز حضورها في سوق الذكاء الاصطناعي، وآفاق طرحها العام الأولي، وأفضل البدائل للمستثمرين المهتمين.

2025-04-24

يعد نمط ABCD أداة تداول شائعة، ولكن تجنب الأخطاء مثل سوء تفسير النقاط الرئيسية والمبالغة في التداول أمر بالغ الأهمية للتداول الناجح.

2025-04-24