अपनी भाषा का चयन करें

सारांश:

सारांश:

EBITDA ब्याज, कर, मूल्यह्रास और परिशोधन से पहले मुख्य व्यवसाय लाभ को दर्शाता है। खामियों के बावजूद, यह लाभप्रदता और शोधन क्षमता का आकलन करने के लिए उपयोगी है।

यह बिलकुल सच है कि आजकल हमारे ज़्यादातर दोस्त शेयर खरीदने से पहले कंपनी की वित्तीय रिपोर्ट देखते हैं ताकि कंपनी के पिछले जीवन के हर पहलू को समझ सकें और यह सुनिश्चित कर सकें कि वे अपना पैसा सही जगह खर्च कर रहे हैं। और इस संबंध में, लाभ मार्जिन, सकल लाभ मार्जिन, शुद्ध लाभ मार्जिन और अन्य तीन संकेतक हैं जो अधिकांश निवेशक या शेयरधारक भी देखेंगे। लेकिन वास्तव में, उनके अलावा, एक और संकेतक है जिसे हर कोई अनदेखा करता है, जो EBITDA है। और कुछ लोग इसे जानते हैं लेकिन यह भी नहीं जानते कि इसका उपयोग कैसे किया जाए। इसलिए, यह लेख आपको EBITDA अवधारणा और गाइड के अनुप्रयोग का गहन विश्लेषण प्रदान करेगा।

EBITDA वित्तीय मेट्रिक्स का अर्थ

EBITDA वित्तीय मेट्रिक्स का अर्थ

यह ब्याज, कर, मूल्यह्रास और परिशोधन से पहले की कमाई का संक्षिप्त नाम है, जिसका चीनी में अनुवाद ब्याज, कर, मूल्यह्रास और परिशोधन से पहले की कमाई के रूप में किया जाता है, यानी ब्याज, कर, मूल्यह्रास और परिशोधन से पहले की कमाई। इस मीट्रिक का उपयोग अक्सर किसी कंपनी के परिचालन प्रदर्शन का आकलन करने के लिए एक उपकरण के रूप में किया जाता है क्योंकि यह किसी कंपनी द्वारा अपने मुख्य व्यवसाय में प्राप्त की गई लाभप्रदता को दर्शाता है, जो पूंजी संरचना, लेखांकन नीतियों और मूल्यह्रास और परिशोधन विधियों जैसे कारकों से स्वतंत्र है।

आम तौर पर, किसी कंपनी की आय वास्तव में शुद्ध लाभ होती है, जो कुल राजस्व में से कुल व्यय को घटाकर प्राप्त होती है। कुल राजस्व में कंपनी द्वारा उत्पादित उत्पादों या सेवाओं की बिक्री से प्राप्त राजस्व, साथ ही कंपनी के अन्य स्रोतों, जैसे ब्याज आय, निवेश आय, इत्यादि से प्राप्त राजस्व शामिल होते हैं। कुल व्यय, कंपनी द्वारा उसी अवधि के दौरान किए गए सभी लागतों और खर्चों का योग है, जिसमें उत्पादन लागत, बिक्री और विपणन व्यय, प्रशासनिक व्यय, मूल्यह्रास और परिशोधन, ब्याज व्यय, कर आदि शामिल हैं।

जब किसी कंपनी की आय से करों के अलावा सभी संभावित व्यय (जैसे, लागत, व्यय, आदि) घटा दिए जाते हैं, तो कर-पूर्व लाभ प्राप्त होता है। कंपनियाँ आमतौर पर अपने कर बोझ को कम करने के लिए अच्छे लागत प्रबंधन और व्यय नियंत्रण के माध्यम से अपने कर-पूर्व लाभ को कम करने की कोशिश करती हैं। और जब करों को कर से पहले के लाभ से घटा दिया जाता है, तो आपको कंपनी का शुद्ध लाभ मिलता है।

हालाँकि, EBITDA की गणना ऑपरेटिंग इनकम टैक्स, बैंक ब्याज और परिशोधन तथा मूल्यह्रास व्यय में कटौती से पहले की जाती है। यह कंपनी द्वारा किए गए वित्तपोषण और लेखांकन निर्णयों के आधार पर मुनाफे पर पड़ने वाले कुछ कारकों के प्रभाव को खत्म करने के लिए है।

उदाहरण के लिए, ब्याज व्यय कंपनी द्वारा उधार ली गई राशि, ब्याज दर आदि पर निर्भर करता है; कर कंपनी के भौगोलिक स्थान पर निर्भर करते हैं; और मूल्यह्रास और परिशोधन कंपनी द्वारा ऐतिहासिक रूप से लिए गए निर्णयों पर निर्भर करते हैं न कि वर्तमान परिचालन प्रदर्शन पर। इन सभी कारकों को ध्यान में रखते हुए, EBITDA का उपयोग कंपनी की मुख्य परिचालन क्षमता का आकलन करने के लिए किया जाता है।

ब्याज व्यय किसी कंपनी द्वारा अपने ऋण पर दिया जाने वाला ब्याज है और यह आमतौर पर कंपनी की वित्तपोषण गतिविधियों से जुड़ा होता है। उच्च स्तर के ऋण वाली कंपनियों को बड़े ब्याज भुगतान के कारण शुद्ध आय में गिरावट का अनुभव हो सकता है, जो निवेशकों के उनके परिचालन प्रदर्शन के आकलन को प्रभावित कर सकता है। बहिष्कृत ब्याज व्यय किसी कंपनी की परिचालन गतिविधियों में उसकी ऋण संरचना से स्वतंत्र, उसकी वास्तविक लाभप्रदता को उजागर करने में मदद कर सकता है।

कर-पूर्व और कर-पश्चात के बहिष्कार को किसी व्यवसाय की कर-पूर्व लाभप्रदता के स्तर को उजागर करने के लिए डिज़ाइन किया गया है, बिना उसकी कर रणनीति या कर दर के प्रभाव पर विचार किए। यह निवेशकों के लिए कर कारकों के हस्तक्षेप के बिना व्यवसायों के बीच वित्तीय प्रदर्शन की तुलना करना आसान बनाता है, जिसके परिणामस्वरूप व्यवसाय के मूल्य और क्षमता का अधिक सटीक आकलन होता है।

मूल्यह्रास किसी परिसंपत्ति के मूल्य में होने वाली कमी है जो उसके उपयोग के दौरान टूट-फूट, उम्र बढ़ने या तकनीकी अप्रचलन के कारण होती है। चूँकि मूल्यह्रास एक गैर-नकद व्यय है, इसलिए यह किसी व्यवसाय के शुद्ध लाभ को कम करता है लेकिन उसके नकदी प्रवाह को प्रभावित नहीं करता है। मूल्यह्रास व्यय को छोड़कर, परिसंपत्तियों के घटते मूल्य से प्रभावित हुए बिना अपने संचालन के दौरान व्यवसाय की वास्तविक लाभप्रदता में सुधार करना संभव है। यह निवेशकों को परिसंपत्तियों के मूल्यह्रास से प्रभावित हुए बिना व्यवसाय के व्यावसायिक प्रदर्शन का बेहतर आकलन करने की अनुमति देता है।

परिशोधन वह प्रक्रिया है जिसके द्वारा अमूर्त संपत्तियों (जैसे, पेटेंट, सद्भावना, कॉपीराइट, आदि) का मूल्य समय के साथ कम होता जाता है। भौतिक संपत्तियों के विपरीत, अमूर्त संपत्तियों का आमतौर पर कोई निश्चित भौतिक रूप नहीं होता है, लेकिन व्यावसायिक गतिविधियों में उनका महत्वपूर्ण मूल्य होता है। परिशोधन व्यय को बाहर रखा जाता है, इस प्रकार अमूर्त संपत्तियों के संबंध में कंपनी के परिचालन प्रदर्शन की अधिक सटीक तस्वीर मिलती है। पास निवेशकों को अमूर्त संपत्तियों के घटते मूल्य से प्रभावित हुए बिना व्यवसाय की वास्तविक लाभप्रदता की स्पष्ट तस्वीर प्राप्त करने में सक्षम बनाता है।

इस प्रकार, EBITDA किसी कंपनी के व्यावसायिक संचालन के आधार पर उसकी लाभप्रदता को मापने में मदद करता है। ऐसा इसलिए है क्योंकि इसमें पूंजी संरचना, लेखांकन नीतियों और करों से संबंधित कारकों को शामिल नहीं किया जाता है और मुख्य व्यवसाय की लाभप्रदता पर ध्यान केंद्रित किया जाता है। यह निवेशकों को गैर-परिचालन कारकों के हस्तक्षेप के बिना कंपनियों के बीच लाभप्रदता की बेहतर तुलना करने की अनुमति देता है।

EBITDA की गणना स्टेटमेंट से कैसे की जाती है

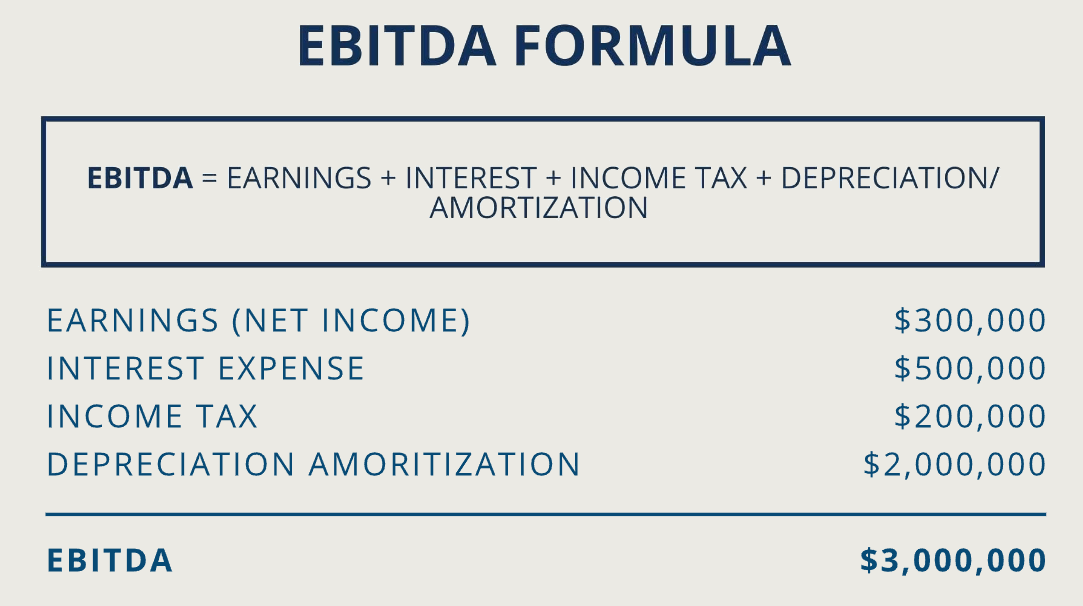

एक अनौपचारिक वित्तीय मीट्रिक के रूप में, सभी आय विवरण इसे सीधे सूचीबद्ध नहीं करते हैं। इसलिए अंततः ऐसा संकेतक प्राप्त करने के लिए, निवेशकों को अंततः EBITDA (ब्याज, कर, मूल्यह्रास और परिशोधन से पहले की आय) तक पहुंचने के लिए वित्तीय रिपोर्टों से कुछ डेटा खोजने की आवश्यकता होती है।

लाभ और हानि विवरण (जिसे आय विवरण भी कहा जाता है) के निचले भाग में जो पहली चीज़ पाई जा सकती है वह है शुद्ध लाभ, जो किसी निश्चित अवधि के लिए कंपनी के कुल राजस्व में से उसकी कुल लागत और व्यय को घटाने पर बची हुई राशि को दर्शाता है। आय विवरण में ब्याज व्यय भी पाया जाता है, जो कंपनी द्वारा भुगतान किया जाने वाला ब्याज व्यय है और आमतौर पर शुद्ध लाभ से पहले सूचीबद्ध होता है।

इसी तरह, यदि आय विवरण में कर व्यय शामिल हैं, तो उन्हें पिछले कुल में जोड़ा जाना चाहिए। यह कंपनी द्वारा भुगतान किया गया कर व्यय है और आमतौर पर ब्याज व्यय के बाद सूचीबद्ध किया जाता है। दूसरी ओर, मूल्यह्रास और परिशोधन व्यय, आमतौर पर बैलेंस शीट या आय विवरण में पाए जा सकते हैं, जहाँ वे आमतौर पर संचालन की लागत या बेची गई वस्तुओं की लागत खातों में होते हैं। बैलेंस शीट पर, वे आमतौर पर अचल संपत्ति और अमूर्त संपत्ति खातों में होते हैं।

एक बार जब आप इन मदों को पा लेते हैं, तो आप इन संख्याओं को सूत्र में लाकर मूल्य प्राप्त कर सकते हैं: EBITDA = शुद्ध आय + ब्याज व्यय + कर व्यय + मूल्यह्रास व्यय + परिशोधन व्यय। एक और सूत्र है जिसका उपयोग किया जा सकता है, और वह है करों से पहले की आय + ब्याज व्यय + मूल्यह्रास व्यय + परिशोधन व्यय का उपयोग करना, जो आपको समान मूल्य भी देगा।

उदाहरण के लिए, मान लें कि बिक्री राजस्व $1,000,000 है और परिचालन लागत $600,000 है, जिसके परिणामस्वरूप $400,000 का सकल लाभ होता है। बिक्री और प्रशासनिक व्यय $200,000 हैं, जिसके परिणामस्वरूप $200,000 का परिचालन लाभ होता है। मूल्यह्रास व्यय $50,000 है, और परिशोधन व्यय $20,000 है। ब्याज व्यय $30,000 है, और आयकर व्यय $40,000 है। तब EBITDA $200,000 + $50,000 + $20,000 + $30,000 + $40,000 = $340,000 है।

सामान्य तौर पर, उच्च EBITDA (ब्याज, कर, मूल्यह्रास और परिशोधन से पहले की आय) आमतौर पर यह संकेत देता है कि कंपनी अपनी परिचालन गतिविधियों में लाभदायक है। इसका मतलब यह हो सकता है कि कंपनी का मुख्य व्यवसाय अच्छा प्रदर्शन कर रहा है, अधिक परिचालन आय उत्पन्न कर रहा है और ब्याज, कर, मूल्यह्रास और परिशोधन पर विचार किए बिना उच्च लाभ प्राप्त कर रहा है।

EBITDA का व्यावहारिक अनुप्रयोग

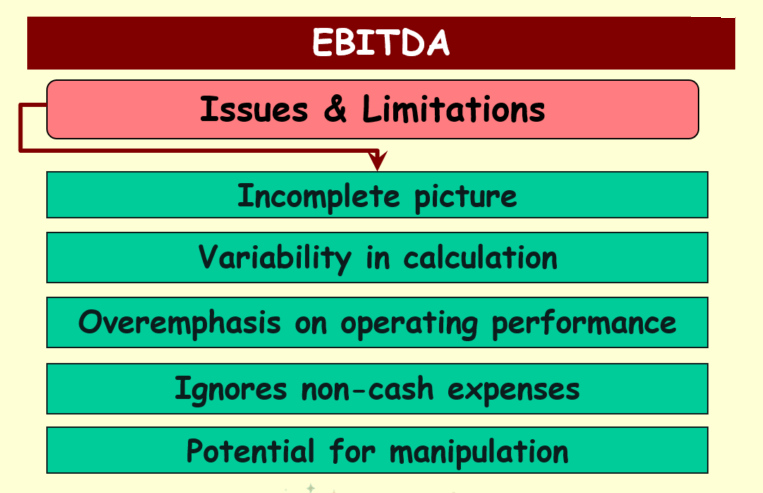

वित्तीय संकेतक के रूप में, इसके अपने फायदे और सीमाएँ हैं। और सामान्य तौर पर, औसत निवेशक द्वारा इसका सही उपयोग नहीं किया जाता है। मूल रूप से, इसका उपयोग कई निवेश बैंकों और विदेशी बैंकों द्वारा किया जाता है। वे संकेतक के दो लाभ देखते हैं:

पहला यह है कि यह वित्तीय संचालन, पूंजीगत व्यय, सरकारी कर आदि जैसे कारकों को बाहर करने के बाद लाभप्रदता की सबसे सहज प्रस्तुति है, इसलिए इसका उपयोग किसी कंपनी की लाभप्रदता दक्षता का विश्लेषण करने के लिए केवल उसके व्यवसाय मॉडल के संबंध में किया जा सकता है। इसका उपयोग लाभप्रदता के सहज दृष्टिकोण के आधार पर किसी कंपनी के व्यावसायिक संचालन की लाभप्रदता की गणना करने के लिए भी किया जा सकता है, जो पूंजीगत व्यय के कारण ब्याज व्यय, कर व्यय और मूल्यह्रास और परिशोधन व्यय से स्वतंत्र है।

दूसरे, विलय और अधिग्रहण या बैंक ऋण के मामले में, केवल सार्वजनिक कंपनियां ही नहीं होती हैं, बल्कि छोटी या अप्रकाशित कंपनियां भी होती हैं। इसलिए, नकदी प्रवाह विवरण हमेशा उपलब्ध नहीं होते हैं, जिससे सभी गैर-नकद मदों की स्थिति को समझना मुश्किल हो जाता है।

इस मामले में, EBITDA एक बहुत ही उपयोगी संकेतक बन जाता है क्योंकि यह परिचालन गतिविधियों से नकदी प्रवाह के करीब एक आंकड़ा प्रदान करता है, जो निवेशकों या उधारदाताओं को व्यवसाय की लाभप्रदता और शोधन क्षमता का आकलन करने में मदद करता है। हालाँकि यह नकदी प्रवाह के बिल्कुल बराबर नहीं है, लेकिन इसका उपयोग किसी कंपनी की वित्तीय स्थिति और व्यावसायिक प्रदर्शन का आकलन करने के लिए एक विश्वसनीय वैकल्पिक संकेतक के रूप में किया जा सकता है।

इसलिए यह निर्धारित करने के लिए एक अच्छा मीट्रिक है कि किसी कंपनी की लाभप्रदता कितनी अच्छी या खराब है, और इसकी तुलना उसके प्रतिस्पर्धियों से करना अधिक समझदारी होगी। लेकिन अच्छे के साथ बुरा भी आता है, और व्यवहार में, EBITDA के फायदे इसके नुकसान भी हैं। क्योंकि यह उन चीजों को निकाल देता है जिनका सामना कंपनी को करना पड़ता है, संचालन के वास्तविक खर्च, जानबूझकर घटाए जाने पर, कंपनी की लाभप्रदता को बढ़ा-चढ़ाकर पेश करेंगे, जैसा कि नीचे दिए गए चित्र में दिखाया गया है।

जबकि कई कंपनियाँ इसका उपयोग पूरी कंपनी की नकदी उत्पन्न करने की क्षमता को दर्शाने के लिए करती हैं, स्टॉक के देवता वॉरेन बफेट इस मीट्रिक से नफरत करते हैं। ऐसा इसलिए है क्योंकि इस मीट्रिक में मूल्यह्रास शुल्क होता है, और संख्या को आसानी से हेरफेर किया जा सकता है। थोड़ा सा समायोजन इसे वास्तविकता से अधिक दिखा सकता है।

इसलिए, व्यवहार में, निवेशक आम तौर पर इसका उपयोग कुल ऋण के अनुपात की गणना करने के लिए करते हैं। इस वित्तीय अनुपात का उपयोग यह मापने के लिए किया जा सकता है कि क्या किसी कंपनी की लाभप्रदता उसके सभी ऋणों को कवर करने के लिए पर्याप्त है, इसलिए निवेशक इसका उपयोग किसी कंपनी की ऋण चुकाने की क्षमता का विश्लेषण करने के लिए कर सकते हैं। इसकी गणना कुल बाहरी उधारी को EBITDA से विभाजित करके की जाती है; यह अनुपात जितना अधिक होगा, कंपनी उतनी ही अधिक लाभदायक होगी और वह उतनी ही आसानी से अपने पूरे ऋण को कवर कर सकेगी, इस प्रकार उसके पास अपने ऋण का भुगतान करने की अधिक क्षमता होगी।

इस सूत्र द्वारा गणना की गई राशि जो 5 से अधिक है, इसका मतलब है कि इस कंपनी को अपने सभी ऋणों का भुगतान करने के लिए 5 साल से अधिक समय तक कमाई करनी होगी। ऐसी स्थिति यह संकेत दे सकती है कि कंपनी के पास लंबे ऋण चुकौती चक्र के कारण अपेक्षाकृत कमजोर ऋण चुकौती क्षमता है। दूसरी ओर, यह भी कहा जा सकता है कि वित्तीय उत्तोलन अपेक्षाकृत अधिक है, यानी कंपनी का ऋण इसकी लाभप्रदता के सापेक्ष अधिक है, और वित्तीय जोखिम का उच्च स्तर है।

इसका उपयोग विशेष रूप से इसलिए किया जाता है क्योंकि जब कंपनी प्लांट मशीनरी और उपकरण खरीदती है, यानी जब वह पूंजीगत व्यय करती है, तो नकदी खर्च होती है। हालांकि, प्लांट मशीनरी और उपकरणों के बाद के मूल्यह्रास और परिशोधन व्यय को लेखांकन सिद्धांतों के कारण प्रत्येक वर्ष नकदी प्रवाह के विवरण के ऊपर आनुपातिक रूप से परिशोधित किया जाता है और यह वास्तव में नकदी बहिर्वाह नहीं है।

इसलिए कर कटौती से पहले शुद्ध लाभ में मूल्यह्रास और परिशोधन व्यय को वापस जोड़ें ताकि यह दर्शाया जा सके कि कंपनी ने वास्तव में नकदी प्रवाह या बहिर्वाह कब बनाया। चूंकि नकदी का उपयोग बैंक ऋण का भुगतान करने के लिए किया जाना चाहिए, इसलिए इसका उपयोग कंपनी की पैसे वापस भुगतान करने की क्षमता की गणना करने के लिए नकदी क्षमता का प्रतिनिधित्व करने के लिए किया जाएगा।

ईबीआईटीडीए ब्याज कवरेज मल्टीपल की गणना करने के लिए ब्याज व्यय के साथ इसका अनुपात भी होता है, एक वित्तीय अनुपात जिसका उपयोग यह मापने के लिए किया जाता है कि क्या किसी कंपनी की लाभप्रदता उसके ब्याज व्यय को कवर करने के लिए पर्याप्त है। यह अनुपात जितना अधिक होगा, कंपनी उतनी ही अधिक लाभदायक होगी और वह अपने ब्याज व्यय का भुगतान उतनी ही आसानी से कर सकेगी, इस प्रकार वह अधिक ऋण-स्थिर होगी।

इसे लागू करने का दूसरा तरीका EV/EBITDA मूल्यांकन पद्धति है, जो किसी कंपनी के उद्यम मूल्य की तुलना ब्याज, कर, मूल्यह्रास और परिशोधन से पहले की आय से करता है। यह एक सामान्य व्यवसाय मूल्यांकन पद्धति है जिसका उपयोग किसी कंपनी के निवेश के मूल्य का आकलन करने के लिए किया जाता है। इस मामले में, EV का मतलब उद्यम मूल्य है, जिसमें बाजार पूंजीकरण, ऋण और अल्पसंख्यक हित शामिल हैं और इसका उपयोग किसी व्यवसाय के समग्र मूल्य को इंगित करने के लिए किया जाता है।

इस अनुपात का स्तर वर्तमान बाजार मूल्य पर व्यवसाय के मूल्यांकन को दर्शाता है। आम तौर पर, उद्योग औसत से नीचे का अनुपात यह संकेत दे सकता है कि व्यवसाय का मूल्यांकन कम किया गया है और यह एक संभावित निवेश अवसर है। उद्योग औसत से ऊपर का अनुपात यह संकेत दे सकता है कि व्यवसाय का मूल्यांकन अधिक किया गया है और यह एक आदर्श निवेश विकल्प नहीं हो सकता है।

इस पद्धति का एक लाभ यह है कि यह पूंजी संरचना और लेखा नीतियों के प्रभावों को समाप्त करता है, जिससे विभिन्न कंपनियों के बीच तुलना करना आसान हो जाता है। हालाँकि, मूल्यांकन के लिए इस अनुपात को लागू करते समय, एक ही उद्योग में दो कंपनियों की तुलना करने में सावधानी बरतनी चाहिए, क्योंकि अनुपात उद्योग से उद्योग में बदल सकता है।

आम तौर पर, यह विनिर्माण और दूरसंचार जैसे पूंजी-गहन व्यवसायों के मूल्यांकन में अधिक उपयोगी है। इन उद्योगों का वित्तीय प्रदर्शन पूंजीगत व्यय, मूल्यह्रास और परिशोधन से अधिक प्रभावित होता है क्योंकि उपकरण खरीदने, बुनियादी ढांचे का निर्माण करने और अनुसंधान और विकास करने के लिए बड़े निवेश की आवश्यकता होती है।

इस अनुपात का उपयोग करके, निवेशक पूंजीगत व्यय, मूल्यह्रास और परिशोधन से स्वतंत्र, अपने संचालन से किसी व्यवसाय द्वारा प्राप्त वास्तविक लाभप्रदता का बेहतर अंदाजा लगा सकते हैं। यह व्यवसाय की परिचालन स्थितियों और लाभ क्षमता को अधिक सटीक रूप से दर्शाता है। इससे निवेशकों को इन उद्योगों में कंपनियों का अधिक व्यापक रूप से मूल्यांकन करने में मदद मिलती है और निवेश निर्णयों के लिए अधिक विश्वसनीय डेटा और संदर्भ मिलते हैं।

संक्षेप में, हालांकि EBITDA में कई खामियां हैं, फिर भी यह एक उपयोगी वित्तीय संकेतक है और कंपनी की लाभप्रदता और शोधन क्षमता का आकलन करने में इसके कुछ फायदे हैं। यह निवेशकों को कंपनी के वित्तीय प्रदर्शन को बेहतर ढंग से समझने और उसका मूल्यांकन करने में मदद करने के लिए मूल्यवान जानकारी प्रदान कर सकता है।

| उपयोग | विवरण |

| लाभप्रदता का मूल्यांकन | मुख्य व्यवसाय की लाभप्रदता को मापता है। |

| EBITDA ब्याज कवरेज गुणक की गणना करें | ब्याज व्यय की आय कवरेज को मापें। |

| ईवी/ईबीआईटीडीए मूल्यांकन दृष्टिकोण में उपयोग किया जाता है। | लाभ की तुलना में व्यवसाय मूल्य का अनुमान लगाएं। |

| EBITDA कुल ऋण अनुपात | मापें कि क्या आय समस्त ऋण को कवर कर सकती है। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

विशेषज्ञों की जानकारी के साथ 2025 के लिए चांदी की कीमतों का पूर्वानुमान। जानें कि आर्थिक कारक बाज़ार को कैसे प्रभावित कर सकते हैं और क्या 2025 और उसके बाद के लिए खरीदारी का समय आ गया है।

2025-04-24

कैमरिला पिवोट्स और फिबोनाची स्तरों के बीच अंतर का पता लगाएं ताकि यह निर्धारित किया जा सके कि कौन सी विधि आपकी ट्रेडिंग रणनीति के लिए अधिक सटीकता प्रदान करती है।

2025-04-24

आर्थिक समाचारों का उपयोग करके EURUSD का व्यापार कैसे करें, यह जानें। दुनिया की सबसे अधिक कारोबार वाली मुद्रा जोड़ी से लाभ कमाने के लिए रणनीतियाँ, समय और जोखिम संबंधी सुझाव जानें।

2025-04-24