取引

EBCについて

公開日: 2024-08-23

更新日: 2024-09-12

Eコマース業界の急速な発展を背景に、コストコはEコマースの脅威にうまく立ち向かってきただけでなく、年間売上高成長率も最大10%と堅調に推移している。株式市場でもコストコは突出した存在で、売上高は米国大手スーパー、ウォルマートの3分の1に過ぎないにもかかわらず、時価総額はウォルマートに迫る勢いだ。この現象について多くの人が驚きを隠せないと同時に、その成功の理由を知りたがっている。次に、コストコの成功の秘訣と長期的な投資価値を分析する。

コストコのビジネスモデルと成功要因

コストコのルーツは、1976年にカリフォルニア州サンディエゴで設立されたプライスクラブと、1983年にワシントン州シアトルで設立されたコストコに遡る。この2つの企業が1993年に合併して、ウォルマートに次ぐ世界第2位の小売業者に成長した今日のコストコが誕生しました。

コストコのコアビジネスモデルは会員制で、会員には主に2つのタイプがある。1つ目はビジネス会員で、主に中小企業やサプライヤーが卸売価格で商品を購入できるように支援する。2つ目はゴールド会員で、一般消費者を対象とし、さまざまな特典や割引を提供する。

店舗で買い物をするためには会員登録をし、会員カードを取得する必要があるこのビジネスモデルは、安定したキャッシュフローをもたらすだけでなく、会社の財務安定性も高める。会員費を徴収することで、コストコは安定した収入源を確保し、顧客ロイヤリティと買い物頻度を効果的に高めた。

会員モデル導入当初は抵抗もあったが、キャッシュバック制度の拡大で多くの会員を獲得することに成功した。年会費と消費習慣により、コストコの主な収入源は売上利益ではなく会員費となっている。93%という高い更新率は会員制度の成功を示しており、今後の年会費の値上げが株価を押し上げる要因となるだろう。

コストコは大量仕入れと低マージン戦略により低価格での販売を可能にし、価格に敏感な消費者を多く引き付けることに成功している。同社は収益源を会員費に集中させることで、競合他社との明確な差別化を図っている。粗利益率はわずか11%で、ウォルマートの25%よりはるかに低いが、それでも売上高の高さと商品回転率の高さで利益を上げている。

サプライヤーとの長期的な関係を築き、購買を一元化することで、コストコは効果的にコストを削減し、効率的なサプライチェーン管理を実現した。同社の店舗は小売店としてだけでなく倉庫としても機能しており、物流と運営コストを最適化し、節約した分を消費者に還元できるレイアウトで、市場での同社の競争力をさらに高めている。

さらに、同社はSKU(在庫管理単位)の数を厳しく管理しており、競合他社よりも大幅に少ない約4,000品目を販売している。この戦略は取引コストを削減するだけでなく、交渉力を高め、一貫した製品品質を確保し、消費者の選択プロセスを簡素化して、顧客の買い物体験をより効率的で便利なものにしている。

コストコのプライベートブランド(Kirkland Signature)は、同社の成功の重要な要素の1つだ。高品質の製品を低価格で提供することで、多くの顧客を引き付けると同時に、会社の収益性を向上させている。このブランドは、サプライチェーンにおける会社のコントロールを強化するだけでなく、コストを効果的に削減し、利益をさらに向上させている。さらに、その他のカテゴリでの優れたパフォーマンスは、会社の収益に大きく貢献し、コストコのビジネスモデルの重要な柱となっている。

同社はレストラン、ガソリンスタンド、薬局など、幅広い追加サービスも提供している。これらのサービスは市場価格よりも安いことが多いため、会員のお得感が大幅に高まり、消費者のロイヤリティが強化されている。さらに、コストコの従業員は平均時給16ドルと、ウォルマートやターゲットの12ドルよりも大幅に高い賃金で雇用されている。この高い賃金は、同社の企業文化だけでなく、業務効率の成功も反映している。

コストコは、大量仕入れ・低マージン戦略・合理化されたSKU・効率的なサプライチェーン管理を通じて、高品質の商品とサービスをうまく提供することで、ビジネスにおける強力な防壁を築いてきた。一方、プライベートブランドと追加サービスの成功により、収益性と会員のロイヤリティはさらに高まった。あの、チャーリー・マンガーでさえそのビジネスモデルの成功を十分に認識し、それを推奨している。

コストコの株価パフォーマンス

コストコの株価パフォーマンス

コストコの時価総額は、年間収益がウォルマートの3分の1に過ぎないにもかかわらず、ウォルマートのそれに近く、コストコの将来の成長可能性に対する市場の評価の高さを反映している。同社に対する投資家の信頼は、その高い時価総額に反映されており、低利益率戦略・会員モデル・サプライチェーン管理・プライベート ブランドという点で成功したビジネスモデルに対する投資家からの信頼を反映している。

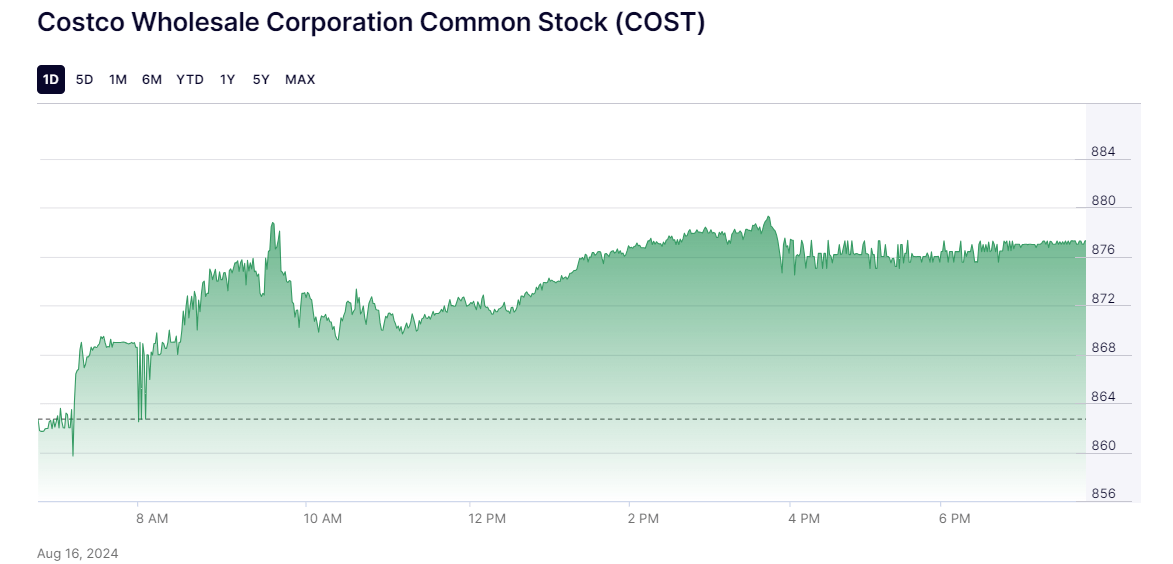

コストコの株価は過去1年間で54%上昇し、過去5年間では600%以上急騰した。このような上昇は小売業界では極めて稀であり、同社の市場での好業績と将来性に対する投資家からの高い評価を示している。

2024年第3四半期の業績を見ると、コストコは総収益585.2億ドルを達成。前年同期比6.76%増となり、前四半期から安定した成長を維持している。この業績は、同社の市場での確固たる地位と、消費者を引き付け続ける能力を浮き彫りにしている。

さらに、コストコの純利益は16億8000万ドルに達し、前年比7.67パーセント増となった。1株当たり利益は3.78ドルで、前年比7.74パーセント増となりました。これらの財務数値はコストコの着実な成長と高い収益性を十分に証明しており、小売業界における同社の主導的地位をさらに強化している。

コストコの現在の株価収益率は46.0と、小売業界の平均を大幅に上回っており、市場が同社の将来の成長可能性について非常に楽観的であることを示している。ただし、この高い評価は過大評価のリスクも意味しており、投資家は同社の長期的な投資価値を評価する際に注意する必要がある。同社の業績は好調かつ株価収益率が高いので、市場変動や経済の不確実性が高まると、株価が調整されるリスクが高まる。

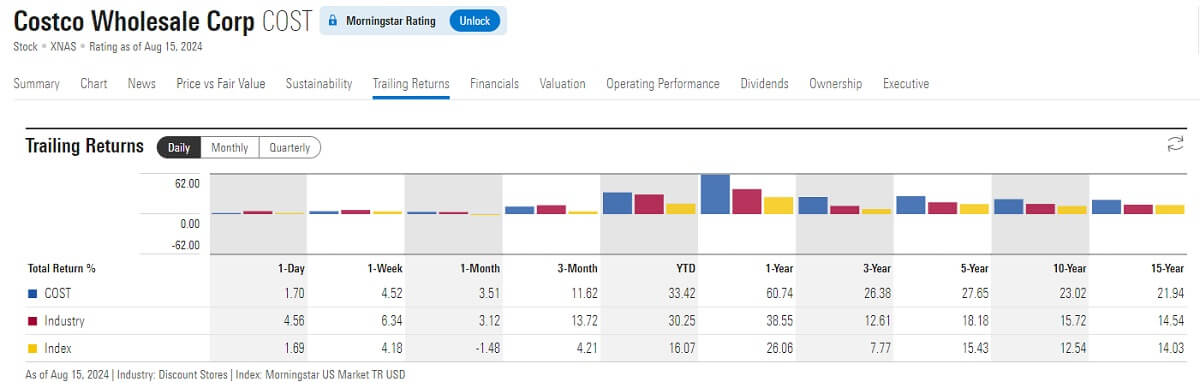

過去の収益率に関して言うと、コストコの株式は過去10年間、特に長期投資において目覚ましい成長を示しており、市場ベンチマークをはるかに上回っている。たとえば、過去10年間でコストコは年率約 23.02%の収益を上げ、約670%の投資収益率を達成している。この目覚ましい収益率は、同社の株式市場における力強い成長を示しており、同社の長期的な成功と収益性に対する市場の高い評価を反映している。

過去5年間の収益を基準にすると、コストコの年間収益は約27.65%、投資収益率は約245%となっている。この優れた業績は、同社の短期的な成長の勢いを強調し、同社のビジネスモデルと市場戦略の成功をさらに裏付けている。

過去1年間のコストコの年間収益率は60.74%と驚異的であり、市場で同社の株価がいかに好調かを示している。このような高い収益率は、コストコの将来の成長可能性に対する投資家の信頼を裏付けるものであり、大きな投資収益をもたらしている。

同じ期間の業界のリターンと米国市場のリターンは、コストコよりはるかに低い水準であった。また、投資サイクルを長くした場合、コストコのリターンは10年サイクルでS&P500を大きく上回っている。

この大きなリターンの差は、コストコの強力な投資収益率を表しており、長期投資対象としての魅力を強調している。

さらにコストコは、カナダ・メキシコ・ヨーロッパ・アジアなどの国際市場への進出を積極的に進めており、同社にとってのさらなる成長機会が生まれている。世界経済の成長と同社のビジネスモデルに対する市場の関心が高まり、同社の収益と時価総額の成長はさらに加速するだろう。

結論として、コストコは長期投資家にとって注目すべき優良企業であることは間違いない。ただし、投資家は意思決定を行う際に市場リスクを考慮し、投資戦略とリスク許容度に基づいて情報に基づいた選択を行う必要がある。市場の動向を継続的に監視し、投資戦略を賢く計画することは、将来的に堅実な投資収益の達成に役立つだろう。

コストコ株投資のすすめ

コストコ株投資のすすめ

上記の分析から、コストコは特に長期投資家にとって投資する価値のある優良企業であるといえる。持続的な成長と確固たる市場ポジションは、強力な競争力を示すだけでなく、長期ポートフォリオにとって魅力的な資産を提供する。コストコの一貫した財務実績と独自のビジネスモデルは、他の小売業界とは一線を画しており、投資家に堅実な長期的利益をもたらす。

基本的にコストコの強みは、会員制ビジネスモデル・強力なブランドロイヤルティ・優れたサプライチェーン管理であり、これらが相まって同社の長期的かつ安定した成長を支えている。さらに、コストコのプライベートブランドであるKirkland Signatureと付加サービス(レストラン・ガソリンスタンド・薬局など)は市場競争力をさらに高め、他の小売業界との差別化を図っている。

コストコの長期的な成長見通し、特に小売業界における独自の競争優位性と安定した収益性に確信を持てるのなら、コストコ株は今検討する価値のある投資機会かもしれない。同社の事業モデルと財務実績は強力な成長の可能性を示しており、長期的な投資として魅力的である。

コストコの株価収益率(PE 比率)は現在46で、小売業界の平均よりも大幅に高いことに注意することが重要だ。これは、市場が同社の将来の成長に対して非常に楽観的な期待を抱いていることを示唆しているが、特に市場変動や経済環境の悪化が見られた場合、株価が過大評価されるリスクがあることも意味している。

同社の業績は良好だが、株価の割高感が投資リスクとなる可能性がある。株価が妥当なレンジまで下がるのを待ってからエントリーを検討すれば、投資リスクの軽減につながる。現在の株価が割高であることを考慮すれば、分割して買うか、株価が戻るのを待つ方が賢明な戦略かもしれない。

またテクニカルな観点から見ると、コストコの株価は歴史的に見て、特に下落局面で上昇平均付近に戻りすぐに回復することが多く、強力なサポートを示している。テクニカル分析チャートによると、過去15年間、コストコの株価は長期上昇平均を下回ったことがなく、堅調な上昇傾向と将来の成長に対する投資家の信頼を示している。この特性により、コストコは市場のボラティリティ時に強力な回復力を発揮し、長期投資家に強力なテクニカルサポートを提供している。

割引キャッシュフローモデルに基づき、将来のフリーキャッシュフローの成長率が年率15%のままであれば、コストコの本源的価値は一株当たり約717 ドルとなる。しかし、より低い成長率で評価した場合、算出された本源的価値は現在の市場価格より低くなる可能性があり、現在の株価が過大評価されるリスクがあることを意味する。

投資家は、コストコ株が長期上昇平均付近まで戻ったときに、潜在的な買いの機会に目を光らせることをお勧めする。これは、長期上昇平均への戻りは通常、調整後の株価の反発ポイントを示すため、参入するのに好ましいタイミングとなる可能性があるためである。同時に、投資家は企業の年間会員費の上昇による株価上昇の可能性にも注意する必要がある。

年間会員費の引き上げは、企業の収益を直接的に増加させるだけでなく、株主の信頼と将来の成長に対する市場の期待をさらに高め、株価を押し上げる可能性がある。これら2つの要因の組み合わせにより、投資家は適切なタイミングで投資し、長期的に安定した収益を得る可能性があるといえる。

全体的にコストコの株価は長期的に非常に好調に推移している。株価収益率が高く、市場全体で株価が過大評価されている可能性も指摘されているため、投資家は投資機会を慎重に見極める必要がある。株価が下落、または調整したときなどの適切な購入機会を見逃さないように気を付けるべきた。株価が長期上昇平均付近まで戻ったときに、徐々に株を買い増すのが堅実だろう。

現在のチャートを見ると、コストコ株は市場の下落傾向にあり、コストコ株を徐々に買い増すには良い時期かもしれない。

しかし、投資の決定は依然としてリスク許容度と投資目的に基づいて行う必要があり、投資戦略が財務状況と市場の期待に合致していることを確認する必要がある。

全体的にコストコ株は、リスク許容度が高く長期的な成長見通しに自信のある投資家に適している。株価が下落したときに分割購入することで、全体的な投資リスクを効果的に軽減しながら、潜在的な投資機会を捉えることができる。この戦略は、リスクとリターンのバランスをとるだけでなく、同社の長期的安定成長を背景に、優れた投資収益をもたらすだろう。

| 有利な要素 | 長期的な投資価値 |

| 会員制モデル | 株価の長期的成長と市場の認知度は堅調 |

| 低粗利益戦略 | 安定した収益と収益性 |

| 効率的なサプライチェーン | 現在のPERは業界平均を上回っている |

| 自社ブランド | 長期的なリターンは市場ベンチマークを上回っている |

| 追加サービス | グローバル展開とモデル革新による成長 |

| 従業員給与 | 強力なブランドロイヤリティと会員制モデル |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。