取引

EBCについて

公開日: 2024-09-06

更新日: 2024-09-10

「銀行業はすべての産業の母」というフレーズはよく知られています。銀行は世界で最も安定した産業の 1 つであると多くの人に考えられているため、銀行株は投資ポートフォリオにおける長期投資の好例であると考えられています。しかし、シリコンバレー銀行の破綻により、多くの投資家が懐疑的になっているのは確かです。とはいえ、銀行株の最近の好調な収益実績により、投資家の関心が再燃しています。しかし、行動を起こす前に、資本充実度の重要な指標を確認する必要があります。次に、資本充実度の定義、影響、規制基準について詳しく見ていきましょう。

自己資本比率とは何ですか?

自己資本比率(CAR)は、銀行の財務健全性とリスク許容度を測る重要な指標であり、銀行の総資本と総リスク加重資産の比率を表します。この指標は、銀行が潜在的な損失を吸収し、リスクに対処し、安定した運営を維持するのに十分な資本を有しているかどうかを反映します。

金融システムの重要な構成要素として、銀行の健全性は極めて重要です。規制当局は、銀行に一定の自己資本比率の維持を義務付けることで、経済的な困難に直面しても銀行が十分なバッファーを確保し、資本不足による破綻を回避できるようにします。この規制措置は、個々の銀行の安定性を維持するだけでなく、金融システム全体の安全性と安定性を守ることにも役立ちます。

また、銀行の融資や投資の決定にも直接的かつ即時の影響を及ぼします。自己資本比率が低い場合、銀行はさらなるリスクの増大を避けるために、新規融資やリスクの高い投資を制限する規制上の制約に直面する可能性があります。この場合、銀行は資本水準を維持し、規制要件を満たすために、融資先や投資対象の選択にさらに慎重になる可能性があります。

一方、資本金の多い銀行は、財務の柔軟性とリスク許容度が高く、融資業務の拡大や高利回りの投資機会の開拓など、より幅広い金融活動を行うことができます。このように、十分な資本基盤は銀行の市場競争力を高めるだけでなく、経済成長と金融市場の活性化を促進します。

自己資本比率が高いということは、銀行のレバレッジレベルが低いことを意味し、銀行のバランスシートに十分な資本準備金があることを示しています。銀行は、リスクの高い資産(ジャンク債など)を保有している場合でも、潜在的な財務損失に耐える能力が高くなります。

これは、十分な資本があれば、銀行がこれらのリスク資産の価値の下落や債務不履行に直面しても、直ちに財政難に陥ることなく、一定レベルの損失に耐えられるバッファーが確保されるためです。このように、高い資本は銀行の健全性を高めるだけでなく、市場の変動や経済の不確実性に直面した際のリスク許容度も高めます。

金融危機の際には、自己資本比率が低いと流動性危機や銀行の破綻につながり、金融システム全体に波及する可能性があります。投資家にとって、自己資本比率は金融機関がシステミックリスクに対処するのに十分な余裕があるかどうかを判断する重要な指標です。銀行システムの資本が低いと、市場パニックを引き起こし、投資家の資産配分やリスク許容度に影響を与える可能性があります。

たとえば、2008 年の金融危機の際には、多くの銀行が過剰レバレッジと資本不足により深刻な金融危機に直面しました。多くの国や地域の規制当局は、危機後に自己資本規制を強化し、将来の金融リスクを最小限に抑えるために銀行に資本準備金の増額を義務付けました。

自己資本比率は、投資家が銀行株や金融機関の投資価値を評価する際に重要な指標です。比率が高いということは、銀行のリスク耐性が高いことを示すだけでなく、景気後退時に銀行が過度の財務圧力に直面しないことを意味します。さらに、投資家はその傾向を分析して、銀行の将来の成長可能性と収益性を判断することができます。

総じて、自己資本比率は銀行の健全な運営の基盤であり、リスクに直面しても銀行が安定していることを保証します。この指標は銀行の財務健全性を反映するだけでなく、市場での信用と成長の可能性にも影響します。適切な資本があれば、銀行は経済変動やローンの不履行に効果的に対応でき、それによって市場での競争力と魅力を高めることができます。

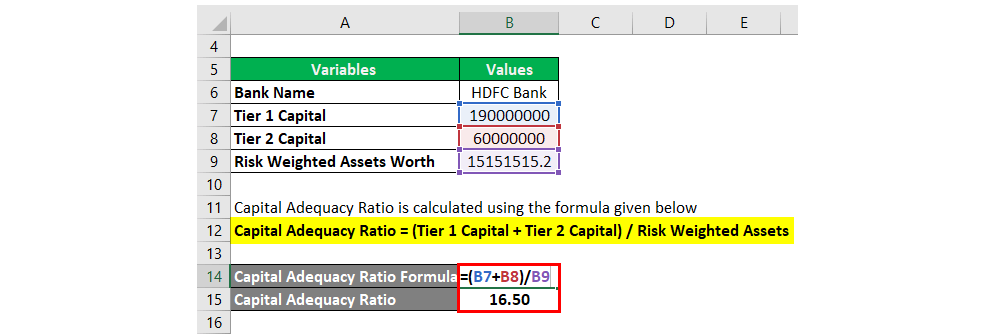

自己資本比率の計算式

自己資本比率の計算式

銀行の資本とリスク加重資産を比較することで、自己資本比率は銀行の潜在的損失への耐性を反映します。自己資本比率は、上記のように、銀行の資本 ÷ リスク加重資産 x 100% として計算されます。これは、市場のボラティリティと潜在的リスクに直面した銀行の財務健全性を反映しており、規制当局が銀行の健全性を評価するために使用する重要な指標です。

銀行の資本は、コア Tier 1 資本 (CET1)、Tier 1 資本、Tier 2 資本の 3 つの主要な階層に分類されます。コア Tier 1 資本は、普通株や内部留保などを含む最高品質の資本であり、銀行が財政難に直面した場合に最も迅速な緩衝材を提供できます。したがって、コア Tier 1 資本の適切性は、銀行のリスク許容度と長期的な安定性に直接影響します。

Tier1資本は、コアTier1資本だけでなく、その他の優先株等も含み、一方、劣後債務等を含むTier2資本は相対的に質が低く、主に大規模な金融危機発生時の追加的なバッファーとしての役割を果たしています。このような多層的な資本構造により、銀行はさまざまなリスクに総合的に対応し、財務の健全性・安全性を確保することができます。

リスク加重資産とは、銀行の資産の合計額をリスク レベルに応じて加重したものです。ジャンク債などの高リスク資産には高い加重が与えられ、国債などの低リスク資産には低い加重が与えられます。この加重により、銀行の全体的なリスク レベルをより正確に評価し、資本が潜在的なリスクに対応できることが保証されます。

自己資本比率が高いということは、銀行のリスク許容度が高く、市場の変動や潜在的な損失にうまく対処できることを意味します。十分な資本があれば、銀行は経済の不確実性や金融市場の混乱の中でも健全な運営を維持でき、リスクへの対処能力が向上します。このような堅調なパフォーマンスは投資家や顧客の信頼を高め、銀行の市場での信頼性を高め、投資やビジネス協力の誘致をより効果的にします。

逆に、自己資本比率が低い場合、銀行の財務上のストレスが大きく、リスク許容度が低いことを示している可能性があります。このような場合、銀行は資本水準を向上させ、業務の安定性を確保するために、資本の増強やリスク資産の削減などの措置を講じる必要があるかもしれません。

たとえば、銀行の総資産が 1,000 万ドルで、そのうち 800 万ドルが高リスク資産 (ジャンク債など)、200 万ドルが低リスク資産 (国債など) である場合、銀行の資本が 200 万ドルとなり、自己資本比率は 200 万ドル ÷ 800 万ドル = 25 パーセントになります。

25% という水準は通常、銀行の自己資本比率が最低要件をはるかに上回っていることを示し、銀行の資本管理が非常に健全で、リスク許容度が高く、安全余裕度が高いことを示しています。これにより、市場の混乱や景気後退に直面した際の銀行のリスク許容度が高まり、全体的な財務健全性が向上します。

自己資本比率は高い方が良いのでしょうか?

自己資本比率は高い方が良いのでしょうか?

銀行のリスク耐性と財務健全性の重要な指標として、一般的に、このレベルが高いほど、銀行が潜在的な損失を吸収し、預金者と投資家の利益を保護する能力が高いことを意味します。ただし、自己資本比率が高ければ高いほど良いわけではなく、安全性と収益性のバランスを取る必要があります。

この比率が高いほど、リスク耐性の強化という点で有利です。これにより、銀行は潜在的な信用損失をより効果的に吸収し、貸し倒れや市場の変動に積極的に対応できるようになります。さらに、この比率が高い銀行は景気後退や金融危機に対する耐性が高く、倒産リスクが軽減されます。

また、市場の信頼を高めるという点では、自己資本比率が高い銀行は財務状況がより強固であるため、投資家や債権者の信頼も高まります。さらに、自己資本比率が高いことは、競争の激しい市場で顧客やビジネスを引き付ける上での競争優位性にもなります。

同時に、規制要件を上回る自己資本比率を維持することで、コンプライアンスが確保され、配当や事業拡大の制限などの規制上の制約を回避できるだけでなく、予期せぬリスクに直面した際に銀行がより大きな業務上の柔軟性を得るための余裕も得られます。

しかし、資本利用効率の低下という点では、資本が多すぎると、より利回りの高い融資や投資に利用されないため機会損失が発生し、資本利用効率が低下する可能性があります。また、資本が多すぎると、資本単位あたりの収益が減り、株主の投資収益率(ROE)が低下する可能性もあります。

さらに、資本を多く保有すると、銀行の資本コストが上昇する可能性があります。これは、通常、自己資本コストが負債コストよりも高いためです。これは、全体的な収益性の低下につながる可能性があります。さらに、市場金利の環境では、自己資本比率が高すぎると、金利と手数料の面で銀行が競争上の不利な立場に陥り、市場競争力が弱まる可能性があります。

同時に、自己資本比率への過剰な追求は、銀行の資源配分を不合理に導き、市場において過度に保守的になり、実体経済の発展を支える機会を逃す可能性がある。さらに、このような戦略は、銀行の業務構造を強固なものに偏らせ、長期的な戦略目標を達成する上での柔軟性とバランスに影響を与える可能性がある。

したがって、銀行の自己資本とリスク資産の比率は、可能な限り高くする必要はありません。銀行は、資産構成の最適化とリスク管理能力の強化により資本利用の効率を最大化しながら、自らのリスク許容度、市場環境、戦略目標に応じて資本水準を合理的に配置する必要があります。景気循環や市場の変化に柔軟に対応し、安全性と収益性の最適なバランスを実現するために、資本戦略を動的に調整する必要があります。

一方、銀行の投資価値を評価する際、投資家は単に自己資本比率の高さを追求するのではなく、自己資本と収益性のバランスを考慮する必要があります。資本が高ければ銀行のリスク耐性は高まりますが、資本が高すぎると資本の有効活用と収益性が低下する可能性があります。したがって、投資家は銀行が資本の健全性と収益成長の効果的なバランスをどのように実現できるかに焦点を合わせる必要があります。

もちろん、自己資本比率が高いほど良いというわけではありませんが、銀行の財務健全性を評価するための基本的な基準であることに変わりはありません。自己資本比率が規定の最低水準を下回ると、銀行はより大きな財務リスクにさらされ、潜在的な損失を効果的に吸収できなくなる可能性があります。このような状況は銀行の安定性と運営能力に影響を及ぼし、経済的なストレスや市場の変動による財務上の困難に陥りやすくなり、規制措置や制限が発動される可能性もあります。

自己資本比率に関する規制基準

自己資本比率の規制基準は、主に銀行業界の国際規制枠組みであるバーゼル合意によって定められています。バーゼル合意は、銀行がリスクに対応できる十分な資本を維持し、金融システム全体の安定性を確保することを目的としています。これらの基準を通じて、規制当局は銀行の資本状況を効果的に監視し、金融システム全体のリスクを軽減することができます。

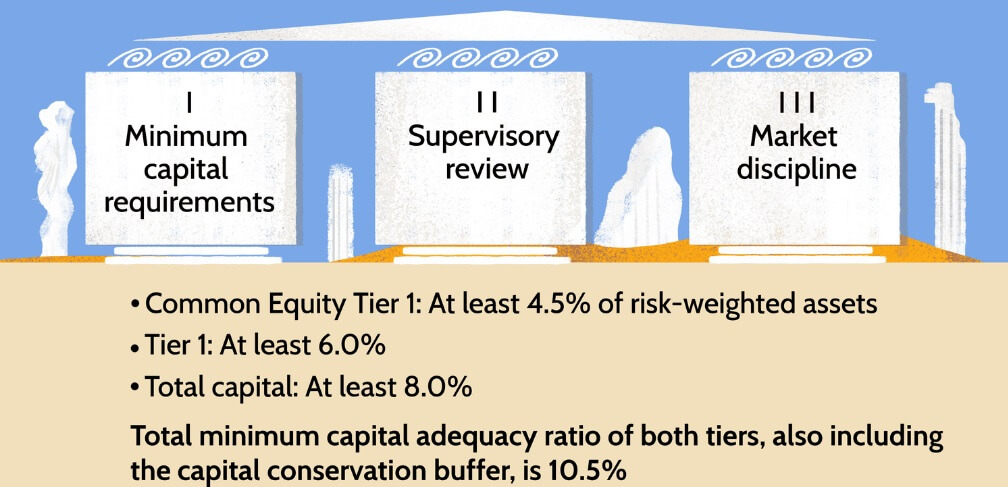

主な規制基準は以下のとおりです。1988 年に発行されたバーゼル I は、世界的な金融規制枠組みの始まりです。この協定は、銀行が自己資本比率を少なくとも 8% 維持する必要があることを初めて提案したものです。これは、銀行がリスク加重資産の少なくとも 8% の資本を保有する必要があることを意味し、銀行が潜在的な損失を吸収するのに十分な資本準備金を確保して、金融システムの安定性と回復力を高めるように設計されています。この要件は、世界の銀行部門における資本管理基準の最初の調和となり、その後の資本規制の基礎を築きました。

2004 年に施行されたバーゼル II は、バーゼル I を基盤とし、よりきめ細かなリスク評価基準を導入しています。この協定では、銀行に最低 8% の自己資本比率の維持を義務付けるだけでなく、信用リスク、市場リスク、および運用リスクのより正確な重み付けも義務付けています。バーゼル II は、洗練されたリスク測定方法と強化された規制要件を導入することで、銀行のリスク管理の精度と有効性を向上させ、銀行システムの堅牢性と安定性をさらに強化することを目指しています。

2009 年の金融危機を受けて導入されたバーゼル III では、銀行の資本要件が大幅に強化されました。最低 8% の要件を維持することに加え、この協定では、銀行システムの回復力を強化するために、より高い資本基準とより厳格な流動性管理要件が導入されました。バーゼル III は、より質の高い資本を要求し、流動性カバレッジ比率を高めることで、経済ショックに対する銀行の回復力を高め、将来の金融危機を防ぐことを目指しています。

銀行はまた、コア Tier 1 資本 (主に普通株と留保利益で構成) をリスク加重資産の 4.5% 以上保有する必要があります。さらに、コア Tier 1 資本と追加 Tier 1 資本 (優先株など) を含む Tier 1 自己資本比率は、リスク加重資産の 6% 以上でなければなりません。これらの基準により、銀行は潜在的損失を吸収し、全体的な健全性と回復力を高めるのに十分な高品質の資本を保有していることが保証されます。

さらに、この協定では、銀行は最低自己資本比率 8% に加えて、2.5% の追加資本バッファーを維持することが義務付けられています。この要件は、経済不確実性や金融ストレスに対処する銀行の能力を強化し、景気後退や市場の変動時にも健全な業務を維持できるようにすることを目的としています。資本バッファーは、銀行に追加の資本準備金を提供し、起こり得る損失を吸収し、業務の安定性と継続性を保護します。

カウンターシクリカル資本バッファーは、規制当局が経済が好況な時期に銀行に追加の資本準備金の維持を義務付ける規定です。通常 0% から 2.5% の範囲で定められるこの要件は、経済状況と金融システムの安定性に応じて調整され、銀行が経済不況時に損失を吸収し、安定した業務を維持するための十分な資本を確保します。この措置は、潜在的な経済不況のリスクに対応して、経済サイクルの変動時に銀行の堅牢性を高めることを目的としています。

レバレッジ比率要件は、バーゼル III によって導入された重要な指標であり、銀行は少なくとも 3% のレバレッジ比率を維持することが求められます。つまり、銀行の総資産に対する資本は 3% を下回ってはならないということです。この要件は、銀行のレバレッジの使用を制限し、過剰な借入を防ぐことで金融システムの安定性を高め、銀行がバランスシートを拡大しても潜在的なリスクに対応できる十分な資本を維持することを目指しています。

バーゼル合意は世界的な規制基準を規定していますが、各国の規制当局は自国の経済状況や金融システムの特性に基づいて、より高い資本要件を設定することができます。たとえば、中国では商業銀行に自己資本比率を少なくとも 11.5% に維持することを義務付けており、これには金融システムの安定性と銀行の回復力を確保するための追加のバッファー要件が含まれています。

EUや米国などの他の法域でも、銀行規制当局は銀行の規模やシステム上の重要性、その他の要因に応じて異なる自己資本比率要件を設定しています。これらの要件は、金融の安定性を確保し、投資家の利益を保護するために、国特有の金融リスクや経済状況に対処するため、バーゼルIIIの最低基準よりも厳しい場合があります。

これらの規制上の自己資本比率基準は、経済の不確実性や市場の変動に対処するために銀行が十分な資本を有していることを保証し、それによって金融危機のリスクを軽減し、預金者を保護し、金融システムの安定性を維持することを目的としています。これらの措置を通じて、規制当局は銀行の回復力を高め、システミックリスクの拡大を防止します。

| インパクト | 規制基準 |

| その適切性によりリスクバッファーが向上します。 | バーゼルI: 少なくとも8パーセント。 |

| 低いと制限され、高いと余裕が生まれます。 | バーゼル II: リスク評価基準を含む 8%。 |

| 適切性は信頼と競争力を高めます。 | バーゼル III: コア Tier 1 4.5%、Tier 1 6%、総資本 8% + 2.5% バッファー。 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。