تجارة

حول إي بي سي

اريخ النشر: 2024-09-06

تاريخ التحديث: 2024-12-23

إن عبارة "الخدمات المصرفية هي أم كل الصناعات" عبارة مألوفة، وبما أن العديد من الناس يعتبرون البنوك واحدة من أكثر الصناعات استقرارًا في العالم، فإن أسهم البنوك غالبًا ما تعتبر استثمارًا مفضلًا طويل الأجل في محافظ الاستثمار. ومع ذلك، فإن انهيار بنك وادي السليكون ترك بالتأكيد العديد من المستثمرين متشككين. ومع ذلك، فإن الأداء القوي الأخير لأرباح أسهم البنوك جدد اهتمام المستثمرين. ولكن قبل أن نتحرك، نحتاج إلى إلقاء نظرة على المقياس الرئيسي لكفاية رأس المال. بعد ذلك، دعونا نتعمق في تعريف وتأثير ومعايير تنظيم كفاية رأس المال.

ماذا يعني معدل كفاية رأس المال؟

يُعرف هذا المؤشر باسم نسبة كفاية رأس المال، أو CAR اختصارًا، وهو مقياس مهم للصحة المالية للبنك وقدرته على تحمل المخاطر، ويمثل نسبة إجمالي رأس مال البنك إلى إجمالي أصوله المرجحة بالمخاطر. ويعكس هذا المؤشر ما إذا كان البنك لديه رأس مال كافٍ لامتصاص الخسائر المحتملة، والتعامل مع المخاطر، والحفاظ على عمليات مستقرة.

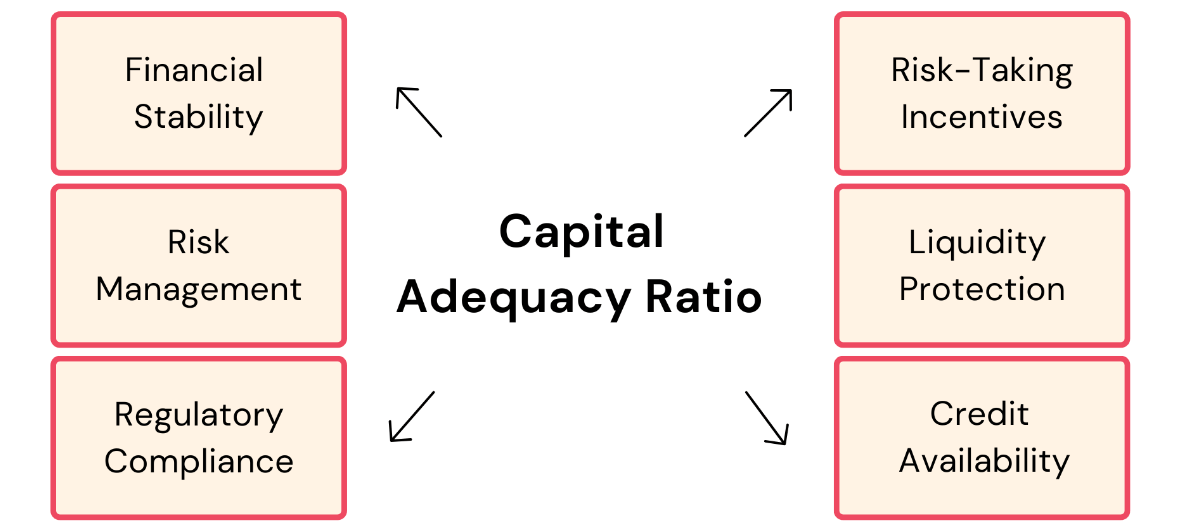

وباعتبارها عنصراً مهماً في النظام المالي، فإن سلامة البنوك تشكل أهمية بالغة. ومن خلال إلزام البنوك بالحفاظ على نسبة معينة من كفاية رأس المال، تضمن الهيئات التنظيمية أن البنوك لديها احتياطيات كافية في مواجهة التحديات الاقتصادية، وبالتالي تجنب الإفلاس بسبب عدم كفاية رأس المال. ولا يعمل هذا الإجراء التنظيمي على الحفاظ على استقرار البنوك الفردية فحسب، بل يساعد أيضاً في حماية سلامة واستقرار النظام المالي ككل.

كما أن لها تأثير مباشر وفوري على قرارات الإقراض والاستثمار التي تتخذها البنوك. فعندما تكون نسبة كفاية رأس المال منخفضة، قد تواجه البنوك قيوداً تنظيمية تمنعها من تقديم قروض جديدة أو استثمارات محفوفة بالمخاطر لتجنب المزيد من المخاطر المتزايدة. وفي هذه الحالة، قد تكون البنوك أكثر حذراً في اختيار من تقرضه وما تستثمر فيه من أجل الحفاظ على مستويات رأس المال وتلبية المتطلبات التنظيمية.

ومن ناحية أخرى، تتمتع البنوك ذات رأس المال الأعلى بمرونة مالية أكبر وقدر أكبر من القدرة على تحمل المخاطر، وهي قادرة على الانخراط في مجموعة أوسع من الأنشطة المالية، بما في ذلك توسيع أعمال الإقراض واستكشاف فرص الاستثمار ذات العائد المرتفع. ولا تعمل هذه القاعدة الرأسمالية الكافية على تعزيز القدرة التنافسية للبنوك في السوق فحسب، بل إنها تعمل أيضاً على تعزيز النمو الاقتصادي ونشاط السوق المالية.

إن ارتفاع نسبة كفاية رأس المال يعني انخفاض مستوى الاستدانة لدى البنوك، وهو ما يشير إلى أن البنوك لديها احتياطيات رأسمالية أكثر ملاءمة في ميزانياتها العمومية. وحتى عندما تحتفظ ببعض الأصول المحفوفة بالمخاطر (مثل السندات غير المرغوب فيها)، فإن البنوك تكون أكثر قدرة على تحمل الخسائر المالية المحتملة.

والسبب في ذلك أن رأس المال الكافي يوفر للبنوك حاجزاً يمنعها من تحمل مستوى معين من الخسارة دون الوقوع في ضائقة مالية فورية حتى لو واجهت انخفاضاً في قيمة هذه الأصول الخطرة أو تخلفاً عن سدادها. وعلى هذا النحو فإن رأس المال المرتفع لا يعزز سلامة البنوك فحسب، بل ويزيد أيضاً من قدرتها على تحمل المخاطر في مواجهة تقلبات السوق وعدم اليقين الاقتصادي.

خلال الأزمات المالية، قد يؤدي انخفاض نسبة كفاية رأس المال إلى أزمة سيولة أو حتى إفلاس أحد البنوك، وهو ما قد يؤثر سلباً على النظام المالي بأكمله. وبالنسبة للمستثمرين، يعد هذا مؤشراً مهماً للحكم على ما إذا كانت المؤسسات المالية تتمتع بقدر كاف من الحماية لمواجهة المخاطر النظامية. وإذا كان رأس مال النظام المصرفي منخفضاً، فقد يؤدي ذلك إلى إثارة الذعر في السوق والتأثير على تخصيص المستثمرين للأصول ورغبتهم في المخاطرة.

على سبيل المثال، خلال الأزمة المالية في عام 2008، واجهت العديد من البنوك أزمات مالية حادة بسبب الإفراط في الاستدانة ونقص رأس المال. وقد عززت الهيئات التنظيمية في العديد من البلدان والمناطق لوائح كفاية رأس المال بعد الأزمة، مما ألزم البنوك بزيادة احتياطياتها من رأس المال لتقليل المخاطر المالية في المستقبل.

إن نسبة كفاية رأس المال هي مؤشر رئيسي للمستثمرين عند تقييم القيمة الاستثمارية لأسهم البنوك أو المؤسسات المالية. فالنسبة المرتفعة لا تشير فقط إلى أن البنك يتمتع بمقاومة عالية للمخاطر، بل إنها تعني أيضًا أن البنك لن يواجه ضغوطًا مالية مفرطة أثناء الركود الاقتصادي. بالإضافة إلى ذلك، يمكن للمستثمرين تحليل اتجاهه لتحديد إمكانات النمو والربحية المستقبلية للبنك.

وبشكل عام، تشكل نسبة كفاية رأس المال الأساس لعمليات البنك السليمة، وتضمن بقاء البنك مستقراً في مواجهة المخاطر. ولا يعكس هذا المؤشر الصحة المالية للبنك فحسب، بل يؤثر أيضاً على ثقته في السوق وإمكانات نموه. ويتيح رأس المال الكافي للبنوك الاستجابة بفعالية للتقلبات الاقتصادية والتخلف عن سداد القروض، وبالتالي تعزيز قدرتها التنافسية وجاذبيتها في السوق.

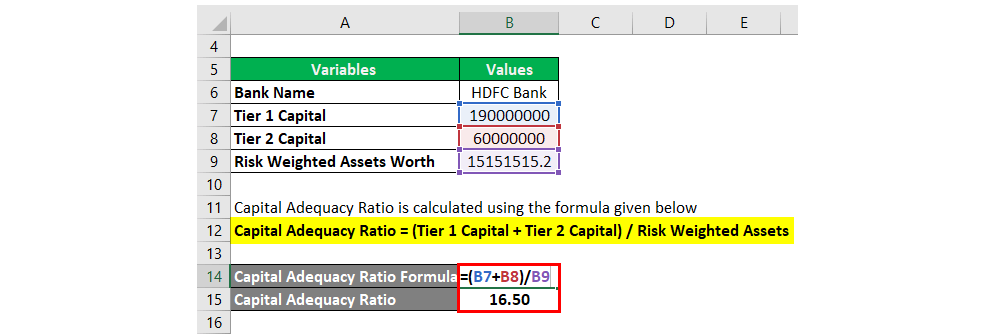

صيغة حساب نسبة كفاية رأس المال

صيغة حساب نسبة كفاية رأس المال

من خلال مقارنة رأس مال البنك بأصوله المرجحة بالمخاطر، تعكس نسبة كفاية رأس المال قدرة البنك على تحمل الخسائر المحتملة. يتم حسابها على النحو التالي: نسبة كفاية رأس المال = رأس مال البنك ÷ الأصول المرجحة بالمخاطر × 100%، كما هو موضح أعلاه. وهي تعكس السلامة المالية للبنك في مواجهة تقلبات السوق والمخاطر المحتملة وهي مقياس مهم يستخدمه المنظمون لتقييم صحة البنوك.

ينقسم رأس مال البنك إلى ثلاثة مستويات رئيسية: رأس المال الأساسي من المستوى الأول (CET1)، ورأس المال من المستوى الأول، ورأس المال من المستوى الثاني. رأس المال الأساسي من المستوى الأول هو رأس المال الأعلى جودة، بما في ذلك الأسهم العادية والأرباح المحتجزة، من بين أمور أخرى، ويمكن أن يوفر الحماية الفورية في حالة مواجهة البنك لصعوبات مالية. وبالتالي، فإن كفاية رأس المال الأساسي من المستوى الأول تؤثر بشكل مباشر على قدرة البنك على تحمل المخاطر والاستقرار على المدى الطويل.

إن رأس المال من المستوى الأول لا يشمل رأس المال الأساسي من المستوى الأول فحسب، بل يشمل أيضاً الأسهم المفضلة الأخرى، إلخ، في حين أن رأس المال من المستوى الثاني، الذي يشمل الديون المرؤوسة، إلخ، منخفض الجودة نسبياً ويعمل بشكل أساسي كحاجز إضافي في حالة حدوث أزمة مالية كبرى. ومن خلال هيكل رأس المال متعدد المستويات هذا، تستطيع البنوك التعامل مع المخاطر المختلفة بطريقة أكثر شمولاً وضمان السلامة المالية والسلامة.

الأصول المرجحة بالمخاطر هي إجمالي قيمة أصول البنك المرجحة وفقًا لمستوى المخاطرة. يتم إعطاء الأصول ذات المخاطر الأعلى مثل السندات غير المرغوب فيها وزنًا أعلى، في حين يتم إعطاء الأصول ذات المخاطر المنخفضة مثل سندات الخزانة وزنًا أقل. يساعد هذا الوزن في تقييم مستوى المخاطر الإجمالي للبنك بشكل أكثر دقة ويضمن قدرة رأس ماله على التعامل مع المخاطر المحتملة.

وتعني نسب كفاية رأس المال الأعلى أن البنوك أصبحت أكثر قدرة على تحمل المخاطر وأكثر قدرة على التعامل مع تقلبات السوق والخسائر المحتملة. ويمكِّن رأس المال الكافي البنوك من الحفاظ على عمليات سليمة في خضم حالة عدم اليقين الاقتصادي واضطرابات الأسواق المالية، وبالتالي تعزيز قدرتها على التعامل مع المخاطر. ويعزز هذا الأداء القوي ثقة المستثمرين والعملاء، مما يجعل البنوك أكثر موثوقية في السوق وأكثر فعالية في جذب الاستثمار والتعاون التجاري.

وعلى العكس من ذلك، قد يشير انخفاض نسبة كفاية رأس المال إلى أن البنك يعاني من ضغوط مالية أكبر ورغبة أضعف في المخاطرة. وفي مثل هذه الحالات، قد تحتاج البنوك إلى اتخاذ تدابير، مثل زيادة رأس المال أو خفض الأصول الخطرة، لتحسين مستويات رأس المال وضمان استقرار عملياتها.

على سبيل المثال، إذا كان إجمالي أصول البنك 10 ملايين دولار، والتي تتضمن 8 ملايين دولار من الأصول عالية المخاطر (مثل السندات غير المرغوب فيها) و2 مليون دولار من الأصول منخفضة المخاطر (مثل سندات الخزانة)، إذا كان رأس مال البنك 2 مليون دولار، فإن نسبة كفاية رأس المال هي 2 مليون دولار ÷ 8 ملايين دولار = 25 بالمائة.

يشير مستوى 25% عادة إلى أن نسبة كفاية رأس مال البنك أعلى بكثير من الحد الأدنى المطلوب، مما يدل على أن البنك يتمتع بقدرة كبيرة على إدارة رأس المال، مع قدرة قوية على تحمل المخاطر وهامش أمان مرتفع. ويمكن أن يعزز هذا من قدرة البنك على تحمل المخاطر في مواجهة اضطرابات السوق أو الركود الاقتصادي ويحسن من سلامته المالية بشكل عام.

هل نسبة كفاية رأس المال الأعلى أفضل؟

هل نسبة كفاية رأس المال الأعلى أفضل؟

كمؤشر مهم على قدرة البنك على مقاومة المخاطر وسلامة وضعه المالي. وبشكل عام، فإن ارتفاع مستواه يعني أن البنك أكثر قدرة على امتصاص الخسائر المحتملة وحماية مصالح المودعين والمستثمرين. ومع ذلك، فإن ارتفاع نسبة كفاية رأس المال ليس أفضل بلا حدود، ويجب إيجاد توازن بين الأمان والربحية.

وكلما ارتفع هذا المعدل، كان ذلك أكثر ملاءمة من حيث تعزيز القدرة على الصمود في مواجهة المخاطر. فهو يمكّن البنوك من امتصاص الخسائر الائتمانية المحتملة بشكل أكثر فعالية والاستجابة بشكل استباقي لحالات التخلف عن سداد القروض وتقلبات السوق. فضلاً عن ذلك، تُظهِر البنوك ذات النسب الأعلى قدرة أكبر على الصمود في حالات الركود والأزمات المالية، وبالتالي الحد من خطر الإفلاس.

ومن حيث تعزيز ثقة السوق، فإن ارتفاع نسب كفاية رأس المال من شأنه أيضاً أن يعزز ثقة المستثمرين والدائنين، لأن هذه البنوك تتمتع بمركز مالي أكثر قوة. فضلاً عن ذلك، فإن ارتفاع نسب كفاية رأس المال من شأنه أيضاً أن يشكل ميزة تنافسية في جذب العملاء والشركات في سوق شديدة التنافسية.

وفي الوقت نفسه، فإن الحفاظ على نسبة كفاية رأس المال أعلى من المتطلبات التنظيمية لا يضمن الامتثال وتجنب القيود التنظيمية مثل القيود المفروضة على توزيعات الأرباح أو توسيع الأعمال فحسب، بل يوفر أيضاً وسادة إضافية تمنح البنوك مرونة تشغيلية أكبر في مواجهة المخاطر غير المتوقعة.

ومع ذلك، من حيث خفض كفاءة استخدام رأس المال، قد يؤدي رأس المال المفرط إلى تكاليف الفرصة حيث لا يتم استثماره في قروض واستثمارات ذات عائد أعلى، وبالتالي تقليل كفاءة استخدام رأس المال. بالإضافة إلى ذلك، قد يؤدي رأس المال الزائد أيضًا إلى تخفيف العائد على الاستثمار (ROE) للمساهمين من خلال توليد إيرادات أقل لكل وحدة من رأس المال.

وعلاوة على ذلك، فإن الاحتفاظ بمزيد من رأس المال قد يزيد من تكلفة رأس المال لدى البنك، حيث تكون تكلفة الأسهم عادة أعلى من تكلفة الديون، وهو ما قد يؤدي إلى انخفاض الربحية الإجمالية. وعلاوة على ذلك، في بيئة أسعار الفائدة السوقية، قد تؤدي نسب كفاية رأس المال المرتفعة بشكل مفرط إلى وضع البنوك في وضع تنافسي غير مؤات من حيث أسعار الفائدة والرسوم، وبالتالي إضعاف قدرتها التنافسية في السوق.

وفي الوقت نفسه، قد يؤدي الإفراط في السعي إلى تحقيق نسب عالية من كفاية رأس المال إلى تخصيص غير عقلاني لموارد البنوك، مما يجعلها متحفظة بشكل مفرط في السوق وتفويت الفرص لدعم تنمية الاقتصاد الحقيقي. بالإضافة إلى ذلك، قد تؤدي مثل هذه الاستراتيجية إلى تحيز هيكل أعمال البنك لصالح المتانة، مما يؤثر على مرونته وتوازنه في تحقيق أهدافه الاستراتيجية طويلة الأجل.

وبالتالي، فإن النسبة بين رأس مال البنوك والأصول المرجحة بالمخاطر ليست عالية قدر الإمكان. ويتعين على البنوك أن تحدد مستويات رأس مالها بشكل معقول وفقاً لشهيتها الخاصة بالمخاطرة، وبيئة السوق، والأهداف الاستراتيجية، مع تعظيم كفاءة استخدام رأس المال من خلال تحسين مزيج الأصول وتعزيز قدراتها على إدارة المخاطر. وفي استجابة مرنة للدورات الاقتصادية وتغيرات السوق، يتعين عليها تعديل استراتيجيات رأس المال بشكل ديناميكي لتحقيق أفضل توازن بين السلامة والربحية.

وبدوره، عند تقييم القيمة الاستثمارية لأي بنك، يتعين على المستثمرين أن يأخذوا في الاعتبار التوازن بين القيمة الاستثمارية والربحية بدلاً من السعي ببساطة إلى تحقيق نسبة عالية من كفاية رأس المال. وفي حين تعمل زيادة رأس المال على تعزيز قدرة البنك على مقاومة المخاطر، فإن ارتفاع مستوى رأس المال بشكل مفرط قد يؤدي إلى خفض كفاءة استخدام رأس المال والربحية. وعلى هذا، يتعين على المستثمرين أن يركزوا على الكيفية التي يمكن بها للبنوك تحقيق التوازن الفعال بين سلامة رأس المال ونمو الأرباح.

بطبيعة الحال، ورغم أن ارتفاع نسبة كفاية رأس المال ليس بالضرورة أفضل، فإنها تظل معياراً أساسياً لتقييم الصحة المالية للبنك. وإذا انخفضت عن الحد الأدنى المقرر، فقد يتعرض البنك لمخاطر مالية أعظم وقد لا يكون قادراً على امتصاص الخسائر المحتملة بشكل فعّال. ومن شأن مثل هذا الوضع أن يؤثر على استقرار البنك وقدرته على العمل، مما يجعله أكثر عرضة للصعوبات المالية في ظل الضغوط الاقتصادية أو تقلبات السوق، بل وقد يؤدي حتى إلى فرض تدابير تنظيمية أو قيود.

المعايير التنظيمية بشأن كفاية رأس المال

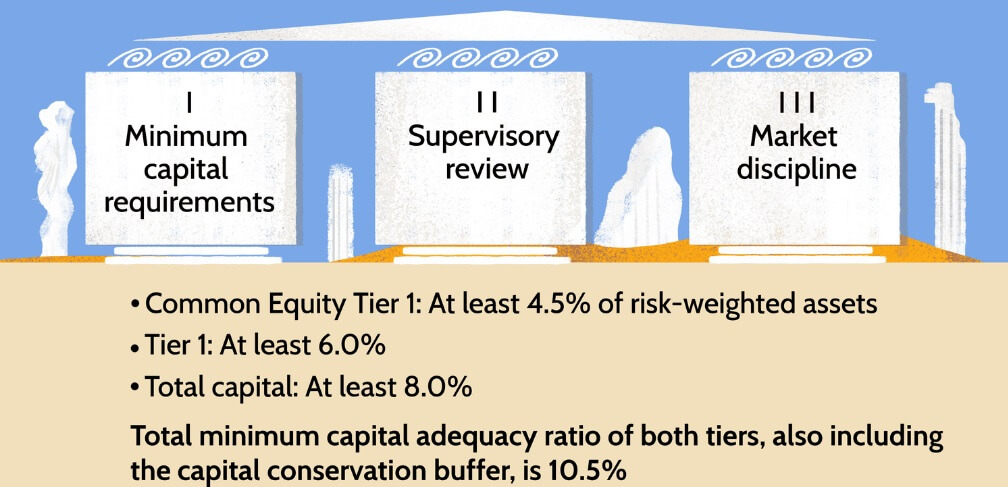

إن المعايير التنظيمية لكفاية رأس المال تحددها في المقام الأول اتفاقيات بازل، وهي الإطار التنظيمي الدولي للصناعة المصرفية. وقد صُممت اتفاقيات بازل لضمان احتفاظ البنوك برأس مال كاف لمواجهة المخاطر التي تخوضها، وبالتالي حماية الاستقرار العام للنظام المالي. ومن خلال هذه المعايير، يمكن للجهات التنظيمية مراقبة موقف رأس المال لدى البنوك بشكل فعال والحد من المخاطر المالية النظامية.

المعايير التنظيمية الرئيسية هي: بازل 1، التي صدرت في عام 1988. هي بداية الإطار التنظيمي المالي العالمي. كانت الاتفاقية أول من اقترح أن البنوك بحاجة إلى الحفاظ على نسبة كفاية رأس مال لا تقل عن 8٪. وهذا يعني أن البنوك يجب أن يكون لديها رأس مال لا يقل عن 8٪ من أصولها المرجحة بالمخاطر، وهي مصممة لضمان أن البنوك لديها احتياطيات رأسمالية كافية لامتصاص الخسائر المحتملة، وبالتالي تعزيز استقرار ومرونة النظام المالي. كان هذا المطلب بمثابة أول توحيد لمعايير إدارة رأس المال في القطاع المصرفي العالمي ووضع الأساس للتنظيم اللاحق لرأس المال.

إن اتفاقية بازل الثانية، التي تم تطبيقها في عام 2004، تعتمد على اتفاقية بازل الأولى وتقدم معايير أكثر تفصيلاً لتقييم المخاطر. ولا تكتفي الاتفاقية بإلزام البنوك بمواصلة الحفاظ على نسبة كفاية رأس مال لا تقل عن 8%، بل إنها تستند أيضاً إلى هذا من خلال تحديد أوزان أكثر دقة لمخاطر الائتمان ومخاطر السوق ومخاطر التشغيل. ومن خلال تقديم أساليب قياس المخاطر المتطورة وتعزيز المتطلبات التنظيمية، تهدف اتفاقية بازل الثانية إلى تحسين دقة وفعالية إدارة المخاطر لدى البنوك، وبالتالي تعزيز قوة واستقرار النظام المصرفي.

وقد أدخلت اتفاقية بازل 3، التي تم تقديمها في أعقاب الأزمة المالية في عام 2009، تحسينات كبيرة على متطلبات رأس المال المصرفي. فبالإضافة إلى الحفاظ على الحد الأدنى المطلوب البالغ 8%، أدخلت الاتفاقية معايير رأس مال أعلى ومتطلبات أكثر صرامة لإدارة السيولة لتعزيز قدرة النظام المصرفي على الصمود. ومن خلال المطالبة برأس مال أعلى جودة وزيادة نسب تغطية السيولة، تهدف اتفاقية بازل 3 إلى تحسين قدرة البنوك على الصمود في مواجهة الصدمات الاقتصادية ومنع الأزمات المالية في المستقبل.

كما يتعين على البنوك أن تمتلك رأس مال أساسي من الفئة الأولى (يتكون في الأساس من الأسهم العادية والأرباح المحتجزة) لا يقل عن 4.5% من أصولها المرجحة بالمخاطر. وبالإضافة إلى ذلك، يتعين على نسبة كفاية رأس المال من الفئة الأولى، والتي تشمل رأس المال الأساسي من الفئة الأولى ورأس المال الإضافي من الفئة الأولى (على سبيل المثال الأسهم الممتازة)، أن لا تقل عن 6% من الأصول المرجحة بالمخاطر. وتضمن هذه المعايير أن تمتلك البنوك رأس مال كاف وعالي الجودة لامتصاص الخسائر المحتملة وتعزيز سلامتها وقدرتها على الصمود بشكل عام.

وبالإضافة إلى ذلك، تلزم الاتفاقية البنوك بالاحتفاظ برأس مال احتياطي إضافي بنسبة 2.5% فوق الحد الأدنى لنسبة كفاية رأس المال البالغة 8%. ويهدف هذا المطلب إلى تعزيز قدرة البنوك على التعامل مع حالة عدم اليقين الاقتصادي والضغوط المالية حتى تتمكن من الحفاظ على عمليات سليمة في أوقات الركود الاقتصادي أو تقلبات السوق. ويوفر رأس المال الاحتياطي للبنوك احتياطيات رأسمالية إضافية لامتصاص الخسائر المحتملة وحماية استقرارها واستمرارية عملياتها.

إن احتياطي رأس المال المضاد للدورة الاقتصادية هو شرط يسمح للجهات التنظيمية بإلزام البنوك بالاحتفاظ باحتياطيات رأسمالية إضافية في أوقات الرخاء الاقتصادي. ويتم تعديل هذا الشرط، الذي يتراوح عادة من 0% إلى 2.5%، وفقاً للظروف الاقتصادية واستقرار النظام المالي لضمان حصول البنوك على رأس مال كاف لامتصاص الخسائر والحفاظ على عمليات مستقرة أثناء فترات الركود الاقتصادي. ويهدف هذا الإجراء إلى تعزيز قوة البنوك أثناء التقلبات في الدورة الاقتصادية استجابة لخطر الركود الاقتصادي المحتمل.

إن شرط نسبة الرفع المالي هو أحد المقاييس المهمة التي أقرتها اتفاقية بازل 3، والتي تلزم البنوك بالحفاظ على نسبة رفع مالي لا تقل عن 3%. وهذا يعني أن رأس مال البنك نسبة إلى إجمالي أصوله لا ينبغي أن ينخفض إلى ما دون 3%. ويهدف هذا الشرط إلى الحد من استخدام البنوك للرفع المالي ومنع الاقتراض المفرط، وبالتالي تعزيز استقرار النظام المالي وضمان احتفاظ البنوك برأس مال كاف لمواجهة المخاطر المحتملة حتى مع توسع ميزانياتها العمومية.

ورغم أن اتفاقية بازل توفر معياراً تنظيمياً عالمياً، فإن الهيئات التنظيمية الوطنية قد تفرض متطلبات رأسمالية أعلى استناداً إلى ظروفها الاقتصادية وخصائص أنظمتها المالية. على سبيل المثال، تلزم الصين البنوك التجارية بالحفاظ على نسبة كفاية رأس مال لا تقل عن 11.5%، وهو ما يشمل متطلبات إضافية لضمان استقرار النظام المالي ومرونة البنوك.

وفي ولايات قضائية أخرى، مثل الاتحاد الأوروبي والولايات المتحدة، تحدد الجهات التنظيمية للبنوك أيضًا متطلبات مختلفة لكفاية رأس المال اعتمادًا على حجم البنك وأهميته النظامية وعوامل أخرى. وقد تكون هذه المتطلبات أعلى من الحد الأدنى لمعايير بازل 3 لمعالجة المخاطر المالية والظروف الاقتصادية الخاصة بكل بلد من أجل حماية الاستقرار المالي وحماية مصالح المستثمرين.

وتهدف معايير كفاية رأس المال التنظيمية هذه إلى ضمان حصول البنوك على رأس مال كاف للتعامل مع حالة عدم اليقين الاقتصادي وتقلبات السوق، وبالتالي الحد من مخاطر الأزمات المالية وحماية المودعين والحفاظ على استقرار النظام المالي. ومن خلال هذه التدابير، تعمل الهيئات التنظيمية على تعزيز مرونة البنوك ومنع انتشار المخاطر النظامية.

| تأثير | المعايير التنظيمية |

| إن كفايتها تعمل على تحسين مخزون المخاطر. | بازل 1 8 في المائة على الأقل. |

| المستوى المنخفض مقيد، والمستوى المرتفع يوفر مساحة أكبر. | بازل 2: 8% مع معايير تقييم المخاطر. |

| الكفاءة تعزز الثقة والقدرة التنافسية. | بازل 3: رأس المال الأساسي من الفئة الأولى 4.5%، والفئة الأولى 6%، وإجمالي رأس المال 8% بالإضافة إلى 2.5% من الاحتياطي. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.