La frase «la banca es la madre de todas las industrias» resulta familiar, y dado que muchos consideran que los bancos son una de las industrias más estables del mundo, las acciones bancarias suelen considerarse una inversión preferente a largo plazo en las carteras de inversión. Sin embargo, el colapso del Silicon Valley Bank ha dejado ciertamente escépticos a muchos inversores. No obstante, el reciente buen comportamiento de los beneficios de las acciones bancarias ha renovado el interés de los inversores. Pero antes de actuar, debemos echar un vistazo a la métrica clave de la adecuación de capital. A continuación, vamos a sumergirnos en la definición, el impacto y las normas reguladoras de la adecuación de capital.

¿Qué es el ratio de adecuación de capital?

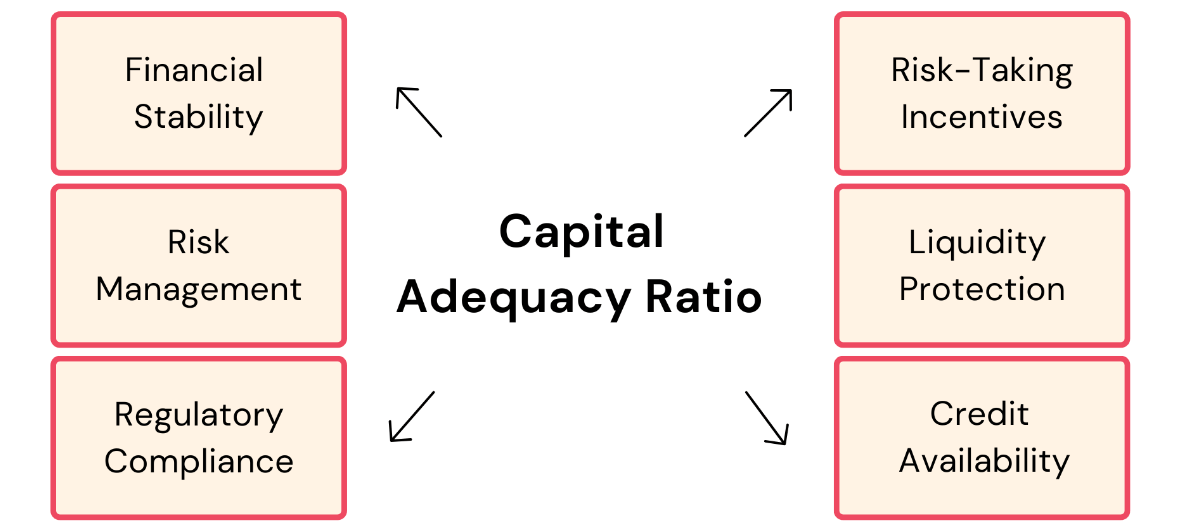

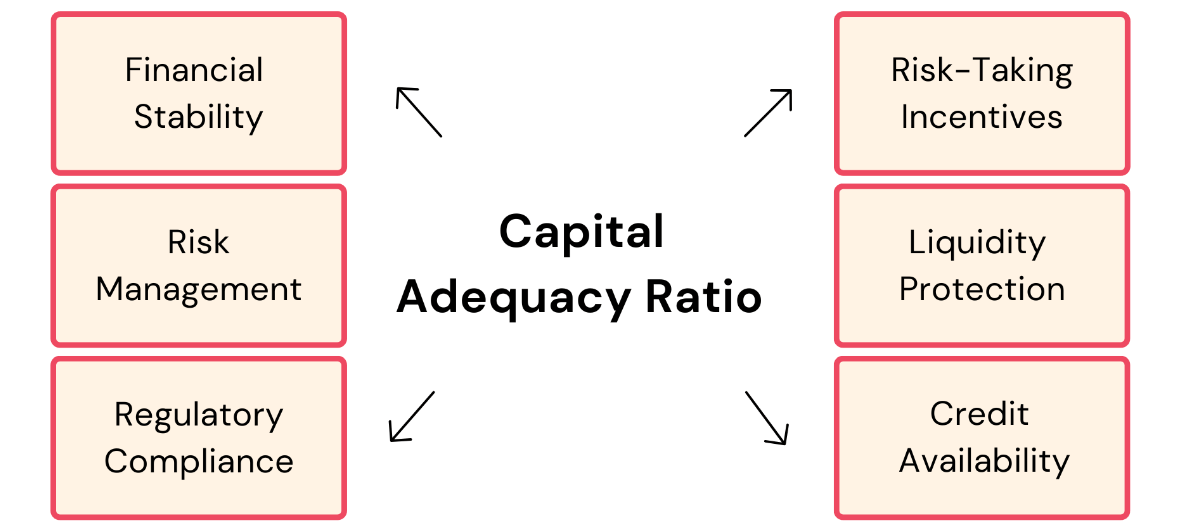

Conocido como coeficiente de adecuación de capital, o CAR por sus siglas en inglés, es una medida importante de la salud financiera y la tolerancia al riesgo de un banco, ya que representa la relación entre el capital total de un banco y sus activos totales ponderados en función del riesgo. Este indicador refleja si un banco dispone de capital suficiente para absorber posibles pérdidas, hacer frente a los riesgos y mantener operaciones estables.

Como componente importante del sistema financiero, la solidez de los bancos es crucial. Al exigir a los bancos que mantengan un determinado coeficiente de adecuación de capital, los reguladores garantizan que los bancos dispongan de reservas suficientes frente a los desafíos económicos, evitando así la insolvencia por insuficiencia de capital. Esta medida reguladora no sólo mantiene la estabilidad de los bancos individuales, sino que también contribuye a salvaguardar la seguridad y la estabilidad del sistema financiero en su conjunto.

También tiene un impacto directo e inmediato en las decisiones de los bancos sobre los préstamos y las inversiones. Cuando el coeficiente de adecuación de capital es bajo, los bancos pueden enfrentarse a limitaciones reglamentarias que les restrinjan la concesión de nuevos préstamos o la realización de inversiones arriesgadas para evitar aumentar aún más los riesgos. En este caso, los bancos pueden ser más cautelosos a la hora de elegir a quién prestar y en qué invertir para mantener los niveles de capital y cumplir los requisitos reglamentarios.

Por otra parte, los bancos con un capital más elevado tienen una mayor flexibilidad financiera y tolerancia al riesgo, y pueden dedicarse a una gama más amplia de actividades financieras, incluida la expansión de su negocio de préstamos y la exploración de oportunidades de inversión de alto rendimiento. Esta base de capital adecuada no sólo mejora la competitividad de los bancos en el mercado, sino que también fomenta el crecimiento económico y la actividad de los mercados financieros.

Un elevado coeficiente de adecuación de capital implica un bajo nivel de apalancamiento de los bancos, lo que sugiere que éstos disponen de reservas de capital más adecuadas en sus balances. Incluso cuando poseen algunos activos de riesgo (por ejemplo, bonos basura), los bancos son más capaces de soportar posibles pérdidas financieras.

Esto se debe a que un capital adecuado proporciona a los bancos una reserva que les permite soportar un cierto nivel de pérdidas sin caer en dificultades financieras inmediatas, incluso si se enfrentan a una caída del valor o al impago de estos activos de riesgo. De este modo, un capital elevado no sólo mejora la solidez de un banco, sino que también aumenta su tolerancia al riesgo frente a la volatilidad del mercado y la incertidumbre económica.

Durante una crisis financiera, un bajo coeficiente de adecuación de capital puede provocar una crisis de liquidez o incluso la quiebra de un banco, lo que puede repercutir en todo el sistema financiero. Para los inversores, es un indicador importante para juzgar si las instituciones financieras tienen suficiente colchón para hacer frente a los riesgos sistémicos. Si el capital del sistema bancario es bajo, puede desencadenar el pánico en el mercado y afectar a la asignación de activos y al apetito por el riesgo de los inversores.

Por ejemplo, durante la crisis financiera de 2008, muchos bancos se enfrentaron a graves crisis financieras debido a un apalancamiento excesivo y a una capitalización insuficiente. Los reguladores de muchos países y regiones han reforzado las normativas de adecuación de capital tras la crisis, exigiendo a los bancos que aumenten sus reservas de capital para minimizar futuros riesgos financieros.

El coeficiente de adecuación de capital es un indicador clave para los inversores a la hora de evaluar el valor de las inversiones en acciones bancarias o instituciones financieras. Un coeficiente elevado no sólo indica que el banco es muy resistente al riesgo, sino que también implica que el banco no se enfrentará a una presión financiera excesiva durante una recesión económica. Además, los inversores pueden analizar su tendencia para determinar el potencial de crecimiento y la rentabilidad futuros del banco.

En general, el coeficiente de adecuación de capital es la base del buen funcionamiento de un banco y garantiza su estabilidad frente a los riesgos. Este indicador no sólo refleja la salud financiera de un banco, sino que también afecta a su confianza en el mercado y a su potencial de crecimiento. Un capital adecuado permite a los bancos responder eficazmente a las fluctuaciones económicas y a los impagos de préstamos, mejorando así su competitividad y atractivo en el mercado.

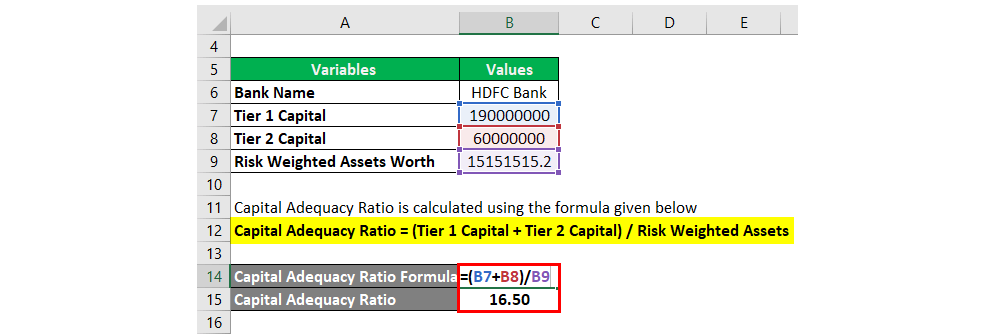

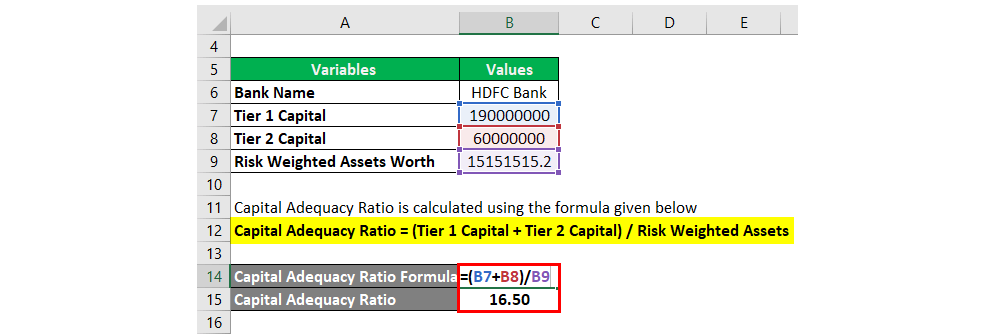

La fórmula para calcular el coeficiente de adecuación de capital

Al comparar el capital de un banco con sus activos ponderados en función del riesgo, el coeficiente de adecuación de capital refleja la capacidad del banco para soportar posibles pérdidas. Se calcula como Ratio de adecuación de capital = Capital bancario ÷ Activos ponderados en función del riesgo x 100%, como se muestra más arriba. Refleja la solidez financiera de un banco frente a la volatilidad del mercado y los riesgos potenciales y es una métrica importante utilizada por los reguladores para evaluar la salud de los bancos.

El capital bancario se clasifica en tres niveles principales: Capital básico de nivel 1 (CET1), capital de nivel 1 y capital de nivel 2. El capital básico de nivel 1 es el capital de mayor calidad, e incluye el capital ordinario y los beneficios no distribuidos, entre otros, y puede proporcionar el colchón más inmediato en caso de que un banco se enfrente a dificultades financieras. Por lo tanto, la adecuación de capital básico de nivel 1 afecta directamente a la tolerancia al riesgo de un banco y a su estabilidad a largo plazo.

El capital de nivel 1 comprende no sólo el capital básico de nivel 1 sino también otras acciones preferentes, etc., mientras que el capital de nivel 2, que incluye la deuda subordinada, etc., es de calidad relativamente baja y sirve principalmente como reserva adicional en caso de una crisis financiera importante. A través de esta estructura de capital de varios niveles, los bancos pueden hacer frente a diversos riesgos de una manera más completa y garantizar la solidez y la seguridad financieras.

Los activos ponderados en función del riesgo son el importe total de los activos de un banco ponderados en función de su nivel de riesgo. Los activos de mayor riesgo, como los bonos basura, reciben una ponderación más alta, mientras que los activos de menor riesgo, como los bonos del Tesoro, reciben una ponderación más baja. Esta ponderación ayuda a evaluar con mayor precisión el nivel de riesgo global de un banco y garantiza que su capital sea capaz de hacer frente a los riesgos potenciales.

Unos coeficientes de adecuación de capital más elevados significan que los bancos son más tolerantes al riesgo y más capaces de hacer frente a la volatilidad del mercado y a posibles pérdidas. Un capital adecuado permite a los bancos mantener operaciones sólidas en medio de la incertidumbre económica y las turbulencias de los mercados financieros, mejorando así su capacidad para hacer frente al riesgo. Estos sólidos resultados aumentan la confianza de inversores y clientes, haciendo que los bancos sean más fiables en el mercado y más eficaces a la hora de atraer las inversiones y la cooperación empresarial.

Por el contrario, un coeficiente de adecuación de capital más bajo puede indicar que el banco está sometido a mayores tensiones financieras y tiene una menor propensión al riesgo. En tales casos, los bancos pueden tener que tomar medidas, como aumentar el capital o reducir los activos de riesgo, para mejorar sus niveles de capital y garantizar la estabilidad de sus operaciones.

Por ejemplo, si un banco tiene unos activos totales de 10 millones de dólares, que incluyen 8 millones de activos de alto riesgo (por ejemplo, bonos basura) y 2 millones de activos de bajo riesgo (por ejemplo, bonos del Tesoro), Si el capital del banco es de 2 millones de dólares, el coeficiente de adecuación de capital es de 2 millones ÷ 8 millones = 25 por ciento.

El nivel del 25% suele indicar que el coeficiente de adecuación de capital del banco está muy por encima del requisito mínimo, lo que demuestra que el banco es muy sólido en la gestión del capital, con una fuerte tolerancia al riesgo y un elevado margen de seguridad. Puede aumentar la tolerancia al riesgo de un banco frente a las turbulencias del mercado o la recesión económica y mejorar su solidez financiera general.

¿Es mejor tener un ratio de adecuación de capital alto?

Como indicador importante de la resistencia al riesgo y la solidez financiera de un banco. En general, su mayor nivel significa que un banco es más capaz de absorber posibles pérdidas y proteger los intereses de depositantes e inversores. Sin embargo, un mayor coeficiente de adecuación de capital no es infinitamente mejor, y hay que encontrar un equilibrio entre seguridad y rentabilidad.

Cuanto más alto es, más favorable resulta en términos de mejora de la resistencia al riesgo. Permite a los bancos absorber más eficazmente las posibles pérdidas crediticias y responder de forma proactiva a los impagos de préstamos y a la volatilidad del mercado. Además, los bancos con ratios más altos muestran una mayor resistencia en recesiones y crisis financieras, reduciendo así el riesgo de insolvencia.

Y en cuanto al fomento de la confianza del mercado, unos coeficientes de adecuación de capital más elevados también pueden aumentar la confianza de inversores y acreedores, ya que estos bancos se encuentran en una posición financiera más sólida. Además, su mayor nivel también puede ser una ventaja competitiva para atraer clientes y negocios en un mercado altamente competitivo.

Al mismo tiempo, mantener un coeficiente de adecuación de capital superior al exigido por la normativa no sólo garantiza el cumplimiento y evita limitaciones reglamentarias, como restricciones a los dividendos o a la expansión del negocio, sino que también proporciona un colchón adicional que da a los bancos una mayor flexibilidad operativa frente a riesgos inesperados.

Sin embargo, en términos de reducción de la eficiencia de la utilización del capital, un capital excesivo puede provocar costes de oportunidad al no invertirse en préstamos e inversiones de mayor rendimiento, reduciendo así la eficiencia de la utilización del capital. Además, un exceso de capital también puede diluir el rendimiento de las inversiones (ROE) para los accionistas al generar menos ingresos por unidad de capital.

Además, mantener más capital puede aumentar el coste de capital de un banco, ya que el coste de los fondos propios suele ser más elevado que el de la deuda, lo que puede provocar un descenso de la rentabilidad global. Además, en un entorno de tipos de interés mercantilizados, unos coeficientes de adecuación de capital excesivamente elevados pueden colocar a los bancos en una situación de desventaja competitiva en términos de tipos de interés y comisiones, debilitando así su competitividad en el mercado.

Al mismo tiempo, la búsqueda excesiva de elevados coeficientes de adecuación de capital puede conducir a una asignación irracional de los recursos de los bancos, haciéndoles excesivamente conservadores en el mercado y perdiendo oportunidades de apoyar el desarrollo de la economía real. Además, una estrategia de este tipo puede sesgar la estructura empresarial del banco a favor de la solidez, afectando a su flexibilidad y equilibrio en la consecución de sus objetivos estratégicos a largo plazo.

Por lo tanto, la relación entre el capital bancario y los activos ponderados en función del riesgo no es lo más elevada posible. Los bancos deben situar razonablemente sus niveles de capital en función de su propia propensión al riesgo, el entorno del mercado y sus objetivos estratégicos, al tiempo que maximizan la eficiencia del uso del capital optimizando su combinación de activos y mejorando su capacidad de gestión del riesgo. Respondiendo con flexibilidad a los ciclos económicos y a los cambios del mercado, deben ajustar dinámicamente sus estrategias de capital para lograr el mejor equilibrio entre seguridad y ganancia.

A su vez, a la hora de evaluar el valor de las inversiones de un banco, los inversores deben tener en cuenta el equilibrio entre éste y la ganancia, en lugar de limitarse a perseguir un elevado coeficiente de adecuación de capital. Aunque un capital más elevado mejora la capacidad de un banco para resistir el riesgo, un nivel excesivamente alto de capital puede reducir la eficacia de la utilización del capital y la rentabilidad. Por lo tanto, los inversores deben centrarse en cómo los bancos pueden lograr un equilibrio eficaz entre la solidez del capital y el crecimiento de los beneficios.

Por supuesto, aunque un mayor coeficiente de adecuación de capital no siempre es mejor, sigue siendo un criterio fundamental para evaluar la salud financiera de un banco. Si cae por debajo del mínimo prescrito, el banco puede estar expuesto a un mayor riesgo financiero y no ser capaz de absorber posibles pérdidas de forma eficaz. Tal situación afectaría a la estabilidad y la capacidad de funcionamiento del banco, haciéndolo más susceptible a las dificultades financieras en situaciones de tensión económica o volatilidad del mercado, e incluso podría desencadenar medidas o restricciones reglamentarias.

Normas reglamentarias sobre la adecuación de capital

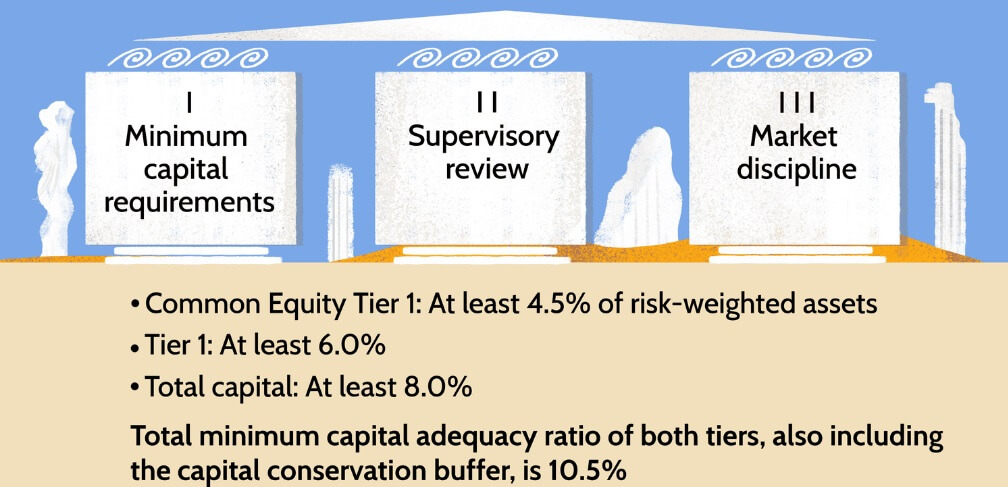

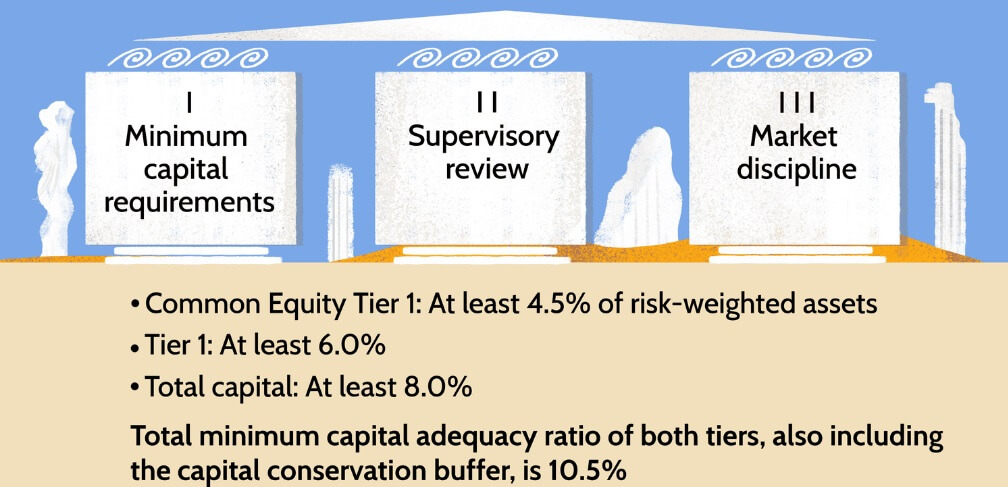

Las normas reguladoras para la adecuación de capital están establecidas principalmente por los Acuerdos de Basilea, el marco regulador internacional para la industria bancaria. Los Acuerdos de Basilea están diseñados para garantizar que los bancos mantengan un capital suficiente para hacer frente a los riesgos que asumen, protegiendo así la estabilidad general del sistema financiero. Gracias a estas normas, los reguladores pueden supervisar eficazmente la posición de capital de los bancos y reducir los riesgos financieros sistémicos.

Las principales normas reguladoras son: Basilea I, publicado en 1988. es el inicio del marco regulador financiero mundial. El Acuerdo fue el primero en proponer que los bancos deben mantener un coeficiente de adecuación de capital de al menos el 8 por ciento. Esto significa que los bancos deben tener un capital de al menos el 8 por ciento de sus activos ponderados en función del riesgo y está diseñado para garantizar que los bancos tengan suficientes reservas de capital para absorber posibles pérdidas, mejorando así la estabilidad y la resistencia del sistema financiero. Este requisito marcó la primera armonización de las normas de gestión del capital en el sector bancario mundial y sentó las bases para la posterior regulación del capital.

Basilea II, implementado en 2004. se basa en Basilea I e introduce normas de evaluación de riesgos más granulares. El Acuerdo no sólo exige a los bancos que sigan manteniendo un coeficiente mínimo de adecuación de capital del 8%, sino que lo amplía con ponderaciones más precisas para el riesgo de crédito, el riesgo de mercado y el riesgo operativo. Al introducir métodos sofisticados de medición del riesgo y requisitos reglamentarios más estrictos, Basilea II pretende mejorar la precisión y la eficacia de la gestión del riesgo de los bancos, reforzando así aún más la solidez y la estabilidad del sistema bancario.

Basilea III, introducido a raíz de la crisis financiera de 2009, introdujo mejoras significativas en los requisitos de capital bancario. Además de mantener el requisito mínimo del 8%, el Acuerdo introdujo normas de capital más estrictas y requisitos de gestión de la liquidez más rigurosos para mejorar la resistencia del sistema bancario. Al exigir un capital de mayor calidad y aumentar los coeficientes de cobertura de liquidez, Basilea III pretende mejorar la resistencia de los bancos a las perturbaciones económicas y prevenir futuras crisis financieras.

Los bancos también están obligados a tener un capital básico de nivel 1 (compuesto principalmente por capital ordinario y beneficios no distribuidos) de al menos el 4,5 por ciento de sus activos ponderados en función del riesgo. Además, el coeficiente de adecuación de capital de nivel 1, que incluye el capital básico de nivel 1 y el capital adicional de nivel 1 (por ejemplo, las acciones preferentes), debe ser de al menos el 6 por ciento de los activos ponderados en función del riesgo. Estas normas garantizan que los bancos dispongan de suficiente capital de alta calidad para absorber posibles pérdidas y mejorar su solidez y resistencia generales.

Además, el acuerdo exige que los bancos mantengan una reserva adicional de capital del 2,5% además del coeficiente mínimo de adecuación de capital del 8%. Este requisito pretende mejorar la capacidad de los bancos para hacer frente a las incertidumbres económicas y las tensiones financieras, de modo que puedan mantener unas operaciones sólidas en tiempos de recesión económica o volatilidad del mercado. El colchón de capital proporciona a los bancos reservas de capital adicionales para absorber posibles pérdidas y proteger su estabilidad y la continuidad de sus operaciones.

El colchón de capital anticíclico es una disposición que permite a los reguladores exigir a los bancos que mantengan reservas de capital adicionales en tiempos de bonanza económica. Su exigencia, que suele oscilar entre el 0% y el 2,5%, se ajusta en función de las condiciones económicas y de la estabilidad del sistema financiero para garantizar que los bancos dispongan de capital suficiente para absorber pérdidas y mantener operaciones estables durante las recesiones económicas. Esta medida pretende aumentar la solidez de los bancos durante las fluctuaciones del ciclo económico en respuesta al riesgo de una posible recesión económica.

El requisito del coeficiente de apalancamiento es una métrica importante introducida por Basilea III, que exige a los bancos mantener un coeficiente de apalancamiento de al menos el 3 por ciento. Esto significa que el capital de un banco en relación con sus activos totales no debe ser inferior al 3 por ciento. Este requisito pretende limitar el uso del apalancamiento por parte de los bancos y evitar un endeudamiento excesivo, mejorando así la estabilidad del sistema financiero y garantizando que los bancos mantengan suficiente capital para hacer frente a los riesgos potenciales incluso a medida que sus balances se expanden.

Aunque el Acuerdo de Basilea proporciona una norma reguladora mundial, los reguladores nacionales pueden establecer requisitos de capital más estrictos en función de sus propias condiciones económicas y características del sistema financiero. Por ejemplo, China exige a los bancos comerciales que mantengan un coeficiente de adecuación de capital de al menos el 11,5%, que incluye requisitos adicionales de reservas para garantizar la estabilidad del sistema financiero y la resistencia de los bancos.

En otras jurisdicciones, como la UE y EE.UU., los reguladores bancarios también establecen diferentes requisitos de adecuación de capital en función del tamaño y la importancia sistémica del banco y de otros factores. Estos requisitos pueden ser superiores a las normas mínimas de Basilea III para abordar los riesgos financieros y las condiciones económicas específicas del país con el fin de salvaguardar la estabilidad financiera y proteger los intereses de los inversores.

Estas normas de adecuación de capital tienen por objeto garantizar que los bancos dispongan de capital suficiente para hacer frente a la incertidumbre económica y la volatilidad de los mercados, reduciendo así el riesgo de crisis financieras, protegiendo a los depositantes y preservando la estabilidad del sistema financiero. A través de estas medidas, los reguladores mejoran la resistencia de los bancos y evitan la propagación de los riesgos sistémicos.

Definición, impacto y normas del índice de adecuación de capital

| Impacto |

Normas reglamentarias |

| Su adecuación mejora la reservad de riesgo. |

Basilea I Al menos el 8%. |

| Bajo es restrictivo; alto proporciona más margen. |

Basilea II: 8% con normas de evaluación del riesgo. |

| La adecuación aumenta la confianza y la competitividad. |

Basilea III: Nivel 1 básico: 4,5%, Nivel 1: 6%, capital total 8% + 2,5% de reserva. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión expresada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.