ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-09-06

अपडेट तिथि: 2024-12-23

'बैंकिंग सभी उद्योगों की जननी है' यह कहावत जानी-पहचानी है, और चूंकि बैंकों को दुनिया के सबसे स्थिर उद्योगों में से एक माना जाता है, इसलिए बैंक स्टॉक को अक्सर निवेश पोर्टफोलियो में एक पसंदीदा दीर्घकालिक निवेश माना जाता है। हालाँकि, सिलिकॉन वैली बैंक के पतन ने निश्चित रूप से कई निवेशकों को संदेह में डाल दिया है। फिर भी, बैंक स्टॉक के हाल के मजबूत आय प्रदर्शन ने निवेशकों की रुचि को फिर से जगाया है। लेकिन इससे पहले कि हम कुछ करें, हमें पूंजी पर्याप्तता के मुख्य मीट्रिक पर एक नज़र डालने की ज़रूरत है। इसके बाद, आइए पूंजी पर्याप्तता की परिभाषा, प्रभाव और विनियामक मानकों पर नज़र डालें।

पूंजी पर्याप्तता अनुपात का क्या अर्थ है?

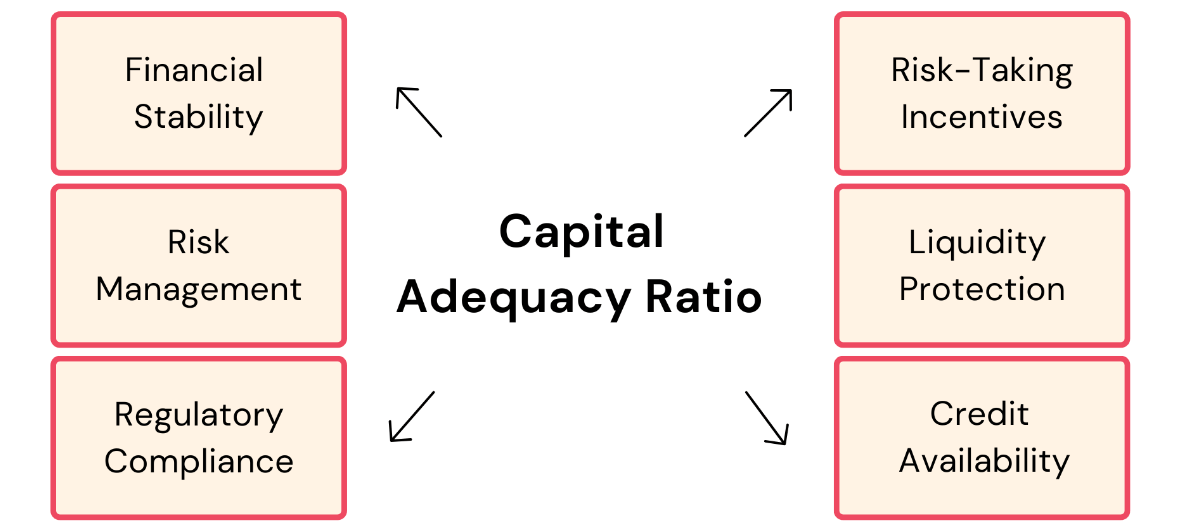

पूंजी पर्याप्तता अनुपात या संक्षेप में CAR के रूप में जाना जाने वाला यह बैंक के वित्तीय स्वास्थ्य और जोखिम सहनशीलता का एक महत्वपूर्ण उपाय है, जो बैंक की कुल पूंजी और उसकी कुल जोखिम-भारित परिसंपत्तियों के अनुपात को दर्शाता है। यह संकेतक दर्शाता है कि बैंक के पास संभावित घाटे को झेलने, जोखिमों से निपटने और स्थिर संचालन बनाए रखने के लिए पर्याप्त पूंजी है या नहीं।

वित्तीय प्रणाली के एक महत्वपूर्ण घटक के रूप में, बैंकों की सुदृढ़ता महत्वपूर्ण है। बैंकों को एक निश्चित पूंजी पर्याप्तता अनुपात बनाए रखने की आवश्यकता के द्वारा, विनियामक यह सुनिश्चित करते हैं कि बैंकों के पास आर्थिक चुनौतियों का सामना करने के लिए पर्याप्त बफर हों, जिससे अपर्याप्त पूंजी के कारण दिवालियापन से बचा जा सके। यह विनियामक उपाय न केवल व्यक्तिगत बैंकों की स्थिरता को बनाए रखता है, बल्कि समग्र रूप से वित्तीय प्रणाली की सुरक्षा और स्थिरता को सुरक्षित रखने में भी मदद करता है।

इसका बैंकों के ऋण देने और निवेश के निर्णयों पर भी सीधा और तत्काल प्रभाव पड़ता है। जब पूंजी पर्याप्तता अनुपात कम होता है, तो बैंकों को विनियामक बाधाओं का सामना करना पड़ सकता है जो उन्हें आगे बढ़ते जोखिमों से बचने के लिए नए ऋण या जोखिम भरे निवेश करने से रोकती हैं। इस मामले में, बैंक पूंजी के स्तर को बनाए रखने और विनियामक आवश्यकताओं को पूरा करने के लिए किसे ऋण देना है और किसमें निवेश करना है, यह चुनने में अधिक सतर्क हो सकते हैं।

दूसरी ओर, उच्च पूंजी वाले बैंकों में अधिक वित्तीय लचीलापन और जोखिम सहनशीलता होती है, और वे अपने ऋण व्यवसाय का विस्तार करने और उच्च-उपज निवेश अवसरों की खोज करने सहित वित्तीय गतिविधियों की एक विस्तृत श्रृंखला में संलग्न होने में सक्षम होते हैं। यह पर्याप्त पूंजी आधार न केवल बैंकों की बाजार प्रतिस्पर्धात्मकता को बढ़ाता है बल्कि आर्थिक विकास और वित्तीय बाजार गतिविधि को भी बढ़ावा देता है।

उच्च पूंजी पर्याप्तता अनुपात का अर्थ है बैंकों के लिए उत्तोलन का निम्न स्तर, जो यह दर्शाता है कि बैंकों के पास अपनी बैलेंस शीट में अधिक पर्याप्त पूंजी भंडार है। कुछ जोखिमपूर्ण परिसंपत्तियों (जैसे, जंक बॉन्ड) को धारण करने पर भी, बैंक संभावित वित्तीय घाटे को बेहतर ढंग से झेलने में सक्षम होते हैं।

ऐसा इसलिए है क्योंकि पर्याप्त पूंजी बैंकों को तत्काल वित्तीय संकट में पड़े बिना एक निश्चित स्तर के नुकसान को झेलने के लिए एक बफर प्रदान करती है, भले ही उन्हें इन जोखिमपूर्ण परिसंपत्तियों के मूल्य में गिरावट या डिफ़ॉल्ट का सामना करना पड़े। इस तरह, उच्च पूंजी न केवल बैंक की सुदृढ़ता को बढ़ाती है, बल्कि बाजार की अस्थिरता और आर्थिक अनिश्चितता के सामने उसकी जोखिम सहनशीलता को भी बढ़ाती है।

वित्तीय संकट के दौरान, कम पूंजी पर्याप्तता अनुपात से नकदी संकट या बैंक के दिवालिया होने की स्थिति पैदा हो सकती है, जिसका संपूर्ण वित्तीय प्रणाली पर नकारात्मक प्रभाव पड़ सकता है। निवेशकों के लिए, यह इस बात का आकलन करने का एक महत्वपूर्ण संकेतक है कि क्या वित्तीय संस्थानों के पास प्रणालीगत जोखिमों से निपटने के लिए पर्याप्त सुरक्षा है। यदि बैंकिंग प्रणाली की पूंजी कम है, तो इससे बाजार में घबराहट फैल सकती है और निवेशकों की परिसंपत्ति आवंटन और जोखिम लेने की क्षमता प्रभावित हो सकती है।

उदाहरण के लिए, 2008 के वित्तीय संकट के दौरान, कई बैंकों को अत्यधिक ऋण और कम पूंजीकरण के कारण गंभीर वित्तीय संकट का सामना करना पड़ा। संकट के बाद कई देशों और क्षेत्रों में नियामकों ने पूंजी पर्याप्तता विनियमन को मजबूत किया है, जिससे बैंकों को भविष्य के वित्तीय जोखिमों को कम करने के लिए अपने पूंजी भंडार को बढ़ाने की आवश्यकता होती है।

पूंजी पर्याप्तता अनुपात निवेशकों के लिए बैंक स्टॉक या वित्तीय संस्थानों के निवेश मूल्य का आकलन करते समय एक महत्वपूर्ण संकेतक है। एक उच्च अनुपात न केवल यह दर्शाता है कि बैंक अत्यधिक जोखिम-प्रतिरोधी है, बल्कि यह भी दर्शाता है कि बैंक को आर्थिक मंदी के दौरान अत्यधिक वित्तीय दबाव का सामना नहीं करना पड़ेगा। इसके अलावा, निवेशक बैंक की भविष्य की विकास क्षमता और लाभप्रदता निर्धारित करने के लिए इसके रुझान का विश्लेषण कर सकते हैं।

कुल मिलाकर, पूंजी पर्याप्तता अनुपात बैंक के सुदृढ़ संचालन की नींव है, और यह सुनिश्चित करता है कि बैंक जोखिमों के बावजूद स्थिर बना रहे। यह संकेतक न केवल बैंक के वित्तीय स्वास्थ्य को दर्शाता है, बल्कि इसके बाजार विश्वास और विकास क्षमता को भी प्रभावित करता है। पर्याप्त पूंजी बैंकों को आर्थिक उतार-चढ़ाव और ऋण चूक का प्रभावी ढंग से जवाब देने में सक्षम बनाती है, जिससे उनकी बाजार प्रतिस्पर्धात्मकता और आकर्षण बढ़ता है।

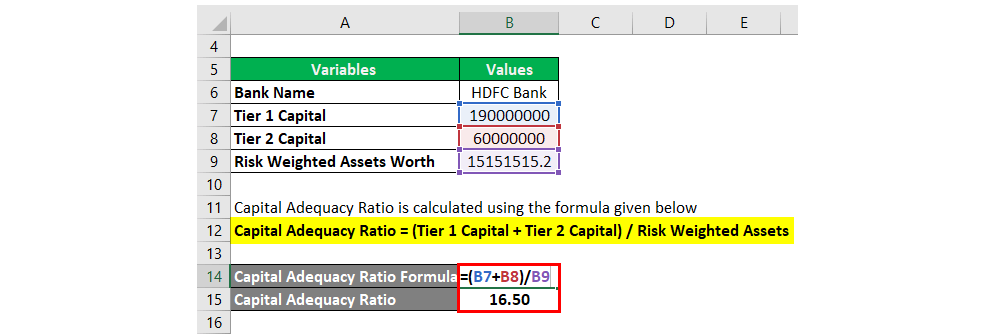

पूंजी पर्याप्तता अनुपात की गणना के लिए सूत्र

पूंजी पर्याप्तता अनुपात की गणना के लिए सूत्र

बैंक की पूंजी की तुलना उसके जोखिम-भारित परिसंपत्तियों से करने पर, पूंजी पर्याप्तता अनुपात बैंक की संभावित नुकसानों को झेलने की क्षमता को दर्शाता है। इसकी गणना पूंजी पर्याप्तता अनुपात = बैंक पूंजी ÷ जोखिम-भारित परिसंपत्तियां x 100% के रूप में की जाती है, जैसा कि ऊपर दिखाया गया है। यह बाजार में उतार-चढ़ाव और संभावित जोखिमों के सामने बैंक की वित्तीय सुदृढ़ता को दर्शाता है और बैंकों के स्वास्थ्य का आकलन करने के लिए नियामकों द्वारा उपयोग किया जाने वाला एक महत्वपूर्ण मीट्रिक है।

बैंक पूंजी को तीन मुख्य स्तरों में वर्गीकृत किया जाता है: कोर टियर 1 कैपिटल (CET1), टियर 1 कैपिटल और टियर 2 कैपिटल। कोर टियर 1 कैपिटल उच्चतम गुणवत्ता वाली पूंजी है, जिसमें सामान्य इक्विटी और प्रतिधारित आय, अन्य शामिल हैं, और यह उस स्थिति में सबसे तत्काल सुरक्षा प्रदान कर सकती है जब बैंक को वित्तीय कठिनाइयों का सामना करना पड़ता है। इसलिए, कोर टियर 1 पूंजी की पर्याप्तता सीधे बैंक की जोखिम सहनशीलता और दीर्घकालिक स्थिरता को प्रभावित करती है।

टियर 1 पूंजी में न केवल कोर टियर 1 पूंजी बल्कि अन्य पसंदीदा शेयर आदि भी शामिल हैं, जबकि टियर 2 पूंजी, जिसमें अधीनस्थ ऋण आदि शामिल हैं, अपेक्षाकृत कम गुणवत्ता की है और मुख्य रूप से एक प्रमुख वित्तीय संकट की स्थिति में अतिरिक्त बफर के रूप में कार्य करती है। इस बहु-स्तरीय पूंजी संरचना के माध्यम से, बैंक विभिन्न जोखिमों से अधिक व्यापक तरीके से निपट सकते हैं और वित्तीय सुदृढ़ता और सुरक्षा सुनिश्चित कर सकते हैं।

जोखिम-भारित परिसंपत्तियाँ बैंक की परिसंपत्तियों की कुल राशि होती हैं, जो उनके जोखिम स्तर के अनुसार भारित होती हैं। जंक बॉन्ड जैसी उच्च जोखिम वाली परिसंपत्तियों को अधिक भार दिया जाता है, जबकि ट्रेजरी बॉन्ड जैसी कम जोखिम वाली परिसंपत्तियों को कम भार दिया जाता है। यह भार बैंक के समग्र जोखिम स्तर का अधिक सटीक रूप से आकलन करने में मदद करता है और यह सुनिश्चित करता है कि इसकी पूंजी संभावित जोखिमों से निपटने में सक्षम है।

उच्च पूंजी पर्याप्तता अनुपात का मतलब है कि बैंक अधिक जोखिम सहने में सक्षम हैं और बाजार की अस्थिरता और संभावित नुकसान से बेहतर तरीके से निपटने में सक्षम हैं। पर्याप्त पूंजी बैंकों को आर्थिक अनिश्चितता और वित्तीय बाजार की उथल-पुथल के बीच भी अच्छा संचालन बनाए रखने में सक्षम बनाती है, जिससे जोखिम से निपटने की उनकी क्षमता बढ़ जाती है। इस तरह का मजबूत प्रदर्शन निवेशकों और ग्राहकों के विश्वास को बढ़ाता है, जिससे बैंक बाजार में अधिक विश्वसनीय बनते हैं और निवेश और व्यावसायिक सहयोग को आकर्षित करने में अधिक प्रभावी होते हैं।

इसके विपरीत, कम पूंजी पर्याप्तता अनुपात यह संकेत दे सकता है कि बैंक अधिक वित्तीय तनाव में है और उसकी जोखिम उठाने की क्षमता कम है। ऐसे मामलों में, बैंकों को अपने पूंजी स्तर में सुधार करने और अपने परिचालन की स्थिरता सुनिश्चित करने के लिए पूंजी बढ़ाने या जोखिमपूर्ण परिसंपत्तियों को कम करने जैसे उपाय करने की आवश्यकता हो सकती है।

उदाहरण के लिए, यदि किसी बैंक की कुल परिसंपत्तियां 10 मिलियन डॉलर हैं, जिसमें 8 मिलियन डॉलर की उच्च जोखिम परिसंपत्तियां (जैसे जंक बांड) और 2 मिलियन डॉलर की कम जोखिम परिसंपत्तियां (जैसे ट्रेजरी बांड) शामिल हैं, यदि बैंक की पूंजी 2 मिलियन डॉलर है, तो पूंजी पर्याप्तता अनुपात 2 मिलियन डॉलर ÷ 8 मिलियन डॉलर = 25 प्रतिशत है।

25% का स्तर आमतौर पर यह दर्शाता है कि बैंक का पूंजी पर्याप्तता अनुपात न्यूनतम आवश्यकता से काफी ऊपर है, जो दर्शाता है कि बैंक पूंजी प्रबंधन में बहुत मजबूत है, जिसमें मजबूत जोखिम सहनशीलता और उच्च सुरक्षा मार्जिन है। यह बाजार में उथल-पुथल या आर्थिक मंदी के समय बैंक की जोखिम सहनशीलता को बढ़ा सकता है और इसकी समग्र वित्तीय सुदृढ़ता में सुधार कर सकता है।

क्या उच्चतर पूंजी पर्याप्तता अनुपात बेहतर है?

क्या उच्चतर पूंजी पर्याप्तता अनुपात बेहतर है?

बैंक के जोखिम प्रतिरोध और वित्तीय सुदृढ़ता के एक महत्वपूर्ण संकेतक के रूप में। आम तौर पर, इसके उच्च स्तर का मतलब है कि बैंक संभावित नुकसान को अवशोषित करने और जमाकर्ताओं और निवेशकों के हितों की रक्षा करने में अधिक सक्षम है। हालांकि, उच्च पूंजी पर्याप्तता अनुपात असीम रूप से बेहतर नहीं है, और सुरक्षा और लाभप्रदता के बीच संतुलन खोजने की आवश्यकता है।

यह जितना अधिक होगा, जोखिम के प्रति लचीलापन बढ़ाने के मामले में यह उतना ही अधिक अनुकूल होगा। यह बैंकों को संभावित ऋण घाटे को अधिक प्रभावी ढंग से अवशोषित करने और ऋण चूक और बाजार की अस्थिरता के प्रति सक्रिय रूप से प्रतिक्रिया करने में सक्षम बनाता है। इसके अलावा, उच्च अनुपात वाले बैंक मंदी और वित्तीय संकटों में अधिक लचीलापन दिखाते हैं, जिससे दिवालियापन का जोखिम कम हो जाता है।

और बाजार में विश्वास बढ़ाने के मामले में, उच्च पूंजी पर्याप्तता अनुपात निवेशकों और ऋणदाताओं का विश्वास भी बढ़ा सकता है, क्योंकि ये बैंक अधिक मजबूत वित्तीय स्थिति में हैं। इसके अलावा, उनका उच्च अनुपात अत्यधिक प्रतिस्पर्धी बाजार में ग्राहकों और व्यवसाय को आकर्षित करने में एक प्रतिस्पर्धात्मक लाभ भी हो सकता है।

साथ ही, नियामक आवश्यकता से अधिक पूंजी पर्याप्तता अनुपात बनाए रखने से न केवल अनुपालन सुनिश्चित होता है और लाभांश या व्यवसाय विस्तार पर प्रतिबंध जैसी नियामक बाधाओं से बचा जा सकता है, बल्कि यह एक अतिरिक्त सुरक्षा भी प्रदान करता है, जो अप्रत्याशित जोखिमों के सामने बैंकों को अधिक परिचालन लचीलापन प्रदान करता है।

हालांकि, पूंजी उपयोग की दक्षता को कम करने के मामले में, अत्यधिक पूंजी अवसर लागत को जन्म दे सकती है क्योंकि इसे उच्च-उपज वाले ऋणों और निवेशों में निवेश नहीं किया जाता है, जिससे पूंजी उपयोग की दक्षता कम हो जाती है। इसके अलावा, बहुत अधिक पूंजी प्रति इकाई पूंजी से कम राजस्व उत्पन्न करके शेयरधारकों के लिए निवेश पर प्रतिफल (आरओई) को भी कम कर सकती है।

इसके अलावा, अधिक पूंजी रखने से बैंक की पूंजी की लागत बढ़ सकती है, क्योंकि इक्विटी की लागत आमतौर पर ऋण की तुलना में अधिक होती है, जिससे समग्र लाभप्रदता में गिरावट आ सकती है। इसके अलावा, बाजारीकृत ब्याज दरों के माहौल में, अत्यधिक उच्च पूंजी पर्याप्तता अनुपात बैंकों को ब्याज दरों और शुल्क के मामले में प्रतिस्पर्धात्मक नुकसान में डाल सकता है, जिससे उनकी बाजार प्रतिस्पर्धा कमजोर हो सकती है।

साथ ही, उच्च पूंजी पर्याप्तता अनुपात की अत्यधिक खोज से बैंकों के संसाधनों का अतार्किक आवंटन हो सकता है, जिससे वे बाजार में अत्यधिक रूढ़िवादी बन सकते हैं और वास्तविक अर्थव्यवस्था के विकास का समर्थन करने के अवसरों को खो सकते हैं। इसके अलावा, ऐसी रणनीति बैंक के व्यवसायिक ढांचे को मजबूती के पक्ष में पक्षपाती बना सकती है, जिससे इसके दीर्घकालिक रणनीतिक उद्देश्यों को प्राप्त करने में लचीलापन और संतुलन प्रभावित हो सकता है।

इसलिए, बैंक पूंजी और जोखिम-भारित परिसंपत्तियों के बीच का अनुपात जितना संभव हो उतना अधिक नहीं है। बैंकों को अपनी जोखिम की भूख, बाजार के माहौल और रणनीतिक उद्देश्यों के अनुसार अपने पूंजी स्तरों को उचित रूप से रखना चाहिए, जबकि अपनी परिसंपत्ति मिश्रण को अनुकूलित करके और अपनी जोखिम प्रबंधन क्षमताओं को बढ़ाकर पूंजी उपयोग की दक्षता को अधिकतम करना चाहिए। आर्थिक चक्रों और बाजार में बदलावों के प्रति लचीले ढंग से प्रतिक्रिया करते हुए, उन्हें सुरक्षा और लाभप्रदता के बीच सर्वोत्तम संतुलन प्राप्त करने के लिए अपनी पूंजी रणनीतियों को गतिशील रूप से समायोजित करना चाहिए।

बदले में, किसी बैंक के निवेश मूल्य का आकलन करते समय, निवेशकों को केवल उच्च पूंजी पर्याप्तता अनुपात का पीछा करने के बजाय इसके और लाभप्रदता के बीच संतुलन को ध्यान में रखना चाहिए। जबकि उच्च पूंजी बैंक की जोखिम का विरोध करने की क्षमता को बढ़ाती है, पूंजी का अत्यधिक उच्च स्तर पूंजी उपयोग और लाभप्रदता की दक्षता को कम कर सकता है। इसलिए, निवेशकों को इस बात पर ध्यान केंद्रित करना चाहिए कि बैंक पूंजी सुदृढ़ता और आय वृद्धि के बीच एक प्रभावी संतुलन कैसे प्राप्त कर सकते हैं।

बेशक, जबकि उच्च पूंजी पर्याप्तता अनुपात हमेशा बेहतर नहीं होता है, यह बैंक के वित्तीय स्वास्थ्य का आकलन करने के लिए एक बुनियादी मानदंड बना हुआ है। यदि यह निर्धारित न्यूनतम से कम हो जाता है, तो बैंक अधिक वित्तीय जोखिम के संपर्क में आ सकता है और संभावित नुकसान को प्रभावी ढंग से अवशोषित करने में सक्षम नहीं हो सकता है। ऐसी स्थिति बैंक की स्थिरता और संचालन की क्षमता को प्रभावित करेगी, जिससे आर्थिक तनाव या बाजार में अस्थिरता के तहत वित्तीय कठिनाइयों के प्रति अधिक संवेदनशील हो जाएगा, और यहां तक कि नियामक उपायों या प्रतिबंधों को भी ट्रिगर कर सकता है।

पूंजी पर्याप्तता पर नियामक मानक

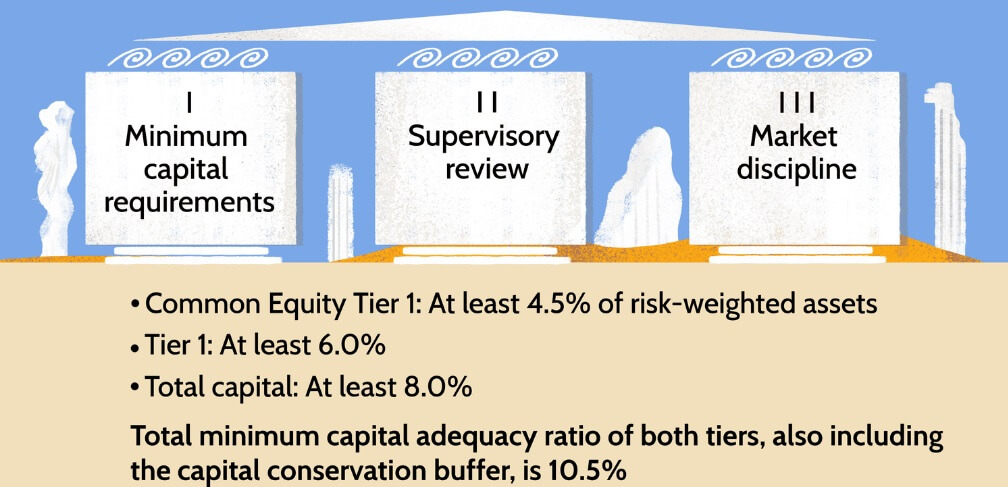

पूंजी पर्याप्तता के लिए विनियामक मानक मुख्य रूप से बैंकिंग उद्योग के लिए अंतर्राष्ट्रीय विनियामक ढांचे, बेसल समझौते द्वारा निर्धारित किए जाते हैं। बेसल समझौते यह सुनिश्चित करने के लिए डिज़ाइन किए गए हैं कि बैंक अपने द्वारा उठाए जाने वाले जोखिमों को पूरा करने के लिए पर्याप्त पूंजी बनाए रखें, जिससे वित्तीय प्रणाली की समग्र स्थिरता की रक्षा हो सके। इन मानकों के माध्यम से, विनियामक बैंकों की पूंजी स्थिति की प्रभावी रूप से निगरानी कर सकते हैं और प्रणालीगत वित्तीय जोखिमों को कम कर सकते हैं।

प्रमुख विनियामक मानक हैं: बेसल I, जिसे 1988 में जारी किया गया था। वैश्विक वित्तीय विनियामक ढांचे की शुरुआत है। समझौते ने सबसे पहले यह प्रस्ताव रखा था कि बैंकों को कम से कम 8 प्रतिशत का पूंजी पर्याप्तता अनुपात बनाए रखने की आवश्यकता है। इसका मतलब है कि बैंकों के पास अपनी जोखिम-भारित परिसंपत्तियों का कम से कम 8 प्रतिशत पूंजी होनी चाहिए और यह सुनिश्चित करने के लिए डिज़ाइन किया गया है कि बैंकों के पास संभावित घाटे को अवशोषित करने के लिए पर्याप्त पूंजी भंडार हो, जिससे वित्तीय प्रणाली की स्थिरता और लचीलापन बढ़े। इस आवश्यकता ने वैश्विक बैंकिंग क्षेत्र में पूंजी प्रबंधन मानकों के पहले सामंजस्य को चिह्नित किया और बाद के पूंजी विनियमन की नींव रखी।

2004 में लागू किया गया बेसल II बेसल I पर आधारित है और अधिक विस्तृत जोखिम मूल्यांकन मानकों को पेश करता है। समझौते में न केवल बैंकों को 8 प्रतिशत का न्यूनतम पूंजी पर्याप्तता अनुपात बनाए रखने की आवश्यकता है, बल्कि ऋण जोखिम, बाजार जोखिम और परिचालन जोखिम के लिए अधिक सटीक भार के साथ इस पर निर्माण भी किया गया है। परिष्कृत जोखिम माप विधियों और बढ़ी हुई नियामक आवश्यकताओं को पेश करके, बेसल II का उद्देश्य बैंकों के जोखिम प्रबंधन की सटीकता और प्रभावशीलता में सुधार करना है, जिससे बैंकिंग प्रणाली की मजबूती और स्थिरता को और मजबूत किया जा सके।

2009 के वित्तीय संकट के मद्देनजर शुरू किए गए बेसल III ने बैंक पूंजी आवश्यकताओं में महत्वपूर्ण वृद्धि की। न्यूनतम 8 प्रतिशत आवश्यकता को बनाए रखने के अलावा, समझौते ने बैंकिंग प्रणाली की लचीलापन बढ़ाने के लिए उच्च पूंजी मानकों और सख्त तरलता प्रबंधन आवश्यकताओं को पेश किया। उच्च गुणवत्ता वाली पूंजी की आवश्यकता और तरलता कवरेज अनुपात में वृद्धि करके, बेसल III का उद्देश्य आर्थिक झटकों के प्रति बैंकों की लचीलापन में सुधार करना और भविष्य के वित्तीय संकटों को रोकना है।

बैंकों को कोर टियर 1 पूंजी (जिसमें मुख्य रूप से सामान्य इक्विटी और प्रतिधारित आय शामिल है) भी अपनी जोखिम-भारित परिसंपत्तियों का कम से कम 4.5 प्रतिशत रखना आवश्यक है। इसके अलावा, टियर 1 पूंजी पर्याप्तता अनुपात, जिसमें कोर टियर 1 पूंजी और अतिरिक्त टियर 1 पूंजी (जैसे, पसंदीदा शेयर) शामिल हैं, जोखिम-भारित परिसंपत्तियों का कम से कम 6 प्रतिशत होना चाहिए। ये मानक सुनिश्चित करते हैं कि बैंकों के पास संभावित घाटे को अवशोषित करने और उनकी समग्र सुदृढ़ता और लचीलापन बढ़ाने के लिए पर्याप्त उच्च-गुणवत्ता वाली पूंजी है।

इसके अलावा, समझौते के तहत बैंकों को 8 प्रतिशत के न्यूनतम पूंजी पर्याप्तता अनुपात के अलावा 2.5 प्रतिशत का अतिरिक्त पूंजी बफर बनाए रखना होगा। इस आवश्यकता का उद्देश्य आर्थिक अनिश्चितताओं और वित्तीय तनावों से निपटने के लिए बैंकों की क्षमता को बढ़ाना है ताकि वे आर्थिक मंदी या बाजार में उतार-चढ़ाव के समय में भी अच्छा संचालन कर सकें। पूंजी बफर बैंकों को संभावित नुकसान को अवशोषित करने और उनके संचालन की स्थिरता और निरंतरता की रक्षा करने के लिए अतिरिक्त पूंजी भंडार प्रदान करता है।

प्रतिचक्रीय पूंजी बफर एक ऐसा प्रावधान है जो विनियामकों को आर्थिक समृद्धि के समय बैंकों से अतिरिक्त पूंजी भंडार बनाए रखने की मांग करने की अनुमति देता है। इसकी आवश्यकता, जो आमतौर पर 0 प्रतिशत से 2.5 प्रतिशत तक होती है, आर्थिक स्थितियों और वित्तीय प्रणाली की स्थिरता के अनुसार समायोजित की जाती है ताकि यह सुनिश्चित किया जा सके कि बैंकों के पास आर्थिक मंदी के दौरान घाटे को अवशोषित करने और स्थिर संचालन बनाए रखने के लिए पर्याप्त पूंजी हो। इस उपाय का उद्देश्य संभावित आर्थिक मंदी के जोखिम के जवाब में आर्थिक चक्र में उतार-चढ़ाव के दौरान बैंकों की मजबूती को बढ़ाना है।

लीवरेज अनुपात की आवश्यकता बेसल III द्वारा शुरू की गई एक महत्वपूर्ण मीट्रिक है, जिसके लिए बैंकों को कम से कम 3 प्रतिशत का लीवरेज अनुपात बनाए रखने की आवश्यकता होती है। इसका मतलब है कि किसी बैंक की पूंजी उसकी कुल परिसंपत्तियों के सापेक्ष 3 प्रतिशत से कम नहीं होनी चाहिए। इस आवश्यकता का उद्देश्य बैंकों द्वारा लीवरेज के उपयोग को सीमित करना और अत्यधिक उधार लेने से रोकना है, जिससे वित्तीय प्रणाली की स्थिरता बढ़े और यह सुनिश्चित हो कि बैंक अपनी बैलेंस शीट के विस्तार के बावजूद संभावित जोखिमों को पूरा करने के लिए पर्याप्त पूंजी बनाए रखें।

जबकि बेसल समझौता एक वैश्विक विनियामक मानक प्रदान करता है, राष्ट्रीय विनियामक अपनी स्वयं की आर्थिक स्थितियों और वित्तीय प्रणाली विशेषताओं के आधार पर उच्च पूंजी आवश्यकताओं को निर्धारित कर सकते हैं। उदाहरण के लिए, चीन वाणिज्यिक बैंकों को कम से कम 11.5 प्रतिशत का पूंजी पर्याप्तता अनुपात बनाए रखने की आवश्यकता रखता है, जिसमें वित्तीय प्रणाली की स्थिरता और बैंकों की लचीलापन सुनिश्चित करने के लिए अतिरिक्त बफर आवश्यकताएं शामिल हैं।

यूरोपीय संघ और अमेरिका जैसे अन्य अधिकार क्षेत्रों में, बैंक विनियामक भी बैंक के आकार और प्रणालीगत महत्व तथा अन्य कारकों के आधार पर अलग-अलग पूंजी पर्याप्तता आवश्यकताएँ निर्धारित करते हैं। वित्तीय स्थिरता की रक्षा करने और निवेशकों के हितों की रक्षा करने के लिए देश के विशिष्ट वित्तीय जोखिमों और आर्थिक स्थितियों को संबोधित करने के लिए ये आवश्यकताएँ बेसल III न्यूनतम मानकों से अधिक हो सकती हैं।

इन विनियामक पूंजी पर्याप्तता मानकों का उद्देश्य यह सुनिश्चित करना है कि बैंकों के पास आर्थिक अनिश्चितता और बाजार की अस्थिरता से निपटने के लिए पर्याप्त पूंजी हो, जिससे वित्तीय संकटों के जोखिम को कम किया जा सके, जमाकर्ताओं की सुरक्षा की जा सके और वित्तीय प्रणाली की स्थिरता को बनाए रखा जा सके। इन उपायों के माध्यम से, नियामक बैंकों की लचीलापन बढ़ाते हैं और प्रणालीगत जोखिमों के प्रसार को रोकते हैं।

| प्रभाव | विनियामक मानक |

| इसकी पर्याप्तता जोखिम बफर में सुधार करती है। | बेसल I कम से कम 8 प्रतिशत. |

| निम्न स्तर प्रतिबंधात्मक है; उच्च स्तर अधिक स्थान प्रदान करता है। | बेसल II: जोखिम मूल्यांकन मानकों के साथ 8%। |

| पर्याप्तता से विश्वास और प्रतिस्पर्धात्मकता बढ़ती है। | बेसल III: कोर टियर 1 4.5%, टियर 1 6%, कुल पूंजी 8% + 2.5% बफर। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।