A frase "o setor bancário é a mãe de todas as indústrias" é familiar, e como os bancos são considerados por muitos como uma das indústrias mais estáveis do mundo, as ações bancárias são frequentemente consideradas um investimento de longo prazo preferido em carteiras de investimento. No entanto, o colapso do Silicon Valley Bank certamente deixou muitos investidores céticos. No entanto, o recente desempenho forte dos lucros das ações bancárias renovou o interesse dos investidores. Mas antes de agirmos, precisamos dar uma olhada na métrica-chave da adequação de capital. Em seguida, vamos dar uma olhada na definição, impacto e padrões regulatórios da adequação de capital.

O que significa índice de adequação de capital?

Conhecido como Índice de adequação de capital, ou CAR para abreviar, é uma medida importante da saúde financeira e tolerância ao risco de um banco, representando a proporção do capital total de um banco em relação aos seus ativos ponderados pelo risco total. Este indicador reflete se um banco tem capital suficiente para absorver perdas potenciais, lidar com riscos e manter operações estáveis.

Como um componente importante do sistema financeiro, a solidez dos bancos é crucial. Ao exigir que os bancos mantenham uma certa taxa de adequação de capital, os reguladores garantem que os bancos tenham amortecedores suficientes diante de desafios econômicos, evitando assim a insolvência devido ao capital insuficiente. Essa medida regulatória não apenas mantém a estabilidade de bancos individuais, mas também ajuda a salvaguardar a segurança e a estabilidade do sistema financeiro como um todo.

Também tem um impacto direto e imediato nas decisões de empréstimos e investimentos dos bancos. Quando o índice de adequação de capital é baixo, os bancos podem enfrentar restrições regulatórias que os restringem de fazer novos empréstimos ou investimentos arriscados para evitar riscos ainda maiores. Nesse caso, os bancos podem ser mais cautelosos na escolha de quem emprestar e em o que investir para manter os níveis de capital e atender aos requisitos regulatórios.

Bancos com maior capital, por outro lado, têm maior flexibilidade financeira e tolerância a riscos, e são capazes de se envolver em uma gama mais ampla de atividades financeiras, incluindo a expansão de seus negócios de empréstimos e a exploração de oportunidades de investimento de alto rendimento. Essa base de capital adequada não apenas aumenta a competitividade de mercado dos bancos, mas também promove o crescimento econômico e a atividade do mercado financeiro.

Um alto índice de adequação de capital implica um baixo nível de alavancagem para os bancos, o que sugere que os bancos têm reservas de capital mais adequadas em seus balanços. Mesmo quando detêm alguns ativos de risco (por exemplo, junk bonds), os bancos são mais capazes de suportar potenciais perdas financeiras.

Isso ocorre porque o capital adequado fornece um amortecedor para os bancos suportarem um certo nível de perda sem cair em dificuldades financeiras imediatas, mesmo que enfrentem um declínio no valor ou inadimplência nesses ativos de risco. Dessa forma, o alto capital não apenas melhora a solidez de um banco, mas também aumenta sua tolerância ao risco diante da volatilidade do mercado e da incerteza econômica.

Durante uma crise financeira, um baixo índice de adequação de capital pode levar a uma crise de liquidez ou até mesmo à falência de um banco, o que pode ter um efeito indireto em todo o sistema financeiro. Para investidores, é um indicador importante para julgar se as instituições financeiras têm proteção suficiente para lidar com riscos sistêmicos. Se o capital do sistema bancário for baixo, isso pode desencadear pânico no mercado e afetar a alocação de ativos e o apetite ao risco dos investidores.

Por exemplo, durante a crise financeira de 2008, muitos bancos enfrentaram crises financeiras severas devido à alavancagem excessiva e à subcapitalização. Reguladores em muitos países e regiões fortaleceram as regulamentações de adequação de capital após a crise, exigindo que os bancos aumentassem suas reservas de capital para minimizar riscos financeiros futuros.

O índice de adequação de capital é um indicador-chave para investidores ao avaliar o valor de investimento de ações de bancos ou instituições financeiras. Um índice alto não apenas indica que o banco é altamente resistente a riscos, mas também implica que o banco não enfrentará pressão financeira excessiva durante uma crise econômica. Além disso, os investidores podem analisar sua tendência para determinar o potencial de crescimento futuro e a lucratividade do banco.

No geral, o índice de adequação de capital é a base da operação sólida de um banco e garante que o banco permaneça estável diante de riscos. Este indicador não apenas reflete a saúde financeira de um banco, mas também afeta sua confiança no mercado e seu potencial de crescimento. O capital adequado permite que os bancos respondam efetivamente a flutuações econômicas e inadimplências de empréstimos, aumentando assim sua competitividade e atratividade de mercado.

A fórmula para calcular o índice de adequação de capital

A fórmula para calcular o índice de adequação de capital

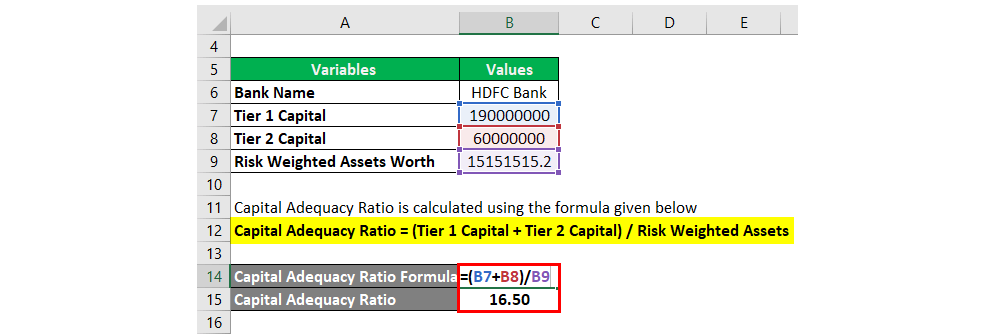

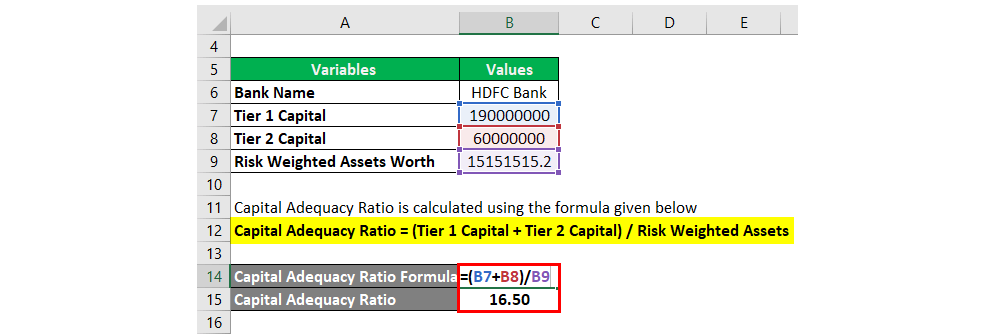

Ao comparar o capital de um banco com seus ativos ponderados pelo risco, o índice de adequação de capital reflete a capacidade do banco de suportar perdas potenciais. Ele é calculado como Índice de Adequação de Capital = Capital do Banco ÷ Ativos Ponderados pelo Risco x 100%, conforme mostrado acima. Ele reflete a solidez financeira de um banco diante da volatilidade do mercado e riscos potenciais e é uma métrica importante usada por reguladores para avaliar a saúde dos bancos.

O capital bancário é categorizado em três níveis principais: Core Tier 1 Capital (CET1), Tier 1 Capital e Tier 2 Capital. O Core Tier 1 capital é o capital de mais alta qualidade, incluindo patrimônio comum e lucros retidos, entre outros, e pode fornecer a proteção mais imediata no caso de um banco enfrentar dificuldades financeiras. Portanto, a adequação do Core Tier 1 capital afeta diretamente a tolerância ao risco e a estabilidade de longo prazo de um banco.

O capital de nível 1 compreende não apenas o capital principal de nível 1, mas também outras ações preferenciais, etc., enquanto o capital de nível 2, que inclui dívida subordinada, etc., é de qualidade relativamente baixa e serve principalmente como como amortecedores adicionais em caso de crise financeira importante. Por meio dessa estrutura de capital multicamadas, os bancos podem lidar com vários riscos de uma maneira mais abrangente e garantir solidez e segurança financeiras.

Ativos ponderados pelo risco são o valor total dos ativos de um banco ponderados de acordo com seu nível de risco. Ativos de maior risco, como junk bonds, recebem uma ponderação maior, enquanto ativos de menor risco, como Treasury bonds, recebem uma ponderação menor. Essa ponderação ajuda a avaliar com mais precisão o nível geral de risco de um banco e garante que seu capital seja capaz de lidar com riscos potenciais.

Índices mais altos de adequação de capital significam que os bancos são mais tolerantes a riscos e mais capazes de lidar com a volatilidade do mercado e perdas potenciais. O capital adequado permite que os bancos mantenham operações sólidas em meio à incerteza econômica e à turbulência do mercado financeiro, aumentando assim sua capacidade de lidar com riscos. Esse desempenho robusto aumenta a confiança do investidor e do cliente, tornando os bancos mais confiáveis no mercado e mais eficazes em atrair investimentos e cooperação empresarial.

Por outro lado, um índice de adequação de capital menor pode indicar que o banco está sob maior estresse financeiro e tem um apetite de risco mais fraco. Em tais casos, os bancos podem precisar tomar medidas, como aumentar o capital ou reduzir ativos de risco, para melhorar seus níveis de capital e garantir a estabilidade de suas operações.

Por exemplo, se um banco tem ativos totais de US$ 10 milhões, que incluem US$ 8 milhões em ativos de alto risco (por exemplo, títulos de alto risco) e US$ 2 milhões em ativos de baixo risco (por exemplo, títulos do Tesouro). Se o capital do banco for de US$ 2 milhões, o índice de adequação de capital será de US$ 2 milhões ÷ US$ 8 milhões = 25%.

O nível de 25% geralmente indica que o índice de adequação de capital do banco está bem acima do requisito mínimo, mostrando que o banco é muito sólido em gestão de capital, com uma forte tolerância a riscos e uma alta margem de segurança. Pode aumentar a tolerância a riscos de um banco diante de turbulências de mercado ou crise econômica e melhorar sua solidez financeira geral.

Um índice de adequação de capital mais alto é melhor?

Um índice de adequação de capital mais alto é melhor?

Como um indicador importante da resistência ao risco e solidez financeira de um banco. Em termos gerais, seu nível mais alto significa que um banco é mais capaz de absorver perdas potenciais e proteger os interesses de depositantes e investidores. No entanto, um índice de adequação de capital mais alto não é infinitamente melhor, e um equilíbrio precisa ser encontrado entre segurança e lucratividade.

Quanto maior, mais favorável é em termos de aumento da resiliência ao risco. Ele permite que os bancos absorvam potenciais perdas de crédito de forma mais eficaz e respondam proativamente a inadimplências de empréstimos e volatilidade do mercado. Além disso, bancos com índices mais altos mostram maior resiliência em recessões e crises financeiras, reduzindo assim o risco de insolvência.

E em termos de aumento da confiança do mercado, índices mais altos de adequação de capital também podem aumentar a confiança de investidores e credores, já que esses bancos estão em uma posição financeira mais robusta. Além disso, seus índices mais altos também podem ser uma vantagem competitiva para atrair clientes e negócios em um mercado altamente competitivo.

Ao mesmo tempo, manter um índice de adequação de capital maior que o requisito regulatório não apenas garante a conformidade e evita restrições regulatórias, como restrições a dividendos ou expansão de negócios, mas também fornece uma proteção adicional que dá aos bancos maior flexibilidade operacional diante de riscos inesperados.

No entanto, em termos de redução da eficiência da utilização de capital, o capital excessivo pode levar a custos de oportunidade, pois não é investido em empréstimos e investimentos de maior rendimento, reduzindo assim a eficiência da utilização de capital. Além disso, muito capital também pode diluir o retorno sobre o investimento (ROE) para os acionistas, gerando menos receita por unidade de capital.

Além disso, manter mais capital pode aumentar o custo de capital de um banco, já que o custo do patrimônio líquido é geralmente maior do que o da dívida, o que pode levar a um declínio na lucratividade geral. Além disso, em um ambiente de taxas de juros mercantilizadas, índices de adequação de capital excessivamente altos podem colocar os bancos em desvantagem competitiva em termos de taxas de juros e tarifas, enfraquecendo assim sua competitividade de mercado.

Ao mesmo tempo, a busca excessiva por altos índices de adequação de capital pode levar a uma alocação irracional de recursos dos bancos, tornando-os excessivamente conservadores no mercado e perdendo oportunidades de apoiar o desenvolvimento da economia real. Além disso, tal estratégia pode influenciar a estrutura de negócios do banco em favor da robustez, afetando sua flexibilidade e equilíbrio na consecução de seus objetivos estratégicos de longo prazo.

Portanto, a proporção entre capital bancário e ativos ponderados pelo risco não é tão alta quanto possível. Os bancos devem posicionar razoavelmente seus níveis de capital de acordo com seu próprio apetite de risco, ambiente de mercado e objetivos estratégicos, ao mesmo tempo em que maximizam a eficiência do uso de capital otimizando sua combinação de ativos e aprimorando suas capacidades de gerenciamento de risco. Respondendo de forma flexível aos ciclos econômicos e mudanças de mercado, eles devem ajustar dinamicamente suas estratégias de capital para atingir o melhor equilíbrio entre segurança e lucratividade.

Por sua vez, ao avaliar o valor de investimento de um banco, os investidores precisam levar em conta o equilíbrio entre ele e a lucratividade, em vez de simplesmente buscar um alto índice de adequação de capital. Enquanto um capital mais alto aumenta a capacidade de um banco de resistir ao risco, um nível excessivamente alto de capital pode reduzir a eficiência da utilização do capital e da lucratividade. Portanto, os investidores devem se concentrar em como os bancos podem atingir um equilíbrio efetivo entre a solidez do capital e o crescimento dos lucros.

Claro, embora um índice de adequação de capital mais alto nem sempre seja melhor, ele continua sendo um critério fundamental para avaliar a saúde financeira de um banco. Se ele cair abaixo do mínimo prescrito, o banco pode ficar exposto a um risco financeiro maior e pode não ser capaz de absorver perdas potenciais de forma eficaz. Tal situação afetaria a estabilidade e a capacidade de um banco de operar, tornando-o mais suscetível a dificuldades financeiras sob estresse econômico ou volatilidade do mercado, e pode até mesmo desencadear medidas ou restrições regulatórias.

Normas regulatórias sobre adequação de capital

Os padrões regulatórios para adequação de capital são definidos principalmente pelos Acordos de Basileia, a estrutura regulatória internacional para o setor bancário. Os Acordos de Basileia são projetados para garantir que os bancos mantenham capital suficiente para cobrir os riscos que assumem, protegendo assim a estabilidade geral do sistema financeiro. Por meio desses padrões, os reguladores podem monitorar efetivamente a posição de capital dos bancos e reduzir os riscos financeiros sistêmicos.

Os principais padrões regulatórios são: Basileia I, emitido em 1988, é o início da estrutura regulatória financeira global. O Acordo foi o primeiro a propor que os bancos precisam manter um índice de adequação de capital de pelo menos 8%. Isso significa que os bancos devem ter capital de pelo menos 8% de seus ativos ponderados pelo risco e é projetado para garantir que os bancos tenham reservas de capital suficientes para absorver perdas potenciais, aumentando assim a estabilidade e a resiliência do sistema financeiro. Este requisito marcou a primeira harmonização dos padrões de gestão de capital no setor bancário global e estabeleceu a base para a regulamentação de capital subsequente.

Basileia II, implementada em 2004, baseia-se em Basileia I e introduz padrões de avaliação de risco mais granulares. O Acordo não só exige que os bancos continuem a manter um índice mínimo de adequação de capital de 8%, mas também se baseia nisso com ponderações mais precisas para risco de crédito, risco de mercado e risco operacional. Ao introduzir métodos sofisticados de medição de risco e requisitos regulatórios aprimorados, Basileia II visa melhorar a precisão e a eficácia da gestão de risco dos bancos, fortalecendo ainda mais a robustez e a estabilidade do sistema bancário.

Basileia III, introduzida na esteira da crise financeira de 2009, introduziu melhorias significativas aos requisitos de capital bancário. Além de manter o requisito mínimo de 8%, o Acordo introduziu padrões de capital mais altos e requisitos de gestão de liquidez mais rigorosos para aumentar a resiliência do sistema bancário. Ao exigir capital de maior qualidade e aumentar os índices de cobertura de liquidez, Basileia III visa melhorar a resiliência dos bancos a choques econômicos e prevenir futuras crises financeiras.

Os bancos também são obrigados a ter capital de nível 1 principal (compreendendo principalmente patrimônio líquido ordinário e lucros retidos) de pelo menos 4,5 por cento de seus ativos ponderados pelo risco. Além disso, o índice de adequação de capital de nível 1, que inclui capital de nível 1 principal e capital de nível 1 adicional (por exemplo, ações preferenciais), deve ser de pelo menos 6 por cento dos ativos ponderados pelo risco. Esses padrões garantem que os bancos tenham capital de alta qualidade suficiente para absorver perdas potenciais e aumentar sua solidez e resiliência gerais.

Além disso, o acordo exige que os bancos mantenham um amortecedor de capital adicional de 2,5 por cento além do índice mínimo de adequação de capital de 8 por cento. Esse requisito visa aumentar a capacidade dos bancos de lidar com incertezas econômicas e tensões financeiras para que eles possam manter operações sólidas em tempos de crise econômica ou volatilidade do mercado. O amortecedor de capital fornece aos bancos reservas de capital adicionais para absorver possíveis perdas e proteger sua estabilidade e continuidade de operações.

O amortecedor de capital anticíclico é uma provisão que permite que os reguladores exijam que os bancos mantenham reservas de capital adicionais em tempos de prosperidade econômica. Sua exigência, que geralmente varia de 0% a 2,5%, é ajustada de acordo com as condições econômicas e a estabilidade do sistema financeiro para garantir que os bancos tenham capital suficiente para absorver perdas e manter operações estáveis durante crises econômicas. Esta medida visa aumentar a robustez dos bancos durante flutuações no ciclo econômico em resposta ao risco de uma potencial crise econômica.

O requisito de índice de alavancagem é uma métrica importante introduzida pelo Basel III, que exige que os bancos mantenham um índice de alavancagem de pelo menos 3%. Isso significa que o capital de um banco em relação aos seus ativos totais não deve cair abaixo de 3%. Esse requisito visa limitar o uso de alavancagem pelos bancos e evitar empréstimos excessivos, aumentando assim a estabilidade do sistema financeiro e garantindo que os bancos mantenham capital suficiente para atender aos riscos potenciais, mesmo com a expansão de seus balanços.

Embora o Acordo de Basileia forneça um padrão regulatório global, os reguladores nacionais podem definir requisitos de capital mais altos com base em suas próprias condições econômicas e características do sistema financeiro. Por exemplo, a China exige que os bancos comerciais mantenham um índice de adequação de capital de pelo menos 11,5%, o que inclui requisitos de buffer adicionais para garantir a estabilidade do sistema financeiro e a resiliência dos bancos.

Em outras jurisdições, como a UE e os EUA, os reguladores bancários também definem diferentes requisitos de adequação de capital, dependendo do tamanho e da importância sistêmica do banco e de outros fatores. Esses requisitos podem ser maiores do que os padrões mínimos de Basileia III para abordar riscos financeiros e condições econômicas específicas do país, a fim de salvaguardar a estabilidade financeira e proteger os interesses dos investidores.

Esses padrões de adequação de capital regulatório visam garantir que os bancos tenham capital suficiente para lidar com a incerteza econômica e a volatilidade do mercado, reduzindo assim o risco de crises financeiras, protegendo os depositantes e preservando a estabilidade do sistema financeiro. Por meio dessas medidas, os reguladores aumentam a resiliência dos bancos e previnem a disseminação de riscos sistêmicos.

Definição, impacto e padrões do índice de adequação de capital

| Impacto |

Normas regulatórias |

| Sua adequação melhora a proteção contra riscos. |

Basileia I: Pelo menos 8 por cento. |

| Baixo é restritivo; alto oferece mais espaço. |

Basileia II: 8% com padrões de avaliação de risco. |

| A adequação aumenta a confiança e a competitividade. |

Basileia III: Nível 1 4,5%, Nível 1 6%, capital total 8% + amortecedor de 2,5%. |

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

A fórmula para calcular o índice de adequação de capital

A fórmula para calcular o índice de adequação de capital Um índice de adequação de capital mais alto é melhor?

Um índice de adequação de capital mais alto é melhor?