Se puede decir que en el siglo XVII, la gran era de la navegación en Europa, la Compañía de las Indias Orientales, como pionera de la expansión colonial en el extranjero, era infame. Sin embargo, su aparición trajo una nueva cara a la antigua familia financiera: los valores. Mucha gente parece saberlo, pero no pueden decirlo. Aquí llegaremos a comprender, desde varios aspectos, ¿qué son los valores?

¿Qué son los valores?

¿Qué son los valores?

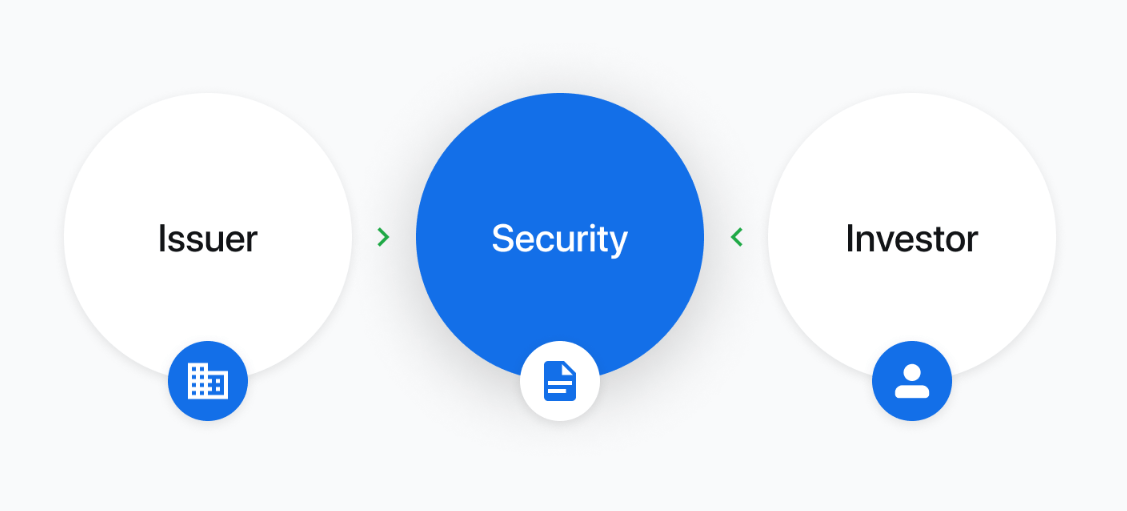

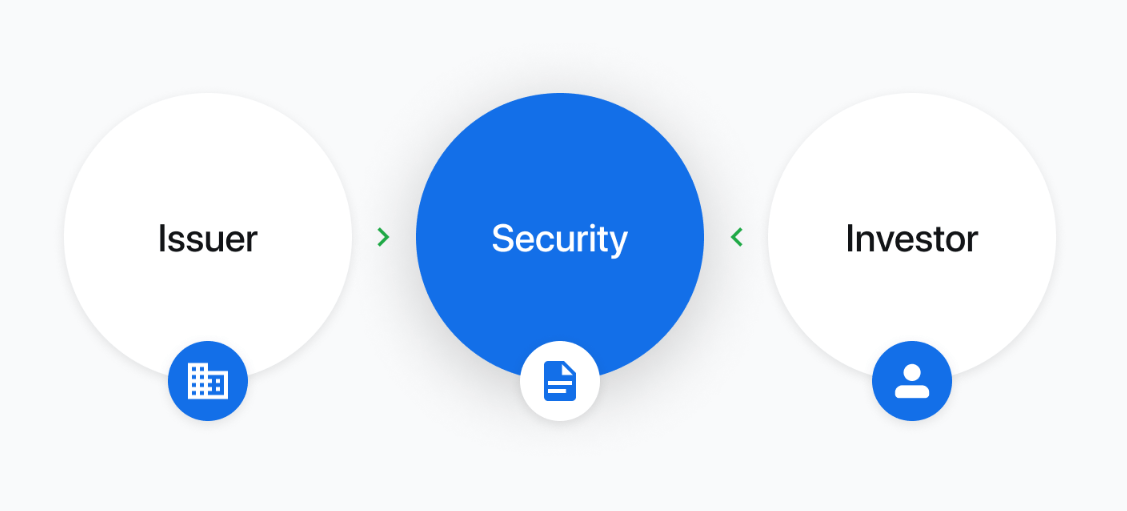

Es un instrumento financiero que representa un interés o deuda financiera. Es un documento negociable que se puede negociar en los mercados financieros y representa una relación en la que el tenedor tiene un determinado interés o deuda con el emisor (normalmente una empresa o un gobierno). En pocas palabras, es un documento que se utiliza para demostrar que tienes derecho a un determinado interés.

Es para todo, desde pequeños cheques, pagarés y certificados de depósito hasta grandes acciones y bonos. Incluso los cupones de alimentos y los sellos postales, que alguna vez estuvieron de moda, son dos de ellos. Es un activo financiero negociable que se puede comprar y vender en el mercado, y el precio al que se negocia depende de la oferta y la demanda y de varios factores del mercado. Estos instrumentos financieros permiten a los inversores participar en el mercado de capitales y obtener una apreciación del capital o, en algunos casos, un rendimiento fijo.

Al principio de la Compañía de las Indias Orientales, los holandeses prestaban dinero a la empresa de su propio bolsillo. La empresa emitió billetes y prometió dividendos, y estos billetes fueron los primeros valores del mundo. A medida que la Compañía de las Indias Orientales continuaba expandiéndose en el extranjero, no fue hasta 1609 que nació una institución especializada en atender sus operaciones de compra y venta: la Bolsa de Valores.

En términos de tipos, se pueden clasificar en financieros y físicos. Los instrumentos financieros son instrumentos financieros que pueden comprarse y venderse en los mercados financieros y representan intereses financieros específicos. Por ejemplo, las acciones, los bonos, los ETF, los warrants y los bonos convertibles entran en esta categoría, y los instrumentos suelen estar en formato electrónico para facilitar la cotización y la negociación en la SEHK.

Los físicos son valores en papel que existen en forma física y representan la propiedad de un activo físico. En el pasado, los inversores solían poseer objetos físicos, como certificados de acciones en papel o certificados de bonos. Con el continuo desarrollo de la tecnología de la información electrónica, gradualmente se ha ido eliminando el papel. Los pioneros del papel de la Compañía de las Indias Orientales hace cientos de años sólo pueden permanecer obedientes en el museo para la posteridad.

Por naturaleza, se puede clasificar en valorado e invaluable. Sin precio se refiere a instrumentos financieros que no pueden negociarse ni transferirse libremente en el mercado y, por lo general, son emitidos directamente por el emisor a una persona u organización específica. Es posible que su valor nominal y su valor no se puedan determinar fácilmente, ni se puedan comprar y vender en el mercado para generar ingresos. Similar a los certificados de depósito, pagarés, etc., que no pueden circular en el mercado.

Lo valioso es tener una cierta cantidad de cupón que pueda generarle al tenedor una cierta cantidad de ingresos, como acciones, bonos, etc. Es un instrumento financiero que puede negociarse y transferirse en el mercado con un valor nominal y determinado. Los inversores pueden comprarlo para obtener ganancias de capital o intereses, el mercado para negociar o las fluctuaciones de su precio en el mercado.

En China, pertenece a los productos importados típicos, las primeras existencias extranjeras. La bolsa de valores también la abren los extranjeros de la Bolsa de Valores de Shanghai. No fue hasta el establecimiento de la Bolsa de Valores de Shanghai en 1990 que el mercado de valores de China floreció. En pocas palabras, es el canal de financiación más importante. Cierra la brecha entre los recaudadores de capital y los inversores y es un miembro indispensable e importante de la familia financiera.

¿Qué contiene un valor?

| Tipo

|

Descripción

|

Ejemplos

|

| Equidad

|

Propiedad del inversor en una empresa.

|

Acción A, acciones estadounidenses

|

| Vínculo

|

Los inversores ganan con los préstamos.

|

Bonos gubernamentales, bonos corporativos.

|

| Fondos de inversión

|

Cartera gestionada por inversores.

|

Fondos de acciones, fondos de bonos

|

| Opciones

|

Derecho a comprar/vender activos al precio establecido en el futuro.

|

Opciones sobre acciones, opciones de futuros

|

| Contratos de futuros

|

Promesa de entregar el activo a un precio/tiempo futuro establecido.

|

Futuros de materias primas, futuros financieros

|

| Opciones de productos básicos

|

Negocie productos básicos a precios futuros acordados.

|

Opciones de oro, opciones de petróleo crudo

|

| Los derivados financieros

|

Contratos de derivados: opciones, futuros, etc.

|

Swaps de tipos de interés, swaps de divisas

|

| Bonos convertibles

|

Convertible bajo condiciones específicas.

|

Bonos convertibles

|

| Oferta pública inicial

|

Primera oferta de acciones para empresas.

|

IPO (Oferta Pública Inicial)

|

| Bonos del gobierno local

|

Bonos utilizados por los gobiernos locales para recaudar fondos

|

Bonos especializados de gobiernos locales.

|

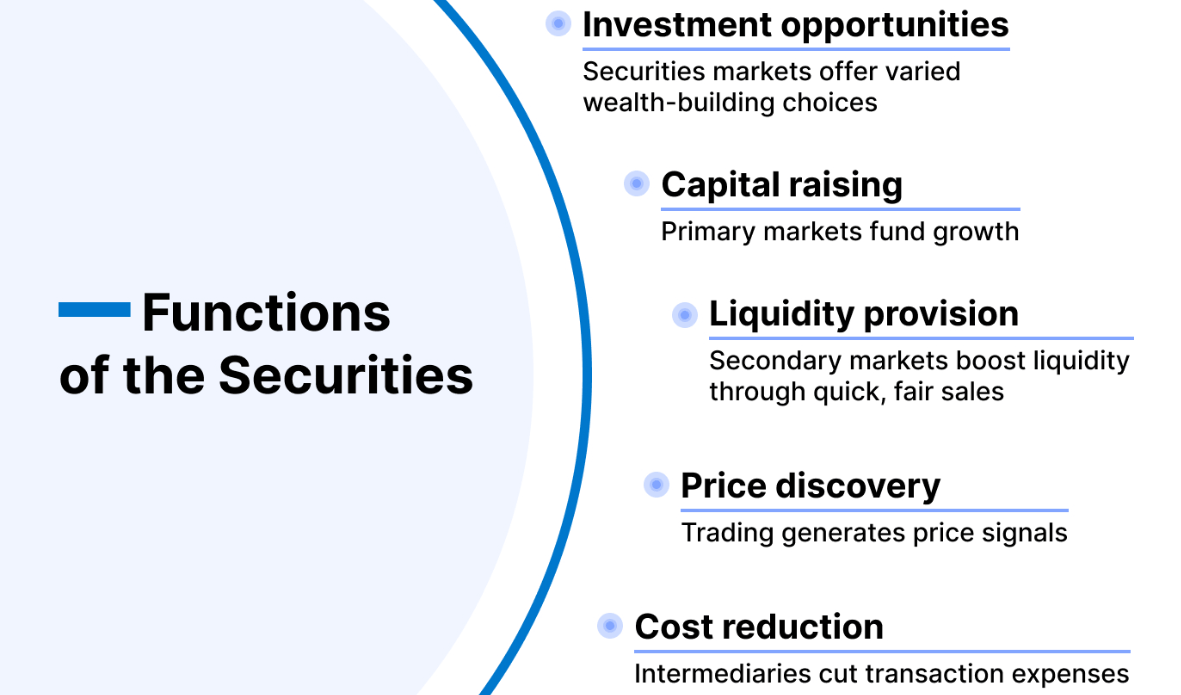

Funciones de los valores

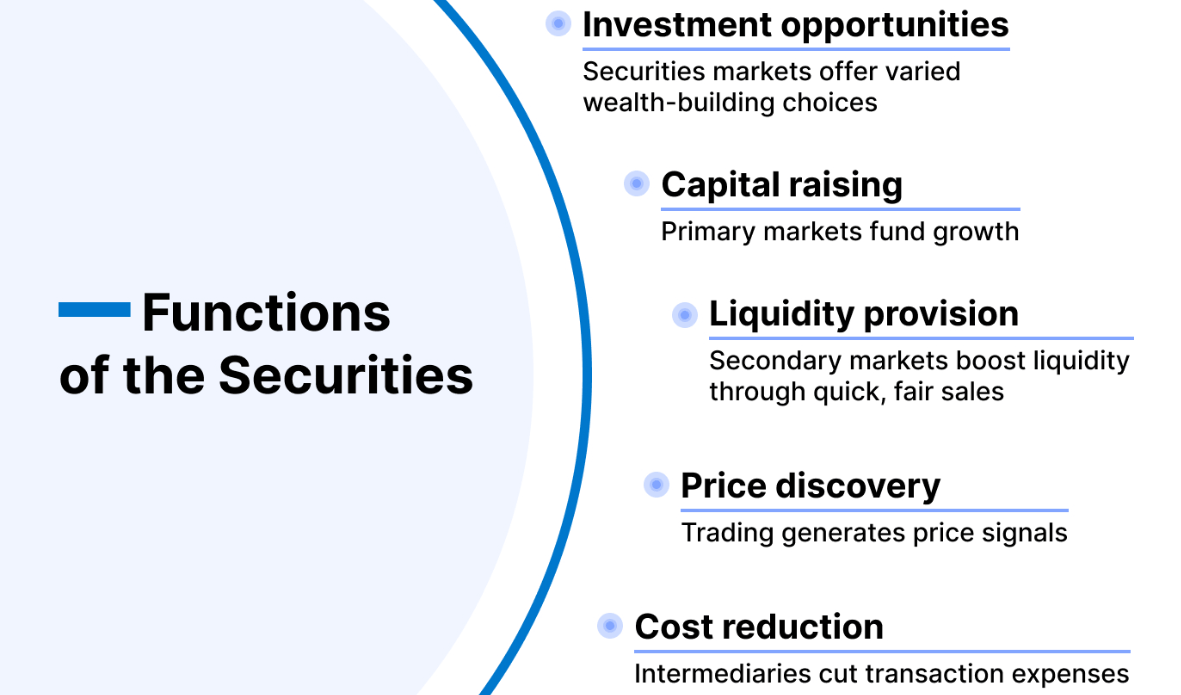

Tiene dos funciones principales: una es obtener financiación y la otra es optimizar la asignación de capital. Proporciona acceso a financiación mediante la emisión de acciones o bonos, lo que ayuda a incentivar la innovación y promover el crecimiento económico. Los inversores están dispuestos a invertir en empresas que tengan el potencial y la capacidad de innovar, promoviendo así nuevas tecnologías y modelos de negocio.

A través de él, los inversores individuales e institucionales también pueden compartir la rentabilidad y las oportunidades de valor añadido de las empresas. Esto ayuda a distribuir la riqueza para que más personas puedan compartir los frutos del crecimiento económico y promover la distribución de la riqueza en la sociedad. Después de una financiación exitosa, el dinero disperso y ocioso en la sociedad se integra a través de ella y se utiliza para el desarrollo empresarial o la construcción nacional para lograr la asignación óptima del capital.

Tiene una gama extremadamente amplia de opciones de financiación para gobiernos, empresas y otras entidades. Una empresa puede obtener financiación mediante la emisión de acciones o bonos para obtener capital para la expansión empresarial, proyectos de inversión o pago de deudas. Y los gobiernos pueden recaudar capital para la construcción nacional mediante la emisión de bonos del Tesoro y otras formas de financiación.

Una vez más, como instrumento financiero, ofrece a los inversores una amplia gama de opciones de inversión, incluidas acciones, bonos, fondos, etc. La mejora de la riqueza y la asignación de activos se logran mediante la participación en diversas actividades de inversión. Ya sea multimillonario o un perdedor senior, puede invertir en él para compartir las ganancias de las empresas y obtener ganancias de capital o ingresos por intereses.

Además, los centros de negociación como la SEHK aumentan la liquidez de los activos. Los tenedores pueden comprar y vender en el mercado en cualquier momento, al darse cuenta de la rápida liquidez de los fondos. Libertad para ajustar su asignación de activos y una gestión más flexible de los mismos. Esta actividad comercial también ayuda a formar precios, que se ajustan constantemente según la oferta y la demanda en el mercado y las respuestas de los inversores a la información, lo que refleja la visión del mercado sobre el valor del negocio.

Debido a las opciones de inversión diversificadas que se ofrecen a los inversores, no sólo es posible invertir en diferentes industrias, empresas o regiones, reduciendo así el impacto de riesgos específicos en la cartera. También ofrece una variedad de contratos de derivados, como futuros y opciones, para ayudar a los inversores a gestionar el riesgo. Estos instrumentos se pueden utilizar para protegerse contra riesgos como fluctuaciones de precios, fluctuaciones de tipos de interés, etc.

Como acciones emitidas por una empresa, también sirven como símbolo de propiedad de la empresa y otorgan a los accionistas ciertos derechos, como la participación en las juntas de accionistas y el derecho de voto. Los accionistas pueden participar en los asuntos de la empresa a través de sus derechos de voto, influyendo así en las operaciones y decisiones de la empresa. También hay acciones y bonos, como los de fondos de pensiones y planes de pensiones, que se utilizan en planes de pensiones y ahorros a largo plazo para ayudar a las personas en su jubilación.

Las empresas tienen la opción de cotizar y emitir acciones en las bolsas de valores de varios países, lo que promueve el libre flujo de capital internacional. Al mismo tiempo, los inversores pueden participar en las economías de otros países comprando acciones o bonos de empresas multinacionales. Esto, a su vez, mejora los vínculos financieros entre países y promueve el desarrollo de la economía global.

Se puede decir que su prosperidad suele estar estrechamente relacionada con el crecimiento de las actividades económicas. Puede mejorar la eficiencia de la financiación de las empresas y promover la inversión, lo que a su vez tiene un impacto positivo en la economía en general. En general, desempeña un papel importante en el mercado de capitales, proporcionando una herramienta eficaz para que las empresas obtengan fondos y los inversores obtengan rentabilidad, además de promover el desarrollo económico y la asignación racional del capital.

Cómo funciona

Cómo funciona

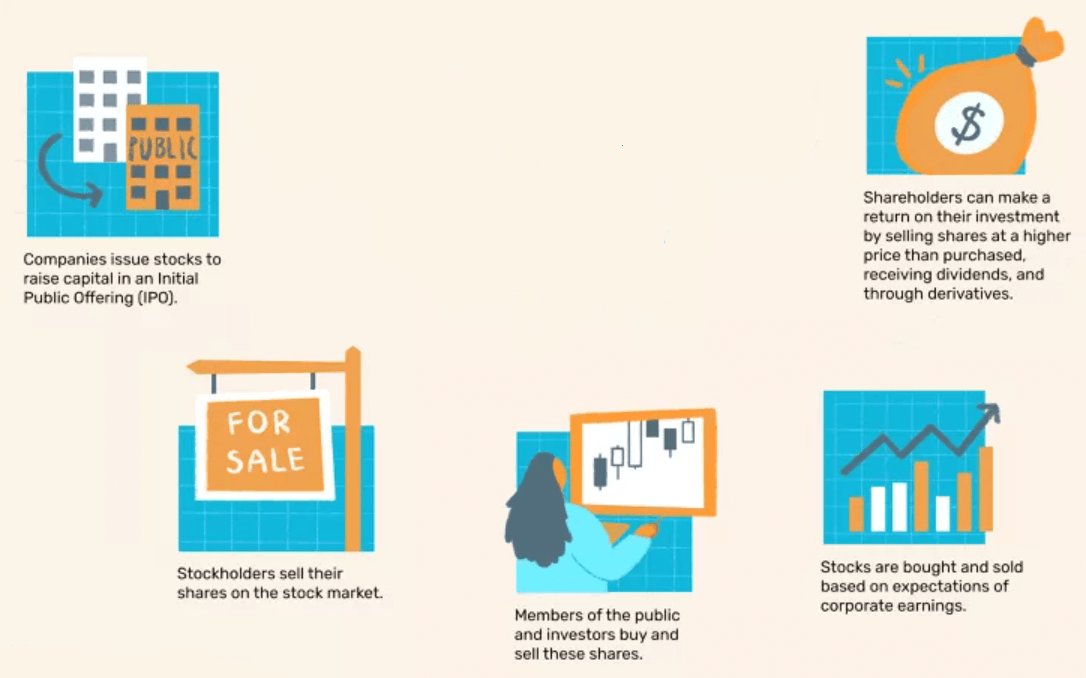

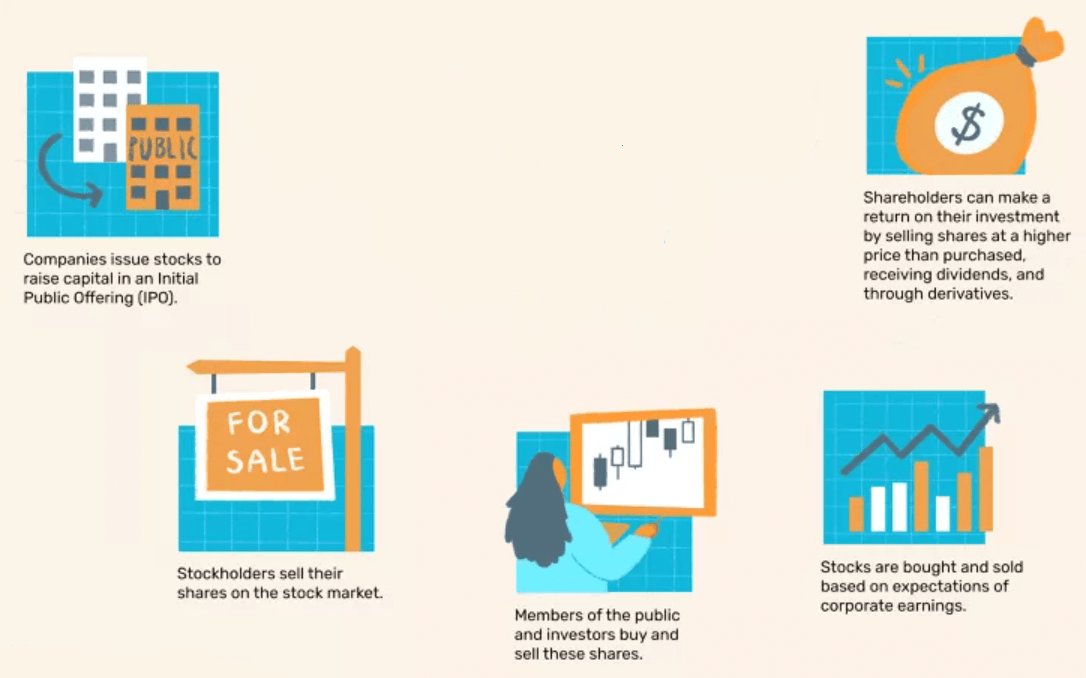

Su operación operativa involucra múltiples participantes y procesos, como la etapa de emisión, post-emisión, etapa de negociación y post-negociación. En la etapa de emisión, la entidad, empresa o gobierno emisor necesita obtener capital, que puede obtenerse mediante la emisión de acciones o bonos. Por ejemplo, una oferta pública inicial (IPO) de una empresa o la emisión de bonos por parte de un gobierno son métodos de emisión comunes, y las acciones se cotizarán en la bolsa de valores. Las instituciones financieras, como los bancos de inversión, actúan como aseguradores para ayudar a la entidad emisora a completar la emisión de acciones o bonos.

Después de la emisión, los inversores pueden comprar acciones o bonos recién emitidos en el mercado primario. Los inversores pueden ser individuos, instituciones (por ejemplo, fondos, fondos de pensiones, etc.) u otras entidades. La sociedad cotizada mantiene comunicación con los inversores a través de actividades de relación con inversores, respondiendo preguntas y proporcionando información.

Se negocia en el mercado secundario, donde los inversores pueden comprar y vender acciones a través de la SECP. La SEC es el lugar donde se compra y vende, por ejemplo, la Bolsa de Valores de Nueva York (NYSE), NASDAQ, etc. Las bolsas proporcionan un entorno de mercado organizado y garantizan que los compradores y vendedores puedan encontrar contrapartes en el mercado abierto.

Estas operaciones se realizarán a través de un corredor, que actúa como intermediario entre el inversor y el mercado. Las empresas de corretaje proporcionan plataformas comerciales, ofrecen servicios de compra y venta y ejecutan órdenes de inversores. El inversor, a su vez, compra y vende a través de ellos y obtiene beneficios de ello.

Una vez que se completa una transacción, implica compensación y liquidación. La compensación es la confirmación financiera de una transacción, mientras que la liquidación es la entrega de valores y fondos, cuya transferencia de propiedad se formaliza en el proceso de compensación. Una agencia de compensación central (por ejemplo, una cámara de compensación) desempeña un papel clave en este proceso, asegurando que ambas partes completen los pagos y las entregas.

El mercado está regulado por reguladores para garantizar que sea justo, transparente y libre de manipulación. Los reguladores suelen establecer reglas y regulaciones que rigen a los emisores, corredores e inversores. Al mismo tiempo, las empresas que cotizan en bolsa deben divulgar información financiera y comercial de forma regular de acuerdo con las regulaciones para mantener la transparencia del mercado. Información como indicadores económicos y noticias de empresas se comunica a los inversores a través de diversos canales, lo que no sólo afecta a su toma de decisiones sino que también es crucial para el correcto funcionamiento del mercado.

Compañía de valores

Es un tipo importante de institución en el sistema financiero, que se dedica principalmente a corretaje, comercio, custodia, investigación, banca de inversión y otros negocios. Como institución financiera especializada en este tipo de negocios, su principal responsabilidad es brindar servicios de inversión y negociación de valores a sus clientes.

Proporciona servicios de corretaje ayudando a los clientes en la compra y venta de transacciones de acciones, bonos, fondos y otras variedades, actuando como intermediario entre los inversores y la bolsa. Permite a los inversores comprar y vender acciones, bonos, fondos y otros instrumentos financieros en el mercado y proporciona plataformas y servicios comerciales para permitir a los inversores ejecutar transacciones de compra y venta.

Algunas empresas también brindan servicios de banca de inversión, incluidas finanzas corporativas, asesoramiento sobre fusiones y adquisiciones, reestructuración y emisión de acciones, para ofrecer una gama más amplia de servicios financieros a sus clientes. Trabajan con corporaciones para ayudarlas a recaudar fondos en los mercados de capitales. También participan en actividades de financiación corporativa y ayudan a las empresas a obtener capital mediante la suscripción de nuevas emisiones de acciones y emisiones de bonos.

Algunas empresas crean departamentos de gestión de activos para proporcionar servicios profesionales de gestión de activos a sus clientes, incluida la gestión de fondos y la gestión patrimonial. Ayude a los clientes a administrar sus carteras de inversiones para lograr sus objetivos financieros. Esto incluye gestión de riesgos, análisis de carteras y asignación de activos.

También brinda servicios de custodia a los clientes, es decir, la custodia de sus activos. Esto incluye la gestión de acciones, bonos y otros instrumentos financieros de los clientes para garantizar la seguridad y transparencia de las transacciones. También se brindan servicios de asesoramiento financiero para ayudar a los clientes a planificar sus objetivos financieros para inversiones, jubilación, fondos de educación y otras áreas.

Muchas empresas cuentan con equipos de investigación especializados que analizan las tendencias del mercado, el desempeño corporativo, etc. Proporcionan a los clientes informes de investigación y análisis sobre las tendencias del mercado, el desempeño corporativo, etc. para ayudarlos a tomar decisiones de inversión más informadas. También pueden proporcionar servicios de planificación financiera para clientes individuales e institucionales para ayudarlos a desarrollar estrategias integrales de inversión y planificación financiera.

Requieren gestión de riesgos al operar e invertir para garantizar los intereses de sus clientes y de la propia empresa. Esto incluye la gestión del riesgo de mercado, riesgo de crédito y otros aspectos. También deben seguir las regulaciones financieras nacionales y regionales y cumplir con las normas y reglamentos pertinentes. Esto es para garantizar que su negocio cumpla con la ley y proteger los derechos e intereses de sus clientes.

En general, las sociedades de valores desempeñan múltiples funciones en el mercado financiero, conectando a los inversores, las empresas y el mercado de capitales, y son vitales para la asignación eficaz del capital y el funcionamiento normal del mercado. Al seleccionar una empresa, los inversores deben considerar factores como la reputación de la empresa, la calidad del servicio, la estructura de tarifas, etc., y asegurarse de que esté registrada ante los organismos reguladores pertinentes y opere legalmente.

Las 10 principales empresas de valores

| No

|

Compañías de valores

|

Número de inventario

|

Cuota de mercado

|

| 1

|

VPS Valores JSC

|

VPS

|

17,65%

|

| 2

|

Corporación de Valores SSI

|

SSI

|

10,76%

|

| 3

|

Corporación de valores VNDirect

|

VND

|

7,08%

|

| 4

|

Corporación de Valores de la Ciudad de Ho Chi Minh

|

HCM

|

5,53%

|

| 5

|

Mirae Asset Securities Sociedad Anónima de Vietnam

|

MAS

|

5,46%

|

| 6

|

Techcom Valores JSC

|

TCBS

|

5,01%

|

| 7

|

Sociedad Anónima de Valores Vietcap

|

VCI

|

4,82%

|

| 8

|

MB Valores JSC

|

MBS

|

4,77%

|

| 9

|

Corporación de Valores de Vietnam KIS

|

kis

|

3,32%

|

| 10

|

JSC de valores FPT

|

FPT

|

3,14%

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

¿Qué son los valores?

¿Qué son los valores? Cómo funciona

Cómo funciona