要約

要約

有価証券は資産や利益に対する所有権や債務関係の象徴で、市場で取引可能な金融商品で、株式や債券などがあり、資金調達や資本最適化のために発行・取引されます。

17世紀のヨーロッパにおける大航海時代、東インド会社は海外植民地拡張の先駆者として悪名高い存在であったと言えます。しかし、彼らは、金融業界に「有価証券」という新たな概念をもたらすという功績も残しました。「有価証券」についてその概念をまだ十分に理解できない方も少なくないかもしれません。そこで本記事では、有価証券とそのさまざまな側面を解説します。

有価証券とは

証券とは、金融上の利益や債務を表す金融商品です。それは金融市場で取引可能な交渉可能な書類であり、保有者が発行者(通常は企業や政府)に対して一定の利益や債務を持つ関係を表します。簡単に言うと、特定の利益を享受する権利があることを証明する書類です。

少額の小切手、借用書、譲渡性預金から大型株や債券まで、あらゆるものが有価証券に含まれますます。かつて大流行した食品スタンプや郵便切手も有価証券の種類の一つです。これは市場で売買できる取引可能な金融資産であり、取引される価格は需要と供給、市場のさまざまな要因によって異なります。これらの金融商品により、投資家は資本市場に参加し、資本の増価、場合によっては固定収益を得ることができます。

東インド会社の設立当初、オランダ人は自分たちの資金を会社に貸し出しました。会社は手形を作成し、配当を約束しました。この手形が世界初の有価証券です。東インド会社が海外への拡大を続ける中、その売買を専門とする機関である証券取引所が誕生したのは1609年のことでした。

種類から見ると、有価証券は金融証券と物理的証券に分類できます。金融証券とは、金融市場で売買できる金融商品であり、特定の金融利益を表します。たとえば、株式、債券、ETF、ワラント、転換社債はすべてこのカテゴリに分類され、通常は電子化され、上場や証券取引所での取引を容易にしています。

物理的な有価証券は、物理的な資産の所有権を表す紙の証券です。以前は、投資家は紙の株券や債券などの現物を保有するのが一般的でした。電子情報技術の継続的な発展に伴い、徐々にペーパーレス化が進んでいます。何百年も前に東インド会社が発行した紙の証券は、今では博物館で後世に保存されています。

その他、証券の本質的に、それは有価証券と無価証券に分類できます。無価証券とは、市場で自由に取引および譲渡できない金融商品を指し、通常は発行者によって特定の個人または組織に直接発行されます。その額面と価値は簡単に決定できない可能性があり、市場で売買して収益を生み出すこともできません。例としては、預金証書や市場で流通しない借用書などが挙げられます。

本記事で解説する有価証券とは、株式や債券など、保有者に一定の収益をもたらすことができ、決められた額面と価値で市場で取引・譲渡できる金融商品です。投資家は、キャピタルゲインや利息、取引市場、または市場での価格変動を得るためにそれを購入できます。

一言で言えば、有価証券は最も重要な資金調達チャネルで、資金調達者と投資家の間に橋をかけ、金融業界で不可欠かつ重要な役割を果たしています。

| 種類 | 説明 | 例 |

| 株式 | 会社に対する投資家の所有権 | A株、日株、米国株 |

| 債券 | 投資家は借金をすることで利益を得る | 国債・社債 |

| 投資信託 | 投資家が管理するポートフォリオ | 株式ファンド、債券ファンド |

| オプション | 将来の設定価格で資産を売買する権利 | ストックオプション、先物オプション |

| 先物契約 | 設定された将来の価格/時間で資産を引き渡すことを約束する | 商品先物、金融先物 |

| コモディティオプション | 合意された将来価格でコモディティを取引する | 金オプション、原油オプション |

| 金融デリバティブ | デリバティブ契約:オプション、先物など | 金利スワップ、通貨スワップ |

| 転換社債 | 特定の条件下で変換可能 | 転換社債型社債 |

| 新規上場 | 企業向け初の株式上場 | IPO |

| 地方債 | 地方自治体が資金を調達するために使用する債券 | 特化型地方債 |

有価証券の機能

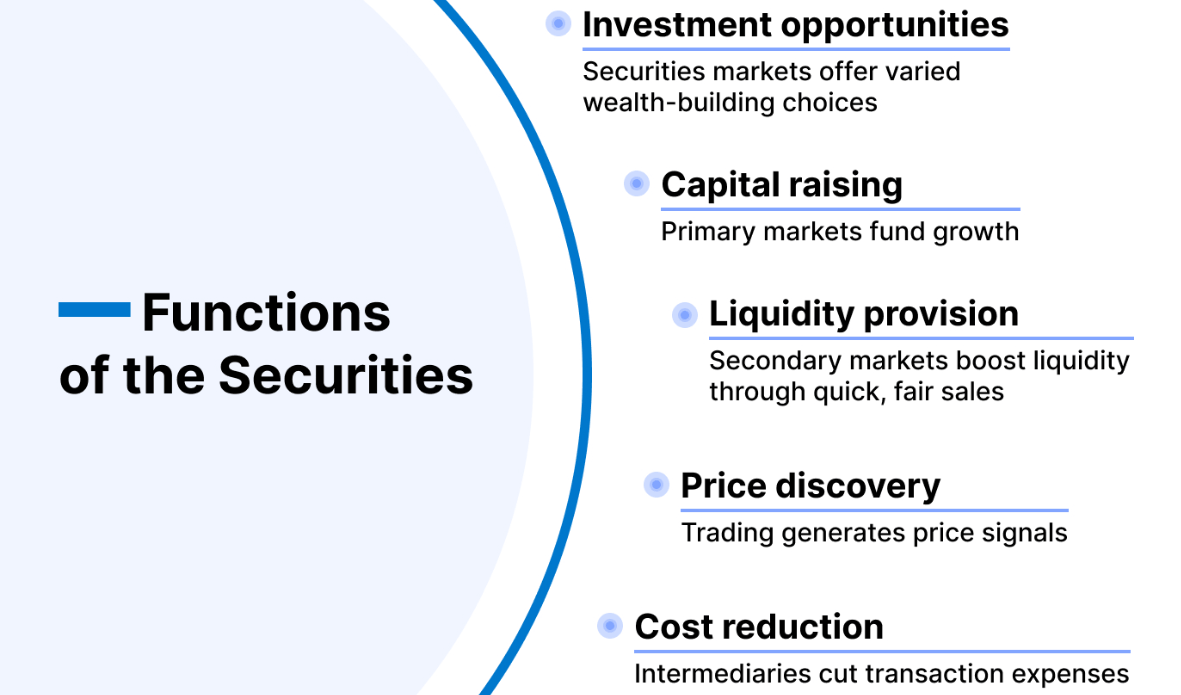

有価証券には2つの主な機能があります。1つは資金を調達すること、もう1つは資本の配分を最適化することです。株式や債券の発行を通じ企業が資金調達して、社会がイノベーションを促進し、経済成長を促進します。投資家は、革新の可能性と能力を備えた企業に積極的に投資し、新しい技術やビジネスモデルを推進します。

これを通じて、個人や機関投資家は、企業の収益性や付加価値の機会に参加することができます。これは、より多くの人々が経済成長の成果を共有し、社会財富の合理的分配を促進できるように財富を分散させるのに役立ちます。融資が成功した後は、社会に分散しているお金がそれを通じて統合され、企業の発展や国の建設に活用され、最適な資本配分が実現されます。

有価証券は政府、企業、その他の団体向けに非常に幅広い融資手段を提供しています。企業は、事業拡大、投資プロジェクト、または返済資金の調達のために、株式や社債を発行できます。そして政府は国債の発行やその他の形態の資金調達によって、国家建設のための資金を調達することができます。

繰り返しになりますが、有価証券は金融商品として、株式、債券、ファンドなどを含む幅広い投資の選択肢を投資家に提供します。資産増加と資産配分は、さまざまな投資活動に参加することで達成されます。投資家は、企業の利益を分配し、キャピタルゲインや利子収入を得るために投資することができます。

さらに、証券取引所などの取引場所は資産の流動性を高めます。保有者はいつでも市場で売買できるため、資金の迅速な流動性が実現します。資産配分を自由に調整し、より柔軟に資産を管理できるようになります。この取引活動は、市場の需要と供給、および情報に対する投資家の反応によって常に調整される価格の形成にも役立ち、ビジネスの時価総額に対する市場の見方を反映します。

有価証券は投資家に多様な投資選択肢が与えられるため、異なる業界、企業、地域に投資できるだけでなく、ポートフォリオに対する特定のリスクの影響を軽減することができます。また、投資家のリスク管理を支援するために、先物やオプションなどのさまざまなデリバティブ取引契約も提供しています。これらの金融商品は、価格変動や金利変動などのリスクをヘッジするために使用できます。

企業が発行する株式は、企業の所有権の象徴でもあり、株主に株主総会への参加や議決権などの一定の権利を与えます。株主は議決権を通じて会社の経営に参加することができ、会社の運営や意思決定に影響を与えることができます。また、年金基金や年金制度など、人々の老後を支えるための長期貯蓄や年金制度に利用される株式や債券もあります。

企業には複数の国の証券取引所に上場して株式を発行することができ、これにより国際資本の自由な流動が促進されます。同時に、投資家は多国籍企業の株式や債券を購入することで他国の経済に参加することができます。これにより、国家間の金融関係が強化され、世界経済の発展が促進されます。

有価証券の繁栄は通常、経済活動の成長と密接な関係があると言えます。企業への資金調達の効率を高め、投資を促進し、経済全体にプラスの影響を与えることができます。全体として、有価証券は資本市場において重要な役割を果たしており、企業が資金を調達し、投資家が利益を得る効果的なツールを提供するとともに、経済発展と資本の合理的な配分を促進します。

有価証券の運用方法

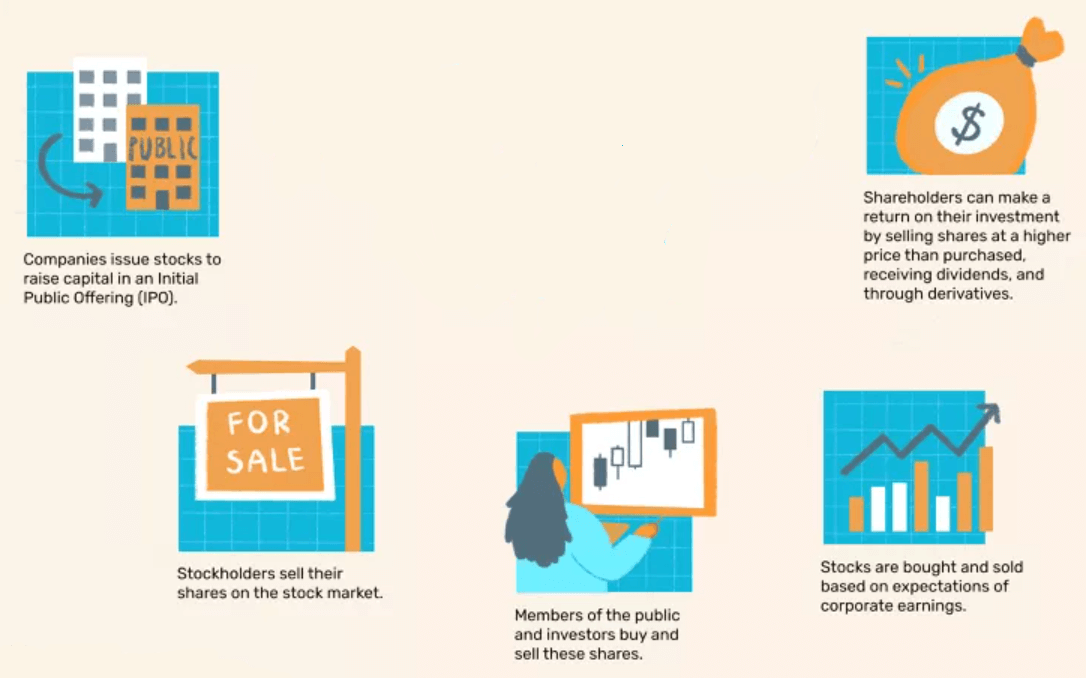

有価証券の運用には、発行段階、発行後、取引段階、取引後など、複数の参加者とプロセスが関与します。発行段階では、発行体、企業、または政府は株式または社債の発行を通じて資金を調達できます。たとえば、企業の新規上場(IPO)や政府による社債の発行という一般的な発行方法があり、株式は証券取引所で上場されるという方法もあります。投資銀行などの金融機関は、発行体が株式や債券の発行を完了するのを支援する引受会社の役割を果たします。

発行後、投資家は新しく発行された株式や債券を発行市場で購入できます。投資家は、個人、機関投資家(基金、年金基金など)、またはその他の団体が含まれます。上場会社は、IR活動や質問への回答、情報提供などを通じて投資家とのコミュニケーションを図ります。

流通市場で取引されており、投資家は証券取引所を通じて株式を売買できます。 証券取引所は、ニューヨーク証券取引所 (NYSE) やナスダックなど、株式が売買される場所です。証券取引所は組織化された市場環境を提供し、買い手と売り手が公開市場で取引相手を確実に見つけられるようにします。

これらの取引は、投資家と市場の間の仲介者として機能するブローカーを通じて行われます。証券会社は取引プラットフォームを提供し、売買サービスを提供し、投資家の注文を実行します。投資家はそれらを通じて売買を行い、そこから利益を得ます。

取引が完了すると、清算と決済が行われます。清算は取引の財務上の確認ですが、決済は有価証券と資金の受け渡しであり、その所有権の移転は清算プロセスで正式に行われます。中央決済機関(決済ハウスなど)はこのプロセスにおいて重要な役割を果たし、支払いと受渡が両当事者によって確実に完了するようにします。

市場は、公平性、透明性、独立性を保証するために規制当局によって規制されています。規制当局は通常、発行者、ブローカー、投資家を管理する規則や規制を確立します。同時に、上場企業には市場の透明性を維持するための規制に基づき、財務情報や事業情報を定期的に開示することが求められています。経済指標や企業ニュースなどの情報は、さまざまなチャネルを通じて投資家に伝達され、投資家の意思決定に影響を与えるだけでなく、市場が適切に機能するためにも重要です。

証券会社

証券会社は金融システムにおける重要な機関であり、主に仲介、トレーディング、保管、調査、投資銀行業務、その他の業務に従事しています。この種の業務に特化した金融機関として、顧客に証券取引および投資サービスを提供することが主な責務です。

証券会社は、投資家と取引所との間の仲介者として、顧客の株式、債券、ファンド、その他の種類の売買取引を支援する仲介サービスを提供しています。これにより、投資家が市場で株式、債券、ファンド、その他の金融商品を売買できるようになり、投資家が売買取引を実行できるようにする取引プラットフォームとサービスが提供されます。

顧客に幅広い金融サービスを提供するために、コーポレートファイナンス、合併買収(M&A)の助言、組織再編、株式発行などの投資銀行式サービスを提供する企業もあります。彼らは企業と協力して資本市場での資金調達を支援します。また、企業の資金調達活動にも参加し、新株発行や社債発行を引き受けることで企業の資金調達活動を支援します。

一部の企業は、資産管理部門を設置して、ファンド管理や資産管理などの専門的な資産管理サービスを顧客に提供しています。クライアントが財務目標を達成するために投資ポートフォリオを管理できるように支援します。これには、リスク管理、ポートフォリオ分析、資産配分が含まれます。

また、一部の証券会社は顧客に資産保管サービスも提供します。これは、取引の安全性と透明性を確保するために、顧客の株式、債券、その他の金融商品を管理できます。投資、退職金、教育資金、その他の分野について顧客の財務目標を計画するのを支援する財務カウンセリングサービスも提供されます。

多くの企業には、市場動向や企業業績などを分析する専門の調査チームがあります。顧客がより多くの情報に基づいて投資決定を行えるように、調査チームは市場動向や企業業績などに関する調査レポートや分析を提供しています。また、個人および機関投資家の顧客が包括的な財務計画と投資戦略を策定できるように、財務計画サービスを提供することもできます。

顧客と会社自体の利益を確保するために、取引や投資の際にはリスク管理が必要です。これには、市場リスク、信用リスク、その他の側面の管理が含まれます。また、国および地域の金融規制に従い、関連する規則や規制を遵守する必要もあります。これは、ビジネスが法的に遵守されていることを確認し、顧客の権利と利益を保護するためです。

全体として、証券会社は金融市場において投資家、企業、資本市場を結びつける複数の役割を果たしており、資本の効果的な配分と市場の正常な運営に不可欠な存在です。投資家は会社を選ぶ際、その会社の評判、サービスの質、料金体系などの要素を考慮し、その会社が関連規制機関に登録されており、合法的に運営されていることを確認する必要があります。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

ハル移動平均 (HMA) は、遅延を減らして価格データを平滑化し、トレーダーに市場動向の迅速かつ正確な表示を提供し、より適切な取引判断を可能にします。

2025-04-16

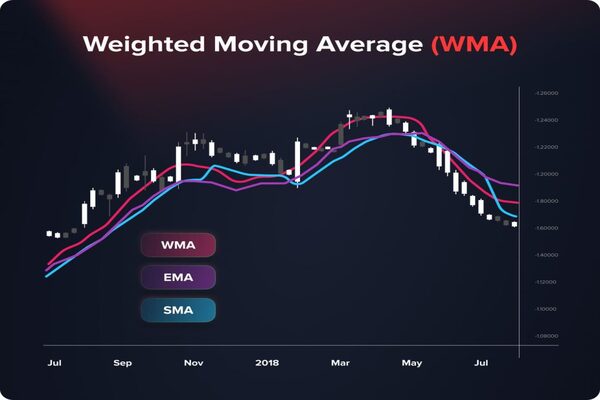

加重移動平均 (WMA) は最近の価格を重視し、トレーダーがトレンドや市場の反転を素早く見つけるための応答性の高いツールになります。

2025-04-16