取引

EBCについて

公開日: 2024-08-30

更新日: 2024-09-02

投資の分野では、「受渡日」という言葉はよく登場しますが、日常生活ではあまり使われないため、多くの人にとっては馴染みがなかったり、理解しにくいかもしれません。しかし、実際には、受渡日は非常に重要な概念であり、特に市場のボラティリティに大きな影響を与えます。したがって、受渡日の意味とその潜在的な影響を深く理解することは、投資を成功させる上で非常に重要です。

受渡日とは何ですか?

受渡日とは何ですか?

取引の両当事者が金銭のやり取りを完了することに合意した日を指します。先物取引では、契約の満期日を示し、買い手と売り手は契約条件を履行し、資産の引渡しを完了する必要があります。株式取引では、引渡日は株式と資金が引渡された日であり、取引が正式に完了したことを示します。このとき、買い手は株式の購入代金を支払う必要があり、売り手は株式を引渡す必要があります。

株式取引では、受渡日は取引の正当性と完全性を保証する重要な要素です。これは、買い手が株式の代金を支払い、売り手が買い手に株式を譲渡しなければならない日です。取引所は、このプロセスがスムーズに実行され、両当事者がそれぞれの義務を果たし、資金と株式が正しく引渡され、株式の所有権と資金の支払いが正式に確認されることを保証する責任があります。

また、市場の安定にも重要な役割を果たします。取引の安定性と公平性を確保し、取引紛争の発生を減らし、市場全体の信頼と秩序を維持します。受渡日は、すべての取引の最終決済を完了することにより、市場の秩序ある運営を維持し、取引プロセスに対する市場参加者の信頼を高めるのに役立ちます。

先物取引では、受渡日が契約決済の最終日であり、すべての未決済先物契約はこの日に完了する必要があります。決済は通常、実際の商品を交換する現物受渡と、現金で損益を支払う現金受渡に分類され、トレーダーは通常、現物受渡の義務を回避するために、その日付より前にポジションをクローズします。

この方法により、トレーダーは、取引活動を先物契約の売買に限定し、実際の商品の受渡しを伴わないようにすることで、実際の商品を扱う際の複雑な手順や潜在的な市場変動を回避することができます。その結果、受渡日前にポジションを決済するという戦略は、多くの先物市場参加者にとって一般的なリスク管理方法となっています。

先物契約の受渡時間は先物取引所によって決定され、先物の種類によって受渡スケジュールが異なることがよくあります。たとえば、農産物先物の受渡時間は通常、季節要因の影響を受け、取引所は農産物の生産サイクルと保管ニーズに基づいて適切な受渡時間を決定します。この季節的な取り決めにより、先物市場は農産物の生産と供給の変化に適応することができ、それによって市場参加者に実際の生産と消費のペースに合わせた合理的な受渡スケジュールを提供できます。

先物受渡の実際の割合は比較的低いものの、先物市場とスポット市場の間で重要な役割を果たしています。受渡メカニズムは、先物契約が満期時に実際の商品の価格と一致するようにすることで、本質的に重要な価格の橋渡しを構築します。このような橋渡しは、先物価格とスポット価格を収束させるのに役立ち、それによって市場での価格発見プロセスを促進し、その効率性を向上させます。

先物市場の価格シグナルは、配信を通じて、スポット市場の需給状況を正確に反映することができ、投資家と生産者がより情報に基づいた決定を下すのに役立ち、先物市場とスポット市場の連携を強化します。このような価格シグナルを効果的に伝達することで、市場参加者は実際の需給状況に応じて戦略を調整することができ、市場全体の効率が向上します。

しかし、特に先物契約の満期日が近い場合、受渡日が市場の大幅な変動を引き起こす可能性もあります。投資家は、後日ポジションを保有することを避けるために、最終取引日の取り決めに特に注意する必要があります。ポジションが適時に決済されない場合、投資家は予期せぬ現物受渡や現金決済にさらされ、予期せぬ市場リスクや追加コストが発生する可能性があります。

要約すると、投資家にとって、受渡日とそれに関連するルールを理解することは非常に重要です。たとえば、投資家は将来に注意を払い、商品の品質基準を理解し、現物受渡または現金決済に関連する問題に対処する必要があります。これらの準備は、先物契約を正常に完了するのに役立つだけでなく、取引リスクを管理し、より正確な投資決定を行うのにも役立ちます。

受渡日にポジションをクローズしなかった場合はどうなりますか?

受渡日にポジションをクローズしなかった場合はどうなりますか?

実際の受渡しを避けるために、ほとんどの投資家は受渡日の前にポジションをクローズすることを選択します。この日以降、オープンポジションは受渡し段階に入ります。この日付の前に、投資家は物理的な受渡しのリスクを回避するためにポジションをクローズまたはロールオーバーする最後の機会があります。実際の処理は、先物契約の種類と市場ルールによって異なります。

現物受渡しを必要とする先物契約(石油、金、大豆など)の場合、受渡日は通常、契約満了月の最終取引日前後に設定されます。たとえば、WTI 原油先物契約は通常、契約満了月の 20 日前後に受渡されます。この日に、未決済ポジションは現物受渡しプロセスに入り、契約条件に従って実際の商品が受渡または受領されます。

それまでにポジションが決済されない場合、通常は物理的な引渡しプロセスに入ります。つまり、契約条件に従って、原資産の物理的な引渡しまたは受取りが必要になります。売り手の場合、指定された数量の商品を同日またはそれ以前に買い手に引き渡す必要があります。逆に、買い手の場合、対応する数量の商品をその日に受け取り、代金を支払う必要があります。プロセス全体は、取引の両当事者が契約条件を満たすことを保証するために、商品の実際の引渡しを完了するための契約要件に基づいて行われます。

先物会社は通常、オープンポジションを自動的に受渡プロセスを設定し、物理的な受渡を手配するか、受渡の手配を通知する責任を負います。投資家が物理的な受渡を避けたい場合は、不要なトラブルを避けるために、事前に先物会社に連絡して、ロールオーバーまたはポジションのクローズなどの具体的なオプションを確認することをお勧めします。

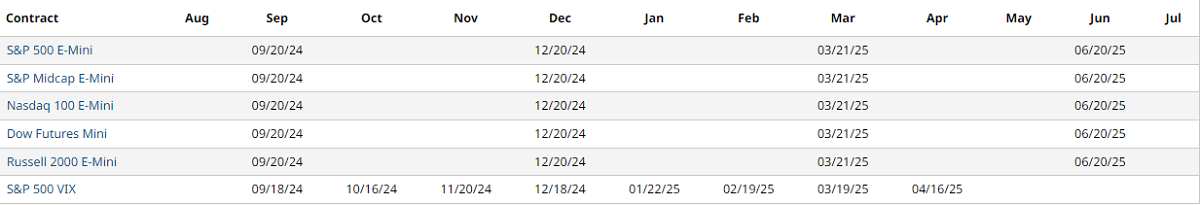

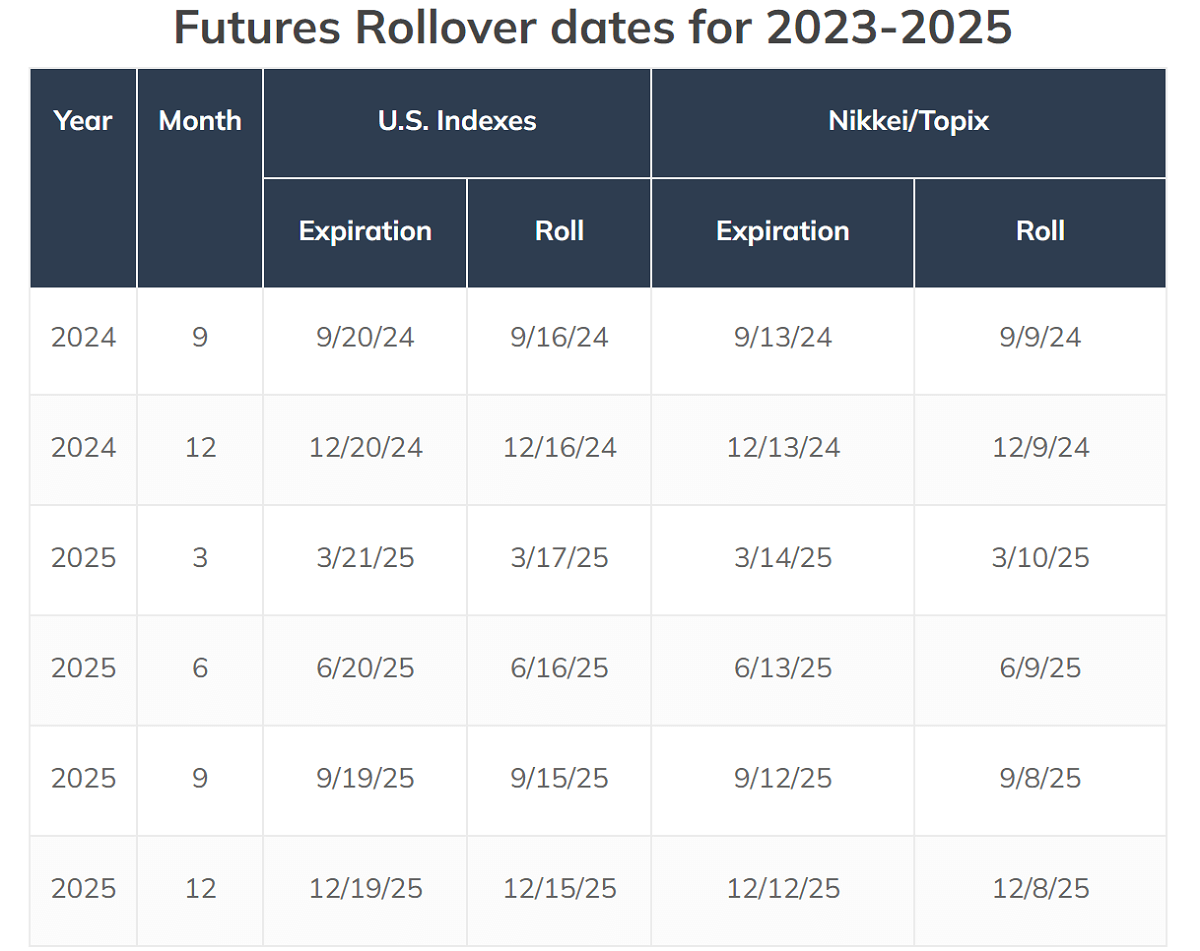

金融先物契約(株価指数先物、国債先物など)の場合、受渡日は通常、契約満了月の最終取引日に設定されます。つまり、金融先物契約は満了月の特定の日に決済されます。たとえば、S&P 500 先物契約は満了月の第 3 金曜日に予定されています。トレーダーは、実際の受渡義務を回避するために、関連する締切りまたは現金決済操作が事前に完了していることを確認するために、この日付に特に注意する必要があります。

未決済ポジションが受渡日に決済されない場合、金融先物契約は自動的に現金決済されます。つまり、未決済ポジションは市場価格で決済され、損益が計算されるため、実際の現物受渡の操作が回避されます。このアプローチにより、決済プロセスが簡素化され、現物商品受渡の複雑さが軽減されます。

決済金額に関しては、契約の市場価格と決済価格の差額に基づいて現金の受け取りまたは支払いが行われます。先物会社は、受渡日の現金決済と関連操作の計算と実行を担当します。最終決済結果は自動的にお客様の口座に反映され、取引プロセスの円滑な完了を保証します。

先物契約の実際の受渡しを避けたい場合は、事前にロールオーバー操作を実行することもできます。ロールオーバーは、期限が切れる前に期限が切れる契約をクローズし、同時に翌月の新しい契約を開始することです。この方法により、原資産商品を物理的に受渡ししたり受け取ったりすることなく、市場ポジションを保持し続けることができるため、物理的受渡しの複雑さを回避できます。

ロールオーバーを行う場合は、事前に先物会社に連絡して、ロールオーバーの正確な要件とプロセスを確認する必要があります。先物会社は通常、新しい契約の開始と古い契約の終了がスムーズに行われるように、ロールオーバー操作の完了を対応します。これにより、実際の受渡義務が回避され、投資戦略の一貫性と柔軟性が維持されます。

強制決済とは、投資家が受渡日までにポジションを決済しない場合、先物会社または取引所が介入して、デフォルトや不要な受渡を回避するためにポジションを強制的に決済することを意味します。この措置は、すべてのオープンポジションが満期前に処理されるようにし、取引実行中のトラブルや紛争を防ぐことを目的としています。強制決済の目的は、市場の安定性と契約の履行を維持し、投資家がポジションを適時に処理できないことから生じる潜在的なリスクを防ぐことです。

強制決済のプロセス中、先物契約は市場の現在の価格で決済されるため、追加コストや損失が発生する可能性があります。市場価格が投資家にとって不利な場合、強制決済により大きな経済的損失が発生する可能性があります。したがって、投資家は市場の動向を注意深く監視し、事前にポジションをクローズするか、市場の変動による追加コストや損失を回避するために必要な措置を講じる必要があります。

ポジションが受渡日に決済されない場合、現物受渡契約は現物受渡プロセスの対象となり、現金決済契約は現金決済となります。投資家は、現物受渡を回避するために、事前にポジションをロールオーバーすることもできます。したがって、その前に、投資家は事前に計画を立て、オープンポジションを適切に処理する方法について先物会社とコミュニケーションする必要があります。

受渡日が株式市場に与える影響

受渡日が株式市場に与える影響

株式市場への影響は、通常、株価指数先物およびオプション市場に関連する受渡日に、市場のボラティリティと取引行動の変化として現れます。この日、未決済オプション契約は契約で指定された方法で決済されます。通常、流動性の低下した市場と機関投資家の取引の終了とシフトによって引き起こされる市場への影響により、市場のボラティリティが高まります。

株式市場は、その近辺で大きく変動する傾向があります。これは主に、多くの投資家がポジションのクローズ、ロールオーバー、ヘッジ取引など、その前にポジションを調整するという事実によるものです。これらの操作は通常、大量の売買行動を引き起こし、市場のボラティリティの増加につながります。たとえば、香港の株式オプションの受渡日には、市場全体のボラティリティが通常より高くなり、特定の日付では5%以上に達します。

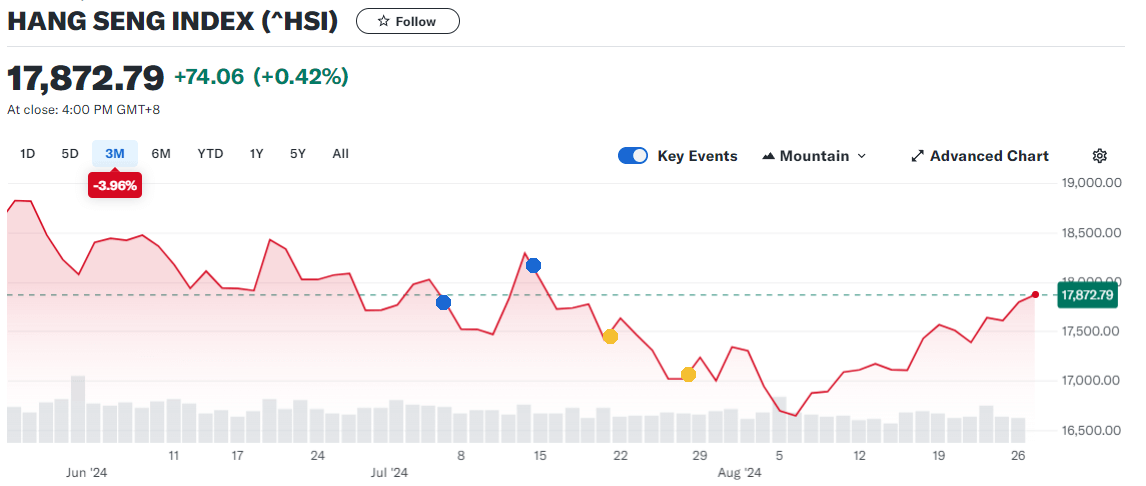

過去のデータから、こうした広範な市場のボラティリティも一定のパターンを示すことがわかっています。上のチャートに示されているように、ハンセン指数は7月オプションの最初の2つの受渡日に2.26%急落しましたが、次の2つの受渡日に3.63%上昇しました。このボラティリティは市場全体に影響を及ぼすだけでなく、美団、京東、アリババなどの個別株のパフォーマンスにも顕著な影響を与え、これらも大きなボラティリティを示しています。

これに先立ち、先物価格とスポット価格は収束する傾向がありました。これは、先物価格が最終的にスポット価格に一致する必要があったためです。市場参加者は裁定取引を利用して、先物とスポットのスプレッドを狭めていました。この収束効果は、株式市場で短期的な価格変動につながる可能性がありますが、通常は市場の有効性の兆候であり、先物市場がスポット市場の価格に収束していることを示しています。

受渡日に関しては、機関投資家が大量の決済やポジションシフトを行う傾向があり、こうした大規模な取引活動は市場価格の急激な変動につながる可能性があります。機関投資家がオプションポジションを決済する必要がある場合、市場に大量の注文が集中し、価格に大きな影響を与え、短期間で急激な価格変動につながります。

さらに、オプション契約の満期時に保有者が行う大規模な取引も、市場価格に大きな影響を与える可能性があります。これらの取引には通常、多数の買い注文または売り注文が伴い、受渡日付近では、集中的な取引行動の結果として市場で大幅な価格変動が発生し、価格が上昇または下落する可能性があります。

機関投資家やトレーダーは、受渡日が近づくと、ポジション調整やヘッジ取引などによりポートフォリオを調整することがよくあります。この行動は、特に取引量が少なく、価格変動がより顕著になる可能性がある市場環境では、個々の株式や指数の価格に短期的な影響を及ぼす可能性があります。

先物契約の多くは株式の売却によってヘッジする必要があり、集中的な売りが引き起こされ、株式市場の下落につながる可能性があります。同時に、裁定取引は市場圧力を悪化させる可能性があります。日付が近づくにつれて、先物とスポット価格の差を利用した裁定取引行動により、市場での売り圧力が高まり、株価がさらに下落する可能性があります。

受渡日が、特に特定の株式または指数の先物の満期日付近で、流動性に大きな変化を引き起こす可能性があります。流動性の変動により、スプレッドが拡大し、取引コストが上昇し、市場全体のパフォーマンスに影響する可能性があります。このような流動性の変化により、通常、市場のビッド価格とアスク価格の変動が大きくなり、市場の正常な機能に悪影響を及ぼします。

さらに、市場の流動性が枯渇する可能性もあります。リスクが増大した結果、一部の市場参加者は取引活動を縮小し、その結果、市場の流動性が低下します。市場の流動性が低下すると、買い手が売り手からの圧力を効果的に相殺できないため、大量の売り注文によって株価が急落する可能性があります。同時に、特に取引が集中している場合、流動性の不均衡により、市場の短期的なボラティリティが悪化し、急激な価格変動につながる可能性があります。

テクニカル要因も市場のボラティリティに重要な役割を果たします。たとえば、損切り取引が発動されると、市場に大量の売りが流入し、価格下落が悪化する可能性があります。市場価格が主要なサポート レベルを下回ると、自動的に発動される損切り注文がさらなる売り圧力を引き起こし、価格をさらに押し下げる可能性があります。このメカニズムは、市場への下降圧力を強めるだけでなく、短期間で急激な価格変動を引き起こし、市場の価格変動の規模を増幅させる可能性があります。

受渡日は通常、株式市場に短期的に大きな影響を及ぼします。特にボラティリティと取引量の増加により、市場の急騰や暴落につながる可能性があります。この影響は、株価指数先物とオプションで特に顕著で、特にクアドルプル・ウィッチング・デー(日本でいうところのメジャーSQ)などに顕著です。したがって、投資家は市場の動向を注意深く監視し、関連情報に敏感であり、市場の影響を考慮して、より情報に基づいた投資決定を行う必要があります。

| 意味 | 潜在的な影響 |

| 受渡日は契約満了日となります。 | 受渡または決済を行う必要があります。 |

| ポジションシフトによる短期的な価格変動。 | 短期的に大きな変動が生じる可能性。 |

| オープンポジションは、引渡されるか、現金決済されます。 | 投資家は受渡義務を負う。 |

| 受渡日が近づくと市場流動性が低下する可能性があります。 | 取引コストの上昇とスプレッドの拡大。 |

| 投資家は決済前に決定しなければなりません。 | リスクを回避するために戦略を適時に調整する必要がある。 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。