تجارة

حول إي بي سي

اريخ النشر: 2024-08-30

في مجال الاستثمار، يعد مصطلح "تاريخ السداد" مصطلحًا يظهر كثيرًا، ولكن بالنسبة للعديد من الأشخاص قد يكون غير مألوف أو صعب الفهم لأنه ليس شائعًا في الحياة اليومية. ومع ذلك، فهو في الواقع مفهوم مهم للغاية، خاصة مع تأثيره الكبير على تقلبات السوق. وبالتالي فإن الفهم العميق لمعنى تاريخ التسليم وتأثيره المحتمل أمر بالغ الأهمية للاستثمار الناجح.

ماذا يعني تاريخ التسليم؟

ماذا يعني تاريخ التسليم؟

يشير إلى التاريخ الذي يتفق فيه طرفا المعاملة على إتمام تبادل الأموال. في عقود العقود الآجلة، يشير ذلك إلى انتهاء العقد، ويجب على المشتري والبائع الوفاء بشروط العقد وإكمال تسليم الأصل. في تداول الأسهم، يكون تاريخ التسليم هو التاريخ الذي يتم فيه تسليم الأسهم والأموال، مما يشير إلى الانتهاء الرسمي للمعاملة. في هذا الوقت، يحتاج المشتري إلى دفع ثمن شراء الأسهم، ويحتاج البائع إلى تسليم الأسهم المقابلة.

في تداول الأسهم، يعد تاريخ التسليم جزءًا أساسيًا من ضمان شرعية ونزاهة المعاملة. إنه التاريخ الذي يدفع فيه المشتري ثمن الأسهم، ويجب على البائع نقل الأسهم إلى المشتري. البورصة مسؤولة عن ضمان سير هذه العملية بسلاسة، وأن كلا الطرفين يفي بالتزاماتهما، وأن يتم تسليم الأموال والأسهم بشكل صحيح، وأن يتم تأكيد ملكية الأسهم ودفع الأموال رسميًا.

كما تلعب أيضًا دورًا مهمًا في استقرار السوق، فهي تضمن استقرار المعاملات ونزاهتها، وتقلل من حدوث النزاعات التجارية، وتحافظ على الثقة والنظام العام في السوق. ومن خلال استكمال التسوية النهائية لجميع المعاملات، يساعد تاريخ التسليم في الحفاظ على سير العمل بشكل منظم في السوق ويعزز ثقة المشاركين في السوق في عملية التداول.

في تداول العقود الآجلة، يكون تاريخ التسليم هو التاريخ النهائي لتسوية العقد، ويجب استكمال جميع عقود العقود الآجلة المفتوحة في هذا اليوم. وعادة ما يتم تصنيف التسوية إلى تسليم مادي، والذي يتضمن تبادل السلع الفعلية، وتسليم نقدي، والذي يتضمن دفع الربح والخسارة نقدًا، وعادة ما يقوم المتداولون بإغلاق مراكزهم قبل ذلك التاريخ لتجنب التزام التسليم المادي.

تساعد هذه الممارسة المتداولين على تجنب الإجراءات المعقدة والتقلبات المحتملة في السوق المرتبطة بالتعامل مع السلع الفعلية من خلال ضمان أن تقتصر أنشطتهم التجارية على شراء وبيع عقود الآجلة ولا تتضمن تسليم أو استلام السلع الفعلية. ونتيجة لهذا، فإن استراتيجية إغلاق المراكز قبل تاريخ التسليم هي طريقة شائعة لإدارة المخاطر لدى العديد من المشاركين في سوق العقود الآجلة.

تحدد بورصات العقود الآجلة مواعيد تسليم العقود الآجلة، وغالبًا ما يكون للأنواع المختلفة من العقود الآجلة جداول تسليم مختلفة. على سبيل المثال، يتأثر موعد تسليم العقود الآجلة الزراعية عادةً بالعوامل الموسمية، وستحدد البورصات موعد التسليم المناسب بناءً على دورة الإنتاج واحتياجات تخزين المنتجات الزراعية. يضمن هذا الترتيب الموسمي أن سوق العقود الآجلة قادرة على التكيف مع التغيرات في إنتاج وتوريد السلع الزراعية، وبالتالي توفير جدول تسليم معقول للمشاركين في السوق يتماشى مع وتيرة الإنتاج والاستهلاك الفعلية.

ورغم أن النسبة الفعلية لتسليم العقود الآجلة منخفضة نسبيا، فإنها تلعب دورا حاسما بين أسواق العقود الآجلة والسوق الفورية. وتعمل آلية التسليم في الأساس على بناء جسر سعري مهم من خلال ضمان تطابق العقود الآجلة مع سعر السلعة الفعلية عند الاستحقاق. ويساعد هذا الجسر في تحقيق التقارب بين أسعار العقود الآجلة وأسعار السوق الفورية، وبالتالي تسهيل عملية اكتشاف الأسعار في السوق وتحسين كفاءتها.

من خلال التسليم، يمكن لإشارات الأسعار في سوق العقود الآجلة أن تعكس بدقة وضع العرض والطلب في سوق العقود الفورية، مما يساعد المستثمرين والمنتجين على اتخاذ قرارات أكثر استنارة وتعزيز الارتباط بين سوق العقود الآجلة وسوق العقود الفورية. إن النقل الفعال لمثل هذه الإشارات السعرية يمكّن المشاركين في السوق من تعديل استراتيجياتهم وفقًا لموقف العرض والطلب الفعلي، مما يحسن الكفاءة الإجمالية للسوق.

ومع ذلك، قد يؤدي تاريخ التسليم أيضًا إلى إحداث تقلبات كبيرة في السوق، وخاصةً عندما تقترب عقود العقود الآجلة من انتهاء صلاحيتها. يحتاج المستثمرون إلى إيلاء اهتمام خاص لترتيب آخر يوم تداول من أجل تجنب الاحتفاظ بالمراكز المفتوحة في تاريخ لاحق. إذا لم يتم إغلاق المراكز في الوقت المناسب، فقد يتعرض المستثمرون لتسليم فعلي غير متوقع أو تسوية نقدية، مما يؤدي إلى مخاطر سوقية غير متوقعة وتكاليف إضافية.

باختصار، من الأهمية بمكان أن يفهم المستثمرون تاريخ التسليم واللوائح المرتبطة به. على سبيل المثال، يجب على المستثمرين الانتباه إلى تواريخ العقود الآجلة، وفهم معايير جودة السلع، والتعامل مع الأمور المتعلقة بالتسليم المادي أو التسوية النقدية. لا تساعد هذه الاستعدادات في إتمام عقد العقود الآجلة بنجاح فحسب، بل تساعد أيضًا في إدارة مخاطر التداول واتخاذ قرارات استثمارية أكثر دقة.

ماذا لو لم أقوم بإغلاق موقعي في تاريخ التسليم؟

ماذا لو لم أقوم بإغلاق موقعي في تاريخ التسليم؟

لتجنب التسليم الفعلي، يختار معظم المستثمرين إغلاق مراكزهم قبل تاريخ التسليم. بعد هذا اليوم، تدخل المراكز المفتوحة مرحلة التسليم. قبل هذا التاريخ، تتاح للمستثمرين الفرصة الأخيرة لإغلاق مراكزهم أو تجديدها لتجنب خطر التسليم الفعلي. ستختلف المعالجة الدقيقة وفقًا لنوع عقد العقود الآجلة وقواعد السوق.

بالنسبة لعقود الآجلة التي تتطلب تسليمًا ماديًا (مثل النفط والذهب وفول الصويا وما إلى ذلك)، يتم عادةً تحديد تاريخ التسليم حول آخر يوم تداول في شهر انتهاء صلاحية العقد. على سبيل المثال، يتم تسليم عقود النفط الخام WTI الآجلة عادةً حول اليوم العشرين من شهر انتهاء صلاحية العقد. في هذا التاريخ، ستدخل المراكز المفتوحة عملية التسليم المادي، حيث يتم تسليم السلعة الفعلية أو استلامها وفقًا لشروط العقد.

إذا لم يتم إغلاق المركز بحلول ذلك الوقت، فسوف يدخل عادةً في عملية التسليم المادي. وهذا يعني أن التسليم المادي أو استلام السلعة الأساسية مطلوب وفقًا لشروط العقد. في حالة البائع، يجب تسليم كمية محددة من السلعة إلى المشتري في نفس اليوم أو قبله. وعلى العكس من ذلك، في حالة المشتري، يجب استلام الكمية المقابلة من السلعة ودفع ثمنها في ذلك اليوم. ستستند العملية برمتها إلى متطلبات العقد لإكمال التسليم الفعلي للسلعة لضمان استيفاء كلا طرفي المعاملة لشروط العقد.

عادةً ما تنقل شركات العقود الآجلة المراكز المفتوحة تلقائيًا إلى عملية التسليم وتكون مسؤولة عن ترتيب التسليم المادي أو إعلامك بالترتيبات الدقيقة للتسليم. إذا رغب المستثمرون في تجنب التسليم المادي، فمن الأفضل الاتصال بشركة العقود الآجلة مسبقًا لمعرفة الخيارات المحددة لتجديد المركز أو إغلاقه لتجنب المتاعب غير الضرورية.

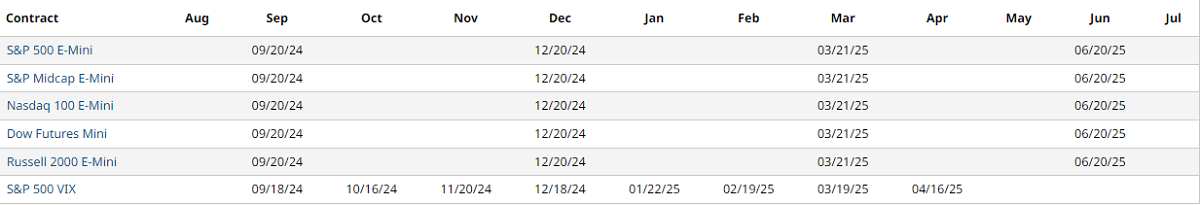

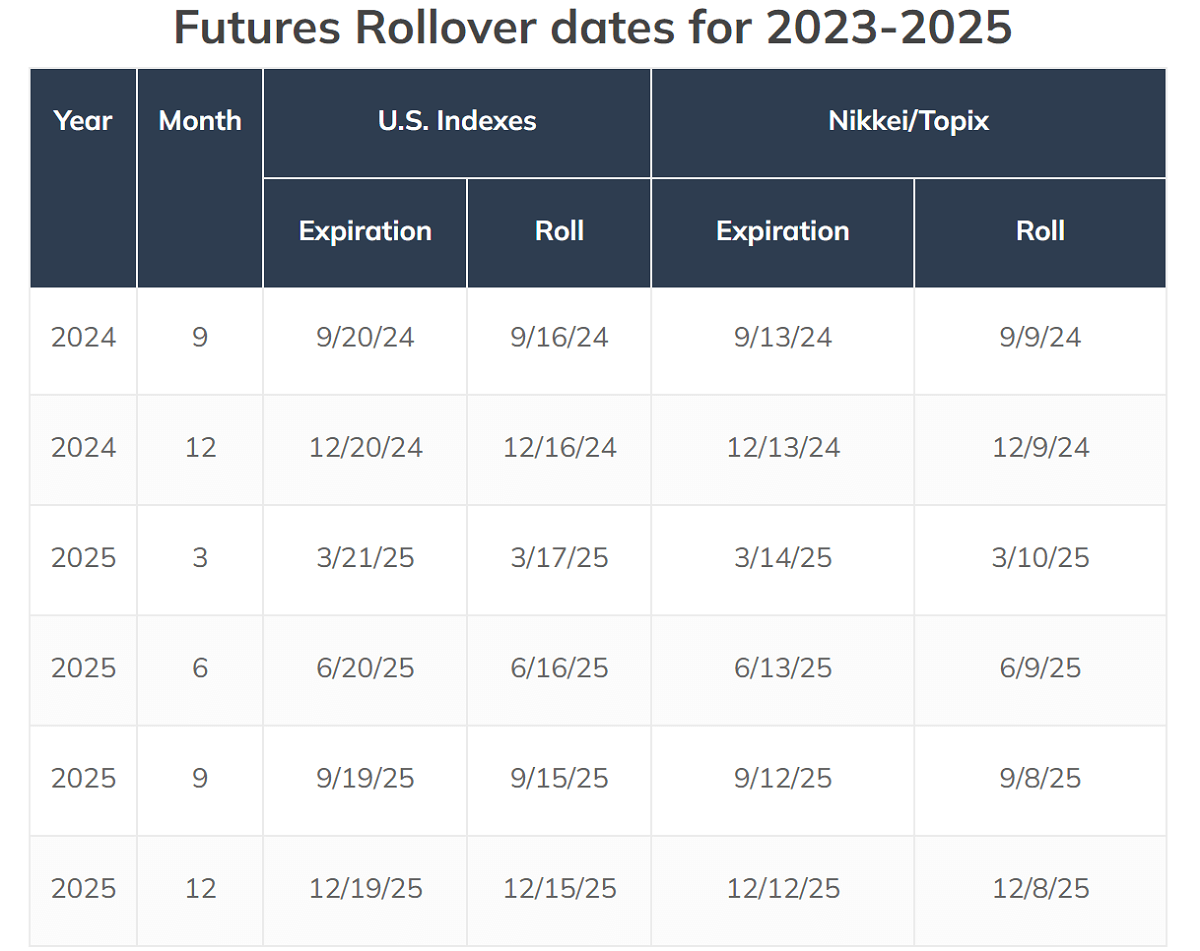

بالنسبة لعقود الآجلة المالية (على سبيل المثال، عقود مؤشر الأسهم الآجلة، عقود سندات الخزانة الآجلة)، يتم تحديد تاريخ التسليم عادة في آخر يوم تداول من شهر انتهاء صلاحية العقد. وهذا يعني أن عقد الآجلة المالية سيتم تسويته في تاريخ محدد في شهر انتهاء الصلاحية. على سبيل المثال، يتم تحديد عقد الآجلة S&P 500 في الجمعة الثالثة من شهر انتهاء الصلاحية. يحتاج المتداولون إلى إيلاء اهتمام خاص لهذا التاريخ للتأكد من اكتمال عمليات الإغلاق أو التسوية النقدية ذات الصلة مسبقًا لتجنب الالتزام بالتسليم الفعلي.

إذا لم يتم إغلاق مركز مفتوح في تاريخ التسليم، فسيتم تسوية عقد العقود الآجلة المالية نقدًا تلقائيًا. بعبارة أخرى، سيتم تسوية المراكز المفتوحة بسعر السوق، وسيتم حساب الربح والخسارة، وبالتالي تجنب التشغيل الفعلي للتسليم المادي. يعمل هذا النهج على تبسيط عملية التسوية وتقليل تعقيد تسليم السلع المادية.

من حيث مبلغ التسوية، سيتم استلام أو دفع النقد وفقًا لذلك بناءً على الفرق بين سعر السوق للعقد وسعر التسوية. شركة العقود الآجلة مسؤولة عن التسوية النقدية في تاريخ التسليم وحساب وتنفيذ العمليات ذات الصلة. ستنعكس نتيجة التسوية النهائية تلقائيًا في حسابك، مما يضمن إتمام عملية التداول بسلاسة.

إذا كنت ترغب في تجنب التسليم الفعلي لعقد الآجلة، فيمكنك أيضًا اختيار تنفيذ عملية إعادة التداول مسبقًا. تتكون عملية إعادة التداول من إغلاق عقد منتهي الصلاحية قبل انتهاء صلاحيته وفتح عقد جديد في نفس الوقت، عادةً للشهر التالي. تتيح لك هذه الطريقة الاستمرار في الاحتفاظ بمركز السوق دون الحاجة إلى التسليم الفعلي أو استلام السلعة الأساسية، وبالتالي تجنب تعقيد التسليم الفعلي.

عند إجراء عملية تحويل، يجب عليك الاتصال بشركة العقود الآجلة مسبقًا لمعرفة المتطلبات الدقيقة وعملية التحويل. وعادةً ما تساعدك شركة العقود الآجلة في إتمام عملية التحويل لضمان سلاسة فتح العقد الجديد وإغلاق العقد القديم. وهذا يتجنب الالتزام بالتسليم الفعلي ويحافظ على اتساق ومرونة استراتيجية الاستثمار الخاصة بك.

يعني الإغلاق القسري أنه عندما لا يقوم المستثمر بإغلاق مركز قبل تاريخ التسليم، فقد تتدخل شركة العقود الآجلة أو البورصة لإجبار المركز على الإغلاق لتجنب التخلف عن السداد أو التسليم غير الضروري. يهدف هذا الإجراء إلى ضمان التعامل مع جميع المراكز المفتوحة قبل انتهاء صلاحيتها، وبالتالي منع المشاكل أو النزاعات أثناء تنفيذ التداول. الغرض من التصفية القسرية هو الحفاظ على استقرار السوق وتنفيذ العقود ومنع المخاطر المحتملة الناشئة عن فشل المستثمرين في التعامل مع مراكزهم في الوقت المناسب.

خلال عملية التصفية القسرية، سيتم تصفية عقود العقود الآجلة بالسعر الحالي في السوق، مما قد يؤدي إلى تكاليف أو خسائر إضافية. إذا لم يكن سعر السوق مناسبًا للمستثمر، فقد يؤدي الإغلاق القسري إلى خسارة مالية كبيرة. لذلك، يتعين على المستثمرين مراقبة تطورات السوق عن كثب وإغلاق مراكزهم مسبقًا أو اتخاذ التدابير اللازمة لتجنب التكاليف والخسائر الإضافية بسبب تقلبات السوق.

إذا لم يتم إغلاق المركز في تاريخ التسليم، فسوف يخضع عقد التسليم المادي لعملية التسوية المادية بينما سيتم تسوية العقد الذي يتم تسويته نقدًا نقدًا. ولتجنب التسليم المادي، يمكن للمستثمرين أيضًا اختيار تجديد مراكزهم مقدمًا. لذلك، قبل ذلك، يجب على المستثمرين التخطيط مسبقًا والحفاظ على التواصل مع شركات العقود الآجلة حول كيفية التعامل بشكل صحيح مع المراكز المفتوحة.

تأثير موعد التسليم على سوق الأوراق المالية

تأثير موعد التسليم على سوق الأوراق المالية

وعادة ما يظهر تأثيرها على سوق الأوراق المالية في التغيرات التي تطرأ على تقلبات السوق وسلوك التداول، وخاصة في أيام التسوية المرتبطة بأسواق العقود الآجلة لمؤشرات الأسهم والخيارات. ففي هذا اليوم، تتم تسوية عقود الخيارات المفتوحة بالطريقة المحددة في العقد. وعادة ما يصاحب ذلك تقلبات أكبر في السوق بسبب التأثير الذي يخلفه انخفاض سيولة الأسواق وعمليات الإغلاق والتحويل التي يقوم بها المستثمرون المؤسسيون.

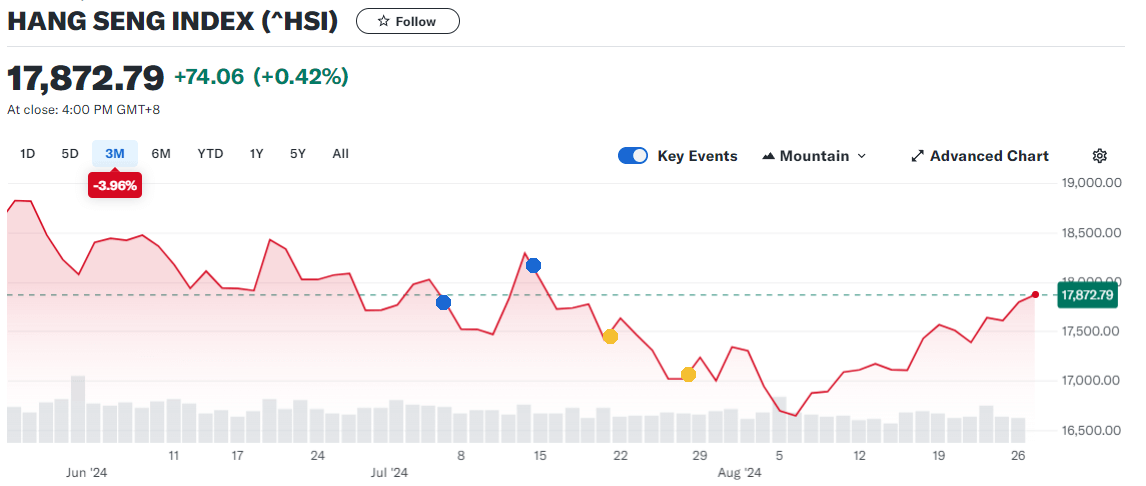

تميل سوق الأوراق المالية إلى التقلب بشكل كبير في قربها. ويرجع هذا بشكل أساسي إلى حقيقة أن العديد من المستثمرين سيعدلون مراكزهم قبل ذلك، بما في ذلك إغلاق المراكز، أو تجديد العقود (تجديد العقود)، أو إجراء صفقات التحوط. وعادةً ما تؤدي هذه العمليات إلى عدد كبير من سلوكيات الشراء والبيع، مما يؤدي إلى زيادة تقلبات السوق. على سبيل المثال، في يوم تسوية خيارات الأسهم في هونج كونج، تكون تقلبات السوق العامة أعلى عادةً، حيث تصل إلى 5% أو أكثر في تواريخ معينة.

وتظهر البيانات التاريخية أن مثل هذه التقلبات الواسعة النطاق في السوق سوف تظهر أيضًا أنماطًا معينة. وكما هو موضح في الرسم البياني أعلاه، انخفض مؤشر هانغ سنغ بنسبة 2.26% في أول تاريخين لتسليم خيارات يوليو، بينما ارتفع بنسبة 3.63% في آخر تاريخين. ولا يؤثر هذا التقلب على السوق الأوسع فحسب، بل له أيضًا تأثير ملحوظ على أداء الأسهم الفردية، مثل Meituan وJingdong وAlibaba، والتي أظهرت أيضًا تقلبات كبيرة.

قبل ذلك، كانت أسعار العقود الآجلة والفورية تميل إلى التقارب، حيث كانت أسعار العقود الآجلة في نهاية المطاف بحاجة إلى مطابقة أسعار العقود الفورية. وكان المشاركون في السوق يستخدمون تداول المراجحة لتضييق الفارق بين العقود الآجلة والفورية. قد يؤدي تأثير التقارب هذا إلى تغييرات قصيرة الأجل في الأسعار في سوق الأسهم، إلا أنه عادة ما يكون علامة على فعالية السوق، مما يشير إلى أن سوق العقود الآجلة تتقارب مع سعر السوق الفورية.

أما بالنسبة لتاريخ التسليم، فإن المستثمرين المؤسسيين يميلون إلى تنفيذ عدد كبير من عمليات الإغلاق والنقل، وقد يؤدي هذا النشاط التجاري واسع النطاق إلى تقلبات حادة في أسعار السوق. عندما تحتاج المؤسسة إلى إغلاق مركز خيار، فسوف يتركز عدد كبير من أوامر الشراء والبيع في السوق، مما سيكون له بدوره تأثير كبير على السعر، مما يؤدي إلى تحركات سعرية جذرية في غضون فترة زمنية قصيرة.

بالإضافة إلى ذلك، فإن الصفقات واسعة النطاق التي يقوم بها حاملو العقود عند انتهاء عقد الخيار يمكن أن يكون لها أيضًا تأثير كبير على أسعار السوق. وعادةً ما تنطوي هذه الصفقات على عدد كبير من أوامر الشراء أو البيع، وفي حوالي تاريخ التسليم، يمكن أن تشهد السوق تقلبات كبيرة في الأسعار نتيجة لهذه السلوكيات التجارية المركزة، والتي يمكن أن تدفع الأسعار إلى الارتفاع أو الانخفاض.

غالبًا ما يقوم المستثمرون المؤسسيون والتجار بتعديل محافظهم الاستثمارية مع اقتراب مواعيد التسليم، بما في ذلك عن طريق إجراء تعديلات على المواقف أو التحوط في الصفقات. وقد يكون لهذا السلوك تأثير قصير المدى على أسعار الأسهم الفردية أو المؤشرات، وخاصة في بيئات السوق حيث تكون أحجام التداول منخفضة وقد تكون تقلبات الأسعار أكثر وضوحًا.

إن عدداً كبيراً من العقود الآجلة تحتاج إلى التحوط من خلال بيع الأسهم، وهو ما قد يؤدي إلى عمليات بيع مكثفة ويؤدي إلى انخفاض سوق الأسهم. وفي الوقت نفسه، قد تؤدي تجارة المراجحة إلى تفاقم الضغوط السوقية. ومع اقتراب الموعد، قد يؤدي سلوك المراجحة، الذي يستغل الفرق بين أسعار العقود الآجلة وأسعار العقود الفورية، إلى زيادة الضغوط البيعية في السوق، وهو ما قد يؤدي إلى مزيد من الانخفاض في أسعار الأسهم.

قد تؤدي تواريخ التسوية إلى إحداث تغييرات كبيرة في السيولة، وخاصة حول انتهاء صلاحية العقود الآجلة على سهم أو مؤشر معين. وقد تؤدي التقلبات في السيولة إلى توسيع فروق العرض والطلب وزيادة تكاليف المعاملات، وبالتالي التأثير على الأداء العام للسوق. وعادة ما تؤدي مثل هذه التغييرات في السيولة إلى زيادة تقلب أسعار العرض والطلب في السوق، مما يؤثر بدوره سلبًا على الأداء الطبيعي للسوق.

بالإضافة إلى ذلك، قد يؤدي ذلك أيضًا إلى جفاف السيولة في السوق. نتيجة لزيادة المخاطر، قد يقلل بعض المشاركين في السوق من أنشطتهم التجارية، مما يقلل بدوره من سيولة السوق. عندما تكون السوق غير سائلة، قد يؤدي عدد كبير من أوامر البيع إلى انخفاض سريع في أسعار الأسهم حيث يعجز المشترون عن تعويض الضغط من البائعين بشكل فعال. في الوقت نفسه، قد يؤدي اختلال التوازن في السيولة، وخاصة عندما يكون التداول مركّزًا، إلى تفاقم التقلبات قصيرة الأجل في السوق، مما يؤدي إلى تقلبات حادة في الأسعار.

تلعب العوامل الفنية أيضًا دورًا مهمًا في تقلبات السوق. على سبيل المثال، يمكن أن يؤدي تشغيل أمر وقف الخسارة الفني إلى تدفق هائل من عمليات البيع إلى السوق، مما قد يؤدي إلى تفاقم انخفاض الأسعار. عندما تنخفض أسعار السوق إلى ما دون مستويات الدعم الرئيسية، يمكن لأوامر وقف الخسارة التي يتم تشغيلها تلقائيًا أن تؤدي إلى المزيد من ضغوط البيع، مما يدفع الأسعار إلى الانخفاض. لا تضيف هذه الآلية إلى الضغط الهبوطي على السوق فحسب، بل قد تؤدي أيضًا إلى تحركات حادة في الأسعار في غضون فترة زمنية قصيرة، مما يؤدي إلى تضخيم حجم تقلبات الأسعار في السوق.

عادة ما يكون لتواريخ التسوية تأثير كبير على المدى القصير على سوق الأوراق المالية، وخاصة من خلال زيادة التقلبات وحجم التداول، مما قد يؤدي إلى ارتفاعات حادة أو انهيارات في السوق. هذا التأثير ملحوظ بشكل خاص في العقود الآجلة وخيارات مؤشرات الأسهم، وخاصة في الأيام الخاصة مثل أيام السحرة الأربعة. لذلك يحتاج المستثمرون إلى مراقبة تطورات السوق عن كثب، والبقاء حساسين للمعلومات ذات الصلة، ومراعاة التأثيرات المحتملة للسوق من أجل اتخاذ قرارات استثمارية أكثر استنارة.

| تعريف | التأثير المحتمل |

| تاريخ التسوية هو تاريخ انتهاء العقد. | يجب أن يتم التسليم أو التسوية. |

| تغيرات الأسعار على المدى القصير نتيجة تحولات المواقف. | احتمالية حدوث تقلبات عالية على المدى القصير |

| يتم تسليم المراكز المفتوحة أو تسويتها نقدًا. | ويواجه المستثمرون التزامات بالتسليم. |

| من المحتمل أن تنخفض سيولة السوق مع اقتراب تاريخ التسوية. | ارتفاع تكاليف المعاملات واتساع الفوارق |

| يجب على المستثمرين اتخاذ القرار قبل التسوية. | الحاجة إلى تعديل الاستراتيجية في الوقت المناسب لتجنب المخاطر |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.