تجارة

حول إي بي سي

ملخص:

ملخص:

التصنيف الائتماني هو عملية تقييم مخاطر الائتمان لمصدري السندات أو المقترضين أو المنتجات المالية، مما يؤثر على تكاليف الاقتراض وسيولة السوق. من المهم بالنسبة للمستثمرين تقييم مخاطر التخلف عن السداد.

تستخدم التقييمات بشكل شائع جدًا في مجتمع اليوم. على سبيل المثال، قبل أن يذهب الأشخاص إلى أحد المطاعم، سوف يطلعون على تقييمات المستهلكين الآخرين على Dianping، وسيكون أصحاب التقييمات العالية أكثر اهتمامًا بتجربته. وبالمثل، يحتاج الأفراد الذين يرغبون في الحصول على قرض مصرفي إلى درجة ائتمانية؛ وكلما زاد ذلك، زادت احتمالية حصولهم على قرض، وكلما زاد مبلغ القرض. وفي عالم المستثمرين، هناك أيضًا درجة الائتمان، وهي عبارة عن فريق من المحترفين الذين يسجلون الديون لتسهيل على المستثمرين تحديد مخاطر التخلف عن سداد الديون بسرعة. دعونا نلقي نظرة على هذا المؤشر الرئيسي لكيفية تأثر الاستثمارات والأسواق: التصنيف الائتماني.

ما هو التصنيف الائتماني؟

إنها عملية تقييم مستوى مخاطر الائتمان لمصدر السندات أو المقترض أو المنتج المالي، مما يعكس احتمالية التخلف عن السداد لموضوع أو سند. والغرض الرئيسي منها هو تزويد المستثمرين بالمعلومات حول قدرة المدين على سداد ديونه والمساعدة في تقييم وفهم مخاطر الاستثمار حتى يتمكنوا من اتخاذ قرارات الاستثمار وفقًا لذلك.

والغرض الرئيسي هو تزويد المستثمرين بمعلومات حول قدرة المدين على سداد الديون، ومساعدتهم على تقييم وفهم مخاطر الاستثمار، وبالتالي اتخاذ قرارات الاستثمار وفقا لذلك. وبشكل عام، كلما ارتفعت درجة هذا التصنيف، قل احتمال التخلف عن السداد.

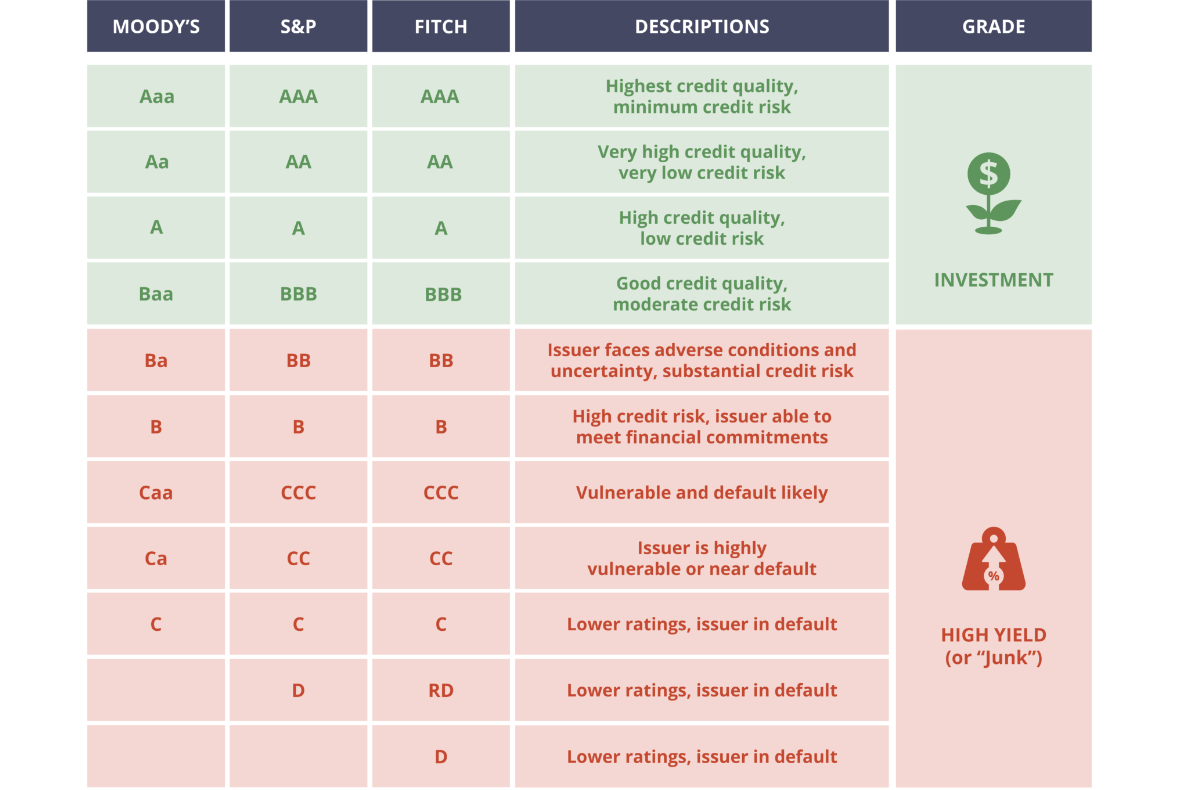

ويتم تحديد تصنيفها أيضًا من قبل وكالات التصنيف الائتماني المتخصصة. على سبيل المثال، اليوم، لدى أشهر المحترفين الدوليين ثلاث وكالات تصنيف: ستاندرد آند بورز، موديز، وفيتش. هؤلاء الثلاثة لديهم معايير تصنيف مختلفة، ولكن هناك مراسلات بينهم. على سبيل المثال، يتوافق تصنيف S&P وFitch's BBB مع تصنيف Moody's BAA.

تقوم هذه الوكالات بتقييم الجودة الائتمانية للمدين من خلال تحليل وضعه المالي وأدائه التشغيلي وتوقعات الصناعة وعوامل أخرى وتعيين درجة تصنيف مقابلة. عادة ما يتم التعبير عن درجات التقييم بأحرف (على سبيل المثال، AAA، AA، A، BBB، وما إلى ذلك) أو أوصاف بسيطة (على سبيل المثال، ممتاز، جيد، مقبول، وما إلى ذلك)، وتعكس الدرجات التي تتراوح من الأعلى إلى الأدنى مستويات مختلفة من الائتمان الجودة ومخاطر التخلف عن السداد للمدين.

بشكل عام، كلما ارتفع التصنيف، كان الاستثمار أكثر أمانًا، ولكن كلما انخفض العائد وانخفضت تكلفة تمويل الأعمال. على العكس من ذلك، كلما انخفض التصنيف، كلما كان الاستثمار أكثر خطورة، ولكن كلما زاد العائد.

ويمكن أيضًا تقسيمها إلى التصنيفات السيادية، وتصنيفات الشركات، وتصنيفات السندات. حيث لا يمكن أن يكون تصنيف السندات أعلى من تصنيف الشركات ولا يمكن أن يكون تصنيف الشركات أعلى من التصنيف السيادي. على سبيل المثال، تصنيف الصين هو A، لذلك لن يتم تصنيف جميع الشركات في الصين أعلى من A دوليًا.

يتم تصنيف السندات أيضًا وفقًا للتصنيفات الائتمانية، حيث يُطلق على تصنيف BBB أو أعلى سندات من الدرجة الاستثمارية، والتي من غير المرجح أن تتخلف عن السداد. على سبيل المثال، حصل بنك China Merchants Bank على تصنيف BBB دوليًا، وحصل Tencent وICBC على تصنيف A، وApple على تصنيف AA. وتسمى السندات التي تقل عن BBB بالسندات ذات العائد المرتفع، والمعروفة أيضًا باسم السندات غير المرغوب فيها. ويسمى فرق العائد بين السندات ذات العائد المرتفع والسندات ذات الدرجة الاستثمارية بانتشار الائتمان.

في الواقع، ليست الفجوة بين التصنيف A والتصنيف B هي الكبيرة فحسب، بل أيضًا الفجوة بين AAA وA. على سبيل المثال، في عام 2021، خفضت وكالة فيتش تصنيف جميع البنوك الأسترالية الأربعة الكبرى من AA إلى A+. إنه تغيير على مستوى واحد، ولكنه عبر درجة كبيرة. الانتقال من درجتين A إلى واحدة A يعني الانتقال من درجة عالية إلى أعلى من المتوسط.

من المهم أيضًا ملاحظة أن وكالات التصنيف تستمد إيراداتها من الشركات التي تتلقى التصنيفات، لذا فهي ليست وكالات مستقلة تحكم، وسيكون هناك قدر معين من الذاتية. ستكون الوكالة خائفة من أنه إذا كانت النتيجة منخفضة جدًا، فسيجد العميل وكالة أخرى لتقييمها في المستقبل، وسيفقد الأداء. كما أنه إذا قامت الشركة بتعبئة الدين الصادر عدة مرات قبل تصنيفه، فسيكون من الصعب تمييز القيمة الحقيقية للدين المعبأ.

على سبيل المثال، قبل الأزمة المالية عام 2008. قامت العديد من البنوك بتعبئة الرهون العقارية عالية المخاطر والديون الرئيسية ليتم تصنيفها من قبل شركات التصنيف. فمن ناحية، لم يرغبوا في الإساءة إلى عملائهم، ومن ناحية أخرى، باستخدام طريقة عصب العينين، كانوا سيستخدمون معظم الأصول عالية الجودة في الحزمة لتقييم الدين بأكمله بدرجة عالية. علاوة على ذلك، تشير عملية التصنيف إلى الكثير من البيانات التاريخية. ولذلك، هناك تأثير تأخر معين، لذلك لا يتنبأ تماما بالاتجاه المستقبلي.

يلعب التصنيف الائتماني دورًا مهمًا في السوق المالية، فهو لا يساعد المستثمرين على تقييم المخاطر وتحديد استراتيجية الاستثمار فحسب، بل يوفر أيضًا للمدينين تكاليف التمويل وقنوات التمويل. وفي الوقت نفسه، تعد أيضًا إحدى أهم الأدوات التي تستخدمها الجهات التنظيمية والجهات الحكومية للإشراف على السوق المالية وحماية المستثمرين.

| التصنيف الائتماني | وصف | دلالة |

| AAA | ممتاز | خطر التخلف عن السداد منخفض للغاية |

| أأ | جيد | مخاطر افتراضية منخفضة للغاية |

| أ | مقبول | انخفاض المخاطر الافتراضية |

| بي بي بي | واسطة | بعض المخاطر الافتراضية |

| ب | فقير | ارتفاع المخاطر الافتراضية |

معايير تصنيف وكالات التصنيف الائتماني

وكالات التصنيف الائتماني الثلاث الرئيسية في العالم هي موديز، وستاندرد آند بورز، وفيتش، حيث أول شركتين أمريكيتين والثالثة أوروبية. وبصرف النظر عن ذلك، هناك العديد من الشركات الصغيرة الأخرى، ولكن فيما يتعلق بالسوق العالمية، تسيطر موديز وستاندرد آند بورز على أكثر من 80٪ من السوق.

العمل الرئيسي لهذه الوكالات هو الديون الطويلة الأجل والقصيرة الأجل للحكومات الوطنية، والحكومات المحلية، والمؤسسات المالية، والصناديق، وإدارة الخزانة، وشركات التأمين، والمرافق العامة، وما إلى ذلك.

ومن بينها، فإن تصنيفات الحكومات كلها إلزامية، وتتنافس على تسجيل الدين الحكومي من وجهة نظر تسويقية. وفي المقابل، وفقًا لهذا، يمكننا تحديد اتجاهات الاقتصاد الكلي، والتي يمكن أن تكتسب المزيد من المصداقية والوضوح. ومن ثم، فإن تصنيف ديون الشركات المؤسسية هو ما يجعل هذه الوكالات مربحة.

تقوم هذه الشركات الثلاث الكبرى بتصنيف الديون قصيرة الأجل وطويلة الأجل، والتي يمكن تصنيفها تقريبًا إلى درجات A وB وC. الديون طويلة الأجل لها تأثير أكبر من الديون قصيرة الأجل وهي أكثر شيوعا على مستوى الدولة. ولهذا السبب يتم إيلاء المزيد من الاهتمام لها، ويتم تقسيم التقييمات بشكل أكثر دقة. ومن بين هذه، تعتبر درجة AAA هي الدرجات الأقوى. من ناحية أخرى، بالنسبة للمنظمات الاستثمارية، تعتبر التصنيفات الأقل من BBB بشكل عام استثمارات غير مرغوب فيها ومحفوفة بالمخاطر للغاية.

كل شركة تصنيف لديها طريقتها الخاصة في تسجيل النقاط، وبشكل عام، عندما يبدأون في تسجيل النقاط، يقومون بالاتصال والتحدث مع الأقسام الإدارية المختلفة للشركة، ثم يجمعون مواد مختلفة حول الشؤون المالية والعمليات ويحللون البيانات. وهذا هو نفس النظام الذي تستخدمه البنوك لتسجيل الجدارة الائتمانية للأفراد الذين حصلوا على قرض لشراء منزل، ويسمى هذا النظام بالعناصر الخمسة لتحليل الائتمان.

الجودة الأولى هي الشخصية، والتي تستخدم لقياس التقييم الشخصي للمدين لائتمان المقترض وجودته. بالنسبة للأفراد، فإنه ينظر إلى التاريخ الائتماني للفرد وتقييمات الآخرين، وبالنسبة للشركات، فإنه ينظر إلى تجربة فريق الإدارة وتاريخ الديون وسمعة الشركة.

والثاني هو القدرة، أو التدفق النقدي، لقياس قدرة المقترض على السداد في الوقت المحدد. أما بالنسبة للفرد فهو النظر إلى تدفق راتبه ودخله الشهري وطبيعة وظيفته سواء كانت مستقرة أم لا. درجات الدوام الكامل أعلى من درجات الدوام الجزئي. بالنسبة للأعمال التجارية، فإنها تبحث في ملف تعريف البيانات الخاص ببياناتها المالية.

والثالث هو رأس المال، وهو يقيس نسبة رأس مال المقترض إلى استثماره. بالنسبة للرهن العقاري، فإنه يبحث في نسبة الدفعة الأولى؛ بالنسبة للأعمال التجارية، فهي تبحث في نسبة استثماراتهم الخاصة إلى القرض. يُطلب من رواد الأعمال دفع مدخراتهم قبل الحصول على قرض تجاري حتى يمكن الوثوق بهم في الحصول على قرض مصرفي.

والرابع هو الشرط، والذي يستخدم لقياس الإمكانات الاستثمارية للمقترض. بالنسبة للممتلكات الشخصية، يجب على المرء أن ينظر إلى تقدير قيمة هذا المنزل، والتخطيط البلدي، ووسائل الراحة في الحي، وما إلى ذلك. بالنسبة للشركات، انظر إلى قدرتها التفاوضية في المنافسة؛ على سبيل المثال، تتمتع شركتا Apple وSamsung بقدرة تفاوضية أكبر من الشركات المصنعة للهواتف المحمولة الأخرى. وأشياء أخرى هي مرحلة تطور الشركة، سواء كانت الصناعة التي هي فيها صناعة غروب أو شروق، الخ.

والأخير هو الضمان، والذي يستخدم لضمان استرداد المدين المبلغ الأصلي من الدين. تنظر القروض العقارية إلى نسبة القيمة السوقية للمنزل إلى LVR والرهون العقارية المحتملة الأخرى. تنظر الشركات إلى الأصول مثل المصانع والمعدات والتخزين والمكاتب وما إلى ذلك.

عادة ما يتم تحديد معايير تعيين درجات التصنيف الائتماني من قبل وكالات التصنيف وتستند إلى جودة الائتمان والقدرة على السداد لمصدر السندات أو المقترض أو المنتج المالي. في حين أن وكالات التصنيف المختلفة قد يكون لديها تصنيفات مختلفة قليلا، بشكل عام، فإن AAA هي من أعلى جودة ائتمانية، مع مخاطر ائتمانية منخفضة للغاية ومدين يتمتع بقدرة قوية للغاية على السداد.

من ناحية أخرى، تتمتع AA بجودة ائتمانية عالية ومخاطر ائتمانية منخفضة للغاية، والمدين ذو قدرة عالية على سداد الديون. جودة ائتمانية أعلى ومخاطر ائتمانية أقل، ويكون المدين ذو قدرة عالية على سداد الديون.

يتمتع BBB بجودة ائتمانية جيدة ومخاطر ائتمانية مقبولة؛ يتمتع المدين ببعض القدرة على سداد الدين، ولكن لا يزال هناك بعض عدم اليقين. تتمتع BB وB وCCC بجودة ائتمانية أقل ومخاطر ائتمانية أعلى؛ قدرة المدين على سداد الدين ضعيفة، ويكون هناك خطر أكبر للتخلف عن السداد.

تتمتع CC بجودة ائتمانية منخفضة جدًا ومخاطر ائتمانية عالية جدًا؛ أن تكون ملاءة المدين ضعيفة جداً وقد يتخلف عن السداد. د هي حالة التخلف عن السداد، مما يشير إلى أن المدين لم يعد قادرا على الوفاء بالتزاماته المتعلقة بخدمة الدين.

عادةً ما يتم التعبير عن درجات التصنيف هذه كدرجات حرفية بترتيب تنازلي من AAA (الأعلى) إلى D (الافتراضي)، حيث يمكن تعديل كل درجة بعلامة زائد أو ناقص للإشارة إلى مستوى أكثر دقة لجودة الائتمان. ومن الجدير بالذكر أن وكالات التصنيف الائتماني المختلفة قد يكون لديها أنظمة تصنيف ودرجات مختلفة، ولكنها تشبه إلى حد كبير المبادئ الأساسية الموضحة أعلاه.

أهمية التصنيف الائتماني

أهمية التصنيف الائتماني

أولا وقبل كل شيء، له تأثير واسع النطاق على الأسواق المالية والنظام الاقتصادي، حيث يؤثر التصنيف الائتماني للمدين بشكل مباشر على تكلفة تمويله. عادة ما يكون المدينون ذوو التصنيفات الأعلى قادرين على جمع الأموال بأسعار فائدة أقل لأن المستثمرين يرون انخفاض مخاطر التخلف عن السداد ويكونون على استعداد لتقديم شروط تمويل أكثر ملاءمة لهم. بل على العكس من ذلك، قد يضطر المدين ذو التصنيف المنخفض إلى دفع أسعار فائدة أعلى لجذب المستثمرين، وهو ما من شأنه أن يزيد من تكاليف التمويل.

ثانياً، يؤثر أيضاً على توافر تمويل السوق للمدينين. من المرجح أن يحصل المدينون ذوو التصنيفات الأعلى على دعم تمويلي من السوق لأن المستثمرين أكثر استعدادًا لشراء سنداتهم أو تقديم القروض. وعلى العكس من ذلك، قد يواجه المدينون ذوو التصنيف الائتماني المنخفض التحدي المتمثل في زيادة الصعوبة في الحصول على التمويل.

ويمكن أن يؤثر أيضًا على سيولة السوق واستقراره. وعادة ما يتمتع المدينون ذوو التصنيف الأعلى بإمكانية الوصول إلى دعم السوق الأوسع وسيولة السوق المرتفعة نسبيا. وفي المقابل، فإن المدينين ذوي التصنيف الائتماني المنخفض قد يتعرضون لعدم سيولة السوق وتقلب الأسعار.

ومن ثم فإن لها أيضًا تأثيرًا مهمًا على ثقة المستثمرين وثقتهم. وعادة ما يعني التصنيف المرتفع أن المدين يتمتع بجودة ائتمانية عالية وانخفاض مخاطر التخلف عن السداد، وهو ما يمكن أن يجذب المزيد من المستثمرين. وعلى العكس من ذلك، قد يؤدي انخفاض التصنيفات إلى إثارة مخاوف المستثمرين وسلوك النفور من المخاطرة، مما يؤدي إلى تدفقات رأس المال إلى الخارج وصعوبات التمويل.

على سبيل المثال، خفضت وكالة فيتش تصنيف البنوك الأسترالية الأربعة الكبرى من AA- إلى A+، ويمكن ملاحظة الفارق من خلال شرح المؤتمر للدرجتين. وهذا يعني أنه من ائتمان قوي جدًا إلى ائتمان أقوى، يصبح احتمال التأثر أكبر. على سبيل المثال، هذا التخفيض في التصنيف مخصص بشكل أساسي للإقراض طويل الأجل للبنوك الأربعة الكبرى.

وكلما انخفض التصنيف، زادت الفائدة التي يتعين على البنوك الأربعة الكبرى دفعها لتمويل نفسها. ومع عدم تغيير أسعار الفائدة لدى البنوك المركزية، فإن هذا سيؤدي إلى تزايد انخفاض أرباح البنوك الأربعة الكبرى. إن تأثير مثل هذا التفاعل المتسلسل يمكن أن يعرض المستثمرين في سوق الأوراق المالية لخطر تخفيض أرباح البنوك الأربعة الكبرى.

وبالنسبة للمستثمرين في سوق الديون، فإن عوائد سندات الشركات الأربع الكبرى سوف ترتفع بعد ذلك. بالنسبة للمودعين في البنوك، قد يواجهون انخفاضًا في العائد على الفائدة على الودائع. وفي الوقت نفسه، قد يواجه أصحاب القروض الشخصية والتجارية خطر ارتفاع أسعار الفائدة على قروضهم.

ولذلك فإن التصنيفات الائتمانية تعتبر حاسمة بالنسبة للمستثمرين لأنها توفر معلومات مهمة حول قدرة المدين على سداد ديونه. غالبًا ما يعتمد المستثمرون عليه لتقييم مستوى مخاطر الاستثمار واتخاذ قرارات الاستثمار بناءً عليه.

كأحد المؤشرات الرئيسية للمستثمرين لتقييم مخاطر التخلف عن السداد من قبل مصدر السندات أو المقترض. وتشير التصنيفات الأعلى عادة إلى انخفاض خطر التخلف عن السداد، في حين تشير التصنيفات المنخفضة إلى ارتفاع خطر التخلف عن السداد. يمكن للمستثمرين قياس مخاطر استثماراتهم بناءً على مقياس التصنيف وتعديل محافظهم الاستثمارية وفقًا لذلك.

كما أنه بمثابة مرجع للمستثمرين لصياغة استراتيجيات وقرارات الاستثمار. على سبيل المثال، قد يفضل بعض المستثمرين شراء سندات ذات تصنيف عالي أو إقراض المقترضين ذوي التصنيف العالي لأنهم عادة ما يكونون أقل عرضة لخطر التخلف عن السداد ويكون عائد الاستثمار المقابل مستقرا نسبيا.

كما أن له تأثيرًا مباشرًا على تسعير السندات أو القروض ومستوى أسعار الفائدة. عادة ما يكون للسندات ذات التصنيف الأعلى أسعار فائدة أقل لأن المستثمرين على استعداد لدفع معدلات عائد أقل للاستثمارات منخفضة المخاطر. وعلى العكس من ذلك، قد تحتاج السندات ذات التصنيف المنخفض إلى تقديم أسعار فائدة أعلى لجذب المستثمرين.

وقد تساعد أيضًا المستثمرين على تجنب الاستثمارات السيئة وتقليل مخاطر الاستثمار. ومن خلال تقييم الجدارة الائتمانية للمدين، يستطيع المستثمرون حماية استثماراتهم بشكل أفضل وتجنب الخسائر الناجمة عن التخلف عن السداد. ويقومون بتخصيص محافظهم الاستثمارية وفق تصنيفات مختلفة لتحقيق التوازن بين المخاطر والعائد. بشكل عام، قد يفضل المستثمرون الاحتفاظ بأصول ذات تصنيف عالي في محافظهم الاستثمارية لتحقيق الاستقرار في الأداء العام لمحافظهم الاستثمارية.

ولذلك فإن التصنيفات الائتمانية لها تأثير مهم في السوق المالية، مما يؤثر بشكل مباشر على تكلفة التمويل للمدينين ومدى توفر التمويل في السوق، فضلا عن ثقة المستثمرين وسيولة السوق. ويوفر إطارًا مرجعيًا مهمًا للمستثمرين لمساعدتهم على اتخاذ قرارات استثمارية مستنيرة.

| دولة | وضع العلامات |

| ألمانيا | AAA |

| كندا | AAA |

| أستراليا | AAA |

| هولندا | AAA |

| السويد | AAA |

| سويسرا | AAA |

| سنغافورة | AAA |

| الدنمارك | AAA |

| النرويج | AAA |

| لوكسمبورغ | AAA |

| ليختنشتاين | AAA |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29