تجارة

حول إي بي سي

ملخص:

ملخص:

عمليات الاندماج والاستحواذ (M&A) هي عملية دمج أو الاستحواذ على شركتين لتصبحا شركة واحدة. تقديم فرص للتوسع ولكن يشكل مخاطر تكاملية ومالية؛ تنطوي الإمكانات ذات العائد المرتفع للمستثمرين على مخاطر خسارة الاستثمار.

في العقل الباطن للكثير من الناس، تعد عمليات الاندماج والاستحواذ أمرًا لامعًا للغاية، لأنه بعد الاندماج، تصبح المؤسسة عملاقًا تجاريًا كبيرًا. علاوة على ذلك، فإن الطرف الذي يأخذ زمام المبادرة في الاستحواذ هو رجل أعمال غني وقوي، والحزب الذي يتم الاستحواذ عليه هو حزب فقير. ولكن بالنسبة للمستثمرين، فإن فوائد عمليات الاندماج والاستحواذ تعتمد على كيفية تفاعل السوق مع الأخبار. هنا، نلقي نظرة على فرص ومخاطر عمليات الاندماج والاستحواذ بالنسبة للمستثمرين.

ماذا يعني الاندماج والاستحواذ؟

عمليات الاندماج والاستحواذ، أو M&A باختصار، تعني عمليات الاندماج والاستحواذ. هو قيام الشركة بشراء أسهم أو أصول شركة أخرى، أو الاندماج مع شركة أخرى، من أجل تحقيق هدف تجاري استراتيجي.

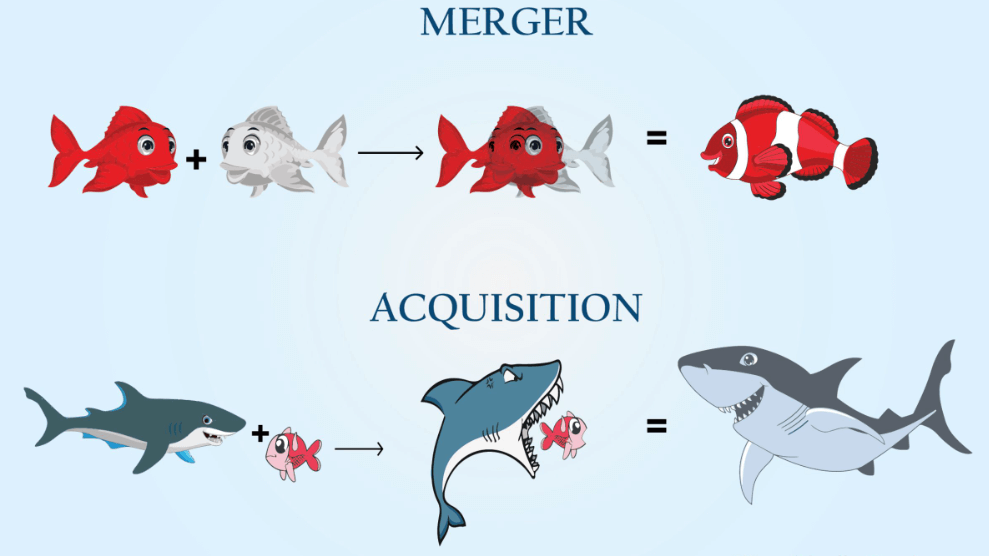

إنه مثل الزواج بين شركتين؛ الاندماج يعني أن الشركتين تندمجان لتصبحا شركة واحدة. يمكن أن يكون هذا السلوك وديًا، أي أن كلا الطرفين يتوصلان إلى اتفاق ويوافقان على المضي قدمًا في الصفقة. ويمكن أيضًا أن يكون عدائيًا، أي أن المشتري يقوم بعملية استحواذ دون موافقة الشركة المستهدفة.

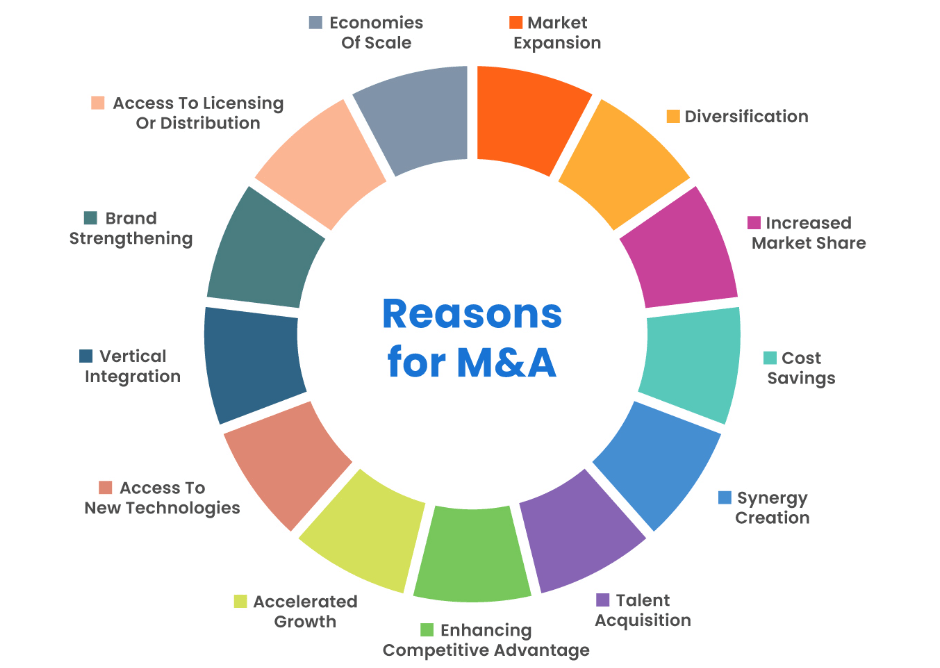

يتم ذلك عادةً لتحقيق النمو، أو توسيع حصتها في السوق، أو الحصول على تقنيات أو خطوط إنتاج جديدة، أو توفير التكاليف، أو تحقيق أهداف استراتيجية أخرى، أو يمكن القيام به بطرق مختلفة، مثل الاستحواذ أو الاندماج.

يتم الاستحواذ عندما تقوم إحدى الشركات بشراء أسهم أو أصول شركة أخرى من أجل السيطرة على الشركة المستهدفة. يمكن أن يكون استحواذًا مملوكًا بالكامل (شراء جميع أسهم الشركة المستهدفة) أو استحواذًا جزئيًا (شراء جزء من الشركة المستهدفة).

وهناك أيضًا الاندماج، وهو دمج شركتين لتصبح شركة جديدة، وهو ما يتطلب عادةً موافقة المساهمين من كلا الطرفين ومراجعة الإجراءات القانونية ذات الصلة. يمكن أن يكون اندماجًا بين متساوين (حيث يمتلك المساهمون في كلا الشركتين نسبًا متساوية من الأسهم) أو اندماجًا بين غير متساوين (حيث تصبح إحدى الشركات هي الطرف المهيمن وتصبح الأخرى هي الشركة المستحوذ عليها).

تحدث عمليات الاندماج والاستحواذ بشكل عام بين الشركات في نفس الصناعة، وهي مصممة لزيادة حصتها في السوق، وتحسين القدرة التنافسية، وتحقيق وفورات الحجم. ومع ذلك، من الناحية العملية، فإن أكثر من 50٪ من الصفقات هي أشبه بالاندماج بين الشركات في الصناعات المختلفة. على سبيل المثال، يتم الاستحواذ على الشركات المصنعة من قبل الشركات التجارية لأن المشتري يكون أكثر تحفيزًا بسبب التنويع الجغرافي والتوسع التجاري.

على سبيل المثال، كانت هناك شركة تصنيع في ماليزيا تخطط لبيع شركتها لأنها كانت تواجه مشكلات وأرادت أيضًا توسيع أعمالها على مستوى العالم. كانت الشركة اليابانية المشترية مهتمة بها لأنها كانت تمتلك مصنعًا للمعدات. لذلك استحوذت على الشركة وقدمت المزيد من رأس المال والموارد البشرية بعد الاستحواذ، بالإضافة إلى نظام ياباني لمراقبة الجودة ووجهات نظر تكنولوجية جديدة. وفي العام أو العامين التاليين، زادت المبيعات والأرباح بنسبة تزيد عن 150%، لذلك كان الطرفان سعيدين للغاية.

ولكن بخلاف ذلك، لم تكن هذه أخبارًا جيدة بشكل خاص للمستثمرين. بعد كل شيء، في الواقع، العديد من مديري الشركات غير مستعدين لتوزيع الأرباح التي يحصلون عليها على مساهميهم لأنهم لا يريدون ذلك ولا يمكنهم إعادة استثمارهم في الشركة لتحقيق أرباح كافية. ولهذا السبب يحاولون إيجاد طرق للقيام بعمليات الاندماج والاستحواذ، وفي هذه الحالة لا يعود ذلك بالنفع على الشركة.

على الرغم من أن معظم عمليات الاندماج والاستحواذ هي في الواقع سيئة للشركة، من الناحية النفسية والاستراتيجيّة، إلا أنها أخبار جيدة للمؤسسات الاستثمارية. لأنه بمجرد رؤية عملية الاندماج والاستحواذ، يعتقدون أن سعر سهم الشركة سيرتفع، لذلك يستثمرون الكثير من المال فيها.

ومع ذلك، فهي ليست فرصة جيدة للمستثمرين الأفراد. على سبيل المثال، إذا تقلب سعر سهم شركة صغيرة، وكان سعره 30 دولارًا، تعلن شركة كبيرة أنها ستندمج وتستحوذ على أسهم الشركة الصغيرة مقابل 40 دولارًا. ثم يرتفع سعر أسهم الشركة الصغيرة من 30 دولارًا إلى 38 دولارًا. ونظرًا لأن تاريخ الاندماج النهائي لم يحدث بعد، فهناك فرق يتراوح بين 38 دولارًا و40 دولارًا في تاريخ الاندماج النهائي.

إذا قمت بشراء أسهم الشركة بسعر 38 دولارًا في هذا الوقت، فسيرتفع السهم إلى 40 دولارًا بحلول تاريخ الاندماج، وستتمكن من تحقيق ربح على فرق 2 دولار. في الأساس، لدى المستثمر الفردي فرصة لتحقيق هذا الربح عندما يتراوح من 30 دولارًا إلى 38 دولارًا. ومع ذلك، إذا تم شراء السهم بسعر 38 دولارًا ولم تكتمل عملية الدمج والاستحواذ لأي سبب من الأسباب، فقد يتراجع السهم إلى 30 دولارًا ويخسر 8 دولارات.

تعد عمليات الاندماج والاستحواذ إحدى أهم الأدوات لتطوير الأعمال ونموها، حيث تساعد الشركات على توسيع أعمالها بسرعة، وتصبح أكثر قدرة على المنافسة، واكتساب تقنيات وأسواق جديدة، وتحقيق وفورات الحجم. ومع ذلك، هذا ليس وقتًا مناسبًا جدًا للمستثمرين الأفراد، ومن المستحسن عدم شراء الأسهم بسهولة.

قضايا يجب معرفتها حول عمليات الاندماج والاستحواذ للشركة

هناك العديد من الأمور التي يجب فهمها عند اختيار الشركة المراد الاستحواذ عليها، مثل حقيقة أن الأولوية الأولى هي التأكد من أن الدفاتر واضحة وأن الشركة يجب أن يكون لديها بيانات مالية وإقرارات ضريبية سهلة الفهم. إذا كان كل هذا على ما يرام وكانت الأوضاع المالية في حالة جيدة مع وجود احتياطيات نقدية منخفضة أو عدم وجود ديون في الميزانية العمومية، فهي مرشحة جيدة للاندماج والاستحواذ.

ويجب أن يكون لها أيضًا بعض الأرباح، مثل الأرباح السنوية المعدلة. يُشار إليها غالبًا باسم الأرباح قبل الفوائد والضرائب (EBITDA)، وتتراوح تقريبًا بين 250.000 دولار و900.000 دولار. نطاق غالبًا ما يُعتبر الأمثل لتحقيق أقصى قدر من العائدات. هناك أيضًا شركات ذات هوامش ربح أعلى قليلاً من متوسط الصناعة وقد تحقق المزيد من الإيرادات.

اختر الشركات التي تعمل في مجال الأعمال منذ 3 سنوات على الأقل؛ وكلما طالت المدة، كان ذلك أفضل، مما يعني أن العمل قد تجاوز بداياته الأولى. اختر أيضًا الشركات التي لديها إيرادات دورية ومتكررة في الغالب؛ وهذا يعني أن هناك تدفقًا ثابتًا للدخل، وهو أمر مهم لاستقرار العمل.

ثم انظر إلى حجم الشركة؛ عادةً ما تتمتع الشركات الصغيرة بهوامش ربح نسبية أعلى ولكنها تتطلب أيضًا المزيد من الوقت والجهد. وعلى العكس من ذلك، قد تتطلب الشركات الأكبر حجمًا المزيد من رأس المال ولكنها ستنمو وتتوسع بسرعة أكبر. اختر أيضًا الشركات التي تحقق أعلى إيرادات لكل موظف، حيث يشير هذا عادةً إلى كفاءة أعلى.

ابحث عن الأعمال التجارية التي تنمو. ومن الأسهل عادة تسريع النمو إذا كان يتحرك بالفعل في الاتجاه الصحيح. اختر أيضًا صناعة من المرجح أن تنمو بشكل أسرع في المستقبل، مما سيجعل الحياة والنمو أسهل. وتأكد من أن الأعمال تقع في مكان ينمو فيه عدد السكان بشكل أسرع، مما يساعد على نمو الأعمال. وتأكد من أن الحصة السوقية ليست صغيرة جدًا؛ وإذا كانت تمتلك بالفعل 90% من السوق، فسوف يصبح النمو أكثر صعوبة.

ابحث عن الشركات التي لم يتم تحديثها بالكامل، مما يعني أن هناك العديد من الفرص لتحقيق الكفاءة وتوفير التكاليف. ابحث عن الشركات التي لديها عوائق أمام الدخول والتي تجعل من الصعب على الآخرين تكرارها؛ يمكن أن يتخذ هذا أشكالًا عديدة ولكنه عادة ما يكون أمرًا جيدًا. والتفكير في المستقبل؛ لا تشتري مشروعًا قد يصبح قديمًا خلال السنوات العشر القادمة.

كما أن تنويع الصناعة قد يكون أفضل، حيث يمكن استيعاب أو اكتساب العديد من المالكين المتقاعدين. وابحث عن المنتجات أو الخدمات التي تُعرف بالضروريات لأنها تؤدي أداءً جيدًا في فترات الركود. انخفاض النفقات الرأسمالية للتأكد من أنك لا تحتاج إلى الكثير من رأس المال لتوسيع عملك، لأن كثرة الديون تزيد من المخاطر.

تعد هذه المشكلات كلها عوامل رئيسية يجب على الشركة أخذها في الاعتبار عند تحديد ما إذا كانت ستمضي قدمًا في عملية الاندماج والاستحواذ أم لا وكيفية تنفيذها. ويتعين عليها أيضًا إجراء العناية الواجبة الشاملة، وتطوير استراتيجية مناسبة، وإدارة العملية بفعالية لتحقيق أقصى قدر من الفوائد وتقليل مخاطر العملية.

الخير والشر في عمليات الاندماج والاستحواذ

سواء كان جيدًا أم سيئًا، يعتمد ذلك على عدد من العوامل، بما في ذلك الأهداف الإستراتيجية للشركة، وطريقة تنفيذها، وفعالية التكامل، وبيئة السوق. من خلال عمليات الدمج والاستحواذ، يمكن للشركة توسيع حصتها في السوق بسرعة، أو دخول أسواق جديدة، أو زيادة خط إنتاجها، وبالتالي تحسين قدرتها التنافسية في السوق. يمكنه دمج موارد كلا الطرفين، بما في ذلك المواهب والتكنولوجيا والعلامة التجارية والعملاء وسلسلة التوريد وما إلى ذلك، لتحقيق التخصيص الأمثل للموارد والتأثيرات التكميلية.

يمكن للمؤسسة المندمجة عادة تحقيق وفورات الحجم، وخفض التكاليف، وتحسين الكفاءة، وتعزيز الربحية. ومن خلال عمليات الاندماج والاستحواذ، يمكن للمؤسسات الحصول على تقنيات جديدة أو منتجات جديدة أو أسواق جديدة، وتعزيز قدراتها على الابتكار، وتعزيز تنمية المشاريع. من خلال عمليات الدمج والاستحواذ على الشركات ذات الربحية المستقرة أو مراكز السوق، يمكن تقليل مخاطر السوق، ويمكن تعزيز استقرار المؤسسة ومقاومتها للمخاطر.

بالإضافة إلى هذه الفوائد، قد يواجه التكامل بعد عمليات الاندماج والاستحواذ مشاكل مثل اختلافات الثقافة التنظيمية، والصراعات التجارية، ودوران الموظفين، مما يؤدي إلى ضعف أو فشل التكامل. قد يؤدي ضغط رأس المال وعبء الديون وتكاليف المعاملات أثناء عملية الاندماج والاستحواذ إلى زيادة المخاطر المالية، مما يؤثر على ربحية الشركة وصحتها المالية.

قد يواجه فريق الإدارة بعد عملية الاندماج أو الاستحواذ تحديات وضغوط جديدة، وقد يؤدي فقدان السيطرة أو سوء الإدارة إلى تراجع الأعمال أو فشلها. كما أنها تنطوي على قضايا الامتثال القانوني، والنزاعات التعاقدية، وقضايا حقوق الملكية الفكرية، وما إلى ذلك التي قد تؤدي إلى زيادة المخاطر والخسائر القانونية أو الدعاوى القضائية ضد الشركة. إذا كانت هناك حوادث سلبية أو سوء إدارة في العملية، فقد يؤدي ذلك إلى الإضرار بسمعة الشركة ويؤثر على صورة العلامة التجارية وثقة العملاء.

هذه كلها قضايا يجب على شركات الاندماج والاستحواذ أن تأخذها في الاعتبار بالنسبة للمستثمرين. إذا كانت السلعة الجيدة تفوق السيئة في هذه العملية، فإن السوق يتفاعل مع سعر سهم أعلى. وإذا كانت المعاملة سيئة، فإن السوق سوف يخفض سعر السهم.

في الواقع، بالنسبة للمستحوذ عليه، فهو في وضع يمكنه من الدخول أو الخروج. نظرًا لأنه لن يتم بيعه إلا إذا قدم المشتري أكثر من سعر السوق، فهناك دائمًا بعض علاوة السوق للمستحوذ عليه. فإذا كان المستثمر يمتلك الشركة المستحوذ عليها، فهذا يعادل اغتنام الفرصة، التي يمكن بموجبها الحصول على دخل أكبر.

ووفقاً لأبحاث أمريكية، تم تسجيل جميع عمليات الاندماج والاستحواذ من السبعينيات إلى عام 2000. يرتفع سعر سهم الشركة المستحوذ عليها عمومًا بنسبة 10% إلى 30%، وتميل هذه القيمة إلى الزيادة بمرور الوقت. في السوق الصينية، على سبيل المثال، يميل سعر سهم الشركة المستحوذ عليها إلى الارتفاع خلال شهرين إلى ثلاثة أشهر، ويمكن أن يكون الاحتفاظ بأسهم الشركة مربحًا.

بالنسبة للمشتري، سواء كانت الأخبار جيدة أو سيئة يعتمد على الظروف. على سبيل المثال، هل الشركتان مرتبطتان بشكل جوهري؟ هل يمكننا الحصول على نتيجة 1+1+2؟ ما هي طريقة الدفع؟ ستحدد الإجابات على هذه الأسئلة الثلاثة النمط الأساسي لتحركات أسعار الأسهم.

وبعبارة أخرى، يجب أن تفوق فوائد الاندماج عيوب سعر السهم حتى يتفاعل بشكل إيجابي. وهذا يعني أنه فقط إذا تم الاعتراف بالاندماج بين شركتين من قبل السوق، فإن سعر السهم سيكون قادرًا على التفاعل بشكل إيجابي. على سبيل المثال، من المرجح أن يتم الاعتراف بعملية الاستحواذ العامة داخل الصناعة من قبل السوق والحصول على ارتفاع في سعر السهم. وحيث أن عملية الاستحواذ عبر الصناعات يجب أن تكون قادرة على استكمال الأعمال من أجل الحصول على رد فعل إيجابي في سعر السهم.

من المهم أيضًا ملاحظة المرحلة التي وصلت إليها الصناعة. مع ظهور عمليات الاندماج والاستحواذ في الصناعة، يمكن للسوق أن يفهم أنها تهدف إلى توسيع حصتها في السوق وإحداث تأثير واسع النطاق بعد ارتفاع سعر السهم. إذا حدث ذلك في صناعة متراجعة، فمن المرجح أن يعتقد السوق أنها مشكلة في وكالة الإدارة، وسوف ينخفض سعر السهم.

وفي الوقت نفسه، عندما تكون الشركة صغيرة نسبيًا، يعتقد السوق أن هناك مجالًا أكبر لتحقيق مكاسب الكفاءة. ولكن إذا وصلت الشركة إلى حجم معين، فسوف يجد السوق صعوبة في تحسين الكفاءة، وسيواجه بدلاً من ذلك الضوابط والتوازنات التي تفرضها قوانين مكافحة الاحتكار. ولذلك، فمن الشائع أن نرى في الأخبار أن عمليات الاندماج والاستحواذ لبعض الشركات الكبرى سيكون لها رد فعل سلبي في السوق.

تشمل طرق الدفع المستخدمة في تنفيذ معاملات الاندماج والاستحواذ بشكل أساسي المدفوعات النقدية ومدفوعات الأسهم والمدفوعات المختلطة. تؤدي طرق الدفع المختلفة إلى ردود فعل مختلفة على أسعار الأسهم. بشكل عام، إذا تم استخدام النقد لشراء السهم، فلن ينخفض السعر بل قد يرتفع قليلاً، ولكن إذا تم استخدام السهم لشراء السهم، فسوف ينخفض السعر.

المنطق هنا بسيط: يعتبر السوق عمومًا الدفع نقدًا علامة إيجابية. ولأن هذا يمثل أن لدى الشركة المستحوذة تدفق نقدي وفير في الدفاتر وتركز على الاندماج والاستحواذ على أوجه التآزر بعد مكاسب الكفاءة، فإن حصة السوق واثقة جدًا في الحالة وستستخدم أموالًا حقيقية للشراء. ومع عمليات الاستحواذ على الأسهم، تكون الإشارة أضعف نسبيًا، لذلك هذا هو دور الإشارة؛ ستؤدي عمليات الاستحواذ على النقد والأسهم أيضًا إلى ردود فعل مختلفة في السوق.

ولذلك، تحتاج الشركات إلى تحقيق الفوائد الكاملة وتقليل مخاطر عمليات الاندماج والاستحواذ. ويجب على المستثمرين أيضًا إيلاء اهتمام أكبر لمثل هذه الأخبار لفهم تأثيرها على أسعار الأسهم وآفاق الأعمال من أجل اتخاذ قرارات استثمارية أكثر استنارة.

| أنواع المخاطر | وصف |

| مخاطرة مالية | عدم اليقين المالي: زيادة الديون أو تفاقم المقاييس. |

| صراع الثقافة التنظيمية | من الممكن أن تؤدي الاختلافات بين الأحزاب المندمجة إلى تعطيل التكامل والعمليات. |

| مخاطر السوق | تؤثر المنافسة وتحولات السوق على تحديد مواقع الأعمال المدمجة. |

| مخاطر فريق الإدارة | قد تؤثر التحديات الجديدة على الإدارة والأداء. |

| مخاطر الامتثال القانوني | قد تؤدي المشكلات القانونية في عمليات الاندماج إلى خسائر أو دعاوى قضائية. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29