En el subconsciente de muchas personas, las fusiones y adquisiciones son algo muy brillante porque, después de la fusión, la empresa se convierte en un gran gigante empresarial. Además, el partido que toma la iniciativa de adquirir es un magnate rico y poderoso, y el partido adquirido es uno pobre. Pero para los inversores, los beneficios de las fusiones y adquisiciones dependen de cómo reacciona el mercado a las noticias. Aquí analizamos las oportunidades y riesgos de las fusiones y adquisiciones para los inversores.

¿Qué significan fusiones y adquisiciones?

Fusiones y adquisiciones, o M&A para abreviar, significa fusiones y adquisiciones. Es el acto de una empresa de comprar acciones o activos de otra empresa, o fusionarse con otra empresa, para lograr un objetivo comercial estratégico.

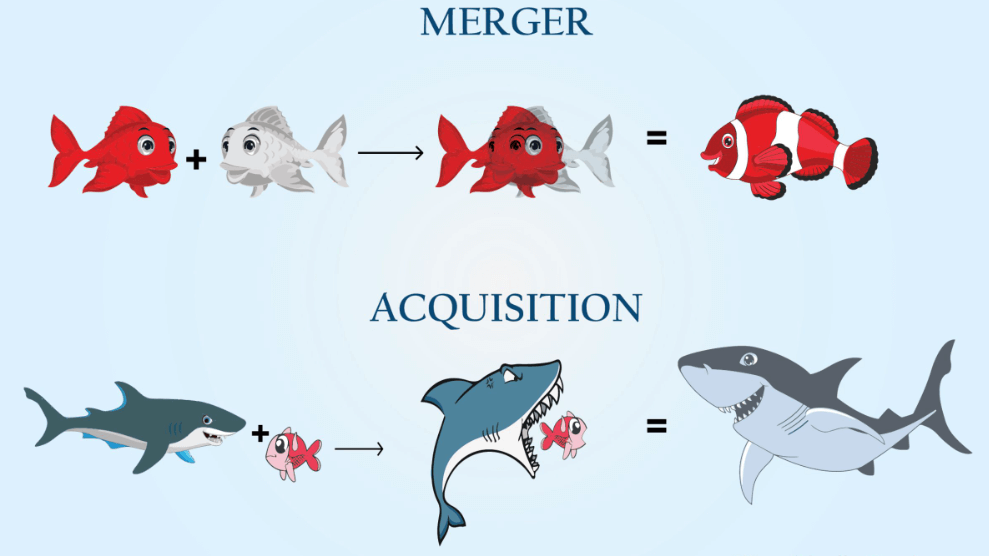

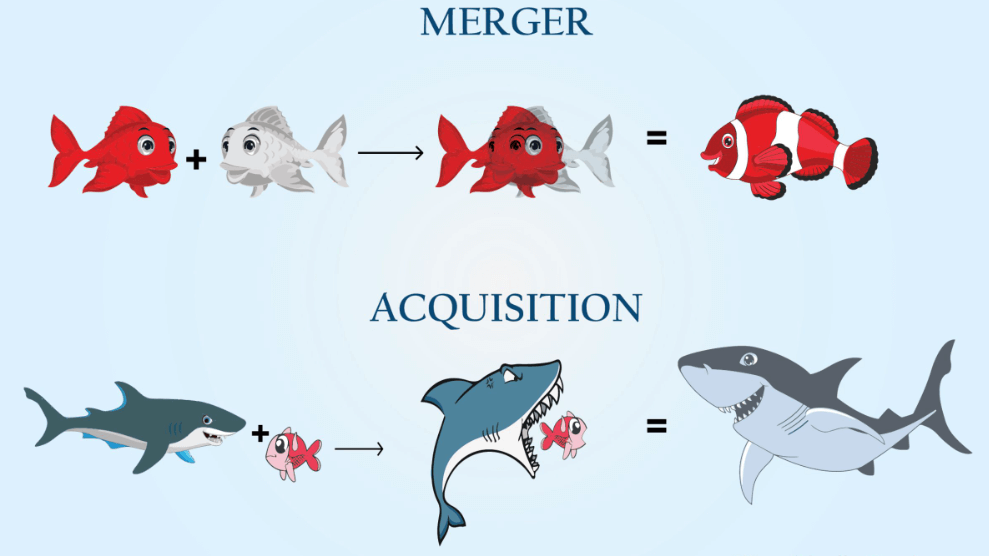

Es como un matrimonio entre dos empresas; una fusión significa que las dos empresas se fusionan para convertirse en una. Este comportamiento puede ser amistoso, es decir, ambas partes llegan a un acuerdo y acuerdan seguir adelante con la transacción. También puede ser hostil, es decir, el comprador realiza una adquisición sin el consentimiento de la empresa objetivo.

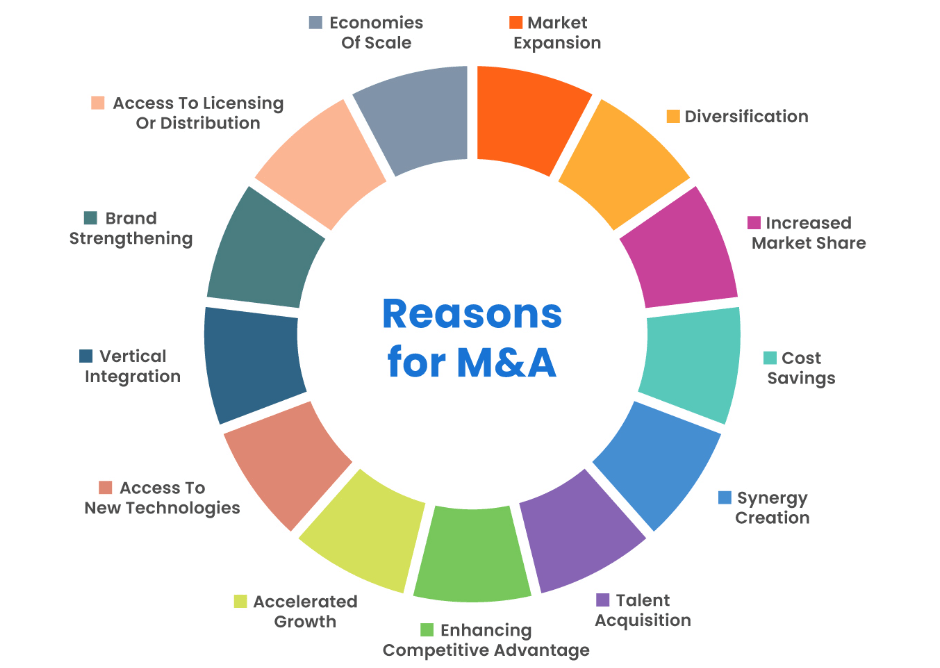

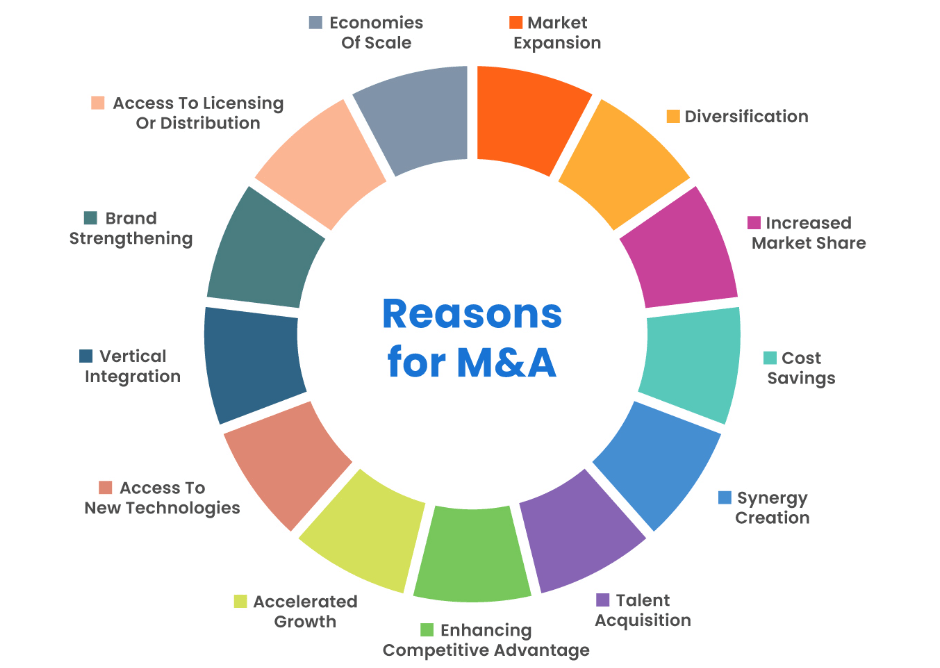

Generalmente se hace para lograr crecimiento, ampliar la participación de mercado, adquirir nuevas tecnologías o líneas de productos, ahorrar costos o lograr otros objetivos estratégicos, o se puede hacer de diferentes maneras, como una adquisición o una fusión.

Una adquisición es cuando una empresa compra las acciones o activos de otra empresa para hacerse con el control de la empresa objetivo. Puede ser una adquisición de propiedad total (comprar todas las acciones de la empresa objetivo) o una adquisición parcial (comprar una parte de la empresa objetivo).

También existe una fusión, que es una combinación de dos empresas para convertirse en una nueva empresa, que generalmente requiere la aprobación de los accionistas de ambas partes y una revisión de los procedimientos legales pertinentes. Puede ser una fusión entre iguales (donde los accionistas de ambas empresas poseen proporciones iguales de acciones) o una fusión entre desiguales (donde una empresa se convierte en la parte dominante y la otra en la adquirida).

Las fusiones y adquisiciones generalmente ocurren entre empresas de la misma industria y están diseñadas para aumentar la participación de mercado, mejorar la competitividad y lograr economías de escala. Sin embargo, en la práctica, más del 50% de los acuerdos se parecen más a fusiones entre empresas de diferentes sectores. Por ejemplo, las empresas comerciales adquieren fabricantes porque el comprador está más motivado por la diversificación de la expansión geográfica y empresarial.

Por ejemplo, había un fabricante en Malasia que planeaba vender su empresa porque tenía problemas y también quería expandir su negocio a nivel mundial. La empresa compradora japonesa estaba interesada porque tenía una fábrica de equipos establecida. Entonces adquirió la empresa y aportó más capital y recursos humanos tras la adquisición, así como un sistema de control de calidad japonés y nuevas perspectivas tecnológicas. En los dos años siguientes, las ventas y los beneficios aumentaron más del 150%, por lo que ambas partes estaban muy contentas.

Pero por lo demás, esto no fue una noticia particularmente buena para los inversores. Después de todo, en realidad, muchos directivos de empresas no están dispuestos a distribuir las ganancias que obtienen entre sus accionistas porque no quieren y no pueden reinvertirlas en la empresa para generar suficientes ganancias. Por eso intentan encontrar formas de realizar fusiones y adquisiciones, en cuyo caso en realidad no benefician a la empresa.

Aunque la mayoría de las fusiones y adquisiciones son realmente malas para la empresa, psicológica y estratégicamente, son buenas noticias para las organizaciones de inversión. Porque una vez que ven una fusión y adquisición, piensan que el precio de las acciones de la empresa subirá, por lo que invierten mucho dinero en ello.

Sin embargo, no es una buena oportunidad para los inversores individuales. Por ejemplo, si el precio de las acciones de una pequeña empresa fluctúa y es de 30 dólares, una gran empresa anuncia que se fusionará y adquirirá las acciones de la pequeña empresa por 40 dólares. El precio de las acciones de la pequeña empresa pasa entonces de 30 dólares a 38 dólares. Debido a que la fecha final de la fusión aún no ha ocurrido, existe un margen entre $38 y $40 en la fecha final de la fusión.

Si compra acciones de la empresa a $38 en este momento, las acciones aumentarán a $40 en la fecha de la fusión y podrá obtener una ganancia con la diferencia de $2. Básicamente, el inversionista individual tiene la oportunidad de obtener esa ganancia cuando pasa de $30 a $38. Sin embargo, si las acciones se compran a 38 dólares y la fusión y adquisición no se completan por algún motivo, las acciones podrían volver a caer a 30 dólares y perder 8 dólares.

Las fusiones y adquisiciones son una de las herramientas más importantes para el desarrollo y el crecimiento empresarial, ya que ayudan a las empresas a expandir rápidamente sus negocios, ser más competitivas, adquirir nuevas tecnologías y mercados y realizar economías de escala. Sin embargo, este no es un momento muy favorable para los inversores individuales y se recomienda no comprar acciones fácilmente.

Cuestiones que hay que saber sobre fusiones y adquisiciones de una empresa

Hay muchas cuestiones que deben entenderse al elegir una empresa para ser adquirida, como el hecho de que la primera prioridad es garantizar que los libros sean claros y que la empresa tenga estados financieros y declaraciones de impuestos fáciles de entender. Si todo esto está en orden y las finanzas están en buena forma con bajas reservas de efectivo o sin deuda en el balance, es un buen candidato para una fusión y adquisición.

Y también tiene que tener algunas ganancias, como ganancias anuales ajustadas. A menudo conocido como ganancias antes de intereses e impuestos (EBITDA), oscila aproximadamente entre $250.000 y $900.000. un rango que a menudo se considera óptimo para maximizar los rendimientos. También hay empresas con márgenes de beneficio que son un poco más altos que el promedio de la industria y pueden generar más ingresos.

Elija empresas que hayan estado en el negocio durante al menos 3 años; cuanto más tiempo, mejor, lo que significa que el negocio ya pasó su infancia. Además, elija empresas que tengan ingresos mayoritariamente cíclicos y recurrentes; esto significa que hay un flujo constante de ingresos, lo cual es importante para la estabilidad del negocio.

Luego observe el tamaño de la empresa; Las empresas más pequeñas suelen tener márgenes de beneficio relativos más altos, pero también requieren más tiempo y esfuerzo. Por el contrario, las empresas más grandes pueden requerir más capital, pero crecerán y se expandirán más rápidamente. Además, elija aquellas empresas con mayores ingresos por empleado, ya que esto suele indicar una mayor eficiencia.

Busque un negocio que esté creciendo; Generalmente es más fácil acelerar el crecimiento si ya se está avanzando en la dirección correcta. Además, elija una industria que probablemente crezca más rápido en el futuro, lo que facilitará la vida y el crecimiento. Y asegúrese de que la empresa esté ubicada en un lugar donde la población esté creciendo más rápido, lo que ayuda a que la empresa crezca. Y asegúrese de que la cuota de mercado no sea demasiado pequeña; si ya tiene el 90% del mercado, el crecimiento será más difícil.

Busque empresas que no se hayan modernizado por completo, lo que significa que hay muchas oportunidades de eficiencia y ahorro de costos. Busque empresas con barreras de entrada que dificulten la replicación de otras; Esto puede adoptar muchas formas, pero suele ser algo bueno. Y piensa en el futuro; No compre un negocio que podría quedar obsoleto en los próximos 10 años.

Además, diversificar la industria puede ser mejor, ya que muchos propietarios que se jubilan pueden ser absorbidos o adquiridos. Y busque productos o servicios que se consideren de primera necesidad porque funcionan bien en las crisis. Gastos de capital bajos para asegurarse de que no necesite demasiado capital para expandir su negocio, ya que demasiada deuda aumenta el riesgo.

Todas estas cuestiones son factores clave que una empresa debe considerar al decidir si sigue adelante o no con una fusión y adquisición y cómo implementarla. También debe llevar a cabo una debida diligencia exhaustiva, desarrollar una estrategia adecuada y gestionar el proceso de manera eficaz para maximizar los beneficios y minimizar los riesgos de la operación.

Lo bueno y lo malo de las fusiones y adquisiciones

Que sea bueno o malo depende de una serie de factores, incluidos los objetivos estratégicos de una empresa, la forma en que se implementa, la eficacia de la integración y el entorno del mercado. Mediante fusiones y adquisiciones, una empresa puede expandir rápidamente su participación de mercado, ingresar a nuevos mercados o aumentar su línea de productos, mejorando así su competitividad en el mercado. Puede integrar los recursos de ambas partes, incluido el talento, la tecnología, la marca, los clientes, la cadena de suministro, etc., para lograr una asignación óptima de recursos y efectos complementarios.

La empresa fusionada normalmente puede lograr economías de escala, reducir costos, mejorar la eficiencia y aumentar la rentabilidad. A través de fusiones y adquisiciones, las empresas pueden obtener nuevas tecnologías, nuevos productos o nuevos mercados, mejorar sus capacidades de innovación y promover el desarrollo empresarial. Mediante fusiones y adquisiciones de empresas con rentabilidad o posiciones de mercado estables, se pueden reducir los riesgos de mercado y mejorar la estabilidad y la resistencia al riesgo de la empresa.

Además de estos beneficios, la integración después de fusiones y adquisiciones puede enfrentar problemas como diferencias en la cultura organizacional, conflictos comerciales y rotación de personal, lo que lleva a una integración deficiente o fallida. La presión de capital, la carga de la deuda y los costos de transacción durante el proceso de fusiones y adquisiciones pueden generar mayores riesgos financieros, afectando la rentabilidad y la salud financiera de la empresa.

El equipo directivo después de una fusión o adquisición puede enfrentar nuevos desafíos y presiones, y la pérdida de control o la mala gestión pueden provocar una crisis o un fracaso empresarial. También involucra cuestiones de cumplimiento legal, disputas contractuales, cuestiones de derechos de propiedad intelectual, etc. que pueden generar mayores riesgos legales y pérdidas o demandas contra la empresa. Si hay incidencias negativas o mala gestión en el proceso, se puede dañar la reputación de la empresa y afectar la imagen de marca y la confianza del cliente.

Todas estas son cuestiones que las empresas de fusiones y adquisiciones deben tener en cuenta para los inversores. Si en el proceso lo bueno supera a lo malo, entonces el mercado reacciona con un precio de acción más alto. Y si se trata de un mal trato, entonces el mercado hará bajar el precio de las acciones.

De hecho, para la adquirida, se encuentra en una situación en la que puede entrar o salir. Dado que sólo se venderá si el adquirente ofrece más que el precio de mercado, siempre hay alguna prima de mercado para el adquirido. Por tanto, si el inversor es propietario de la empresa adquirida, esto equivale a aprovechar la oportunidad, según la cual puede obtener mayores ingresos.

Según una investigación estadounidense, se registraron todas las fusiones y adquisiciones realizadas entre los años 1970 y 2000. El precio de las acciones de la empresa adquirida generalmente aumenta entre un 10% y un 30%, y este valor tiende a aumentar con el tiempo. En el mercado chino, por ejemplo, el precio de las acciones de la empresa adquirida tiende a subir en dos o tres meses, y mantener las acciones de la empresa puede resultar rentable.

Para el adquirente, que la noticia sea buena o mala depende de las circunstancias. Por ejemplo, ¿ambas empresas están intrínsecamente vinculadas? ¿Podemos obtener un resultado 1+1+2? ¿Cuál es el método de pago? Las respuestas a estas tres preguntas determinarán el patrón básico de los movimientos del precio de las acciones.

En otras palabras, los beneficios de una fusión deben superar las desventajas para que el precio de las acciones reaccione positivamente. Es decir, sólo si la fusión entre dos empresas puede ser reconocida por el mercado el precio de las acciones podrá reaccionar positivamente. Por ejemplo, es más probable que una adquisición intraindustrial general sea reconocida por el mercado y genere un aumento en el precio de las acciones. Mientras que una adquisición intersectorial tendría que poder complementar el negocio para obtener una reacción positiva en el precio de las acciones.

También es importante tener en cuenta en qué etapa se encuentra la industria. Con el aumento de las fusiones y adquisiciones industriales, el mercado puede entender que van a ampliar la cuota de mercado y producir un efecto de escala después de que suba el precio de las acciones. Si esto sucede en una industria en recesión, es más probable que el mercado piense que se trata de un problema de agencia de gestión y el precio de las acciones caerá.

Mientras tanto, cuando una empresa es relativamente pequeña, el mercado cree que hay más margen para ganar eficiencia. Pero si la empresa alcanza cierto tamaño, al mercado le resultará difícil mejorar la eficiencia y, en cambio, se enfrentará a los controles y contrapesos de las leyes antimonopolio. Por ello, es habitual ver en las noticias que las fusiones y adquisiciones de determinadas megacorporaciones tendrán una reacción negativa en el mercado.

Los métodos de pago utilizados para implementar transacciones de fusiones y adquisiciones incluyen principalmente pagos en efectivo, pagos de acciones y pagos híbridos. Los diferentes métodos de pago provocan diferentes reacciones en el precio de las acciones. En términos generales, si se utiliza efectivo para comprar acciones, el precio no caerá, pero puede aumentar ligeramente, pero si se utiliza la acción para comprar acciones, el precio bajará.

La lógica aquí es simple: el mercado generalmente considera que pagar en efectivo es una señal positiva. Debido a que esto representa que el adquirente tiene abundante flujo de efectivo en los libros y se está concentrando en la fusión y adquisición de sinergias después de las ganancias de eficiencia, la participación de mercado tiene mucha confianza en el caso y utilizará dinero real para comprar. Y con las adquisiciones de acciones, la señal es relativamente más débil, por lo que ese es el papel de la señal; Las adquisiciones de efectivo y acciones también traerán diferentes reacciones en el mercado.

Por lo tanto, las empresas deben aprovechar plenamente los beneficios y reducir los riesgos de las fusiones y adquisiciones. Y los inversores también deberían prestar más atención a esas noticias para comprender su impacto en los precios de las acciones y las perspectivas comerciales con el fin de tomar decisiones de inversión más informadas.

Tipos de riesgos de fusiones y adquisiciones corporativas

| Tipos de riesgo

|

Descripción

|

| Riesgo financiero

|

Incertidumbre financiera: aumento de la deuda o empeoramiento de las métricas.

|

| Conflicto de cultura organizacional

|

Las diferencias entre las partes que se fusionan pueden perturbar la integración y las operaciones.

|

| Riesgo de mercado

|

La competencia y los cambios en el mercado impactan el posicionamiento de las empresas fusionadas.

|

| Riesgo del equipo de gestión

|

Los nuevos desafíos pueden afectar la gestión y el desempeño.

|

| Riesgo de cumplimiento legal

|

Las cuestiones legales en las fusiones pueden dar lugar a pérdidas o demandas.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.