要約

要約

合併・買収(M&A)とは、二つの企業を合併または買収して一つにする行動のことです。事業拡大の機会を提供する一方で、投資損失のリスクも伴います。

多くの人々は、合併後の企業は大企業となるため、合併・買収は非常に魅力的なことだと考えるでしょう。しかし、投資家にとってのメリットは、市場がそのニュースにどう反応するかにかかっています。本記事では、投資家にとっての合併・買収のメリットとリスクについて説明します。

合併・買収とは

合併・買収とは、英語のMergers and Acquisitionsを略してM&Aと呼ばれています。企業が戦略的な事業目標を達成するために、他社の株式や資産を買収したり、他社と合併したりすることです。

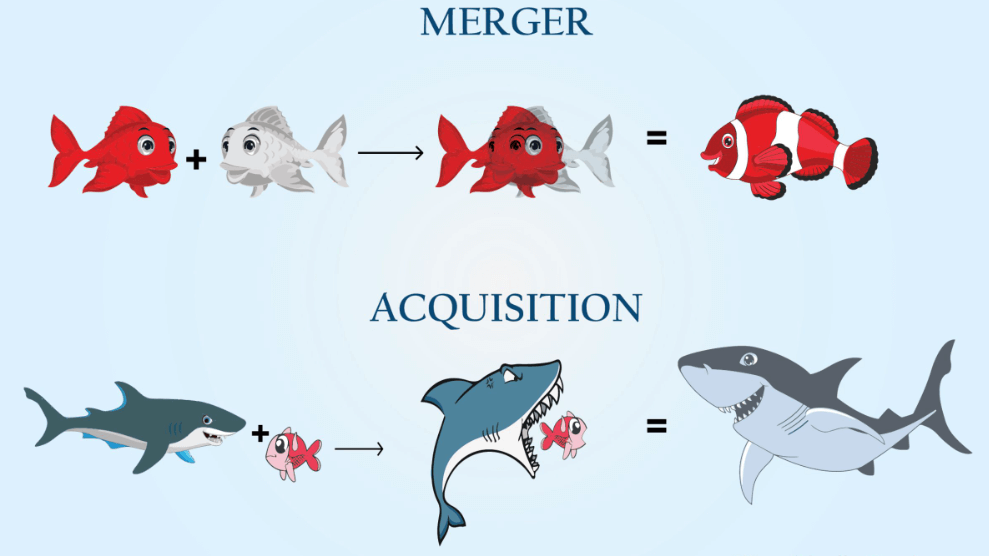

合併とは、二つの会社が合体して一つの会社となることであり、一般的には両当事者の株主の承認と関連する法的手続きの検討が必要となります。合併には、吸収合併(A社がB社に吸収され、合わせて「B社」のみとなる)と新設合併(A社とB社が共同で「C社」をつくる)があります。

買収とは、ある企業が対象企業の支配権を得るためにその企業の株式や資産を購入することです。買収には、完全買収(対象企業の全株式を購入)と部分買収(対象企業の一部を購入)があります。

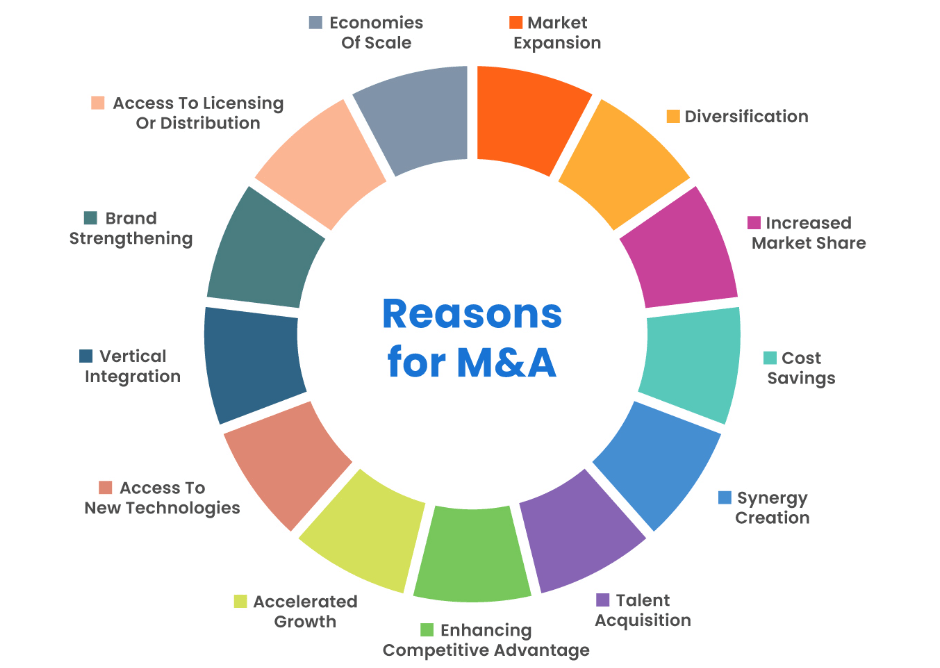

合併・買収は一般的に同業他社間で行われ、市場シェアの拡大、競争力の向上、規模の経済の実現を目的としています。しかし実際には、その半分以上は異なる業界の企業間の合併となっています。たとえば、製造業者が商社に買収されるのは、商社が地理的要因や事業展開の多角化という動機によるところが大きいと思われます。

例えば、マレーシアのあるメーカーが問題を抱えていたため、会社の売却を計画していたとします。そして日本のある企業は、その会社が確立された設備工場を持っていたことから興味を持っていました。そこで、そのマレーシアの会社を日本の企業が買収し、買収後の資本金や人材を増やしました。日本の品質管理システムや新しい技術的視点をマレーシアの工場に提供したことにより、買収を成功させました。その後一年か二年で、売上も利益も150%以上増加したので、両社とも非常に満足のいく結果となったと言えます。

しかし、投資家にとって合併は良いことだけではありません。実際には、多くの企業経営者は得た利益を株主に分配したくないし、十分な利益を生み出すために再投資することもできないため、合併・買収を行う方法を探そうとするのです。その場合、会社に利益をもたらすことはありません。

ほとんどのM&Aは、心理的にも戦略的にも企業にとっては不利なものですが、投資機関にとっては朗報です。なぜかというと、一度合併・買収が実現すると、その会社の株価は上がると考え、多額の資金を投じるからです。

しかし、個人投資家にとっては良いことではありません。たとえば、中小企業の株価が変動し、その株価が30ドルになった場合、大企業がその会社の株式を40ドルで合併買収すると発表したとします。その後、この中小企業の株価は30ドルから38ドルに上昇します。最終的な合併日は到来していないため、最終的な合併日には38ドルから40ドルのスプレッドがあります。

この時点で同社の株を38ドルで購入すると、合併日までに株価は40ドルに上昇し、差額の2ドルで利益を得ることができます。しかし、株式を38ドルで購入し、何らかの理由で合併と買収が完了しなかった場合、株価は30ドルに戻り、8ドルの損失が生じる可能性があります。

合併・買収は、企業が事業を迅速に拡大し、競争力を高め、新しい技術や市場を獲得し、利益を得るのに役立つ、事業の発展と成長のための最も重要な手段の一つです。しかし、個人投資家にとってはあまり有利な時期ではありませんので、株式の購入は慎重になさることをお勧めします。

合併・買収について知っておくべき問題点

買収する企業を選ぶ際に理解しておかなければならない問題は数多くあります。例えば、帳簿が明確であることが最優先です。もし財務諸表や税務申告書などがすべて整っており、財務状態が良好で、手元資金が少ない、あるいは貸借対照表に負債がないのであれば、合併・買収の候補として適しています。

また、調整後年間利益などの収益があることも必要です。EBITDA(金利支払い前、税金支払い前、有形固定資産の減価償却費及び無形固定資産の償却費控除前の利益)と呼ばれることが多く、おおよそ25万ドルから90万ドルの間が、リターンを最大化するために最適とされる範囲です。また、業界平均より少し高い利益率の企業もあり、より多くの収益をもたらす可能性があります。

少なくとも創業3年以上の企業を選択してください。長くなるほど良い傾向にあります。これは、ビジネスが初期段階を過ぎていることを意味します。また、主に周期的かつ経常的な収益を上げている企業を選択してください。これは安定した収入が得られることを意味し、これはビジネスの安定にとって重要です。

次に、合併・買収の候補となる会社の規模を見てみましょう。中小企業は通常、相対的な利益率が高くなりますが、より多くの時間と労力を必要とします。逆に、大企業はより多くの資本を必要とするかもしれませんが、より迅速に成長し、拡大することができます。また、従業員一人当たりの売上高が最も高い企業を選びます。これは一般的に効率性が高いことを示すからです。

また、成長段階にある企業を見つけてください。一般的に、すでに正しい方向に進んでいる企業のほうが、成長を加速させやすくなります。また、将来的に急速に成長する可能性が高い業界を選択すると、成長が容易になります。そして、ビジネスの成長を促進するために、人口が急速に増加している場所に会社を置くようにしてください。そして、市場シェアには余地があることを確認します。すでに市場の90%を占めている場合、成長は難しくなります。

まだ完全に近代化されていない、つまり効率化とコスト削減の機会が多い企業を合併・買収します。参入障壁があり、他社が真似するのが難しい事業を探します。また、将来のことを考え、今後10年で時代遅れになる可能性のある企業を購入しないよう注意する必要があります。

また、引退する経営者の多くを吸収したり買収したりすることができるため、業種を多様化した方が良い場合もあります。それに、不景気でもうまくいく、必需品と呼ばれるような製品やサービスを探してください。負債が多すぎるとリスクが高まるため、事業を拡大するために過剰な資本を必要としないように、資本支出を低く抑えます。

これらの点は、企業が合併・買収を進めるかどうか、どのように実施するかを決定する際に考慮すべき重要な要素です。徹底的な事前調査を行い、適切な戦略を立て、そのプロセスを効果的に管理することで、M&Aによる利益を最大化し、リスクを最小化することができます。

合併・買収のメリットとデメリット

合併・買収のメリットとデメリットは、企業の戦略目標、その実施方法、統合の有効性、市場環境など、さまざまな要因によって決まります。企業は合併と買収を通じて、市場シェアを急速に拡大したり、新興市場に参入したり、製品ラインを増やしたりすることで、市場での競争力を向上させることができます。人材、テクノロジー、ブランド、顧客、サプライチェーンなど、両者のリソースを統合し、リソースの最適配分とシナジー効果を実現することができます。

合併した企業は一般的に、規模の経済を実現し、コストを削減し、効率を向上させ、収益性を高めることができます。合併と買収によって、企業は新技術・新製品・新市場を獲得することができ、イノベーションの向上と企業の発展を促進することができます。安定した収益性や市場での地位を有する企業の合併・買収により、市場リスクを軽減し、企業の安定性とリスク耐性を高めることも可能です。

このようなメリットに加え、合併・買収後の統合では、組織文化の違い、ビジネス上の対立、人材の離職などの問題に直面し、統合がうまくいかなかったり、失敗したりする可能性もあります。M&Aプロセスにおける資本圧力、債務負担、取引コストは、財務リスクの増大につながり、事業の収益性や財務の健全性に影響を及ぼす可能性があります。

合併・買収後の経営陣は、新たな課題やプレッシャーに直面する可能性があり、管理が行き届かなかったり不適切な経営が行われたりすると、事業の衰退や失敗につながる可能性があります。また、法令遵守の問題、契約上の紛争、知的財産権の問題など、法的リスクの増大や事業に対する損失や訴訟につながる可能性もあります。その過程でネガティブな事件や不始末があれば、企業の評判を落とし、ブランドイメージや顧客の信頼に影響を与える可能性もあります。

これらはすべて合併・買収企業が考慮すべき問題であり、投資家にとっても同様です。その過程で良いことが悪いことを上回れば、市場は株価上昇で反応します。また、悪いことが良いことを上回れば、市場は株価下落という反応を示します。

実際には被買収者側は比較的に有利な状況にあります。それは、被買収者が市場価格よりも高い金額を提示した場合にのみ売却することになるため、被買収者にとっては常に市場プレミアムが存在するからです。つまり、投資家が被買収企業を所有することは、より大きなリターンを得ることができるチャンスを得ることなのです。

米国の調査によると、1970年代から2000年までのすべての合併・買収データのうち、被買収企業の株価は一般的に10%から30%上昇しており、これは時間の経過とともに上昇する傾向にあります。例えば中国市場では、被買収企業の株価は二ヶ月から三ヶ月以内に上昇する傾向があり、その企業の株式を保有することで利益を得ることができます。

買収企業にとって、それが有利か不利かは状況によって異なります。例えば、両社の間に本質的なつながりとその相乗効果、支払い方法によって、株価変動の基本的なパターンが決まります。

言い換えれば、合併・買収のメリットがデメリットを上回れば、株価はプラスに反応するということです。つまり、両社の合併は市場に認知されてこそ株価がプラスに反応するのです。例えば、一般的な業界内の買収は、市場に認知される可能性が高く、株価が上昇しやすくなります。一方、業界を超えた買収の場合、その事業を補完するものでなければ株価はプラスに反応しません。

また、その業界がどの段階にあるのかも重要なポイントです。新興産業における合併・買収は市場シェアを拡大するためのものであり、規模の経済効果が生まれれば株価は上昇します。逆に低迷している業界でM&Aが行われた場合、市場は経営陣の問題だと判断し、株価は下落します。

一方、企業規模が比較的小さい場合、市場は効率化の余地が大きいと考えます。しかし、事業規模が一定以上になると、市場は効率化が難しいと判断し、代わりに独占禁止法の牽制に遭うことになります。そのため、特定の超大型企業の合併・買収は市場にネガティブな反応をもたらすというニュースもよく目にします。

合併・買収の決済方法には、主に現金決済、株式決済、ハイブリッド決済があります。支払い方法が異なれば、株価の反応も異なります。一般的に、現金決済の場合、株価は下がらず、若干上がる可能性がありますが、株式決済の場合、その株価は下落します。

その理由は非常に簡単です。市場は一般的に現金での支払いをプラスのシグナルと見なします。なぜなら、それは買収者が帳簿上に多額のキャッシュフローを持っていることを意味するからです。一方、株式決済によって与えられたシグナルははるかに弱くなります。つまり、現金決済による買収と株式決済による買収では、シグナルに対する市場の反応も異なります。

そのため、企業は合併・買収のメリットを十分に認識し、リスクを軽減させる必要があります。また、投資家は、より多くの情報に基づいた投資決定を行うために、そのようなニュースに注意を払い、株価や事業見通しへの影響を理解する必要があります。

| リスクの種類 | 説明 |

| 財務リスク | 債務負担の増加や財務指標の悪化など、財務上の不確実性を伴う。 |

| 組織的・文化的対立 | 合併当事者間の組織的・文化的相違が対立につながり、統合や事業運営に影響を及ぼす可能性がある。 |

| 市場リスク | 競争の激化や市場需要の変化といった要因が、合併会社の市場ポジションに影響を及ぼす可能性がある。 |

| 経営陣のリスク | 新たな課題が経営や業績に影響を与える可能性がある。 |

| 法令順守リスク | 合併における法的問題は、損失や訴訟につながる可能性がある。 |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

DYORとは「自分で調査する」という意味です。賢明な投資、リスク管理、そして高額なミスの回避に、独立した調査が不可欠である理由を学びましょう。

2025-04-24

専門家の見解に基づく2025年の銀価格予測。経済要因が市場にどのような影響を与えるか、そして2025年以降に買い時が来ているかどうかを学びます。

2025-04-24

カマリラ ピボットとフィボナッチ レベルの違いを調べて、どちらの方法がトレーディング戦略に高い精度をもたらすかを判断します。

2025-04-24