Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Xếp hạng tín dụng là quá trình đánh giá rủi ro tín dụng của tổ chức phát hành trái phiếu, người đi vay hoặc sản phẩm tài chính, tác động đến chi phí đi vay và tính thanh khoản của thị trường. Điều quan trọng là các nhà đầu tư phải đánh giá rủi ro vỡ nợ.

Đánh giá được sử dụng rất phổ biến trong xã hội ngày nay. Ví dụ: trước khi mọi người đến một nhà hàng, họ sẽ xem xét đánh giá của những người tiêu dùng khác trên Dianping và những người có xếp hạng cao sẽ quan tâm đến việc dùng thử hơn. Tương tự, những cá nhân muốn vay ngân hàng cần có điểm tín dụng; càng cao thì khả năng vay vốn càng cao và số tiền vay càng cao. Và trong thế giới nhà đầu tư cũng có điểm tín dụng, là đội ngũ chuyên gia chấm điểm nợ để giúp nhà đầu tư dễ dàng xác định nhanh chóng nguy cơ vỡ nợ. Chúng ta hãy xem chỉ số quan trọng này về mức độ ảnh hưởng của đầu tư và thị trường: xếp hạng tín dụng.

một đánh giá tín dụng là gì?

Đó là quá trình đánh giá mức độ rủi ro tín dụng của người phát hành trái phiếu, người đi vay hoặc sản phẩm tài chính, phản ánh khả năng vỡ nợ của một chủ thể hoặc một trái phiếu. Mục đích chính của nó là cung cấp cho các nhà đầu tư thông tin về khả năng trả nợ của con nợ và giúp đánh giá và hiểu rõ rủi ro đầu tư để họ có thể đưa ra quyết định đầu tư phù hợp.

Mục đích chính là cung cấp cho nhà đầu tư thông tin về khả năng trả nợ của con nợ, giúp họ đánh giá và hiểu rõ rủi ro đầu tư, từ đó đưa ra quyết định đầu tư phù hợp. Nói chung, mức xếp hạng này càng cao thì khả năng vỡ nợ càng ít.

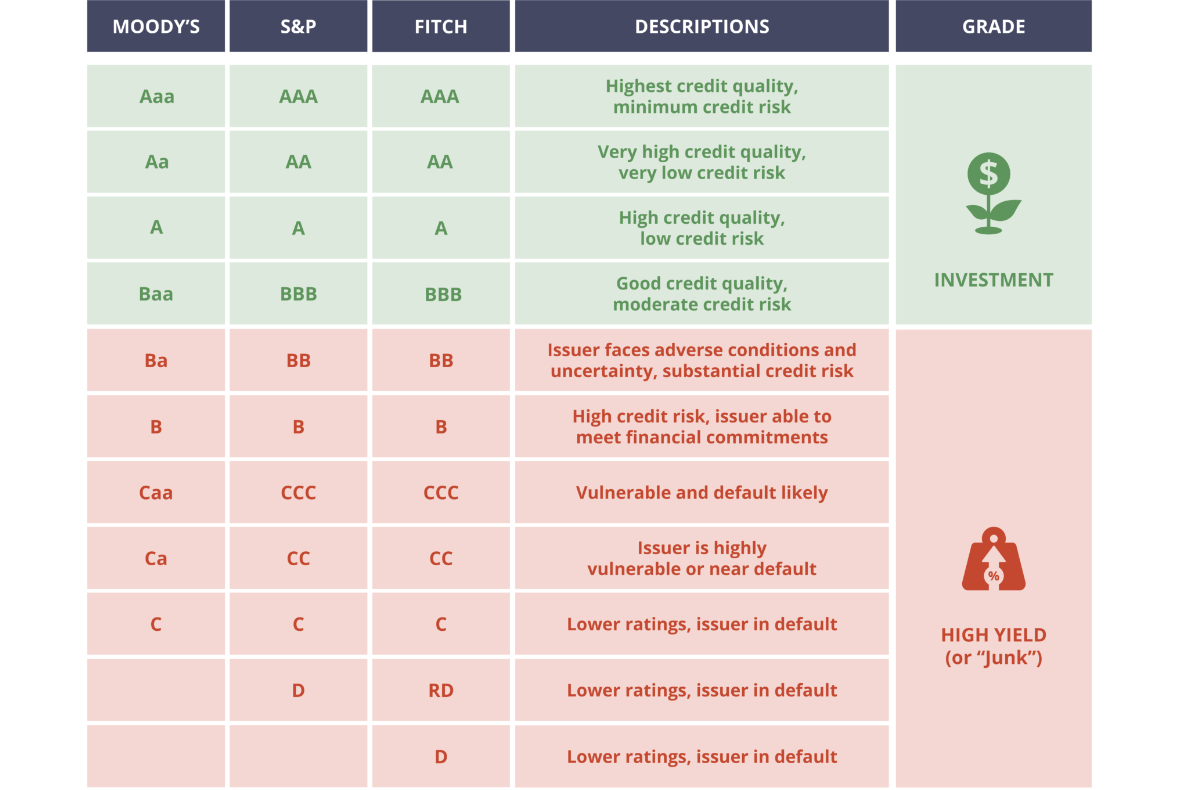

Và xếp hạng của nó cũng được xác định bởi các cơ quan xếp hạng tín dụng chuyên nghiệp. Ví dụ, ngày nay, chuyên gia quốc tế nổi tiếng nhất có ba cơ quan xếp hạng: Standard & Poor's, Moody's và Fitch. Ba cái này có tiêu chuẩn đánh giá khác nhau, nhưng có sự tương ứng giữa chúng. Ví dụ: xếp hạng BBB của S&P và Fitch tương ứng với xếp hạng BAA của Moody.

Các cơ quan này đánh giá chất lượng tín dụng của con nợ bằng cách phân tích tình hình tài chính, hiệu quả hoạt động, triển vọng ngành và các yếu tố khác rồi đưa ra mức xếp hạng tương ứng. Các cấp độ xếp hạng thường được thể hiện bằng các chữ cái (ví dụ: AAA, AA, A, BBB, v.v.) hoặc mô tả đơn giản (ví dụ: Xuất sắc, Tốt, Chấp nhận được, v.v.) và các cấp độ từ cao đến thấp phản ánh các mức tín dụng khác nhau chất lượng và rủi ro vỡ nợ của con nợ.

Nói chung, xếp hạng càng cao thì đầu tư càng an toàn nhưng lợi nhuận càng thấp và chi phí tài chính cho doanh nghiệp càng thấp. Ngược lại, xếp hạng càng thấp thì đầu tư càng rủi ro nhưng lợi nhuận càng cao.

Nó cũng có thể được chia thành xếp hạng chủ quyền, xếp hạng doanh nghiệp và xếp hạng trái phiếu. Trường hợp xếp hạng trái phiếu không thể cao hơn xếp hạng doanh nghiệp và xếp hạng doanh nghiệp không thể cao hơn xếp hạng chủ quyền. Ví dụ: xếp hạng của Trung Quốc là A, vì vậy tất cả các công ty ở Trung Quốc sẽ không được xếp hạng cao hơn A trên phạm vi quốc tế.

Trái phiếu cũng được phân loại theo xếp hạng tín dụng, trong đó xếp hạng BBB hoặc cao hơn được gọi là trái phiếu cấp đầu tư, về cơ bản khó có khả năng vỡ nợ. Ví dụ: Ngân hàng Thương mại Trung Quốc được xếp hạng BBB quốc tế, Tencent và ICBC là A và Apple là AA. Những trái phiếu dưới BBB được gọi là trái phiếu lãi suất cao, còn được gọi là trái phiếu rác. Chênh lệch lợi suất giữa trái phiếu có lãi suất cao và trái phiếu cấp đầu tư được gọi là chênh lệch tín dụng.

Trên thực tế, không chỉ khoảng cách lớn giữa xếp hạng A và xếp hạng B mà còn là khoảng cách giữa AAA và A. Ví dụ, vào năm 2021. Fitch đã hạ cấp cả 4 ngân hàng lớn của Úc từ AA xuống A+. Đó là sự thay đổi một cấp độ, nhưng nó vượt qua một cấp độ lớn. Đi từ hai điểm A đến một điểm A có nghĩa là đi từ điểm cao đến điểm trung bình trên.

Điều quan trọng cần lưu ý là các cơ quan xếp hạng lấy doanh thu từ các công ty nhận được xếp hạng, vì vậy họ không phải là cơ quan độc lập đánh giá và sẽ có một mức độ chủ quan nhất định. Agency sẽ lo sợ nếu điểm quá thấp, sau này khách hàng sẽ tìm đơn vị khác để đánh giá và sẽ mất hiệu quả. Ngoài ra, nếu một công ty gói khoản nợ đã phát hành nhiều lần trước khi xếp hạng nó thì sẽ khó phân biệt được giá trị thực của khoản nợ đã gói.

Ví dụ, trước cuộc khủng hoảng tài chính năm '08. nhiều ngân hàng đã đóng gói các khoản thế chấp dưới chuẩn và nợ gốc để các công ty xếp hạng xếp hạng. Một mặt, họ không muốn làm mất lòng khách hàng, mặt khác, dùng phương pháp bịt mắt, họ sẽ dùng phần lớn tài sản chất lượng cao trong gói để đánh giá cao toàn bộ khoản nợ. Trên hết, quá trình xếp hạng còn đề cập đến rất nhiều dữ liệu lịch sử. Do đó, có hiệu ứng trễ nhất định nên không dự đoán được hoàn toàn xu hướng trong tương lai.

Xếp hạng tín dụng có vai trò quan trọng trên thị trường tài chính, nó không chỉ giúp các nhà đầu tư đánh giá rủi ro và xác định chiến lược đầu tư mà còn cung cấp cho người đi vay chi phí tài chính và các kênh tài trợ. Đồng thời, nó cũng là một trong những công cụ quan trọng nhất để cơ quan quản lý và cơ quan chính phủ giám sát thị trường tài chính và bảo vệ nhà đầu tư.

| Xếp hạng tín dụng | Sự miêu tả | Ý nghĩa |

| AAA | Xuất sắc | Rủi ro vỡ nợ rất thấp |

| AA | Tốt | Rủi ro vỡ nợ rất thấp |

| MỘT | Có thể chấp nhận được | Rủi ro vỡ nợ thấp |

| BBB | Trung bình | Một số rủi ro vỡ nợ nhất định |

| BB | Nghèo | Rủi ro vỡ nợ cao hơn |

Tiêu chí xếp hạng tổ chức xếp hạng tín nhiệm

Ba tổ chức xếp hạng tín dụng chính trên thế giới là Moody's, S&P và Fitch, trong đó hai tổ chức đầu tiên là các công ty Mỹ và tổ chức thứ ba là các công ty châu Âu. Ngoài ra, còn có nhiều công ty nhỏ khác nhưng xét trên thị trường toàn cầu, Moody's và S&P thống trị hơn 80% thị trường.

Hoạt động kinh doanh chính trong xếp hạng của các cơ quan này là nợ dài hạn và ngắn hạn cho chính phủ quốc gia, chính quyền địa phương, tổ chức tài chính, quỹ, quản lý ngân quỹ, công ty bảo hiểm, công ty tiện ích, v.v.

Trong số đó, việc xếp hạng dành cho các chính phủ đều mang tính bắt buộc, cạnh tranh để chấm điểm nợ chính phủ theo quan điểm tiếp thị. Đổi lại, theo điều này, chúng ta có thể xác định các xu hướng kinh tế vĩ mô, xu hướng này có thể đạt được độ tin cậy và khả năng hiển thị cao hơn. Sau đó, việc xếp hạng nợ của các công ty tổ chức là điều khiến các cơ quan này có lãi.

Ba công ty lớn này xếp hạng nợ ngắn hạn và dài hạn, có thể được phân loại đại khái thành loại A, B và C. Nợ dài hạn có tác động lớn hơn nợ ngắn hạn và phổ biến hơn ở cấp tiểu bang. Đó là lý do tại sao người ta chú ý đến nó nhiều hơn và xếp hạng được chia nhỏ một cách tinh tế hơn. Trong số này, hạng AAA được coi là điểm mạnh nhất. Mặt khác, đối với các tổ chức đầu tư, xếp hạng dưới BBB thường được coi là khoản đầu tư rác và quá rủi ro.

Mỗi công ty xếp hạng có phương pháp chấm điểm riêng và nhìn chung, khi bắt đầu chấm điểm, họ liên hệ và trao đổi với các bộ phận quản lý khác nhau của công ty, sau đó thu thập nhiều tài liệu khác nhau về tài chính, hoạt động và phân tích dữ liệu. Đây là hệ thống tương tự mà các ngân hàng sử dụng để chấm điểm tín dụng của những cá nhân đã vay tiền để mua nhà và nó được gọi là 5C trong phân tích tín dụng.

Phẩm chất đầu tiên là tính cách, được sử dụng để đo lường sự đánh giá chủ quan của con nợ về tín dụng và chất lượng của người đi vay. Đối với cá nhân, nó xem xét lịch sử tín dụng của cá nhân và đánh giá của người khác, còn đối với doanh nghiệp, nó xem xét kinh nghiệm của đội ngũ quản lý, lịch sử nợ và danh tiếng của công ty.

Thứ hai là khả năng, hay dòng tiền, để đo lường khả năng trả nợ đúng hạn của người đi vay. Đối với một cá nhân, đó là xem xét dòng tiền lương, thu nhập hàng tháng và tính chất công việc của anh ta, liệu nó có ổn định hay không. Điểm toàn thời gian cao hơn điểm bán thời gian. Đối với một doanh nghiệp, đó là xem xét hồ sơ dữ liệu của báo cáo tài chính.

Thứ ba là vốn, đo lường tỷ lệ vốn của người đi vay so với khoản đầu tư của người đó. Đối với khoản thế chấp, người ta xem xét tỷ lệ trả trước; đối với một doanh nghiệp, đó là xem xét tỷ lệ đầu tư của chính họ so với khoản vay. Các doanh nhân phải trả tiền tiết kiệm của chính mình trước khi vay vốn kinh doanh để họ có thể được tin cậy vay vốn ngân hàng.

Thứ tư là điều kiện, được dùng để đo lường tiềm năng đầu tư của người đi vay. Đối với tài sản cá nhân, người ta phải xem xét giá trị của ngôi nhà này, quy hoạch thành phố, tiện nghi khu vực lân cận, v.v. Đối với doanh nghiệp, hãy nhìn vào khả năng thương lượng của họ trong cạnh tranh; ví dụ, Apple và Samsung có nhiều quyền thương lượng hơn các nhà sản xuất điện thoại di động khác. Những thứ khác là giai đoạn phát triển của công ty, cho dù ngành đó là ngành hoàng hôn hay bình minh, v.v.

Cuối cùng là tài sản thế chấp, được sử dụng để đảm bảo rằng con nợ thu hồi được số tiền gốc từ khoản nợ. Các khoản thế chấp xem xét tỷ lệ giá trị thị trường của ngôi nhà với LVR và các khoản thế chấp có thể có khác. Các doanh nghiệp xem xét các tài sản như nhà máy và thiết bị, nhà kho, văn phòng, v.v.

Tiêu chí để chấm điểm xếp hạng tín nhiệm thường do các cơ quan xếp hạng đặt ra và dựa trên chất lượng tín dụng và khả năng trả nợ của tổ chức phát hành, người đi vay hoặc sản phẩm tài chính. Mặc dù các cơ quan xếp hạng khác nhau có thể có cách phân loại hơi khác nhau, nhưng nhìn chung, AAA có chất lượng tín dụng cao nhất, rủi ro tín dụng rất thấp và con nợ có khả năng trả nợ rất cao.

Mặt khác, AA có chất lượng tín dụng cao và rủi ro tín dụng rất thấp và con nợ có khả năng thanh toán cao. chất lượng tín dụng cao hơn và rủi ro tín dụng thấp hơn, đồng thời con nợ có khả năng thanh toán cao.

BBB có chất lượng tín dụng tốt và rủi ro tín dụng ở mức chấp nhận được; con nợ có khả năng trả nợ nhất định nhưng vẫn có một số điều không chắc chắn. BB, B, CCC có chất lượng tín dụng thấp hơn và rủi ro tín dụng cao hơn; khả năng trả nợ của con nợ yếu và có nguy cơ vỡ nợ cao hơn.

CC có chất lượng tín dụng rất thấp và rủi ro tín dụng rất cao; khả năng thanh toán của con nợ rất yếu và có thể vỡ nợ. d là tình trạng vỡ nợ, cho thấy con nợ không còn khả năng thực hiện nghĩa vụ trả nợ của mình.

Các hạng xếp hạng này thường được thể hiện dưới dạng các hạng chữ cái theo thứ tự giảm dần từ AAA (cao nhất) đến D (mặc định), trong đó mỗi hạng có thể được sửa đổi bằng dấu cộng hoặc dấu trừ để biểu thị mức chất lượng tín dụng chính xác hơn. Điều đáng chú ý là các tổ chức xếp hạng tín dụng khác nhau có thể có hệ thống xếp hạng và xếp hạng khác nhau, nhưng nhìn chung chúng đều giống nhau với các nguyên tắc cơ bản được nêu ở trên.

Tầm quan trọng của xếp hạng tín dụng

Tầm quan trọng của xếp hạng tín dụng

Đầu tiên và quan trọng nhất, nó có tác động trên phạm vi rộng đến thị trường tài chính và hệ thống kinh tế, vì xếp hạng tín dụng của con nợ ảnh hưởng trực tiếp đến chi phí tài chính của nó. Những con nợ có xếp hạng cao hơn thường có khả năng huy động vốn với lãi suất thấp hơn vì các nhà đầu tư nhận thấy rủi ro vỡ nợ thấp hơn và sẵn sàng cung cấp cho họ những điều khoản tài trợ thuận lợi hơn. Ngược lại, con nợ được xếp hạng thấp hơn có thể phải trả lãi suất cao hơn để thu hút các nhà đầu tư, điều này sẽ làm tăng chi phí tài chính.

Thứ hai, nó cũng ảnh hưởng đến khả năng cung cấp tài chính thị trường cho con nợ. Những con nợ có xếp hạng cao hơn có nhiều khả năng nhận được hỗ trợ tài chính từ thị trường hơn vì các nhà đầu tư sẵn sàng mua trái phiếu hoặc cho vay hơn. Ngược lại, những con nợ có xếp hạng tín dụng thấp hơn có thể phải đối mặt với thách thức ngày càng khó khăn trong việc huy động vốn.

Và nó cũng có thể ảnh hưởng đến tính thanh khoản và sự ổn định của thị trường. Những con nợ được xếp hạng cao hơn thường có quyền tiếp cận hỗ trợ thị trường rộng hơn và tính thanh khoản thị trường tương đối cao. Ngược lại, những con nợ có xếp hạng thấp hơn có thể gặp phải tình trạng thị trường mất thanh khoản và biến động giá cả.

Khi đó nó cũng có tác động quan trọng tới niềm tin và sự tin cậy của nhà đầu tư. Xếp hạng cao thường ngụ ý rằng con nợ có chất lượng tín dụng cao và rủi ro vỡ nợ thấp, điều này có thể thu hút nhiều nhà đầu tư hơn. Ngược lại, xếp hạng thấp hơn có thể gây ra mối lo ngại của nhà đầu tư và hành vi ngại rủi ro, dẫn đến dòng vốn chảy ra ngoài và khó khăn về tài chính.

Ví dụ: Fitch đã hạ cấp cả bốn ngân hàng lớn của Úc từ AA- xuống A+, và có thể thấy sự khác biệt qua cách giải thích của hội nghị về hai cấp độ. Nghĩa là, từ khoản tín dụng rất mạnh đến khoản tín dụng mạnh hơn, khả năng bị ảnh hưởng sẽ lớn hơn. Chẳng hạn, việc hạ mức xếp hạng này chủ yếu nhằm vào hoạt động cho vay dài hạn của bốn ngân hàng lớn.

Và xếp hạng càng thấp thì lãi suất mà 4 ngân hàng lớn phải trả càng nhiều để tự tài trợ. Với việc lãi suất Ngân hàng Trung ương không thay đổi, điều này sẽ khiến lợi nhuận sụt giảm của bốn ngân hàng lớn càng tăng thêm. Tác động của phản ứng dây chuyền như vậy có thể khiến nhà đầu tư trên thị trường Chứng khoán gặp nguy cơ bị 4 ngân hàng lớn cắt giảm cổ tức.

Đối với các nhà đầu tư trên thị trường nợ, lợi nhuận trái phiếu của bốn ông lớn sẽ tăng lên. Đối với người gửi tiền ngân hàng, họ có thể phải đối mặt với việc giảm lãi suất tiền gửi. Trong khi đó, những người vay cá nhân và kinh doanh có thể phải đối mặt với nguy cơ lãi suất cho vay tăng cao.

Do đó, xếp hạng tín dụng rất quan trọng đối với các nhà đầu tư vì chúng cung cấp thông tin quan trọng về khả năng trả nợ của con nợ. Các nhà đầu tư thường dựa vào nó để đánh giá mức độ rủi ro của khoản đầu tư và đưa ra quyết định đầu tư dựa trên nó.

Là một trong những chỉ số quan trọng để nhà đầu tư đánh giá rủi ro vỡ nợ của tổ chức phát hành hoặc đi vay trái phiếu. Xếp hạng cao hơn thường cho thấy rủi ro vỡ nợ thấp hơn, trong khi xếp hạng thấp hơn cho thấy rủi ro vỡ nợ cao hơn. Các nhà đầu tư có thể đánh giá rủi ro đầu tư của mình dựa trên thang đánh giá và điều chỉnh danh mục đầu tư của mình cho phù hợp.

Nó cũng phục vụ như một tài liệu tham khảo cho các nhà đầu tư để xây dựng chiến lược và quyết định đầu tư. Ví dụ, một số nhà đầu tư có thể thích mua trái phiếu được xếp hạng cao hoặc cho những người đi vay được xếp hạng cao vay vì họ thường có rủi ro vỡ nợ thấp hơn và lợi tức đầu tư tương ứng tương đối ổn định.

Nó cũng có tác động trực tiếp đến việc định giá trái phiếu hoặc các khoản vay và mức lãi suất. Trái phiếu được xếp hạng cao hơn thường có lãi suất thấp hơn vì các nhà đầu tư sẵn sàng trả lãi suất thấp hơn cho các khoản đầu tư có rủi ro thấp hơn. Ngược lại, trái phiếu được xếp hạng thấp hơn có thể cần đưa ra lãi suất cao hơn để thu hút các nhà đầu tư.

Chúng cũng có thể giúp các nhà đầu tư tránh những khoản đầu tư xấu và giảm rủi ro đầu tư. Bằng cách đánh giá mức độ tín nhiệm của con nợ, các nhà đầu tư có thể bảo vệ khoản đầu tư của mình tốt hơn và tránh được tổn thất do vỡ nợ. Và họ phân bổ danh mục đầu tư của mình theo các xếp hạng khác nhau để đạt được sự cân bằng giữa rủi ro và lợi nhuận. Nhìn chung, các nhà đầu tư có thể thích nắm giữ những tài sản được xếp hạng cao trong danh mục đầu tư của mình để ổn định hiệu suất tổng thể của danh mục đầu tư.

Do đó, xếp hạng tín dụng có ảnh hưởng quan trọng đến thị trường tài chính, ảnh hưởng trực tiếp đến chi phí tài trợ cho con nợ và khả năng cung cấp vốn trên thị trường cũng như niềm tin của nhà đầu tư và tính thanh khoản của thị trường. Và nó cung cấp một khung tham khảo quan trọng cho các nhà đầu tư để giúp họ đưa ra quyết định đầu tư sáng suốt.

| Quốc gia | chấm điểm |

| nước Đức | AAA |

| Canada | AAA |

| Châu Úc | AAA |

| nước Hà Lan | AAA |

| Thụy Điển | AAA |

| Thụy sĩ | AAA |

| Singapore | AAA |

| Đan mạch | AAA |

| Na Uy | AAA |

| Luxembourg | AAA |

| Liechtenstein | AAA |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29