Bản tóm tắt:

Bản tóm tắt:

Các tổ chức tài chính là các tổ chức khác nhau tham gia vào các hoạt động tài chính: công ty bảo hiểm, ngân hàng và ngân hàng đầu tư. kiếm lợi nhuận thông qua chênh lệch giá, phí và lợi nhuận đầu tư, cung cấp lưu thông quỹ và quản lý rủi ro cho nền kinh tế.

Trong hệ thống tài chính toàn cầu việc hiểu phân loại và chức năng tổ chức tài chính. Có thể tác động đến tình hình tài chính cá nhân của bạn và tránh những rủi ro về gian lận. Do đó, bài viết này sẽ cung cấp một sự giải thích có hệ thống về phân loại và chức năng của các tổ chức tài chính.Cách thức và những gì họ làm để kiếm tiền, với hy vọng nó sẽ giúp mọi người tránh xa các vụ lừa đảo tài chính.

Hệ thống các tổ chức tài chính

Nó còn được gọi là trung gian tài chính và dùng để chỉ tổ chức điều hành hoạt động kinh doanh tín dụng tiền tệ và tham gia vào các hoạt động tài chính và tiền tệ. Tài sản và nợ phải trả chính của nó được tạo thành từ các sản phẩm tài chính; Nói một cách đơn giản, nó đề cập đến các trung gian tài chính tham gia kinh doanh liên quan đến dịch vụ tài chính, bao gồm kinh doanh tín dụng ngân hàng, Chứng khoán, bảo hiểm, quỹ tín thác, v.v.

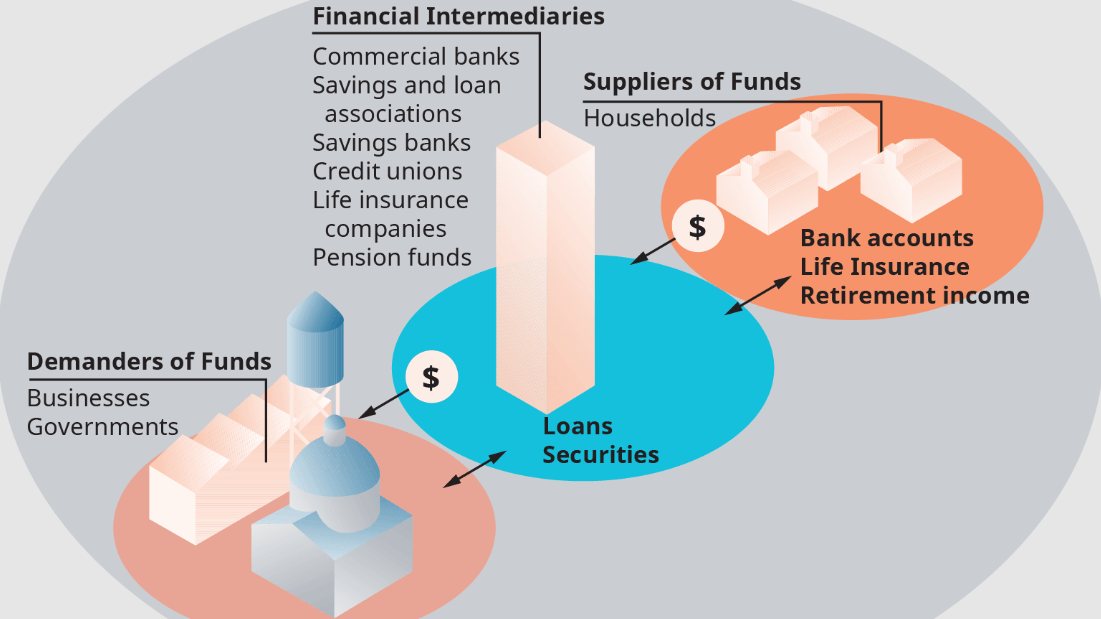

Theo phân loại chung, trước hết có thể chia thành tài trợ gián tiếp và tài trợ trực tiếp. Trung gian tài chính của nguồn tài trợ gián tiếp chủ yếu là một loại tổ chức trung gian tài chính làm trung gian giữa chủ nợ và quỹ con nợ và thực hiện việc cấp vốn cho hai bên bằng nguồn vốn rõ ràng. Hãy nói rằng các ngân hàng. Người dân bình thường quen thuộc nhất với các ngân hàng thương mại. Không có ngân hàng thương mại, những khoản tiền nhỏ không thể thoát ra được. Bởi vì, giả sử, bạn chỉ có 10.000 đô la tiền riêng của mình; nó không thể mua cổ phiếu hoặc nợ. Không có lợi ích kinh tế theo quy mô khi mua bất cứ thứ gì, vì vậy bạn chỉ cần gửi nó vào ngân hàng.

Các trung gian tài chính của tài trợ trực tiếp là những tổ chức kết nối hai bên trong hoạt động tài trợ trực tiếp, đồng thời cung cấp các dịch vụ như lập kế hoạch, tư vấn, bảo lãnh phát hành, môi giới chứng khoán, v.v.. Bao gồm các ngân hàng đầu tư, công ty chứng khoán, và các tổ chức tài chính khác. Điều này bao gồm các ngân hàng đầu tư, công ty chứng khoán, nhà môi giới chứng khoán và sàn giao dịch chứng khoán. Điều quan trọng cần nhận ra là nếu không có sàn giao dịch chứng khoán thì sẽ không có cách nào để mọi người mua cổ phiếu.

Loại thứ hai là tiền gửi và không tiền gửi. Trung gian tài chính tiền gửi chủ yếu là một tổ chức thúc đẩy phát triển kinh tế bằng cách nhận tiền gửi và cho vay. Nó chủ yếu bao gồm các ngân hàng tiết kiệm, tổ chức tín dụng và ngân hàng thương mại, trong đó ngân hàng thương mại là chủ yếu.

Trung gian tài chính tiền gửi có quy mô tương đối lớn nhưng chưa đa dạng. Nghĩa là, chúng ta thường đề cập đến các tổ chức tiết kiệm, chẳng hạn như Hiệp hội Tiết kiệm và Cho vay Hoa Kỳ, các hiệp hội tín dụng, ngân hàng thương mại của Trung Quốc, v.v.

Có nhiều trung gian tài chính không lưu ký có nghĩa vụ theo hợp đồng để thu phí từ những người nắm giữ các loại quỹ không lưu ký khác nhau. Ví dụ: một công ty bảo hiểm gây quỹ bằng cách thu phí bảo hiểm từ chủ sở hữu hoặc người mua bảo hiểm thông qua hợp đồng bảo hiểm. Ngoài ra còn có các công ty quỹ gây quỹ thông qua việc phát hành quỹ và sau đó đưa chúng đi xin đầu tư.

Loại thứ ba được gọi là trung gian tài chính ngân hàng và trung gian tài chính phi ngân hàng. Trung gian tài chính ngân hàng là các trung gian tài chính có hoạt động kinh doanh cốt lõi là tiền gửi và cho vay, tức là các tổ chức có nội dung chính là tiền gửi, cho vay và thanh toán tỷ giá, bao gồm Ngân hàng Trung ương, ngân hàng thương mại và ngân hàng chuyên doanh.

Mặt khác, các tổ chức tài chính phi ngân hàng là các trung gian tài chính ngoài ngân hàng, chẳng hạn như công ty bảo hiểm, công ty ủy thác, công ty quỹ, công ty cho thuê, công ty hưu trí, quỹ đầu tư, v.v. Không ai trong số họ cung cấp chức năng chuyển tiền và thanh toán, và tiền gửi không được gọi là tiền gửi mà là thu phí bảo hiểm.

Cuối cùng, các trung gian tài chính cũng có thể được phân loại theo việc chúng được thành lập vì mục đích kiếm lợi nhuận hay không, chúng có được thành lập vì mục đích kiếm lợi nhuận hay không và chúng có phải là trung gian tài chính bảo toàn vốn hay không. Ví dụ, Ngân hàng Phát triển Nông nghiệp Trung Quốc là một tổ chức tài chính định hướng chính sách. Những tổ chức được thành lập vì lợi nhuận là các trung gian tài chính thương mại.

Chức năng đầu tiên của các trung gian tài chính là có thể thực hiện chức năng gửi tiền. Đây vừa là chức năng cơ bản nhất của trung gian tài chính vừa là nhiệm vụ quan trọng nhất của trung gian tài chính tiền gửi. Vì nhiều người có thu nhập và chi tiêu không cân xứng nên thời điểm này hàng tháng, ngoài số tiền dư thừa, chúng tôi hy vọng có thể đưa vào một trung gian tài chính để tiết kiệm.

Thứ hai, nó còn có chức năng môi giới và giao dịch, tức là trung gian tài chính để thay mặt khách hàng mua bán các sản phẩm tài chính hoặc cung cấp dịch vụ thanh toán sản phẩm tài chính. Giả sử bạn phải thông qua một công ty chứng khoán để mua cổ phiếu, sau đó nhà môi giới sẽ có chỗ giao dịch trên thị trường thông qua hệ thống tài khoản của mình rồi mua và bán.

Chức năng thứ ba gọi là chức năng bảo lãnh, nghĩa là trung gian tài chính giúp các nhà đầu tư trên thị trường đến thiết kế sản phẩm và bán sản phẩm này cho các nhà đầu tư khác. Bất cứ điều gì liên quan đến tài chính đều có thể được giao cho các trung gian tài chính thực hiện, có thể giúp thiết kế các sản phẩm tài chính, thực hiện các hoạt động vốn và sau đó bán chúng.

Có một chức năng quan trọng khác gọi là chức năng tư vấn và ủy thác. Đó là khả năng cung cấp lời khuyên đầu tư cho khách hàng và quản lý danh mục đầu tư của họ. Các chức năng này được thiết kế để giúp khách hàng hiểu rõ hơn và đối phó với rủi ro đầu tư, quản lý tài sản, đạt được mục tiêu đầu tư và đảm bảo lợi ích tài chính của họ được bảo vệ một cách hiệu quả.

Nghĩa là các tổ chức tài chính là các tổ chức có sản phẩm tài chính là tài sản và nợ phải trả. Sự khác biệt giữa nó và một thực thể là nó chủ yếu thực hiện việc thiết kế, giao dịch, mua và bán các sản phẩm tài chính. Đối với các nhà đầu tư, chức năng chính của nó là tiền gửi, môi giới, tư vấn bảo lãnh phát hành, v.v.

Bốn loại tổ chức tài chính chính là những tổ chức kiếm tiền.

Đầu tiên là trung gian tài chính phi ngân hàng, đúng như tên gọi của nó, dùng để chỉ những trung gian tài chính không thuộc hệ thống ngân hàng thương mại truyền thống. Điều này chủ yếu đề cập đến các tổ chức không có giấy phép ngân hàng và không được quản lý bởi các cơ quan quản lý ngành ngân hàng. Các trung gian tài chính này có thể cung cấp dịch vụ ngân hàng nhưng không được phép giữ tiền gửi công, đầu tư hoặc thu lãi cho các khoản vay. Điều này rất quan trọng và là điểm khác biệt cốt lõi giữa ngân hàng và các trung gian tài chính phi ngân hàng.

Nói chung, các công ty bảo lãnh môi giới, công ty môi giới tài chính tương lai trên Internet, công ty ủy thác và các tổ chức như vậy là các tổ chức tài chính phi ngân hàng. Lấy các công ty môi giới làm ví dụ, thu nhập kinh doanh quan trọng nhất của một công ty chứng khoán là hoa hồng giao dịch, là phí xử lý chúng ta phải trả khi mua bán cổ phiếu. Ngoài ra, các công ty môi giới còn cung cấp các dịch vụ tài trợ vốn và tài trợ chứng khoán. Nghĩa là, họ cho khách hàng vay tiền hoặc cổ phiếu và khi trả lại họ sẽ kèm theo một khoản lãi suất nhất định.

Các khoản lãi này còn là nguồn thu nhập quan trọng của các công ty chứng khoán, đồng thời cũng là thu nhập có được từ toàn bộ quá trình hoạt động với tư cách là một tổ chức chuyên nghiệp thực hiện đầu tư, tức là nghiệp vụ quản lý đầu tư. Ba khoản thu nhập này tạo thành thu nhập chính của một công ty môi giới trung bình.

Lấy thông tin tài chính của công ty môi giới truyền thống CITIC Securities 2020 làm ví dụ: thành phần thu nhập hoạt động, tỷ trọng thu nhập từ phí và hoa hồng chiếm 29%, thu nhập lãi chiếm 27% và thu nhập đầu tư chiếm 43%. Có thể thấy, khả năng thu nhập thông qua đầu tư của công ty môi giới truyền thống lâu đời này là rất mạnh và họ không chỉ dựa vào giấy phép môi giới được cấp để thu lãi và phí giao dịch.

Cách chính mà người bình thường giao dịch với các công ty môi giới là mở tài khoản chứng khoán và mua bán cổ phiếu. Mỗi công ty môi giới cung cấp các dịch vụ khác nhau và đưa ra tỷ lệ hoa hồng khác nhau, tính phí từ 3/1000 đến dưới 1/10.000. Tỷ lệ phần trăm chính xác được xác định theo thỏa thuận giữa mỗi cá nhân và công ty môi giới và mức phí tối thiểu cho mỗi giao dịch là 5 USD. đó là phí mua và bán hai chiều. Vì vậy, khi bạn mở một tài khoản, hãy đảm bảo bạn đã trao đổi với nhà môi giới về tỷ lệ hoa hồng là bao nhiêu.

Thứ hai là công ty bảo hiểm, một tổ chức tài chính rất quen thuộc. Mô hình kinh doanh của các công ty bảo hiểm cũng rất đơn giản, cụ thể là bảo lãnh phát hành và đầu tư. Cái gọi là bảo lãnh phát hành thực chất là bán bảo hiểm để thu phí bảo hiểm, còn đầu tư là số tiền thu được từ việc bán bảo hiểm rồi đầu tư để kiếm thu nhập.

Lợi nhuận của một công ty bảo hiểm thực tế là lợi tức đầu tư trừ đi chi phí nợ phải trả và sự khác biệt được nhân với quy mô của tài sản đầu tư. Tỷ lệ chi phí trách nhiệm pháp lý là tỷ lệ chi phí mà công ty phải chịu khi thanh toán các khoản bồi thường và chi phí liên quan trên tổng nợ phải trả. Tất nhiên, tình hình thực tế phức tạp hơn, nhưng nói một cách đơn giản, nếu bạn mua một hợp đồng bảo hiểm tài chính, khoản hoàn trả 4% mà công ty bảo hiểm hứa sẽ trả cho bạn chính là tỷ lệ chi phí trách nhiệm pháp lý.

Về mặt bảo lãnh, tốt nhất là những người được bảo hiểm đều ổn, chẳng hạn như có bảo hiểm y tế, khỏe mạnh, không mắc bệnh tật hay thiên tai, để công ty bảo hiểm không phải yêu cầu bồi thường. Bạn và tôi đều hạnh phúc. Về đầu tư, công ty bảo hiểm chỉ cần đầu tư số phí bảo hiểm thu được để tối đa hóa tỷ suất lợi nhuận cao nhất có thể thì sẽ có thể kiếm được lợi nhuận ổn định mà không bị lỗ.

Nguồn thu nhập chính của công ty bảo hiểm là ba khoản chênh lệch: chênh lệch lãi suất, chênh lệch tử vong và chênh lệch phí. Ví dụ: giả sử bạn mua một hợp đồng bảo hiểm với lãi suất thỏa thuận là 4% tại thời điểm mua. Sau đó, công ty bảo hiểm kiếm được 5% thông qua đầu tư, do đó có chênh lệch 1% giữa lãi suất và lãi suất 4%.

Đồng thời, công ty bảo hiểm cần quản lý phí bảo hiểm sau khi thu, vận hành,… và việc này đương nhiên sẽ phát sinh một số chi phí nhất định. Nếu công ty bảo hiểm ban đầu ước tính rằng chi phí quản lý hoặc vận hành sẽ là 500.000 USD. nhưng cuối cùng nó chỉ tiêu được 300.000 USD. Khi đó mức phí chênh lệch là 50-30 = 200.000; thêm 200.000. theo một nghĩa nào đó, là số tiền kiếm được.

Chủ đề về chênh lệch tỷ lệ tử vong nặng nề hơn một chút và điều đó có nghĩa là công ty bảo hiểm phải thuê rất nhiều chuyên gia tính toán để tính toán tỷ lệ tử vong dự kiến. Giả sử tỷ lệ tử vong dự kiến là 10%, điều đó có nghĩa là cứ 100 người mua bảo hiểm thì có khả năng 10 người trong số họ sẽ phải chi trả khi chết. Nhưng thực tế chỉ có 6 người chết nên chênh lệch là 10-6=4. Phần còn lại là số tiền công ty bảo hiểm kiếm được.

Lấy thông tin từ báo cáo tài chính của New China Insurance năm 2020 làm ví dụ, cơ cấu thu nhập thu nhập kinh doanh bảo hiểm của công ty bảo hiểm này chiếm 75% tổng thu nhập, trong khi thu nhập đầu tư chiếm 25%, chủ yếu là 2 loại này. Khi bạn mua nhiều loại bảo hiểm khác nhau, bạn sẽ giao dịch với các công ty bảo hiểm và bạn phải tìm được một sản phẩm bảo hiểm đáp ứng được nhu cầu rủi ro của mình. Chức năng quan trọng nhất của bảo hiểm thực chất là chức năng bảo vệ, giúp chúng ta duy trì cuộc sống bình thường ngay cả khi rủi ro cực độ xảy ra.

Vì vậy, chúng ta nên tập trung vào chức năng bảo vệ của bảo hiểm và các loại sản phẩm bảo hiểm tài chính tương ứng, lưu ý đến mô hình lợi nhuận của công ty bảo hiểm. Cái gọi là bảo hiểm tài chính, từ góc độ của công ty bảo hiểm, trên thực tế là lấy tiền của bạn để đầu tư, kiếm tiền ở giữa để chia số tiền thu được, còn mất tiền thì chịu lỗ. Trong trường hợp này, tốt hơn là bạn nên tự mình đầu tư hoặc tìm một công ty quản lý quỹ chuyên nghiệp.

Thứ ba là ngân hàng, tổ chức tài chính quen thuộc nhất. Các ngân hàng từ những người gửi tiền với lãi suất thấp để hấp thụ số tiền dư thừa và sau đó với lãi suất cao để đưa những người có nhu cầu kinh doanh từ đó kiếm tiền chênh lệch. Điều này có vẻ đặc biệt dễ dàng; ngân hàng không làm bất cứ điều gì dựa trên lợi nhuận đặt ra; thực tế là không. Đây không phải là. Các ngân hàng chịu ít nhất ba trách nhiệm rất quan trọng để kiếm được khoản chênh lệch.

Đầu tiên là việc sản xuất thông tin. Việc cho vay của ngân hàng thường cần một số quy trình nghiêm ngặt, chẳng hạn như tùy theo tình hình kinh doanh của người đi vay để xác định khả năng trả nợ của người đi vay. Sau đó, quyết định cho vay có thể được đưa ra cùng với số tiền cho vay, lãi suất cho vay và các chi tiết khác cần xác định. Sau đó cũng cần phải theo dõi liên tục để có thể thu hồi khoản vay kịp thời nếu tình hình kinh doanh của người đi vay có bất kỳ sự xấu đi nào.

Vì vậy, ngân hàng đang thu thập kỹ lưỡng thông tin về người đi vay để khắc phục tình trạng bất cân xứng thông tin và quyết định có nên vay tiền hay không và lãi suất như thế nào. Công việc này liên quan đến việc sản xuất thông tin.

Thứ hai là phải chịu rủi ro thanh khoản. Người gửi tiền gửi tiền vào ngân hàng, và có tiền gửi và rút tiền hàng ngày. Nhưng sẽ có một lượng tiền nhất định được gửi vào, ngân hàng có thể sử dụng số tiền này để cho vay dài hạn. Bởi vì lãi suất ngắn hạn thấp hơn lãi suất dài hạn nên ngân hàng sử dụng tiền gửi ngắn hạn và các khoản vay dài hạn để thực hiện chênh lệch, đây là một trong những nguồn thu nhập của nó.

Đồng thời, ngân hàng phải quản lý thanh khoản vì khoản vay là dài hạn, không thể thu hồi được bất cứ lúc nào mà người gửi tiền sẽ rút tiền mặt bất cứ lúc nào để giữ lại một lượng tiền nhất định. Người gửi tiền có thể rút tiền bất cứ lúc nào mà không phải chịu rủi ro thanh khoản và với tư cách là người chịu phần rủi ro thanh khoản này, ngân hàng do đó có được thu nhập bù đắp.

Thứ ba, đó là giả định về rủi ro tín dụng. Điều này có nghĩa là rủi ro tín dụng của người đi vay do ngân hàng gánh chịu, nếu người đi vay không trả nợ đúng hạn thì ngân hàng phải dùng tiền của chính mình để trả nợ.

Vì vậy, đằng sau sự lây lan tưởng chừng như đơn giản này, trên thực tế còn có rất nhiều tổ chức tài chính khác không thể coi là có trách nhiệm thay thế. Ví dụ, lao động sản xuất thông tin, chẳng hạn như rủi ro thanh khoản và rủi ro tín dụng, là phương thức kiếm tiền đặc biệt của ngân hàng.

Lấy thông tin tài chính của China Merchants Bank năm 2020 làm ví dụ, cơ cấu doanh thu tính theo thu nhập lãi ròng chiếm 64% tổng doanh thu, thu nhập từ phí và hoa hồng chiếm 27% và thu nhập khác chiếm 9%. Trong tổng thu nhập lãi, lãi cho vay bán lẻ chiếm 62,3% doanh thu. Phân tích chi tiết cho thấy lợi suất từ các khoản vay doanh nghiệp là 3,98. Lãi suất cho vay cá nhân là 5,89.

Trong bộ dữ liệu này, các khoản vay doanh nghiệp thực chất là các khoản vay dài hạn vừa được đề cập. Các khoản vay cá nhân dành cho những người bình thường giao dịch với ngân hàng chủ yếu để tiếp cận tiền và cho vay bằng thẻ tín dụng. Nói cách khác, lãi suất mà một người bình thường phải trả cho ngân hàng khi sử dụng thẻ tín dụng là 5,89. Và đó là tỷ suất lợi nhuận của ngân hàng.

Thứ tư là ngân hàng đầu tư. Ngân hàng đầu tư nghe có vẻ cao cả nhưng thực chất nó là một trung gian sử dụng tiền để đáp ứng nhu cầu của người bán và người mua. Điều chính là một số đơn vị và công ty môi giới do mở rộng kinh doanh nên cần vốn để tăng lợi nhuận. Ngân hàng đầu tư cần hiểu rõ nhu cầu này và ra thị trường để tìm kiếm những nhà đầu tư sẵn lòng. Nguồn của các quỹ này là những công ty có lượng vốn tiền tệ lớn, chẳng hạn như các quỹ cũng như các công ty đầu tư mạo hiểm.

Hoạt động kinh doanh chính của ngân hàng đầu tư là dịch vụ môi giới và chốt giao dịch, kết nối người mua và người bán ở các thị trường khác nhau để thu hoa hồng. Các ngân hàng đầu tư cung cấp dịch vụ đóng cửa khi một công ty cần tài trợ. Ví dụ, một ngân hàng có thể mua cổ phiếu của một công ty và sau đó bán cổ phiếu đó cho các nhà đầu tư. Khi đó, ngân hàng đầu tư có thể không bán được số cổ phiếu đó với giá cao hơn và do đó có thể thua lỗ khi IPO. Để chống lại rủi ro này, một số ngân hàng đầu tư tính một khoản phí cố định cho quá trình đóng.

Nếu cổ phiếu được bán cho nhà đầu tư với giá cao hơn thì phần chênh lệch giữa giá bán và lợi nhuận cũng chính là thu nhập của ngân hàng đầu tư. Ví dụ, trong thông tin tài chính năm 2020 của CICC, cơ cấu doanh thu của nó cho thấy thu nhập kinh doanh ngân hàng đầu tư chiếm 24% tổng doanh thu, thu nhập kinh doanh chứng khoán chiếm 23% và thu nhập quản lý tài sản chiếm 24%, đây là những nguồn chính của thu nhập cho ngân hàng đầu tư.

Mỗi loại trong bốn loại tổ chức tài chính này đều có chức năng, phương thức hoạt động riêng và đóng vai trò khác nhau trên thị trường tài chính, đóng vai trò quan trọng trong sự phát triển kinh tế và sự ổn định của hệ thống tài chính thông qua việc cung cấp các dịch vụ như tiền gửi, cho vay. , bảo hiểm, đầu tư và môi giới.

| Kiểu | Liên kết tài chính |

| Ngân hàng | Ngân hàng thương mại, ngân hàng đầu tư và ngân hàng trung ương |

| Công ty bảo hiểm | Bảo hiểm nhân thọ, bảo hiểm tài sản và bảo hiểm sức khỏe |

| Công ty chứng khoán | Môi giới chứng khoán, sở giao dịch chứng khoán |

| Công ty ủy thác | Quỹ ủy thác, ủy thác tài sản |

| Công ty quỹ đầu tư | Quỹ tương hỗ, quỹ phòng hộ và quỹ đầu tư tư nhân |

| Người môi giới cầm đồ | Vay cầm đồ, thế chấp |

| Các công ty công nghệ tài chính | Các tổ chức thanh toán, nền tảng cho vay P2P và nền tảng giao dịch tiền kỹ thuật số |

| Hợp tác xã tín dụng | Hợp tác xã tín dụng nông thôn và hiệp hội tín dụng |

| Quỹ hưu trí | Quỹ hưu trí xã hội, lương hưu doanh nghiệp |

| Công ty cho thuê tài chính | Cho thuê tài chính thiết bị và cho thuê tài chính tài sản |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Tìm hiểu paladi là gì, cách sử dụng và giá trị, độ hiếm và tiềm năng đầu tư của paladi so với vàng vào năm 2025.

2025-04-24

OpenAI có tham gia thị trường chứng khoán vào năm 2025 không? Tìm hiểu cách tiếp cận AI, triển vọng IPO của OpenAI và các lựa chọn thay thế tốt nhất cho các nhà đầu tư quan tâm.

2025-04-24

Mô hình ABCD là một công cụ giao dịch phổ biến, nhưng tránh những sai lầm như hiểu sai các điểm chính và giao dịch quá mức là rất quan trọng để giao dịch thành công.

2025-04-24