Vivendo nos dias de hoje, todos querem estar mais perto do dinheiro. Mas o setor financeiro, que é reconhecido como o mais próximo do dinheiro, está repleto de fraudes. Mas a razão para isto é provavelmente porque as pessoas sabem muito pouco sobre o setor financeiro. Na verdade, para além dos investidores, qualquer pessoa que compreenda as instituições financeiras pode ter um impacto significativo nas suas finanças futuras. Como resultado, este artigo fornecerá uma explicação sistemática da classificação e função das instituições financeiras. E conte um pouco sobre como e o que fazem para ganhar dinheiro, na esperança de que isso ajude as pessoas a ficarem longe de fraudes financeiras.

Sistema de Instituições Financeiras

Sistema de Instituições Financeiras

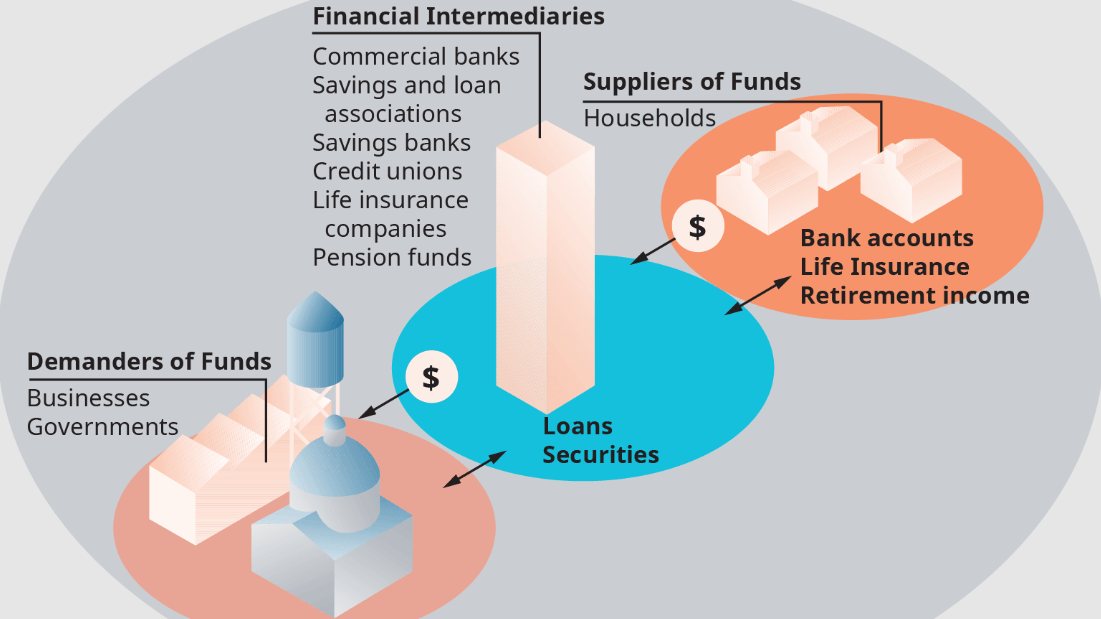

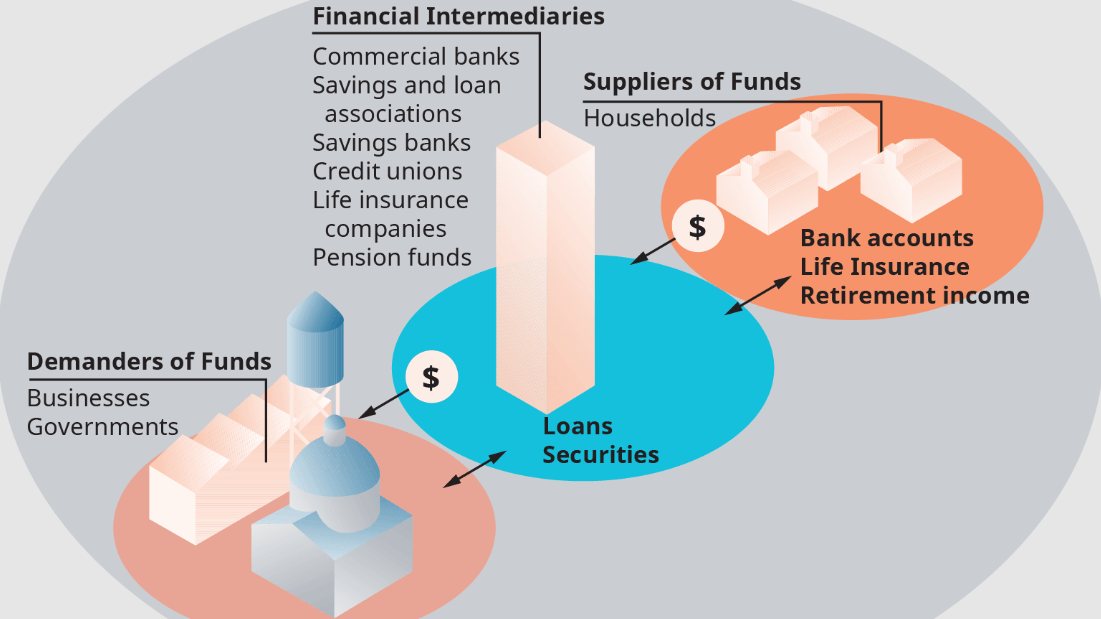

É também denominado intermediário financeiro e refere-se à organização que opera um negócio de crédito monetário e se dedica a atividades monetárias e financeiras. Seus principais ativos e passivos são constituídos por produtos financeiros; em termos simples, refere-se a intermediários financeiros envolvidos em negócios relacionados com serviços financeiros, incluindo negócios de crédito bancário, valores mobiliários, seguros, fundos fiduciários, e assim por diante.

De acordo com a classificação geral, em primeiro lugar, pode ser dividido em financiamento indireto e financiamento direto. O intermediário financeiro do financiamento indireto é principalmente uma espécie de organização intermediária financeira que faz a mediação entre os fundos do credor e do devedor e realiza o financiamento de capital para as duas partes com fundos claros. Digamos bancos. As pessoas comuns estão mais familiarizadas com os bancos comerciais. Sem bancos comerciais, pequenas quantias de dinheiro não conseguem sair. Porque, digamos, você só tem US$ 10.000 do seu próprio dinheiro; não pode comprar ações ou dívidas. Não há economia de escala na compra de nada, então você pode simplesmente colocar no banco.

Os intermediários financeiros de financiamento direto são aqueles que se equiparam às duas partes nas atividades de financiamento direto e, ao mesmo tempo, prestam serviços como planejamento, consultoria, subscrição, corretagem de valores mobiliários, etc. e outras instituições financeiras. Isso inclui bancos de investimento, empresas de valores mobiliários, corretores de valores e bolsas de valores. É importante perceber que sem as bolsas de valores não haveria forma de as pessoas comprarem ações.

A segunda categoria são depósitos e não depósitos. A intermediação financeira de depósitos é principalmente uma instituição que promove o desenvolvimento económico através da captação de depósitos e da concessão de empréstimos. Inclui principalmente caixas económicas, cooperativas de crédito e bancos comerciais, dos quais os bancos comerciais são os principais.

O intermediário financeiro de depósitos tem uma escala relativamente grande, mas não apresenta muitas variedades. Isto é, referimo-nos frequentemente a instituições de poupança, por exemplo, como a Associação de Poupança e Empréstimo dos EUA, as cooperativas de crédito da China, os bancos comerciais, e assim por diante.

Existem muitos intermediários financeiros não depositários que são contratualmente obrigados a cobrar taxas dos detentores de vários tipos de fundos não depositários. Uma companhia de seguros, por exemplo, angaria fundos através da cobrança de prémios dos proprietários, ou segurados, através de contratos de seguro. Existem também sociedades de fundos, que captam recursos por meio da emissão de recursos e depois os levam para solicitar investimento.

A terceira categoria é denominada intermediários financeiros bancários e intermediários financeiros não bancários. Os intermediários financeiros bancários são intermediários financeiros cuja actividade principal são os depósitos e empréstimos, ou seja, instituições cujo conteúdo principal são depósitos e empréstimos e liquidações cambiais, que incluem bancos centrais, bancos comerciais e bancos especializados.

As instituições financeiras não bancárias, por outro lado, são intermediários financeiros que não os bancos, tais como companhias de seguros, sociedades fiduciárias, sociedades de fundos, sociedades de leasing, sociedades de pensões, fundos de investimento, etc. Nenhum deles fornece funções de remessa e liquidação, e os depósitos não são chamados de depósitos, mas sim de cobranças de prêmios.

Por último, os intermediários financeiros também podem ser categorizados consoante sejam estabelecidos com a finalidade de obter lucros ou não, se não foram estabelecidos com a finalidade de obter lucros e se são intermediários financeiros que preservam o capital. Por exemplo, o Banco de Desenvolvimento Agrícola da China é uma instituição financeira orientada para políticas. Aqueles estabelecidos com fins lucrativos são intermediários financeiros comerciais.

A primeira função dos intermediários financeiros é poder cumprir a função de depósitos. É ao mesmo tempo a função mais básica da intermediação financeira e a tarefa mais importante da intermediação financeira de depósitos. Como muitas pessoas têm descompassos de receitas e despesas, desta vez todos os meses, além do dinheiro excedente, esperamos poder colocar um intermediário financeiro para economizar.

Em segundo lugar, tem também a função de corretagem e negociação, ou seja, intermediários financeiros para negociar produtos financeiros em nome de clientes ou fornecer serviços de liquidação de produtos financeiros. Digamos que você precise passar por uma empresa de valores mobiliários para comprar ações, e então a corretora terá uma posição de negociação no mercado por meio de seu sistema de contas e depois comprará e venderá.

A terceira chama-se função de subscrição, o que significa que os intermediários financeiros ajudam os investidores no mercado a vir e conceber produtos e a vender esses produtos a outros investidores. Qualquer coisa relacionada com finanças pode ser dada a intermediários financeiros, que podem ajudar a conceber produtos financeiros, realizar operações de capital e depois vendê-los.

Existe outra função importante chamada função consultiva e fiduciária. É a capacidade de prestar consultoria de investimento aos clientes e gerenciar suas carteiras de investimentos. Estas funções foram concebidas para ajudar os clientes a compreender e lidar melhor com os riscos de investimento, a gerir os seus ativos, a atingir os seus objetivos de investimento e a garantir que os seus interesses financeiros são efetivamente protegidos.

Isto é, instituições financeiras, que são organizações com produtos financeiros como ativos e passivos. A diferença entre ela e uma entidade é que ela projeta, comercializa, compra e venda principalmente de produtos financeiros. Para os investidores, suas principais funções são depósitos, corretagem, consultoria de subscrição e assim por diante.

Os quatro principais tipos de instituições financeiras são aquelas que ganham dinheiro.

O primeiro é um intermediário financeiro não bancário, que, como o próprio nome indica, refere-se aos intermediários financeiros que não pertencem ao sistema bancário comercial tradicional. Isto se refere principalmente a organizações que não possuem licença bancária e não são regulamentadas pelos reguladores do setor bancário. Esses intermediários financeiros podem prestar serviços bancários, mas não estão autorizados a deter depósitos públicos, fazer investimentos ou cobrar juros sobre empréstimos. Isto é muito importante e é a principal diferença entre bancos e intermediários financeiros não bancários.

De um modo geral, as empresas de corretagem de garantia, as empresas de corretagem de futuros financeiros na Internet, as sociedades fiduciárias e essas organizações são instituições financeiras não bancárias. Tomando como exemplo as corretoras, a receita comercial mais importante de uma sociedade de valores mobiliários é a comissão de negociação, que é a taxa de administração que precisamos pagar quando compramos e vendemos ações. Além disso, as corretoras também fornecem serviços de financiamento e financiamento de valores mobiliários. Ou seja, emprestam dinheiro ou ações aos seus clientes e, quando os devolvem, cobram uma certa quantia de juros.

Estes interesses são também uma importante fonte de rendimentos para as sociedades de valores mobiliários, existindo também os rendimentos obtidos com todo o processo de actuação como organização profissional para realizar investimentos, ou seja, o negócio de gestão de investimentos. Essas três receitas constituem a principal receita da corretora média.

Tomemos como exemplo as informações financeiras da corretora tradicional CITIC Securities 2020: a composição de suas receitas operacionais, a proporção das receitas de taxas e comissões, representaram 29%, as receitas de juros representaram 27% e as receitas de investimentos representaram 43%. Percebe-se que a capacidade dessa antiga corretora tradicional de obter receitas por meio de investimentos é muito forte, e ela não depende apenas da licença de corretagem concedida para cobrar juros e taxas de transação.

A principal forma de as pessoas comuns lidarem com corretoras é abrindo contas de títulos e comprando e vendendo ações. Cada corretora oferece serviços diferentes e dá um percentual de comissão diferente, cobrando de 3/1000 a menos de 1/10.000. A porcentagem exata é determinada por acordo entre cada indivíduo e a corretora, e a taxa mínima para cada transação é de US$ 5. que é uma taxa de compra e venda bidirecional. Portanto, ao abrir uma conta, converse com o corretor sobre qual é a taxa de comissão.

A segunda é a seguradora, que é uma instituição financeira muito familiar. O modelo de negócio das seguradoras também é muito simples, nomeadamente subscrição e investimento. A chamada subscrição consiste, na verdade, na venda de seguros para receber prêmios, e o investimento é o dinheiro arrecadado com a venda de seguros e depois investido para obter renda.

A rentabilidade de uma seguradora é, na verdade, o rendimento do investimento menos o custo dos passivos, e a diferença é multiplicada pelo tamanho dos ativos investidos. O índice de custo de responsabilidade é a relação entre o custo que a empresa incorre no pagamento de sinistros e despesas relacionadas em relação ao seu passivo total. Claro que a situação real é mais complicada, mas em termos simples, se você comprar uma apólice de seguro financeiro, o retorno de 4% que a seguradora promete lhe dar é o índice de custo de responsabilidade.

Em termos de subscrição, é melhor que todos os segurados estejam bem, como com seguro saúde, saudáveis e livres de doenças ou desastres, para que a seguradora não precise fazer uma reclamação. Você e eu estamos todos felizes. Em termos de investimento, a seguradora só precisa investir os prémios arrecadados para maximizar ao máximo a taxa de retorno, e então poderá obter um lucro estável sem perder dinheiro.

As principais fontes de receita da seguradora são as três diferenças: a diferença de juros, a diferença de morte e a diferença de taxas. Por exemplo, digamos que você compre uma apólice de seguro com uma taxa de juros acordada de 4% no momento da compra. Depois, a seguradora ganha 5% através do investimento, portanto existe um spread de 1% entre a taxa de juros e a taxa de juros de 4%.

Ao mesmo tempo, a seguradora necessita de gerir os prémios após a sua cobrança, operá-los, etc., e estes incorrerão naturalmente em determinadas despesas. Se a companhia de seguros estimasse inicialmente que os custos de gestão ou operacionais seriam de $ 500.000. mas no final gastou apenas US$ 300.000. Então a diferença da taxa vale 50-30 = 200.000; os 200.000 extras. em certo sentido, é o dinheiro ganho.

O tema da propagação da mortalidade é um pouco mais pesado e significa que a seguradora contrata um grupo de atuários para calcular a taxa de mortalidade esperada. Digamos que a taxa de mortalidade esperada seja de 10%, o que significa que em cada 100 pessoas que compram seguro, há uma chance de que 10 delas tenham que pagar quando morrerem. Mas na realidade, apenas 6 pessoas morreram, então a diferença é 10-6=4. O resto é o que a seguradora ganha.

Tomando como exemplo as informações do relatório financeiro da New China Insurance em 2020, a estrutura de rendimentos dos rendimentos da actividade seguradora desta seguradora representou 75% do rendimento total, enquanto os rendimentos de investimento representaram 25%, principalmente estes dois tipos. Ao adquirir vários tipos de seguro, você negociará com seguradoras e deverá encontrar um produto de seguro que atenda às suas necessidades de risco. A função mais importante do seguro é, na verdade, a função de proteção, que nos ajuda a manter uma vida normal mesmo que ocorram riscos extremos.

Por conseguinte, devemos concentrar-nos na função de protecção dos seguros e nos correspondentes tipos de produtos de seguros financeiros, tendo em conta o modelo de lucro da seguradora. O chamado seguro financeiro, na perspectiva da seguradora, consiste, na verdade, em pegar seu dinheiro para investir, ganhar dinheiro no meio para dividir o lucro e perder dinheiro para arcar com o prejuízo. Nesse caso, é melhor investir por conta própria ou procurar uma empresa de fundos profissional.

O terceiro é o banco, que é a instituição financeira mais conhecida. Os bancos partem dos depositantes com taxas de juros baixas para absorver o excesso de fundos e depois com taxas de juros altas para trazer aqueles que precisam de negócios dos quais possam ganhar um spread. Isto parece ser particularmente fácil; o banco não fez nada em relação ao lucro líquido; na verdade, isso não aconteceu. Isso não é. Os bancos têm pelo menos três responsabilidades muito importantes para ganhar a diferença.

Primeiro, a produção de informação. Os empréstimos bancários necessitam frequentemente de algum processo rigoroso, por exemplo, de acordo com a situação empresarial do mutuário, para determinar a sua capacidade de reembolso. Em seguida, a decisão de empréstimo pode ser tomada, juntamente com o valor do empréstimo, a taxa do empréstimo e outros detalhes a serem determinados. Depois disso, também é necessário um acompanhamento contínuo, para que o empréstimo possa ser recuperado a tempo, caso haja qualquer deterioração na situação comercial do mutuário.

Portanto, o banco está coletando cuidadosamente informações sobre o mutuário para superar a assimetria de informações e decidir se vai pedir dinheiro emprestado e a que taxa de juros. Este trabalho envolve a produção de informações.

A segunda é assumir o risco de liquidez. Os depositantes colocam seu dinheiro no banco e há depósitos e saques todos os dias. Mas haverá uma certa quantia de dinheiro depositada, que o banco poderá usar para fazer empréstimos de longo prazo. Como a taxa de juro de curto prazo é inferior à taxa de juro de longo prazo, o banco utiliza depósitos de curto prazo e empréstimos de longo prazo para realizar o spread, que é uma das suas fontes de rendimento.

Ao mesmo tempo, o banco tem de gerir a liquidez porque o empréstimo é de longo prazo e não pode ser recuperado a qualquer momento, mas os depositantes retirarão dinheiro a qualquer momento para manter uma certa quantia de dinheiro. Os depositantes podem levantar dinheiro a qualquer momento sem terem de suportar o risco de liquidez e, como portador desta parte do risco de liquidez, o banco obtém assim um rendimento compensatório.

Em terceiro lugar, é a assunção do risco de crédito. Isto significa que o risco de crédito do mutuário é suportado pelo banco e, se o mutuário não reembolsar o empréstimo atempadamente, o banco deve utilizar o seu próprio dinheiro para reembolsar.

Assim, por trás do spread aparentemente simples, na verdade, existem muitas outras instituições financeiras que não podem ser assumidas como tendo a responsabilidade da substituição. Por exemplo, o trabalho de produção de informação, como o risco de liquidez e a assunção do risco de crédito, é o modo especial de ganhar dinheiro do banco.

Tomando como exemplo as informações financeiras do China Merchants Bank em 2020, a sua estrutura de receitas em termos de margem financeira representou 64% da receita total, as receitas de taxas e comissões representaram 27% e outras receitas representaram 9%. De todas as receitas de juros, os juros dos empréstimos de varejo representaram 62,3% da receita. A repartição mostra que o rendimento dos empréstimos empresariais é de 3,98. A taxa de juros do empréstimo pessoal é de 5,89.

Neste conjunto de dados, os empréstimos corporativos são, na verdade, os empréstimos de longo prazo mencionados. Os empréstimos pessoais destinam-se à pessoa média que lida com bancos principalmente para acesso a dinheiro e empréstimos com cartão de crédito. Ou seja, a taxa de juros que uma pessoa média paga ao banco pelo uso do cartão de crédito é de 5,89. E essa é a taxa de retorno do banco.

O quarto é o banco de investimento. O banco de investimento parece grandioso, mas na verdade é um intermediário que usa dinheiro para atender às necessidades de vendedores e compradores. O principal é que algumas entidades e corretoras, por conta da expansão de seus negócios, necessitam de recursos para aumentar os lucros. O banco de investimento precisa entender essa necessidade e ir ao mercado encontrar investidores dispostos. A fonte desses fundos são as empresas que possuem grandes quantidades de capital monetário, como fundos e também empresas de capital de risco.

O principal negócio de um banco de investimento são os serviços de corretagem e fechamento, conectando compradores e vendedores em diferentes mercados para cobrar comissões. Os bancos de investimento oferecem serviços de fechamento quando uma empresa precisa de financiamento. Por exemplo, um banco pode comprar ações de uma empresa e depois vendê-las aos investidores. Então, o banco de investimento poderá não conseguir vender essas ações a um preço mais elevado e, portanto, poderá perder dinheiro no IPO. Para contrariar este risco, alguns bancos de investimento cobram uma taxa fixa pelo processo de encerramento.

Se as ações forem vendidas a investidores a um preço mais elevado, a diferença de preço entre a venda e o lucro é também o rendimento do banco de investimento. Nas informações financeiras de 2020 do CICC, por exemplo, sua estrutura de receitas mostra que as receitas do negócio de banco de investimento representaram 24% da receita total, as receitas do negócio de ações representaram 23% e as receitas de gestão de patrimônio representaram 24%, que são as principais fontes de renda para o banco de investimento.

Cada um destes quatro tipos de instituições financeiras tem funções e modos de funcionamento únicos e desempenha um papel diferente no mercado financeiro, desempenhando um papel importante no desenvolvimento económico e na estabilidade do sistema financeiro através da prestação de serviços como depósitos, empréstimos , seguros, investimentos e corretagem.

Quais são as instituições financeiras?

| Tipo

|

mediação financeira

|

| Banco

|

Bancos comerciais, bancos de investimento e bancos centrais |

| Companhia de seguros

|

Seguro de vida, seguro patrimonial e seguro saúde |

| Companhia de Valores Mobiliários

|

Corretores de valores mobiliários, bolsas de valores |

| Companhia de confiança

|

Fundos fiduciários, fundos fiduciários de propriedade |

| Empresa de fundos de investimento

|

Fundos mútuos, fundos de hedge e fundos de private equity |

| Casas de penhores

|

Empréstimos de penhor, hipotecas |

| Empresas Fintech

|

Instituições de pagamento, plataformas de empréstimo P2P e plataformas de negociação de moeda digital |

| Cooperativas de crédito

|

Cooperativas de crédito rural e associações de cooperativas de crédito |

| Fundos de pensão

|

Fundo de Pensões Social, Pensão Empresarial |

| Empresas de leasing financeiro

|

Leasing financeiro de equipamentos e leasing financeiro de ativos |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Sistema de Instituições Financeiras

Sistema de Instituições Financeiras