Торговля

Краткое содержание:

Краткое содержание:

Финансовые институты – это различные организации, осуществляющие финансовую деятельность: страховщики, банки, инвестиционные банки. получение прибыли за счет спредов, комиссий и доходов от инвестиций, обеспечение обращения фондов и управление рисками для экономики.

Живя в наше время, каждый хочет быть ближе к деньгам. Но финансовая индустрия, которая признана наиболее близкой к деньгам, пронизана мошенничеством. Но причина этого, вероятно, в том, что люди так мало знают о финансовой индустрии. Фактически, помимо инвесторов, любой, кто разбирается в финансовых институтах, может оказать существенное влияние на их будущее финансы. В результате в этой статье будет дано систематическое объяснение классификации и функций финансовых учреждений. И расскажу немного о том, как и что они делают, чтобы заработать деньги, в надежде, что это поможет людям уберечься от финансовых аферистов.

Система финансовых институтов

Система финансовых институтов

Его также называют финансовым посредником и относятся к организации, которая управляет денежно-кредитным бизнесом и занимается денежно-кредитной и финансовой деятельностью. Его основные активы и обязательства состоят из финансовых продуктов; Проще говоря, это относится к финансовым посредникам, занимающимся бизнесом, связанным с финансовыми услугами, включая банковский кредит, ценные бумаги, страхование, трастовые фонды и так далее.

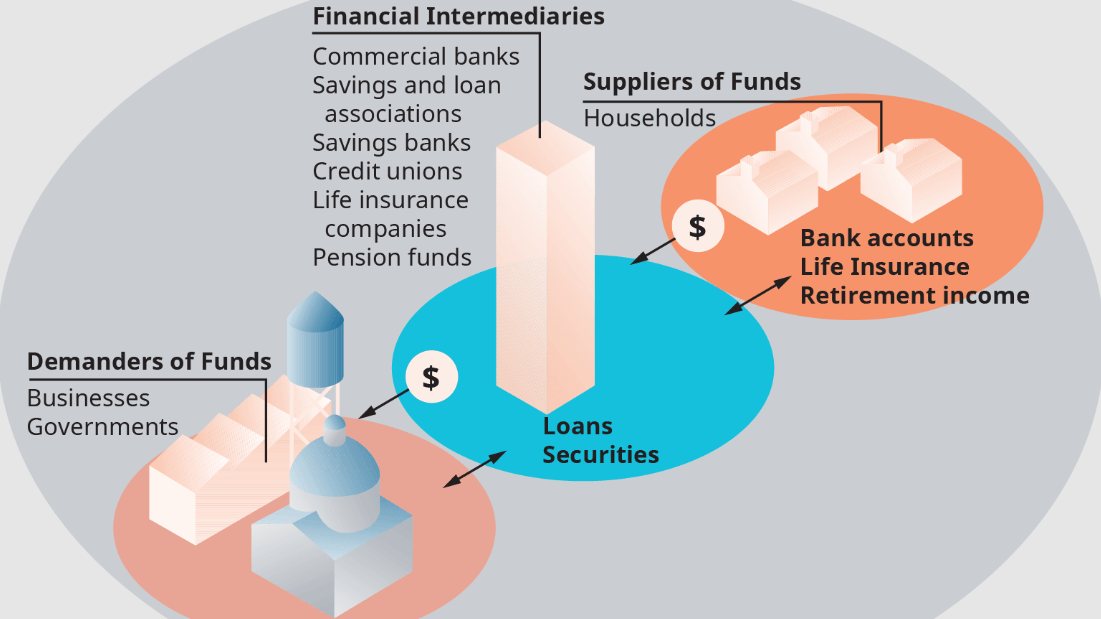

По общей классификации, во-первых, его можно разделить на косвенное финансирование и прямое финансирование. Финансовый посредник косвенного финансирования - это, главным образом, своего рода финансовая посредническая организация, которая выступает посредником между средствами кредитора и должника и осуществляет финансирование капитала для двух сторон за счет чистых средств. Допустим, банки. Обычные люди лучше всего знакомы с коммерческими банками. Без коммерческих банков небольшие суммы денег не смогут найти выхода. Потому что, скажем, у вас есть только 10 000 долларов собственных денег; он не может покупать акции или долговые обязательства. При покупке чего-либо нет эффекта масштаба, поэтому вы можете просто положить это в банк.

Финансовыми посредниками прямого финансирования являются те, которые объединяют две стороны в деятельности прямого финансирования и в то же время предоставляют такие услуги, как планирование, консалтинг, андеррайтинг, брокерские услуги по ценным бумагам и т. д. Сюда входят инвестиционные банки, фирмы по ценным бумагам, и другие финансовые учреждения. Сюда входят инвестиционные банки, фирмы, занимающиеся ценными бумагами, биржевые маклеры и фондовые биржи. Важно понимать, что без фондовых бирж у людей не было бы возможности покупать акции.

Вторая категория – депозиты и недепозиты. Финансовое посредничество депозитов - это, главным образом, институт, который способствует экономическому развитию путем приема депозитов и предоставления кредитов. В него в основном входят сберегательные кассы, кредитные союзы и коммерческие банки, из которых коммерческие банки являются основными.

Финансовое посредничество депозитов имеет сравнительно большие масштабы, но не имеет большого разнообразия. То есть мы часто ссылаемся на сберегательные учреждения, например, такие как Сберегательно-сберегательная ассоциация США, кредитные союзы Китая, коммерческие банки и так далее.

Существует множество недепозитарных финансовых посредников, которые по контракту обязаны собирать взносы с держателей различных типов недепозитарных фондов. Например, страховая компания собирает средства путем сбора премий от владельцев или держателей полисов по договорам страхования. Существуют также фондовые компании, которые собирают средства путем выпуска фондов, а затем принимают их для подачи заявки на инвестирование.

Третья категория называется банковскими финансовыми посредниками и небанковскими финансовыми посредниками. Банковские финансовые посредники — это финансовые посредники, основной деятельностью которых являются депозиты и кредиты, то есть учреждения, основным содержанием которых являются депозиты, кредиты и расчеты по валютным курсам, к которым относятся центральные банки, коммерческие банки и специализированные банки.

Небанковские финансовые учреждения, с другой стороны, являются финансовыми посредниками, отличными от банков, такими как страховые компании, трастовые компании, фондовые компании, лизинговые компании, пенсионные компании, инвестиционные фонды и так далее. Ни один из них не выполняет функции денежных переводов и расчетов, а депозиты называются не депозитами, а скорее сборами премий.

Наконец, финансовых посредников также можно классифицировать в зависимости от того, созданы ли они с целью получения прибыли или нет, созданы ли они не с целью получения прибыли и являются ли они финансовыми посредниками, сохраняющими капитал. Например, Банк сельскохозяйственного развития Китая является финансовым учреждением, ориентированным на политику. Компании, созданные с целью получения прибыли, являются коммерческими финансовыми посредниками.

Первая функция финансовых посредников — выполнять функцию депозитов. Это одновременно основная функция финансового посредничества и важнейшая задача депозитного финансового посредничества. Поскольку у многих людей доходы и расходы не совпадают, на этот раз каждый месяц, в дополнение к лишним деньгам, мы надеемся, что сможем привлечь финансового посредника для накопления.

Во-вторых, он также выполняет брокерские и торговые функции, то есть финансовых посредников для торговли финансовыми продуктами от имени клиентов или предоставления услуг по расчету финансовых продуктов. Допустим, вам нужно пройти через компанию по ценным бумагам, чтобы купить акции, а затем брокер получит торговое место на рынке через свою систему счетов, а затем будет покупать и продавать.

Третья называется функцией андеррайтинга, что означает, что финансовые посредники помогают инвесторам на рынке приходить, разрабатывать продукты и продавать эти продукты другим инвесторам. Все, что связано с финансами, можно поручить финансовым посредникам, которые помогут разработать финансовые продукты, выполнить капитальные операции, а затем продать их.

Есть еще одна важная функция, называемая консультативной и фидуциарной функцией. Это способность предоставлять инвестиционные консультации клиентам и управлять их инвестиционными портфелями. Эти функции призваны помочь клиентам лучше понимать инвестиционные риски и справляться с ними, управлять своими активами, достигать инвестиционных целей и обеспечивать эффективную защиту своих финансовых интересов.

То есть финансовые учреждения, которые представляют собой организации, чьи финансовые продукты являются активами и пассивами. Разница между ним и организацией заключается в том, что она в основном занимается разработкой, торговлей, покупкой и продажей финансовых продуктов. Для инвесторов его основными функциями являются депозиты, брокерские услуги, консультирование по андеррайтингу и так далее.

Основные четыре типа финансовых учреждений — это те, которые делают деньги.

Первый — это небанковский финансовый посредник, который, как следует из названия, относится к тем финансовым посредникам, которые не принадлежат к традиционной коммерческой банковской системе. В основном это касается организаций, не имеющих банковской лицензии и не регулируемых регуляторами банковской отрасли. Такие финансовые посредники могут предоставлять банковские услуги, но им не разрешается хранить государственные депозиты, осуществлять инвестиции или собирать проценты по кредитам. Это очень важно и является основным различием между банками и небанковскими финансовыми посредниками.

Вообще говоря, брокерские гарантийные компании, брокерские компании по финансовым фьючерсам в Интернете, трастовые компании и подобные организации являются небанковскими финансовыми учреждениями. Если взять в качестве примера брокерские фирмы, то наиболее важным доходом компании, занимающейся ценными бумагами, является торговая комиссия, которая представляет собой комиссию за обработку, которую мы должны платить при покупке и продаже акций. Кроме того, брокерские фирмы также предоставляют услуги финансирования и финансирования ценных бумаг. То есть они одалживают своим клиентам деньги или акции, а когда те их возвращают, они прикрепляют определенную сумму процентов.

Эти интересы также являются важным источником дохода для фирм, занимающихся ценными бумагами, а также есть доход, полученный от всего процесса деятельности профессиональной организации по осуществлению инвестиций, то есть от бизнеса по управлению инвестициями. Эти три дохода составляют основной доход средней брокерской фирмы.

В качестве примера возьмем финансовую информацию традиционной брокерской компании CITIC Securities 2020: в составе ее операционного дохода доля доходов от сборов и комиссий составила 29%, процентные доходы - 27%, а инвестиционные доходы - 43%. Видно, что способность этой традиционной старой брокерской фирмы получать доход за счет инвестиций очень сильна, и они не просто полагаются на брокерскую лицензию, выданную для сбора процентов и комиссий за транзакции.

Основным способом взаимодействия обычных людей с брокерскими фирмами является открытие счетов ценных бумаг, а также покупка и продажа акций. Каждая брокерская фирма предлагает разные услуги и дает разный процент комиссии: от 3/1000 до менее 1/10 000. Точный процент определяется по соглашению между каждым физическим лицом и брокерской фирмой, а минимальная комиссия за каждую транзакцию составляет 5 долларов США. это двусторонняя плата за покупку и продажу. Поэтому, когда вы открываете счет, обязательно поговорите с брокером о размере комиссии.

Второй — страховая компания, очень знакомая финансовая организация. Бизнес-модель страховых компаний также очень проста: андеррайтинг и инвестиции. Так называемый андеррайтинг на самом деле представляет собой продажу страховки для сбора премий, а инвестиции — это деньги, полученные от продажи страховки и затем инвестированные для получения дохода.

Прибыльность страховой компании фактически представляет собой инвестиционную доходность за вычетом стоимости обязательств, а разница умножается на размер вложенных активов. Коэффициент стоимости ответственности — это отношение затрат, которые компания несет на оплату претензий и связанных с ними расходов, к ее общей сумме обязательств. Конечно, реальная ситуация сложнее, но, говоря простым языком, если вы покупаете полис финансового страхования, то 4% доходности, которые обещает вам страховая компания, и есть коэффициент стоимости ответственности.

С точки зрения андеррайтинга, лучше всего, чтобы у застрахованных все было в порядке, например, с медицинской страховкой, были здоровы и не страдали от болезней или стихийных бедствий, чтобы страховой компании не приходилось предъявлять претензии. Мы с тобой все счастливы. С точки зрения инвестиций страховой компании необходимо только инвестировать собранные премии, чтобы максимизировать норму прибыли, и тогда она сможет получать стабильную прибыль, не теряя при этом денег.

Основными источниками дохода страховой компании являются три разницы: разница в процентах, разница в случае смерти и разница в комиссиях. Например, предположим, что вы покупаете страховой полис с согласованной процентной ставкой 4% на момент покупки. После этого страховая компания зарабатывает 5% за счет инвестиций, поэтому разница между процентной ставкой и процентной ставкой в 4% составляет 1%.

В то же время страховой компании необходимо управлять премиями после их сбора, эксплуатировать их и т. д., а это, естественно, повлечет за собой определенные расходы. Если страховая компания первоначально подсчитала, что управленческие или эксплуатационные расходы составят 500 000 долларов США. но в итоге было потрачено всего 300 000 долларов. Тогда разница в комиссиях составит 50-30 = 200.000; дополнительные 200 000. в каком-то смысле это заработанные деньги.

Тема разброса смертности немного сложнее, и это означает, что страховая компания нанимает группу актуариев, чтобы вычислить ожидаемый уровень смертности. Допустим, ожидаемый уровень смертности составляет 10%, а это означает, что из 100 человек, купивших страховку, есть вероятность, что 10 из них придется выплатить страховку после смерти. Но на самом деле погибло всего 6 человек, так что разница 10-6=4. Остальное — это то, что зарабатывает страховая компания.

Если взять в качестве примера информацию из финансового отчета New China Insurance за 2020 год, то в структуре доходов этой страховой компании доходы от страхового бизнеса составили 75% от общего дохода, а инвестиционные доходы - 25%, в основном эти два вида. Покупая различные виды страхования, вы будете иметь дело со страховыми компаниями и должны найти страховой продукт, отвечающий вашим потребностям в рисках. Важнейшей функцией страхования на самом деле является функция защиты, которая помогает нам сохранять нормальную жизнь даже в случае возникновения экстремальных рисков.

Поэтому следует сосредоточиться на защитной функции страхования и соответствующих видах финансовых страховых продуктов, имея в виду модель прибыли страховой компании. Так называемое финансовое страхование, с точки зрения страховой компании, на самом деле заключается в том, чтобы взять ваши деньги для инвестирования, заработать деньги посередине, чтобы разделить доходы, и потерять деньги, чтобы покрыть убытки. В этом случае лучше инвестировать самостоятельно или найти профессиональную фондовую компанию.

Третий — банк, который является самым знакомым финансовым учреждением. Банки состоят из вкладчиков с низкими процентными ставками, чтобы поглотить избыточные средства, а затем с высокими процентными ставками, чтобы привлечь нуждающихся в бизнесе, на котором можно заработать спред. Это кажется особенно простым; банк ничего не сделал по заложенной прибыли; на самом деле это не так. Это не. Банки несут как минимум три очень важные обязанности, чтобы заработать разницу.

Во-первых, производство информации. Банковское кредитование часто требует определенного строгого процесса, например, в зависимости от деловой ситуации заемщика, чтобы определить его платежеспособность. Затем может быть принято решение о кредитовании, а также сумма кредита, ставка кредита и другие детали, которые необходимо определить. После этого также требуется постоянное наблюдение, чтобы кредит мог быть возмещен вовремя, если произойдет ухудшение деловой ситуации заемщика.

Поэтому банк тщательно собирает информацию о заемщике, чтобы преодолеть информационную асимметрию и принять решение, брать ли деньги в долг и под какую процентную ставку. Эта работа предполагает производство информации.

Во-вторых, необходимо нести риск ликвидности. Вкладчики кладут свои деньги в банк, и каждый день происходит пополнение и снятие средств. Но на депозите будет определенная сумма денег, которую банк сможет использовать для выдачи долгосрочных кредитов. Поскольку краткосрочная процентная ставка ниже, чем долгосрочная процентная ставка, банк использует краткосрочные депозиты и долгосрочные кредиты для реализации спреда, который является одним из его источников дохода.

В то же время банку приходится управлять ликвидностью, поскольку кредит долгосрочный и не может быть погашен в любой момент, а вкладчики в любой момент заберут наличные, чтобы сохранить определенную сумму денег. Вкладчики могут снять деньги в любое время, не неся при этом риска ликвидности, и как носитель этой части риска ликвидности банк, таким образом, получает компенсационный доход.

В-третьих, это принятие кредитного риска. Это означает, что кредитный риск заемщика несет банк, и если заемщик не сможет погасить кредит вовремя, банк должен использовать для погашения собственные деньги.

Таким образом, за, казалось бы, простым спредом, на самом деле стоит множество других финансовых учреждений, которые не могут нести ответственность за замещение. Например, труд по производству информации, такой как риск ликвидности и кредитный риск, является особым способом зарабатывания денег банка.

На примере финансовой информации China Merchants Bank за 2020 год структура его доходов с точки зрения чистого процентного дохода составила 64% от общего объема доходов, комиссионные доходы составили 27%, а прочие доходы - 9%. Из всех процентных доходов проценты по розничным кредитам составили 62,3% выручки. Анализ показывает, что доходность по корпоративным кредитам составляет 3,98. Процентная ставка по потребительским кредитам составляет 5,89.

В этом наборе данных корпоративные кредиты на самом деле представляют собой только что упомянутые долгосрочные кредиты. Потребительские кредиты предназначены для обычного человека, который имеет дело с банками в основном для доступа к деньгам и кредитованию по кредитным картам. Другими словами, процентная ставка, которую среднестатистический человек платит банку за использование кредитной карты, составляет 5,89. И это норма прибыли банка.

Четвертый – инвестиционно-банковская деятельность. Инвестиционный банкинг звучит высокопарно, но на самом деле это посредник, который использует деньги для удовлетворения потребностей продавцов и покупателей. Главное, что некоторым субъектам и брокерским фирмам в связи с расширением своего бизнеса необходимы средства для увеличения прибыли. Инвестиционному банку необходимо понять эту необходимость и выйти на рынок в поисках желающих инвесторов. Источником этих средств являются те компании, которые имеют большие объемы денежного капитала, например, фонды, а также фирмы венчурного капитала.

Основной деятельностью инвестиционного банка являются брокерские и закрывающие услуги, связывающие покупателей и продавцов на разных рынках для сбора комиссионных. Инвестиционные банки предоставляют услуги закрытия, когда компания нуждается в финансировании. Например, банк может купить акции компании, а затем продать их инвесторам. Тогда инвестиционный банк может оказаться не в состоянии продать эти акции по более высокой цене и, следовательно, может потерять деньги на IPO. Чтобы противостоять этому риску, некоторые инвестиционные банки взимают фиксированную комиссию за процесс закрытия.

Если акции продаются инвесторам по более высокой цене, разница в цене между продажей и прибылью также является доходом инвестиционного банка. Например, в финансовой информации CICC за 2020 год структура доходов показывает, что доходы от инвестиционно-банковского бизнеса составляли 24% от общего дохода, доходы от фондового бизнеса - 23%, а доходы от управления активами - 24%, которые являются основными источниками дохода. доход инвестиционного банка.

Каждый из этих четырех типов финансовых учреждений имеет свои уникальные функции и режимы работы и играет различную роль на финансовом рынке, играя важную роль в экономическом развитии и стабильности финансовой системы посредством предоставления таких услуг, как депозиты, кредиты. , страхование, инвестиции и брокерские услуги.

| Тип | Финансовое посредничество |

| Банк | Коммерческие банки, инвестиционные банки и центральные банки |

| Страховая компания | Страхование жизни, страхование имущества и медицинское страхование |

| Ценная компания | Брокеры по ценным бумагам, фондовые биржи |

| Трастовая компания | Целевые фонды, имущественные трасты |

| Компания инвестиционного фонда | Взаимные фонды, хедж-фонды и фонды прямых инвестиций |

| Ростовщики | Ломбардные кредиты, ипотека |

| Финтех-компании | Платежные учреждения, платформы P2P-кредитования и платформы для торговли цифровой валютой |

| Кредитные кооперативы | Сельские кредитные кооперативы и ассоциации кредитных союзов |

| Пенсионные фонды | Социальный пенсионный фонд, Пенсия предприятия |

| Финансово-лизинговые компании | Финансовый лизинг оборудования и финансовый лизинг активов |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Узнайте, что такое палладий, как он используется и чем он отличается от золота с точки зрения стоимости, редкости и инвестиционного потенциала в 2025 году.

2025-04-24

OpenAI выйдет на фондовый рынок в 2025 году? Узнайте, как привлечь внимание к ИИ, о перспективах IPO OpenAI и лучших альтернативах для заинтересованных инвесторов.

2025-04-24

Модель ABCD — популярный торговый инструмент, но для успешной торговли крайне важно избегать таких ошибок, как неправильная интерпретация ключевых моментов и чрезмерная торговля.

2025-04-24