En la actualidad, todo el mundo quiere estar más cerca del dinero. Pero la industria financiera, considerada la más cercana al dinero, está plagada de estafas. Pero la razón de esto probablemente sea que la gente sabe muy poco sobre la industria financiera. De hecho, además de los inversores, cualquiera que comprenda las instituciones financieras puede tener un impacto significativo en sus finanzas futuras. Como resultado, este artículo proporcionará una explicación sistemática de la clasificación y función de las instituciones financieras. Y cuente un poco sobre cómo y qué hacen para ganar dinero, con la esperanza de que ayude a las personas a mantenerse alejadas de las estafas financieras.

Sistema de Instituciones Financieras

Sistema de Instituciones Financieras

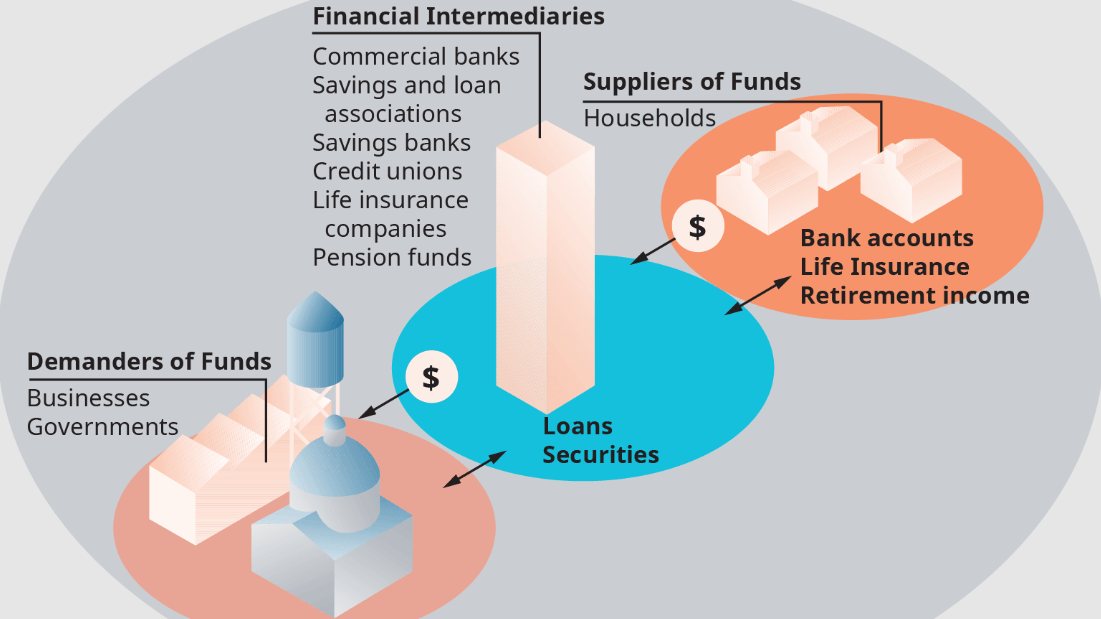

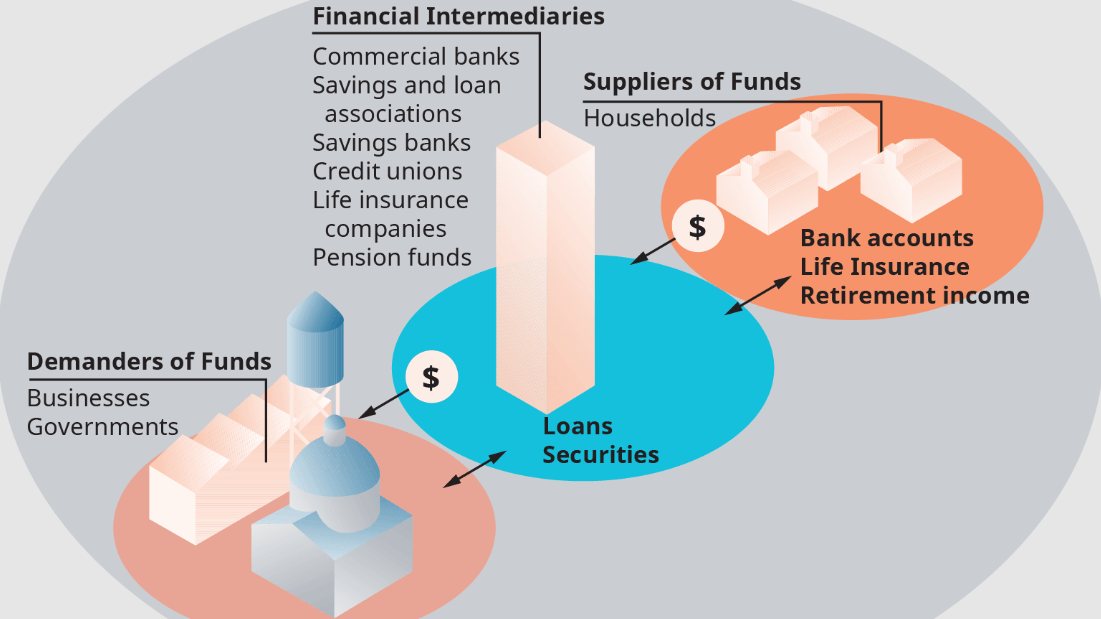

También se le llama intermediario financiero y se refiere a la organización que opera un negocio de crédito monetario y se dedica a actividades monetarias y financieras. Sus principales activos y pasivos están compuestos por productos financieros; en términos simples, se refiere a intermediarios financieros dedicados a negocios relacionados con servicios financieros, incluidos negocios de crédito bancario, valores, seguros, fondos fiduciarios, etc.

Según la clasificación general, en primer lugar, se puede dividir en financiación indirecta y financiación directa. El intermediario financiero de financiación indirecta es principalmente un tipo de organización intermediaria financiera que media entre los fondos del acreedor y el deudor y realiza la financiación de capital para las dos partes con fondos claros. Digamos bancos. La gente común está más familiarizada con los bancos comerciales. Sin bancos comerciales, las pequeñas cantidades de dinero no pueden encontrar salida. Porque, digamos, sólo tienes $10.000 de tu propio dinero; no puede comprar acciones ni deuda. No hay economías de escala al comprar algo, así que puedes simplemente ponerlo en un banco.

Los intermediarios financieros de financiación directa son aquellos que unen a las dos partes en las actividades de financiación directa y, al mismo tiempo, prestan servicios tales como planificación, consultoría, suscripción, corretaje de valores, etc. Esto incluye bancos de inversión, casas de bolsa, y otras instituciones financieras. Esto incluye bancos de inversión, empresas de valores, corredores de bolsa y bolsas de valores. Es importante darse cuenta de que sin las bolsas de valores, la gente no tendría forma de comprar acciones.

La segunda categoría son los depósitos y los no depósitos. La intermediación financiera de depósitos es principalmente una institución que promueve el desarrollo económico mediante la captación de depósitos y el otorgamiento de préstamos. Incluye principalmente cajas de ahorros, cooperativas de crédito y bancos comerciales, de los cuales los bancos comerciales son los principales.

El intermediario financiero de depósitos tiene una escala relativamente grande, pero no tiene muchas variedades. Es decir, a menudo nos referimos a instituciones de ahorro, por ejemplo, como la Asociación de Ahorros y Préstamos de Estados Unidos, las cooperativas de crédito de China, los bancos comerciales, etc.

Hay muchos intermediarios financieros no depositarios que están obligados contractualmente a cobrar cuotas a los tenedores de diversos tipos de fondos no depositarios. Una compañía de seguros, por ejemplo, recauda fondos cobrando primas a los propietarios o tomadores de pólizas a través de contratos de seguro. También hay compañías de fondos, que recaudan fondos mediante la emisión de fondos y luego los utilizan para solicitar inversiones.

La tercera categoría se denomina intermediarios financieros bancarios e intermediarios financieros no bancarios. Los intermediarios financieros bancarios son intermediarios financieros cuyo negocio principal son los depósitos y préstamos, es decir, instituciones cuyo contenido principal son depósitos y préstamos y liquidaciones de tipos de cambio, que incluyen bancos centrales, bancos comerciales y bancos especializados.

Las instituciones financieras no bancarias, por otra parte, son intermediarios financieros distintos de los bancos, como compañías de seguros, compañías fiduciarias, compañías de fondos, compañías de leasing, compañías de pensiones, fondos de inversión, etc. Ninguno de ellos proporciona funciones de remesas y liquidación, y los depósitos no se denominan depósitos sino cobros de primas.

Por último, los intermediarios financieros también pueden clasificarse según si se establecen con el fin de obtener beneficios o no, si no se establecen con el fin de obtener beneficios y si son intermediarios financieros que preservan el capital. Por ejemplo, el Banco de Desarrollo Agrícola de China es una institución financiera orientada a la formulación de políticas. Los establecidos con fines de lucro son intermediarios financieros comerciales.

La primera función de los intermediarios financieros es poder cumplir la función de depósitos. Es a la vez la función más básica de la intermediación financiera y la tarea más importante de la intermediación financiera de depósitos. Debido a que muchas personas tienen desajustes en ingresos y gastos, esta vez todos los meses, además del dinero sobrante, esperamos poder poner un intermediario financiero para ahorrar.

En segundo lugar, también tiene la función de corretaje y negociación, es decir, intermediarios financieros para negociar productos financieros en nombre de los clientes o proporcionar servicios de liquidación de productos financieros. Digamos que usted tiene que pasar por una compañía de valores para comprar acciones, y luego el corredor tendrá un puesto de negociación en el mercado a través de su sistema de cuentas y luego comprará y venderá.

La tercera se llama función de suscripción, lo que significa que los intermediarios financieros ayudan a los inversores en el mercado a venir, diseñar productos y venderlos a otros inversores. Cualquier cosa relacionada con las finanzas se puede encomendar a intermediarios financieros, que pueden ayudar a diseñar productos financieros, realizar operaciones de capital y luego venderlos.

Existe otra función importante llamada función asesora y fiduciaria. Es la capacidad de brindar asesoramiento de inversión a los clientes y administrar sus carteras de inversión. Estas funciones están diseñadas para ayudar a los clientes a comprender y enfrentar mejor los riesgos de inversión, administrar sus activos, lograr sus objetivos de inversión y garantizar que sus intereses financieros estén protegidos de manera efectiva.

Es decir las instituciones financieras, que son organizaciones que tienen productos financieros como activos y pasivos. La diferencia entre esta y una entidad es que se encarga principalmente del diseño, comercialización, compra y venta de productos financieros. Para los inversores, sus principales funciones son los depósitos, la intermediación, el asesoramiento en materia de suscripción, etc.

Los cuatro tipos principales de instituciones financieras son las que ganan dinero.

El primero es un intermediario financiero no bancario, que como su nombre lo indica, se refiere a aquellos intermediarios financieros que no pertenecen al sistema de banca comercial tradicional. Esto se refiere principalmente a organizaciones que no tienen licencia bancaria y no están reguladas por los reguladores de la industria bancaria. Estos intermediarios financieros pueden prestar servicios bancarios, pero no están autorizados a mantener depósitos públicos, realizar inversiones ni cobrar intereses sobre préstamos. Esto es muy importante y es la diferencia fundamental entre los bancos y los intermediarios financieros no bancarios.

En términos generales, las empresas de garantía de corretaje, las empresas de corretaje de futuros financieros de Internet, las empresas fiduciarias y otras organizaciones similares son instituciones financieras no bancarias. Tomando como ejemplo las empresas de corretaje, el ingreso comercial más importante de una compañía de valores es la comisión de negociación, que es la tarifa de gestión que debemos pagar cuando compramos y vendemos acciones. Además, las casas de bolsa también brindan servicios de financiamiento y financiamiento de valores. Es decir, prestan dinero o acciones a sus clientes, y cuando se los devuelven les aplican una determinada cantidad de intereses.

Estos intereses también son una importante fuente de ingresos para las empresas de valores, y también están los ingresos obtenidos de todo el proceso de actuar como una organización profesional para realizar inversiones, es decir, el negocio de gestión de inversiones. Estos tres ingresos constituyen los principales ingresos de la empresa de corretaje promedio.

Tomemos como ejemplo la información financiera de la correduría tradicional CITIC Securities 2020: la composición de sus ingresos operativos, la proporción de ingresos por honorarios y comisiones representó el 29%, los ingresos por intereses representaron el 27% y los ingresos por inversiones representaron el 43%. Se puede ver que la capacidad de esta antigua firma de corretaje tradicional para obtener ingresos a través de la inversión es muy fuerte, y no dependen solo de la licencia de corretaje otorgada para cobrar intereses y tarifas de transacción.

La principal forma en que la gente común trata con las empresas de corretaje es abriendo cuentas de valores y comprando y vendiendo acciones. Cada casa de bolsa ofrece diferentes servicios y da un porcentaje diferente de comisión, cobrando desde 3/1000 hasta menos de 1/10.000. El porcentaje exacto se determina mediante acuerdo entre cada individuo y la firma de corretaje, y la tarifa mínima por cada transacción es de $5. que es un cargo de compra y venta bidireccional. Entonces, cuando abra una cuenta, asegúrese de hablar con el corredor sobre cuál es la tasa de comisión.

La segunda es la compañía de seguros, que es una institución financiera muy familiar. El modelo de negocio de las compañías de seguros también es muy sencillo: suscripción e inversión. La llamada suscripción en realidad consiste en vender seguros para cobrar primas, y la inversión es el dinero recaudado de la venta de seguros y luego invertido para obtener ingresos.

La rentabilidad de una compañía de seguros es en realidad el rendimiento de la inversión menos el costo de los pasivos, y la diferencia se multiplica por el tamaño de los activos invertidos. El índice de costo de responsabilidad es la relación entre el costo en el que incurre la empresa al pagar reclamaciones y gastos relacionados con su pasivo total. Por supuesto, la situación real es más complicada, pero en términos simples, si compra una póliza de seguro financiero, el rendimiento del 4% que la compañía de seguros promete darle es la relación costo-responsabilidad.

En términos de suscripción, lo mejor es que los asegurados estén todos bien, como con seguro médico, sanos y libres de enfermedades o desastres, para que la compañía de seguros no tenga que hacer un reclamo. Tú y yo somos todos felices. En términos de inversión, la compañía de seguros solo necesita invertir las primas cobradas para maximizar la tasa de rendimiento tanto como sea posible, y luego podrá obtener una ganancia estable sin perder dinero.

Las principales fuentes de ingresos de la compañía de seguros son las tres diferencias: la diferencia de intereses, la diferencia por fallecimiento y la diferencia de tarifas. Por ejemplo, digamos que usted compra una póliza de seguro con una tasa de interés acordada del 4% en el momento de la compra. Posteriormente, la compañía de seguros gana el 5% a través de la inversión, por lo que hay un diferencial del 1% entre la tasa de interés y la tasa de interés del 4%.

Al mismo tiempo, la compañía de seguros necesita gestionar las primas después de cobrarlas, operarlas, etc., lo que naturalmente generará ciertos gastos. Si la compañía de seguros estimó inicialmente que los costos de administración u operación serían de $500.000. pero al final sólo gastó $300.000. Entonces la diferencia de tarifa vale 50-30 = 200.000; Los 200.000 extra. en cierto sentido, es el dinero ganado.

El tema de la propagación de la mortalidad es un poco más complicado y significa que la compañía de seguros contrata a un grupo de actuarios para calcular la tasa de mortalidad esperada. Digamos que la tasa de mortalidad esperada es del 10%, lo que significa que de las 100 personas que compran un seguro, existe la posibilidad de que 10 de ellas tengan que pagar cuando mueran. Pero en realidad, sólo murieron 6 personas, por lo que la diferencia es 10-6=4. El resto es lo que gana la compañía de seguros.

Tomando como ejemplo la información del informe financiero de New China Insurance en 2020, la estructura de ingresos de los ingresos del negocio de seguros de esta compañía de seguros representó el 75% de los ingresos totales, mientras que los ingresos por inversiones representaron el 25%, principalmente estos dos tipos. Cuando compre varios tipos de seguros, tratará con compañías de seguros y deberá encontrar un producto de seguro que satisfaga sus necesidades de riesgo. La función más importante del seguro es en realidad la función de protección, que nos ayuda a mantener una vida normal incluso si se producen riesgos extremos.

Por tanto, debemos centrarnos en la función de protección de los seguros y los tipos correspondientes de productos de seguros financieros, teniendo en cuenta el modelo de beneficios de la compañía de seguros. El llamado seguro financiero, desde la perspectiva de las compañías de seguros, consiste en realidad en tomar su dinero para invertir, ganar dinero en el medio para compartir las ganancias y perder dinero para soportar la pérdida. En este caso, es mejor invertir por su cuenta o buscar una sociedad de fondos profesional.

El tercero es el banco, que es la institución financiera más familiar. Los bancos parten de los depositantes con tasas de interés bajas para absorber el exceso de fondos y luego con tasas de interés altas para atraer a aquellos que necesitan negocios con los que ganar un margen. Esto parece particularmente fácil; el banco no hizo nada con respecto a las ganancias obtenidas; de hecho, no fue así. Esto no es. Los bancos tienen al menos tres responsabilidades muy importantes para ganar la diferencia.

Primero, la producción de información. Los préstamos bancarios a menudo necesitan algún proceso estricto, por ejemplo, de acuerdo con la situación comercial del prestatario, para determinar su capacidad de pago. Luego se puede tomar la decisión de préstamo, junto con el monto del préstamo, la tasa de préstamo y otros detalles a determinar. También se requiere un seguimiento continuo después de esto para que el préstamo pueda recuperarse a tiempo si hay algún deterioro en la situación comercial del prestatario.

Por lo tanto, el banco recopila cuidadosamente información sobre el prestatario para superar la asimetría de información y decidir si pide dinero prestado y a qué tasa de interés. Este trabajo implica la producción de información.

El segundo es asumir el riesgo de liquidez. Los depositantes ponen su dinero en el banco y hay depósitos y retiros todos los días. Pero habrá una cierta cantidad de dinero depositada, que el banco podrá utilizar para otorgar préstamos a largo plazo. Debido a que la tasa de interés a corto plazo es más baja que la tasa de interés a largo plazo, el banco utiliza depósitos a corto plazo y préstamos a largo plazo para realizar el diferencial, que es una de sus fuentes de ingresos.

Al mismo tiempo, el banco tiene que gestionar la liquidez porque el préstamo es a largo plazo y no se puede recuperar en ningún momento, pero los depositantes retirarán efectivo en cualquier momento para conservar una determinada cantidad de dinero. Los depositantes pueden retirar dinero en cualquier momento sin tener que asumir el riesgo de liquidez y, como portador de esta parte del riesgo de liquidez, el banco obtiene así un ingreso compensatorio.

En tercer lugar, es la asunción del riesgo crediticio. Esto significa que el riesgo crediticio del prestatario corre a cargo del banco, y si el prestatario no paga el préstamo a tiempo, el banco debe utilizar su propio dinero para pagar.

Así que detrás del diferencial aparentemente simple, de hecho, hay muchas otras instituciones financieras de las que no se puede asumir que tengan la responsabilidad de la sustitución. Por ejemplo, el trabajo de producción de información, como el riesgo de liquidez y el riesgo de crédito, es el modo especial del banco para ganar dinero.

Tomando como ejemplo la información financiera de China Merchants Bank en 2020, su estructura de ingresos en términos de ingresos netos por intereses representó el 64% de los ingresos totales, los ingresos por honorarios y comisiones representaron el 27% y otros ingresos representaron el 9%. De todos los ingresos por intereses, los intereses de los préstamos minoristas representaron el 62,3% de los ingresos. El desglose muestra que el rendimiento de los préstamos corporativos es de 3,98. El tipo de interés de los préstamos personales es del 5,89.

En este conjunto de datos, los préstamos corporativos son en realidad los préstamos a largo plazo que acabamos de mencionar. Los préstamos personales son para la persona promedio que trata con los bancos principalmente para acceder a dinero y préstamos con tarjetas de crédito. En otras palabras, la tasa de interés que una persona promedio paga al banco por usar una tarjeta de crédito es 5,89. Y esa es la tasa de rendimiento del banco.

El cuarto es la banca de inversión. La banca de inversión suena elevada, pero en realidad es un intermediario que utiliza el dinero para satisfacer las necesidades de vendedores y compradores. Lo principal es que algunas entidades y casas de bolsa, debido a la expansión de sus negocios, necesitan fondos para incrementar sus ganancias. El banco de inversión debe comprender esta necesidad y acudir al mercado para encontrar inversores dispuestos. La fuente de estos fondos son aquellas empresas que tienen grandes cantidades de capital monetario, como fondos y empresas de capital riesgo.

El negocio principal de un banco de inversión son los servicios de corretaje y cierre, vinculando a compradores y vendedores en diferentes mercados para cobrar comisiones. Los bancos de inversión brindan servicios de cierre cuando una empresa necesita financiamiento. Por ejemplo, un banco podría comprar acciones de una empresa y luego venderlas a los inversores. Entonces, es posible que el banco de inversión no pueda vender esas acciones a un precio más alto y, por lo tanto, pierda dinero en la IPO. Para contrarrestar este riesgo, algunos bancos de inversión cobran una tarifa fija por el proceso de cierre.

Si las acciones se venden a inversores a un precio más alto, la diferencia de precio entre la venta y el beneficio también constituye el ingreso del banco de inversión. En la información financiera de 2020 de CICC, por ejemplo, su estructura de ingresos muestra que los ingresos del negocio de banca de inversión representaron el 24% de los ingresos totales, los ingresos del negocio de acciones representaron el 23% y los ingresos de gestión patrimonial representaron el 24%, que son las principales fuentes de ingresos para el banco de inversión.

Cada uno de estos cuatro tipos de instituciones financieras tiene sus propias funciones y modos de operación únicos y desempeña un papel diferente en el mercado financiero, desempeñando un papel importante en el desarrollo económico y la estabilidad del sistema financiero a través de la prestación de servicios como depósitos, préstamos. , seguros, inversiones y corretaje.

¿Cuáles son las instituciones financieras?

| Tipo

|

Intermediación financiera

|

| Banco

|

Bancos comerciales, bancos de inversión y bancos centrales. |

| Compañía de seguros

|

Seguro de vida, seguro de propiedad y seguro de salud. |

| Compañía de valores

|

Corredores de valores, bolsas de valores |

| Compañia de confianza

|

Fondos fiduciarios, fideicomisos inmobiliarios |

| Sociedad de fondos de inversión

|

Fondos mutuos, fondos de cobertura y fondos de capital privado |

| Casas de empeño

|

Préstamos de empeño, hipotecas |

| Empresas de tecnología financiera

|

Instituciones de pago, plataformas de préstamos P2P y plataformas de comercio de divisas digitales |

| Cooperativas de crédito

|

Cooperativas de crédito rural y asociaciones de cooperativas de crédito |

| Fondos de la pensión

|

Fondo de Pensiones Sociales, Pensión Empresarial |

| Empresas de arrendamiento financiero

|

Arrendamiento financiero de equipos y arrendamiento financiero de activos |

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

Sistema de Instituciones Financieras

Sistema de Instituciones Financieras