अपनी भाषा का चयन करें

सारांश:

सारांश:

वित्तीय संस्थान वित्तीय गतिविधियों में लगे विभिन्न संगठन हैं: बीमाकर्ता, बैंक और निवेश बैंक। स्प्रेड, शुल्क और निवेश रिटर्न के माध्यम से मुनाफा कमाना, अर्थव्यवस्था के लिए फंड सर्कुलेशन और जोखिम प्रबंधन प्रदान करना।

आज के समय में रहते हुए हर कोई पैसे के करीब रहना चाहता है। लेकिन वित्तीय उद्योग, जिसे पैसे के सबसे करीब माना जाता है, घोटालों से भरा पड़ा है। लेकिन इसका कारण शायद यह है कि लोग वित्तीय उद्योग के बारे में बहुत कम जानते हैं। वास्तव में, निवेशकों के अलावा, जो कोई भी वित्तीय संस्थानों को समझता है, वह उनके भविष्य के वित्त पर महत्वपूर्ण प्रभाव डाल सकता है। परिणामस्वरूप, यह लेख वित्तीय संस्थानों के वर्गीकरण और कार्य की एक व्यवस्थित व्याख्या प्रदान करेगा। और थोड़ा बताएं कि पैसा कमाने के लिए वे कैसे और क्या करते हैं, इस उम्मीद में कि इससे लोगों को वित्तीय घोटालों से दूर रहने में मदद मिलेगी।

वित्तीय संस्थानों की प्रणाली

वित्तीय संस्थानों की प्रणाली

इसे वित्तीय मध्यस्थ भी कहा जाता है और यह उस संगठन को संदर्भित करता है जो मौद्रिक ऋण व्यवसाय संचालित करता है और मौद्रिक और वित्तीय गतिविधियों में संलग्न होता है। इसकी मुख्य संपत्ति और देनदारियां वित्तीय उत्पादों से बनी हैं; सरल शब्दों में, यह वित्तीय सेवाओं से संबंधित व्यवसाय में लगे वित्तीय मध्यस्थों को संदर्भित करता है, जिसमें बैंक क्रेडिट व्यवसाय, प्रतिभूतियां, बीमा, ट्रस्ट फंड आदि शामिल हैं।

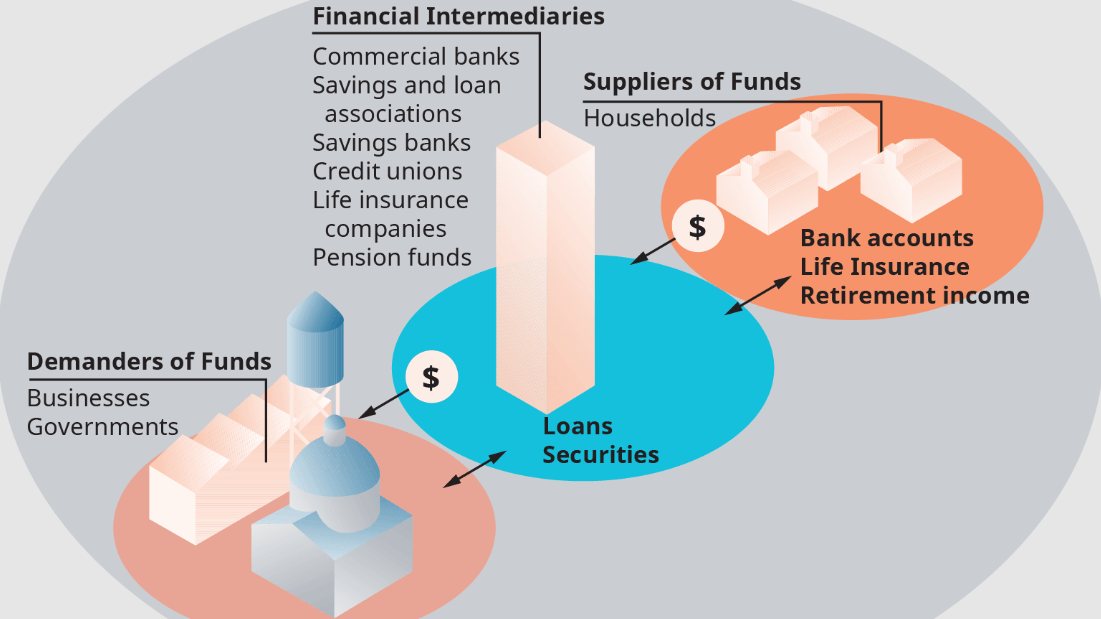

सामान्य वर्गीकरण के अनुसार, सबसे पहले, इसे अप्रत्यक्ष वित्तपोषण और प्रत्यक्ष वित्तपोषण में विभाजित किया जा सकता है। अप्रत्यक्ष वित्तपोषण का वित्तीय मध्यस्थ मुख्य रूप से एक प्रकार का वित्तीय मध्यस्थ संगठन है जो लेनदार और देनदार निधि के बीच मध्यस्थता करता है और स्पष्ट निधि के साथ दोनों पक्षों के लिए पूंजी वित्तपोषण करता है। मान लीजिये बैंक. आम लोग वाणिज्यिक बैंकों से सबसे अधिक परिचित हैं। वाणिज्यिक बैंकों के बिना, छोटी रकमें बाहर नहीं निकल सकतीं। क्योंकि, मान लीजिए, आपके पास अपना धन केवल $10,000 है; यह स्टॉक या ऋण नहीं खरीद सकता। किसी भी चीज़ को खरीदने के पैमाने की कोई मितव्ययिता नहीं है, इसलिए आप इसे बस बैंक में रख सकते हैं।

प्रत्यक्ष वित्तपोषण के वित्तीय मध्यस्थ वे होते हैं जो प्रत्यक्ष वित्तपोषण की गतिविधियों में दोनों पक्षों से मेल खाते हैं और साथ ही, योजना, परामर्श, हामीदारी, प्रतिभूति ब्रोकरेज आदि जैसी सेवाएं प्रदान करते हैं। इसमें निवेश बैंक, प्रतिभूति फर्म शामिल हैं। और अन्य वित्तीय संस्थान। इसमें निवेश बैंक, प्रतिभूति फर्म, स्टॉकब्रोकर और स्टॉक एक्सचेंज शामिल हैं। यह समझना महत्वपूर्ण है कि स्टॉक एक्सचेंजों के बिना, लोगों के लिए स्टॉक खरीदने का कोई रास्ता नहीं होगा।

दूसरी श्रेणी जमा और गैर-जमा है। जमा की वित्तीय मध्यस्थता मुख्य रूप से एक संस्था है जो जमा लेकर और ऋण देकर आर्थिक विकास को बढ़ावा देती है। इसमें मुख्य रूप से बचत बैंक, क्रेडिट यूनियन और वाणिज्यिक बैंक शामिल हैं, जिनमें वाणिज्यिक बैंक प्रमुख हैं।

जमाराशियों के वित्तीय मध्यस्थ का पैमाना अपेक्षाकृत बड़ा है, लेकिन इसकी कई किस्में नहीं हैं। अर्थात्, हम अक्सर बचत संस्थानों का उल्लेख करते हैं, उदाहरण के लिए, जैसे यूएस सेविंग्स एंड लोन एसोसिएशन, चीन के क्रेडिट यूनियन, वाणिज्यिक बैंक, इत्यादि।

कई गैर-डिपॉजिटरी वित्तीय मध्यस्थ हैं जो विभिन्न प्रकार के गैर-डिपॉजिटरी फंड धारकों से बकाया इकट्ठा करने के लिए अनुबंधित रूप से बाध्य हैं। उदाहरण के लिए, एक बीमा कंपनी बीमा अनुबंधों के माध्यम से मालिकों, या पॉलिसीधारकों से प्रीमियम एकत्र करके धन जुटाती है। ऐसी फंड कंपनियां भी हैं, जो फंड जारी करके धन जुटाती हैं और फिर उन्हें निवेश के लिए आवेदन करने के लिए लेती हैं।

तीसरी श्रेणी को बैंक वित्तीय मध्यस्थ और गैर-बैंक वित्तीय मध्यस्थ कहा जाता है। बैंक वित्तीय मध्यस्थ वे वित्तीय मध्यस्थ होते हैं जिनका मुख्य व्यवसाय जमा और ऋण है, यानी ऐसे संस्थान जिनकी मुख्य सामग्री जमा और ऋण और विनिमय दर निपटान है, जिसमें केंद्रीय बैंक, वाणिज्यिक बैंक और विशेष बैंक शामिल हैं।

दूसरी ओर, गैर-बैंक वित्तीय संस्थान, बैंकों के अलावा वित्तीय मध्यस्थ हैं, जैसे बीमा कंपनियां, ट्रस्ट कंपनियां, फंड कंपनियां, लीजिंग कंपनियां, पेंशन कंपनियां, निवेश फंड इत्यादि। उनमें से कोई भी प्रेषण और निपटान कार्य प्रदान नहीं करता है, और जमा को जमा नहीं बल्कि प्रीमियम का संग्रह कहा जाता है।

अंत में, वित्तीय मध्यस्थों को इस आधार पर भी वर्गीकृत किया जा सकता है कि क्या वे लाभ कमाने के उद्देश्य से स्थापित किए गए हैं या नहीं, क्या वे लाभ कमाने के उद्देश्य से स्थापित नहीं किए गए हैं, और क्या वे पूंजी-संरक्षण वित्तीय मध्यस्थ हैं। उदाहरण के लिए, चीन का कृषि विकास बैंक एक नीति-उन्मुख वित्तीय संस्थान है। लाभ के लिए स्थापित किए गए लोग वाणिज्यिक वित्तीय मध्यस्थ हैं।

वित्तीय मध्यस्थों का पहला कार्य जमा के कार्य को पूरा करने में सक्षम होना है। यह वित्तीय मध्यस्थता का सबसे बुनियादी कार्य और जमा वित्तीय मध्यस्थता का सबसे महत्वपूर्ण कार्य दोनों है। क्योंकि कई लोगों की आय और व्यय बेमेल हैं, इस बार हर महीने, अतिरिक्त धन के अलावा, हम बचत करने के लिए एक वित्तीय मध्यस्थ को रखने में सक्षम होने की उम्मीद करते हैं।

दूसरे, इसमें ब्रोकरेज और ट्रेडिंग का कार्य भी है, यानी ग्राहकों की ओर से वित्तीय उत्पादों का व्यापार करने या वित्तीय उत्पाद निपटान सेवाएं प्रदान करने के लिए वित्तीय मध्यस्थ। मान लीजिए कि आपको स्टॉक खरीदने के लिए एक सिक्योरिटीज कंपनी के माध्यम से जाना होगा, और फिर ब्रोकर के पास अपनी खाता प्रणाली के माध्यम से बाजार में ट्रेडिंग सीट होगी और फिर खरीद और बिक्री होगी।

तीसरे को अंडरराइटिंग फ़ंक्शन कहा जाता है, जिसका अर्थ है कि वित्तीय मध्यस्थ निवेशकों को बाजार में आने और उत्पादों को डिजाइन करने और इन उत्पादों को अन्य निवेशकों को बेचने में मदद करते हैं। वित्त से संबंधित कुछ भी करने के लिए वित्तीय मध्यस्थों को दिया जा सकता है, जो वित्तीय उत्पादों को डिजाइन करने, पूंजी संचालन करने और फिर उन्हें बेचने में मदद कर सकते हैं।

एक और महत्वपूर्ण कार्य है जिसे सलाहकार और प्रत्ययी कार्य कहा जाता है। यह ग्राहकों को निवेश सलाह प्रदान करने और उनके निवेश पोर्टफोलियो का प्रबंधन करने की क्षमता है। ये फ़ंक्शन ग्राहकों को निवेश जोखिमों को बेहतर ढंग से समझने और उनसे निपटने, उनकी संपत्ति का प्रबंधन करने, उनके निवेश उद्देश्यों को प्राप्त करने और यह सुनिश्चित करने में मदद करने के लिए डिज़ाइन किए गए हैं कि उनके वित्तीय हित प्रभावी ढंग से सुरक्षित हैं।

कहने का तात्पर्य वित्तीय संस्थानों से है, जो संपत्ति और देनदारियों के रूप में वित्तीय उत्पादों वाले संगठन हैं। इसके और एक इकाई के बीच अंतर यह है कि यह मुख्य रूप से वित्तीय उत्पादों का डिज़ाइन, व्यापार, खरीद और बिक्री करता है। निवेशकों के लिए, इसके मुख्य कार्य जमा, ब्रोकरेज, अंडरराइटिंग सलाह इत्यादि हैं।

मुख्य चार प्रकार के वित्तीय संस्थान वे हैं जो पैसा कमाते हैं।

पहला एक गैर-बैंक वित्तीय मध्यस्थ है, जैसा कि इसके नाम से पता चलता है, उन वित्तीय मध्यस्थों को संदर्भित करता है जो पारंपरिक वाणिज्यिक बैंकिंग प्रणाली से संबंधित नहीं हैं। यह मुख्य रूप से उन संगठनों को संदर्भित करता है जिनके पास बैंकिंग लाइसेंस नहीं है और जो बैंकिंग उद्योग नियामकों द्वारा विनियमित नहीं हैं। ऐसे वित्तीय मध्यस्थ बैंकिंग सेवाएं प्रदान कर सकते हैं लेकिन उन्हें सार्वजनिक जमा रखने, निवेश करने या ऋण पर ब्याज एकत्र करने की अनुमति नहीं है। यह बहुत महत्वपूर्ण है और बैंकों और गैर-बैंक वित्तीय मध्यस्थों के बीच मुख्य अंतर है।

सामान्यतया, ब्रोकरेज गारंटी कंपनियां, इंटरनेट वित्तीय वायदा ब्रोकरेज कंपनियां, ट्रस्ट कंपनियां और ऐसे संगठन गैर-बैंक वित्तीय संस्थान हैं। एक उदाहरण के रूप में ब्रोकरेज फर्मों को लेते हुए, एक प्रतिभूति कंपनी की सबसे महत्वपूर्ण व्यावसायिक आय ट्रेडिंग कमीशन है, जो कि स्टॉक खरीदने और बेचने पर हमें भुगतान करने के लिए आवश्यक हैंडलिंग शुल्क है। इसके अलावा, ब्रोकरेज फर्म वित्तपोषण और प्रतिभूति वित्तपोषण सेवाएं भी प्रदान करती हैं। कहने का तात्पर्य यह है कि, वे अपने ग्राहकों को पैसा या स्टॉक उधार देते हैं, और जब वे उन्हें वापस करते हैं, तो वे एक निश्चित राशि का ब्याज जोड़ते हैं।

ये हित प्रतिभूति फर्मों के लिए आय का एक महत्वपूर्ण स्रोत भी हैं, और निवेश करने के लिए एक पेशेवर संगठन के रूप में कार्य करने की पूरी प्रक्रिया, यानी निवेश प्रबंधन व्यवसाय से प्राप्त आय भी हैं। ये तीन राजस्व औसत ब्रोकरेज फर्म की मुख्य आय का गठन करते हैं।

पारंपरिक ब्रोकरेज CITIC Securities 2020 की वित्तीय जानकारी को एक उदाहरण के रूप में लें: इसकी परिचालन आय की संरचना, शुल्क और कमीशन से आय का अनुपात, 29%, ब्याज आय 27% और निवेश आय 43% है। यह देखा जा सकता है कि इस पारंपरिक पुरानी ब्रोकरेज फर्म की निवेश के माध्यम से आय प्राप्त करने की क्षमता बहुत मजबूत है, और वे केवल ब्याज और लेनदेन शुल्क इकट्ठा करने के लिए दिए गए ब्रोकरेज लाइसेंस पर निर्भर नहीं हैं।

आम लोगों का ब्रोकरेज फर्मों के साथ व्यवहार करने का मुख्य तरीका प्रतिभूति खाते खोलना और स्टॉक खरीदना और बेचना है। प्रत्येक ब्रोकरेज फर्म अलग-अलग सेवाएँ प्रदान करती है और कमीशन का एक अलग प्रतिशत देती है, जो 3/1000 से लेकर 1/10,000 से कम चार्ज करती है। सटीक प्रतिशत प्रत्येक व्यक्ति और ब्रोकरेज फर्म के बीच समझौते द्वारा निर्धारित किया जाता है, और प्रत्येक लेनदेन के लिए न्यूनतम शुल्क $5 है। जो कि दोतरफा खरीद और बिक्री शुल्क है। इसलिए जब आप खाता खोलें, तो सुनिश्चित करें कि आप ब्रोकर से बात करें कि कमीशन दर क्या है।

दूसरी बीमा कंपनी है, जो एक बहुत ही परिचित वित्तीय संस्थान है। बीमा कंपनियों का व्यवसाय मॉडल भी बहुत सरल है, अर्थात् अंडरराइटिंग और निवेश। तथाकथित अंडरराइटिंग वास्तव में प्रीमियम इकट्ठा करने के लिए बीमा बेचना है, और निवेश बीमा बेचने से एकत्र किया गया धन है और फिर आय अर्जित करने के लिए निवेश किया जाता है।

एक बीमा कंपनी की लाभप्रदता वास्तव में निवेश उपज से देनदारियों की लागत घटाकर होती है, और अंतर निवेशित संपत्तियों के आकार से गुणा किया जाता है। देयता अनुपात की लागत कंपनी द्वारा दावों और संबंधित खर्चों का भुगतान करने में होने वाली लागत और उसकी कुल देनदारियों का अनुपात है। बेशक, वास्तविक स्थिति अधिक जटिल है, लेकिन सरल शब्दों में, यदि आप एक वित्तीय बीमा पॉलिसी खरीदते हैं, तो बीमा कंपनी आपको जो 4% रिटर्न देने का वादा करती है, वह लागत-देयता अनुपात है।

हामीदारी के संदर्भ में, यह सबसे अच्छा है कि बीमाधारक सभी ठीक हों, जैसे कि स्वास्थ्य बीमा, स्वस्थ, और बीमारी या आपदा से मुक्त, ताकि बीमा कंपनी को दावा न करना पड़े। आप और मैं सभी खुश हैं. निवेश के संदर्भ में, बीमा कंपनी को रिटर्न की दर को यथासंभव अधिकतम करने के लिए केवल एकत्रित प्रीमियम का निवेश करने की आवश्यकता है, और फिर वह पैसे खोए बिना स्थिर लाभ कमाने में सक्षम होगी।

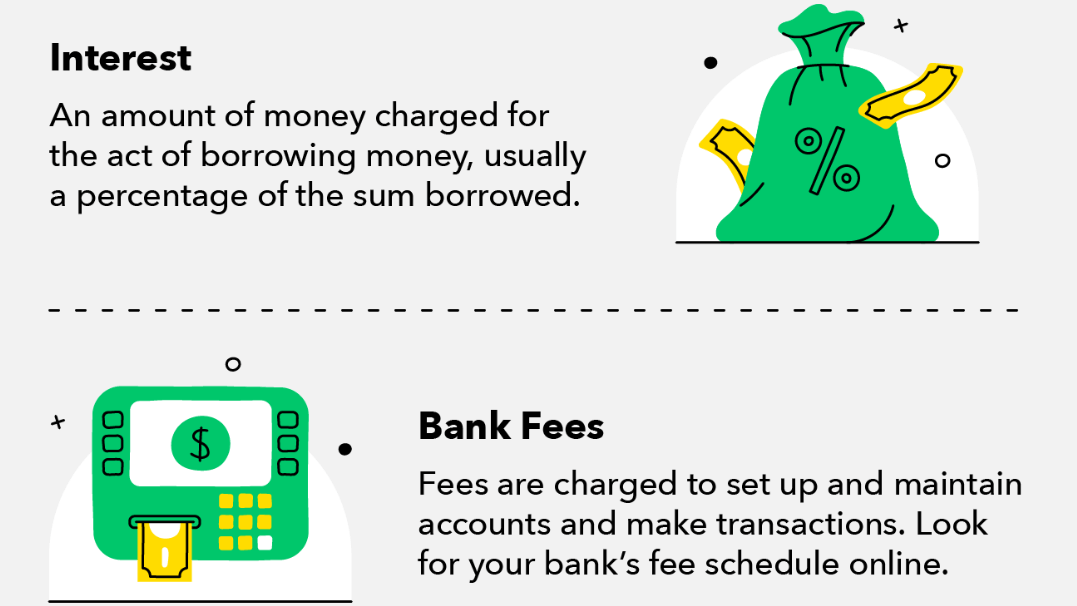

बीमा कंपनी के लिए आय के मुख्य स्रोत तीन अंतर हैं: ब्याज अंतर, मृत्यु अंतर और शुल्क अंतर। उदाहरण के लिए, मान लें कि आप खरीदारी के समय 4% की सहमत ब्याज दर के साथ एक बीमा पॉलिसी खरीदते हैं। बाद में, बीमा कंपनी निवेश के माध्यम से 5% कमाती है, इसलिए ब्याज दर और 4% ब्याज दर के बीच 1% का अंतर होता है।

उसी समय, बीमा कंपनी को प्रीमियम एकत्र करने, उन्हें संचालित करने आदि के बाद प्रबंधन करने की आवश्यकता होती है, और इन पर स्वाभाविक रूप से कुछ खर्च होंगे। यदि बीमा कंपनी ने शुरू में अनुमान लगाया था कि प्रबंधन या परिचालन लागत $500,000 होगी। लेकिन अंत में इसमें केवल $300,000 खर्च हुए। फिर शुल्क का अंतर 50-30 = 200,000 है; अतिरिक्त 200.000. एक अर्थ में, अर्जित धन है।

मृत्यु दर प्रसार का विषय थोड़ा गंभीर है, और इसका मतलब है कि बीमा कंपनी अपेक्षित मृत्यु दर का पता लगाने के लिए बीमांकिकों का एक समूह नियुक्त करती है। मान लीजिए कि अपेक्षित मृत्यु दर 10% है, जिसका अर्थ है कि बीमा खरीदने वाले 100 लोगों में से 10 को मरने पर भुगतान करना होगा। लेकिन हकीकत में केवल 6 लोग मरे, इसलिए अंतर 10-6=4 है। इसमें से बाकी रकम बीमा कंपनी कमाती है.

उदाहरण के तौर पर 2020 में न्यू चाइना इंश्योरेंस की वित्तीय रिपोर्ट से जानकारी लेते हुए, इस बीमा कंपनी की बीमा व्यवसाय आय की आय संरचना कुल आय का 75% थी, जबकि निवेश आय 25% थी, मुख्य रूप से ये दो प्रकार। जब आप विभिन्न प्रकार के बीमा खरीदते हैं, तो आप बीमा कंपनियों से निपटेंगे, और आपको एक ऐसा बीमा उत्पाद ढूंढना होगा जो आपकी जोखिम आवश्यकताओं को पूरा करता हो। बीमा का सबसे महत्वपूर्ण कार्य वास्तव में सुरक्षा कार्य है, जो अत्यधिक जोखिम होने पर भी हमें सामान्य जीवन बनाए रखने में मदद करता है।

इसलिए, हमें बीमा कंपनी के लाभ मॉडल को ध्यान में रखते हुए बीमा के सुरक्षा कार्य और संबंधित प्रकार के वित्तीय बीमा उत्पादों पर ध्यान केंद्रित करना चाहिए। तथाकथित वित्तीय बीमा, बीमा कंपनी के दृष्टिकोण से, वास्तव में, निवेश करने के लिए अपना पैसा लेना, आय को साझा करने के लिए बीच में पैसा बनाना और नुकसान को सहन करने के लिए पैसा खोना है। इस मामले में, स्वयं निवेश करना या कोई पेशेवर फंड कंपनी ढूंढना बेहतर है।

तीसरा है बैंक, जो सबसे परिचित वित्तीय संस्थान है। बैंक अतिरिक्त धन को अवशोषित करने के लिए कम ब्याज दरों वाले जमाकर्ताओं के होते हैं और फिर उच्च ब्याज दरों के साथ उन लोगों को व्यवसाय की आवश्यकता होती है जिससे वे विस्तार कमा सकें। यह विशेष रूप से आसान प्रतीत होता है; बैंक ने लाभ बिछाने पर कुछ नहीं किया; वास्तव में, ऐसा नहीं हुआ। यह नहीं। अंतर अर्जित करने के लिए बैंक कम से कम तीन बहुत महत्वपूर्ण जिम्मेदारियाँ निभाते हैं।

सबसे पहले, सूचना का उत्पादन. बैंक ऋण देने के लिए अक्सर कुछ सख्त प्रक्रिया की आवश्यकता होती है, उदाहरण के लिए, उधारकर्ता की व्यावसायिक स्थिति के अनुसार, उसकी पुनर्भुगतान क्षमता निर्धारित करने के लिए। फिर उधार देने का निर्णय लिया जा सकता है, साथ ही उधार राशि, उधार दर और अन्य विवरण निर्धारित किए जा सकते हैं। इसके बाद निरंतर फॉलो-अप की भी आवश्यकता होती है ताकि उधारकर्ता की व्यावसायिक स्थिति में कोई गिरावट होने पर समय पर ऋण की वसूली की जा सके।

इसलिए, सूचना विषमता को दूर करने और यह तय करने के लिए कि क्या पैसा उधार लेना है और किस ब्याज दर पर, बैंक उधारकर्ता के बारे में सावधानीपूर्वक जानकारी एकत्र कर रहा है। इस कार्य में सूचना का उत्पादन शामिल है।

दूसरा है तरलता का जोखिम उठाना. जमाकर्ता अपना पैसा बैंक में डालते हैं, और हर दिन जमा और निकासी होती है। लेकिन एक निश्चित राशि जमा होगी, जिसका उपयोग बैंक दीर्घकालिक ऋण देने के लिए कर सकता है। क्योंकि अल्पकालिक ब्याज दर दीर्घकालिक ब्याज दर से कम है, बैंक प्रसार का एहसास करने के लिए अल्पकालिक जमा और दीर्घकालिक ऋण का उपयोग करता है, जो उसकी आय के स्रोतों में से एक है।

साथ ही, बैंक को तरलता का प्रबंधन करना पड़ता है क्योंकि ऋण दीर्घकालिक होता है और इसे किसी भी समय वापस नहीं लिया जा सकता है, लेकिन जमाकर्ता एक निश्चित राशि रखने के लिए किसी भी समय नकदी निकाल लेंगे। जमाकर्ता तरलता जोखिम वहन किए बिना किसी भी समय पैसा निकाल सकते हैं, और तरलता जोखिम के इस हिस्से के वाहक के रूप में, बैंक को एक प्रतिपूरक आय प्राप्त होती है।

तीसरा, यह क्रेडिट जोखिम की धारणा है। इसका मतलब यह है कि उधारकर्ता का क्रेडिट जोखिम बैंक द्वारा वहन किया जाता है, और यदि उधारकर्ता समय पर ऋण चुकाने में विफल रहता है, तो बैंक को चुकाने के लिए अपने पैसे का उपयोग करना होगा।

तो प्रतीत होता है कि सरल प्रसार के पीछे, वास्तव में, कई अन्य वित्तीय संस्थान हैं जिन्हें प्रतिस्थापन की ज़िम्मेदारी नहीं दी जा सकती है। उदाहरण के लिए, सूचना उत्पादन श्रम, जैसे कि तरलता जोखिम और क्रेडिट जोखिम वहन, बैंक का विशेष पैसा बनाने का तरीका है।

उदाहरण के तौर पर 2020 में चाइना मर्चेंट्स बैंक की वित्तीय जानकारी लेते हुए, शुद्ध ब्याज आय के संदर्भ में इसकी राजस्व संरचना कुल राजस्व का 64%, शुल्क और कमीशन आय 27% और अन्य आय 9% थी। सभी ब्याज आय में से, खुदरा ऋण पर ब्याज राजस्व का 62.3% था। विश्लेषण से पता चलता है कि कॉर्पोरेट ऋण पर प्रतिफल 3.98 है। पर्सनल लोन पर ब्याज दर 5.89 है.

इस डेटा सेट में, कॉर्पोरेट ऋण वास्तव में दीर्घकालिक ऋण हैं जिनका अभी उल्लेख किया गया है। व्यक्तिगत ऋण उस औसत व्यक्ति के लिए होते हैं जो मुख्य रूप से धन और क्रेडिट कार्ड ऋण तक पहुंच के लिए बैंकों के साथ काम करता है। दूसरे शब्दों में, क्रेडिट कार्ड का उपयोग करने के लिए औसत व्यक्ति बैंक को जो ब्याज दर देता है वह 5.89 है। और वह बैंक की वापसी की दर है।

चौथा है निवेश बैंकिंग. निवेश बैंकिंग ऊंची लगती है, लेकिन वास्तव में यह एक मध्यस्थ है जो विक्रेताओं और खरीदारों की जरूरतों को पूरा करने के लिए धन का उपयोग करता है। मुख्य बात यह है कि कुछ संस्थाओं और ब्रोकरेज फर्मों को अपने व्यवसाय के विस्तार के कारण मुनाफा बढ़ाने के लिए धन की आवश्यकता होती है। निवेश बैंक को इस आवश्यकता को समझने और इच्छुक निवेशकों को खोजने के लिए बाजार में जाने की जरूरत है। इन फंडों का स्रोत वे कंपनियां हैं जिनके पास बड़ी मात्रा में मौद्रिक पूंजी है, जैसे फंड और उद्यम पूंजी फर्म।

एक निवेश बैंक का मुख्य व्यवसाय ब्रोकरेज और समापन सेवाएं है, जो कमीशन इकट्ठा करने के लिए विभिन्न बाजारों में खरीदारों और विक्रेताओं को जोड़ता है। जब किसी कंपनी को वित्तपोषण की आवश्यकता होती है तो निवेश बैंक समापन सेवाएँ प्रदान करते हैं। उदाहरण के लिए, एक बैंक किसी कंपनी में स्टॉक खरीद सकता है और फिर निवेशकों को स्टॉक बेच सकता है। तब निवेश बैंक उन शेयरों को अधिक कीमत पर बेचने में सक्षम नहीं हो सकता है और इसलिए आईपीओ पर पैसा खो सकता है। इस जोखिम का मुकाबला करने के लिए, कुछ निवेश बैंक समापन प्रक्रिया के लिए एक निश्चित शुल्क लेते हैं।

यदि शेयर निवेशकों को अधिक कीमत पर बेचे जाते हैं, तो बिक्री और लाभ के बीच कीमत का अंतर भी निवेश बैंक की आय है। उदाहरण के लिए, CICC की 2020 की वित्तीय जानकारी में, इसकी राजस्व संरचना से पता चलता है कि निवेश बैंकिंग व्यवसाय आय कुल राजस्व का 24%, स्टॉक व्यवसाय आय 23% और धन प्रबंधन आय 24% है, जो कि मुख्य स्रोत हैं निवेश बैंक के लिए आय.

इन चार प्रकार के वित्तीय संस्थानों में से प्रत्येक के अपने अनूठे कार्य और संचालन के तरीके हैं और वित्तीय बाजार में एक अलग भूमिका निभाते हैं, जमा, ऋण जैसी सेवाओं के प्रावधान के माध्यम से आर्थिक विकास और वित्तीय प्रणाली की स्थिरता में महत्वपूर्ण भूमिका निभाते हैं। , बीमा, निवेश, और दलाली।

| प्रकार | वित्तीय मध्यस्थता |

| किनारा | वाणिज्यिक बैंक, निवेश बैंक और केंद्रीय बैंक |

| बीमा कंपनी | जीवन बीमा, संपत्ति बीमा और स्वास्थ्य बीमा |

| प्रतिभूति कंपनी | प्रतिभूति दलाल, स्टॉक एक्सचेंज |

| व्यापार संघ कंपनी | ट्रस्ट फंड, संपत्ति ट्रस्ट |

| निवेश निधि कंपनी | म्यूचुअल फंड, हेज फंड और प्राइवेट इक्विटी फंड |

| साहूकार | गिरवी ऋण, गिरवी |

| फिनटेक कंपनियाँ | भुगतान संस्थान, पी2पी ऋण देने वाले प्लेटफॉर्म और डिजिटल मुद्रा ट्रेडिंग प्लेटफॉर्म |

| ऋण सहकारी समितियाँ | ग्रामीण ऋण सहकारी समितियाँ और क्रेडिट यूनियन संघ |

| पेंशन निधि | सामाजिक पेंशन निधि, उद्यम पेंशन |

| वित्तीय पट्टे देने वाली कंपनियाँ | उपकरण वित्त पट्टे और परिसंपत्ति वित्त पट्टे |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

जानें कि पैलेडियम क्या है, इसका उपयोग कैसे किया जाता है, तथा 2025 में मूल्य, दुर्लभता और निवेश क्षमता के संदर्भ में इसकी तुलना सोने से कैसे की जाती है।

2025-04-24

क्या OpenAI 2025 में शेयर बाज़ार में उतरेगा? जानें कि AI में निवेश कैसे करें, OpenAI के IPO की संभावनाएँ और इच्छुक निवेशकों के लिए सबसे अच्छे विकल्प क्या हैं।

2025-04-24

ट्रेडिंग में बैकटेस्टिंग की अनिवार्यताएं सीखें, शुरुआत से लेकर गलतियों से बचने और परिणामों की व्याख्या करने तक - रणनीतियों को परिष्कृत करने के लिए आपकी आवश्यक मार्गदर्शिका।

2025-04-24