ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

सारांश:

सारांश:

क्रेडिट रेटिंग बांड जारीकर्ताओं, उधारकर्ताओं या वित्तीय उत्पादों के क्रेडिट जोखिम का आकलन करने, उधार लेने की लागत और बाजार की तरलता को प्रभावित करने की प्रक्रिया है। निवेशकों के लिए डिफ़ॉल्ट जोखिम का मूल्यांकन करना महत्वपूर्ण है।

आज के समाज में रेटिंग का बहुत अधिक उपयोग किया जाता है। उदाहरण के लिए, किसी रेस्तरां में जाने से पहले, वे डायनपिंग पर अन्य उपभोक्ताओं की समीक्षाओं को देखेंगे, और उच्च रेटिंग वाले लोग इसे आज़माने में अधिक रुचि लेंगे। इसी प्रकार, जो व्यक्ति बैंक ऋण लेना चाहते हैं उन्हें क्रेडिट स्कोर की आवश्यकता होती है; यह जितना अधिक होगा, उनके ऋण लेने की संभावना उतनी ही अधिक होगी, और ऋण की राशि भी उतनी ही अधिक होगी। और निवेशक जगत में, एक क्रेडिट स्कोर भी है, जो पेशेवरों की एक टीम है जो ऋण स्कोर करते हैं ताकि निवेशकों के लिए ऋण पर डिफ़ॉल्ट के जोखिम को तुरंत निर्धारित करना आसान हो सके। आइए इस प्रमुख संकेतक पर एक नजर डालें कि निवेश और बाजार कैसे प्रभावित होते हैं: क्रेडिट रेटिंग।

क्रेडिट रेटिंग क्या है?

यह किसी बांड जारीकर्ता, उधारकर्ता या वित्तीय उत्पाद के क्रेडिट जोखिम के स्तर का आकलन करने की प्रक्रिया है, जो किसी विषय या बांड के डिफ़ॉल्ट की संभावना को दर्शाता है। इसका मुख्य उद्देश्य निवेशकों को देनदार की कर्ज चुकाने की क्षमता के बारे में जानकारी प्रदान करना और निवेश जोखिमों का आकलन और समझने में मदद करना है ताकि वे तदनुसार निवेश निर्णय ले सकें।

मुख्य उद्देश्य निवेशकों को देनदार की ऋण चुकाने की क्षमता के बारे में जानकारी प्रदान करना, उन्हें निवेश जोखिमों का आकलन करने और समझने में मदद करना है, और इस प्रकार तदनुसार निवेश निर्णय लेना है। सामान्यतया, इस रेटिंग का ग्रेड जितना अधिक होगा, डिफ़ॉल्ट होने की संभावना उतनी ही कम होगी।

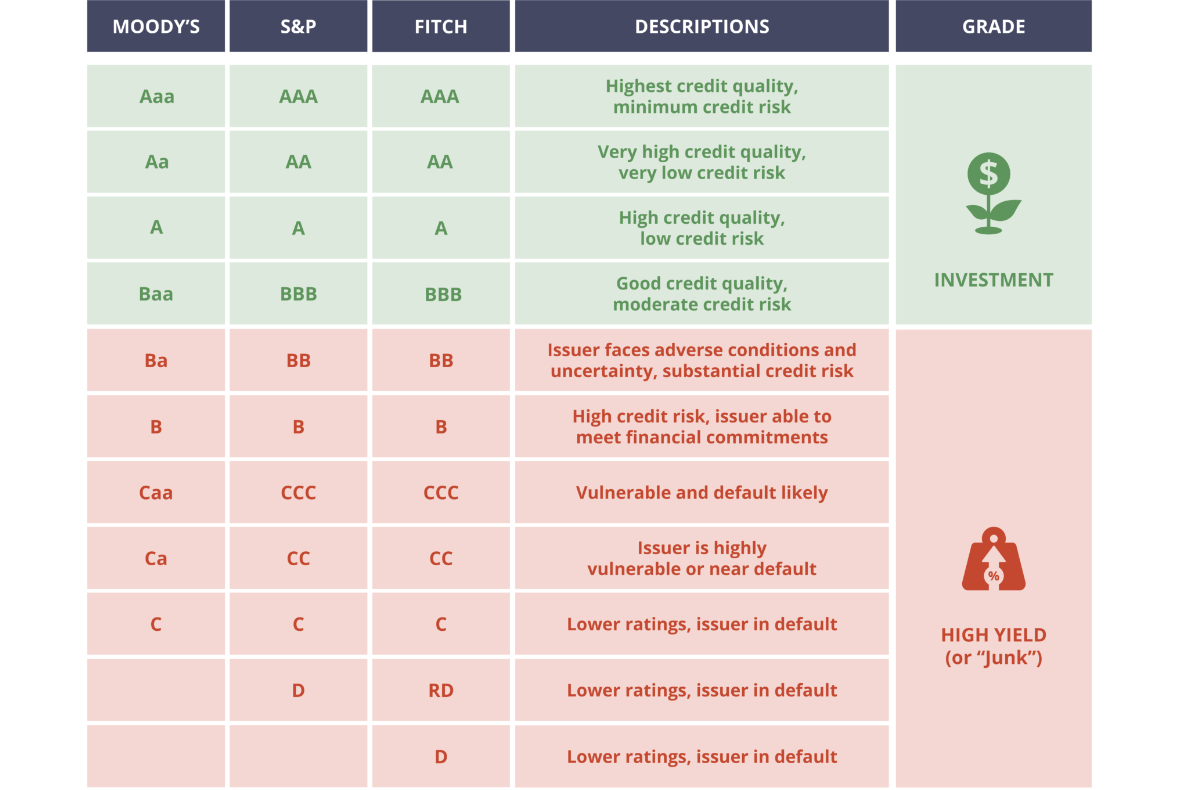

और इसकी रेटिंग भी पेशेवर क्रेडिट रेटिंग एजेंसियों द्वारा निर्धारित की जाती है। उदाहरण के लिए, आज, सबसे प्रसिद्ध अंतरराष्ट्रीय पेशेवर के पास तीन रेटिंग एजेंसियां हैं: स्टैंडर्ड एंड पूअर्स, मूडीज़ और फिच। इन तीनों के रेटिंग मानक अलग-अलग हैं, लेकिन इनके बीच पत्राचार है। उदाहरण के लिए, एसएंडपी और फिच की बीबीबी रेटिंग मूडीज की बीएए रेटिंग से मेल खाती है।

ये एजेंसियां किसी देनदार की वित्तीय स्थिति, परिचालन प्रदर्शन, उद्योग के दृष्टिकोण और अन्य कारकों का विश्लेषण करके और संबंधित रेटिंग ग्रेड निर्दिष्ट करके उसकी क्रेडिट गुणवत्ता का आकलन करती हैं। रेटिंग ग्रेड आमतौर पर अक्षरों (जैसे, एएए, एए, ए, बीबीबी, आदि) या सरल विवरण (जैसे, उत्कृष्ट, अच्छा, स्वीकार्य, आदि) में व्यक्त किए जाते हैं, और उच्च से निम्न तक के ग्रेड क्रेडिट के विभिन्न स्तरों को दर्शाते हैं। देनदार की गुणवत्ता और डिफ़ॉल्ट जोखिम।

सामान्य तौर पर, रेटिंग जितनी अधिक होगी, निवेश उतना ही सुरक्षित होगा, लेकिन रिटर्न उतना ही कम होगा और व्यवसाय के लिए वित्तपोषण की लागत कम होगी। इसके विपरीत, रेटिंग जितनी कम होगी, निवेश उतना ही जोखिम भरा होगा, लेकिन रिटर्न उतना अधिक होगा।

इसे सॉवरेन रेटिंग, कॉरपोरेट रेटिंग और बॉन्ड रेटिंग में भी विभाजित किया जा सकता है। जहां बांड रेटिंग कॉर्पोरेट रेटिंग से अधिक नहीं हो सकती है और कॉर्पोरेट रेटिंग सॉवरेन रेटिंग से अधिक नहीं हो सकती है। उदाहरण के लिए, चीन की रेटिंग ए है, इसलिए चीन की सभी कंपनियों को अंतरराष्ट्रीय स्तर पर ए से अधिक रेटिंग नहीं दी जाएगी।

बांड को क्रेडिट रेटिंग के अनुसार भी वर्गीकृत किया जाता है, जहां बीबीबी रेटिंग या उच्चतर को निवेश-ग्रेड बांड कहा जाता है, जो मूल रूप से डिफ़ॉल्ट होने की संभावना नहीं है। उदाहरण के लिए, चाइना मर्चेंट्स बैंक को अंतरराष्ट्रीय स्तर पर बीबीबी रेटिंग दी गई है, टेनसेंट और आईसीबीसी को ए और ऐप्पल को एए रेटिंग दी गई है। बीबीबी से नीचे वाले बांड को उच्च-उपज बांड कहा जाता है, जिन्हें जंक बांड भी कहा जाता है। उच्च-उपज बांड और निवेश-ग्रेड बांड के बीच उपज अंतर को क्रेडिट स्प्रेड कहा जाता है।

वास्तव में, यह न केवल ए-रेटेड और बी-रेटेड के बीच का अंतर बड़ा है, बल्कि एएए और ए के बीच का अंतर भी है। उदाहरण के लिए, 2021 में। फिच ने सभी चार प्रमुख ऑस्ट्रेलियाई बैंकों को एए से ए+ तक डाउनग्रेड कर दिया। यह एक स्तर का बदलाव है, लेकिन यह बड़े स्तर पर है। दो ए से एक ए पर जाने का मतलब उच्च स्कोर से ऊपरी मध्य तक जाना है।

यह भी ध्यान रखना महत्वपूर्ण है कि रेटिंग एजेंसियां अपना राजस्व उन कंपनियों से प्राप्त करती हैं जो रेटिंग प्राप्त करती हैं, इसलिए वे निर्णय लेने वाली स्वतंत्र एजेंसियां नहीं हैं, और इसमें एक निश्चित मात्रा में व्यक्तिपरकता होगी। एजेंसी को डर होगा कि यदि स्कोर बहुत कम है, तो ग्राहक भविष्य में रेटिंग देने के लिए दूसरी एजेंसी ढूंढ लेगा, और उनका प्रदर्शन ख़राब हो जाएगा। इसके अलावा, यदि कोई कंपनी रेटिंग देने से पहले जारी किए गए ऋण को कई बार पैकेज करती है, तो पैकेज्ड ऋण के सही मूल्य को पहचानना मुश्किल होगा।

उदाहरण के लिए, '08 के वित्तीय संकट से पहले. कई बैंकों ने रेटिंग कंपनियों द्वारा रेटिंग के लिए सबप्राइम बंधक और प्राइम ऋण को पैकेज किया। एक ओर, वे अपने ग्राहकों को नाराज नहीं करना चाहते थे, और दूसरी ओर, आंखों पर पट्टी बांधकर, वे पूरे ऋण को उच्च रेटिंग देने के लिए पैकेज में अधिकांश उच्च-गुणवत्ता वाली संपत्तियों का उपयोग करेंगे। इसके अलावा, रेटिंग प्रक्रिया बहुत सारे ऐतिहासिक डेटा को संदर्भित करती है। इसलिए, एक निश्चित अंतराल प्रभाव है, इसलिए यह भविष्य की प्रवृत्ति की पूरी तरह से भविष्यवाणी नहीं करता है।

वित्तीय बाजार में क्रेडिट रेटिंग की एक महत्वपूर्ण भूमिका है, जो न केवल निवेशकों को जोखिम का आकलन करने और निवेश रणनीति निर्धारित करने में मदद कर सकती है बल्कि देनदारों को वित्तपोषण लागत और वित्तपोषण चैनल भी प्रदान कर सकती है। साथ ही, यह नियामकों और सरकारी एजेंसियों के लिए वित्तीय बाजार की निगरानी और निवेशकों की सुरक्षा के लिए सबसे महत्वपूर्ण उपकरणों में से एक है।

| क्रेडिट रेटिंग | विवरण | महत्व |

| एएए | उत्कृष्ट | डिफॉल्ट का जोखिम बहुत कम है |

| आ | अच्छा | बहुत कम डिफ़ॉल्ट जोखिम |

| ए | स्वीकार्य | कम डिफ़ॉल्ट जोखिम |

| बीबीबी | मध्यम | कुछ डिफ़ॉल्ट जोखिम |

| बी बी | गरीब | उच्च डिफ़ॉल्ट जोखिम |

क्रेडिट रेटिंग एजेंसियों की ग्रेडिंग के लिए मानदंड

दुनिया में तीन मुख्य क्रेडिट रेटिंग एजेंसियां मूडीज, एसएंडपी और फिच हैं, पहली दो अमेरिकी कंपनियां हैं और तीसरी यूरोपीय कंपनियां हैं। इसके अलावा और भी कई छोटी कंपनियां हैं, लेकिन वैश्विक बाजार की बात करें तो मूडीज और एसएंडपी का 80% से ज्यादा बाजार पर दबदबा है।

इन एजेंसियों की रेटिंग का मुख्य व्यवसाय राष्ट्रीय सरकारों, स्थानीय सरकारों, वित्तीय संस्थानों, फंड, ट्रेजरी प्रबंधन, बीमा कंपनियों, कॉर्पोरेट उपयोगिताओं आदि के लिए दीर्घकालिक और अल्पकालिक ऋण है।

उनमें से, विपणन के दृष्टिकोण से सरकारी ऋण स्कोर करने के लिए प्रतिस्पर्धा करने वाली सरकारों के लिए रेटिंग सभी अनिवार्य हैं। बदले में, इसके अनुसार, हम व्यापक आर्थिक रुझान निर्धारित कर सकते हैं, जो अधिक विश्वसनीयता और दृश्यता प्राप्त कर सकते हैं। फिर, संस्थागत कंपनियों के ऋण की रेटिंग ही इन एजेंसियों को लाभदायक बनाती है।

ये तीन प्रमुख कंपनियां अल्पकालिक और दीर्घकालिक ऋण को ग्रेड करती हैं, जिन्हें मोटे तौर पर ए, बी और सी ग्रेड में वर्गीकृत किया जा सकता है। दीर्घकालिक ऋण का अल्पकालिक ऋण की तुलना में अधिक प्रभाव पड़ता है और यह राज्य स्तर पर अधिक आम है। इसीलिए इस पर अधिक ध्यान दिया जाता है और रेटिंग्स को अधिक सूक्ष्मता से विभाजित किया जाता है। इनमें से AAA ग्रेड को सबसे मजबूत स्कोर माना जाता है। दूसरी ओर, निवेश संगठनों के लिए, बीबीबी से नीचे की रेटिंग को आम तौर पर जंक निवेश और बहुत जोखिम भरा माना जाता है।

प्रत्येक रेटिंग कंपनी के पास स्कोरिंग का अपना तरीका होता है, और आम तौर पर, जब वे स्कोरिंग शुरू करते हैं, तो वे कंपनी के विभिन्न प्रबंधन विभागों से संपर्क करते हैं और बात करते हैं, फिर वित्त और संचालन पर विभिन्न सामग्री एकत्र करते हैं और डेटा का विश्लेषण करते हैं। यह वही प्रणाली है जिसका उपयोग बैंक उन व्यक्तियों का क्रेडिट स्कोर करने के लिए करते हैं जिन्होंने घर खरीदने के लिए ऋण लिया है, और इसे क्रेडिट विश्लेषण का 5सी कहा जाता है।

पहला गुण चरित्र है, जिसका उपयोग देनदार के उधारकर्ता के ऋण और गुणवत्ता के व्यक्तिपरक मूल्यांकन को मापने के लिए किया जाता है। व्यक्तियों के लिए, यह व्यक्ति के क्रेडिट इतिहास और अन्य लोगों के मूल्यांकन को देखता है, और व्यवसायों के लिए, यह प्रबंधन टीम के अनुभव, ऋण के इतिहास और कंपनी की प्रतिष्ठा को देखता है।

दूसरी क्षमता, या नकदी प्रवाह है, जो उधारकर्ता की समय पर भुगतान करने की क्षमता को मापती है। किसी व्यक्ति के लिए, यह उसके वेतन प्रवाह, उसकी मासिक आय और उसकी नौकरी की प्रकृति को देख रहा है, चाहे वह स्थिर है या नहीं। पूर्णकालिक अंक अंशकालिक अंकों से अधिक होते हैं। किसी व्यवसाय के लिए, यह उसके वित्तीय विवरणों के डेटा प्रोफ़ाइल को देख रहा है।

तीसरा है पूंजी, जो उधारकर्ता की पूंजी और उसके निवेश के अनुपात को मापता है। एक बंधक के लिए, यह डाउन पेमेंट के अनुपात को देख रहा है; किसी व्यवसाय के लिए, यह उनके स्वयं के निवेश और ऋण के अनुपात को देख रहा है। उद्यमियों को व्यवसाय ऋण लेने से पहले अपनी बचत का भुगतान करना आवश्यक है ताकि बैंक ऋण के मामले में उन पर भरोसा किया जा सके।

चौथी वह शर्त है, जिसका उपयोग उधारकर्ता की निवेश क्षमता को मापने के लिए किया जाता है। व्यक्तिगत संपत्ति के लिए, किसी को इस घर की सराहना, नगर निगम योजना, पड़ोस की सुविधाएं इत्यादि को देखना होगा। व्यवसायों के लिए, प्रतिस्पर्धा में उनकी सौदेबाजी की शक्ति को देखें; उदाहरण के लिए, एप्पल और सैमसंग के पास अन्य सेल फोन निर्माताओं की तुलना में अधिक सौदेबाजी की शक्ति है। अन्य चीजें कंपनी के विकास के चरण हैं, चाहे वह जिस उद्योग में है वह सूर्यास्त या सूर्योदय उद्योग है, आदि।

अंतिम संपार्श्विक है, जिसका उपयोग यह सुनिश्चित करने के लिए किया जाता है कि देनदार ऋण से मूल राशि वसूल कर ले। बंधक घर के बाजार मूल्य और एलवीआर और अन्य संभावित बंधक के अनुपात को देखते हैं। व्यवसाय संयंत्र और उपकरण, गोदाम, कार्यालय इत्यादि जैसी संपत्तियों को देखते हैं।

क्रेडिट रेटिंग स्कोर निर्दिष्ट करने के मानदंड आमतौर पर रेटिंग एजेंसियों द्वारा निर्धारित किए जाते हैं और बांड जारीकर्ता, उधारकर्ता या वित्तीय उत्पाद की क्रेडिट गुणवत्ता और पुनर्भुगतान क्षमता पर आधारित होते हैं। जबकि अलग-अलग रेटिंग एजेंसियों के पास थोड़ा अलग वर्गीकरण हो सकता है, आम तौर पर बोलते हुए, एएए उच्चतम क्रेडिट गुणवत्ता वाले होते हैं, जिनमें बहुत कम क्रेडिट जोखिम होता है और देनदार के पास चुकाने की बहुत मजबूत क्षमता होती है।

दूसरी ओर, एए की क्रेडिट गुणवत्ता उच्च है और क्रेडिट जोखिम बहुत कम है, और देनदार अत्यधिक विलायक है। उच्च क्रेडिट गुणवत्ता और कम क्रेडिट जोखिम है, और देनदार अत्यधिक विलायक है।

बीबीबी में अच्छी क्रेडिट गुणवत्ता और स्वीकार्य क्रेडिट जोखिम है; देनदार के पास कर्ज चुकाने की कुछ क्षमता है, लेकिन अभी भी कुछ अनिश्चितता है। बीबी, बी और सीसीसी में क्रेडिट गुणवत्ता कम और क्रेडिट जोखिम अधिक है; देनदार की कर्ज चुकाने की क्षमता कमजोर है, और डिफ़ॉल्ट का जोखिम अधिक है।

सीसी की क्रेडिट गुणवत्ता बहुत कम है और क्रेडिट जोखिम बहुत अधिक है; देनदार की शोधनक्षमता बहुत कमज़ोर है और वह डिफ़ॉल्ट हो सकता है। डी एक डिफ़ॉल्ट स्थिति है, जो दर्शाती है कि देनदार अब अपने ऋण सेवा दायित्वों को पूरा करने में सक्षम नहीं है।

ये रेटिंग ग्रेड आमतौर पर एएए (उच्चतम) से डी (डिफ़ॉल्ट) तक अवरोही क्रम में अक्षर ग्रेड के रूप में व्यक्त किए जाते हैं, जहां क्रेडिट गुणवत्ता के अधिक सटीक स्तर को इंगित करने के लिए प्रत्येक ग्रेड को प्लस या माइनस चिह्न द्वारा संशोधित किया जा सकता है। यह ध्यान देने योग्य है कि विभिन्न क्रेडिट रेटिंग एजेंसियों के पास अलग-अलग रेटिंग सिस्टम और ग्रेड हो सकते हैं, लेकिन वे मोटे तौर पर ऊपर उल्लिखित बुनियादी सिद्धांतों के समान हैं।

क्रेडिट रेटिंग का महत्व

क्रेडिट रेटिंग का महत्व

सबसे पहले और सबसे महत्वपूर्ण, इसका वित्तीय बाजारों और आर्थिक प्रणाली पर व्यापक प्रभाव पड़ता है, क्योंकि देनदार की क्रेडिट रेटिंग सीधे उसके वित्तपोषण की लागत को प्रभावित करती है। उच्च रेटिंग वाले देनदार आमतौर पर कम ब्याज दरों पर धन जुटाने में सक्षम होते हैं क्योंकि निवेशकों को डिफ़ॉल्ट का कम जोखिम लगता है और वे उन्हें अधिक अनुकूल वित्तपोषण शर्तों की पेशकश करने के इच्छुक होते हैं। इसके विपरीत, कम रेटिंग वाले देनदार को निवेशकों को आकर्षित करने के लिए उच्च ब्याज दरों का भुगतान करना पड़ सकता है, जिससे उसकी वित्तपोषण लागत बढ़ जाएगी।

दूसरे, यह देनदारों के लिए बाजार वित्तपोषण की उपलब्धता को भी प्रभावित करता है। उच्च रेटिंग वाले देनदारों को बाजार से वित्तपोषण सहायता प्राप्त होने की अधिक संभावना है क्योंकि निवेशक उनके बांड खरीदने या ऋण प्रदान करने के लिए अधिक इच्छुक हैं। इसके विपरीत, कम क्रेडिट रेटिंग वाले देनदारों को वित्तपोषण प्राप्त करने में बढ़ती कठिनाई की चुनौती का सामना करना पड़ सकता है।

और यह बाजार की तरलता और स्थिरता को भी प्रभावित कर सकता है। उच्च श्रेणी के देनदारों के पास आमतौर पर व्यापक बाजार समर्थन और अपेक्षाकृत उच्च बाजार तरलता तक पहुंच होती है। इसके विपरीत, कम रेटिंग वाले देनदारों को बाजार की तरलता और मूल्य अस्थिरता का सामना करना पड़ सकता है।

फिर इसका निवेशकों के विश्वास और विश्वास पर भी महत्वपूर्ण प्रभाव पड़ता है। उच्च रेटिंग का आम तौर पर तात्पर्य यह है कि देनदार के पास उच्च क्रेडिट गुणवत्ता और डिफ़ॉल्ट का कम जोखिम है, जो अधिक निवेशकों को आकर्षित कर सकता है। इसके विपरीत, कम रेटिंग निवेशकों की चिंताओं और जोखिम-घृणा के व्यवहार को ट्रिगर कर सकती है, जिससे पूंजी बहिर्प्रवाह और वित्तपोषण संबंधी कठिनाइयां हो सकती हैं।

उदाहरण के लिए, फिच ने सभी चार प्रमुख ऑस्ट्रेलियाई बैंकों को AA- से A+ तक डाउनग्रेड कर दिया, और अंतर को सम्मेलन के दो ग्रेडों के स्पष्टीकरण के माध्यम से देखा जा सकता है। यानी, बहुत मजबूत क्रेडिट से लेकर मजबूत क्रेडिट तक, प्रभावित होने की संभावना अधिक हो जाती है। उदाहरण के लिए, यह रेटिंग डाउनग्रेड मुख्य रूप से चार बड़े बैंकों के दीर्घकालिक ऋण के लिए है।

और रेटिंग जितनी कम होगी, चार बड़े बैंकों को खुद को वित्तपोषित करने के लिए उतना ही अधिक ब्याज देना होगा। केंद्रीय बैंक की ब्याज दरें अपरिवर्तित रहने से, इससे चार बड़े बैंकों का गिरता मुनाफा और भी अधिक बढ़ जाएगा। इस तरह की श्रृंखलाबद्ध प्रतिक्रिया के प्रभाव से शेयर बाजार में निवेशकों को चार बड़े बैंकों से लाभांश में कटौती का खतरा हो सकता है।

ऋण बाजार में निवेशकों के लिए, बड़े चार बांड रिटर्न में वृद्धि होगी। बैंक जमाकर्ताओं के लिए, उन्हें जमा ब्याज पर उपज में गिरावट का सामना करना पड़ सकता है। इस बीच, व्यक्तिगत और व्यावसायिक ऋण वाले लोगों को अपने ऋण पर ब्याज दरें बढ़ने का जोखिम उठाना पड़ सकता है।

इसलिए क्रेडिट रेटिंग निवेशकों के लिए महत्वपूर्ण हैं क्योंकि वे देनदार की ऋण चुकाने की क्षमता के बारे में महत्वपूर्ण जानकारी प्रदान करते हैं। निवेशक अक्सर किसी निवेश के जोखिम स्तर का आकलन करने और उसके आधार पर निवेश निर्णय लेने के लिए इस पर भरोसा करते हैं।

बांड जारीकर्ता या उधारकर्ता द्वारा डिफ़ॉल्ट के जोखिम का आकलन करने के लिए निवेशकों के लिए प्रमुख संकेतकों में से एक के रूप में। उच्च रेटिंग आमतौर पर डिफ़ॉल्ट के कम जोखिम का संकेत देती है, जबकि कम रेटिंग डिफ़ॉल्ट के उच्च जोखिम का संकेत देती है। निवेशक रेटिंग पैमाने के आधार पर अपने निवेश के जोखिम का अनुमान लगा सकते हैं और उसके अनुसार अपने पोर्टफोलियो को समायोजित कर सकते हैं।

यह निवेशकों के लिए निवेश रणनीतियाँ और निर्णय तैयार करने के लिए एक संदर्भ के रूप में भी कार्य करता है। उदाहरण के लिए, कुछ निवेशक उच्च रेटिंग वाले बांड खरीदना पसंद कर सकते हैं या उच्च रेटिंग वाले उधारकर्ताओं को उधार देना पसंद कर सकते हैं क्योंकि उनके पास आमतौर पर कम डिफ़ॉल्ट जोखिम होता है और संबंधित निवेश रिटर्न अपेक्षाकृत स्थिर होता है।

इसका बांड या उधार के मूल्य निर्धारण और ब्याज दरों के स्तर पर भी सीधा प्रभाव पड़ता है। उच्च-रेटेड बांड में आम तौर पर कम ब्याज दरें होती हैं क्योंकि निवेशक कम जोखिम वाले निवेश के लिए कम रिटर्न दर का भुगतान करने को तैयार होते हैं। इसके विपरीत, कम रेटिंग वाले बांडों को निवेशकों को आकर्षित करने के लिए उच्च ब्याज दरों की पेशकश करने की आवश्यकता हो सकती है।

वे निवेशकों को बुरे निवेश से बचने और निवेश जोखिम को कम करने में भी मदद कर सकते हैं। देनदार की साख का मूल्यांकन करके, निवेशक अपने निवेश की बेहतर सुरक्षा कर सकते हैं और डिफ़ॉल्ट से होने वाले नुकसान से बच सकते हैं। और वे जोखिम और रिटर्न का संतुलन हासिल करने के लिए अलग-अलग रेटिंग के अनुसार अपने पोर्टफोलियो आवंटित करते हैं। सामान्य तौर पर, निवेशक अपने पोर्टफोलियो के समग्र प्रदर्शन को स्थिर करने के लिए अपने पोर्टफोलियो में उच्च रेटिंग वाली संपत्ति रखना पसंद कर सकते हैं।

इसलिए, क्रेडिट रेटिंग का वित्तीय बाजार में एक महत्वपूर्ण प्रभाव होता है, जो देनदारों के लिए वित्तपोषण की लागत और बाजार में वित्तपोषण की उपलब्धता के साथ-साथ निवेशकों के विश्वास और बाजार की तरलता को सीधे प्रभावित करता है। और यह निवेशकों को सूचित निवेश निर्णय लेने में मदद करने के लिए संदर्भ का एक महत्वपूर्ण ढांचा प्रदान करता है।

| देश | ग्रेडिंग |

| जर्मनी | एएए |

| कनाडा | एएए |

| ऑस्ट्रेलिया | एएए |

| नीदरलैंड | एएए |

| स्वीडन | एएए |

| स्विट्ज़रलैंड | एएए |

| सिंगापुर | एएए |

| डेनमार्क | एएए |

| नॉर्वे | एएए |

| लक्समबर्ग | एएए |

| लिकटेंस्टाइन | एएए |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

कैम्ब्रिकॉन के शेयर की कीमत मुताई से भी ज़्यादा हो गई है, जिससे यह चीन का नया बाज़ार बादशाह बन गया है। क्या यह तकनीकी सफलता है या कोई बुलबुला बनने की तैयारी में है?

2025-08-29

जानें कि स्टॉक टिकर क्या है, टिकर प्रतीक कैसे काम करते हैं, और आधुनिक वित्तीय बाजारों के लिए वे क्यों आवश्यक हैं।

2025-08-29

उचित मूल्य अंतर चार्ट में मूल्य अक्षमताओं को उजागर करता है। यह मार्गदर्शिका बताती है कि यह क्या है, यह क्यों महत्वपूर्ण है, और FVG का प्रभावी ढंग से व्यापार कैसे करें।

2025-08-29