การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2024-03-01 อัปเดตเมื่อ: 2024-10-28

ในปัจจุบันการจัดอันดับต่าง ๆ ได้รับความนิยมอย่างมากในสังคม ตัวอย่างเช่น ก่อนที่ผู้คนจะไปทานอาหารที่ร้านอาหารพวกเขามักจะดูรีวิวจากผู้บริโภคคนอื่น ๆ บนเว็บไซต์ต่าง ๆ โดยร้านที่มีคะแนนสูงมักจะดึงดูดความสนใจมากกว่า ในทำนองเดียวกัน บุคคลที่ต้องการกู้ยืมเงินจากธนาคารก็จำเป็นต้องมีคะแนนเครดิต ยิ่งสูงเท่าไร พวกเขาก็ยิ่งมีแนวโน้มที่จะกู้เงินได้มากขึ้นเท่านั้น และจำนวนเงินกู้ก็จะสูงขึ้นตามไปด้วย และในโลกของนักลงทุนก็ยังมีคะแนนเครดิตซึ่งเป็นทีมงานมืออาชีพที่ทำคะแนนหนี้เพื่อให้นักลงทุนสามารถระบุความเสี่ยงในการผิดนัดชำระหนี้ได้อย่างรวดเร็ว มาดูตัวบ่งชี้สำคัญว่าการลงทุนและตลาดได้รับผลกระทบอย่างไร : อันดับเครดิต

อันดับเครดิตคืออะไร?

เป็นกระบวนการประเมินระดับความเสี่ยงด้านเครดิตของผู้ออกพันธบัตร ผู้ยืม หรือผลิตภัณฑ์ทางการเงิน ซึ่งสะท้อนถึงแนวโน้มที่จะผิดนัดชำระหนี้ของเรื่องหรือพันธบัตร วัตถุประสงค์หลักคือการให้ข้อมูลเกี่ยวกับความสามารถของลูกหนี้ในการชำระหนี้แก่นักลงทุน และเพื่อช่วยประเมินและทำความเข้าใจความเสี่ยงในการลงทุน เพื่อให้สามารถตัดสินใจลงทุนได้อย่างเหมาะสม

วัตถุประสงค์หลักคือเพื่อให้นักลงทุนได้รับข้อมูลเกี่ยวกับความสามารถในการชำระหนี้ของลูกหนี้ ช่วยให้พวกเขาประเมินและเข้าใจความเสี่ยงในการลงทุน และทำการตัดสินใจลงทุนตามนั้น โดยทั่วไป ยิ่งคะแนนของคะแนนนี้สูงเท่าไร โอกาสที่จะผิดนัดชำระหนี้ก็จะน้อยลงเท่านั้น

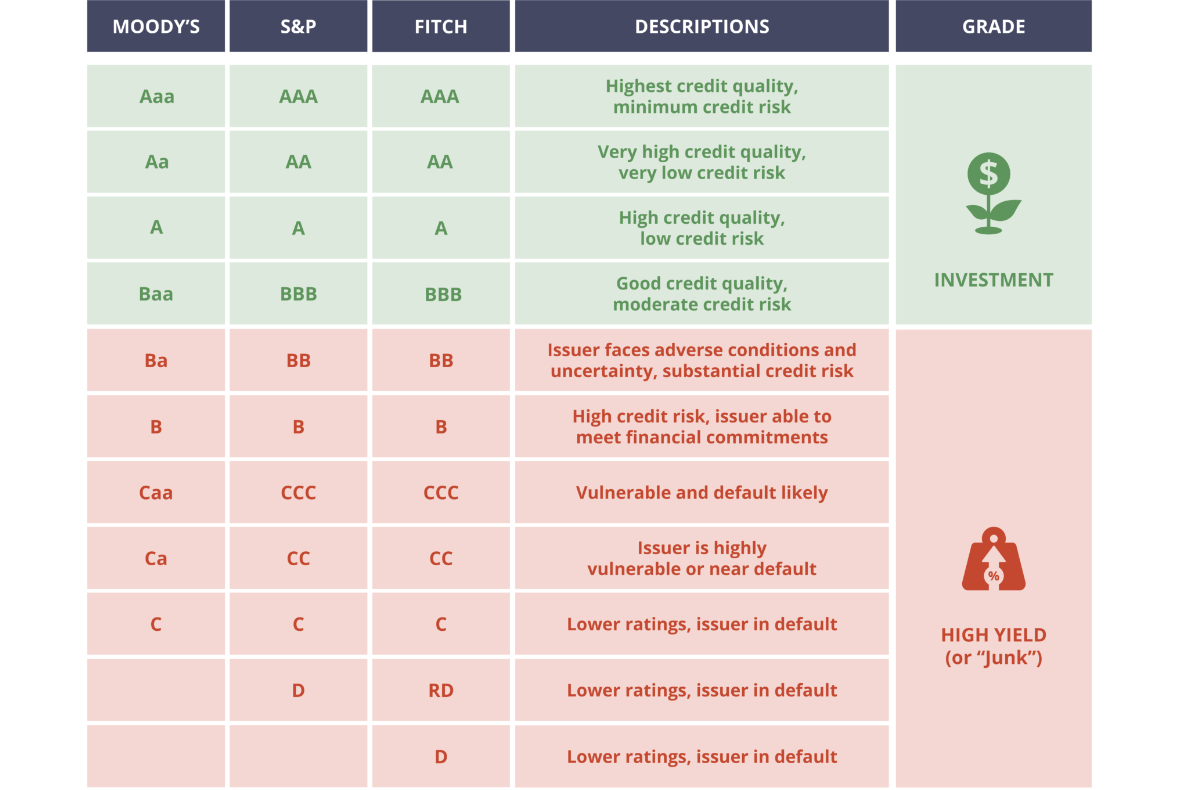

และอันดับเครดิตก็ถูกกำหนดโดยหน่วยงานจัดอันดับความน่าเชื่อถือระดับมืออาชีพเช่นกัน ตัวอย่างเช่น ในปัจจุบัน ผู้เชี่ยวชาญระดับนานาชาติที่มีชื่อเสียงที่สุดมีหน่วยงานจัดอันดับสามแห่ง ได้แก่ Standard & Poor's, Moody's และ Fitch ทั้งสามนี้มีมาตรฐานการให้คะแนนที่แตกต่างกัน แต่มีความสอดคล้องกันระหว่างกัน ตัวอย่างเช่น อันดับเครดิต BBB ของ S&P และ Fitch สอดคล้องกับอันดับเครดิต BAA ของ Moody's

หน่วยงานเหล่านี้จะประเมินคุณภาพเครดิตของลูกหนี้โดยการวิเคราะห์สถานะทางการเงิน ผลการดำเนินงาน แนวโน้มอุตสาหกรรม และปัจจัยอื่น ๆ และกำหนดระดับอันดับเครดิตที่สอดคล้องกัน เกรดการให้คะแนนมักจะแสดงเป็นตัวอักษร (เช่น AAA, AA, A, BBB ฯลฯ) หรือคำอธิบายง่าย ๆ (เช่น ดีเยี่ยม ดี ยอมรับได้ ฯลฯ) และเกรดตั้งแต่สูงไปต่ำสะท้อนถึงระดับคุณภาพและความเสี่ยงในการผิดนัดชำระหนี้ของลูกหนี้ที่แตกต่างกันของผู้กู้

โดยทั่วไป ยิ่งอันดับสูง การลงทุนก็จะปลอดภัยมากขึ้น แต่ผลตอบแทนและต้นทุนทางการเงินสำหรับธุรกิจก็จะยิ่งต่ำลง ในทางกลับกัน ยิ่งอันดับต่ำ การลงทุนก็จะยิ่งมีความเสี่ยงมากขึ้น แต่ผลตอบแทนก็จะยิ่งสูงขึ้น

นอกจากนี้ยังสามารถแบ่งออกเป็นการจัดอันดับเครดิตของรัฐบาล การจัดอันดับเครดิตขององค์กร และการจัดอันดับเครดิตของพันธบัตร โดยที่อันดับเครดิตของพันธบัตรต้องไม่สูงกว่าอันดับเครดิตองค์กร และอันดับเครดิตองค์กรต้องไม่สูงกว่าอันดับเครดิตของรัฐบาล ตัวอย่างเช่น การจัดอันดับของจีนคือ A ดังนั้นบริษัททั้งหมดในประเทศจีนจะไม่ได้รับการจัดอันดับที่สูงกว่า A ในระดับสากล

พันธบัตรยังถูกจัดประเภทตามอันดับเครดิต โดยที่อันดับ BBB หรือสูงกว่าเรียกว่าพันธบัตรระดับการลงทุน ซึ่งโดยพื้นฐานแล้วโอกาสผิดนัดชำระหนี้ต่ำ ตัวอย่างเช่น China Merchants Bank ได้รับการจัดอันดับ BBB ในระดับสากล Tencent และ ICBC เป็น A และ Apple เป็น AA พันธบัตรที่ต่ำกว่า BBB เรียกว่า พันธบัตรที่ให้ผลตอบแทนสูง หรือที่เรียกว่า พันธบัตรขยะ ความแตกต่างของอัตราผลตอบแทนระหว่างพันธบัตรที่ให้ผลตอบแทนสูงและพันธบัตรระดับการลงทุนเรียกว่าการกระจายสินเชื่อ

ในความเป็นจริง ไม่ใช่เพียงช่องว่างระหว่างอันดับ A และอันดับ B เท่านั้นที่ใหญ่ แต่ยังรวมถึงช่องว่างระหว่าง AAA และ A ด้วย ตัวอย่างเช่น ในปี 2021 Fitch ปรับลดอันดับธนาคารรายใหญ่ของออสเตรเลียทั้งสี่แห่งจาก AA เป็น A+ เป็นการเปลี่ยนแปลงระดับหนึ่ง แต่กลับมีผลกระทบที่มากมาย การเปลี่ยนจาก A สองตัวไปเป็น A หนึ่งตัวหมายถึงการไปจากคะแนนสูงไปจนถึงระดับกลางบน

นอกจากนี้ยังเป็นที่น่าสังเกตว่า บริษัทจัดอันดับเครดิตมีรายได้จากบริษัทที่ได้รับการจัดอันดับ ดังนั้นพวกเขาจึงไม่ใช่หน่วยงานที่เป็นอิสระในการตัดสิน ซึ่งอาจมีความเป็นอัตวิสัยในระดับหนึ่ง บริษัทจัดอันดับอาจกลัวว่าหากให้คะแนนต่ำเกินไปลูกค้าจะไปหาบริษัทจัดอันดับอื่นในอนาคต และพวกเขาจะสูญเสียความน่าเชื่อถือ นอกจากนี้หากบริษัททำการจัดเรียงหนี้ที่ออกมาเป็นหลายครั้งก่อนที่จะให้คะแนน จะทำให้ยากต่อการแยกแยะมูลค่าที่แท้จริงของหนี้ที่ถูกจัดเรียงนั้น

ตัวอย่างเช่น ก่อนเกิดวิกฤติการเงินปี 2008 ธนาคารหลายแห่งได้ทำการจัดเรียงสินเชื่อจำนองและหนี้ชั้นดีเพื่อให้ได้รับการจัดอันดับโดยบริษัทจัดอันดับ ในด้านหนึ่ง พวกเขาไม่ต้องการทำให้ลูกค้าไม่พอใจ และในทางกลับกัน เมื่อใช้วิธีปิดตา พวกเขาจะใช้สินทรัพย์คุณภาพสูงส่วนใหญ่ในแพ็คเกจเพื่อให้คะแนนหนี้ทั้งหมดให้อยู่ในระดับสูง ยิ่งไปกว่านั้น กระบวนการจัดอันดับยังอ้างอิงถึงข้อมูลในอดีตจำนวนมาก ทำให้มีผลกระทบในบางช่วงบางเวลา ดังนั้นจึงไม่สามารถทำนายแนวโน้มในอนาคตได้อย่างสมบูรณ์

อันดับเครดิตมีบทบาทสำคัญในตลาดการเงิน ซึ่งไม่เพียงแต่ช่วยให้นักลงทุนประเมินความเสี่ยงและกำหนดกลยุทธ์การลงทุน แต่ยังช่วยให้ลูกหนี้มีต้นทุนทางการเงินและช่องทางทางการเงินอีกด้วย ในขณะเดียวกันก็เป็นหนึ่งในเครื่องมือที่สำคัญที่สุดสำหรับหน่วยงานกำกับดูแลและหน่วยงานภาครัฐในการกำกับดูแลตลาดการเงินและปกป้องนักลงทุน

| อันดับเครดิต | คำอธิบาย | ความสำคัญ |

| AAA | ยอดเยี่ยม | ความเสี่ยงต่ำมากในการผิดนัดชำระหนี้ |

| AA | ดี | ความเสี่ยงต่ำมากในการผิดนัดชำระหนี้ |

| A | ยอมรับได้ | ความเสี่ยงการผิดนัดต่ำ |

| BBB | ปานกลาง | ความเสี่ยงจากการผิดนัดชำระหนี้บางประการ |

| BB | แย่ | ความเสี่ยงในการผิดนัดชำระหนี้ที่สูงขึ้น |

หลักเกณฑ์การจัดลำดับสถาบันจัดอันดับเครดิต

หน่วยงานจัดอันดับเครดิตหลักสามแห่งในโลก ได้แก่ Moody's, S&P และ Fitch โดยสองแห่งแรกเป็นบริษัทอเมริกัน และแห่งที่สามคือบริษัทในยุโรป นอกจากนั้น ยังมีบริษัทขนาดเล็กอื่น ๆ อีกมากมาย แต่ในแง่ของตลาดโลก Moody's และ S&P ครองตลาดมากกว่า 80%

ธุรกิจหลักของการจัดอันดับเครดิตของหน่วยงานเหล่านี้คือหนี้ระยะยาวและระยะสั้นของรัฐบาลกลาง รัฐบาลท้องถิ่น สถาบันการเงิน กองทุน การบริหารการเงิน บริษัทประกันภัย สาธารณูปโภคขององค์กร และอื่น ๆ

ในบรรดาอันดับเครดิตเหล่านี้ การให้คะแนนของรัฐบาลนั้นเป็นสิ่งจำเป็น โดยแข่งขันกันเพื่อให้ได้คะแนนหนี้ภาครัฐจากมุมมองทางการตลาด ในทางกลับกัน เราสามารถกำหนดแนวโน้มเศรษฐกิจมหภาค ซึ่งสามารถได้รับความน่าเชื่อถือและการมองเห็นมากขึ้น จากนั้น การจัดอันดับหนี้ของบริษัทสถาบันคือสิ่งที่ทำให้หน่วยงานเหล่านี้มีกำไร

บริษัทใหญ่ทั้งสามแห่งนี้จัดระดับหนี้ระยะสั้นและระยะยาว ซึ่งสามารถแบ่งคร่าว ๆ ได้เป็นเกรด A, B และ C หนี้ระยะยาวมีผลกระทบมากกว่าหนี้ระยะสั้นและเป็นเรื่องปกติในระดับรัฐ นั่นเป็นสาเหตุที่ทำให้ได้รับความสนใจมากขึ้น และเรตติ้งก็ถูกแบ่งย่อยอย่างละเอียดมากขึ้น ในจำนวนนี้เกรด AAA ถือเป็นคะแนนที่แข็งแกร่งที่สุด ในทางกลับกัน สำหรับองค์กรด้านการลงทุน การให้คะแนนที่ต่ำกว่า BBB โดยทั่วไปถือว่าเป็นการลงทุนขยะและมีความเสี่ยงเกินไป

บริษัทจัดอันดับแต่ละแห่งมีวิธีให้คะแนนของตัวเอง และโดยทั่วไปแล้วเมื่อพวกเขาเริ่มให้คะแนน พวกเขาจะติดต่อและพูดคุยกับแผนกการจัดการต่าง ๆ ของบริษัท จากนั้นจึงรวบรวมเอกสารต่าง ๆ เกี่ยวกับการเงินและการดำเนินงาน และวิเคราะห์ข้อมูล นี่เป็นระบบเดียวกับที่ธนาคารใช้ในการให้คะแนนเครดิตของบุคคลที่กู้เงินเพื่อซื้อบ้าน และเรียกว่าการวิเคราะห์เครดิต 5C

คุณภาพประการแรกคือคุณลักษณะ ซึ่งใช้ในการวัดการประเมินเครดิตและคุณภาพของผู้กู้ยืมจากมุมมองที่เป็นไปได้ในทางบวก สำหรับบุคคลจะพิจารณาที่ประวัติเครดิตของแต่ละบุคคลและการประเมินของผู้อื่น และสำหรับธุรกิจจะพิจารณาที่ประสบการณ์ของทีมผู้บริหาร ประวัติหนี้ และชื่อเสียงของบริษัท

ประการที่สองคือความสามารถหรือกระแสเงินสด ในการวัดความสามารถในการชำระคืนตรงเวลาของผู้กู้ สำหรับรายบุคคล จะพิจารณาถึงกระแสเงินเดือน รายได้ต่อเดือน และลักษณะของงาน ไม่ว่าจะมั่นคงหรือไม่ก็ตาม โดยงานประจำจะได้รับคะแนนสูงกว่างานพาร์ทไทม์ สำหรับธุรกิจ จะดูที่โปรไฟล์ข้อมูลของงบการเงิน

ประการที่สามคือเงินทุน ซึ่งวัดอัตราส่วนเงินทุนของผู้ยืมต่อการลงทุนของเขา สำหรับการจำนองจะดูที่อัตราส่วนของเงินดาวน์ สำหรับธุรกิจ จะดูที่อัตราส่วนของการลงทุนของตนเองต่อสินเชื่อ ผู้ประกอบการจะต้องจ่ายเงินออมของตนเองก่อนที่จะกู้สินเชื่อธุรกิจเพื่อให้สามารถเชื่อถือได้กับสินเชื่อธนาคาร

ประการที่สี่คือเงื่อนไขที่ใช้วัดศักยภาพการลงทุนของผู้กู้ยืม สำหรับทรัพย์สินส่วนบุคคล จะต้องพิจารณาถึงการเพิ่มขึ้นของมูลค่าบ้าน การวางผังเมือง สิ่งอำนวยความสะดวกในบริเวณใกล้เคียง และอื่น ๆ สำหรับธุรกิจ ให้พิจารณาอำนาจต่อรองในการแข่งขัน เช่น Apple และ Samsung มีอำนาจต่อรองมากกว่าผู้ผลิตโทรศัพท์มือถือรายอื่น อีกอย่างคือระยะการพัฒนาของบริษัท ไม่ว่าจะเป็นอุตสาหกรรมที่บริษัทอยู่เป็นอุตสาหกรรมที่มีแนวโน้มเติบโตหรือเสื่อมสภาพ

สุดท้ายคือหลักประกันซึ่งใช้เพื่อให้แน่ใจว่าลูกหนี้ได้รับเงินต้นจากหนี้ การจำนองจะพิจารณาอัตราส่วนของมูลค่าตลาดของบ้านต่อ LVR และการจำนองอื่น ๆ ที่เป็นไปได้ สำหรับธุรกิจ จะพิจารณาสินทรัพย์ต่าง ๆ เช่น อาคารและอุปกรณ์ คลังสินค้า สำนักงาน และอื่นๆ

เกณฑ์ในการกำหนดคะแนนอันดับเครดิตมักจะกำหนดโดยหน่วยงานจัดอันดับและขึ้นอยู่กับคุณภาพเครดิตและความสามารถในการชำระคืนของผู้ออกพันธบัตร ผู้กู้ยืม หรือผลิตภัณฑ์ทางการเงิน แม้ว่าหน่วยงานจัดอันดับเครดิตต่าง ๆ อาจมีการจัดประเภทที่แตกต่างกันเล็กน้อย โดยทั่วไปแล้ว AAA มีคุณภาพเครดิตสูงสุด โดยมีความเสี่ยงด้านเครดิตต่ำมาก และเป็นลูกหนี้ที่มีความสามารถในการชำระหนี้ที่แข็งแกร่งมาก

ในทางกลับกัน AA มีคุณภาพเครดิตสูงและมีความเสี่ยงด้านเครดิตต่ำมาก และลูกหนี้มีความสามารถในการชำระหนี้สูง คุณภาพเครดิตสูงขึ้นและความเสี่ยงด้านเครดิตลดลง และลูกหนี้มีความสามารถในการชำระหนี้สูง

BBB มีคุณภาพเครดิตที่ดีและมีความเสี่ยงด้านเครดิตที่ยอมรับได้ ลูกหนี้มีความสามารถอยู่บ้างในการชำระหนี้ แต่ก็ยังมีความไม่แน่นอนอยู่บ้าง BB, B และ CCC มีคุณภาพเครดิตต่ำกว่าและมีความเสี่ยงด้านเครดิตสูงกว่า ความสามารถในการชำระหนี้ของลูกหนี้อ่อนแอและมีความเสี่ยงที่จะผิดนัดชำระหนี้มากขึ้น

CC มีคุณภาพเครดิตต่ำมากและมีความเสี่ยงด้านเครดิตสูงมาก ความสามารถในการชำระหนี้ของลูกหนี้อ่อนแอมากและอาจผิดนัดชำระหนี้ได้ d เป็นสถานะผิดนัด ซึ่งบ่งชี้ว่าลูกหนี้ไม่สามารถปฏิบัติตามภาระผูกพันในการชำระหนี้ได้อีกต่อไป

เกรดการให้คะแนนเหล่านี้มักจะแสดงเป็นเกรดตัวอักษรตามลำดับจากมากไปหาน้อยจาก AAA (สูงสุด) ถึง D (ค่าเริ่มต้น) โดยแต่ละเกรดอาจมีการแก้ไขด้วยเครื่องหมายบวกหรือลบเพื่อระบุระดับคุณภาพเครดิตที่แม่นยำยิ่งขึ้น เป็นที่น่าสังเกตว่าหน่วยงานจัดอันดับเครดิตที่แตกต่างกันอาจมีระบบการจัดอันดับและเกรดที่แตกต่างกัน แต่จะคล้ายคลึงกับหลักการพื้นฐานที่สรุปไว้ข้างต้นในวงกว้าง

ความสำคัญของการจัดอันดับเครดิต

ความสำคัญของการจัดอันดับเครดิต

ประการแรกและสำคัญที่สุด การจัดอันดับเครดิตมีผลกระทบในวงกว้างต่อตลาดการเงินและระบบเศรษฐกิจ เนื่องจากอันดับเครดิตของลูกหนี้ส่งผลโดยตรงต่อต้นทุนทางการเงิน ลูกหนี้ที่มีอันดับเครดิตสูงกว่ามักจะสามารถระดมทุนในอัตราดอกเบี้ยที่ต่ำกว่าได้ เนื่องจากนักลงทุนรับรู้ถึงความเสี่ยงที่ต่ำกว่าในการผิดนัดชำระหนี้ และยินดีที่จะเสนอเงื่อนไขทางการเงินที่ดีกว่า ในทางตรงกันข้าม ลูกหนี้ที่มีอันดับต่ำกว่าอาจต้องจ่ายอัตราดอกเบี้ยที่สูงขึ้นเพื่อดึงดูดนักลงทุน ซึ่งจะทำให้ต้นทุนทางการเงินเพิ่มขึ้น

ประการที่สอง การจัดอันดับเครดิตยังส่งผลกระทบต่อความพร้อมของการจัดหาเงินทุนในตลาดสำหรับลูกหนี้ด้วย ลูกหนี้ที่มีอันดับเครดิตสูงกว่ามีแนวโน้มที่จะได้รับการสนับสนุนทางการเงินจากตลาด เนื่องจากนักลงทุนเต็มใจที่จะซื้อพันธบัตรหรือให้กู้ยืมมากกว่า ในทางกลับกัน ลูกหนี้ที่มีอันดับเครดิตต่ำกว่าอาจเผชิญกับความท้าทายในการหาแหล่งเงินทุนที่เพิ่มมากขึ้น

และยังอาจส่งผลต่อสภาพคล่องและเสถียรภาพของตลาดอีกด้วย ลูกหนี้ที่มีอันดับสูงกว่ามักสามารถเข้าถึงการสนับสนุนจากตลาดในวงกว้างและมีสภาพคล่องในตลาดที่ค่อนข้างสูง ในทางตรงกันข้าม ลูกหนี้ที่มีอันดับเครดิตต่ำกว่าอาจเผชิญกับการขาดสภาพคล่องของตลาดและความผันผวนของราคา

นอกจากนี้ยังมีผลกระทบสำคัญต่อความเชื่อมั่นและความไว้วางใจของนักลงทุนอีกด้วย อันดับเครดิตที่สูงมักหมายความว่าลูกหนี้มีคุณภาพเครดิตสูงและมีความเสี่ยงต่ำในการผิดนัดชำระหนี้ ซึ่งสามารถดึงดูดนักลงทุนได้มากขึ้น ในทางกลับกัน อันดับเครดิตที่ลดลงอาจกระตุ้นให้เกิดความกังวลของนักลงทุนและพฤติกรรมการหลีกเลี่ยงความเสี่ยง ซึ่งนำไปสู่เงินทุนไหลออกและปัญหาทางการเงิน

ตัวอย่างเช่น Fitch ปรับลดเกรดธนาคารรายใหญ่ของออสเตรเลียทั้งสี่แห่งจาก AA- เป็น A+ และสามารถดูความแตกต่างได้ผ่านคำอธิบายของทั้งสองเกรดในที่ประชุม นั่นคือจากเครดิตที่แข็งแกร่งมากไปจนถึงเครดิตที่แข็งแกร่งขึ้น ความน่าจะเป็นที่จะได้รับผลกระทบมีมากขึ้น ตัวอย่างเช่น การปรับลดอันดับเครดิตนี้มีจุดประสงค์หลักเพื่อการปล่อยสินเชื่อระยะยาวของธนาคารขนาดใหญ่ 4 แห่ง

และยิ่งอันดับเครดิตต่ำ ดอกเบี้ยที่ธนาคารใหญ่ ๆ สี่แห่งต้องจ่ายเพื่อใช้ในการจัดหาเงินทุนก็จะยิ่งมากขึ้นเท่านั้น เนื่องจากอัตราดอกเบี้ยของธนาคารกลางไม่เปลี่ยนแปลง จะทำให้กำไรที่ลดลงของธนาคารใหญ่ทั้ง 4 แห่งลดลงอย่างต่อเนื่อง ผลกระทบของปฏิกิริยาลูกโซ่ดังกล่าวอาจทำให้นักลงทุนในตลาดหุ้นมีความเสี่ยงที่จะมีการลดการจ่ายเงินปันผลจากธนาคารขนาดใหญ่ 4 แห่ง

สำหรับนักลงทุนในตลาดตราสารหนี้ ผลตอบแทนพันธบัตรของธนาคารใหญ่ทั้งสี่ก็จะเพิ่มขึ้น สำหรับผู้ฝากเงินธนาคารอาจเผชิญกับอัตราผลตอบแทนดอกเบี้ยเงินฝากที่ลดลง ในขณะเดียวกันผู้ที่มีสินเชื่อส่วนบุคคลและสินเชื่อธุรกิจอาจเผชิญกับความเสี่ยงที่อัตราดอกเบี้ยเงินกู้จะสูงขึ้น

อันดับเครดิตจึงมีความสำคัญต่อนักลงทุนเนื่องจากจะให้ข้อมูลที่สำคัญเกี่ยวกับความสามารถในการชำระหนี้ของลูกหนี้ นักลงทุนมักจะพึ่งพามันเพื่อประเมินระดับความเสี่ยงของการลงทุนและตัดสินใจลงทุนตามนั้น

ในฐานะเป็นหนึ่งในตัวชี้วัดสำคัญสำหรับนักลงทุนในการประเมินความเสี่ยงในการผิดนัดชำระหนี้ของผู้ออกพันธบัตรหรือผู้กู้ยืม โดยทั่วไปการให้คะแนนที่สูงกว่าจะบ่งชี้ถึงความเสี่ยงในการผิดนัดชำระหนี้ที่ลดลง ในขณะที่การให้คะแนนที่ต่ำกว่าจะบ่งชี้ถึงความเสี่ยงที่สูงกว่าในการผิดนัดชำระหนี้ ผู้ลงทุนสามารถวัดความเสี่ยงในการลงทุนของตนตามระดับอันดับเครดิตและปรับเปลี่ยนพอร์ตการลงทุนของตนได้

นอกจากนี้ยังทำหน้าที่เป็นข้อมูลอ้างอิงสำหรับนักลงทุนในการกำหนดกลยุทธ์และการตัดสินใจในการลงทุน ตัวอย่างเช่น นักลงทุนบางรายอาจต้องการซื้อพันธบัตรที่ได้รับการจัดอันดับสูงหรือให้กู้ยืมแก่ผู้กู้ยืมที่ได้รับการจัดอันดับสูง เนื่องจากโดยปกติแล้วพวกเขาจะมีความเสี่ยงในการผิดนัดชำระต่ำกว่า และผลตอบแทนจากการลงทุนที่สอดคล้องกันค่อนข้างคงที่

นอกจากนี้ยังมีผลกระทบโดยตรงต่อราคาพันธบัตรหรือการกู้ยืมและระดับอัตราดอกเบี้ยอีกด้วย พันธบัตรที่มีอันดับสูงกว่ามักจะมีอัตราดอกเบี้ยต่ำกว่า เนื่องจากนักลงทุนยินดีที่จะจ่ายอัตราผลตอบแทนที่ต่ำกว่าสำหรับการลงทุนที่มีความเสี่ยงต่ำกว่า ในทางกลับกัน พันธบัตรที่มีอันดับต่ำกว่าอาจจำเป็นต้องเสนออัตราดอกเบี้ยที่สูงขึ้นเพื่อดึงดูดนักลงทุน

นอกจากนี้ยังอาจช่วยให้นักลงทุนหลีกเลี่ยงการลงทุนที่ไม่ดีและลดความเสี่ยงในการลงทุน ด้วยการประเมินความน่าเชื่อถือทางเครดิตของลูกหนี้ ผู้ลงทุนสามารถปกป้องการลงทุนของตนได้ดีขึ้น และหลีกเลี่ยงการขาดทุนจากการผิดนัดชำระหนี้ และพวกเขาจัดสรรพอร์ตการลงทุนตามอันดับที่แตกต่างกันเพื่อให้เกิดความสมดุลระหว่างความเสี่ยงและผลตอบแทน โดยทั่วไป นักลงทุนอาจต้องการถือครองสินทรัพย์ที่ได้รับการจัดอันดับสูงในพอร์ตการลงทุนของตน เพื่อรักษาเสถียรภาพโดยรวมของพอร์ตการลงทุนของตน

ดังนั้นอันดับเครดิตจึงมีอิทธิพลสำคัญในตลาดการเงิน ซึ่งส่งผลโดยตรงต่อต้นทุนการจัดหาเงินทุนสำหรับลูกหนี้และความพร้อมของแหล่งเงินทุนในตลาด รวมถึงความเชื่อมั่นของนักลงทุนและสภาพคล่องของตลาด และเป็นกรอบอ้างอิงที่สำคัญสำหรับนักลงทุนเพื่อช่วยในการตัดสินใจลงทุนโดยมีข้อมูลครบถ้วน

| ประเทศ | การให้คะแนน |

| เยอรมนี | AAA |

| แคนาดา | AAA |

| ออสเตรเลีย | AAA |

| เนเธอร์แลนด์ | AAA |

| สวีเดน | AAA |

| สวิตเซอร์แลนด์ | AAA |

| สิงคโปร์ | AAA |

| เดนมาร์ก | AAA |

| นอร์เวย์ | AAA |

| ลักเซมเบิร์ก | AAA |

| ลิกเตนสไตน์ | AAA |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ