ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-07-19

प्राचीन काल से ही सोने का उपयोग न केवल धन के रूप में किया जाता रहा है, बल्कि इसे एक मजबूत बचाव उपकरण के रूप में भी माना जाता है, जो परिसंपत्ति संरक्षण और निवेश रणनीति के विविधीकरण की तलाश करने वाले निवेशकों को आकर्षित करता है। सोने में निवेश करने के कई तरीके हैं, जिनमें से एक महत्वपूर्ण वित्तीय व्युत्पन्न के रूप में सोने का वायदा, खरीद और बिक्री के लिए एक बहुत ही आकर्षक बाजार प्रदान करता है। यदि आप इसके बारे में अधिक जानना चाहते हैं, तो आइए सोने के वायदा खाते खोलने और ट्रेडिंग बिंदुओं पर इस लेख पर एक नज़र डालें।

सोने का वायदा क्या है?

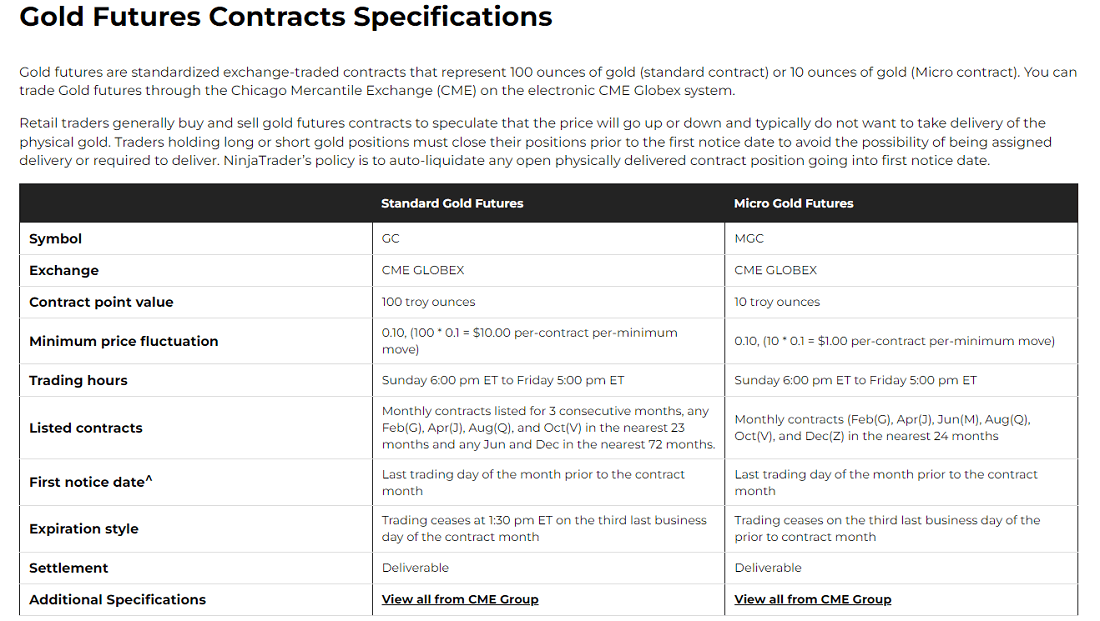

यह एक वित्तीय व्युत्पन्न है जिसके व्यापार में भौतिक सोने की डिलीवरी शामिल नहीं है, बल्कि भविष्य के समय में सोने की कीमत पर आधारित अनुबंध शामिल हैं। इन अनुबंधों का व्यापार दुनिया भर के प्रमुख कमोडिटी एक्सचेंजों जैसे कि न्यूयॉर्क मर्केंटाइल एक्सचेंज (NYMEX) और टोक्यो कमोडिटी एक्सचेंज (TOCOM) आदि पर किया जाता है। निवेशक वायदा बाजार के माध्यम से सोने की कीमत में उतार-चढ़ाव में भाग ले सकते हैं और जोखिम प्रबंधन और सट्टा व्यापार में संलग्न हो सकते हैं।

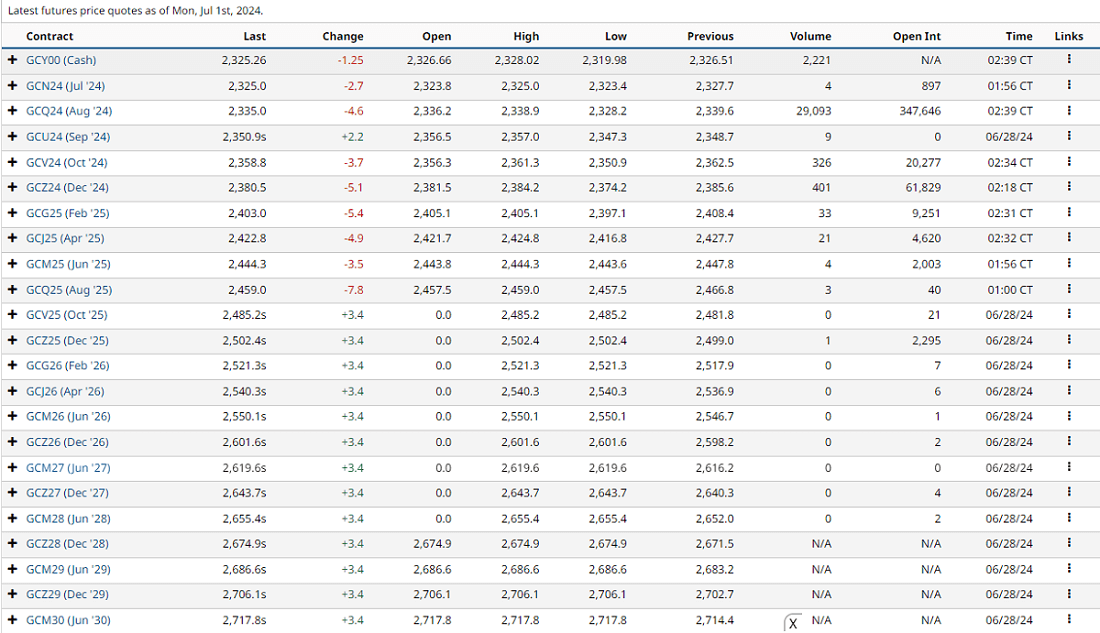

ये एक्सचेंज मानकीकृत सोने के वायदा अनुबंध प्रदान करते हैं, जिन्हें आमतौर पर औंस (oz) में मापा जाता है। एक मानक वायदा अनुबंध आमतौर पर 100 औंस सोने का प्रतिनिधित्व करता है और इसका वजन लगभग 3110.35 ग्राम होता है। साथ ही, अनुबंध की कीमत $0.02 की सबसे छोटी इकाई परिवर्तन से उतार-चढ़ाव करती है। इसका मतलब यह है कि निवेशक छोटे मूल्य उतार-चढ़ाव के आधार पर व्यापार कर सकते हैं, इस प्रकार बाजार में लचीले ढंग से भाग ले सकते हैं और बाजार में उतार-चढ़ाव के अनुसार अपनी व्यापारिक रणनीतियों और जोखिम प्रबंधन योजनाओं को समायोजित कर सकते हैं।

इसके अलावा, इन अनुबंधों को डिलीवरी की तारीख, डिलीवरी के स्थान और सोने की गुणवत्ता जैसे महत्वपूर्ण विवरणों को निर्दिष्ट करने के लिए मानकीकृत किया जाता है ताकि प्रभावी और कार्रवाई योग्य व्यापार सुनिश्चित किया जा सके। इन मानकीकृत वायदा अनुबंधों पर हस्ताक्षर करके, निवेशक बाजार मूल्य में उतार-चढ़ाव का लाभ उठाते हुए भविष्य में एक सहमत तिथि पर एक सहमत मूल्य पर सोना खरीदते या बेचते हैं।

यह तंत्र सोने के वायदा कारोबार को खुला और तरल बनाता है, जिससे लंबी और छोटी दोनों ही तरह की कंपनियाँ बड़े पैमाने पर व्यापार में भाग लेने के लिए आकर्षित होती हैं। भौतिक सोने के व्यापार की तुलना में, वायदा बाजार में भाग लेने के लिए निवेशकों के लिए सीमा कम है, क्योंकि वे वास्तव में बड़ी मात्रा में भौतिक सोना रखने की आवश्यकता के बिना वायदा अनुबंधों के माध्यम से बाजार में भाग ले सकते हैं। यह लचीलापन निवेशकों को अधिक आसानी से खरीदने और बेचने की अनुमति देता है, जिससे बाजार में उतार-चढ़ाव के बीच व्यापार के अवसरों और जोखिम प्रबंधन रणनीतियों की तलाश होती है।

साथ ही, इस प्रकार का व्यापार निवेशकों को मार्जिन का भुगतान करके सोने के अनुबंधों की बड़ी मात्रा को नियंत्रित करने की अनुमति देता है, एक उत्तोलन प्रभाव जो लाभ की संभावना को बढ़ा सकता है। अनुबंध मूल्य का एक छोटा प्रतिशत मार्जिन के रूप में भुगतान करके, निवेशक बड़े ट्रेडों में भाग ले सकते हैं, जिससे उनके निवेश पर रिटर्न बढ़ जाता है। हालाँकि, उत्तोलन अपने साथ संभावित जोखिम भी लाता है, क्योंकि कोई भी छोटा बाजार उतार-चढ़ाव निवेशक की खाता पूंजी को महत्वपूर्ण रूप से प्रभावित कर सकता है।

यह ध्यान रखना महत्वपूर्ण है कि सोने के वायदा बाजार में उत्पादकों, उपभोक्ताओं और सट्टेबाजों सहित प्रतिभागियों का एक विविध समूह है। उत्पादक (जैसे, खनन कंपनियाँ) बाजार मूल्य में उतार-चढ़ाव के खिलाफ बचाव के लिए भविष्य की बिक्री कीमतों को लॉक करने के लिए वायदा अनुबंधों का उपयोग करते हैं। उपभोक्ता (जैसे, जौहरी) भविष्य की खरीद कीमतों को लॉक करने और अपने व्यवसायों को प्रभावित करने वाले मूल्य उतार-चढ़ाव के जोखिम को प्रभावी ढंग से प्रबंधित करने के लिए वायदा अनुबंधों का उपयोग करते हैं।

हेज फंड और निवेश बैंक जैसे सट्टेबाज वायदा अनुबंधों को खरीदकर और बेचकर सोने के वायदा बाजार में अपना मुनाफा कमाते हैं, जिसका व्यापार वे बाजार मूल्य में उतार-चढ़ाव का लाभ उठाने के लिए करते हैं। भौतिक सोने की कीमत या कमोडिटी की मांग को लक्षित करने के बजाय, ये सट्टेबाज आमतौर पर मूल्य आंदोलनों की भविष्यवाणी करने और उसके अनुसार व्यापार करने के लिए तकनीकी विश्लेषण, मौलिक विश्लेषण या बाजार की भावना का उपयोग करते हैं। उनका लक्ष्य अल्पकालिक मूल्य उतार-चढ़ाव से स्प्रेड या लाभ अर्जित करके बाजार में वापसी करना है।

सोने के वायदा कारोबार में, निवेशकों के पास आमतौर पर सोने की वास्तविक डिलीवरी लिए बिना अनुबंध समाप्त होने से पहले अपनी स्थिति को बंद करने का विकल्प होता है। इसका मतलब यह है कि निवेशक अनुबंध समाप्त होने से पहले विपरीत दिशा में अनुबंध खरीद या बेचकर अपनी मूल स्थिति को बंद करने का विकल्प चुन सकते हैं, इस प्रकार भौतिक डिलीवरी लेने के बजाय व्यापार का निपटान कर सकते हैं। यह लचीलापन निवेशकों को भौतिक डिलीवरी से जुड़ी जटिलता और लागत के बिना बाजार में उतार-चढ़ाव के दौरान अपनी स्थिति को समायोजित करने की अनुमति देता है।

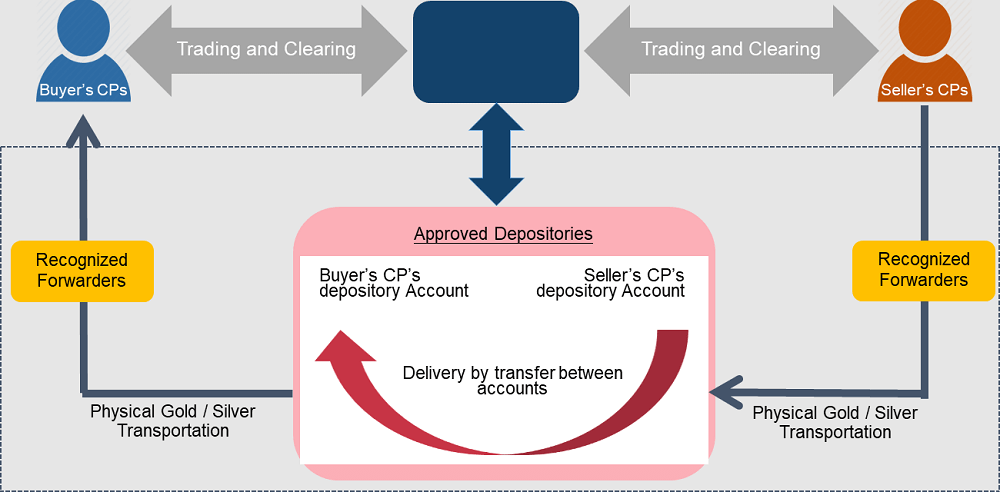

साथ ही, लेनदेन के अंत में वायदा अनुबंध की समाप्ति को दो मुख्य तरीकों से संभाला जा सकता है: पहला, भौतिक डिलीवरी के माध्यम से, निवेशकों को अनुबंध में निर्धारित मानकों और प्रक्रियाओं के अनुसार, उचित मात्रा और गुणवत्ता वाले सोने की डिलीवरी या प्राप्ति; दूसरा, स्थिति को समतल करने के लिए समापन के माध्यम से, मूल अनुबंध की स्थिति की समाप्ति में निवेशकों को विपरीत व्यापारिक संचालन (खरीद या बिक्री) के माध्यम से बंद करना। किस तरीके का चुनाव आम तौर पर निवेशकों की वास्तविक जरूरतों और बाजार की रणनीति पर निर्भर करता है, इसलिए सोने का वायदा बाजार लचीले ढंग से विभिन्न निवेशकों की व्यापारिक जरूरतों को पूरा कर सकता है।

इसके अलावा, निवेशक सोने के वायदा बाजार में भाग लेने के दौरान मानक वायदा अनुबंधों और छोटे माइक्रोफ्यूचर अनुबंधों के बीच चयन कर सकते हैं। मानक सोने के वायदा अनुबंध आमतौर पर सोने की बड़ी मात्रा का प्रतिनिधित्व करते हैं और बड़े पूंजी निवेशकों या उन निवेशकों के लिए उपयुक्त होते हैं जिन्हें संचालन के लिए बड़े उत्तोलन की आवश्यकता होती है। दूसरी ओर, माइक्रोफ्यूचर अनुबंधों की सीमा कम होती है और वे छोटे पूंजी निवेशकों के लिए भाग लेने के लिए उपयुक्त होते हैं, जबकि व्यापारिक जोखिम और पूंजी दबाव कम होते हैं।

कुल मिलाकर, वित्तीय बाजार में एक महत्वपूर्ण जोखिम प्रबंधन और सट्टा उपकरण के रूप में सोने के वायदे निवेशकों को विविध निवेश पोर्टफोलियो और हेजिंग के लिए विकल्प प्रदान करते हैं। इस बाजार के माहौल में, चाहे दीर्घकालिक निवेश हो या अल्पकालिक व्यापार, निवेशक विभिन्न बाजार स्थितियों और जोखिम वरीयताओं से निपटने के लिए उपयुक्त व्यापारिक रणनीतियाँ पा सकते हैं।

गोल्ड फ्यूचर्स खाता खोलने की शर्तें और आवश्यकताएँ

इस खाते को खोलने के लिए सटीक शर्तें और आवश्यकताएं देश-दर-देश और वायदा कंपनी-दर-वायदा कंपनी अलग-अलग होती हैं। आम तौर पर, निवेशकों को एक आयु आवश्यकता को पूरा करना होगा, जो यह है कि उनकी आयु कम से कम 18 वर्ष या कानूनी रूप से वयस्क होने की आयु होनी चाहिए। इसके अलावा, एक वैध पहचान दस्तावेज, जैसे कि आईडी कार्ड या पासपोर्ट, की आवश्यकता हो सकती है, साथ ही फंड ट्रांसफर के लिए बैंक खाते की जानकारी भी।

खाता खोलने के लिए गोल्ड फ्यूचर्स कंपनी चुनते समय, निवेशकों को एक प्रतिष्ठित और अच्छी तरह से सेवा प्रदान करने वाली संस्था का चयन करना चाहिए और पहचान का आवश्यक प्रमाण और बैंक खाते की जानकारी प्रस्तुत करने के लिए तैयार रहना चाहिए। निवेशक समीक्षा के लिए फ्यूचर्स कंपनी को पहचान का आवश्यक प्रमाण और बैंक खाते की जानकारी प्रस्तुत करता है। ऑडिट पास होने के बाद ही फ्यूचर्स कंपनी निवेशक के लिए फ्यूचर्स खाता खोल सकती है।

खाता खोलने की प्रक्रिया में आम तौर पर खाता खोलने के समझौते और जोखिम प्रकटीकरण कथन पर हस्ताक्षर करना शामिल होता है ताकि यह सुनिश्चित किया जा सके कि निवेशक वायदा कारोबार की उच्च जोखिम वाली प्रकृति को पूरी तरह से समझता है और स्वीकार करता है। और उससे पहले, वायदा कंपनियाँ आम तौर पर निवेशकों के लिए ज्ञान परीक्षण आयोजित करती हैं ताकि यह सुनिश्चित किया जा सके कि उन्हें वायदा के बारे में बुनियादी ज्ञान और समझ है। ये परीक्षण वायदा बाजार की बुनियादी अवधारणाओं, व्यापार नियमों, जोखिम प्रबंधन और अन्य पहलुओं को कवर कर सकते हैं।

साथ ही, निवेशक की जोखिम सहनशीलता का भी आकलन किया जाता है। इस आकलन का उद्देश्य यह सुनिश्चित करना है कि निवेशक वायदा कारोबार की उच्च जोखिम वाली प्रकृति को पूरी तरह से समझता है और संभावित नुकसान को झेलने के लिए उसके पास पर्याप्त वित्तीय क्षमता है। मूल्यांकन प्रक्रिया में निवेशक के निवेश अनुभव, वित्तीय स्थिति और बाजार में उतार-चढ़ाव और लीवरेज्ड ट्रेडिंग की समझ के स्तर को शामिल किया जा सकता है।

इसके अलावा, कुछ वायदा कंपनियाँ निवेशकों से वास्तविक बाजार संचालन में उनकी व्यापारिक क्षमता और निर्णय लेने के स्तर को सत्यापित करने के लिए एक निश्चित संख्या में नकली व्यापार करने की माँग कर सकती हैं। ये उपाय यह सुनिश्चित करने में मदद करते हैं कि निवेशक वास्तविक व्यापार शुरू होने से पहले वायदा बाजार के उच्च जोखिम और जटिलता से बेहतर तरीके से निपटने के लिए आवश्यक कौशल और ज्ञान से लैस हैं।

दूसरी ओर, संस्थागत निवेशकों को खाता खोलने के लिए आमतौर पर निम्नलिखित योग्यता दस्तावेज जमा करने की आवश्यकता होती है: उद्यम के व्यवसाय लाइसेंस की एक प्रति, संगठन कोड प्रमाणपत्र की एक प्रति, कर पंजीकरण प्रमाणपत्र की एक प्रति, साथ ही कानूनी व्यक्ति की पहचान और कानूनी व्यक्ति की पावर ऑफ अटॉर्नी की एक प्रति। इन दस्तावेजों का उपयोग वायदा कंपनियों द्वारा संस्थागत निवेशकों की पहचान और योग्यता की समीक्षा करने के लिए किया जाता है ताकि यह सुनिश्चित किया जा सके कि वे वायदा व्यापार खाते खोलने की शर्तों को पूरा करते हैं।

इसके अलावा, वायदा कंपनियों में आमतौर पर संस्थागत निवेशकों के लिए उच्च पूंजी की आवश्यकता होती है, जिसकी सटीक राशि एक्सचेंजों और वायदा कंपनियों के बीच भिन्न होती है। संस्थागत निवेशकों को ट्रेडिंग गतिविधियों के अनुपालन और जोखिम नियंत्रण को सुनिश्चित करने के लिए पूर्णकालिक जोखिम प्रबंधन कर्मियों और ट्रेडिंग स्टाफ के साथ एक व्यापक आंतरिक नियंत्रण प्रणाली और जोखिम प्रबंधन प्रणाली स्थापित करने की भी आवश्यकता होती है।

वायदा कारोबार खाता खोलने के बाद, निवेशक को एक्सचेंज की मार्जिन आवश्यकताओं को पूरा करने के लिए गोल्ड वायदा खाते में धनराशि जमा करने की आवश्यकता होती है। प्रारंभिक मार्जिन राशि आमतौर पर कुछ हज़ार से लेकर दसियों हज़ार RMB तक होती है। यह धनराशि निवेशक को ट्रेडिंग प्रक्रिया के दौरान लीवरेज का उपयोग करने की अनुमति देती है, जिससे एक बड़े अनुबंध मूल्य को नियंत्रित किया जा सकता है। इस तरह, निवेशक को निवेश पर अधिक रिटर्न प्राप्त करने का अवसर मिलता है।

प्रारंभिक मार्जिन वायदा कंपनी और विशिष्ट अनुबंध प्रकार की आवश्यकताओं के आधार पर अलग-अलग होगा और आमतौर पर अनुबंध मूल्य के प्रतिशत के रूप में निर्धारित किया जाता है, उदाहरण के लिए, 8%। इसका मतलब यह है कि एक निवेशक मार्जिन के रूप में अनुबंध मूल्य का केवल एक छोटा प्रतिशत भुगतान करके सोने के अनुबंधों की एक बहुत बड़ी मात्रा को नियंत्रित कर सकता है। यह लीवरेज्ड ट्रेडिंग तंत्र संभावित मुनाफे को बढ़ा सकता है, लेकिन यह ट्रेडिंग जोखिम को भी बढ़ाता है।

यह ध्यान दिया जाना चाहिए कि निवेशकों को वायदा खाता खोलने के लिए आवेदन करते समय विशिष्ट व्यापारिक अनुभव आवश्यकताओं को पूरा करने की आवश्यकता हो सकती है, जैसे कि पिछले व्यापारिक रिकॉर्ड प्रदान करना ताकि यह साबित हो सके कि उनके पास प्रासंगिक अनुभव है। इसके अलावा, उन्हें राष्ट्रीय धन शोधन विरोधी विनियमों का पालन करना और अनुपालन सुनिश्चित करने और व्यापारिक गतिविधियों की सुरक्षा सुनिश्चित करने के लिए प्रासंगिक वित्तीय और पहचान जानकारी प्रदान करना आवश्यक है। ये विशेष आवश्यकताएं वायदा कंपनी और राष्ट्रीय विनियमों के अनुसार भिन्न हो सकती हैं; निवेशकों को संबंधित आवश्यकताओं को समझने और उनके साथ सहयोग करने की आवश्यकता है।

निष्कर्ष में, गोल्ड फ्यूचर्स खाता खोलने के लिए कुछ शर्तों और आवश्यकताओं को पूरा करना आवश्यक है, और व्यक्तिगत निवेशकों और संस्थागत निवेशकों के लिए विशिष्ट आवश्यकताएं भिन्न हो सकती हैं। एक प्रतिष्ठित फ्यूचर्स कंपनी का चयन करना और यह सुनिश्चित करना कि आपके पास बुनियादी ट्रेडिंग ज्ञान और जोखिम सहनशीलता है, सफलतापूर्वक खाता खोलने और गोल्ड फ्यूचर्स का व्यापार करने की कुंजी है।

सोने के वायदे का व्यापार कैसे करें?

सोने के वायदा कारोबार में भाग लेने वाले निवेशकों को एक उपयुक्त वायदा दलाल चुनना होगा और खाता खोलने की प्रक्रिया पूरी करनी होगी। आम तौर पर, वायदा खाता खोलने के लिए अनुपालन और सुरक्षा सुनिश्चित करने के लिए पहचान और अन्य आवश्यक दस्तावेजों के प्रावधान की आवश्यकता होती है। निवेशकों के लिए सही ब्रोकर चुनना विशेष रूप से महत्वपूर्ण है जो अच्छा व्यापार निष्पादन, तकनीकी सहायता और धन की सुरक्षा प्रदान कर सके।

इस बीच, न्यूयॉर्क मर्केंटाइल एक्सचेंज (NYMEX) और लंदन मेटल एक्सचेंज (LME) जैसे प्रमुख एक्सचेंजों पर सोने का वायदा कारोबार होता है। प्रत्येक एक्सचेंज के अपने विशिष्ट व्यापारिक घंटे और व्यापारिक नियम होते हैं। निवेशकों को निर्दिष्ट व्यापारिक घंटों के दौरान व्यापार करना चाहिए और एक्सचेंज द्वारा निर्धारित अनुबंध नियमों और व्यापारिक प्रक्रियाओं का पालन करना चाहिए।

उदाहरण के लिए, सोने के वायदा अनुबंधों में हांगकांग स्टॉक एक्सचेंज पर भौतिक डिलीवरी का विकल्प होता है। भौतिक डिलीवरी प्रक्रिया में मिलान और एकत्रीकरण पूरा होने में आमतौर पर कुछ दिन लगते हैं, जो लगभग एक सप्ताह तक बढ़ सकता है। इसलिए, भौतिक डिलीवरी पर विचार करने वाले निवेशकों को पहले से योजना बनाने और यह सुनिश्चित करने की आवश्यकता है कि वे संभावित डिलीवरी प्रक्रियाओं और संबंधित मामलों से निपटने के लिए पर्याप्त रूप से तैयार हैं।

सोने के वायदा कारोबार करते समय, निवेशक तकनीकी विश्लेषण का उपयोग करके यह निर्धारित कर सकते हैं कि बाजार में कब प्रवेश करना है। जब सोने की कीमत ऊपरी बोलिंगर बैंड से ऊपर टूटती है, तो यह संकेत दे सकता है कि कीमत आगे बढ़ सकती है और संकेत मिलता है कि लंबी प्रवृत्ति मजबूत हो सकती है। इस मामले में, निवेशक प्रत्याशित उछाल पर पूंजी लगाने के लिए एक स्थिति खोलने पर विचार कर सकते हैं।

इसके अतिरिक्त, यदि बोलिंगर बैंड अभिसरण के संकेत दिखाते हैं, अर्थात, ऊपरी और निचली रेल धीरे-धीरे एक दूसरे के करीब आ रही हैं, तो यह संकेत हो सकता है कि बाजार कम अस्थिर हो रहा है और अभिसरण के बाद यह फिर से ऊपरी रेल से ऊपर जा सकता है, जो कि वह समय होता है जब ट्रेडिंग संकेतों की सफलता की संभावना अधिक होती है।

और गिरते बाजार में, निवेशक अपनी मौजूदा वित्तीय परिसंपत्तियों को बचाने और उनकी रक्षा करने के लिए अल्पकालिक ट्रेडिंग रणनीति का उपयोग करने पर विचार कर सकते हैं। जब सोने की कीमत निचले बोलिंगर बैंड से नीचे गिरती है, तो यह बाजार में गिरावट का संकेत हो सकता है और आगे भी गिरावट की संभावना का सुझाव दे सकता है।

इस मामले में, निवेशक शॉर्ट पोजीशन खोलने पर विचार कर सकते हैं, यानी, सोने के वायदा अनुबंधों को बेचना, ताकि कीमत गिरने पर लाभ कमाया जा सके। बोलिंगर बैंड की निचली रेल का टूटना अक्सर संभावित बिक्री संकेत के रूप में देखा जाता है, खासकर जब बोलिंगर बैंड विस्तार के बाद अभिसरण दिखाता है, जिसकी विश्वसनीयता अधिक हो सकती है।

इसके अलावा, निवेशक ट्रेडिंग निर्णय लेने के लिए बाजार की भावना का उपयोग कर सकते हैं। यह समझना महत्वपूर्ण है कि जब वैश्विक बाजारों में घबराहट होती है, तो निवेशक आमतौर पर सुरक्षित परिसंपत्तियों, जैसे सोना, को हेज के रूप में तलाशते हैं, जिससे सोने की कीमत में वृद्धि हो सकती है। इस समय, आप बाजार की अस्थिरता सूचकांक (जैसे, VIX) पर ध्यान केंद्रित कर सकते हैं, बोलिंगर बैंड जैसे तकनीकी संकेतकों के साथ, व्यापार करने के लिए सही समय चुनने के लिए।

अंतर-अवधि प्रसार व्यापार के लिए मौसमी कारकों का उपयोग करते हुए, इस ट्रेडिंग रणनीति में एक साथ कम कीमत वाले अनुबंध (जैसे, निकट अवधि के अनुबंध) खरीदना और उच्च कीमत वाले अनुबंध (जैसे, फॉरवर्ड अनुबंध) बेचना शामिल है। जब मौसमी मांग चरम पर होती है, तो आपूर्ति और मांग के बीच असंतुलन के कारण फॉरवर्ड अनुबंध की कीमत निकट अवधि के अनुबंध से अधिक हो सकती है। इस तरह, जब मूल्य अंतर कम हो जाता है या गायब हो जाता है, तो निवेशक लाभ के लिए अपनी स्थिति बंद कर सकते हैं।

यह समझना महत्वपूर्ण है कि मौसमी कारक सोने की मांग और आपूर्ति को प्रभावित करते हैं। भारत में बंगाली नव वर्ष और छोटी जैसे पारंपरिक त्यौहारों के कारण आमतौर पर सोने की मांग में वृद्धि होती है, क्योंकि भारतीय संस्कृति में सोना खरीदना समृद्धि और सौभाग्य का प्रतीक माना जाता है। और वैश्विक स्तर पर, जब अमेरिका और अन्य देशों के बीच व्यापार तनाव बढ़ता है, तो निवेशक सुरक्षित-संपत्ति के रूप में सोने की ओर रुख कर सकते हैं, जिससे मांग बढ़ जाती है।

संक्षेप में, सोने के वायदा बाजार में अल्पकालिक व्यापार के महत्वपूर्ण लाभ हैं, क्योंकि लंबी और छोटी दोनों स्थितियाँ उपलब्ध हैं और लेनदेन की लागत अपेक्षाकृत कम है। इसकी कीमत में हेरफेर करना मुश्किल है क्योंकि वैश्विक सोने के बाजार की कनेक्टिविटी के कारण इसकी कीमत पर दीर्घकालिक प्रभाव डालना मुश्किल है, यहाँ तक कि बड़ी मात्रा में पूंजी के साथ भी। सोने की कीमत को वास्तव में प्रभावित करने वाले कारक बाजार में उतार-चढ़ाव पैदा करने के लिए होने चाहिए, जो अपेक्षाकृत निष्पक्ष और पारदर्शी बाजार सुनिश्चित करता है।

साथ ही, यह न केवल हेजिंग की तलाश करने वाले दीर्घकालिक निवेशकों के लिए उपयुक्त है, बल्कि बाजार में उतार-चढ़ाव के दौरान लाभ के अवसरों की तलाश करने वाले अल्पकालिक व्यापारियों के लिए भी आदर्श है। एक सुरक्षित-पनाहगाह परिसंपत्ति के रूप में, सोना विशेष रूप से तब पसंद किया जाता है जब अप्रत्याशित घटनाएँ होती हैं, क्योंकि वैश्विक मांग में अचानक वृद्धि से इसकी कीमत बढ़ सकती है।

और निवेशक अपेक्षित लाभ कमाने की उम्मीद में, बाजार विश्लेषण और व्यक्तिगत निवेश रणनीतियों के आधार पर सही समय पर सोने के वायदा अनुबंधों को खरीदने या बेचने का विकल्प चुन सकते हैं। बेशक, इसके लिए तकनीकी विश्लेषण, मौलिक विश्लेषण और जोखिम प्रबंधन रणनीतियों के संयोजन की आवश्यकता होती है ताकि यह सुनिश्चित किया जा सके कि ट्रेडों को प्रभावी ढंग से निष्पादित किया जा सके और बाजार की अस्थिरता से जुड़े जोखिमों को प्रबंधित किया जा सके।

| खाता खोलने के निर्देश | ट्रेडिंग आवश्यक सामग्री |

| वायदा दलालों के लिए शुल्क और सेवाओं की तुलना करें। | अच्छी सेवा वाले प्रतिष्ठित वायदा दलाल का चयन करें। |

| फॉर्म भरें और अपनी पहचान सत्यापित करें। | खाता खोलने और धनराशि की पुष्टि करने के लिए एक आईडी प्रदान करें। |

| कंपनी समीक्षा करती है और खाता खोलती है। | ट्रेडिंग के घंटे, शर्तें और डिलीवरी जानें। |

| बाजार के नियम और रणनीतियाँ सीखें. | ट्रेड के समय का पता लगाने के लिए बोलिंगर बैंड का उपयोग करें। |

| ट्रेडिंग प्लेटफॉर्म का उपयोग करके ऑर्डर निष्पादित करें। | स्टॉप-लॉस या टेक-प्रॉफिट रणनीतियों का उपयोग करें। |

| स्टॉप-लॉस और टेक-प्रॉफिट रणनीति निर्धारित करें। | बाजार की भावना और मौसमी मांग पर नजर रखें। |

| वायदा बाजार और कर विनियमों का अनुपालन करें। | कम लागत वाली, अत्यधिक तरल निवेश रणनीतियों का चयन करें। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।