En el trading de acciones, a menudo nos enfrentamos a la monotonía del mercado. Afortunadamente, se puede añadir flexibilidad y oportunidades de beneficio a las inversiones introduciendo estrategias de opciones, especialmente opciones de compra («call option»). No sólo nos ayuda a obtener beneficios cuando el mercado sube, sino que también proporciona cierto grado de cobertura del riesgo. En la siguiente sección, examinaremos más detenidamente las opciones de compra y cómo pueden comprarse y venderse para obtener beneficios, y veremos cómo pueden utilizarse para optimizar su estrategia de inversión y lograr un rendimiento más sólido de sus inversiones.

¿Qué es una opción de compra?

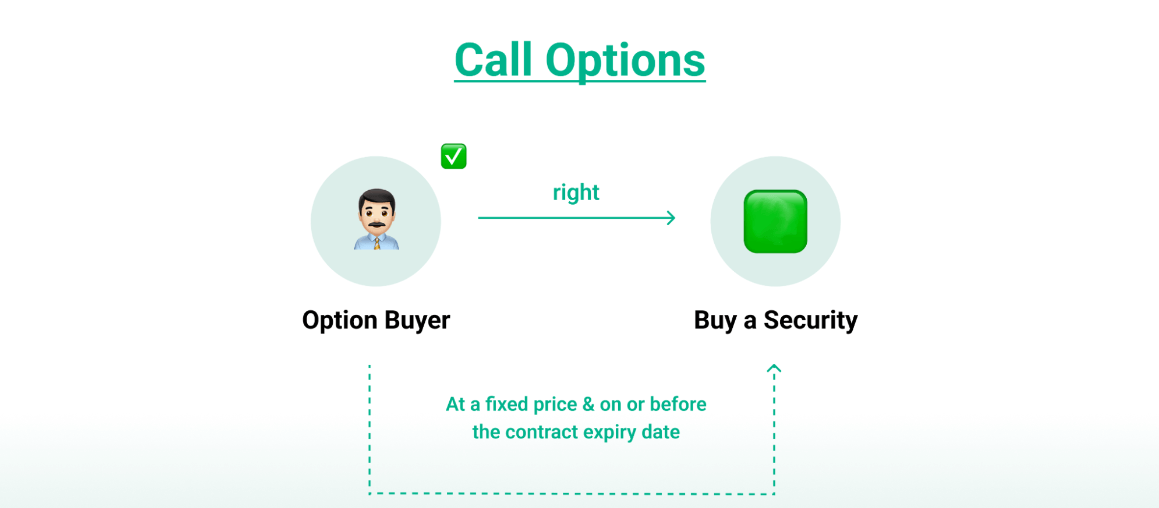

La opción de compra es un contrato financiero que otorga al poseedor el derecho a comprar un activo específico (por ejemplo, una acción) a un precio predeterminado (el precio de ejercicio) antes de una fecha de vencimiento concreta. El poseedor tiene derecho a comprar el activo al precio de ejercicio antes de la fecha de vencimiento, pero no está obligado a hacerlo. El vendedor, por su parte, tiene la obligación de vender el activo al precio de ejercicio si el comprador decide ejercer el derecho.

En otras palabras, el poseedor de una opción de compra tiene derecho a comprar un activo (por ejemplo, una acción) a un precio de ejercicio predeterminado en un tiempo determinado en el futuro. Aunque este derecho da al poseedor la oportunidad de comprar el activo a un precio más bajo cuando las condiciones del mercado le son favorables, el poseedor no está obligado a tener que ejecutar este derecho.

Si el precio de mercado es superior al precio de ejercicio, el poseedor puede ejercer el derecho a comprar el activo a un precio inferior y obtener así una ganancia; si el precio de mercado es inferior al precio de ejercicio, el poseedor puede optar por no ejercer el derecho, y la pérdida máxima sólo será el coste pagado cuando se realizo la opción de compra(la prima de la opción).

En pocas palabras, una opción de compra es como un cupón emitido por un restaurante que le permite comprar un filete a un precio específico en un momento determinado del futuro. El «precio especificado» es el precio de ejercicio de la opción, y el «tiempo en el futuro» es la fecha de vencimiento de la opción. En el mercado de opciones, este derecho tiene un coste, denominado prima de la opción.

El precio de ejercicio (o precio de ejercicio) es el precio al que el poseedor de la opción de compra puede comprar el activo subyacente en el futuro. Normalmente, si el precio de mercado es superior al precio de ejercicio, el poseedor optará por ejercer la opción, ya que esto le permitirá comprar el activo a un precio inferior al de mercado, obteniendo así una posible ganancia.

Si el precio de mercado es superior al precio de ejercicio, el poseedor puede ejercer el derecho a comprar el activo a un precio inferior y obtener una ganancia, mientras que si el precio de mercado es inferior al precio de ejercicio, el poseedor puede optar por no ejercer el derecho, y la pérdida máxima se limita al importe pagado para comprar la opción (es decir, la prima de la opción).

La opción de compra también tiene una fecha de vencimiento fija en o antes de la cual el poseedor debe decidir si ejerce la opción. Durante este periodo, el poseedor puede optar por comprar el activo subyacente al precio de ejercicio o decidir no ejercer la opción, en cuyo punto la pérdida es la prima pagada.

Para adquirir una opción de compra, el comprador paga una cuota conocida como prima de la opción o canon. Esta cuota se paga por el derecho a comprar el activo subyacente al precio de ejercicio en algún momento en el futuro y debe pagarse tanto si se ejerce la opción como si no. La comisión de la opción limita la pérdida máxima del comprador a la vez que ofrece la posibilidad de obtener ganancias de un aumento del precio del activo subyacente.

Supongamos que se adquiere una opción de compra que permite comprar una acción a 50 dólares dentro de tres meses. Si el precio de mercado de la acción sube a 60 dólares al cabo de tres meses, la acción puede comprarse a 50 dólares y luego venderse al precio de mercado de 60 dólares por una ganancia de 10 dólares (neta de la prima de la opción). Si el precio de mercado está por debajo de 50 dólares, se puede optar por no ejercer la opción y la pérdida es sólo la prima inicial pagada.

Cuando un inversor espera que el precio del activo subyacente suba, puede obtener ganancias comprando una opción de compra sin comprar realmente el activo. Esto permite al inversor obtener ganancias comprando el activo a un precio de ejercicio predeterminado cuando el precio del activo suba. Esta estrategia permite a los inversores beneficiarse de la subida de los precios de los activos sin incurrir directamente en el coste de mantener el activo.

Los inversores con grandes reservas de efectivo a los que les preocupa perder oportunidades de inversión pueden protegerse contra posibles subidas de precios comprando opciones de compra para bloquear un precio de compra predeterminado. Esto les permite comprar el activo subyacente a un precio de ejercicio inferior aunque suba el precio de mercado, evitando así las pérdidas debidas a la subida del mercado y preservando la oportunidad de obtener más ganancias.

En resumen, la opción de compra es una parte importante del mercado de opciones, ya que permiten a los inversores captar rendimientos potencialmente elevados a un coste relativamente bajo. Mediante esta herramienta, los inversores pueden gestionar eficazmente el riesgo durante la volatilidad del mercado y obtener ganancias cuando sube el precio del activo subyacente.

Opción de compra larga y corta

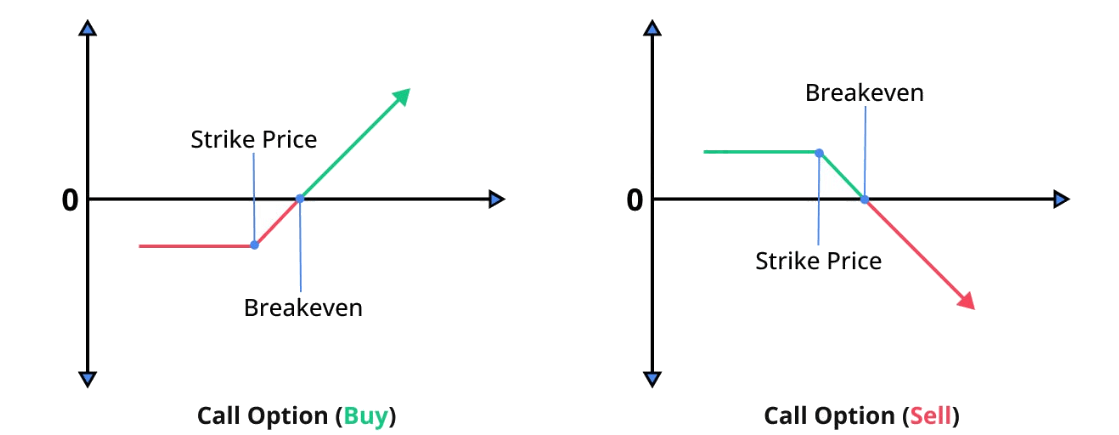

En el trading de opciones de compra, las opciones de compra largas y las cortas representan las distintas posiciones de negociación del comprador y el vendedor de opciones, y constituyen las dos estrategias principales en el trading de opciones. La importante diferencia entre ambas en términos de riesgo, rentabilidad y modo de operación hace que desempeñen papeles distintos en las estrategias de inversión.

Una opción de compra larga es una persona que compra una opción de compra, es decir, el comprador de la opción. Esta estrategia otorga al poseedor el derecho a comprar el activo subyacente a un precio de ejercicio fijo en la fecha de vencimiento de la opción o antes, pero no es obligatorio. Esto significa que una posición larga puede optar por ejercer la opción cuando el precio de mercado sea superior al precio de ejercicio, comprando así el activo a un precio de ejercicio inferior y obteniendo una ganancia.

Los inversores suelen emplear esta estrategia cuando esperan que el precio del activo subyacente suba, con la esperanza de obtener ganancias adicionales comprándolo cuando el precio suba. Este enfoque permite a los inversores capitalizar las oportunidades de inversión derivadas de la volatilidad de los precios, obteniendo ganancias potenciales de la diferencia entre el precio de mercado y el precio de ejercicio sin comprar realmente el activo.

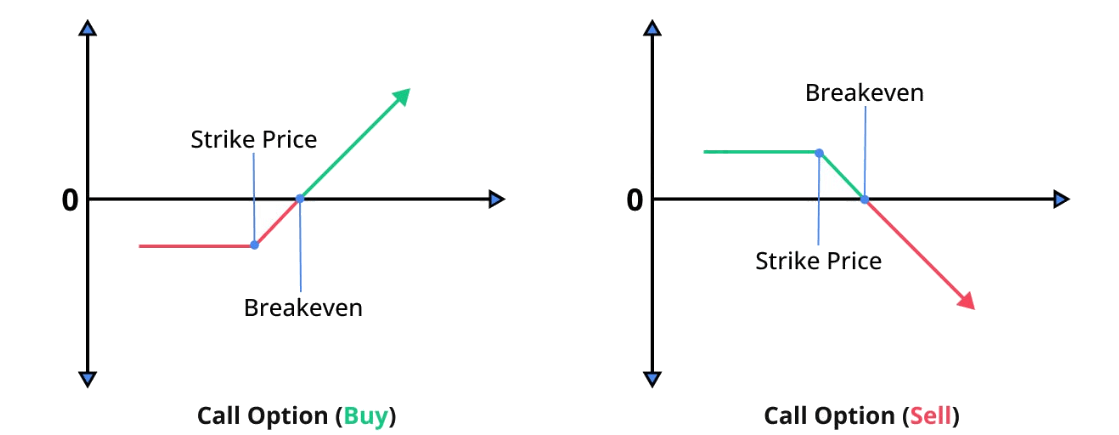

Este tipo de trading tiene un potencial de ganancia teóricamente ilimitado, ya que el precio del activo subyacente puede seguir subiendo teóricamente sin límites máximos. La fórmula para calcular la ganancia real es: ganancia real = (precio de mercado - precio de ejercicio) - prima de la opción. A medida que el precio del activo subyacente sigue subiendo, también lo hace el beneficio potencial, por lo que los inversores pueden obtener una cantidad ilimitada de ingresos de la subida del precio del activo.

Al mismo tiempo, este tipo de trading también tiene una característica de riesgo limitado, que proporciona a los inversores una protección eficaz. Incluso si el mercado no se mueve según lo esperado, la pérdida máxima del inversor se limita a la prima inicial invertida. Si el precio de mercado es inferior al precio de ejercicio al vencimiento, con lo que la opción de compra no tiene valor de ejercicio, la posición larga no será rentable, pero la pérdida se limitará a la prima pagada. Esta limitación del riesgo permite al inversor controlar las pérdidas al tiempo que aprovecha al máximo las posibles ganancias derivadas de la subida de los precios.

Ejemplo: Supongamos que se adquiere una opción de compra a 2 dólares por acción, lo que permite comprar una acción a 50 dólares tres meses después. Si el precio de las acciones sube a 60 dólares al cabo de tres meses, ejerza la opción de compra a 50 dólares y venda a 60 dólares, ganando 10 dólares por acción (menos la prima de la opción de 2 dólares, lo que supone una ganancia neta de 8 dólares). Si el precio de la acción no sube por encima de 50 $, puede optar por no ejercer la opción con una pérdida máxima de 2 $ en prima de opción.

Un vendedor en corto de opciones de compra es la persona que vende la opción de compra, el vendedor de la opción. Como vendedor en corto, recibe una prima por vender la opción y se compromete a vender el activo subyacente al comprador al precio de ejercicio al vencimiento de la opción. Si el comprador ejerce la opción, deberá vender el activo al precio de ejercicio. Esta estrategia se utiliza a menudo cuando no se espera que el precio del activo subyacente suba por encima del precio de ejercicio, obteniendo así la prima de la opción como ganancia.

Cuando el inversor cree que el precio del activo subyacente no subirá significativamente o bajará, se vende la opción para ganar la prima de la opción de compra. Si el precio del activo subyacente se mantiene en el precio de ejercicio o por debajo de éste, la opción no se ejerce y el vendedor se queda con la prima de la opción como ganancia. Sin embargo, si el precio de mercado sube significativamente, el vendedor se expone a un mayor riesgo y a pérdidas potencialmente ilimitadas.

Este tipo de operación se enfrenta a un riesgo teóricamente ilimitado porque el precio del activo subyacente puede subir indefinidamente. Si el precio del activo subyacente sube significativamente, el vendedor debe vender el activo a un precio de ejercicio inferior al precio de mercado, lo que podría acarrear una gran pérdida. Dado que no existe un límite superior para el precio de mercado, la pérdida del vendedor también puede ser ilimitada, especialmente si el precio del activo subyacente es muy superior al precio de ejercicio; la pérdida aumentará directamente.

Su ganancia máxima es la cuota de la opción de compra (prima), que es la comisión que recibe el vendedor al vender una opción. Esta comisión representa la ganancia máxima que puede obtener un corto. Si el precio del activo subyacente no supera el precio de ejercicio en el momento en que vence la opción, ésta perderá su valor intrínseco y el vendedor se quedará con la comisión de la opción como ganancia.

Ejemplo: Supongamos que se vende una opción de compra a 2 dólares por acción y que la opción tiene un precio de ejercicio de 50 dólares. Si el precio de las acciones no supera los 50 dólares al vencimiento, el comprador no ejerce la opción y gana una prima de 2 dólares. Si el precio de la acción sube a 60 dólares, el comprador ejercerá la opción y deberá vender la acción por 50 dólares, aunque el precio de mercado sea de 60 dólares, con una pérdida de 10 dólares (menos la prima de 2 dólares de la opción para una pérdida neta de 8 dólares).

En resumen, las dos estrategias reflejan expectativas de mercado y tolerancias al riesgo diferentes. Una posición larga en opciones de compra espera que el precio del activo subyacente suba para ejercer la opción y obtener un rendimiento ilimitado, mientras que el riesgo se limita a la prima de la opción. Por el contrario, una posición corta espera que el precio se mantenga igual o baje para obtener la prima de la opción, pero está expuesta a un riesgo teóricamente ilimitado.

¿Cómo genera ganancias la opción de compra?

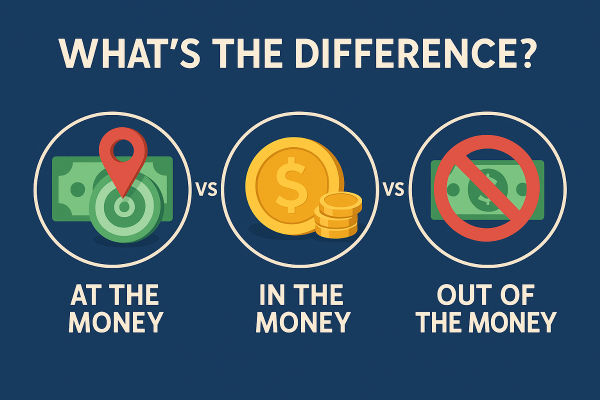

Dependiendo del tipo de operación, la forma en que una opción de compra genera beneficios depende en gran medida de la relación entre el precio de mercado del activo subyacente y el precio de ejercicio de la opción. Los diferentes niveles de precios de mercado determinan la ganancia o pérdida real para el comprador y el vendedor, afectando así a sus rendimientos de inversión.

En el caso de una opción de compra con opción de compra, la ganancia se calcula del siguiente modo: ganancia neta = (precio de mercado - precio de ejercicio) - prima de la opción. El precio de mercado es el precio de mercado del activo subyacente en el momento del vencimiento de la opción, el precio de ejercicio es el precio de compra especificado en el contrato de la opción, y la prima de la opción es la comisión pagada por la compra de la opción.

Cuando el precio de mercado es superior al precio de ejercicio, se puede obtener una ganancia ejerciendo la opción para comprar el activo subyacente a un precio de ejercicio inferior y venderlo en el mercado a un precio de mercado superior. Por ejemplo, si el precio de ejercicio es de 50 dólares, el precio de mercado es de 70 dólares y la prima de la opción es de 5 dólares, la ganancia neta será de 15 dólares (es decir, el precio de mercado de 70 dólares menos el precio de ejercicio de 50 dólares menos la prima de la opción de 5 dólares).

Cuando el precio de mercado es igual al precio de ejercicio, la opción de compra no se ejercerá porque no hay ninguna ganancia adicional por ejercer la opción. En este caso, la pérdida se limita a la prima de la opción. Por ejemplo, si tanto el precio de ejercicio como el precio de mercado son de 50 dólares y la prima de la opción es de 5 dólares, la pérdida neta sería de 5 dólares, la prima de la opción.

Cuando el precio de mercado es inferior al precio de ejercicio, un inversor generalmente no ejercerá una opción de compra porque es más rentable comprar el activo al precio de mercado. En este caso, la pérdida máxima se limita a la prima de la opción. Por ejemplo, si el precio de ejercicio es de 50 dólares y el precio de mercado es de 40 dólares y la prima de la opción es de 5 dólares, la pérdida neta es de 5 dólares, la prima de la opción.

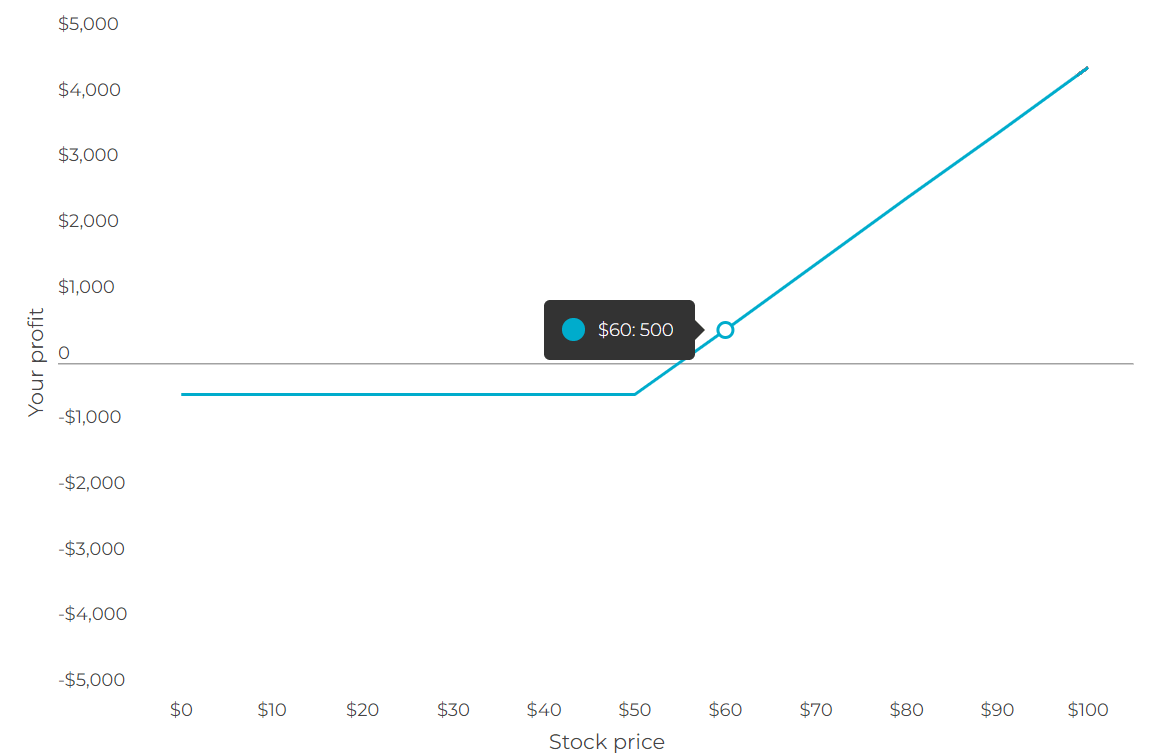

El punto de equilibrio es un concepto clave en la estrategia de opciones, que indica dónde se equilibran la ganancia y la pérdida en una operación de opciones. En el caso de una opción de compra, el punto de equilibrio es igual al precio de ejercicio más la prima de la opción. Esto significa que se empiezan a obtener ganancias cuando el precio de mercado supera este punto de equilibrio.

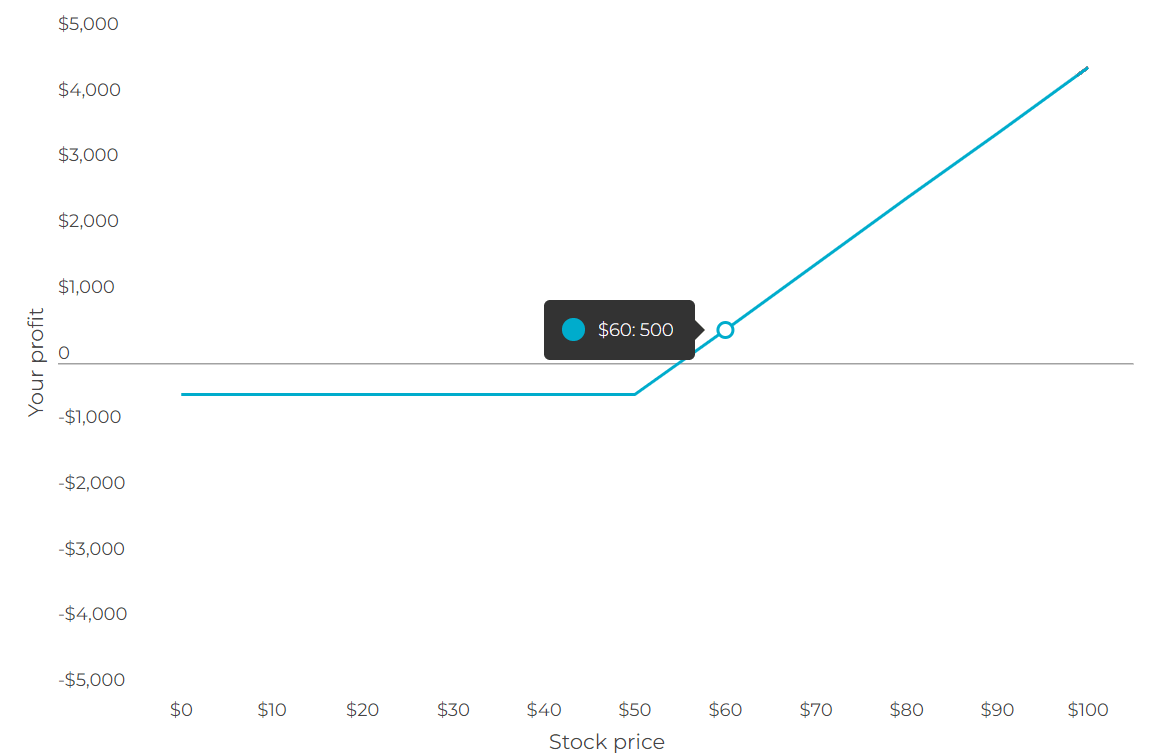

Por ejemplo, si el precio de ejercicio es de 50 dólares y la prima de la opción es de 5 dólares, entonces el punto de equilibrio es de 55 dólares. Cuando el precio de mercado supere los 55 $, se obtendrá una ganancia al hacer trading. Como se muestra arriba, cuando el precio es de 60 $. el inversor gana 500 $. Este punto de equilibrio ayuda al inversor a juzgar el punto de partida de la rentabilidad de la opción y a evaluar el rendimiento potencial de las inversiones.

En cambio, en el caso de la venta de una opción de compra, la ganancia máxima en este punto es igual a la prima de la opción (regalía), que es la comisión que recibe el inversor en el momento de la venta. Si el precio de mercado de la opción es inferior o igual al precio de ejercicio al vencimiento, la opción no se ejercerá y el vendedor se quedará con la prima como ganancia.

Si el precio de mercado es superior al precio de ejercicio, el comprador podrá ejercer la opción de compra. El activo subyacente debe venderse al precio de ejercicio, y el precio de mercado es superior, por lo que se enfrenta a una pérdida. La pérdida máxima es teóricamente ilimitada porque el precio de mercado puede subir indefinidamente. Cálculo: La pérdida máxima es (precio de mercado - precio de ejercicio) - prima de la opción.

El punto de equilibrio para este tipo de operación se obtiene de la fórmula: precio de ejercicio + prima de la opción. A este nivel de precios, la ganancia o pérdida total del vendedor es cero. Si el precio de mercado supera este punto de equilibrio, el vendedor empieza a afrontar una pérdida, mientras que si el precio de mercado cae por debajo de este punto, el vendedor puede quedarse con la prima de la opción como ganancia.

Supongamos que se vende una opción de compra con una prima de 5 dólares por acción y un precio de ejercicio de 50 dólares. En este caso, la ganancia máxima es de 5 $, que es la prima de la opción que ha recibido. El punto de equilibrio es 55 $ (precio de ejercicio de 50 $ + prima de la opción de 5 $), momento en el que la ganancia o la pérdida es cero.

Si el precio de mercado sube a 100 dólares, el inversor tiene que vender el activo a un precio de ejercicio de 50 dólares. en cuyo punto la pérdida máxima es de 45 dólares (100 dólares menos 50 dólares menos 5 dólares). La ganancia o pérdida real puede determinarse calculando el precio real de mercado, el precio de ejercicio y la prima de la opción.

Por lo tanto, la ganancia de comprar una opción de compra depende del aumento del precio del activo subyacente. Calculando la diferencia entre el precio de mercado y el precio de ejercicio y deduciendo la prima de la opción, se llega a la ganancia neta real. La ganancia por la venta de una opción de compra depende del cobro de la prima de la opción y de la esperanza de que el precio del activo subyacente no supere el precio de ejercicio, reteniendo así la prima como un ingreso fijo.

Opción de compra y su forma de obtener ganancias mediante la compra y venta

| Proyectos |

Compra de opciones |

Venta de opciones |

| Derechos |

Derecho a comprar un activo a un precio determinado. |

Recibir la prima y aceptar el riesgo |

| Costo |

Pago de la prima |

Recibir la prima |

| Forma de ganancia |

Ganancia si el precio del activo supera el precio de ejercicio. |

Sin ganancia si el precio se mantiene o baja. |

| Riesgo |

Posible pérdida total de la prima |

Pérdida si el precio supera el strike. |

| Objetivo |

Aumento esperado del precio |

Se espera que el precio se mantenga constante o baje |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión vertida en el material constituye una recomendación por parte de EBC o del autor de que alguna inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.