Se dice que una de las diferencias significativas entre los humanos y otros animales es su capacidad para utilizar herramientas, y es cierto. Tanto en la vida cotidiana como en el mundo profesional, las herramientas nos ayudan a resolver problemas. Y en el mercado de trading, existe una herramienta especialmente eficaz: el método DiNapoli. Si puede hacer un buen uso de esta herramienta, podrá mejorar significativamente sus resultados de trading en la práctica. En la siguiente sección, analizaremos más detenidamente el Método DiNapoli y cómo puede aplicarse con flexibilidad.

¿Qué es el método DiNapoli?

También conocido como el método de trading DiNapoli Pip, es un método de trading de gran precisión creado por el Sr. Joel Dinapoli, uno de los gurús del trading financiero más importantes del mundo. Este método está diseñado para proporcionar señales precisas de entrada y salida del mercado a través de una inteligente combinación de indicadores de primera y segunda línea de alta calidad.

El método DiNapoli es un sistema de trading completo que consta de seis indicadores principales que se dividen en dos categorías principales: juzgar tendencias y juzgar pips. La sección de tendencias consta de dos indicadores adelantados y dos rezagados, que se utilizan para ayudar a los operadores a determinar con precisión la tendencia general del mercado.

En concreto, los indicadores principales del método DiNapoli incluyen la media móvil de sustitución y el oscilador predictor. Estas herramientas desempeñan un papel vital en el análisis del mercado. Las medias móviles ayudan a los operadores a anticiparse a los posibles movimientos del mercado ajustando las medias móviles a periodos de tiempo futuros, con lo que obtienen una perspectiva prospectiva de los futuros cambios del mercado.

El predictor de osciladores mejora aún más la capacidad de predecir los futuros movimientos del mercado utilizando complejos modelos matemáticos y cálculos para pronosticar las fluctuaciones de los precios y los cambios de tendencia en el mercado. La combinación de estos indicadores adelantados permite a los operadores hacerse una idea de las posibles oportunidades de negociación antes de que los movimientos del mercado sean realmente visibles.

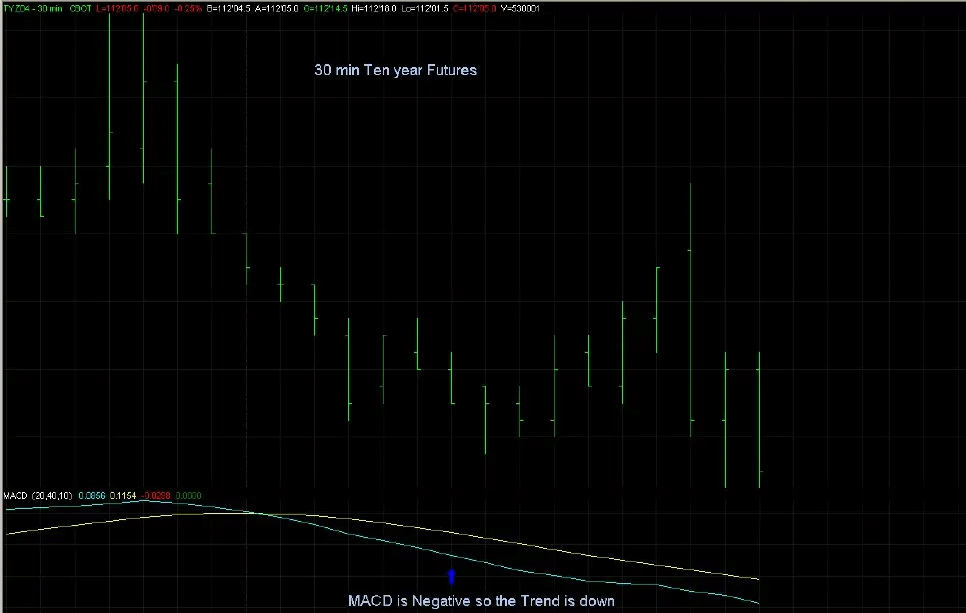

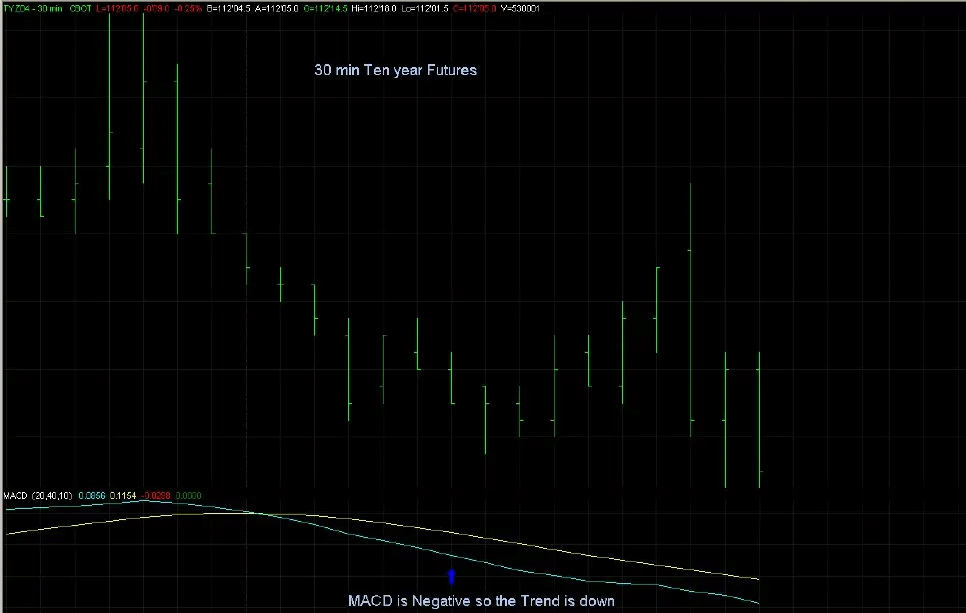

Los indicadores retrospectivos del método DiNapoli, por su parte, consisten en una combinación de indicadores estocásticos y MACD, que se utilizan principalmente para confirmar las tendencias reales del mercado y las señales de negociación. El estocástico ayuda a identificar las condiciones de sobrecompra o sobreventa en el mercado, y combinado con el análisis del impulso del mercado que realiza el indicador MACD, se puede verificar eficazmente la fiabilidad de las señales del mercado. Esta combinación de indicadores retardados permite a los operadores tomar decisiones de negociación más precisas basadas en la confirmación de las tendencias del mercado.

Para determinar los pips, el método DiNapoli utiliza dos indicadores clave: la superposición de oro y el objetivo lógico de beneficios. La superposición de oro proporciona a los operadores un marco científico para identificar los niveles de precios clave en el mercado mediante el uso de métodos avanzados de Fibonacci para calcular con precisión las zonas de soporte y resistencia.

El método DiNapoli ayuda a los operadores a identificar con precisión los mejores puntos de entrada y salida para aprovechar las oportunidades durante la volatilidad del mercado. Los objetivos de beneficios lógicos se basan en datos históricos del mercado y en modelos predictivos, y proporcionan a los operadores unos objetivos de beneficios razonables para garantizar su éxito cuando el mercado alcance un precio predeterminado. La combinación de ambos proporciona a los operadores un análisis completo de los pips y ayuda para la toma de decisiones.

El objetivo lógico de beneficios es el uso de análisis y cálculos precisos del mercado para establecer objetivos de beneficios razonables para los operadores, con el fin de garantizar que los beneficios se obtengan a tiempo cuando el precio alcance el nivel deseado. Combinados con datos históricos del mercado y modelos predictivos, los objetivos lógicos de beneficios proporcionan metas claras de beneficios, ayudando a los operadores a actuar con rapidez cuando los precios alcanzan los niveles preestablecidos, aumentando así las tasas de éxito y optimizando el momento en que se bloquean los beneficios.

La combinación de esta gama de indicadores de alta calidad permite al método DiNapoli demostrar una precisión y eficacia superiores en entornos de mercado complejos. Al combinar indicadores retrospectivos avanzados con indicadores adelantados precisos, la metodología forma un sistema de negociación único y sistemático.

El método DiNapoli no sólo cubre el análisis avanzado de sobrecompra y sobreventa, sino que también introduce nueve patrones gráficos direccionales. El análisis de sobrecompra y sobreventa proporciona señales de que el mercado está demasiado caliente o demasiado frío, lo que ayuda a los operadores a identificar posibles puntos de inversión, mientras que los nueve patrones gráficos direccionales afinan aún más la tendencia del mercado y mejoran la comprensión de su dinámica. La aplicación combinada de estos elementos hace que las decisiones de negociación sean más precisas y eficaces.

El método DiNapoli es exhaustivo y sofisticado, y ayuda a los operadores a tomar decisiones precisas en mercados complejos. Mediante la combinación de avanzados indicadores adelantados y rezagados, análisis de soporte y resistencia de la proporción áurea y objetivos científicos de stop-loss y take-profit, los operadores pueden identificar con precisión los mejores momentos para entrar y salir de las operaciones. Este enfoque no sólo optimiza las posiciones de negociación, sino que también permite aplicar estrategias de negociación sólidas en condiciones de mercado cambiantes.

Comprendiendo el método DiNapoli

El método DiNapoli proporciona un marco sistemático para analizar en profundidad las tendencias del mercado y los niveles de precios combinando los niveles de retroceso y extensión de Fibonacci, el análisis del comportamiento de los precios y otros indicadores técnicos. Este enfoque no sólo ayuda a los operadores a identificar los niveles clave de soporte y resistencia, sino también a anticipar posibles objetivos de precios, lo que conduce a un plan de negociación más claro y eficaz. Con este marco, los operadores pueden evaluar sistemáticamente las condiciones del mercado, tomar decisiones de negociación más precisas y optimizar su estrategia general de negociación.

En segundo lugar, también tiene la ventaja de las confirmaciones múltiples. Al combinar los niveles de retroceso y extensión de Fibonacci con otros indicadores técnicos como las medias móviles, el RSI y el MACD, se pueden proporcionar más señales de confirmación. Este mecanismo mejora la fiabilidad de las decisiones de negociación y ayuda a los operadores a identificar con mayor precisión los niveles clave de soporte y resistencia del mercado, optimizando así las estrategias de negociación y la gestión del riesgo y mejorando las tasas de éxito.

Al mismo tiempo, el método DiNapoli Pips ayuda a los operadores a identificar los niveles clave de soporte y resistencia en el mercado mediante cálculos y análisis precisos. Estos niveles clave son especialmente importantes durante los repuntes o las rupturas del mercado, ya que marcan zonas de posibles retrocesos de los precios o de continuación de las tendencias.

Mediante la aplicación eficaz de estos puntos de apoyo y resistencia, los operadores pueden predecir con mayor exactitud la dirección de los movimientos del mercado y los niveles de precios importantes y, por tanto, tomar decisiones más informadas a la hora de desarrollar estrategias de negociación. Esto no sólo mejora la precisión de las operaciones, sino que también aumenta la capacidad de respuesta del operador en un entorno de mercado dinámico.

El método DiNapoli es muy adaptable y puede utilizarse en una amplia gama de mercados financieros, incluidos los de renta variable, divisas y futuros. Este método no sólo es aplicable a distintos tipos de mercado, sino que también tiene la flexibilidad de adaptarse a distintos marcos temporales, como la negociación intradía, la negociación swing, etc., en función de las necesidades y la estrategia del operador.

Tanto si busca una oportunidad de negociación rápida a corto plazo como un plan de inversión sólido a más largo plazo, el método Pip Trading de DiNapoli proporciona herramientas analíticas eficaces y apoyo estratégico para ayudar a los operadores a tomar decisiones acertadas en un entorno de mercado volátil.

Por supuesto, tiene sus inconvenientes. El método DiNapoli requiere un alto nivel de experiencia, ya que implica complejas herramientas y estrategias de análisis técnico. Los operadores deben dominar el trazado y la interpretación precisos de los niveles de retroceso y extensión de Fibonacci y comprender cómo reflejan estas herramientas los posibles soportes y resistencias del mercado.

Al mismo tiempo, la aplicación con éxito de esta metodología también requiere que los operadores sean capaces de combinar eficazmente las herramientas de Fibonacci con otros indicadores técnicos como las medias móviles, el RSI y el MACD. Esto no sólo requiere que los operadores tengan una base sólida en análisis técnico, sino que también necesitan acumular experiencia en la operativa real para mejorar la sensibilidad de las señales del mercado y la capacidad de juicio.

Además, la selección de los niveles de retroceso y extensión de Fibonacci en el método DiNapoli puede ser algo subjetiva, lo que se refleja principalmente en la identificación de los máximos y mínimos del mercado por parte de los distintos operadores. Debido a la volatilidad y complejidad del mercado, los distintos operadores pueden elegir diferentes puntos clave para el trazado de los niveles de Fibonacci basándose en sus observaciones personales y métodos analíticos.

Esta subjetividad puede dar lugar a diferencias en los niveles de retroceso y extensión trazados por cada uno para una misma situación de mercado, afectando así a los resultados finales del análisis y a las decisiones de negociación. Por lo tanto, aunque la herramienta de Fibonacci es muy útil en el análisis técnico, los operadores deberían combinarla con otras herramientas analíticas para mejorar la precisión de su juicio y reducir el impacto de la subjetividad.

Y en entornos de mercado muy volátiles, los puntos del método DiNapoli pueden resultar ineficaces, ya que la alta volatilidad y la incertidumbre del mercado pueden hacer que los niveles de soporte y resistencia preestablecidos pierdan su validez. Debido a que el método DiNapoli se basa en gran medida en datos históricos para el análisis, esto puede provocar retrasos en las señales en condiciones de mercado rápidamente cambiantes.

La dinámica del mercado tiende a cambiar de forma rápida e impredecible, y los datos históricos pueden no reflejar las condiciones actuales del mercado en el momento oportuno. Como resultado, las señales de negociación basadas en datos históricos pueden retrasarse cuando los mercados experimentan fluctuaciones bruscas o acontecimientos inesperados, lo que puede afectar a la puntualidad y precisión de las decisiones de negociación.

El método DiNapoli es un enfoque sistemático del análisis técnico que proporciona una herramienta eficaz para el análisis del mercado mediante la combinación de los niveles de retroceso y extensión de Fibonacci con otros indicadores técnicos. Aunque este método tiene sus ventajas, como unos niveles claros de soporte y resistencia y múltiples señales de confirmación, también presenta algunos inconvenientes, como que requiere un alto grado de experiencia y subjetividad. El uso adecuado y la combinación de otros métodos de análisis técnico pueden aumentar la precisión de las decisiones de trading.

El enfoque del método DiNapoli para operar con oro

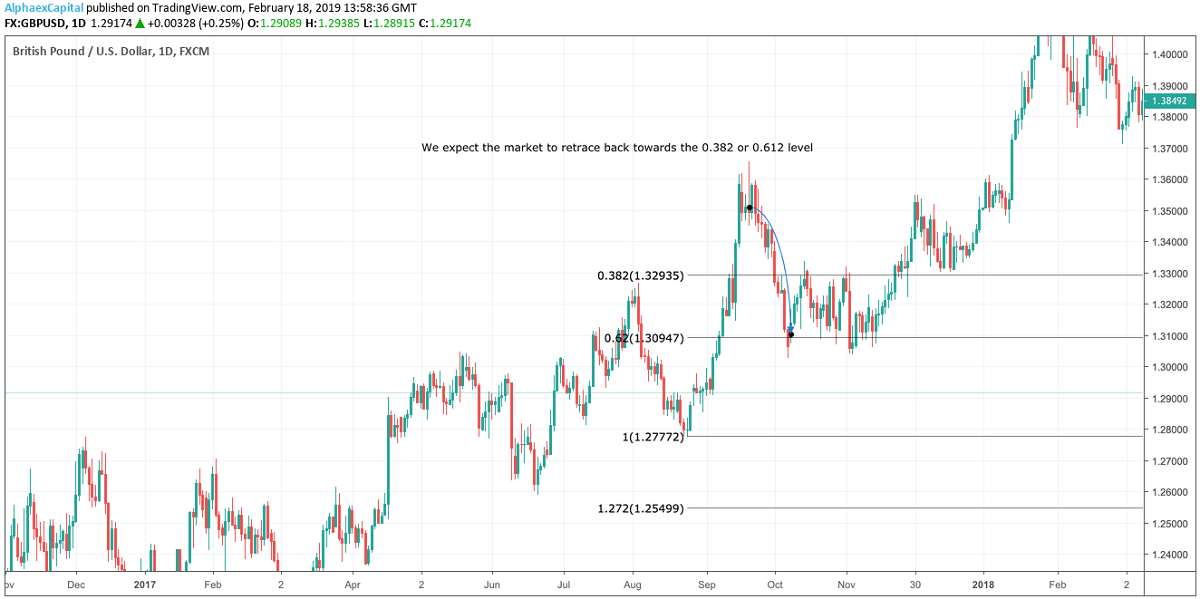

El método DiNapoli se basa en líneas generales en técnicas avanzadas de Fibonacci combinadas con indicadores adelantados que le permiten identificar oportunidades de negociación de alta probabilidad y ayudar a los operadores a entrar en el mercado en el mejor momento posible. En el núcleo del método se encuentra el uso de los niveles de retroceso de Fibonacci (por ejemplo, 38,2%, 50%, 61,8%) para identificar posibles niveles de soporte y resistencia en el mercado y las extensiones de Fibonacci (por ejemplo, 61,8%, 100%, 161,8%) para predecir los niveles objetivo tras las rupturas de los precios. Esta estrategia combinada de aplicación de las herramientas de Fibonacci resulta eficaz para captar los movimientos del mercado y tomar decisiones de negociación precisas.

Al aplicar el método DiNapoli, primero es necesario utilizar técnicas avanzadas para analizar con precisión los movimientos del mercado. Los operadores utilizan indicadores retrospectivos como las medias móviles desplazadas, las medias móviles suavizadas de disimilitud (MACD) y los estocásticos para determinar la dirección general del mercado, es decir, para identificar si el mercado se encuentra en una tendencia alcista o bajista. Estos indicadores retrospectivos proporcionan información sobre la tendencia general del mercado y ayudan al operador a desarrollar una estrategia de negociación inicial.

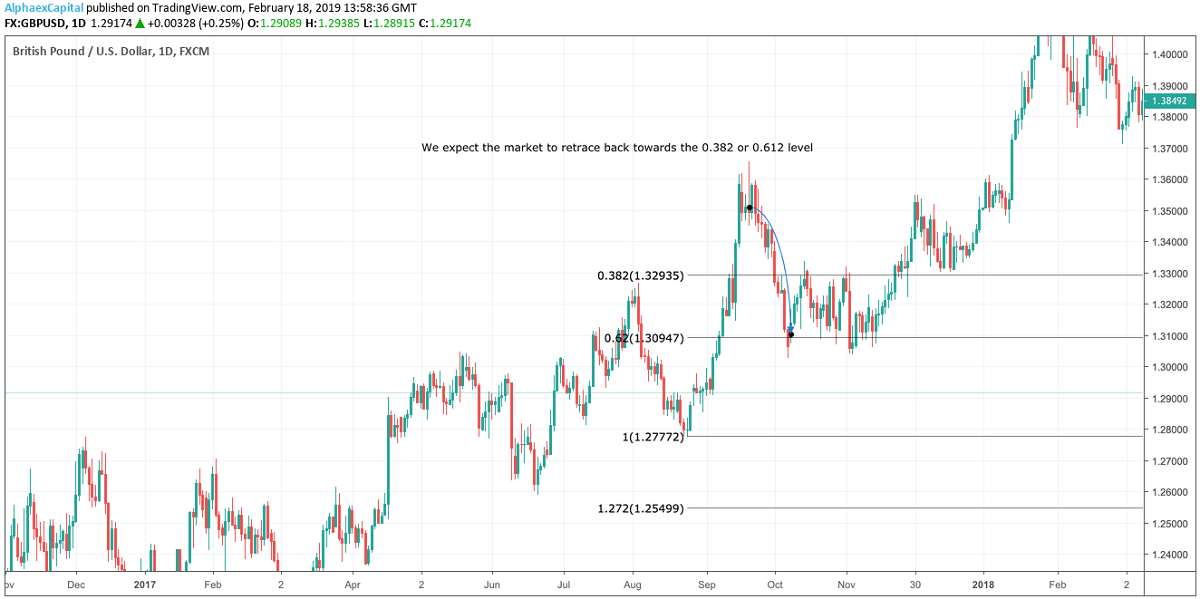

A continuación, el operador aplica la proporción áurea (un método avanzado de análisis de Fibonacci) del método DiNapoli para identificar las zonas de soporte y resistencia del mercado con el fin de seleccionar los puntos de entrada más precisos. Por ejemplo, como se muestra en el gráfico anterior, según el método de negociación de la Tasa Dorada, se espera que el mercado tienda a la baja, siendo los niveles de 0,382 y 0,612 los niveles de resistencia clave.

Durante el transcurso de una operación, en función de la tendencia del mercado, el método DiNapoli utiliza una serie de estrategias específicas para colocar órdenes con el fin de garantizar que se minimizan las pérdidas en caso de que el mercado no mantenga los niveles de precios previstos. En los mercados con tendencia alcista, los operadores suelen colocar stops por debajo del precio de soporte real. Esta práctica está pensada para evitar posibles pérdidas en caso de caída de los precios. Al colocar los stops por debajo de los niveles de soporte, es posible responder eficazmente a las fluctuaciones del mercado y minimizar el riesgo de un retroceso de los precios.

Por el contrario, en un mercado con tendencia bajista, los stops se colocan por encima del nivel de resistencia real. Esto se hace en respuesta a la presión alcista de los precios y para proteger a los operadores de las pérdidas asociadas a las rupturas de los precios por encima de los niveles de resistencia. Con esta estrategia flexible de ajuste de los stops, los operadores pueden controlar eficazmente su riesgo en respuesta a los cambios en las tendencias del mercado, optimizando así los resultados de las operaciones y mejorando el éxito de las mismas en diferentes condiciones de mercado.

Con el método DiNapoli, una vez determinados el precio de entrada y el stop loss, el siguiente paso consiste en calcular el objetivo lógico de beneficios, que es un indicador adelantado de la rentabilidad prevista de la operación. Una vez calculado el objetivo lógico de beneficios, debe colocarse inmediatamente una orden en el mercado para asegurarse de que se bloquea el beneficio antes de que el precio alcance el objetivo deseado. Evitar colocar una orden después de que el mercado haya alcanzado ya el punto objetivo garantiza que se aprovechen las mejores oportunidades de negociación y se obtenga el beneficio esperado.

Si el punto de stop-loss supera los criterios de gestión del riesgo, resulta sencillo abandonar la operación. La posibilidad de especificar la ubicación del punto de limitación de pérdidas antes de la operación hace que sea relativamente fácil de calcular. Esta capacidad de planificar con antelación ayuda a evitar las operaciones que están fuera de su tolerancia al riesgo y garantiza una gestión disciplinada del dinero.

Cuando se utilizan patrones gráficos direccionales para determinar la dirección del mercado, los indicadores direccionales del método DiNapoli suelen tener prioridad sobre los indicadores de tendencia. Esto se debe a que los patrones gráficos direccionales reflejan con mayor precisión las tendencias generales del mercado y los posibles puntos de inversión.

Por otro lado, los análisis de sobrecompra y sobreventa proporcionan información de apoyo fundamental a la hora de entrar y salir de los mercados, ayudando a determinar el momento más adecuado para operar. Combinando estos dos tipos de análisis, se puede optimizar la eficacia de una estrategia de negociación seleccionando con mayor precisión los puntos de entrada y salida cuando la dirección del mercado está clara.

En pocas palabras, el método DiNapoli de trading de la cotización del oro consiste en tomar una posición en un mercado alcista cuando el precio retrocede y alcanza un nivel de soporte, y luego tomar un arbitraje cuando el precio sube hasta un objetivo de beneficios predeterminado. El uso correcto de indicadores adelantados de alta calidad para este tipo de operaciones puede proporcionar beneficios significativos y lograr potencialmente un mayor porcentaje de operaciones rentables.

Además, este método DiNapoli le permite aprovechar los diferenciales de negociación más bajos para colocar una orden. Cuando el mercado está cerca del punto de entrada, se puede comprar a un precio más bajo y vender a un precio más alto cuando el mercado suba. Si el tamaño de la operación alcanza un determinado punto, este método puede suponer una diferencia significativa en la rentabilidad en comparación con el uso de una estrategia tradicional de compra-parada o venta-parada.

El método de negociación Gold Rate del método DiNapoli es aplicable tanto a operaciones a largo como a corto plazo, lo que demuestra una gran flexibilidad. Puede utilizarse con ventaja tanto si busca capitalizar tendencias a largo plazo como capturar la volatilidad a corto plazo. Especialmente en mercados de gran liquidez y muy negociados, como los mercados de futuros sobre índices bursátiles y los mercados de divisas, este método ayuda a los operadores a lograr rentabilidades sólidas mediante análisis precisos de soportes y resistencias y estrategias científicas de stop-loss.

El método DiNapoli y su aplicación flexible

| Descripción |

Mercados de aplicación |

| Fusiona los indicadores Fibonacci y MACD. |

Divisas, Acciones, Futuros |

| Retroceso Fibonacci, precio del oro, MACD |

Adecuado para diferentes marcos temporales |

| Entradas, salidas e identificación de tendencias de gran precisión. |

Mercados muy volátiles |

| Proporciona señales claras y una gran flexibilidad. |

Negociación a corto y medio-largo plazo |

| Requiere conocimientos avanzados de trading y análisis técnico. |

Gestión del riesgo en mercados de alta volatilidad |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.