ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

सारांश:

सारांश:

डिनापोली पद्धति रुझानों और प्रमुख स्तरों की पहचान करने, बाजारों में प्रवेश और निकास बिंदुओं को अनुकूलित करने के लिए फिबोनाची और एमएसीडी का उपयोग करती है, जिसके लिए अनुभव की आवश्यकता होती है।

ऐसा कहा जाता है कि मनुष्यों और अन्य जानवरों के बीच एक महत्वपूर्ण अंतर उनकी औजारों का उपयोग करने की क्षमता है, और यह सच है। चाहे रोज़मर्रा की ज़िंदगी हो या पेशेवर दुनिया, औजार हमें समस्याओं को हल करने में मदद करते हैं। और ट्रेडिंग मार्केट में, एक विशेष रूप से प्रभावी उपकरण है- टीनापोली विधि। यदि आप इस उपकरण का अच्छा उपयोग कर सकते हैं, तो आप व्यवहार में अपने ट्रेडिंग परिणामों में काफी सुधार कर सकते हैं। अगले भाग में, हम दीनापोली विधि पर करीब से नज़र डालेंगे और देखेंगे कि इसे कैसे लचीले ढंग से लागू किया जा सकता है।

दीनापोली ट्रेडिंग विधि क्या है?

इसे दीनापोली पिप ट्रेडिंग विधि के नाम से भी जाना जाता है, यह श्री जोएल दीनापोली द्वारा बनाई गई एक अत्यधिक सटीक ट्रेडिंग विधि है, जो दुनिया के अग्रणी निवेश ट्रेडिंग गुरुओं में से एक हैं। यह विधि उच्च गुणवत्ता वाले अग्रणी और पिछड़े संकेतकों के एक चतुर संयोजन के माध्यम से सटीक बाजार प्रवेश और निकास संकेत प्रदान करने के लिए डिज़ाइन की गई है।

टीनापोली विधि एक व्यापक ट्रेडिंग सिस्टम है जिसमें छह मुख्य संकेतक शामिल हैं जिन्हें दो मुख्य श्रेणियों में विभाजित किया गया है: रुझानों का आकलन और पिप्स का आकलन। ट्रेंड सेक्शन में दो अग्रणी संकेतक और दो पिछड़े संकेतक शामिल हैं, जिनका उपयोग व्यापारियों को बाजार के समग्र रुझान को सटीक रूप से निर्धारित करने में मदद करने के लिए किया जाता है।

विशेष रूप से, डिनापोली ट्रेडिंग पद्धति में प्रमुख संकेतकों में प्रतिस्थापन मूविंग एवरेज और ऑसिलेटर प्रेडिक्टर शामिल हैं। ये उपकरण बाजार विश्लेषण में महत्वपूर्ण भूमिका निभाते हैं। मूविंग एवरेज व्यापारियों को भविष्य की समय अवधि के लिए मूविंग एवरेज को समायोजित करके संभावित बाजार आंदोलनों का अनुमान लगाने में मदद करते हैं, इस प्रकार भविष्य के बाजार परिवर्तनों पर एक दूरदर्शी परिप्रेक्ष्य प्राप्त करते हैं।

ऑसिलेटर प्रेडिक्टर जटिल गणितीय मॉडल और गणनाओं का उपयोग करके बाजार में मूल्य में उतार-चढ़ाव और प्रवृत्ति में बदलाव का पूर्वानुमान लगाने के लिए भविष्य के बाजार आंदोलनों की भविष्यवाणी करने की क्षमता को और बढ़ाता है। इन प्रमुख संकेतकों के संयोजन से व्यापारियों को बाजार की चाल वास्तव में दिखाई देने से पहले संभावित व्यापारिक अवसरों पर नियंत्रण पाने की अनुमति मिलती है।

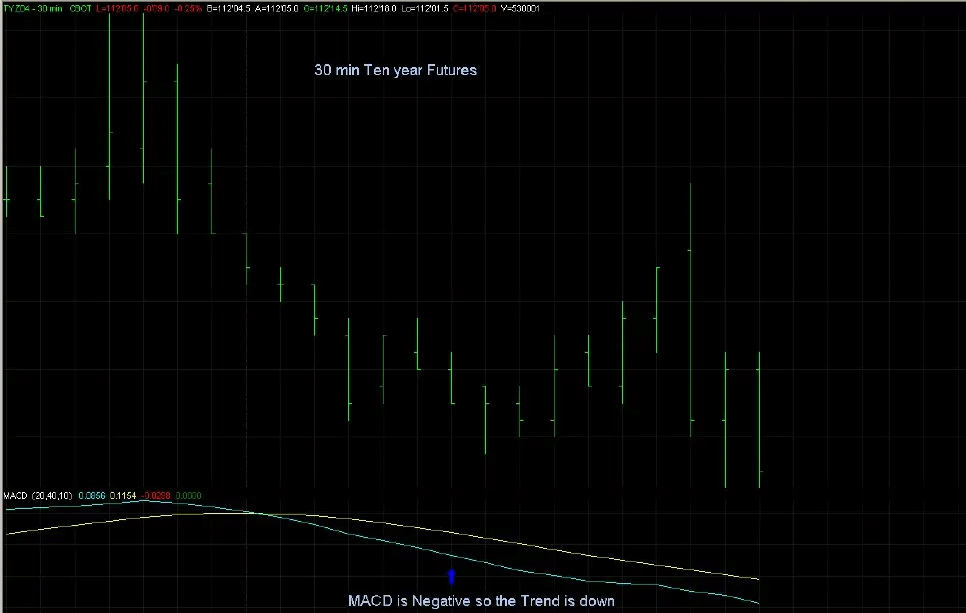

दूसरी ओर, लैगिंग इंडिकेटर में स्टोकेस्टिक और एमएसीडी इंडिकेटर का संयोजन होता है, जिसका उपयोग मुख्य रूप से वास्तविक बाजार रुझानों और ट्रेडिंग संकेतों की पुष्टि करने के लिए किया जाता है। स्टोकेस्टिक बाजार में ओवरबॉट या ओवरसोल्ड स्थितियों की पहचान करने में मदद करता है, और बाजार की गति के एमएसीडी इंडिकेटर के विश्लेषण के साथ मिलकर, बाजार संकेतों की विश्वसनीयता को प्रभावी ढंग से सत्यापित किया जा सकता है। लैगिंग इंडिकेटर का यह संयोजन व्यापारियों को बाजार के रुझानों की पुष्टि के आधार पर अधिक सटीक व्यापारिक निर्णय लेने में सक्षम बनाता है।

पिप्स निर्धारित करने के मामले में, दीनापोली विधि दो प्रमुख संकेतकों, गोल्ड ओवरले और तार्किक लाभ लक्ष्य का उपयोग करती है। गोल्ड ओवरले व्यापारियों को समर्थन और प्रतिरोध के क्षेत्रों की सटीक गणना करने के लिए उन्नत फिबोनाची विधियों का उपयोग करके बाजार में प्रमुख मूल्य स्तरों की पहचान करने के लिए एक वैज्ञानिक ढांचा प्रदान करता है।

टीनापोली ट्रेडिंग विधि व्यापारियों को बाजार में उतार-चढ़ाव के दौरान ट्रेडिंग अवसरों का लाभ उठाने के लिए सर्वोत्तम प्रवेश और निकास बिंदुओं की सटीक पहचान करने में मदद करती है। तार्किक लाभ लक्ष्य ऐतिहासिक बाजार डेटा और पूर्वानुमानित मॉडलिंग पर आधारित होते हैं और व्यापारियों को उचित लाभ लक्ष्य प्रदान करते हैं ताकि यह सुनिश्चित हो सके कि जब बाजार पूर्व निर्धारित मूल्य पर पहुँचता है तो वे सफल होते हैं। दोनों का संयोजन व्यापारियों को व्यापक पिप विश्लेषण और निर्णय समर्थन प्रदान करता है।

तार्किक लाभ लक्ष्यीकरण सटीक बाजार विश्लेषण और गणनाओं का उपयोग है, जो व्यापारियों के लिए उचित लाभ लक्ष्य निर्धारित करने के लिए है, ताकि यह सुनिश्चित किया जा सके कि जब कीमत वांछित स्तर पर पहुँचती है, तो समय पर लाभ प्राप्त हो। ऐतिहासिक बाजार डेटा और पूर्वानुमानित मॉडलिंग के साथ, तार्किक लाभ लक्ष्य स्पष्ट लाभ लक्ष्य प्रदान करते हैं, जिससे व्यापारियों को कीमतों के पूर्व-निर्धारित स्तरों पर पहुँचने पर तुरंत कार्य करने में मदद मिलती है, जिससे सफलता दर में वृद्धि होती है और लाभ लॉक के समय का अनुकूलन होता है।

उच्च गुणवत्ता वाले संकेतकों की इस श्रृंखला का संयोजन दीनापोली ट्रेडिंग पद्धति को जटिल बाजार परिवेशों में बेहतर सटीकता और दक्षता प्रदर्शित करने की अनुमति देता है। उन्नत लैगिंग संकेतकों को सटीक अग्रणी संकेतकों के साथ जोड़कर, कार्यप्रणाली एक अद्वितीय और व्यवस्थित ट्रेडिंग प्रणाली बनाती है।

यह सिस्टम न केवल उन्नत ओवरबॉट और ओवरसोल्ड विश्लेषण को कवर करता है, बल्कि नौ दिशात्मक ग्राफ़िकल पैटर्न भी पेश करता है। ओवरबॉट और ओवरसोल्ड विश्लेषण संकेत प्रदान करता है कि बाजार बहुत गर्म या बहुत ठंडा है, जिससे व्यापारियों को संभावित उलटफेर बिंदुओं की पहचान करने में मदद मिलती है, जबकि नौ दिशात्मक ग्राफ़िकल पैटर्न बाजार की प्रवृत्ति को और अधिक परिष्कृत करते हैं और बाजार की गतिशीलता की समझ को बढ़ाते हैं। इन तत्वों का संयुक्त अनुप्रयोग व्यापारिक निर्णयों को अधिक सटीक और कुशल बनाता है।

दीनापोली ट्रेडिंग विधि व्यापक और परिष्कृत है, जो व्यापारियों को जटिल बाजारों में सटीक निर्णय लेने में मदद करती है। उन्नत अग्रणी और पिछड़े संकेतकों, स्वर्ण अनुपात समर्थन और प्रतिरोध विश्लेषण, और वैज्ञानिक स्टॉप-लॉस और टेक-प्रॉफिट लक्ष्यों को मिलाकर, व्यापारी ट्रेडों में प्रवेश करने और बाहर निकलने के लिए सबसे अच्छे समय की सटीक पहचान करने में सक्षम हैं। यह दृष्टिकोण न केवल ट्रेडिंग पोजीशन को अनुकूलित करता है बल्कि बदलती बाजार स्थितियों में मजबूत ट्रेडिंग रणनीतियों को भी सक्षम बनाता है।

दीनापोली ट्रेडिंग विधि के बारे में क्या?

टीनापोली ट्रेडिंग विधि फिबोनाची रिट्रेसमेंट और एक्सटेंशन स्तरों, मूल्य व्यवहार विश्लेषण और अन्य तकनीकी संकेतकों को मिलाकर बाजार के रुझानों और मूल्य स्तरों के गहन विश्लेषण के लिए एक व्यवस्थित ढांचा प्रदान करती है। यह दृष्टिकोण न केवल व्यापारियों को प्रमुख समर्थन और प्रतिरोध स्तरों की पहचान करने में मदद करता है, बल्कि संभावित मूल्य लक्ष्यों का अनुमान लगाने में भी मदद करता है, जिससे एक स्पष्ट और अधिक कुशल ट्रेडिंग योजना बनती है। इस ढांचे के साथ, व्यापारी व्यवस्थित रूप से बाजार की स्थितियों का आकलन कर सकते हैं, अधिक सटीक व्यापारिक निर्णय ले सकते हैं और अपनी समग्र ट्रेडिंग रणनीति को अनुकूलित कर सकते हैं।

दूसरे, इसमें कई पुष्टिकरणों का लाभ भी है। फिबोनाची रिट्रेसमेंट और एक्सटेंशन स्तरों को मूविंग एवरेज, आरएसआई और एमएसीडी जैसे अन्य तकनीकी संकेतकों के साथ जोड़कर, अधिक पुष्टिकरण संकेत प्रदान किए जा सकते हैं। यह तंत्र ट्रेडिंग निर्णयों की विश्वसनीयता में सुधार करता है और व्यापारियों को बाजार में प्रमुख समर्थन और प्रतिरोध स्तरों की अधिक सटीक पहचान करने में मदद करता है, इस प्रकार ट्रेडिंग रणनीतियों और जोखिम प्रबंधन को अनुकूलित करता है और सफलता दरों में सुधार करता है।

साथ ही, डिनापोली पिप्स टूल व्यापारियों को सटीक गणनाओं और विश्लेषणों के माध्यम से बाजार में प्रमुख समर्थन और प्रतिरोध स्तरों की पहचान करने में मदद करता है। ये प्रमुख स्तर बाजार में तेजी या ब्रेकआउट के दौरान विशेष रूप से महत्वपूर्ण होते हैं, क्योंकि वे संभावित मूल्य उलटफेर या निरंतर रुझानों के क्षेत्रों को चिह्नित करते हैं।

इन समर्थन और प्रतिरोध बिंदुओं को प्रभावी ढंग से लागू करके, व्यापारी बाजार की चाल और महत्वपूर्ण मूल्य स्तरों की दिशा का अधिक सटीक रूप से अनुमान लगाने में सक्षम होते हैं और इस प्रकार व्यापारिक रणनीतियों को विकसित करते समय अधिक सूचित निर्णय ले पाते हैं। यह न केवल ट्रेडिंग सटीकता में सुधार करता है बल्कि एक व्यापारी की गतिशील बाजार परिवेश में प्रतिक्रिया करने की क्षमता को भी बढ़ाता है।

दीनापोली विधि अत्यधिक अनुकूलनीय है और इसका उपयोग इक्विटी, विदेशी मुद्रा और वायदा सहित वित्तीय बाजारों की एक विस्तृत श्रृंखला में किया जा सकता है। यह विधि न केवल विभिन्न बाजार प्रकारों पर लागू होती है, बल्कि इसमें ट्रेडर की ज़रूरतों और रणनीति के आधार पर इंट्राडे ट्रेडिंग, स्विंग ट्रेडिंग आदि जैसे विभिन्न समय-सीमाओं के अनुकूल होने की लचीलापन भी है।

चाहे आप अल्पावधि में त्वरित ट्रेडिंग अवसर की तलाश कर रहे हों या लंबी अवधि के लिए ठोस निवेश योजना की, डिनापोली पिप ट्रेडिंग विधि, अस्थिर बाजार परिवेश में व्यापारियों को सटीक निर्णय लेने में मदद करने के लिए प्रभावी विश्लेषणात्मक उपकरण और रणनीतिक सहायता प्रदान करती है।

बेशक इसमें अपनी कमियां हैं। डायबोली विधि के लिए उच्च स्तर के अनुभव की आवश्यकता होती है क्योंकि इसमें जटिल तकनीकी विश्लेषण उपकरण और रणनीतियाँ शामिल होती हैं। व्यापारियों को फिबोनाची रिट्रेसमेंट और एक्सटेंशन स्तरों की सटीक प्लॉटिंग और व्याख्या में कुशल होना चाहिए और यह समझना चाहिए कि ये उपकरण बाजार में संभावित समर्थन और प्रतिरोध को कैसे दर्शाते हैं।

साथ ही, इस पद्धति के सफल अनुप्रयोग के लिए व्यापारियों को फिबोनाची उपकरणों को अन्य तकनीकी संकेतकों जैसे कि मूविंग एवरेज, आरएसआई और एमएसीडी के साथ प्रभावी ढंग से संयोजित करने में सक्षम होना भी आवश्यक है। इसके लिए न केवल व्यापारियों को तकनीकी विश्लेषण में एक ठोस आधार की आवश्यकता होती है, बल्कि बाजार के संकेतों की संवेदनशीलता और निर्णय लेने की क्षमता में सुधार करने के लिए वास्तविक संचालन में अनुभव प्राप्त करने की भी आवश्यकता होती है।

इसके अलावा, फिबोनाची रिट्रेसमेंट और एक्सटेंशन स्तरों का चयन कुछ हद तक व्यक्तिपरक हो सकता है, जो मुख्य रूप से विभिन्न व्यापारियों द्वारा बाजार के उच्च और निम्न की पहचान में परिलक्षित होता है। बाजार की अस्थिरता और जटिलता के कारण, विभिन्न व्यापारी अपने व्यक्तिगत अवलोकन और विश्लेषणात्मक तरीकों के आधार पर फिबोनाची स्तर प्लॉटिंग के लिए अलग-अलग प्रमुख बिंदु चुन सकते हैं।

यह व्यक्तिपरकता एक ही बाजार स्थिति के लिए प्रत्येक द्वारा प्लॉट किए गए रिट्रेसमेंट और एक्सटेंशन स्तरों में अंतर पैदा कर सकती है, जिससे अंतिम विश्लेषण के परिणाम और ट्रेडिंग निर्णय प्रभावित हो सकते हैं। इसलिए, जबकि तकनीकी विश्लेषण में फिबोनाची टूल बहुत उपयोगी है, व्यापारियों को अपने निर्णय की सटीकता में सुधार करने और व्यक्तिपरकता के प्रभाव को कम करने के लिए इसे अन्य विश्लेषणात्मक उपकरणों के साथ जोड़ना चाहिए।

और अत्यधिक अस्थिर बाजार परिवेशों में, दीनापोली बिंदु अप्रभावी हो सकते हैं, क्योंकि बाजार की उच्च अस्थिरता और अनिश्चितता के कारण पूर्व-निर्धारित समर्थन और प्रतिरोध स्तर अपनी वैधता खो सकते हैं। और क्योंकि दीनापोली पद्धति विश्लेषण के लिए ऐतिहासिक डेटा पर बहुत अधिक निर्भर करती है, इससे तेजी से बदलती बाजार स्थितियों में सिग्नल में देरी हो सकती है।

बाजार की गतिशीलता तेजी से और अप्रत्याशित रूप से बदलती रहती है, और ऐतिहासिक डेटा समय पर वर्तमान बाजार स्थितियों को प्रतिबिंबित नहीं कर सकता है। नतीजतन, ऐतिहासिक डेटा पर आधारित ट्रेडिंग सिग्नल तब पिछड़ सकते हैं जब बाजार में तेज उतार-चढ़ाव या अप्रत्याशित घटनाएं होती हैं, जो ट्रेडिंग निर्णयों की समयबद्धता और सटीकता को प्रभावित कर सकती हैं।

टीनापोली ट्रेडिंग विधि तकनीकी विश्लेषण के लिए एक व्यवस्थित दृष्टिकोण है जो अन्य तकनीकी संकेतकों के साथ फिबोनाची रिट्रेसमेंट और एक्सटेंशन स्तरों को जोड़कर बाजार विश्लेषण के लिए एक प्रभावी उपकरण प्रदान करता है। जबकि इस पद्धति के अपने फायदे हैं, जैसे स्पष्ट समर्थन और प्रतिरोध स्तर और कई पुष्टिकरण संकेत, इसके कुछ नुकसान भी हैं, जैसे कि उच्च स्तर के अनुभव और व्यक्तिपरकता की आवश्यकता होती है। अन्य तकनीकी विश्लेषण विधियों का उचित उपयोग और संयोजन ट्रेडिंग निर्णयों की सटीकता को बढ़ा सकता है।

दीनापोली ट्रेडिंग विधि का स्वर्ण दर ट्रेडिंग दृष्टिकोण

दीनापोली ट्रेडिंग विधि का स्वर्ण दर ट्रेडिंग दृष्टिकोण

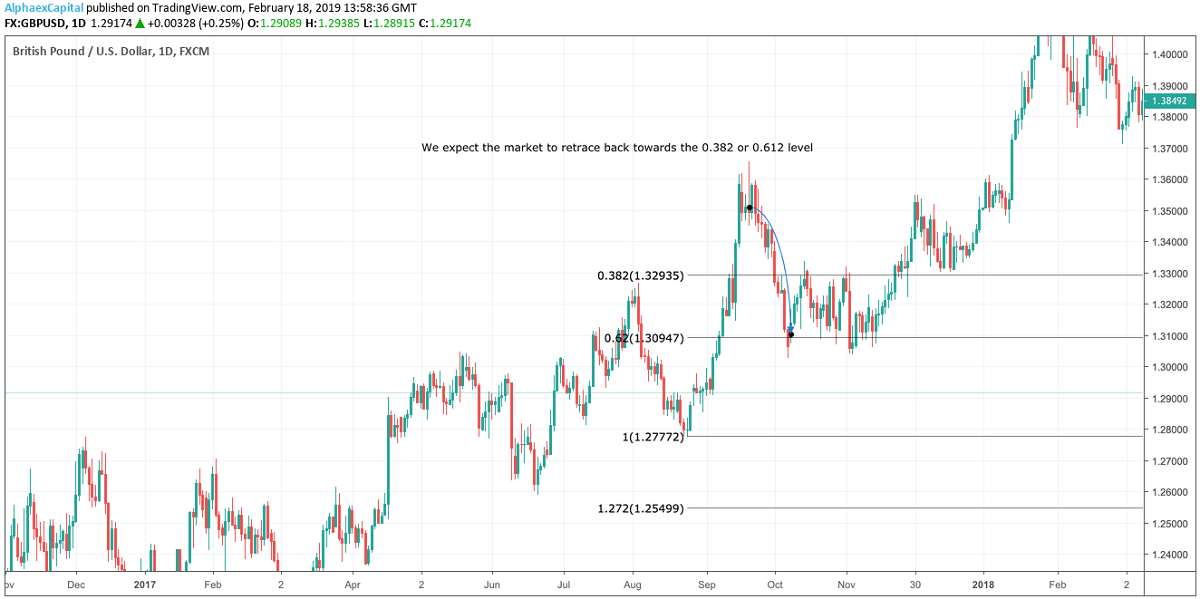

टीनापोली ट्रेडिंग विधि मोटे तौर पर उन्नत फिबोनाची तकनीकों पर आधारित है, जो अग्रणी संकेतकों के साथ मिलकर इसे उच्च-संभावना वाले व्यापारिक अवसरों की पहचान करने और व्यापारियों को सर्वोत्तम संभव समय पर बाजार में प्रवेश करने में मदद करने में सक्षम बनाती है। इस विधि के केंद्र में बाजार में संभावित समर्थन और प्रतिरोध स्तरों की पहचान करने के लिए फिबोनाची रिट्रेसमेंट स्तरों (जैसे, 38.2%, 50%, 61.8%) और मूल्य ब्रेकआउट के बाद लक्ष्य स्तरों की भविष्यवाणी करने के लिए फिबोनाची एक्सटेंशन (जैसे, 61.8%, 100%, 161.8%) का उपयोग है। फिबोनाची उपकरणों को लागू करने की यह संयुक्त रणनीति बाजार की गतिविधियों को समझने और सटीक व्यापारिक निर्णय लेने में प्रभावी है।

टीनापोली ट्रेडिंग पद्धति को लागू करते समय, बाजार की चाल का सटीक विश्लेषण करने के लिए सबसे पहले उन्नत तकनीकों का उपयोग करना आवश्यक है। व्यापारी बाजार की समग्र दिशा निर्धारित करने के लिए विस्थापित मूविंग एवरेज, स्मूथ मूविंग एवरेज ऑफ डिसिमिलैरिटी (MACD) और स्टोकेस्टिक जैसे लैगिंग इंडिकेटर्स का उपयोग करते हैं, यानी यह पहचानने के लिए कि बाजार ऊपर की ओर या नीचे की ओर चल रहा है। ये लैगिंग इंडिकेटर्स बाजार की समग्र प्रवृत्ति के बारे में जानकारी प्रदान करते हैं और व्यापारियों को एक प्रारंभिक ट्रेडिंग रणनीति विकसित करने में मदद करते हैं।

इसके बाद व्यापारी बाजार में समर्थन और प्रतिरोध के क्षेत्रों की पहचान करने के लिए डायबोलिक ट्रेडिंग विधि के गोल्डन रेशियो (एक उन्नत फिबोनाची विश्लेषण विधि) को लागू करता है ताकि सबसे सटीक प्रवेश बिंदुओं का चयन किया जा सके। उदाहरण के लिए, जैसा कि ऊपर दिए गए चार्ट में दिखाया गया है, गोल्डन रेट ट्रेडिंग विधि के अनुसार, बाजार में नीचे की ओर रुझान होने की उम्मीद है, जिसमें 0.382 और 0.612 स्तर प्रमुख प्रतिरोध स्तर हैं।

किसी व्यापार के दौरान, बाजार की प्रवृत्ति के आधार पर, दीनापोली ट्रेडिंग पद्धति ऑर्डर देने के लिए कई तरह की विशिष्ट रणनीतियों का उपयोग करती है ताकि यह सुनिश्चित किया जा सके कि बाजार द्वारा अपेक्षित मूल्य स्तरों को बनाए रखने में विफल होने की स्थिति में नुकसान कम से कम हो। ऊपर की ओर बढ़ने वाले बाजारों में, व्यापारी अक्सर वास्तविक समर्थन मूल्य से नीचे स्टॉप लगाते हैं। यह अभ्यास मूल्य में गिरावट की स्थिति में संभावित नुकसान को रोकने के लिए डिज़ाइन किया गया है। समर्थन स्तरों से नीचे स्टॉप रखकर, बाजार में उतार-चढ़ाव का प्रभावी ढंग से जवाब देना और मूल्य रिट्रेसमेंट के जोखिम को कम करना संभव है।

इसके विपरीत, नीचे की ओर रुझान वाले बाजार में, स्टॉप को वास्तविक प्रतिरोध स्तर से ऊपर रखा जाता है। यह ऊपर की ओर मूल्य दबाव के जवाब में और प्रतिरोध स्तरों से ऊपर मूल्य ब्रेकआउट से जुड़े नुकसान से व्यापारियों को बचाने के लिए है। स्टॉप को समायोजित करने की इस लचीली रणनीति के साथ, व्यापारी बाजार के रुझानों में बदलाव के जवाब में अपने जोखिम को प्रभावी ढंग से नियंत्रित करने में सक्षम होते हैं, जिससे ट्रेडिंग के परिणाम अनुकूलित होते हैं और विभिन्न बाजार स्थितियों में ट्रेडिंग की सफलता बढ़ती है।

एक बार जब प्रवेश मूल्य और स्टॉप लॉस निर्धारित हो जाता है, तो अगला कदम लॉजिकल टेक प्रॉफिट टारगेट की गणना करना है, जो व्यापार की अपेक्षित लाभप्रदता का एक प्रमुख संकेतक है। एक बार जब तार्किक लाभ लक्ष्य की गणना हो जाती है, तो यह सुनिश्चित करने के लिए तुरंत बाजार में एक ऑर्डर दिया जाना चाहिए कि मूल्य वांछित लक्ष्य तक पहुंचने से पहले लाभ लॉक हो जाए। बाजार के लक्ष्य बिंदु पर पहुंचने के बाद ऑर्डर देने से बचना सुनिश्चित करता है कि सर्वोत्तम व्यापारिक अवसरों को पकड़ा जाए और अपेक्षित लाभ प्राप्त किया जाए।

यदि स्टॉप-लॉस पॉइंट जोखिम प्रबंधन मानदंडों से अधिक है, तो ट्रेड को छोड़ना आसान है। ट्रेड से पहले स्टॉप लॉस पॉइंट के स्थान को निर्दिष्ट करने की क्षमता की गणना करना अपेक्षाकृत आसान है। आगे की योजना बनाने की यह क्षमता उन ट्रेडों से बचने में मदद करती है जो आपके जोखिम सहनशीलता से बाहर हैं और अनुशासित धन प्रबंधन सुनिश्चित करती है।

बाजार की दिशा निर्धारित करने के लिए दिशात्मक ग्राफ़िकल पैटर्न का उपयोग करते समय, दिशात्मक संकेतक आमतौर पर प्रवृत्ति संकेतकों पर वरीयता लेते हैं। ऐसा इसलिए है क्योंकि दिशात्मक ग्राफ़िकल पैटर्न सामान्य बाजार प्रवृत्तियों और संभावित उलट बिंदुओं को अधिक सटीक रूप से दर्शाते हैं।

दूसरी ओर, ओवरबॉट और ओवरसोल्ड विश्लेषण, बाज़ार में प्रवेश करने और बाहर निकलने के समय महत्वपूर्ण सहायक जानकारी प्रदान करते हैं, जिससे अधिक उपयुक्त व्यापार समय निर्धारित करने में मदद मिलती है। इन दो प्रकार के विश्लेषणों को मिलाकर, बाज़ार की दिशा स्पष्ट होने पर प्रवेश और निकास बिंदुओं का अधिक सटीक रूप से चयन करके ट्रेडिंग रणनीति की प्रभावशीलता को अनुकूलित किया जा सकता है।

संक्षेप में, सोने की दर पर व्यापार करने की दीनापोली विधि यह है कि जब कीमत वापस खींचती है और समर्थन स्तर तक पहुँचती है, तो एक अपट्रेंडिंग मार्केट में स्थिति लें और फिर जब कीमत एक पूर्व-निर्धारित लाभ लक्ष्य तक बढ़ जाती है, तो आर्बिट्रेज लें। इस प्रकार के व्यापार के लिए उच्च-गुणवत्ता वाले अग्रणी संकेतकों का सही ढंग से उपयोग करना महत्वपूर्ण लाभ प्रदान कर सकता है और संभावित रूप से लाभदायक ट्रेडों का उच्च प्रतिशत प्राप्त कर सकता है।

इसके अतिरिक्त, यह विधि आपको ऑर्डर देने के लिए सबसे कम ट्रेडिंग स्प्रेड का लाभ उठाने की अनुमति देती है। जब बाजार प्रवेश बिंदु के करीब होता है, तो इसे कम कीमत पर खरीदा जा सकता है और बाजार में तेजी आने पर इसे अधिक कीमत पर बेचा जा सकता है। यदि व्यापार का आकार एक निश्चित बिंदु पर पहुँच जाता है, तो यह विधि पारंपरिक खरीद-स्टॉप या बिक्री-स्टॉप रणनीति का उपयोग करने की तुलना में लाभप्रदता में महत्वपूर्ण अंतर ला सकती है।

टीनापोली ट्रेडिंग विधि की गोल्ड रेट ट्रेडिंग विधि लंबी और छोटी अवधि के ट्रेडों दोनों पर लागू होती है, जो बहुत लचीलापन प्रदर्शित करती है। इसका उपयोग लाभ के लिए किया जा सकता है चाहे आप लंबी अवधि के रुझानों को भुनाना चाहते हों या अल्पकालिक अस्थिरता को पकड़ना चाहते हों। विशेष रूप से अत्यधिक तरल और भारी कारोबार वाले बाजारों में, जैसे कि स्टॉक इंडेक्स फ्यूचर्स और विदेशी मुद्रा बाजार, यह विधि व्यापारियों को सटीक समर्थन और प्रतिरोध विश्लेषण और वैज्ञानिक स्टॉप-लॉस रणनीतियों के माध्यम से ठोस रिटर्न प्राप्त करने में मदद करती है।

| विवरण | अनुप्रयोग बाज़ार |

| फिबोनाची और एमएसीडी संकेतक को मिलाता है। | विदेशी मुद्रा, स्टॉक, वायदा |

| फिबोनाची रिट्रेसमेंट, गोल्ड रेट, MACD | विभिन्न समय-सीमाओं के लिए उपयुक्त |

| अत्यधिक सटीक प्रविष्टियाँ, निकास और प्रवृत्ति पहचान। | अत्यधिक अस्थिर बाजार |

| स्पष्ट व्यापारिक संकेत और उच्च लचीलापन प्रदान करता है। | लघु और मध्यम अवधि से लेकर दीर्घ अवधि तक व्यापार |

| उन्नत ट्रेडिंग और तकनीकी विश्लेषण कौशल की आवश्यकता है। | उच्च अस्थिरता वाले बाज़ारों में जोखिम प्रबंधन |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

कैम्ब्रिकॉन के शेयर की कीमत मुताई से भी ज़्यादा हो गई है, जिससे यह चीन का नया बाज़ार बादशाह बन गया है। क्या यह तकनीकी सफलता है या कोई बुलबुला बनने की तैयारी में है?

2025-08-29

जानें कि स्टॉक टिकर क्या है, टिकर प्रतीक कैसे काम करते हैं, और आधुनिक वित्तीय बाजारों के लिए वे क्यों आवश्यक हैं।

2025-08-29

उचित मूल्य अंतर चार्ट में मूल्य अक्षमताओं को उजागर करता है। यह मार्गदर्शिका बताती है कि यह क्या है, यह क्यों महत्वपूर्ण है, और FVG का प्रभावी ढंग से व्यापार कैसे करें।

2025-08-29