Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Vào năm 2007, Buffett thách thức các quỹ đầu cơ với một tầm nhìn dài hạn. Đến năm 2015, ông đã giành chiến thắng với tỷ suất lợi nhuận hàng năm là 7,1%.

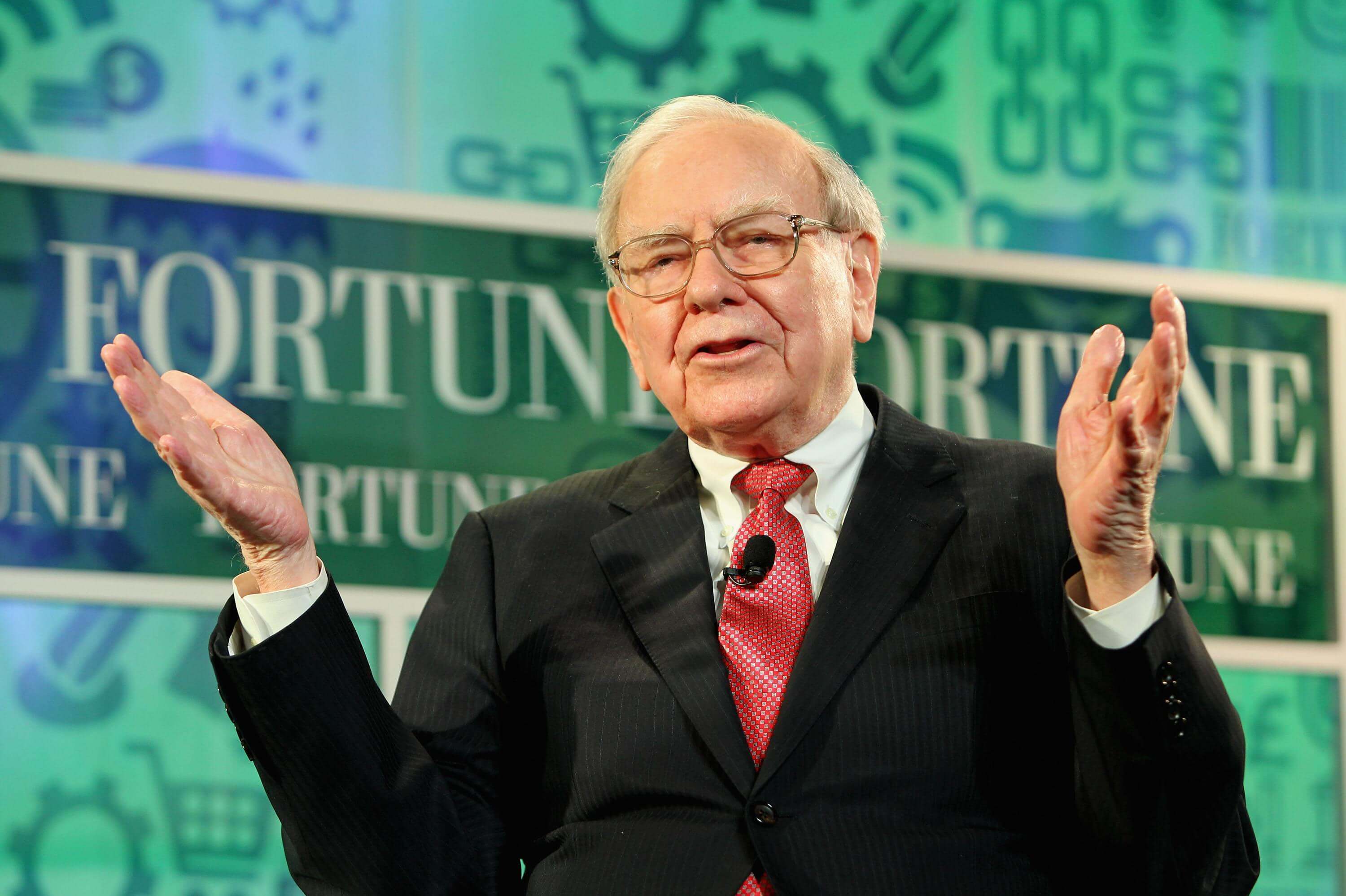

Năm 2007, Buffett đã khởi động một thử thách trị giá một triệu đô la trên trang web bingo nổi tiếng. Bắt đầu từ ngày 1 tháng 1 năm 2008, lợi nhuận của Chỉ số S&P 500 sẽ được so sánh với hiệu suất lợi nhuận ròng của quỹ chính sau mười năm. Quỹ chính là một quỹ đầu tư vào nhiều loại quỹ đầu cơ, và đây là thử thách của Buffett đối với tất cả các quỹ đầu cơ, hay nói cách khác là cuộc đối đầu giữa đầu tư thụ động và đầu tư chủ động. Ông tin rằng các nhà quản lý đầu tư ngắn hạn, trong một hoặc hai năm, có thể vượt qua thị trường, nhưng nếu kéo dài thời gian, cuối cùng thị trường sẽ chiến thắng.

Sau khi Buffett đề xuất thử thách trị giá một triệu đô la này, mặc dù quan điểm của ông bị phản đối bởi nhiều nhà quản lý đầu tư nổi tiếng, không ai dám thực sự đối đầu với ông. Sau một thời gian dài chờ đợi, một nhà quản lý quỹ tên là Sades cuối cùng đã chấp nhận thử thách và chọn năm quỹ chính để làm danh mục đầu tư của mình cạnh tranh với Quỹ Chỉ số của Buffett.

Mercedes (Sades) không tiết lộ năm quỹ nào mà ông đã chọn, trong khi Buffett chọn chỉ số S&P 500 của Quỹ Vanguard. Mã quỹ là VFIA, gần như giống hệt với VO mà chúng ta đã giới thiệu trước đây, chỉ khác là VO là một ETF, trong khi VFIA là một quỹ tương hỗ.

Trong nháy mắt, 2017 đã đến, ai là người chiến thắng?

Ngay sau khi thử thách của Buffett và Sades bắt đầu, thị trường chứng khoán Mỹ đã đối mặt với một trong những cuộc khủng hoảng kinh tế nghiêm trọng nhất trong lịch sử hiện đại, đó là cuộc khủng hoảng cho vay dưới chuẩn năm 2008. Quỹ chỉ số được Buffett chọn đã mất 37% giá trị trong năm đó, trong khi quỹ đầu cơ chỉ bị lỗ 23,9% nhờ lợi ích từ việc phòng ngừa rủi ro, điều này có nghĩa là quỹ chỉ số đã tụt lại hơn 10% ngay trong năm đầu tiên về lợi nhuận. Lúc đó, nhiều người nghĩ rằng Buffett sẽ thua lần này, nhưng điều mà họ không ngờ tới là trong những năm sau đó, quỹ chỉ số của Buffett đã đánh bại danh mục năm quỹ mà Cedes chọn và cuối cùng đã lật ngược tình thế vào năm 2015, và khoảng cách ngày càng lớn hơn.

Năm 2016, quỹ chỉ số mang lại lợi nhuận 11,9%, trong khi danh mục đầu tư của Sades chỉ đạt 0,9%. Cuối cùng, Sades đã từ bỏ danh mục đầu tư của mình mười năm trước, với lợi nhuận hàng năm chỉ đạt 2,2% và lãi chỉ 220.000 đô la. Quỹ chỉ số của Buffett đạt lợi nhuận hàng năm là 7,1%, kiếm được 850.000 đô la.

Về thành công của thử thách này, Buffett đã quy kết nó vào hai lý do. Thứ nhất, trong dài hạn, ngay cả những nhà đầu tư chuyên nghiệp mạnh mẽ nhất cũng không thể đánh bại thị trường. Có thể trong một năm nào đó, một nhà đầu tư sẽ may mắn chọn đúng mục tiêu đầu tư và thu về lợi nhuận. Nhưng nếu kéo dài tầm nhìn, gần như không thể hoàn thành nhiệm vụ này. Vì vậy, với tư cách là những nhà đầu tư dài hạn, điều chúng ta nên nghĩ đến không phải là làm sao để đánh bại thị trường mà là làm sao để phát triển cùng với thị trường.

Lý do thứ hai là các nhà quản lý quỹ nhận phí quản lý. Các nhà quản lý quỹ đầu cơ thường thu phí theo thông lệ của ngành, đó là 2% phí quản lý cộng với 20% hoa hồng lợi nhuận. Buffett chọn một quỹ chỉ số với phí quản lý chỉ 0,04%. Đừng đánh giá thấp sự khác biệt về phần trăm này. Nếu kéo dài thời gian, hiệu ứng lãi kép sẽ tạo ra sự khác biệt gấp nhiều lần.

Bạn có nhớ thử thách mà chúng tôi vừa đề cập không? Lợi nhuận hàng năm là 7,1% và 2,2% có vẻ không khác nhau nhiều, nhưng sau mười năm, sự chênh lệch lợi nhuận đã gấp bốn lần, chỉ trong vòng mười năm. Vậy nếu chúng ta kéo dài thời gian đến hai mươi hoặc ba mươi năm thì sao? Đây là sự khác biệt lớn nhất giữa tư duy dài hạn và tư duy ngắn hạn. Dưới tác động của hiệu ứng lãi kép, những khác biệt nhỏ sẽ được khuếch đại.

Hai quy tắc vàng của đầu tư dài hạn—tăng trưởng cùng với thị trường và phí quản lý thấp—hoàn toàn phù hợp với các quỹ chỉ số, có thể là sản phẩm tài chính phù hợp nhất cho hầu hết mọi người.

Quỹ chỉ số là gì? Nói đơn giản, nó có nghĩa là mua tất cả các công ty trong một chỉ số cùng một lúc và đưa chúng vào một danh mục đầu tư. Ví dụ, trong thử thách này, Buffett đã chọn Chỉ số S&P 500 từ Quỹ Vanguard.

Chỉ số S&P 500 gần như bao gồm 500 công ty hàng đầu thế giới, với tỷ trọng lớn nhất là các công ty nổi tiếng như Apple, Microsoft, Amazon, và những công ty khác. Người sáng lập Quỹ Pioneer, Johann Berg, là người phát minh ra các quỹ chỉ số và đã ra mắt sản phẩm đầu tư mang tính cách mạng này vào năm 1976. Bạn của ông, Buffett, từng nói về ông: 'Berg là người mà tôi biết đã tạo ra nhiều giá trị nhất cho các nhà đầu tư bình thường".

Tại sao lại nói như vậy? Buffett đã đề cập nhiều lần trong thư gửi cổ đông của Berkshire rằng, đối với hầu hết mọi người, đầu tư vào các quỹ chỉ số là cách đơn giản và hiệu quả nhất để tích lũy tài sản. Ông và vợ ông nói rằng nếu tôi không còn ở đây, bạn nên mua 10% trái phiếu Kho bạc Hoa Kỳ và 90% còn lại là quỹ chỉ số S&P 500.

Quỹ chỉ số này có sức hút gì mà khiến Warren Buffett, người được mệnh danh là "thần chứng khoán", từ bỏ việc đầu tư vào các cổ phiếu riêng lẻ? Câu trả lời cho câu hỏi này có thể được tìm thấy trong cuốn sách của người phát minh ra quỹ chỉ số, Berg, người có một loạt các tác phẩm để trình bày triết lý đầu tư của mình. Ở đây, Charlie sẽ giới thiệu ngắn gọn hai điểm chính.

Lý do đầu tiên khiến các nhà đầu tư cá nhân không thể đánh bại thị trường trong dài hạn, như chúng tôi đã đề cập, là một khái niệm gọi là hồi quy về trung bình. Trong cuốn sách của mình, Berg tin rằng khía cạnh quan trọng nhất của đầu tư không phải là cách đọc báo cáo tài chính hay cần phải hiểu kinh tế học, mà là hiểu rõ khái niệm hồi quy về trung bình. Ý nghĩa của hồi quy về trung bình là cho dù giá của một cổ phiếu có quá cao hay quá thấp, thì nó sẽ có xu hướng tiếp cận mức trung bình.

Berg đã liệt kê tám nhà quản lý đầu tư có hiệu suất tốt trong cuốn sách, nhưng tất cả họ đều không ngoại lệ, cuối cùng đã trở về mức trung bình. Chúng ta thường nghe nói rằng một nhà đầu tư nào đó đã rất mạnh mẽ trong những năm gần đây, và sau đó họ bắt đầu sao chép cách làm của họ. Tuy nhiên, nếu họ đã mạnh trong quá khứ, rất có thể họ sẽ trở về mức trung bình và hoạt động kém trong tương lai. Quy luật này không loại trừ Buffett. Hiệu suất đầu tư của Buffett trong vài thập kỷ qua đã quá tốt, vì vậy trong những năm gần đây, ông cũng bắt đầu trở về mức trung bình. Giá cổ phiếu của Berkshire thực tế không vượt trội hơn thị trường.

Vậy nếu chúng ta biết rằng trong dài hạn, lợi nhuận đầu tư sẽ trở về mức trung bình, làm thế nào chúng ta có thể cải thiện lợi nhuận đầu tư của mình? Chúng ta biết rằng lợi nhuận bằng doanh thu trừ chi phí. Vì doanh thu sẽ trở về mức trung bình, chúng ta cần tìm cách giảm chi phí. Chi phí của quỹ là gì? Trước hết, đó là phí quản lý cho người quản lý quỹ. Quy tắc chung trong ngành là các nhà quản lý quỹ tính phí quản lý 2% và còn có thêm hoa hồng lợi nhuận 20%. Càng kiếm được nhiều, tỷ lệ chia sẻ càng cao. Nghe có vẻ hợp lý. Hãy nói theo một cách khác. Nếu bạn đi ăn nhà hàng và người phục vụ nói rằng một miếng bít tết có giá 20 đô la, bất kể miếng bít tết đó có ngon hay không, bạn vẫn phải trả bấy nhiêu tiền, ngay cả khi miếng bít tết bị cháy. Và nếu nó được nấu ngon, bạn sẽ phải trả thêm 100 đô la.

Bạn có biết cách đặt món bít tết này không? Tôi tin rằng nhiều người sẽ cảm thấy đây là một nhà hàng bắt chẹt khách hàng. Phần lớn các giao dịch mà chúng ta gặp trong cuộc sống đều liên quan đến việc trả một khoản phí cố định, nhận một giá trị cố định và giao hàng. Ví dụ, khi tôi đặt một miếng bít tết, tôi kỳ vọng đó sẽ là một miếng bít tết ngon, không phải là một miếng bị cháy hoặc hỏng. Số tiền tôi trả càng cao, kỳ vọng và yêu cầu của tôi đối với miếng bít tết này sẽ càng cao. Hoặc trong một hình thức giao dịch khác, đối với một số giao dịch lớn hơn, chúng ta chỉ trả hoa hồng cho các trung gian. Ví dụ, một đại lý bất động sản chỉ nhận hoa hồng sau khi bán được nhà. Mặc dù thu nhập không cố định như vậy, nhưng nếu làm tốt, bạn có thể nhận được lợi nhuận vượt mức. Và nhà quản lý đầu tư chỉ lợi dụng cả hai lợi ích của hai hình thức giao dịch này, bao gồm cả phí quản lý cố định và hoa hồng lợi nhuận.

Đây chỉ là phí bề ngoài, và hầu hết các quỹ cũng có nhiều phí ẩn khác, đó là chi phí điều chỉnh vị thế. Vì nhà quản lý đầu tư đã thu phí quản lý, họ cần quản lý tích cực các vị thế của mình định kỳ, do đó phát sinh chi phí thay đổi vị thế. Berg có một phương pháp tính toán đơn giản cho việc này, đó là nhân tỷ lệ thay đổi vị thế của quỹ với một phần trăm để có được chi phí thay đổi vị thế của quỹ. Ví dụ, một quỹ có tỷ lệ thay đổi vị thế là 100% có chi phí thay đổi vị thế là 1%, bao gồm chênh lệch giá giao dịch, tác động của hoa hồng lên giá thị trường, và các yếu tố khác. Trước khi phát minh ra các quỹ chỉ số, tổng cộng các chi phí này, cả rõ ràng và ẩn, sẽ tạo ra một khoản phí cuối cùng khoảng 3% đến 4% mỗi năm cho các nhà đầu tư.

Nghe có vẻ không cao, nhưng thực tế lại là một khoản chi phí khổng lồ. Berg đã tính toán một tài khoản cho chúng ta, giả sử chúng ta tiết kiệm 10.000 nhân dân tệ và đầu tư vào thị trường chứng khoán. Với lợi nhuận hàng năm 8%, số tiền này sẽ tăng lên 470.000 nhân dân tệ trong năm mươi năm. Nếu được sử dụng làm tiền hưu trí, đây thực sự là một mức thu nhập tốt. Nhưng nếu chúng ta thêm 2,5% chi phí, đoán xem số tiền 10.000 nhân dân tệ mà chúng ta đầu tư sẽ trở thành bao nhiêu? Con số này có thể khiến bạn ngạc nhiên: chỉ còn 1,45 triệu, tối đa là 3,25 triệu, chỉ với 2,5% chi phí. Nếu đó là chi phí trung bình 3,4%, con số này còn tệ hơn. Einstein từng nói rằng lãi kép là kỳ quan thứ tám trên thế giới, và sức mạnh của nó thật đáng kinh ngạc. Tuy nhiên, nếu đó là lãi kép trên chi phí, hiệu ứng cũng sẽ khiến bạn ngạc nhiên.

Khi chúng ta đầu tư, chúng ta thường quan tâm đến việc cổ phiếu nào đã tăng đáng kể và tiềm năng tăng trưởng trong tương lai là bao nhiêu, mà quên đi một biến số khác trong công thức. Để tăng lợi nhuận, không chỉ cần xem cổ phiếu nào có thể tăng nhiều hơn, mà còn cần xem cách giảm chi phí.

Công việc nào dễ hơn: chọn cổ phiếu tăng mạnh hoặc giảm chi phí? Cá nhân tôi nghĩ rằng đó là việc thứ hai. Nếu chúng ta chọn một cổ phiếu, có thể chúng ta sẽ chọn được một cổ phiếu tăng gấp mười lần, nhưng hầu hết chúng ta không dám đặt tất cả trứng vào một giỏ. Chúng ta cần đa dạng hóa rủi ro và mua nhiều cổ phiếu khác nhau. Nếu chúng ta chọn nhiều lần, xác suất chọn được một cổ phiếu tốt sẽ tự nhiên trở về mức trung bình, tương tự như thị trường chung. John Berg nói điều này: Đừng tìm kiếm kim trong đống cỏ khô; bạn nên mua cả đống cỏ khô. Điều đó có nghĩa là, chúng ta nên mua cả thị trường thay vì suy nghĩ về việc cổ phiếu nào có thể đánh bại thị trường. Dù sao, nếu chúng ta không thể đánh bại thị trường, chúng ta nên tham gia vào nó. Mua thị trường, tận hưởng hiệu ứng lãi kép mà thời gian mang lại và tránh giao dịch quá mức.

Thử thách triệu đô giữa Buffett và Sades không chỉ là một cuộc cá cược mà còn là một bài học sâu sắc. Ông đã nói với chúng ta rằng đầu tư không phải là một trò chơi ngắn hạn mà là một cuộc marathon dài hạn. Đầu tư thành công không phải là ai có thể kiếm được nhiều nhất trong một hoặc nhiều năm nào đó, mà là ai có thể kiên trì trong nhiều thập kỷ, tránh giao dịch quá mức, giảm chi phí không cần thiết, và sử dụng sức mạnh của lãi kép để tạo ra tài sản.

Tuyên bố miễn trừ trách nhiệm EBC: Tài liệu này chỉ nhằm mục đích tham khảo, không phải là (và không nên được coi là) lời khuyên tài chính, đầu tư hoặc tư vấn đáng tin cậy khác.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29