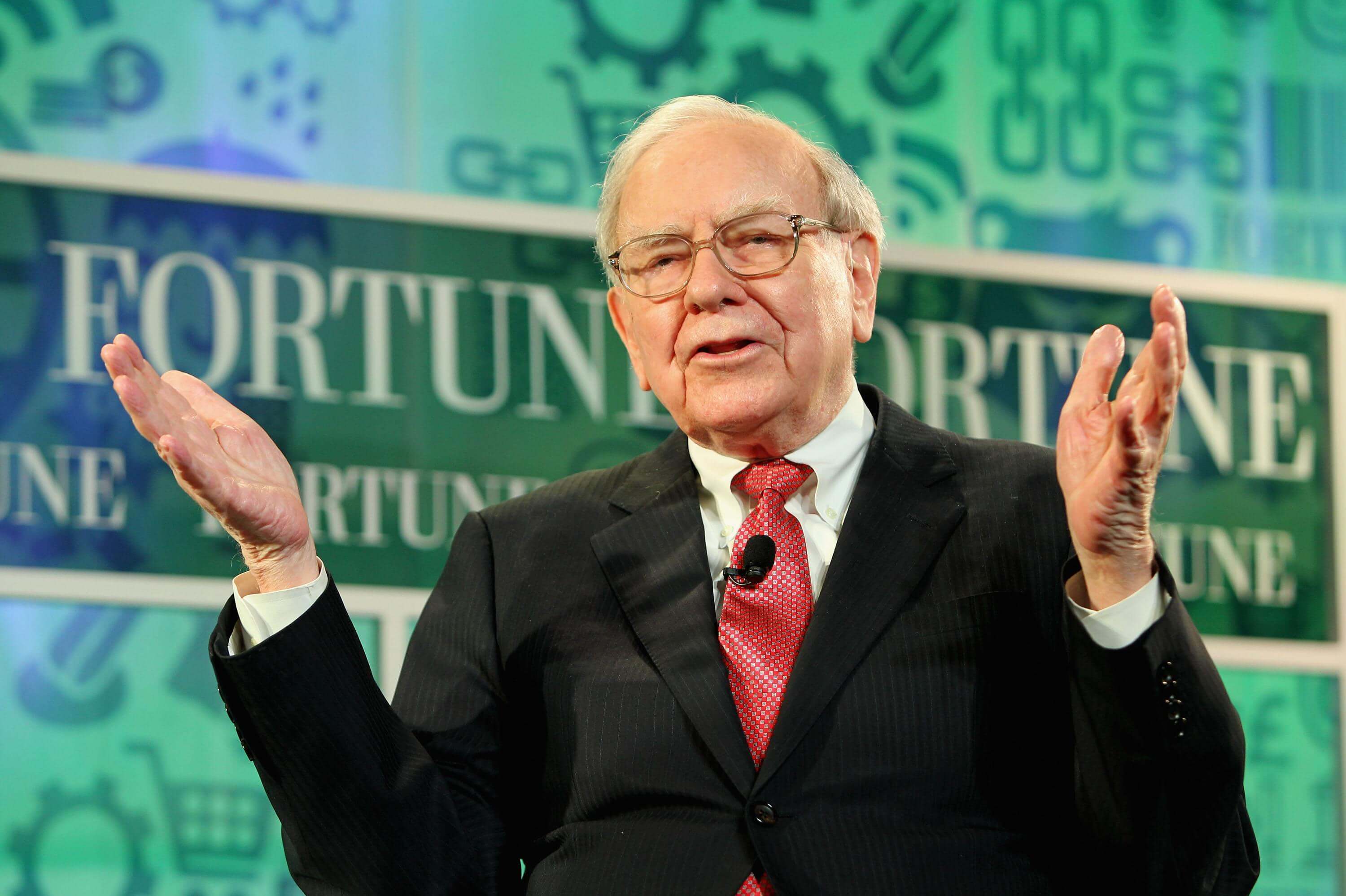

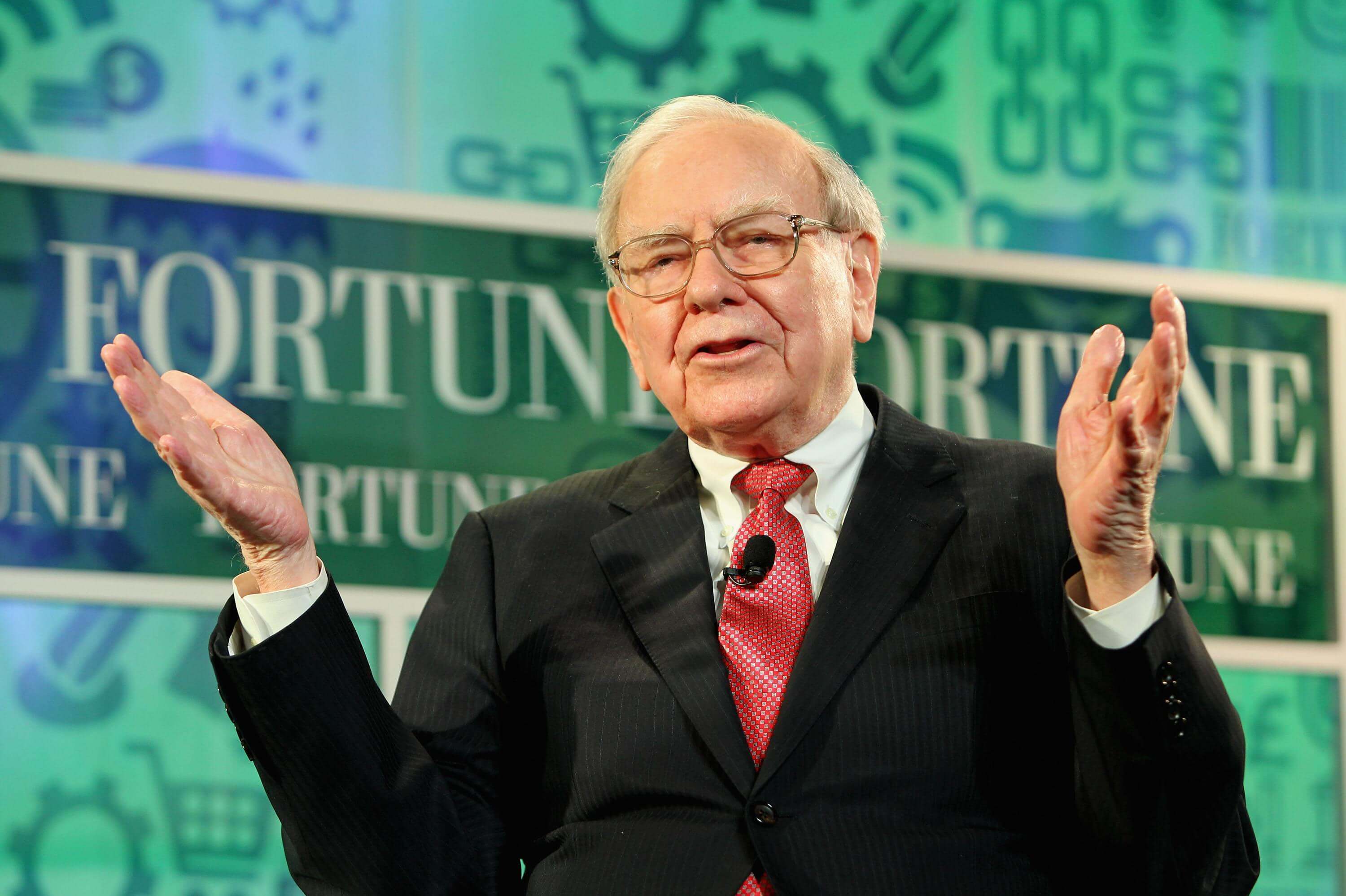

En 2007, Buffett lanzó un desafío por valor de un millón de dólares en la famosa red.Sitio web de juegos de bingo. A partir del 1 de enero de 2008; Índice P 500Competirá con el rendimiento neto del Fondo matriz dentro de diez años.El Fondo matriz es un fondo que invierte en varios tipos de fondos de cobertura.Buffett desafía a todos los fondos de cobertura o la colisión entre pasivo y pasivoInversión e inversión activa. Él cree que los rendimientos a corto plazo,Los gestores de inversiones a un año o dos pueden vencer al mercado, pero si llega el momentoSi se prolonga, el mercado finalmente ganará.

Después de que Buffett planteara este desafío por valor de un millón de dólares, aunque su opiniónRechazado por muchos famosos gestores de inversiones, nadie se atreve a enfrentarse realmente a ellos.Después de una larga espera, un gestor de fondos llamado sades finalmente aceptó el desafío.Eligió cinco fondos matrices como su cartera para competir con BuffettFondos indexados.

Mercedes no reveló qué cinco fondos eligió, mientras que Buffett eligióS & amp; El índice 500 del Fondo pioneer. El Código del Fondo es vfiaLo mismo que el vo que presentamos anteriormente, es solo que vo es un ETF, yVfia es un fondo común.

¿En un abrir y cerrar de ojos, en 2017, ¿ quién ganó?

Poco después de que comenzaran los desafíos de Buffett y sades, la bolsa estadounidense2008 fue una de las peores crisis económicas de la historia modernaCrisis de las hipotecas de alto riesgo. El valor de los fondos indexados elegidos por Buffett se redujo un 37%Ese año, los fondos de cobertura solo se beneficiaron de las pérdidas de cobertura de riesgos23,9%, lo que significa que solo el Fondo indexado está en suEl primer año de regreso. En ese momento, mucha gente pensaba que Buffett iba.Se perdió esta vez, pero lo que no esperaban era que cada año después de eso,El Fondo indexado de Buffett derrotó a cedes yFinalmente, regresó en 2015, y desde entonces la brecha se ha ampliado.

En 2016, el rendimiento de los fondos indexados fue del 11,9%, mientras que la inversión de sadesEl retorno de la cartera fue solo del 0,9%. al final, sades renunció a su inversiónCartera con diez años de antelación con un rendimiento anualizado de solo 2,2%El beneficio fue de 220000 dólares. El rendimiento anual del Fondo indexado de Buffett es del 7,1%.Los ingresos fueron de 850.000 dólares.

Para el éxito de este desafío, Buffett lo atribuyó a dos razones.En primer lugar, a largo plazo, ni siquiera los inversores profesionales más poderosos puedenDerrotar al mercado. Tal vez un año, los inversores tengan la suerte de elegirEl objetivo de inversión correcto y, por lo tanto, rentable. Pero siHorizonte, casi imposible completar la tarea. Por lo tanto, como a largo plazoInversores, lo que debemos considerar no es cómo derrotar al mercado, sino cómoCrecer con el mercado.

La segunda razón es que los gestores de fondos cobran tarifas de gestión. Fondos de coberturaLos gerentes suelen cobrar el 2% como es habitual en el sectorHonorarios de gestión más una Comisión de beneficio del 20%. Buffett eligió un fondo indexadoLos gastos de gestión son solo del 0,04%. no subestimes la diferencia porcentual. SiSi extendemos el tiempo, el efecto de interés compuesto se multiplicará por varias.Diferencia

¿¿ Recuerdas el desafío que acabamos de mencionar? No parece haber mucha diferencia entre el 7,1% y el 2,2%, pero diez años después, las gananciasA solo diez años de ahora, la brecha se ha cuadruplicado. Si extendemos¿¿ la dimensión temporal es de veinte o treinta años? Esto esPensamiento a largo plazo y pensamiento a corto plazo. Bajo la influencia de compuestosEl efecto de interés, las pequeñas diferencias se amplificarán.

Dos reglas de oro para la inversión a largo plazo: con el crecimiento del mercado y el bajo crecimientoHonorarios de gestión - coincide perfectamente con los fondos indexados, cuál puede ser el más adecuadoLos productos financieros son para la mayoría de la gente común.

¿¿ qué es un fondo indexado? En pocas palabras, esto significa adquisiciónEstablezca inmediatamente el índice y póngalo en la cartera. Por ejemplo, en este desafío,Buffett eligió S & p; P del Fondo pionero.

Fondos indexados 500. S & amp; El P 500 cubre casi las 500 empresas más importantes del mundo,La mayor proporción son empresas conocidas como Apple y microsoft.Johann berg, fundador de Pioneer fund, esFondos indexados y lanzó este revolucionario producto de inversión en 1976. De élEl amigo Buffett lo comentó una vez: "berg es la persona más creativa que conozcoEl valor de un inversor ordinario.

¿¿ por qué dices eso? Buffett ha estado en Berkshire más de una vez.Carta de accionistas, para la mayoría de la gente común, los fondos de índice de inversión sonLa forma más simple y eficaz de acumular riqueza. Le dijo a su esposaSi me voy, comprarás el 10% de los bonos del Tesoro de Estados Unidos yEl 90% restante de S & amp; Fondos indexados P 500.

¿¿ qué encanto tiene este fondo indexado para Warren buffett?¿Dios de las acciones, ¿ renunciar a invertir en acciones individuales? La respuesta a esta preguntaSe puede encontrar en el libro del inventor del Fondo indexado berg, Berg tiene una serie de obrasDetalló su filosofía de inversión. Aquí, Charlie presenta brevemente dosApunta a todos.

Los inversores individuales no puedenComo acabamos de mencionar, el largo plazo es un concepto llamado regresión media. En suBerg cree que el aspecto más importante de la inversión no es cómoLeer el informe financiero puede requerir entender la economía, pero con claridadComprensión del concepto de regresión media. El significado de la regresión mediaYa sea que el precio de las acciones sea demasiado alto o demasiado bajo, es posibleCerca de la mediana.

Berg enumera en el libro a ocho gestores de inversiones que han tenido un buen desempeño, peroRegresaron a la mediocridad sin excepción. A menudo escuchamosLos inversores han sido fuertes en los últimos años y luego comienzan a seguir su ejemploTareas Sin embargo, si ha sido fuerte en el pasado, es probable que regreseTuvo un desempeño mediocre en el futuro. Esta Ley de hierro no es una excepción.El viejo buffett. El desempeño de la inversión de Buffett en las últimas décadasSe desempeñó tan bien que en los últimos años también comenzó a volver a la mediocridad.Año. El precio de las acciones de Berkshire en realidad no superó al mercado.

Por lo tanto, si sabemos que a largo plazo, el retorno de la inversión volverá¿Significa, ¿ cómo debemos mejorar nuestro rendimiento de la inversión? Sabemos que las ganancias son igualesIngresos menos costos. Como los ingresos se recuperarán en promedio, necesitamos encontrar una maneraReducir costos. ¿¿ cuál es el costo del fondo? El primero es la Dirección.Gastos del gestor del Fondo. Las reglas de grupo comunes en la industria sonEl gerente cobra un 2% por la gestión como compensación y un 20% másComisión de beneficios. Cuanto más ganan, mayor es su participación. Suena bienJusto Vamos a decirlo de otra manera. Si vas a un restauranteEl camarero te dijo que un bistec cuesta 20 yuanes, ya sea que el bistec sea o no.Bueno o no, incluso si el filete esFreír Si se cocina bien, tienes que pagar otros 100 yuanes.

Hacer¿¿ sabes cómo pedir este filete? Estoy seguro de que mucha gente pensará que este es unRestaurante bullying. La gran mayoría de las transacciones que encontramos en nuestras vidasIncluye el pago de tarifas fijas, el cobro de valor fijo y la entrega de bienes.Con una Mano. Por ejemplo, cuando pido un filete espero que sea deliciosoEl filete, no quemado ni deteriorado. Cuanto más pago, mayores son mis expectativas.El requisito para este filete es. o, en otro modo de comercio,Para algunas transacciones más grandes, solo pagamos comisiones a los intermediarios. ParaPor ejemplo, los agentes inmobiliarios solo pueden recibir comisiones una vez terminada la casaSe ha vendido. Aunque los ingresos no son tan fijos, si lo haces bien, puedes obtener ingresos excesivos.Devolución. Los gestores de inversiones solo aprovechan los beneficios de ambosEl modelo de transacción incluye tarifas de gestión fijas y comisiones de beneficios.

Es solo un costo aparente, y la mayoría de los fondos también tienen muchos costos ocultos.Este es el costo de ajustar la posición. Debido a los gestores de inversionesDespués de cobrar la tarifa de gestión, necesitan estar enPor lo tanto, se generan costos de rotación. Berg tiene un cálculo simpleMétodo, es decir, multiplicar la tasa de rotación del Fondo por el 1%Obtener los costos de rotación del Fondo. Por ejemplo, una tasa de rotación esEl 100% de los costes de transacción es del 1%, que incluye el diferencial de transacción, la ComisiónImpacto en los precios de mercado, etc. antes de inventar fondos indexadosEstos costos, incluidos los costos explícitos e implícitos, suman unos costos finales de aproximadamenteLos inversores pueden obtener entre el 3% y el 4% de las ganancias anuales.

Esto puede no parecer alto, pero en realidad es un costo enorme. Berg calculó unSupongamos que ahorramos 10000 yuanes e invertimos en el mercado de valores, por favor registre para nosotros.El rendimiento anual es del 8%, que aumentará a 470.000 yuanes en 50 años. SiComo pensión, este es realmente un buen nivel de ingresos. Pero si¿Sumamos el 2,5% del costo, ¿ adivinas en qué se convertirán los 10.000 yuanes que invertimos?Este número puede sorprenderte: solo 1,45 millones, hasta 3,25 millones,Solo el 2,5% del costo. Si se trata de un coste medio del 3,4%, esta cifraSerá peor. Einstein dijo una vez que el interés compuesto es el octavoEl milagro del mundo, su poder Es increíble. Sin embargo, si esEl efecto del interés compuesto del costo también te sorprenderá.

Cuando invertimos, a menudo nos preocupa qué acciones suben mucho.¿¿ cuánto potencial de crecimiento hay en el futuro, olvidando otra variable?Fórmula. Para aumentar los rendimientos, no solo depende de qué accionesSe puede subir más, pero también se trata de cómo ahorrar costos.

¿¿ qué tarea es más fácil: elegir acciones que se disparen o ahorrar costos?Personalmente, creo que es este último. Si elegimos acciones, podemos elegirDiez veces el inventario, pero la mayoría de nosotros no nos atrevemos a poner huevos en una canasta. NecesitamosDiversificar nuestros riesgos y comprar más acciones diferentes. Si elegimos más tiempoLa probabilidad de elegir una buena acción volverá naturalmente a la media, similarPara todo el mercado. John Berg dijo: no estésPajar seco Deberías comprar todo el pajar. Es decir, deberíamos comprarEn lugar de pensar en qué acciones pueden derrotar al mercado. En cualquier casoSi no podemos derrotar al mercado, deberíamos unirnos. comprar el mercado, disfrutar del mercadoEl efecto de interés compuesto del tiempo evita más transacciones impulsivas.

El desafío de un millón de dólares entre Buffett y sades no es solo una apuestaEs una educación más profunda. Nos dijo que la inversión no es a corto plazo.Es un maratón a largo plazo. La inversión exitosa no es quién puede ganarMás en un año o años, pero sobre quién puede persistir durante décadas,Evitar transacciones excesivas, reducir costos innecesarios y usar fuerzas compuestasEl interés crea riqueza.

Descargo de responsabilidad: este material es solo para información general y no es (ni debe considerarse) una propuesta financiera, de inversión u otra de la que debe basarse. Ninguna de las opiniones dadas en el material constituye una recomendación del EBC o del autor de que cualquier estrategia específica de inversión, valores, negociación o inversión es adecuada para cualquier persona en particular.