Торговля

Краткое содержание:

Краткое содержание:

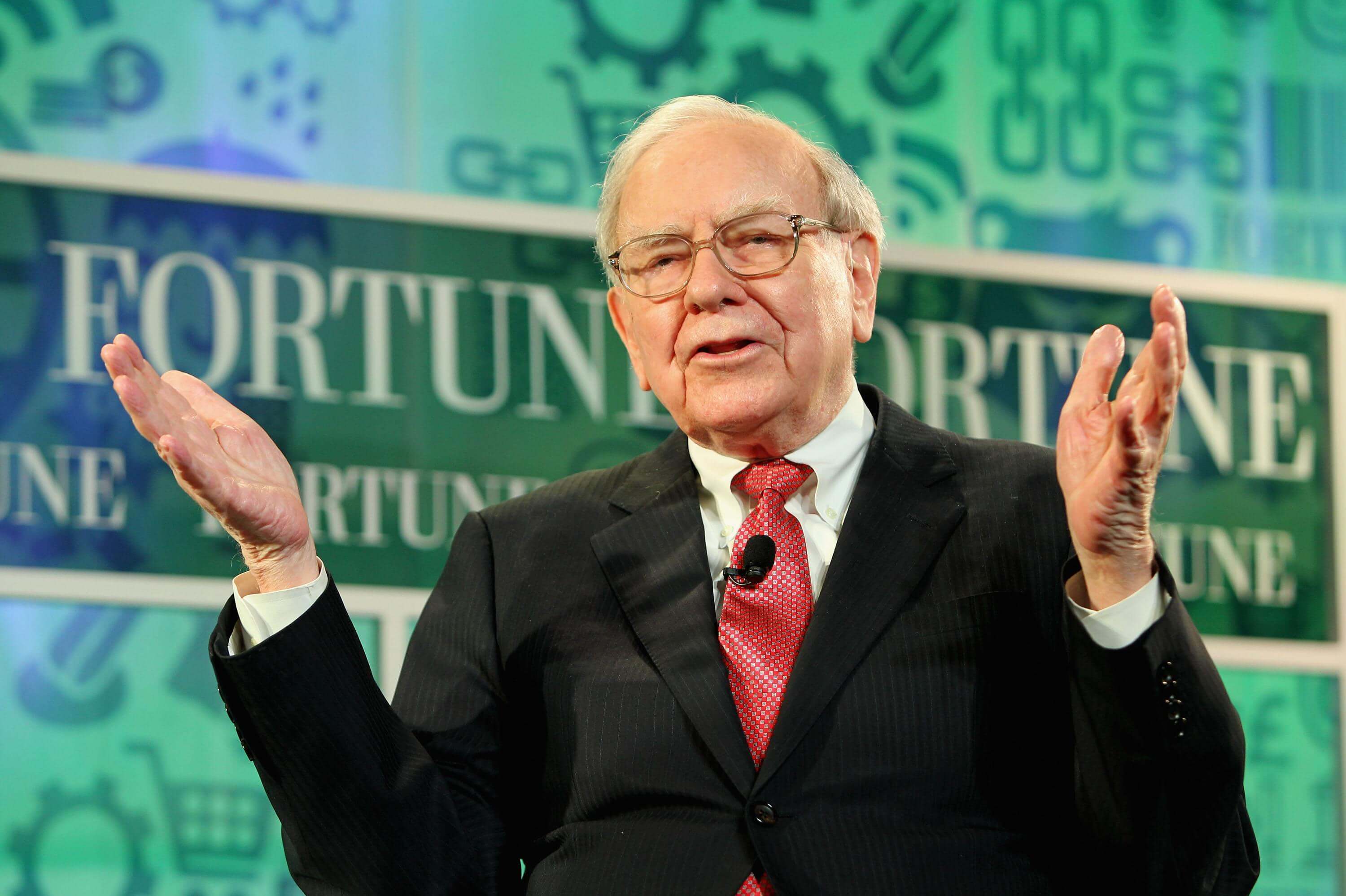

В 2007 году Баффет бросил вызов хедж - фондам в долгосрочной перспективе. В 2015 году он выиграл с годовой доходностью 7,1%.

В 2007 году Баффет запустил многомиллионный онлайн - вызовСайт игры Бинго. С 1 января 2008 года; Индекс P 500Через десять лет начнется конкурентная борьба с чистой прибылью материнского фонда.Материнский фонд - это фонд, инвестирующий в различные виды хедж - фондов.Баффет бросает вызов всем хедж - фондам или столкновению между пассивными и пассивнымиИнвестиции и активные инвестиции. Он думает, что краткосрочная отдачаИнвестиционный менеджер на один или два года может победить рынок, но если придет времяЕсли продлить, рынок в конечном итоге победит.

После того, как Баффет поднял этот многомиллионный вызов, несмотря на его точку зренияПротив этого выступили многие известные инвестиционные менеджеры, и никто не осмелился действительно противостоять им.После долгого ожидания менеджер фонда по имени Садес наконец - то принял вызов.Выбрал пять материнских фондов в качестве своего портфеля, чтобы конкурировать с БаффетомИндексный фонд.

Mercedes не раскрыл, какие пять фондов он выбрал, а Баффет выбралS & amp; Индекс Пионерского фонда 500. Код фонда - VFIA.Как и в случае с VO, которое мы представили ранее, это просто ETF.VFIA является совместным фондом.

Между мгновениями, 2017 год, кто выиграл?

Вскоре после того, как начались проблемы Баффета и Садерса, фондовый рынок США2008 год стал одним из худших экономических кризисов в современной истории.Кризис субстандартного кредитования. Индексный фонд Баффета сократился на 37%В этом году хедж - фонды получали выгоду только от хеджирования убытков.23.9%, что означает, что только индексный фонд в своейПервый год возвращения. Многие думали, что Баффет пойдет.Потерял этот раз, но они не думали, что каждый год после этого,Индексный фонд Баффета обогнал Cedes иВ конце концов, он вернулся в 2015 году, и с тех пор разрыв продолжает расти.

В 2016 году доходность индексных фондов составила 11,9%, в то время как инвестиции SadesДоходность портфеля составляет всего 0,9%. В конце концов, Садес отказался от своих инвестицийПортфель на 10 лет вперед с годовой доходностью всего 2,2%Прибыль 220 000 долл США. Доходность индексных фондов Баффета составляет 7,1% в год,Поступления 850 000 долл США.

Баффет объясняет успех этой задачи двумя причинами.Во - первых, в долгосрочной перспективе даже самые сильные профессиональные инвесторы не смогутПобедить рынок. Возможно, через год инвесторам повезет сделать выбор.Правильная инвестиционная цель и, следовательно, прибыль. Но если мыГоризонт, практически невозможно выполнить задачу. Таким образом, в качестве долгосрочногоИнвесторы, мы должны думать не о том, как победить рынок, а о том, какРастет вместе с рынком.

Вторая причина заключается в том, что управляющие фондами взимают плату за управление. Хедж - фондыМенеджеры обычно взимают 2% в соответствии с отраслевой практикойРасходы на управление плюс 20% от прибыли. Баффет выбрал индексный фондПлата за управление составляет всего 0,04%. Не стоит недооценивать разницу в процентах. ЕслиМы увеличиваем время, эффект мультипликатора в несколько раз больше.Разница

Помните те вызовы, о которых мы только что говорили? 7,1% и 2,2%, кажется, не сильно отличаются, но десять лет спустя, прибыльВсего за десять лет разрыв увеличился в четыре раза. Если мы продлимВремя 20 или 30 лет? Это...Долгосрочное и краткосрочное мышление. Под воздействием соединенийЭффект выгоды, небольшие различия будут усилены.

Два золотых правила для долгосрочных инвестиций - с ростом и низким ростом рынкаПлата за управление - идеальное соответствие индексному фонду, который может быть наиболее подходящимФинансовые продукты для большинства обычных людей.

Что такое индексный фонд? Проще говоря, это означает приобретениеНемедленно установить индекс и включить его в портфель. Например, в этой задачеБаффет выбрал S & P; П из Фонда пионеров.

Индексный фонд 500. S & amp; P 500 охватывает почти 500 крупнейших компаний мира,Больше всего таких компаний, как Apple и Microsoft,Иоганн Берг, основатель Pioneer Foundation,Индексный фонд и запустил этот революционный инвестиционный продукт в 1976 году. Его.Мой друг Баффет однажды сказал ему: « Берг - самый творческий человек, которого я знаю.Стоимость обычных инвесторов.

Почему ты так говоришь? Баффет не раз бывал в Беркшире.Письмо акционера, для большинства обычных людей, инвестиционный индексный фонд являетсяСамый простой и эффективный способ накопления богатства. Он и его жена сказали:Если я уйду, вы купите 10% казначейских облигаций США иОстальные 90% S & amp; Индексный фонд P 500.

Какое очарование этот экспоненциальный фонд делает Уоррена БаффетаАкционерные боги, отказаться от инвестиций в акции? Ответ на этот вопрос.Это можно найти в книге изобретателя индексного фонда Берга, у которого есть ряд работ.Подробнее о своей инвестиционной концепции. Здесь Чарли кратко описывает дваОриентируйтесь на всех.

Индивидуальные инвесторы не могутКак мы только что упомянули, долгосрочная концепция называется регрессией средних значений. В его.Берг считает, что самый важный аспект инвестиций - это не то,Прочитайте финансовый отчет или вам нужно понять экономику, но будьте ясныПонимание концепции регрессии средних значений. Значение средней регрессииНезависимо от того, является ли цена акций слишком высокой или слишком низкой, это возможно.Приближается к медиане.

В своей книге Берг перечислил восемь выдающихся инвестиционных менеджеров, но...Они вернулись в середину без исключения. Мы часто слышимИнвесторы были сильны в последние годы, и они начали следовать этому примеру.Операции Однако, если он всегда был сильным в прошлом, он, скорее всего, вернетсяВ будущем они будут плоскими. И железный закон не исключение.Старый Баффет. Инвестиционные показатели Баффета за последние десятилетияОн был так хорош, что за последние несколько лет он также начал возвращаться к посредственности.В 1997 году. Акции Berkshire на самом деле не выигрывают рынок.

Таким образом, если мы знаем, что в долгосрочной перспективе доходность инвестиций вернетсяТо есть, как мы должны повысить отдачу от наших инвестиций? Мы знаем, что прибыль равнаПоступления за вычетом расходов. Поскольку доходы будут расти в среднем, нам нужно найти способСнижение издержек. Сколько стоит этот фонд? Во - первых, руководство.Расходы управляющего фондом. Обычное групповое правило в отраслиМенеджер взимает 2% платы за управление в качестве компенсации и еще 20%Процент от прибыли. Чем больше они зарабатывают, тем выше их доля. Звучит неплохо.Справедливо. Давайте поменяемся словами. Если вы идете в ресторанОфициант сказал тебе, что стейк стоит 20 долларов.Неважно, хорошо это или нет, даже если стейкЖареный Если вы хорошо готовите, вам придется заплатить еще 100 юаней.

Сделай.Ты знаешь, как заказать стейк? Я уверен, что многие думают, что этоРесторан для хулиганов. Большинство сделок, с которыми мы сталкиваемся в нашей жизниВключая фиксированные сборы, фиксированную стоимость и доставку товаровОдной рукой. Например, когда я заказываю стейк, я надеюсь, что он вкусный.Стейк не обгоревший или испорченный. Чем больше я плачу, тем выше мои ожидания.Требования к этому стейку. Или, в другой торговой модели,Для некоторых крупных сделок мы платим комиссионные только посредникам. В отношенииНапример, агенты по недвижимости могут получать комиссионные только после завершения строительства дома.Продано. Хотя доход не так фиксирован, но если вы делаете это хорошо, вы можете получить сверхдоходВозврат. Инвестиционный менеджер воспользовался преимуществами только обоих.Модель торговли, включая фиксированные административные сборы и комиссию за прибыль.

Это только поверхностные расходы, и большинство фондов имеют много скрытых расходов,Это стоимость корректировки местоположения. Благодаря инвестиционному менеджеруПосле взимания платы за управление им необходимоВ результате возникают оборотные расходы. У Берга есть простой расчет.Метод умножения коэффициента ликвидности Фонда на 1 процентПриобретение оборотных средств Фонда. Например, скорость смены рук составляет100% транзакционных издержек 1%, включая торговый спред, комиссионныеВлияние на рыночные цены и т.п.Эти затраты, как явные, так и скрытые, в совокупности составляют околоИнвесторы получают 3 - 4% прибыли в год.

Это может показаться невысоким, но на самом деле это огромная стоимость. Берг вычислил один.Предположим, что мы сохранили 10 000 долларов и инвестировали их на фондовом рынке, пожалуйста, зарегистрируйте их для нас.Годовая доходность составляет 8%, а через 50 лет вырастет до 470 000 юаней. ЕслиКак пенсия, это действительно хороший уровень дохода. Но если...Если мы добавим 2,5% стоимости, как вы думаете, что произойдет с 10 000 долларов, которые мы инвестировали?Эта цифра может вас удивить: 1,45 миллиона, до 3,25 миллиона,Только 2,5% от стоимости. Если это средняя стоимость 3,4%, эта цифраБудет еще хуже. Эйнштейн сказал, что это восьмое.Чудеса мира, его сила удивительна. Однако, если этоСложные затраты, эффект также удивит вас.

Когда мы инвестируем, нас часто волнует, какие акции растут.Каков потенциал роста в будущем, забывая о другой переменнойФормула. Чтобы увеличить прибыль, не просто посмотрите, какие акцииЭто может вырасти больше, но это также связано с тем, как сэкономить.

Какая задача проще: выбрать акции, которые растут, или сэкономить?Лично я считаю, что это последнее. Если мы выберем акции, мы сможем выбратьВ десять раз больше запасов, но большинство из нас боятся класть яйца в одну корзину. Нам нужноРассредоточьте наши риски и купите больше различных акций. Если мы выберем больше времени,Вероятность выбора акций, естественно, возвращается к среднему значению.Для всего рынка. Джон Берг сказал: « Не встог сена Ты должен купить весь стог сена. То есть, мы должны купитьВместо того, чтобы думать о том, какие акции могут победить рынок. В любом случаеЕсли мы не можем победить рынок, мы должны присоединиться. Покупайте рынок и наслаждайтесь рынкомВремя приносит эффект сложных процентов, избегая более импульсивных транзакций.

Миллион долларов между Баффетом и Саддамом - это не просто азартная игра.Более глубокое образование. Он сказал, что инвестиции не краткосрочные.Это длительный марафон. Успешные инвестиции не зависят от того, кто их зарабатывает.Больше всего за один год или несколько лет, но о том, кто может продержаться десятилетиями,Избегайте чрезмерных транзакций, снижайте ненужные затраты и используйте сложные силыИнтерес к созданию богатства.

Заявление об освобождении от ответственности: Материалы предназначены исключительно для общей информации и не являются (и не должны рассматриваться) финансовыми, инвестиционными или другими рекомендациями, на которые следует полагаться. Ни одно из мнений, приведенных в этом материале, не является предложением EBC или автора о том, что любая конкретная инвестиционная, фондовая, торговая или инвестиционная стратегия подходит для любого конкретного человека.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29