การเทรด

เกี่ยวกับ EBC

สรุป

สรุป

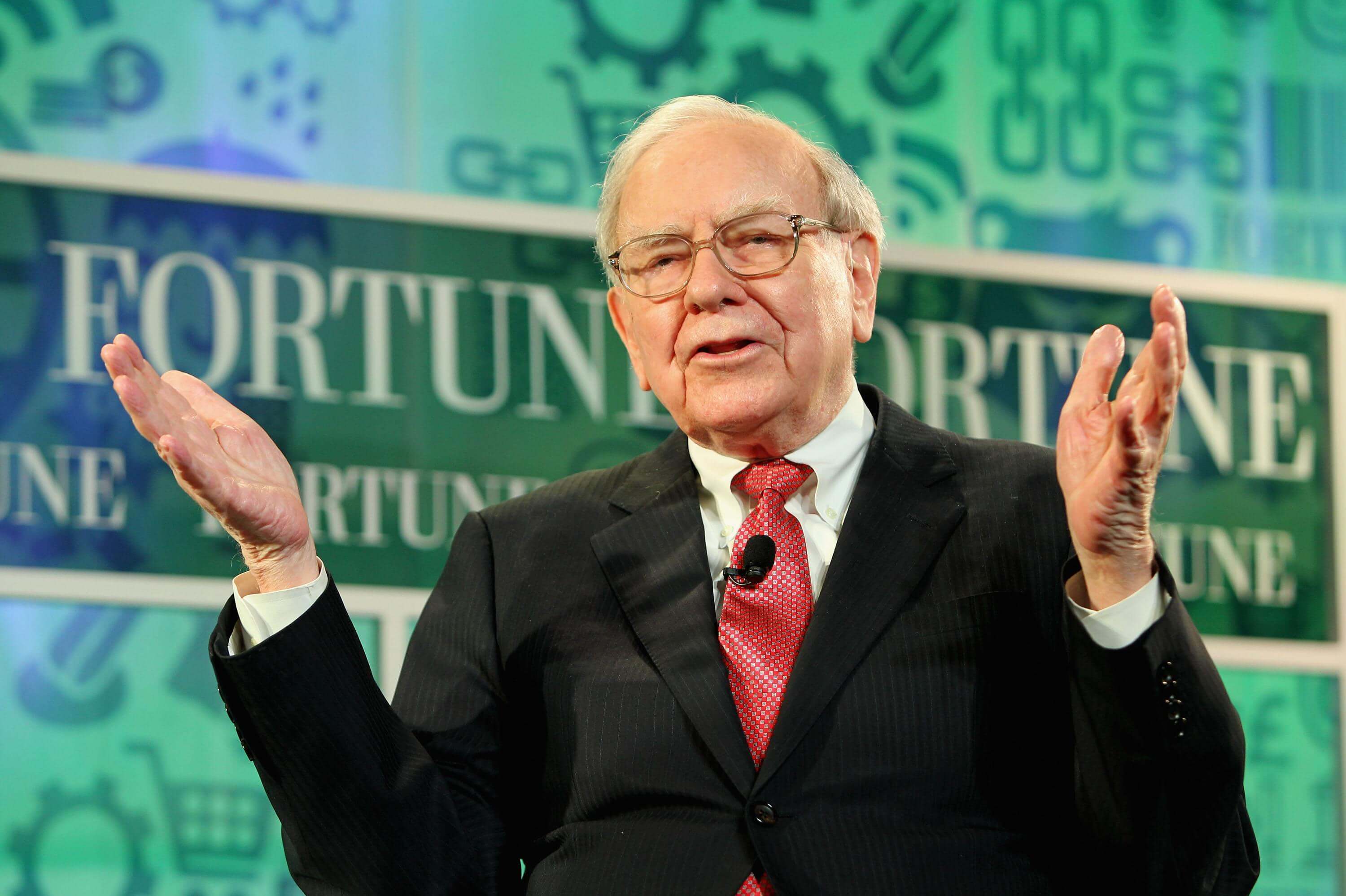

Warren Buffett ท้าทายกองทุนเฮดจ์ฟันด์ด้วยการลงทุนในดัชนี S&P 500 และพิสูจน์ว่าในระยะยาวการลงทุนแบบ Passive เอาชนะได้เหนือกว่า Active

ในปี 2007 Buffett ได้เปิดตัวการท้าทายล้านดอลลาร์บนเว็บไซต์บิงโกออนไลน์ชื่อดัง โดยเริ่มตั้งแต่วันที่ 1 มกราคม 2008 ผลตอบแทนของดัชนี S&P 500 จะมาแข่งขันกับผลตอบแทนสุทธิของกองทุนหลักในอีกสิบปีข้างหน้า กองทุนหลักคือกองทุนที่ลงทุนในกองทุนเฮดจ์ฟันด์ประเภทต่าง ๆ ซึ่งเป็นการท้าทายของบัฟเฟตต์ต่อกองทุนเฮดจ์ฟันด์ทั้งหมด หรือการปะทะกันระหว่างการลงทุนแบบ Passive และการลงทุนแบบ Active เขาเชื่อว่าผลตอบแทนจาการลงทุนระยะสั้น เช่น 1 หรือ 2 ปี อาจจะเอาชนะตลาดได้แต่หากเวลายืดออกไปตลาดจะเป็นผู้ชนะในที่สุด

หลังจากที่ Buffett ได้เสนอการท้าทายล้านดอลลาร์นี้ แม้ว่ามุมมองของเขาจะถูกต่อต้านจากนักลงทุนชื่อดังหลายคน แต่ก็ไม่มีใครกล้าที่จะเผชิญหน้ากับเขาจริง ๆ หลังจากรอคอยมานาน ในที่สุดมีผู้จัดการกองทุนชื่อว่า Sades ที่ยอมรับการท้าทายนี้ และเลือกกองทุนหลัก 5 กองทุนเป็นพอร์ตการลงทุนของเขาเพื่อลงแข่งขันกับกองทุนดัชนีของ Buffett

Sades ไม่ได้เปิดเผยว่ากองทุนทั้ง 5 กองทุนที่เลือกคืออะไร ในขณะที่บัฟเฟตต์เลือกดัชนี S&P 500 ของ Vanguard Fund โดยใช้รหัสกองทุน VFIA ซึ่งเกือบจะเหมือนกับ VO ที่เราได้แนะนำไปก่อนหน้านี้ เพียงแต่ VO เป็น ETF ขณะที่ VFIA เป็นกองทุนรวม

ในช่วงเวลาที่ผ่านไปอย่างรวดเร็วในปี 2017 ใครกันที่เป็นผู้ชนะในการท้าทายครั้งนี้?

ไม่นานหลังจากที่การท้าทายระหว่าง Buffett และ Sades เริ่มต้นตลาดหุ้นสหรัฐฯ ก็เผชิญกับหนึ่งในวิกฤตเศรษฐกิจที่รุนแรงที่สุดในประวัติศาสตร์ยุคใหม่ นั่นคือ วิกฤตสินเชื่อซับไพรม์ในปี 2008 กองทุนดัชนีที่ Buffett เลือกสูญเสียมูลค่าไป 37% ในปีนั้น ขณะที่กองทุนเฮดจ์ฟันด์ได้รับผลประโยชน์จากการป้องกันความเสี่ยงโดยขาดทุนเพียง 23.9% ซึ่งหมายความว่ากองทุนดัชนีของ Buffett ตกต่ำกว่ากองทุนของ Sades ไปกว่า 10% ในปีแรกของการลงทุนใ นตอนนั้นหลายคนคิดว่า Buffett จะต้องเป็นฝ่ายแพ้แต่สิ่งที่พวกเขาไม่คาดคิดคือ ทุกปีหลังจากนั้นกองทุนดัชนีของ Buffett สามารถเอาชนะพอร์ตการลงทุนทั้ง 5 ของ Sades ได้ และในที่สุดก็สามารถพลิกกลับมาเอาชนะได้ในปี 2015 และช่องว่างนั้นก็ขยายกว้างขึ้นเรื่อย ๆ ตั้งแต่นั้นเป็นต้นมา

ในปี 2016 กองทุนดัชนีได้รับผลตอบแทน 11.9% ในขณะที่พอร์ตการลงทุนของ Sades ให้ผลตอบแทนเพียง 0.9% สุดท้าย Sades ยอมถอนพอร์ตการลงทุนของเขาก่อนกำหนดสิบปี โดยมีผลตอบแทนเฉลี่ยต่อปีเพียง 2.2% และทำกำไรได้ 220,000 ดอลลาร์ ส่วนกองทุนดัชนีของ Buffet tทำผลตอบแทนเฉลี่ยต่อปี 7.1% โดยทำกำไรได้ 850,000 ดอลลาร์

สำหรับความสำเร็จในครั้งนี้ Buffett กล่าวว่าเขามีเหตุผลสองประการ ประการแรก ในระยะยาวแม้แต่นักลงทุนมืออาชีพที่มีความสามารถมากที่สุดก็ยังไม่สามารถเอาชนะตลาดได้ บางปีนักลงทุนอาจโชคดีเลือกเป้าหมายการลงทุนที่ถูกต้องและทำกำไรได้ แต่หากเรามองไปในระยะยาว มันแทบจะเป็นไปไม่ได้ที่จะทำสำเร็จ ดังนั้น ในฐานะนักลงทุนระยะยาว สิ่งที่เราควรคิดคือไม่ใช่การเอาชนะตลาด แต่คือการเติบโตไปพร้อมกับตลาด

เหตุผลที่สองคือ ผู้จัดการกองทุนได้รับค่าธรรมเนียมการจัดการ ผู้จัดการกองทุนเฮดจ์ฟันด์มักเรียกเก็บค่าธรรมเนียมตามแนวปฏิบัติในอุตสาหกรรม ซึ่งจะเก็บค่าธรรมเนียมการจัดการ 2% บวกกับค่าคอมมิชชั่นจากกำไร 20% แต่ Buffett เลือกกองทุนดัชนีที่มีค่าธรรมเนียมการจัดการเพียง 0.04% อย่ามองข้ามความแตกต่างของเปอร์เซ็นต์นี้ หากเรามองในระยะยาว ผลของดอกเบี้ยทบต้นจะทำให้เกิดความแตกต่างหลายเท่า

คุณยังจำการท้าทายที่เราพูดถึงในด้านบนได้ไหม? ผลตอบแทนเฉลี่ยต่อปี 7.1% และ 2.2% อาจดูเหมือนไม่แตกต่างกันมาก แต่หลังจากสิบปี ผลกำไรต่างกันถึง 4 เท่า ซึ่งเพียงแค่ 10 ปีเท่านั้น หากเราขยายมุมมองไปที่ 20 หรือ 30 ปีล่ะ? นี่คือความแตกต่างที่ใหญ่ที่สุดระหว่างการคิดในระยะยาวและการคิดในระยะสั้น ภายใต้ผลของดอกเบี้ยทบต้น ความแตกต่างเล็กน้อยจะถูกขยายใหญ่ขึ้น

2 กฎทองของการลงทุนระยะยาว การเติบโตไปพร้อมกับตลาดและค่าธรรมเนียมการจัดการที่ต่ำ ซึ่งตรงกับลักษณะของกองทุนดัชนีอย่างสมบูรณ์ ซึ่งอาจเป็นผลิตภัณฑ์ทางการเงินที่เหมาะสมที่สุดสำหรับคนธรรมดาส่วนใหญ่

กองทุนดัชนีคืออะไร? กล่าวโดยสรุปคือการซื้อหุ้นของบริษัททั้งหมดในดัชนีในคราวเดียวแล้วนำมารวมกันเป็นพอร์ตการลงทุน เช่น ในการท้าทายในครั้งนี้ Buffett เลือกกองทุน S&P จาก Vanguard Fund

กองทุนดัชนี S&P 500 ครอบคลุมบริษัทชั้นนำ 500 แห่งของโลก โดยมีสัดส่วนที่ใหญ่ที่สุดเป็นบริษัทที่มีชื่อเสียง เช่น Apple, Microsoft, Amazon เป็นต้น ผู้ก่อตั้ง Pioneer Fund, Johann Berg, คือผู้คิดค้นกองทุนดัชนีและเปิดตัวผลิตภัณฑ์การลงทุนที่ปฏิวัติวงการนี้ในปี 1976 เพื่อนของเขา Buffett เคยกล่าวถึงเขาว่า "Bergเป็นคนที่ผมรู้จักที่สร้างมูลค่าสูงสุดให้กับนักลงทุนทั่วไป"

ทำไมถึงกล่าวเช่นนั้น? Buffett ได้กล่าวหลายครั้งในจดหมายถึงผู้ถือหุ้นของ Berkshire ว่าสำหรับนักลงทุนทั่วไปส่วนใหญ่ การลงทุนในกองทุนดัชนีคือวิธีที่ง่ายที่สุดและมีประสิทธิภาพที่สุดในการสะสมความมั่งคั่ งเขากับภรรยาเคยกล่าวว่า หากเขาจากไป เขาจะซื้อพันธบัตรรัฐบาลสหรัฐฯ 10% และซื้อกองทุนดัชนี S&P 500 ที่เหลือ9 0%

กองทุนดัชนีมีเสน่ห์อะไรที่ทำให้ Warren Buffett เทพเจ้าแห่งการลงทุนยอมละทิ้งการลงทุนในหุ้นตัวเดียว? คำตอบของคำถามนี้สามารถหาได้ในหนังสือของ Berg ผู้คิดค้นกองทุนดัชนี ซึ่งเขามีผลงานหลายเล่มที่อธิบายปรัชญาการลงทุนของเขาในที่นี้จะขอแนะนำสองประเด็นสำคัญให้ทุกคนได้ทราบ

เหตุผลแรกที่ทำให้นักลงทุนรายย่อยไม่สามารถเอาชนะตลาดได้ในระยะยาว ตามที่เราได้กล่าวไปแล้ว คือแนวคิดที่เรียกว่า "การถดถอยสู่ค่าเฉลี่ย" ในหนังสือของ Berg เขาเชื่อว่าแง่มุมที่สำคัญที่สุดในการลงทุนไม่ใช่การอ่านรายงานทางการเงินหรือการเข้าใจเศรษฐศาสตร์ แต่เป็นการเข้าใจแนวคิดของการถดถอยสู่ค่าเฉลี่ยอย่างชัดเจน ความหมายของการถดถอยสู่ค่าเฉลี่ยคือ ไม่ว่าราคาของหุ้นจะสูงเกินไปหรือต่ำเกินไป มันก็มีแนวโน้มที่จะกลับมาสู่ค่าเฉลี่ยในที่สุด

Berg ได้ระบุถึงผู้จัดการการลงทุน 8 คนที่มีผลการดำเนินงานดีในหนังสือของเขา แต่พวกเขาทุกคนล้วนกลับมาที่ค่าเฉลี่ยโดยไม่มีข้อยกเว้น เรามักจะได้ยินว่า นักลงทุนคนหนึ่งมีผลงานดีมากในช่วงหลายปีที่ผ่านมา และเริ่มมีคนมาทำตามเขา แต่ถ้าเขามีผลงานดีในอดีต เขามีแนวโน้มที่จะกลับสู่ค่าเฉลี่ยและแสดงผลงานที่ธรรมดาในอนาคตก ฎเหล็กนี้ไม่มีข้อยกเว้น แม้กระทั่งสำหรับ Buffett ที่เป็นนักลงทุนชื่อดัง ผลการลงทุนของ Buffett ในช่วงหลายทศวรรษที่ผ่านมานั้นดีเกินไป ดังนั้นในช่วงไม่กี่ปีมานี้ เขาก็เริ่มกลับมาสู่ค่าเฉลี่ย ผลการดำเนินงานของหุ้นของ Berkshire ไม่ได้แสดงผลดีกว่าตลาดโดยรวมจริง ๆ

ดังนั้นหากเรารู้ว่าในระยะยาว ผลตอบแทนจากการลงทุนจะกลับสู่ค่าเฉลี่ย เราควรปรับปรุงผลตอบแทนการลงทุนของเราอย่างไร เรารู้ว่ากำไร = รายได้ - ค่าใช้จ่าย เพราะรายได้จะกลับสู่ค่าเฉลี่ย เราจึงต้องหาวิธีลดค่าใช้จ่าย ค่าใช้จ่ายของกองทุนมีอะไรบ้าง อย่างแรกคือ ค่าธรรมเนียมการจัดการของผู้จัดการกองทุน กฎทั่วไปในอุตสาหกรรมคือ ผู้จัดการกองทุนจะคิดค่าธรรมเนียมการจัดการ 2% เป็นค่าตอบแทน และยังมีค่าคอมมิชชั่นจากกำไร 20% ยิ่งพวกเขาทำกำไรได้มากเท่าไร ค่าธรรมเนียมที่พวกเขาได้รับก็จะยิ่งสูงขึ้น ฟังดูสมเหตุสมผลใช่ไหม แต่ลองนึกในมุมมองที่แตกต่างออกไป เช่น ถ้าคุณไปที่ร้านอาหารแล้วบริกรบอกว่า สเต็กหนึ่งจานมีราคา 20 บาทไ ม่ว่าคุณจะพอใจสเต็กนั้นหรือไม่ คุณก็ต้องจ่ายเงินจำนวนนี้ และถ้าสเต็กนั้นทำออกมาได้ดี คุณก็ต้องจ่ายเพิ่มอีก 100 บาท

คุณรู้ไหมว่าคุณจะสั่งสเต็กนี้อย่างไร? เชื่อว่าหลาย ๆ คนคงรู้สึกว่านี่เป็นร้านอาหารที่เอาเปรียบลูกค้า การทำธุรกรรมส่วนใหญ่ที่เราพบในชีวิตประจำวันนั้นมักจะมีการจ่ายค่าธรรมเนียมที่แน่นอน รับสินค้าที่มีคุณค่าคงที่ และส่งมอบสินค้าด้วยมือเดียว ตัวอย่างเช่น เมื่อสั่งสเต็ก เราก็คาดหวังว่าเป็นสเต็กที่อร่อย ไม่ใช่ไหม้หรือเสีย เนื่องจากยิ่งเราจ่ายมากเท่าไหร่ความคาดหวังและข้อกำหนดสำหรับสเต็กนั้นก็จะสูงขึ้นตามไปด้วย หรือในรูปแบบการซื้อขายอีกแบบหนึ่ง สำหรับธุรกรรมที่มีขนาดใหญ่กว่า เราอาจจะจ่ายแค่ค่าคอมมิชชั่นให้กับตัวกลาง เช่น นายหน้าอสังหาริมทรัพย์ที่สามารถรับค่าคอมมิชชั่นได้หลังจากที่บ้านขายได้ แม้ว่ารายได้จะไม่คงที่ แต่หากทำได้ดี ก็สามารถได้รับผลตอบแทนเกินคาด และผู้จัดการการลงทุนกลับได้ประโยชน์จากทั้งสองรูปแบบการซื้อขายนี้ รวมถึงค่าธรรมเนียมการจัดการที่แน่นอนและค่าคอมมิชชั่นจากกำไร

ซึ่งนี่เป็นแค่ค่าธรรมเนียมพื้นฐานเท่านั้น และส่วนใหญ่ของกองทุนยังมีค่าธรรมเนียมแอบแฝงหลายรายการ ซึ่งเป็นต้นทุนในการปรับพอร์ตการลงทุน เนื่องจากผู้จัดการการลงทุนได้รับค่าธรรมเนียมการจัดการแล้ว พวกเขาจึงจำเป็นต้องจัดการตำแหน่งการลงทุนอย่างสม่ำเสมอ ซึ่งจะทำให้เกิดต้นทุนในการซื้อขาย การคำนวณง่าย ๆ ที่ Berg ใช้ คือการคูณอัตราการหมุนเวียนของกองทุนด้วย 1% เพื่อหาต้นทุนการหมุนเวียนของกองทุน ตัวอย่างเช่น กองทุนที่มีอัตราการหมุนเวียน 100% จะมีต้นทุนการหมุนเวียนที่ 1% ซึ่งรวมถึงส่วนต่างในการซื้อขาย ค่าคอมมิชชั่นที่มีผลต่อราคาตลาด เป็นต้น ก่อนที่กองทุนดัชนีจะมีค่าใช้จ่ายเหล่านี้ รวมค่าธรรมเนียมเหล่านี้ทั้งที่เป็นค่าใช้จ่ายที่เปิดเผยและแอบแฝงแล้ว จะมีค่าใช้จ่ายสุดท้ายที่ประมาณ 3% ถึง 4% ต่อปีสำหรับนักลงทุน

ซึ่งอาจจะดูเหมือนไม่สูง แต่จริง ๆ แล้วเป็นต้นทุนที่มหาศาล Berg ได้คำนวณบัญชีให้เรา โดยสมมติว่าเราฝากเงิน 10,000 บาท และลงทุนในตลาดหุ้นโดยมีอัตราผลตอบแทนเฉลี่ยปีละ 8% มูลค่าของมันจะเติบโตเป็น 470,000 บาทในระยะเวลา 50 ปี หากใช้เป็นเงินบำนาญในอนาคต ถือเป็นรายได้ที่ดีมากเลยทีเดียว แต่ถ้าเรารวมต้นทุน 2.5% เข้าไป คิดดูสิว่าเงิน 10,000 บาทที่เราลงทุนจะกลายเป็นเท่าไหร่? ตัวเลขนี้อาจทำให้คุณตกใจ ซึ่งจะกลายเป็นแค่ 1.45 ล้านเท่านั้น เพิ่มขึ้นแค่ 3.25 ล้าน ซึ่งก็แค่ต้นทุน 2.5% เท่านั้นถ้าเป็นต้นทุนเฉลี่ยที่ 3.4% ตัวเลขนี้จะยิ่งแย่ลงไปอีก Albert Einstein เคยกล่าวไว้ว่า "ดอกเบี้ยทบต้นคือปาฏิหาริย์อันดับที่ 8 ของโลก" และพลังของมันนั้นน่าทึ่งอย่างยิ่ง แต่ถ้ามันเป็นดอกเบี้ยทบต้นที่มาจากค่าใช้จ่ายผลกระทบก็จะน่าทึ่งไม่แพ้กัน

เมื่อเราลงทุน เรามักจะให้ความสำคัญกับหุ้นที่มีการขึ้นราคามากและศักยภาพในการเติบโตในอนาคต จนลืมตัวแปรอีกตัวหนึ่งในสูตรการลงทุน เพื่อเพิ่มผลตอบแทน ไม่ใช่แค่การดูว่าหุ้นไหนจะขึ้นมากที่สุด แต่ยังต้องคำนึงถึงการประหยัดต้นทุนด้วย

คำถามคืองานไหนที่ทำได้ง่ายกว่าระหว่างการเลือกหุ้นที่มีราคาพุ่งขึ้นหรือการประหยัดต้นทุน? จากมุมมองส่วนตัวงานหลังคือสิ่งที่ง่ายกว่า หากเราต้องเลือกหุ้นเราอาจหวังว่าจะได้หุ้นที่เติบโตขึ้นสิบเท่า แต่ส่วนใหญ่แล้วเราคงไม่กล้าวางไข่ในตะกร้าใบเดียว จึงต้องกระจายความเสี่ยงโดยการซื้อหุ้นหลาย ๆ ตัว เมื่อเราซื้อหุ้นมากขึ้น โอกาสที่จะเลือกหุ้นที่ดีที่สุดก็จะกลับสู่ค่าเฉลี่ยซึ่งจะคล้ายกับการลงทุนในตลาดโดยรวม

John Berg กล่าวไว้อย่างชัดเจนว่า "อย่างมเข็มในมหาสมุทร" หรือไม่ต้องมองหาหุ้นที่ดีที่สุด เพราะแทนที่จะมุ่งหวังจะหาหุ้นที่สามารถชนะตลาดได้ควรซื้อทั้งตลาดไปเลย เพราะเมื่อเราไม่สามารถเอาชนะตลาดได้ ก็ควรเข้าร่วมกับตลาดซื้อทั้งตลาดเพลิดเพลินไปกับพลังของดอกเบี้ยทบต้นที่เติบโตจากเวลา และหลีกเลี่ยงการซื้อขายที่ถูกกระตุ้นด้วยอารมณ์มากเกินไป

การท้าทายมูลค่าล้านดอลลาร์ระหว่าง Buffet tและ Sades ไม่ใช่แค่การเสี่ยงโชค แต่ยังเป็นการเรียนรู้ที่ลึกซึ้ง Buffett ได้สอนเราว่าการลงทุนไม่ใช่เกมระยะสั้น แต่เป็นมาราธอนระยะยาว การลงทุนที่ประสบความสำเร็จไม่ได้หมายความว่าใครสามารถทำกำไรได้มากที่สุดในปีหรือบางปี แต่คือการที่ใครสามารถยืนหยัดได้เป็นทศวรรษ หลีกเลี่ยงการซื้อขายที่เกินความจำเป็น ลดต้นทุนที่ไม่จำเป็น และใช้พลังของดอกเบี้ยทบต้นในการสร้างความมั่งคั่ง

ข้อสงวนสิทธิ์: เนื้อหานี้มีไว้สำหรับข้อมูลทั่วไปเท่านั้นและไม่ใช่ (และไม่ควรถือว่าเป็น) คำแนะนำทางการเงินการลงทุนหรืออื่น ๆ ที่ควรพึ่งพา ความคิดเห็นใด ๆ ที่ให้ไว้ในเนื้อหาไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่าการลงทุนหลักทรัพย์การซื้อขายหรือกลยุทธ์การลงทุนใด ๆ ที่เหมาะสมกับบุคคลใดบุคคลหนึ่ง

Sentiment Forex คือกุญแจวิเคราะห์จิตวิทยาตลาดฟอเร็กซ์ ช่วยเทรดเดอร์จับแรงซื้อ–ขาย ประเมินทิศทางราคาและความเสี่ยงอย่างแม่นยำ

2025-08-29

ราคาหุ้นของแคมบริคอนพุ่งแซงหน้าเหมาไถ ขึ้นเป็นเจ้าตลาดคนใหม่ของจีน นี่คือความก้าวหน้าทางเทคโนโลยีหรือฟองสบู่ที่กำลังก่อตัวกันแน่

2025-08-29

ค้นพบว่าสัญลักษณ์หุ้นคืออะไร สัญลักษณ์หุ้นทำงานอย่างไร และเหตุใดจึงมีความสำคัญต่อตลาดการเงินสมัยใหม่

2025-08-29