Bản tóm tắt:

Bản tóm tắt:

Các nhà đầu tư Bearish kỳ vọng thị trường hoặc giá tài sản sẽ giảm, sử dụng các chiến lược như bán khống. Việc phân tích các khái niệm như phân kỳ, cờ, đợt phục hồi, và bù đắp đòi hỏi phải cân nhắc cẩn thận khi điều hướng thị trường đang lên hoặc xuống.

Người ta nói rằng thị trường chứng khoán có rủi ro và việc đầu tư cần thận trọng. Nhưng điều chúng ta thấy là dù thị trường chứng khoán có đang tăng mạnh hay giảm mạnh, vẫn có rất nhiều người tham gia, và dường như không hề giảm bớt. Vì vậy, nhiều người cảm thấy rất khó hiểu; thị trường chứng khoán chỉ đơn thuần là lên và xuống; tại sao không ai rời đi? Đối với những người không hiểu, điều này rất khó nắm bắt, nhưng những người thực sự hiểu về đầu tư thì lại hiểu rất rõ. Thực tế, điều này liên quan đến khái niệm bán khống.

Bearish là gì?

Tên tiếng Anh là Bearish, nghĩa là xu hướng giảm giá, đề cập đến những nhà đầu tư kỳ vọng thị trường hoặc giá của một tài sản cụ thể sẽ giảm. Đó là khi một cá nhân hoặc tổ chức đầu tư dự đoán giá tài sản sẽ giảm trong tương lai gần và thực hiện vị thế bán khống, tức là bán các tài sản mà họ chưa sở hữu với kỳ vọng mua lại với giá thấp hơn trong tương lai. Đây là một tâm lý thị trường cho thấy xu hướng giảm giá toàn diện.

Trong lĩnh vực tài chính, thuật ngữ này thường liên quan đến một chiến lược đầu tư mà nhà đầu tư dự đoán giá của một tài sản (ví dụ: cổ phiếu, hàng hóa, hoặc tiền tệ) sẽ giảm và do đó thực hiện vị thế bán khống. Cụ thể, việc bán khống nghĩa là nhà đầu tư mượn tài sản (thường là cổ phiếu), bán ngay lập tức, và sau đó mua lại tài sản vào một thời điểm trong tương lai để trả lại cho người cho vay. Nếu giá của tài sản giảm vào lúc tái mua, nhà đầu tư có thể mua lại với giá thấp hơn và thu về lợi nhuận.

Bán khống là một chiến lược đầu tư trái ngược với việc mua vào (buy-long). Nhà đầu tư kỳ vọng thị trường sẽ giảm và kiếm lợi nhuận từ sự giảm giá thông qua việc bán khống. Điều này ngược lại với vị thế mua dài hạn, nơi nhà đầu tư mua một tài sản với kỳ vọng giá sẽ tăng.

Khi nhiều nhà đầu tư nắm giữ các vị thế bán khống, thị trường có thể chịu áp lực bán. Điều này có thể dẫn đến việc nhiều nhà đầu tư khác cũng thực hiện vị thế bán khống, tạo ra một hiệu ứng tuần hoàn và cuối cùng khiến giá tài sản giảm mạnh. Tuy nhiên, cũng như việc mua vào, nhà đầu tư bán khống đối mặt với rủi ro thua lỗ. Nếu thị trường đi ngược lại dự đoán của họ và giá tài sản tăng, nhà đầu tư bán khống sẽ phải mua lại tài sản với giá cao hơn, dẫn đến thua lỗ.

Một thị trường có thể được coi là thị trường bán khống khi toàn bộ thị trường nói chung đang giảm và các nhà đầu tư đang áp dụng chiến lược bán khống. Điều này thường được gọi là thị trường con gấu vì con gấu cào xuống, giống như thị trường chứng khoán bị đẩy xuống. Ngược lại, khi giá cổ phiếu tăng, thị trường được gọi là thị trường con bò, vì sừng bò hướng lên trên.

| Phân biệt | Bearish | Bullish |

| Định nghĩa | Nhà đầu tư bán ra chờ giá giảm. | Nhà đầu tư kỳ vọng giá tăng. |

| Đặc điểm | Nhà đầu tư Bearish sử dụng chiến lược bán khống. | Lạc quan, thị trường Bullish |

| Biện pháp | Vay, bán, kỳ vọng mua lại thấp hơn khi bán khống. | Mua tài sản với kỳ vọng giá bán trong tương lai sẽ cao hơn. |

| Tác động | Bán khống mạnh có thể kích hoạt một xu hướng giảm. | Vị thế mua mạnh có thể dẫn đến một xu hướng tăng. |

| Khả năng sinh lời | Lợi nhuận từ giá giảm, rủi ro không giới hạn. | Lợi nhuận từ việc tăng giá nhưng hạn chế tổn thất tiềm ẩn. |

Bán khống cổ phiếu là gì?

Bán khống cổ phiếu xảy ra khi một nhà đầu tư bán khống bằng cách mượn cổ phiếu và bán chúng trên thị trường. Đây là chiến lược ngược lại với cách truyền thống là mua cổ phiếu. Nhà đầu tư tin rằng giá cổ phiếu sẽ giảm, do đó có thể mua lại cổ phiếu đã bán khống với giá thấp hơn và thu lợi nhuận từ chênh lệch giá.

Để bán khống cổ phiếu, nhà đầu tư cần mượn số lượng cổ phiếu tương ứng từ một nhà môi giới hoặc người cho vay khác, sau đó bán số cổ phiếu đó. Vào một thời điểm nào đó trong tương lai, nhà đầu tư bán khống phải mua lại số cổ phiếu tương tự và trả lại cho người cho vay để hoàn tất giao dịch. Nếu giá cổ phiếu thấp hơn vào thời điểm mua lại so với khi bán khống, nhà đầu tư sẽ kiếm được lợi nhuận.

Chiến lược Bearish thường được sử dụng khi thị trường đang giảm hoặc đi ngang vì trong các điều kiện thị trường này, nhà đầu tư bán khống dự kiến sẽ thu lợi từ sự suy giảm giá cổ phiếu. Bán khống cổ phiếu là một chiến lược đầu tư rủi ro cao vì giá cổ phiếu có thể tăng không giới hạn, dẫn đến những tổn thất tiềm tàng cho nhà đầu tư Bearish mà cũng không có giới hạn tối đa.

Ví dụ, trong trường hợp của GameStation GME, Trương Tam mượn 100 cổ phiếu từ quỹ A để bán khống, và 100 cổ phiếu được Trương Tam bán được mua bởi quỹ B. Lúc này, Lý Tứ muốn bán GME, nên anh ta mượn 100 cổ phiếu từ quỹ B. 100 cổ phiếu mà Lý Tứ bán lại được quỹ C mua. Sau đó, Vương Ngũ tiếp tục mượn GME từ quỹ C và bán lại, và quá trình cứ tiếp diễn. Về lý thuyết, số lượng cổ phiếu có thể lên đến n lần so với số lượng cổ phiếu lưu hành, tức là không có giới hạn trên.

Và vì hệ thống quy định của Mỹ cho phép các nhà môi giới chứng khoán thực hiện phòng ngừa rủi ro nội bộ, tức là phòng ngừa rủi ro giữa các lệnh của các khách hàng khác nhau cho cùng một cổ phiếu theo các hướng ngược nhau với số lượng bằng nhau mà không cần phải đưa vào sàn giao dịch, nên tại một thời điểm nhất định, gần như không thể xác định chính xác số lượng cổ phiếu này.

| Phân biệt | Mô tả |

| Định nghĩa | Bán tài sản để thu lợi nhuận từ sự giảm giá trong tương lai |

| Rủi ro | Nhà đầu tư có thể chịu lỗ nếu giá tăng thay vì giảm. |

| Đòn bẩy | Đòn bẩy làm tăng cả lợi nhuận và tổn thất khi giá tài sản thay đổi. |

| Điều kiện thị trường | Được sử dụng khi kỳ vọng thị trường hoặc tài sản giảm, lý tưởng trong xu hướng giảm hoặc thị trường Bearish. |

| Chiến lược phòng ngừa rủi ro | Được sử dụng để phòng ngừa rủi ro khi thị trường chung giảm, giảm rủi ro cho danh mục đầu tư. |

| Công cụ giao dịch | Nhà đầu tư phòng ngừa rủi ro suy giảm thị trường thông qua bán khống và các công cụ phái sinh. |

Căn chỉnh ngắn hạn

Thuật ngữ này thường đề cập đến lực bán khống tương đối mạnh trong thị trường, được thể hiện qua việc nhiều tài sản, chứng khoán, hoặc chỉ số thị trường cho thấy xu hướng giảm. Loại căn chỉnh này có thể cho thấy tâm lý bi quan trên thị trường, khi các nhà đầu tư nói chung kỳ vọng giá sẽ tiếp tục giảm.

Giá của hầu hết các cổ phiếu đang cho thấy xu hướng giảm và có thể lan rộng toàn thị trường hoặc chỉ ở một số ngành cụ thể. Một số chỉ số thị trường lớn, chẳng hạn như các chỉ số chứng khoán và chỉ số tương lai, cũng cho thấy xu hướng giảm toàn diện. Một số chỉ báo kỹ thuật như Chỉ số Sức mạnh Tương đối (RSI), Chỉ số Stochastic (KDJ), v.v., cho thấy thị trường hoặc tài sản đang bị bán quá mức.

Các đường trung bình ngắn hạn cắt xuống các đường trung bình dài hạn, hình thành "giao cắt tử thần," có thể ngụ ý rằng lực bán khống đang mạnh lên. Một số mô hình đảo chiều, chẳng hạn như vai đầu vai, có thể được hình thành tại thời điểm này. Cùng với xu hướng giảm, khối lượng giao dịch có thể tăng lên, cho thấy tâm lý bi quan của người tham gia thị trường.

Đây có thể là một yếu tố tham chiếu cho các nhà đầu tư khi tiến hành phân tích thị trường, đặc biệt là khi xây dựng các chiến lược bán khống. Tuy nhiên, các nhà đầu tư cần lưu ý rằng tâm lý thị trường và các xu hướng luôn thay đổi và có thể bị ảnh hưởng bởi nhiều yếu tố khác nhau.

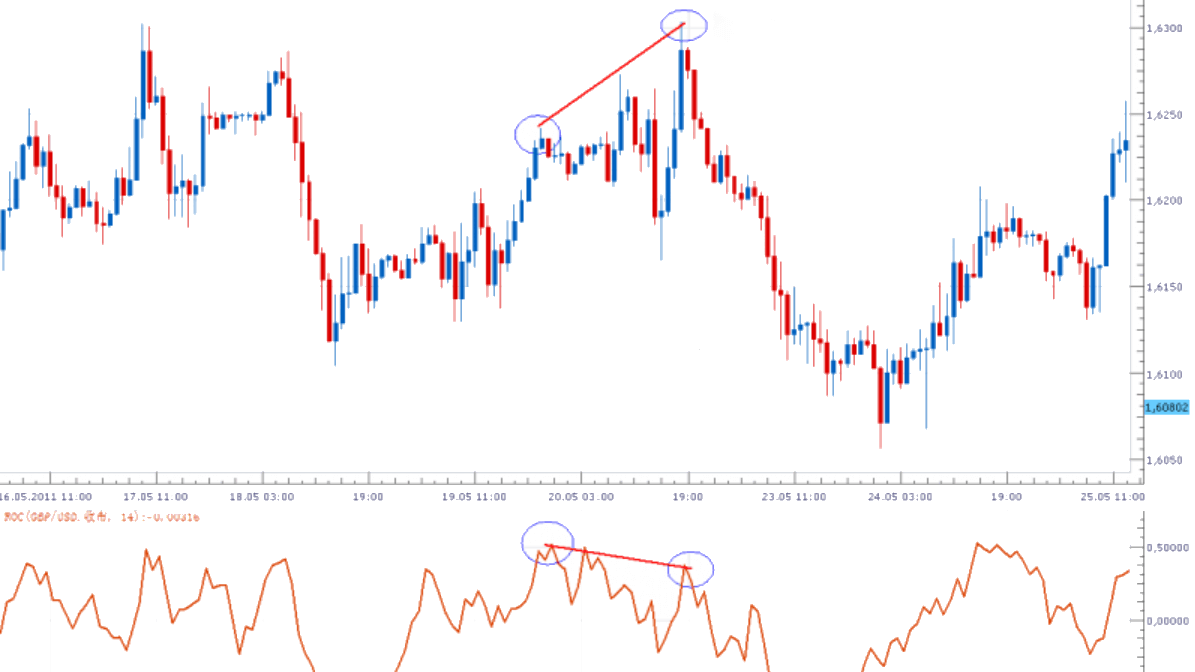

Phân kỳ và hình cờ

Phân kỳ giảm là một mẫu hình trong phân tích kỹ thuật, đề cập đến tình huống khi giá thị trường tạo ra các đỉnh mới, nhưng các chỉ báo kỹ thuật hoặc xu hướng thị trường tương ứng lại cho thấy các tín hiệu yếu, gợi ý một khả năng đảo chiều giá. Đây là một tín hiệu đảo chiều, cho thấy sức mạnh của xu hướng tăng của thị trường có thể đang suy yếu và giá có thể chuyển sang xu hướng giảm.

Điều này được thể hiện qua việc giá thị trường hình thành các đỉnh mới trên biểu đồ, tức là giá tạo ra các đỉnh cao hơn. Trái ngược với việc hình thành các đỉnh mới, các chỉ báo kỹ thuật cơ bản hoặc xu hướng thị trường khác lại cho thấy dấu hiệu suy yếu. Điều này có thể biểu hiện qua việc các chỉ báo kỹ thuật giảm, các đường xu hướng tiêu cực, v.v.

Phân kỳ Bearish

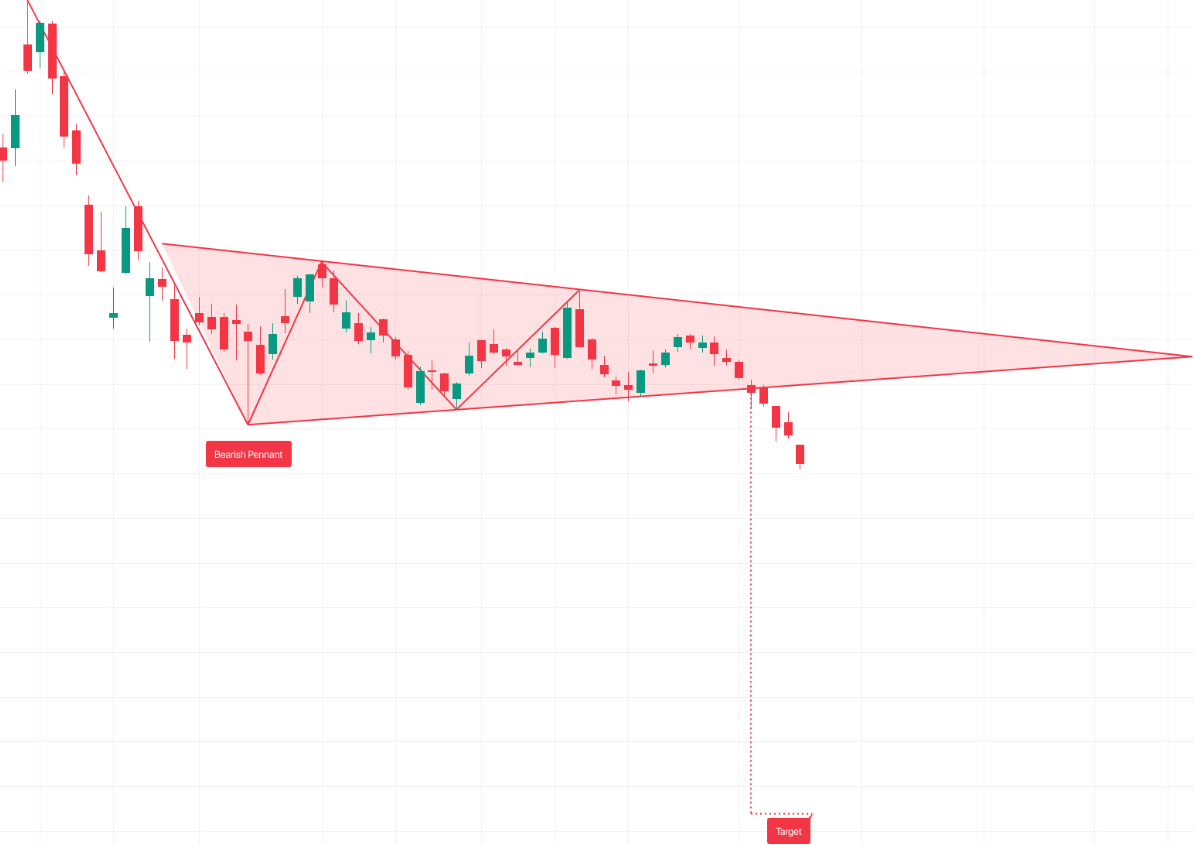

Hình cờ ngắn hạn cũng là một mô hình đồ thị trong phân tích kỹ thuật, thường được sử dụng để xác định xu hướng giá có thể trong thị trường. Đây là một mẫu đảo chiều, gợi ý rằng xu hướng tăng hiện tại có thể đảo ngược thành xu hướng giảm.

Trước khi hình thành mô hình cờ, thị trường thường trải qua một giai đoạn xu hướng tăng, nơi giá cổ phiếu hoặc chỉ số thị trường tiếp tục tăng. Sau xu hướng tăng, thị trường sẽ có một khoảng thời gian tích lũy ngang ngắn hạn, hình thành cán cờ. Giai đoạn tích lũy này có thể được đặc trưng bởi giá tương đối ổn định với biến động thấp, tạo thành cán cờ nghiêng xuống.

Trong quá trình hình thành cán cờ, khối lượng giao dịch thường giảm dần. Điều này là do hoạt động giao dịch của người tham gia thị trường tương đối thấp trong giai đoạn tích lũy.

Xác nhận cuối cùng của mô hình cờ là khi giá phá vỡ xuống qua đường hỗ trợ của cán cờ. Đây là tín hiệu cho thấy thị trường có thể đang bước vào xu hướng giảm. Nó được coi là một mẫu đảo chiều báo hiệu khả năng đảo chiều từ xu hướng tăng hiện tại sang xu hướng giảm, và nhà đầu tư sẽ xem xét chiến lược bán khống sau khi quan sát mô hình này.

Một cuộc phục hồi ngắn hạn là tình huống mà giá cả trải qua sự tăng tạm thời trong xu hướng giảm của thị trường hoặc tài sản cụ thể. Sự tăng này có thể chỉ là ngắn hạn và xuất phát từ việc giảm sức mạnh của bên bán hoặc sự thay đổi trong tâm lý thị trường. Nó không ám chỉ sự thay đổi cơ bản trong xu hướng thị trường, mà chỉ là một đợt tăng ngắn trong xu hướng giảm.

Trong xu hướng giảm, có thể xuất hiện một khoảng thời gian ngắn khi giá thị trường tăng lên, tạo ra một cuộc phục hồi. Khối lượng giao dịch có thể tương đối thấp vào thời điểm này, điều này có thể cho thấy sự giảm sút quan tâm từ các nhà tham gia thị trường. Lý do cho cuộc phục hồi này có thể là do sự thay đổi trong tâm lý thị trường, chẳng hạn như tin tức tích cực hoặc thay đổi trong kỳ vọng thị trường.

Một số chỉ báo kỹ thuật có thể báo hiệu một cuộc phục hồi, chẳng hạn như Chỉ số Sức mạnh Tương đối (RSI) hoặc Chỉ số Stochastic (KDJ), cho thấy thị trường bị bán quá mức. Tuy nhiên, sự hỗ trợ của các chỉ báo kỹ thuật này không nhất thiết cho thấy xu hướng đã thay đổi.

Short covering (đóng vị thế bán khống), còn gọi là short closing, là khi một nhà đầu tư đóng vị thế trong thị trường bằng cách mua lại số lượng tương ứng của vị thế đã bán khống, từ đó bao phủ vị thế đã bán trước đó. Điều này thường dẫn đến việc giá thị trường tăng lên khi các nhà đầu tư mua lại tài sản, làm tăng nhu cầu, và từ đó đẩy giá lên cao. Khi giá thị trường bắt đầu tăng, nhiều nhà đầu tư đã bán khống trước đó có thể cảm thấy rủi ro tăng lên và chọn cách đóng vị thế bằng việc mua lại để tránh thua lỗ.

Trong trường hợp có tin tức tích cực hoặc thay đổi trong thị trường, nhà đầu tư cảm nhận được sự thay đổi trong tâm lý thị trường và chọn cách bao phủ vị thế để tránh thua lỗ thêm. Khi tâm lý thị trường thay đổi từ bi quan sang lạc quan, các nhà đầu tư có thể chọn bao phủ vị thế của họ để tránh tổn thất thêm. Hoặc khi một số chỉ báo kỹ thuật, như chỉ số sức mạnh tương đối (RSI) hoặc chỉ số stochastic (KDJ), cho thấy thị trường đang trong trạng thái bán quá mức, nhà đầu tư có thể kỳ vọng giá tăng và chọn đóng vị thế.

Các bước cụ thể là nhà đầu tư đầu tiên bán khống một lượng tài sản, tức là mượn và bán tài sản. Khi nhà đầu tư cho rằng thời điểm thích hợp, họ mua lại số lượng tương ứng của vị thế đã bán khống để đóng vị thế đã bán trước đó. Khi vị thế được đóng lại, nhà đầu tư sẽ lãi hoặc lỗ dựa trên sự thay đổi giá của tài sản. Tài sản đã mượn trước đó sẽ được khôi phục bằng việc mua lại tài sản, và giao dịch sẽ hoàn tất.

Điều này thường xảy ra khi nhà đầu tư kỳ vọng giá của tài sản sẽ giảm, nhưng sau đó thị trường hoặc giá của tài sản cụ thể bắt đầu tăng, và nhà đầu tư cảm thấy cần phải đóng vị thế để tránh thua lỗ thêm. Đây là một chiến lược phổ biến để quản lý rủi ro và hiện thực hóa lợi nhuận.

Điều quan trọng cần lưu ý là việc này không phải lúc nào cũng dẫn đến lợi nhuận. Điều này là do giá của tài sản có thể cao hơn vào thời điểm đóng vị thế so với khi bán khống, khiến nhà đầu tư chịu lỗ. Nhà đầu tư cần phải cẩn trọng và nhận thức đầy đủ về các rủi ro thị trường khi thực hiện việc đóng vị thế này.

Hành động bao phủ có thể làm trầm trọng thêm các cuộc phục hồi thị trường, tạo ra hiện tượng gọi là short squeeze, khi các nhà đầu tư buộc phải mua tài sản trong thị trường đang tăng, từ đó đẩy giá lên cao hơn nữa. Hiện tượng này, còn được gọi là ép bán khống (short squeeze), xảy ra khi nhà đầu tư buộc phải mua tài sản để đóng vị thế bán khống, do đó tiếp tục thúc đẩy sự phục hồi của thị trường.

| Mô hình đảo chiều | Đặc trưng | Ý nghĩa |

| Double Bottom | Hai mức thấp, thấp hơn thứ hai, đáy "U". | Xu hướng giảm kết thúc, mở ra xu hướng tăng. |

| Head and Shoulders Bottom | Ba mức thấp, mức thấp trung tâm thấp hơn, đầu và vai. | Xu hướng ngắn kết thúc, chuyển sang xu hướng tăng. |

| Peak-to-bottom transition | Đáy vòng cung | Thị trường sẽ đảo chiều vào xu hướng tăng |

| Double Top | Hai mức cao, mức thấp thứ hai, đỉnh "M". | Kết thúc xu hướng tăng, xu hướng giảm |

| Head and Shoulders | Ba mức cao, thấp đầu cao, đầu & vai. | Xu hướng dài đã kết thúc, sẽ chuyển sang xu hướng giảm |

| Peak Turnaround | Đỉnh vòng cung | Thị trường sẽ đảo chiều vào xu hướng giảm |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Khám phá các khái niệm chính và chiến lược giao dịch tương lai dành cho người mới bắt đầu giúp bạn quản lý rủi ro và phát triển kỹ năng giao dịch.

2025-04-18

Đường phân phối tích lũy theo dõi áp lực mua và bán bằng cách kết hợp giá và khối lượng, giúp các nhà giao dịch xác nhận xu hướng và phát hiện sự đảo chiều.

2025-04-18

Tìm hiểu năm mô hình biểu đồ tam giác quan trọng nhất mà các nhà giao dịch sử dụng để xác định sự đột phá, sự tiếp tục xu hướng và sự hợp nhất thị trường một cách tự tin.

2025-04-18