अपनी भाषा का चयन करें

सारांश:

सारांश:

मंदी वाले निवेशक शॉर्ट-सेलिंग जैसी रणनीतियों का उपयोग करके बाजार या परिसंपत्ति की कीमत में गिरावट की उम्मीद करते हैं। विचलन, झंडे, रैलियां और कवरिंग जैसी अवधारणाओं का विश्लेषण करने के लिए बढ़ते और गिरते बाजारों पर सावधानीपूर्वक विचार करने की आवश्यकता होती है।

ऐसा कहा जाता है कि शेयर बाजार जोखिम भरा है और निवेश में सावधानी बरतनी चाहिए। लेकिन हम जो देखते हैं वह यह है कि चाहे शेयर बाजार में बड़ी तेजी हो या बड़ी गिरावट, लोगों की भीड़ होती ही है और कम भी नहीं होती। बहुत से लोग बहुत हैरान हैं; शेयर बाज़ार बस ऊपर-नीचे होता रहता है; कोई कैसे नहीं जाता? जो लोग नहीं समझते उनके लिए इसे समझना बहुत मुश्किल है, लेकिन जो लोग वास्तव में लोगों के निवेश को समझते हैं वे इसे बहुत अच्छी तरह से समझते हैं। दरअसल, इसमें लघु की अवधारणा शामिल है।

बेयरिश क्या करता है?

बेयरिश क्या करता है?

इसका अंग्रेजी नाम, बेयरिश, जिसका अर्थ है मंदी, उन निवेशकों को संदर्भित करता है जो बाजार या किसी विशेष संपत्ति की कीमत गिरने की उम्मीद करते हैं। यह तब होता है जब कोई व्यक्ति या निवेश संगठन किसी संपत्ति की कीमत में आसन्न गिरावट की उम्मीद करता है और इसलिए एक छोटी स्थिति लेता है, यानी, उन संपत्तियों को बेचकर जो भविष्य में उन्हें कम कीमत पर वापस खरीदने की उम्मीद में उनके पास पहले से नहीं हैं। कीमत। यह एक बाज़ार भावना है जो समग्र बाज़ार में मंदी का संकेत देती है।

वित्त में, यह आम तौर पर एक निवेश रणनीति को संदर्भित करता है जिसमें एक निवेशक यह अनुमान लगाता है कि किसी परिसंपत्ति (जैसे, स्टॉक, कमोडिटी, या मुद्रा) की कीमत गिरने वाली है और इसलिए कम बिक्री वाले अनुबंध बेचने की स्थिति लेता है। विशेष रूप से, शॉर्ट-सेलिंग पोजीशन लेने का मतलब है कि निवेशक एक परिसंपत्ति (आमतौर पर एक स्टॉक) उधार लेकर खरीदता है और उसे तुरंत बेच देता है, और फिर भविष्य में किसी बिंदु पर परिसंपत्ति को ऋणदाता को वापस करने के लिए पुनर्खरीद करता है। यदि भविष्य में पुनर्खरीद के समय परिसंपत्ति की कीमत गिरती है, तो निवेशक परिसंपत्ति को कम कीमत पर वापस खरीद सकता है और लाभ कमा सकता है।

पारंपरिक बाय-लॉन्ग पोजीशन के विपरीत शॉर्ट सेलिंग एक निवेश रणनीति है। निवेशक को उम्मीद है कि बाजार में गिरावट आएगी और इसलिए कम बिक्री करके गिरावट से लाभ कमाता है। यह लंबी खरीद स्थिति के विपरीत है, जहां एक निवेशक इस उम्मीद के साथ परिसंपत्ति खरीदता है कि कीमत बढ़ेगी।

जब बड़ी संख्या में निवेशक मंदी की स्थिति अपनाते हैं, तो बाजार पर छोटी बिकवाली का दबाव आ सकता है। इससे अधिक निवेशक मंदी की स्थिति अपना सकते हैं, जिससे एक चक्रीय प्रभाव पैदा होगा जो अंततः परिसंपत्ति की कीमतों को नीचे ले जाएगा। लंबी पोजीशन खरीदने की तरह, कम बिक्री करने वाले निवेशकों को भी नुकसान का जोखिम उठाना पड़ता है। यदि बाजार उनकी अपेक्षाओं के विपरीत चलता है और परिसंपत्ति की कीमतें बढ़ती हैं, तो कम खरीदारी करने वाले निवेशक परिसंपत्तियों को पुनर्खरीद करते समय उच्च कीमतों पर वापस खरीद लेंगे, जिसके परिणामस्वरूप नुकसान होगा।

किसी बाजार को शॉर्ट-सेलिंग मार्केट में तब कहा जा सकता है जब समग्र बाजार आम तौर पर गिर रहा हो और निवेशक आमतौर पर शॉर्ट-सेलिंग रणनीति अपना रहे हों। इसे अक्सर मंदी के बाजार के रूप में जाना जाता है क्योंकि भालू नीचे की ओर झुक रहे हैं, जैसे शेयर बाजार को नीचे की ओर धकेला जा रहा है। दूसरी ओर, जब शेयर की कीमत बढ़ती है, तो इसे बुल मार्केट कहा जाता है क्योंकि बुल के सींग ऊपर होते हैं।

| भेद | मंदी | तेजी |

| परिभाषा | कीमत में गिरावट की आशंका में निवेशक बिकवाली कर रहे हैं। | निवेशक कीमतें बढ़ने की उम्मीद कर रहे हैं। |

| विशेषताएँ | मंदी वाले निवेशक लघु विक्रय रणनीति का उपयोग कर रहे हैं। | आशावाद, तेजी बाजार |

| पैमाने | उधार लें, बेचें, कम बिक्री में कम पुनर्खरीद की उम्मीद करें। | भविष्य में अधिक बिक्री मूल्य की उम्मीद में संपत्ति खरीदें। |

| प्रभाव | मजबूत शॉर्ट सेलिंग गिरावट की प्रवृत्ति को ट्रिगर कर सकती है। | मजबूत लंबी स्थिति से तेजी का रुझान हो सकता है। |

| लाभप्रदता | असीमित जोखिम के साथ गिरती कीमतों से लाभ। | बढ़ती कीमतों से लाभ, लेकिन संभावित नुकसान सीमित। |

स्टॉक शॉर्ट का क्या मतलब है?

यह तब होता है जब कोई निवेशक किसी स्टॉक को उधार लेकर उसे बाजार में बेच देता है। यह स्टॉक खरीदने की पारंपरिक रणनीति के विपरीत है। निवेशक का मानना है कि स्टॉक की कीमत कम हो जाएगी और इस प्रकार वह कम कीमत पर शॉर्ट स्टॉक को वापस खरीदने और अंतर पर लाभ कमाने में सक्षम है।

किसी स्टॉक को शॉर्ट-सेल करने के लिए, निवेशक को ब्रोकर या अन्य ऋणदाता से उचित संख्या में शेयर उधार लेने होंगे और फिर उन शेयरों को बेचना होगा। भविष्य में किसी बिंदु पर, कम बिक्री करने वाले निवेशक को समान संख्या में शेयर वापस खरीदने और उन्हें ऋणदाता को वापस करने की आवश्यकता होती है ताकि लेनदेन पूरी तरह से बंद हो जाए। यदि पुनर्खरीद के समय स्टॉक की कीमत शॉर्ट सेल के समय की तुलना में कम है, तो शॉर्ट-सेलिंग निवेशक लाभ कमाता है।

मंदी की रणनीतियों का उपयोग अक्सर तब किया जाता है जब बाजार गिर रहा हो या बग़ल में घूम रहा हो, क्योंकि इन बाजार स्थितियों में, कम बिक्री करने वाले निवेशक को शेयर की कीमत में गिरावट से लाभ होने की उम्मीद होती है। स्टॉक को कम कीमत पर बेचना एक उच्च जोखिम वाली निवेश रणनीति है क्योंकि स्टॉक की कीमतें सैद्धांतिक रूप से बिना किसी सीमा के बढ़ सकती हैं, जिसके परिणामस्वरूप मंदी वाले निवेशकों को संभावित नुकसान हो सकता है जो कि अनकैप्ड भी हो सकता है।

उदाहरण के लिए, गेमस्टेशन जीएमई के मामले में, झांग सैन ने शॉर्ट बेचने के लिए फंड ए से 100 शेयर उधार लिए हैं, और झांग सैन द्वारा बेचे गए 100 शेयर फंड बी द्वारा खरीदे गए हैं। इस बिंदु पर, ली सी जीएमई को बेचना चाहता है, इसलिए उसने फंड बी से 100 शेयर उधार लिए। ली सी द्वारा बेचे गए 100 शेयर फंड सी द्वारा खरीदे गए। फिर वांग वू ने फंड सी से जीएमई उधार लिया और इसे फिर से बेच दिया, और इसी तरह पर। सैद्धांतिक रूप से, इसकी संख्या बकाया शेयरों की संख्या से n गुना तक है, यानी कोई ऊपरी सीमा नहीं है।

और क्योंकि अमेरिकी नियामक प्रणाली स्टॉक ब्रोकरों को आंतरिक हेजिंग करने की अनुमति देती है, यानी, एक्सचेंज में प्रवेश किए बिना, एक ही स्टॉक के लिए अपने विभिन्न ग्राहकों के जनादेश के बीच विपरीत दिशाओं में और समान मात्रा में आंतरिक रूप से हेजिंग करने की अनुमति देती है, इसलिए एक निश्चित समय पर , सटीक मात्रा का पता लगाना लगभग असंभव है।

| विशेषताएँ | विवरण |

| परिभाषा | भविष्य में कीमत में गिरावट से लाभ कमाने के लिए किसी परिसंपत्ति को बेचना। |

| जोखिम | यदि कीमतें गिरने के बजाय बढ़ती हैं तो निवेशकों को नुकसान का सामना करना पड़ सकता है। |

| फ़ायदा उठाना | उत्तोलन परिसंपत्ति मूल्य परिवर्तन के साथ लाभ और हानि को बढ़ाता है। |

| बाजार का माहौल | बाज़ार या परिसंपत्ति में गिरावट की प्रत्याशा में उपयोग किया जाता है, जो डाउनट्रेंड या मंदी वाले बाज़ारों के लिए आदर्श है। |

| हेजिंग रणनीतियाँ | पोर्टफोलियो जोखिम को कम करते हुए, समग्र बाजार गिरावट के खिलाफ बचाव के लिए उपयोग किया जाता है। |

| ट्रेडिंग उपकरण | निवेशक शॉर्ट सेलिंग और डेरिवेटिव के माध्यम से बाजार में गिरावट से बचाव करते हैं। |

लघु संरेखण

यह आम तौर पर बाजार में अपेक्षाकृत मजबूत मंदी की शक्ति को संदर्भित करता है, जैसा कि कई परिसंपत्तियों, प्रतिभूतियों, या बाजार सूचकांकों में गिरावट का संकेत मिलता है। इस प्रकार का संरेखण बाजार में निराशावाद का संकेत दे सकता है, जहां निवेशक आमतौर पर कीमतों में गिरावट जारी रहने की उम्मीद करते हैं।

अधिकांश शेयरों की कीमतों में गिरावट का रुझान दिख रहा है और ये बाज़ार-व्यापी या सेक्टर-विशिष्ट हो सकते हैं। कुछ प्रमुख बाज़ार सूचकांक, जैसे स्टॉक सूचकांक और वायदा सूचकांक, कुल मिलाकर गिरावट का रुझान दिखाते हैं। कुछ तकनीकी संकेतक, जैसे कि रिलेटिव स्ट्रेंथ इंडेक्स (आरएसआई), स्टोचैस्टिक इंडेक्स (केडीजे), आदि बताते हैं कि बाजार या संपत्ति ओवरसोल्ड है।

अल्पकालिक औसत दीर्घकालिक औसत को नीचे की ओर पार कर रहे हैं, जिससे "डेथ क्रॉस" बन रहा है, जिसका अर्थ मंदी की ताकतों को मजबूत करना हो सकता है। इस समय कुछ उलटे पैटर्न, जैसे सिर और कंधे, बन सकते हैं। डाउनट्रेंड के साथ-साथ, ट्रेडिंग वॉल्यूम बढ़ सकता है, जो बाजार सहभागियों के बीच निराशावाद का संकेत देता है।

बाजार विश्लेषण करते समय यह निवेशकों के लिए एक संदर्भ कारक हो सकता है, खासकर शॉर्ट-सेलिंग रणनीति तैयार करते समय। हालांकि, निवेशकों को यह जानने की जरूरत है कि बाजार की धारणा और रुझान गतिशील हैं और विभिन्न कारकों से प्रभावित हो सकते हैं।

विचलन और ध्वज आकार

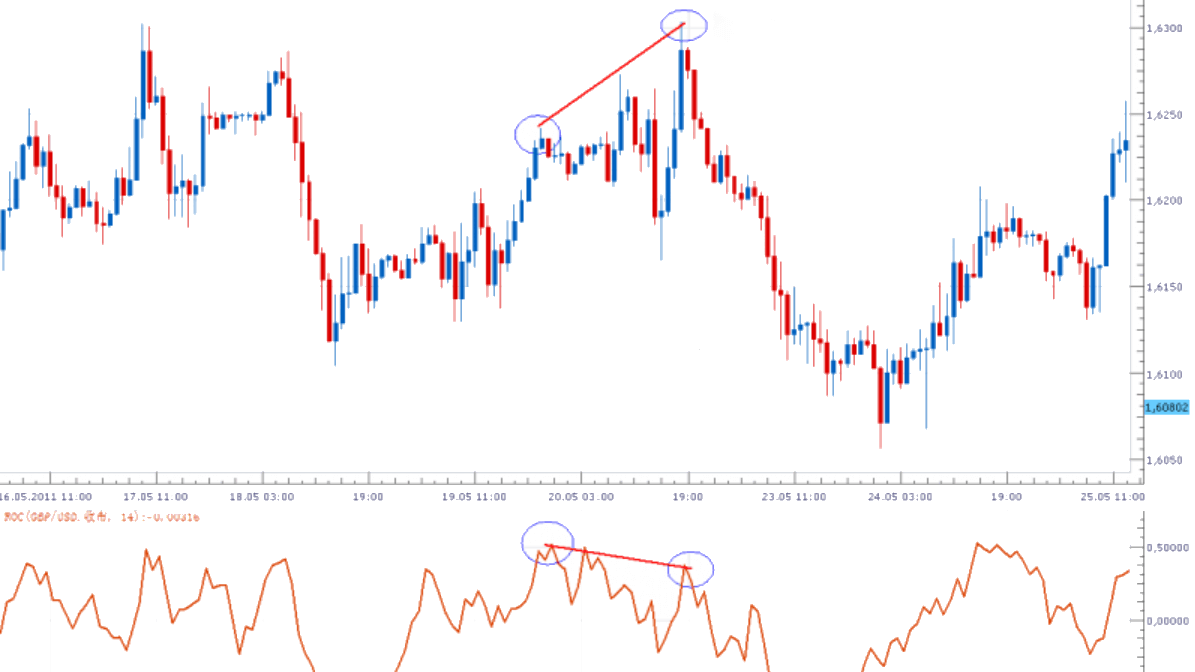

लघु विचलन तकनीकी विश्लेषण में एक पैटर्न है जो ऐसी स्थिति को संदर्भित करता है जहां बाजार की कीमतें नई ऊंचाई बनाती हैं, लेकिन संबंधित तकनीकी संकेतक या बाजार के रुझान अपेक्षाकृत कमजोर संकेत दिखाते हैं जो संभावित मूल्य उलट होने का संकेत देते हैं। यह एक उलट संकेत है जो बताता है कि बाजार की तेजी की प्रवृत्ति कमजोर हो सकती है और कीमतों में गिरावट की प्रवृत्ति हो सकती है।

यह बाजार की कीमतों द्वारा चार्ट पर नई ऊंचाई बनाने से प्रदर्शित होता है, यानी, कीमतें नई ऊंचाई बनाती हैं। नई ऊँचाइयों के निर्माण के विपरीत, अंतर्निहित तकनीकी संकेतक या अन्य बाज़ार रुझान कमज़ोर होने के संकेत दिखाते हैं। यह गिरते तकनीकी संकेतकों, नकारात्मक प्रवृत्ति रेखाओं आदि के रूप में हो सकता है।

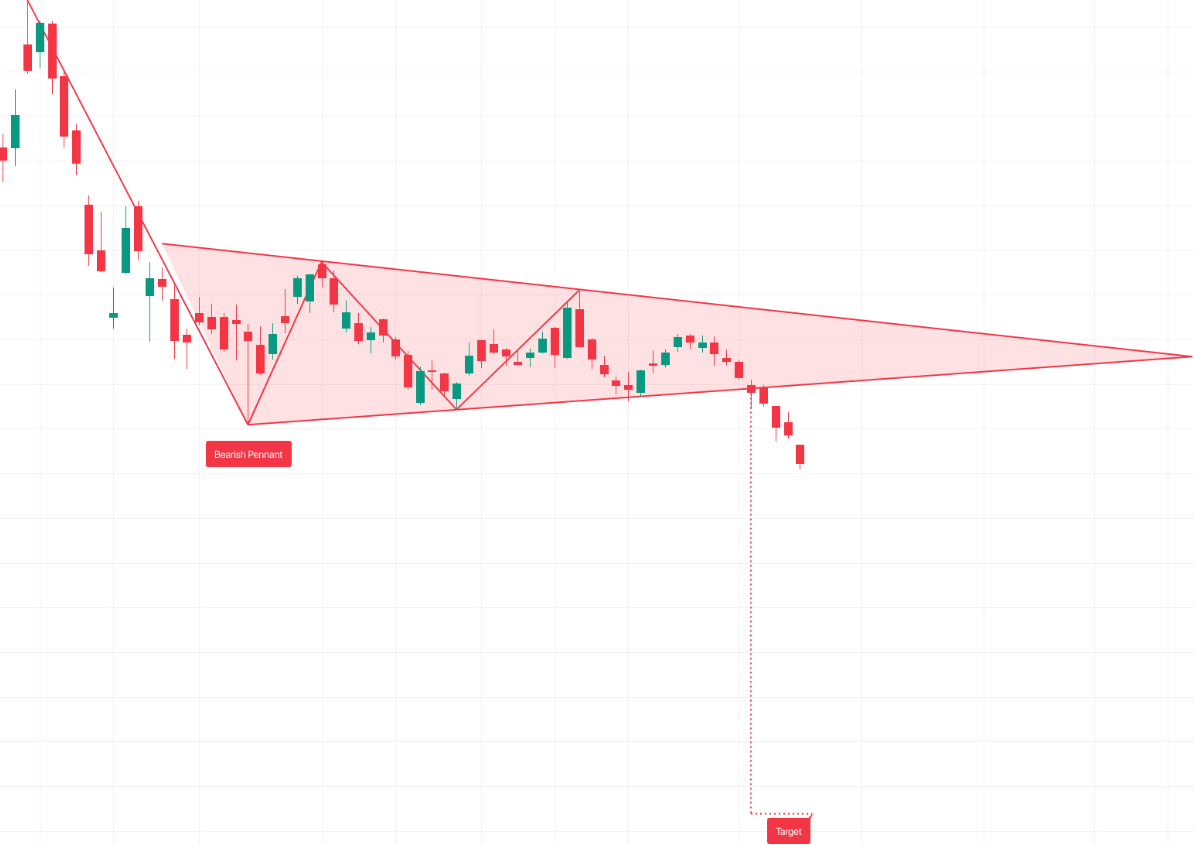

शॉर्ट फ़्लैग एक तकनीकी विश्लेषण ग्राफ़िक पैटर्न भी है जिसका उपयोग अक्सर बाज़ार में संभावित मूल्य रुझान निर्धारित करने के लिए किया जाता है। यह एक उलट पैटर्न है जो बताता है कि वर्तमान अपट्रेंड डाउनट्रेंड में बदल सकता है।

फ़्लैग पैटर्न के बनने से पहले, बाज़ार आमतौर पर तेजी के दौर से गुज़रता है जहां स्टॉक या बाज़ार सूचकांक की कीमत में वृद्धि जारी रहती है। अपट्रेंड के बाद, पार्श्व समेकन की एक छोटी अवधि होती है, जिससे एक फ़्लैगपोल बनता है। इस समेकन को कम अस्थिरता के साथ अपेक्षाकृत स्थिर कीमतों की विशेषता हो सकती है, जो एक फ़्लैगपोल बनाती है जो नीचे की ओर झुकती है।

फ़्लैगपोल के निर्माण के दौरान, आयतन आमतौर पर धीरे-धीरे कम हो जाता है। ऐसा इसलिए है क्योंकि समेकन के दौरान बाजार सहभागियों द्वारा व्यापारिक गतिविधि अपेक्षाकृत कम होती है।

ध्वज निर्माण की अंतिम पुष्टि तब होती है जब कीमत ध्वज की समर्थन रेखा से नीचे की ओर टूटती है। यह एक संकेत है जो बताता है कि बाजार गिरावट की ओर जा सकता है। इसे एक उलट पैटर्न के रूप में देखा जाता है जो वर्तमान अपट्रेंड के डाउनट्रेंड में संभावित उलटफेर का संकेत देता है, और निवेशक इस पैटर्न को देखने के बाद शॉर्ट-सेलिंग रणनीति पर विचार करेंगे।

बाउंस और बैकफ़िल

एक छोटी रैली एक ऐसी स्थिति है जहां किसी बाजार या विशिष्ट परिसंपत्ति में गिरावट की प्रवृत्ति में कीमतों में अल्पकालिक वृद्धि का अनुभव होता है। यह उछाल अस्थायी हो सकता है और केवल विक्रेता की कमजोर शक्ति या बाजार की धारणा में बदलाव के परिणामस्वरूप हो सकता है। इसका मतलब बाजार की प्रवृत्ति में कोई बुनियादी बदलाव नहीं है, बल्कि गिरावट की प्रवृत्ति में एक संक्षिप्त वृद्धि है।

डाउनट्रेंड में, बाजार की कीमतें बढ़ने की एक अल्पकालिक अवधि होती है जो एक रैली बनाती है। इस समय वॉल्यूम अपेक्षाकृत कम हो सकता है, जो बाजार सहभागियों की कम रुचि का संकेत दे सकता है। तेजी का कारण बाजार की धारणा में बदलाव है, जैसे अनुकूल समाचार या बाजार की उम्मीदों में बदलाव।

कुछ तकनीकी संकेतक एक रैली का संकेत दे सकते हैं, जैसे रिलेटिव स्ट्रेंथ इंडेक्स (आरएसआई) या स्टोचैस्टिक इंडेक्स (केडीजे), जो दर्शाता है कि बाजार में ओवरसोल्ड है। हालाँकि, इन तकनीकी संकेतकों का समर्थन जरूरी नहीं दर्शाता है कि प्रवृत्ति बदल गई है।

शॉर्ट कवरिंग, जिसे शॉर्ट क्लोजिंग के रूप में भी जाना जाता है, वह है जब एक निवेशक समान संख्या में पोजीशन खरीदकर बाजार में एक पोजीशन को बंद कर देता है, जिससे पहले कम बेची गई पोजीशन कवर हो जाती है। इससे आमतौर पर बाजार की कीमतों में वृद्धि होती है क्योंकि संपत्ति खरीदने वाले निवेशकों की मांग बढ़ जाती है, जिससे कीमतें बढ़ जाती हैं। और जब बाजार की कीमतें बढ़ने लगती हैं, तो अधिक निवेशक जो मूल रूप से कम बिक्री करते थे, वे बढ़े हुए जोखिम को महसूस कर सकते हैं और नुकसान से बचने के लिए अपने पहले बेचे गए शॉर्ट पोजीशन को कवर (खरीदना) करना चुन सकते हैं।

बाजार में सकारात्मक समाचार या बदलाव की स्थिति में, निवेशक बाजार की धारणा में बदलाव महसूस करते हैं और आगे के नुकसान से बचने के लिए अपनी स्थिति को कवर करने का विकल्प चुनते हैं। जब बाजार की भावना निराशावादी से आशावादी में बदल जाती है, तो निवेशक आगे के नुकसान से बचने के लिए अपनी स्थिति को कवर करने का विकल्प चुन सकते हैं। या जब कुछ तकनीकी संकेतक, जैसे कि रिलेटिव स्ट्रेंथ इंडेक्स (आरएसआई) या स्टोकेस्टिक इंडेक्स (केडीजे), दिखाते हैं कि बाजार ओवरसोल्ड स्थिति में है, तो निवेशक कीमतों में वृद्धि की उम्मीद कर सकते हैं और स्थिति को कवर करने का विकल्प चुन सकते हैं।

विशिष्ट कदम यह है कि निवेशक पहले एक निश्चित मात्रा में संपत्ति कम बेचता है, यानी उधार लेता है और बेचता है। जब निवेशक को विश्वास हो जाता है कि सही समय आ गया है, तो वे उस पोजीशन की उतनी ही राशि खरीदते हैं जितनी उन्होंने पहले कम में बेची थी। जब स्थिति बंद हो जाती है, तो निवेशक को परिसंपत्ति के मूल्य परिवर्तन में अंतर का लाभ या हानि होगी। पहले उधार ली गई संपत्ति को संपत्ति खरीदकर बहाल किया जाता है, और लेनदेन पूरी तरह से बंद हो जाता है।

यह आम तौर पर तब होता है जब कोई निवेशक किसी परिसंपत्ति की कीमत गिरने की उम्मीद करता है, और फिर बाजार या किसी विशेष परिसंपत्ति की कीमत बढ़ने लगती है और निवेशक को आगे के नुकसान से बचने के लिए स्थिति को बंद करने की आवश्यकता महसूस होती है। यह जोखिम प्रबंधन और लाभ प्राप्त करने की एक सामान्य रणनीति है।

यह ध्यान रखना महत्वपूर्ण है कि इसका परिणाम हमेशा मुनाफा नहीं होता है। ऐसा इसलिए है क्योंकि पोजीशन बंद करने के समय परिसंपत्ति की कीमत शॉर्ट सेल के समय की तुलना में अधिक हो सकती है, जिससे निवेशक को नुकसान उठाना पड़ सकता है। इस समापन कार्य में संलग्न होने पर निवेशकों को सतर्क रहने और बाजार जोखिमों के बारे में पूरी तरह से जागरूक होने की आवश्यकता है।

कवर करने का कार्य बाजार की रैलियों को बढ़ा सकता है, जिससे एक तथाकथित "निचोड़" पैदा हो सकता है क्योंकि निवेशकों को बढ़ते बाजार में संपत्ति खरीदने के लिए मजबूर होना पड़ता है, जिससे कीमतें और भी अधिक बढ़ जाती हैं। यह घटना, जिसे "शॉर्ट स्क्वीज़" के रूप में भी जाना जाता है, तब होती है जब एक निवेशक को स्थिति को बंद करने के लिए संपत्ति खरीदने के लिए मजबूर किया जाता है, जिससे बाजार में तेजी आती है।

| उलटा पैटर्न | विशेषताएँ | महत्व |

| डबल बॉटम | दो निम्न, दूसरा निचला, "यू" निचला। | डाउनट्रेंड ख़त्म हुआ और अपट्रेंड की शुरुआत हुई। |

| सिर और कंधे नीचे | तीन निम्न, निचला केंद्रीय निम्न, सिर और कंधे। | लघु प्रवृत्ति समाप्त हो रही है, तेजी की ओर बढ़ रही है। |

| शिखर से नीचे तक संक्रमण | चाप नीचे | बाजार तेजी की ओर पलटेगा |

| डबल टॉप | दो ऊँचे, दूसरा निचला, "एम" शीर्ष। | अपट्रेंड, डाउनट्रेंड का अंत |

| सिर और कंधों | तीन ऊँचे, निचला सिर ऊँचा, सिर और कंधे। | लंबी प्रवृत्ति ख़त्म, गिरावट का दौर आएगा |

| शिखर परिवर्तन | आर्क टॉप | बाजार गिरावट की ओर पलटेगा |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

प्रमुख अवधारणाओं और शुरुआती-अनुकूल वायदा व्यापार रणनीतियों का अन्वेषण करें जो आपको जोखिम प्रबंधन और अपने व्यापार कौशल को बढ़ाने में मदद करते हैं।

2025-04-18

संचय वितरण रेखा, मूल्य और मात्रा को मिलाकर खरीद और बिक्री के दबाव पर नज़र रखती है, जिससे व्यापारियों को रुझानों की पुष्टि करने और उलटफेर का पता लगाने में मदद मिलती है।

2025-04-18

पांच सबसे महत्वपूर्ण त्रिभुज चार्ट पैटर्न को जानें जिनका उपयोग व्यापारी आत्मविश्वास के साथ ब्रेकआउट, प्रवृत्ति निरंतरता और बाजार समेकन की पहचान करने के लिए करते हैं।

2025-04-18